投資初心者は節税メリットが大きい「つみたてNISA」を利用して、投資信託を毎月積み立てていく積立投資がおすすめだ。つみたてNISAは利益に対して税金がかからないためお得に運用でき、少額から長期で分散投資できる点も初心者向きだ。

(公式サイト)

投資初心者は何から始める?

初心者におすすめの商品は?

投資信託は少額からさまざまな資産や地域に分散投資できる。自分に無理のない金額で投資でき、運用の手間がほとんどかからない点が初心者にぴったりだ。

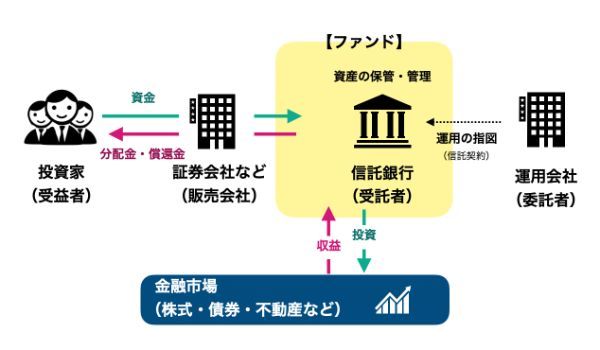

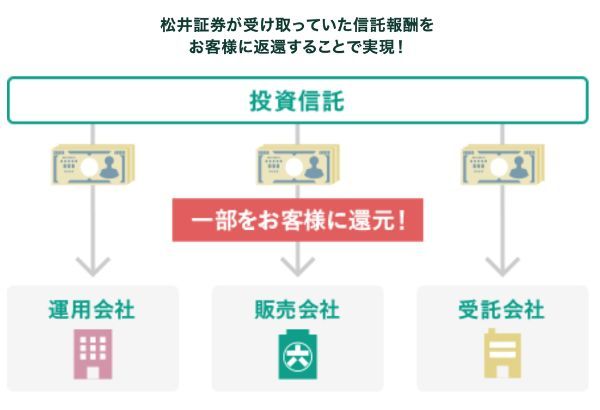

投資信託とは投資家から集めたお金をまとめて金融市場で運用し、得られた収益を還元する仕組みの金融商品だ。

投資信託(契約型)の仕組み

投資信託には大きく分けて「契約型」と「会社型」の2つのタイプがあり、日本の投資信託はほとんどが契約型である。

「契約型」では、運用会社(ファンドマネージャー)が運用方針を決めて信託銀行に指示を出し、信託銀行はその指示に従って投資家から集めた資金の運用や管理を行う。

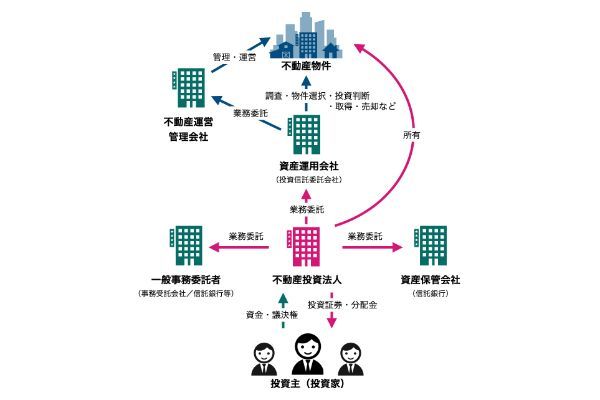

「会社型」は、投資家が資金を出資し、投資法人の投資主(株式会社の株主のようなもの)となり、運用で得られた収益を配当として受け取る仕組みだ。

米国では会社型が主流ですが、日本ではREIT(不動産投資信託)など一部の商品に限られます。

「会社型」の仕組み(REITの例)

日本で一般的に売買できる公募投資信託は、契約型と会社型あわせて約6,000本あり、証券会社や銀行などで購入できる

(※2022年10月末時点で5,955本。出所:投資信託協会)

購入できる銘柄は金融機関によって異なるため、購入したい銘柄を取り扱っているかは金融機関を選ぶ上で重要なポイントです。

(公式サイト)

理由1:少額から始められる

投資信託は1,000円程度の少額から購入できる金融機関が多く、大手ネット証券など100円から購入できる会社もある。

投資にはまとまったお金が必要だと思われがちだが、100円からなら初心者でも始めやすいだろう。

投資は必ずしもうまくいくとは限らず、損失が出ることもあります。まずは少額から始め、慣れてきたら徐々に金額を増やしていくとよいでしょう。投資額を調整しやすいことも投資信託が優れている点です。

最低投資金額や取引単位はファンドごとに定められており、利用する金融機関や取引方法(金額指定・口数指定・積立買付)によっても異なる。

例えば、つみたてNISAを利用して投資信託に積立投資する場合の最低金額と設定単位は以下だ。

| 金融機関名 | 最低投資金額 | 設定単位 | |

|---|---|---|---|

|

100円 | 1円 | 公式サイト |

|

100円 | 1円 | 公式サイト |

|

100円 | 1円 | 公式サイト |

|

100円 | 1円 | 公式サイト |

|

100円 | 1円 | 公式サイト |

|

1,000円 | 1,000円 | 公式サイト |

|

100円 | 1円 | |

| 三菱UFJ銀行 | 1,000円※1 | 1円 | |

| 三井住友銀行 | 1万円 | 1万円 | |

| ゆうちょ銀行 | 1,000円 | 1,000円 | |

| イオン銀行 | 1,000円 | 1,000円 |

大手ネット証券5社や大和証券では、100円以上1円単位で投資できる。

(公式サイト)

理由2:分散投資できる

リスクを軽減するには、さまざまな地域や資産に投資する「分散投資」が有効とされる。

投資信託は、多くの投資家から集めたお金をまとめて運用する仕組みであり、少額から分散投資できる。運用で得られた利益は投資した金額に応じて還元されるため、金額が少ないと得られる利益も少なくなる。しかし、分散投資によるリスク軽減効果は投資額に関係なく同じだ。

どの地域・資産にどのように投資するかはファンドごとに定められており、目論見書などで確認できる。投資対象地域や対象資産によるファンドの分類は次の通りだ。

| 対象地域 | 対象資産 | |

|---|---|---|

| ・国内 ・海外 ・内外 |

・グローバル ・日本 ・北米 ・欧州 ・アジア ・オセアニア ・中南米 ・アフリカ ・中近東(中東) ・エマージング |

・株式 ・債券 ・不動産投信(REIT) ・その他(金・原油・農産物など) ・資産複合 |

<目論見書のイメージ>

(公式サイト)

理由3:プロに運用を任せられる

投資信託の運用は、それぞれのファンドの運用方針に沿って、運用の専門家であるファンドマネージャーが行う。投資家は投資対象や運用方針などをもとに、どのファンドを購入するかを決めるだけだ。

具体的な投資対象の選択や、状況の変化にあわせた銘柄の入れ替え、資金配分の変更といった運用中のメンテナンスはプロに任せられる。

個人では買えなかったり買いにくかったりする海外の株式や債券、機関投資家(大口投資家)向けの商品などにも、それらを対象とする投資信託を購入することで間接的に投資できます。

(公式サイト)

初心者におすすめの投資法は?

積立投資とは積立投資は、あらかじめ決めた金額で定期的にファンドを購入していく方法だ。少額から始められるため、最初の一歩を踏み出しやすい。購入する商品と積立金額を決めれば、いつ買うか、いくらで買うかを考える必要がない。投資するタイミングが分散されるためリスク軽減効果も期待でき、初心者でも続けやすい。

理由1:ほったらかし投資で購入タイミングに迷わない

積立投資は、毎月、毎日など決まったタイミングであらかじめ決めた金額ずつ買付けを行う方法であり、いつ、いくらで買うかを自分で判断しなくてよい。

自動積立に対応したファンドなら、買付代金の入金(引き落とし)から買付けまで自動で行われる「ほったらかし投資」も可能だ。

投資積立代金の「口座引き落とし」や「自動振替」に対応している証券会社なら、銀行口座から証券口座へ積立代金を自動入金できます。入金の手間がかからず、入金を忘れて積立ができないといったトラブルも防げるでしょう。

(公式サイト)

理由2:ドルコスト平均法でリスクを軽減できる

同じ金額ずつ定期的に購入していく定期定額購入では、商品の価格が低いときには多く、価格が高いときには少なく買うことになり、購入単価が平準化される。

これは「ドルコスト平均法」といわれる投資手法で、高値掴みのリスク軽減や、運用を安定させる効果が期待できる。

次の図は「eMAXIS Slim全世界株式(オール・カントリー)」の基準価額と、毎月1万円ずつ積立した場合の購入口数の推移を示したものだ。投資額は一定だが、投資信託の価格の変動によって基準価額が下がったタイミングでは多く、基準価額が上がったタイミングでは少なく買えていることが分かる。

| 買付日 (第1営業日) |

1/4 | 2/1 | 3/1 | 4/1 | 5/2 | 6/1 | 7/1 | 8/1 | 9/1 | 10/3 | 合計 | 平均 購入単価 |

|

| 基準価額 (1万口あたり) |

1万7,073円 | 1万6,138円 | 1万5,730円 | 1万7,021円 | 1万6,678円 | 1万6,574円 | 1万5,995円 | 1万6,746円 | 1万6,878円 | 1万5,885円 | |||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 積立投資 | 購入金額 | 1万円 | 1万円 | 1万円 | 1万円 | 1万円 | 1万円 | 1万0円 | 1万円 | 1万円 | 1万円 | 10万円 | 1万6,458円 |

| 購入口数 | 5,857口 | 6,197口 | 6,357口 | 5,875口 | 5,996口 | 6,034口 | 6,252口 | 5,972口 | 5,925口 | 6,295口 | 60,760口 | ||

| 1月に 一括投資 |

購入金額 | 100,000円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 | 10万円 | 1万7,073円 |

| 購入口数 | 58,572口 | 0口 | 0口 | 0口 | 0口 | 0口 | 0口 | 0口 | 0口 | 0口 | 58,572口 | ||

| 3月に 一括投資 |

購入金額 | 0円 | 0円 | 10万円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 | 100,000円 | 1万5,730円 |

| 購入口数 | 0口 | 0口 | 63,573口 | 0口 | 0口 | 0口 | 0口 | 0口 | 0口 | 0口 | 63,572口 | ||

これに対し、2022年1月に一括投資した場合の平均購入単価は1万7,073円であり、積立投資の場合よりも安くなっている。しかし、2022年3月に一括購入した場合の平均購入単価は1万5,730円であり、積立投資したほうが単価は高い。

このように、ドルコスト平均法はあくまで平均購入単価を「平準化する」方法であり、「引き下げる」方法ではない。

安いときにまとめて購入できるなら、それに越したことはありません。しかし、そのタイミングを見極められるならの話です。積立投資では購入するタイミングを見極める必要がないため、大きな失敗を避けながら、その商品への投資で期待できる平均的なリターンを得られるのがメリットです。

(公式サイト)

投資信託の積立をしたら将来いくらになる?

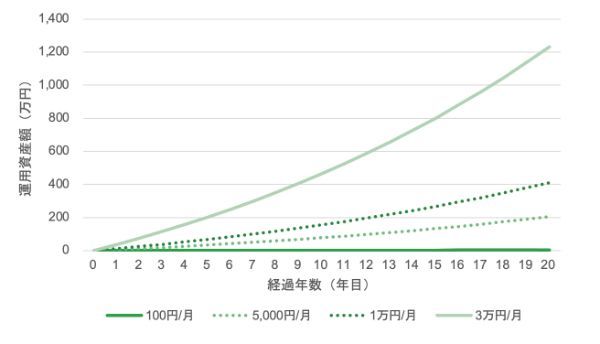

積立期間中の利回りが一定と仮定した場合、将来得られるリターンは、運用する年数が長くなるほど、積立金額が大きいほど、利回りが高いほど増える。

| 積立金額 (月額) |

期間 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| 5年 | 10年 | 20年 | |||||||

| 総額 (元本) |

運用益 | 元本+ 運用益 |

総額 (元本) |

運用益 | 元本+ 運用益 |

総額 (元本) |

運用益 | 元本+ 運用益 |

|

| 100円 | 6,000円 | 1,000円 | 7,000円 | 1万 2,000円 |

4,000円 | 1万 6,000円 |

2万 4,000円 |

1万 7,000円 |

4万 1,000円 |

| 5,000円 | 30万円 | 4万円 | 34万円 | 60万円 | 17万 6,000円 |

77万 6,000円 |

120万円 | 85万 5,000円 |

205万 5,000円 |

| 1万円 | 60万円 | 8万円 | 68万円 | 120万円 | 35万 3,000円 |

155万 3,000円 |

240万円 | 171万円 | 411万円 |

| 3万円 | 180万円 | 24万円 | 204万円 | 360万円 | 105万 8,000円 |

465万 8,000円 |

720万円 | 513万 1,000円 |

1,233万 1,000円 |

※年1回の複利計算、金額は100円未満を四捨五入、手数料・税金等は考慮していない

実際の運用では利回りが変動するため、必ずしも資産が右肩上がりに増えていくわけではない。しかし、期間が長くなるほど利回りは投資対象の平均的な利回りに近づいていく。

長期的に成長が期待できる対象に投資することで、利回りの変動リスクが軽減され、利益を得られる可能性が高まるのだ。

(公式サイト)

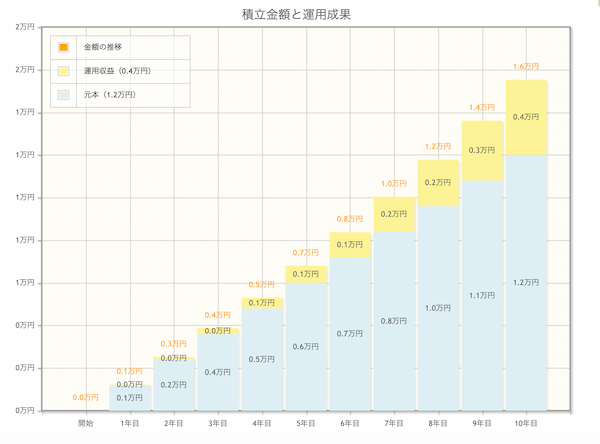

投資金額の目安は?月100円の投資は意味がない?

他の条件が同じ場合、最終的な運用成果は積立金額に比例して大きくなる。たとえば月100円の積立を利回り5%で10年続けた場合、総額は1万6,000円、得られる利益も4,000円にしかならない

いくら積み立てればよいかはお金が必要になる時期と目標額から逆算した金額が目安になる。

金融機関が提供しているシミュレーターを使えば、積立期間、想定利回り、目標金額から毎月の積立金額の目安を計算できる。

おおむね10年以内に必要なお金は、確実性を重視して預貯金などをベースに準備しましょう。

積立投資は続けることが重要であり、当面使う予定のない余裕資金で行うのが基本です。生活が苦しくなってすぐにやめてしまっては意味がありません。必要な貯蓄ができなくなってしまうのも問題です。収入が多い人と少ない人とでは、同じ金額、割合でも負担感は異なります。家計とのバランスを考え、無理なく続けられる金額で設定しましょう。

(公式サイト)

初心者が投資信託の積立をするときに活用したい制度

理由1:つみたてNISAは非課税なので手取りが多い

通常の口座では運用益から約20%の税金が差し引かれ、手元には利益の約80%しか残らない。つみたてNISAなら利益はすべて手元に残る。これは実質利益が2割増えるのと同じだ。

このケースでは、つみたてNISAを利用することで手取りが7万1,000円増える。

つみたてNISAでは、毎年40万円を上限として一定の投資信託が購入可能です。

各年に購入した投資信託を保有している間に得た分配金と、値上がりした後に売却して得た利益(譲渡益)が購入した年から数えて20年間、課税されません。

出典:金融庁

(公式サイト)

つみたてNISAは銘柄が選びやすい

投資信託には運用がうまくいっていないファンドやリスクの高いファンド、コストが割高なファンドもある。初心者にその見極めがなかなか難しい。

つみたてNISAで購入できる投資信託は、一定の基準を満たし、長期・積立・分散投資に適した商品に限定されている。

購入できる銘柄が限られるのはデメリットでもありますが、銘柄を選びやすく、大きな失敗をしにくい点は初心者にとってはメリットでしょう。

つみたてNISAの対象商品として認められるための要件は、下表の通りだ。

| 政令で定められた要件 | その他の要件 | |

|---|---|---|

| 指定インデックス ファンド |

・信託契約期間が無期限または 20年以上であること ・分配頻度が毎月でないこと ・ヘッジ目的の場合等を除き、 デリバティブ 取引による運用を行なっていないこと |

・告示で指定されたインデックスに連動していること ・主な投資対象資産に株式を含むこと ・販売手数料、解約手数料、口座管理手数料がゼロ ・受益者ごとに信託報酬等の概算値が通知されること ・金融庁へ届出がされていること |

| 【運用管理手数料(信託報酬)の要件】 ・国内資産を対象とするファンド:0.5%以下(税抜) ・海外資産を対象とするファンド:0.75%以下(税抜) |

||

| 指定インデックス ファンド以外 |

・純資産額が50億円以上 ・ファンド設定から5年以上経過 ・信託の計算期間のうち、資金流入超の回数が 3分の2以上であること ・主な投資対象資産に株式を含むこと ・販売手数料・解約手数料・口座管理手数料がゼロ ・受益者ごとに信託報酬等の概算値が通知されること ・金融庁へ届出がされていること |

|

| 【運用管理手数料(信託報酬)の要件】 ・国内資産を対象とするファンド:1%以下(税抜) ・海外資産を対象とするファンド:1.5%以下(税抜) |

||

| ETF (上場投資信託) |

・告示で指定されたインデックスに連動していること ・主な投資対象資産に株式を含むこと ・最低取引単位が1,000円以下 ・販売手数料1.25%以下、口座管理手数料がゼロ ・受益者ごとに信託報酬等の概算値が通知されること ・金融庁へ届出がされていること ・(国内上場ファンド)円滑な流通のための措置が 講じられているとして取引所が指定するもの ・(海外上場ファンド)資産残高1兆円以上 |

|

| 【運用管理手数料(信託報酬)の要件】 ・国内取引所上場:0.25%以下(税抜) ・海外取引所上場:0.25%以下(税抜) |

(公式サイト)

つみたてNISAとは?iDeCoとどっちがいい?

つみたてNISAは、少額の長期・積立・分散投資の支援を目的とした非課税制度だ。年間40万円まで一定の条件を満たす投資信託を購入でき、購入したファンドは最長20年間非課税で運用できる。

投資で得た利益が非課税になるNISA制度には、つみたてNISAのほかに一般NISAがある。2つの制度には次のような違いがある。

| つみたてNISA | 一般NISA | |

|---|---|---|

| 非課税 投資期間 |

20年間 | 5年間 |

| 年間 非課税枠 |

40万円 | 120万円 |

| 投資対象 | 長期・積立・分散投資 に適した投資信託・ETF ※金融庁への届出が必要 |

上場株式 公募株式投資信託 ETF、REITなど |

| 買付方法 | 積立投資のみ (累積投資契約に基づく買付け) |

通常買付、積立投資 |

| 払出し 制限 |

なし | なし |

| その他 | つみたてNISAと一般NISAはいずれか1人1口座のみ 1月1日時点で20歳(2023年1月以降は18歳)以上が利用可能 |

|

※NISAは2024年に制度改正が予定されており、非課税投資枠の拡大や非課税期間の延長・恒久化などが議論されている(2022年11月時点)

一般NISAはつみたてNISAよりも投資対象が広く、年間120万円まで投資できる。ただし、非課税投資期間は最長5年と短い。

各年に購入した金融商品を保有している間に得た配当金や、値上がりした後に売却して得た利益(譲渡益)が購入した年から数えて5年間、課税されません。非課税で保有できる投資総額は最大600万円となります。

出典:金融庁

iDeCoとつみたてNISAはどっちがいい?

iDeCoは老後資金準備を目的とした非課税投資制度、私的年金制度であり、老後に資金を受け取るまで非課税で運用できる。また、掛金は全額所得控除の対象になるため、収入の多い人ほど税負担軽減効果が大きい。

○ iDeCoはご自分で申し込み、掛金を拠出し、ご自分で運用方法を選んで掛金を運用します。 掛金とその運用益との合計額を給付として受け取ることができます。

○ iDeCoでは、掛金、運用益、そして給付を受け取るときに、税制上の優遇措置が講じられています。

出典:iDeCo公式サイト

iDeCoとつみたてNISAの違いは次の通りだ。

| iDeCo (個人型確定拠出年金) |

つみたてNISA | |

|---|---|---|

| 投資可能期間 | 65歳まで※1 | 2042年まで (保有は2061年まで可) |

| 非課税投資期間 | 積立金の受取終了まで | 最長20年間 |

| 年間非課税枠 | 【国民年金第1号被保険者】 81万6,000円(月額6万8,000円)※2 【国民年金第2号被保険者】 14万4,000〜27万6,000円※3 (月額1.2〜2.3万円) 【国民年金第3号被保険者】 27万6,000円(月額2万3,000円) |

40万円 |

| 積立単位 | 月5,000円以上 1,000円単位 (共通) |

金融機関によって異なる |

| 投資対象 | 定期預金 保険商品 投資信託 |

長期・積立・分散投資 に適した投資信託・ETF ※金融庁への届出が必要 |

| 買付方法 | 積立投資のみ | 積立投資のみ (累積投資契約に基づく買付け) |

| 資金の払出し | 原則60歳まで不可 | いつでも可 |

| 税制メリット | ・掛金全額が所得控除の対象 ・運用期間中の運用益が非課税※6 ・受け取る年金または一時金は 公的年金等控除または 退職所得控除の対象で税負担が軽減 |

運用益が非課税 |

| 運用期間中 にかかる手数料 |

・投資信託の運用管理手数料 ・運営管理機関手数料 ・事務委託先金融機関手数料 ・国民年金基金連合会手数料 |

・投資信託の運用管理手数料 |

| 注意点 | ・原則60歳まで引き出せない ・口座を保有しているだけで手数料がかかる |

・運用資産の入れ替え (非課税投資枠の再利用)はできない ・損失が出ても損益通算や繰越控除はできない |

※2:国民年金基金または国民年金付加保険料とあわせて

※3:会社に企業年金がない会社員は年額27万6,000円(月額2万3,000円)、企業型確定拠出年金(以下、企業型DC)のみに加入している会社員(※4)は年額24万円(月額2万円)、企業型DCとDB(確定給付企業年金、厚生年金基金、石炭鉱業年金基金、私立学校教職員共済)に加入している会社員(※5)、DBのみに加入している会社員、公務員は年額14万4,000円(月額1万2,000円)

※4:企業型DCのみに加入する場合の掛金上限は、月額5万5,000円-各月の企業型DCの事業主掛金額(月額2万円が上限)

※5:企業型DCとDB等の他制度に加入する場合は、月額2万7,500円-各月の企業型DCの事業主掛金額(月額1万2,000円が上限)

※6:iDeCoの積立金は特別法人税(年率1.173%)の課税対象だが、1999年4月以降課税は凍結されており、2022年11月現在は課税されていない

この手数料は、掛金を拠出する月で最低でも月額171円、掛金を拠出しない場合、最低月額66円だ。利用する金融機関によっては、さらに運営管理機関手数料(月0〜418円、2022年11月1日現在)もかかる。

初心者はiDeCoよりもつみたてNISAを優先

iDeCoはつみたてNISAよりも制約が多く、途中でやめたり、資金を引き出したりできない。口座を持っていれば毎月手数料はかかり続けるため、若い人ほど資金を拘束されるリスクやコスト負担は大きくなる。

運用益が完全に非課税になるつみたてNISAに対して、iDeCoは「課税の先延ばし」ともいえる。

iDeCoは運用期間中の利益は非課税で再投資できるが、年金または一時金として受け取る際には課税対象になる。公的年金等控除や退職所得控除によって、受取時の税負担が軽減される仕組みだが、iDeCo以外の退職金や公的年金の受取額が多いと税負担が大きくなる可能性もあるのだ。

勤続年数に関係なく退職所得控除を一律にする案も浮上しており、将来資金を受け取る際の税負担が増える可能性もある(※出典:日本経済新聞)。積立金に対する特別法人税は2023年3月まで凍結されており、以後も措置が延長される可能性もあるが、撤廃されない限り、積立金に課税されるリスクは残る。

(公式サイト)

資金に余裕があればiDeCoとつみたてNISAの併用を検討

iDeCoは収入が多く所得税率の高い人ほど掛金の所得控除による税負担の軽減効果は大きい。自営業、フリーランスの人などは、掛金の上限額が月額6万8,000円と大きく、退職所得控除もフルに活用できるため受取時の税負担を抑えやすい。

iDeCoを利用する場合は、原則60歳まで引き出せないことをよく理解した上で、老後まで使わなくてよいお金を投資し、無理なく続けられる金額で掛金を設定しよう。

(公式サイト)

つみたてNISAの金融機関選びの4つのポイント

つみたてNISAの金融機関を選ぶ際のポイントは、「取り扱い銘柄」「引き落とし方法」「積立設定」「サポート体制」の4つだ

一般的に金融機関選びでは手数料が重要なポイントになるが、つみたてNISAでは手数料にほとんど差はつかない。対象商品は販売手数料ゼロのノーロード商品に限定されており、信託報酬も一定以下という条件があるからだ。

ポイント1, 投資したい銘柄を取り扱っているか

つみたてNISAの対象商品は、2022年10月31日現在で216本(うちETF7本)ある。この中から実際に購入できる銘柄は、口座を開設する金融機関によって異なる。購入したい銘柄を取り扱っていることは必須条件だ。| 金融機関 | つみたてNISA 対象銘柄数 |

|

|---|---|---|

| ネット証券 | SBI証券 | 185本 |

| 楽天証券 | 183本 | |

| 松井証券 | 178本 | |

| マネックス証券 | 157本 | |

| auカブコム証券 | 178本 | |

| LINE証券 | 9本 | |

| 総合証券 | 野村證券 | 7本 |

| 大和証券 | 22本 (うちETF7本) |

|

| 銀行 | 三菱UFJ銀行 | 12本 |

| 三井住友銀行 | 4本 | |

| ゆうちょ銀行 | 12本 | |

| イオン銀行 | 20本 | |

取扱銘柄数の多い大手ネット証券であれば、口座開設後に投資したい銘柄が増えても対応しやすいだろう。

(公式サイト)

ポイント2,普段使いの銀行から自動引き落としができるか

積立投資を長く続けるためには、なるべく手間はかからないほうがよい。そこで確認しておきたいポイントが、普段使っている銀行から資金を自動引き落としできるかどうかだ。| 金融機関名 | 銀行自動引き落とし対応 |

|---|---|

|

全国の都市銀行、地方銀行、 信用金庫等に対応 |

|

全国の都市銀行、地方銀行、 信用金庫等に対応 ※1 |

|

全国の都市銀行、地方銀行、 信用金庫等に対応 (定期入金利用) |

|

全国の都市銀行、地方銀行、信用金庫等に対応 (つみたて定期自動入金、銀行de自動つみたて利用) |

|

全国の都市銀行、地方銀行、 信用金庫等に対応 (ゆうゆう決済®︎利用) |

|

全国の都市銀行、地方銀行、 信用金庫等に対応 |

| 大和証券 | ※大和ネクスト銀行に口座を開設し 「資金お取寄せサービス」を利用すれば可 |

| 三菱UFJ銀行 | 三菱UFJ銀行のみ |

| 三井住友銀行 | 三井住友銀行のみ |

| ゆうちょ銀行 | ゆうちょ銀行のみ |

| イオン銀行 | イオン銀行のみ |

一部のネット証券では特定のクレジットカードを使ったクレカ決済にも対応している。クレカ決済は積立金額に応じてポイントが貯まるお得な仕組みだ。

年会費のかからないカードも対象になっており、対象カードを持っていなければ、つみたてNISA用に新しく作ってもよいでしょう。

| 金融機関名 | 対象カード | 付与ポイント | 上限額 | 還元率 | |

|---|---|---|---|---|---|

|

三井住友カード | Vポイント | 月5万円まで | 0.5%〜2.0%※1 決済額200円につき1ポイント |

公式サイト |

|

楽天カード | 楽天ポイント | 月5万円まで | 0.2%または1.0%※2 決済額500円 (または100円)につき1ポイント |

公式サイト |

|

マネックスカード | マネックスポイント | 月5万円まで | 最大1.1% 決済額100円につき1ポイント、 決済額1,000円につき1ポイント上乗せ |

公式サイト |

|

au PAYカード | Pontaポイント | 月5万円まで | 1.0% 決済額100円につき1ポイント |

公式サイト |

(公式サイト)

ポイント3, 柔軟に積立設定できるか

積立投資を長く続けるには、柔軟に積立設定できることもポイントだ。最低投資額や設定単位は、小さいほうが自分に無理のない金額を設定でき、状況が変化した場合などに金額を調整しやすい。

毎月の積立金額に上乗せできる「ボーナス設定(増額設定)」に対応しているかも確認しておこう。ボーナス設定(増額設定)を使えば、毎年40万円の非課税投資枠を使い切りやすくなる。

積立頻度は毎月のほか、毎日や毎週に設定できる金融機関もある(大和証券では、隔月/3ヵ月毎/4ヵ月毎/6ヵ月毎も選択可)。

(公式サイト)

ポイント4,サポート体制は充実しているか

投資を始めるにあたっては、口座開設や積立設定の方法など、分からないことが出てくることもあるだろう。そのようなときに気軽に相談できるかどうか、サポート体制の充実度も金融機関を選ぶポイントになる。総合証券や銀行には対面で相談できる強みがある。ネット証券ではコールセンターやチャットなど非対面のサポートに力をいれている。相談しなくても迷わないような、サイトや取引ツールの分かりやすさもポイントだ。

(公式サイト)

つみたてNISAを始めたい金融機関3選

3社のつみたてNISAサービスの概要は下表の通りだ。

|

|

|

||

|---|---|---|---|---|

| つみたてNISA 取扱銘柄数 |

185本 | 183本 | 178本 | |

| 積立設定単位 | 100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

|

| 引落方法 | 銀行引落 | ○ | ○ | ○ (定期入金利用) |

| 振替入金 | 即時入金 リアルタイム入金 振替入金 (ゆうちょ銀行) |

らくらく入金 (楽天銀行) リアルタイム入金 |

ネットリンク入金 らくらく振替入金 |

|

| 銀行振込 | ○ | ○ | ○ | |

| 口座連携 | SBIハイブリッド預金 預り金自動 スィープサービス |

マネーブリッジ 自動入出金 (スイープ) |

× | |

| クレカ積立 | 三井住友カード | 楽天カード | × | |

| ボーナス設定 (増額設定) |

○ | ○ | ○ | |

| ポイント サービス |

投信買付 | 【クレカ投信積立】 Vポイント 還元率0.5%〜2.0%※1 |

【クレカ投信積立】 楽天ポイント 還元率0.2%〜1.0%※2 【楽天キャッシュ】 楽天ポイント 還元率0.5%※3 |

× |

| 投信保有 (残高) |

【投信マイレージ】 4つの中から選択 ・Tポイント ・Pontaポイント ・dポイント 月間平均保有金額 の最大0.25%(年率)※4 ・JALマイル 最大0.125%(年率)※5 |

【ハッピープログラム】 楽天ポイント 投信月末残高が一定の 基準をはじめて 達成するごとに 10〜500ポイント※6 |

【投信毎月ポイント・ 現金還元サービス】 松井証券ポイントまたは 現金のいずれかを選択 ・現金 最大0.78%(年率)※7 ・松井証券ポイント 最大0.85%(年率)※8 対象銘柄一覧 |

|

| 積立頻度 | 毎月・毎週・ 毎日 |

毎月・毎日 | 毎月・毎日 | |

| スマホアプリ | かんたん積立アプリ | × | 投信アプリ | |

| 口座開設日数 | 最短2営業日 | 最短2営業日 | 3週間程度 | |

| 公式サイト | 公式サイト | 公式サイト | ||

※1:一般カード0.5%、ゴールドカード1%、プラチナカード2.0%

※2:信託報酬のうち楽天証券が受け取る手数料(代行手数料)が年率0.4%(税込)以上のファンドは1%、年率0.4%(税込)未満のファンドは0.2%

※3:楽天カードから楽天キャッシュへのチャージに対してポイント付与

※4:投信月間平均保有金額1,000万円未満(1,000万円以上)の場合、通常銘柄:0.1%(0.20%)、SBIプレミアムチョイス銘柄:0.15%(0.25%)、その他指定銘柄:ファンドごとにSBI証券が指定した付与率(ポイント付与率一覧)

※5:JALマイル選択時のポイント付与率は、上記(※4)の0.5倍

※6:10万円達成で10ポイント、30万円達成で30ポイント、50万円達成で50ポイント、100万円・200万円・300万円・400万円・500万円達成で各100ポイント、1,000万円・1,500万円・2,000万円達成で各500ポイント

※7:全保有銘柄について「(月間平均保有金額)×{販売会社が受け取る信託報酬率(税抜)-0.3%}×1/12」を計算し、合計した金額(銘柄ごとに1円単位で計算し、小数点以下切り捨て)

※8:還元率を現金還元(※7)の1.1倍にして計算した金額に相当するポイント

SBI証券……総合力の高さが魅力!三井住友カードユーザーにも

つみたてNISA対象商品の取扱銘柄数は185本(2022年10月31日現在)で業界最多を誇る。83本のバランスファンドを取り扱い、株式のほか、債券や不動産に分散したい人にとっての選択肢も多い。

低コストファンド「SBI・V・全米株式インデックス・ファンド(運用管理費用:税込年0.0938%程度)」と「SBI・V・全世界株式インデックス・ファンド(運用管理費用:税込年0.1338%程度)」を購入できるのはSBI証券だけだ。

積立金額は100円以上1円単位で設定でき、頻度は毎月のほか、毎日、毎週も選べる。年2回までボーナス月を設定でき、任意の月に増額することも可能だ。ボーナス月設定と「NISA枠ぎりぎり注文」を組み合わせれば非課税枠をきっちり使い切れる。

SBI証券の積立NISAに関する良い口コミ

30代|女性

早く始めればよかった

独身時代の貯蓄の資産運用のためにSBI証券のつみたてNISAを選択しました。夫と娘は楽天証券・ジュニアNISAをしています。とりあえず毎月1万円ずつでまだ2ヵ月ですが、すでに普通銀行の利子分を超える利益は出せました。何でもっと早く始めなかったのか後悔しています。実際始めるのにトータル10日もかかりませんでした。

個人的に良いなと思う点は、Pontaポイントと連携しているところです。毎月勝手にポイントが入ってくるのがうれしいです。

20代|男性

安心して投資できる

楽天証券と並び、ネット証券会社の中では二大巨頭でそのネームバリューから安心して投資できると思います。取扱銘柄数も多く、米国株へ投資する最近人気のVシリーズ(バンガード)への投資も可能になり、従来の楽天証券のバンガードシリーズよりも手数料も安く、投資ができます。

20代|女性

入金忘れしない

入金方法の1つに銀行引き落としサービスの指定銀行から、指定日にお金を引き落として自動で証券口座に入れてくれるシステムがあるので、入金忘れがなくなります。買100円から始められるので投資の経験が全くなく、知識もない人でも安心してできると思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

SBI証券の積立NISAに関するよくない口コミ

30代|女性

アプリが分かりにくい

普段からアプリで管理しているのですが、こちらが分かりにくいです。自分に向いている証券をロボットが診断しているのですが、つみたてNISAと関係ないものを誘導するようなことがありました。ログインエラーもよくあるので、こちらが改善すればもっと良くなるのにと思います。

20代|男性

HPが使いにくい

公式サイトの仕様が楽天証券など他社と比較して使いにくいのがデメリットだと思います。ログイン画面から、目的のページまで何度かクリックが必要でそこの手間がストレスに感じるユーザーもいるのではないか、と推測します。あとは、特に不便に感じたりデメリットに思ったりすることはありません。

20代|女性

口座入金まで時間がかかる

上記で銀行引き落としサービスの話をしましたがシステム自体は便利です。しかし、引き落としがされてから証券口座にお金が入るまでに2週間程度かかります。その間お金が大丈夫かなと不安になることはあります。そこだけ改善してくれれば、あとは特に不便に感じることもありません。

出典:MONEY TIMES編集部がクラウドワークスで調査

入金は、全国の銀行や信用金庫などからの自動引き落としや住信SBIネット銀行からの資金スイープ(自動入出金)機能を使って自動化できる。

ファンドを保有している間は、各月の平均保有金額に応じてポイントまたはJALのマイルが貯まる。ポイントはTポイント、Pontaポイント、dポイントから貯めたいものを選べ、付与率は、最大年0.25%(月間保有金額1,000万円未満の場合は0.15%)だ。

三井住友カードを使ったクレカ投信積立を利用すれば、決済金額200円につきVポイントが1ポイント貯まる。還元率は0.5%だ。還元率は、ゴールドカードなら1.0%、プラチナカードなら2.0%にアップする。

「三井住友カード つみたて投資」は、投資信託積立額の最大2.0%分のポイントが貯まるお得さと、最短5分でのクレジットカード発行や一度設定すれば入金の手間や万が一の購入漏れがなく継続して投資が行える利便性などが高く評価され、幅広い世代のお客さまに利用いただいています。

(引用元:PR TIMES|株式会社SBI証券|「三井住友カード つみたて投資」の積立設定金額100億円突破のお知らせ)

(公式サイト)

楽天証券……楽天グループのサービスをよく利用する人向け!

楽天証券は、楽天銀行や楽天カード、楽天ポイントなど、楽天グループのサービスを利用している人と相性がよい。

つみたてNISA対象商品の取扱銘柄数は183本(2022年10月31日現在)で業界最多水準だ。バランスファンドの取扱数は88本でSBI証券を上回る。

積立金額は100円以上1円単位で設定でき、頻度は毎月と毎日を選べる。年2回までボーナス設定が可能で、任意の月に増額可能だ。年の途中で積立を始めるときは、「増額設定」を使って非課税投資枠を使い切れる。

増額設定とは、つみたてNISA口座で年の途中から積立を開始した際に、投資枠を使い切るための機能です。その年に限り、毎月もしくは毎日の積立金額を増額することができます。

出典:楽天証券

入金は、全国の銀行や信用金庫などからの自動引き落としや楽天銀行からの自動入出金(スイープ)機能を使って自動化できる。

投信積立に楽天カード決済または楽天キャッシュ決済を利用すると、決済金額に応じて楽天ポイントが貯まる。

還元率は、楽天カード決済で銘柄によって1%または0.2%(決済金額100円または500円につき1ポイント)、楽天キャッシュ決済では、楽天カードから楽天キャッシュへのチャージで一律0.5%(200円につき1ポイント)だ。貯まったポイントはつみたてNISAの積立にも使える。

楽天証券の積立NISAに関するいい口コミ

20代|女性

ポイント還元の恩恵が大きい

メリットは楽天銀行とのマネーブリッジを組むといくらかのポイント還元が受けられることです。毎月の積み立てを行っている人にはこの恩恵は大きく、複利をきかせていきたい人にはもってこいだと思います。特につみたてNISAの限度額まで積み立てている自分からすると、毎月、毎年のことなので、そのポイントを再投資するとかなりの複利効果が得られます。

30代|男性

商品の種類が豊富

商品の種類が豊富で、自分の目的に合った投資を行えます。なにより最大のメリットは購入額に応じて、楽天ポイントの還元が受けられることです。楽天経済圏で生活をしている人ならお得です。

20代|女性

ポイントがたまる

楽天証券のつみたてNISAの買い付けを、楽天カードを使って決済すると、積立額100円につき1ポイントがたまります。しかも、そのポイントは楽天市場などの楽天系のサービスが使えるところだけでなく、つみたてNISAの買い付けに使えるところが気に入っています。

出典:MONEY TIMES編集部がクラウドワークスで調査

楽天証券の積立NISAに関するよくない口コミ

30代|女性

専用のアプリが欲しい

楽天証券には取引をサポートしてくれるさまざまなアプリが用意されています。しかし、つみたてNISA専用のアプリは用意されていません。ほかの証券会社の中にはつみたてNISAの設定や運用益の確認などが簡単にできるアプリを提供しているところもあるので、ぜひ楽天証券もその手のアプリを作ってほしいです。

30代|女性

ポイント還元率が減った

楽天カード決済で投資信託の積み立てをすると、購入額の1%がポイント還元されていました。しかし、今後は一部を除いて1%から0.2%に還元率が減るので、残念に思います。他にもポイント還元率が減って改悪が続いている現状です。今まで、たくさんのポイントを還元してくれていただけかもしれませんが、またポイント還元を増やしてくれるとうれしいです。

20代|男性

ポイント還元が改悪

デメリットはマネーブリッジのポイント還元率などの大改悪があったことです。積み立てでのポイント還元が5分の1になってしまい、つみたてNISAの限度額まで積み立てていた自分からすると、かなりの痛手となりました。この一件で、自分の周りからも楽天証券から、他社へ移り変わった人もいるのでもう一度改善してほしいです。

出典:MONEY TIMES編集部がクラウドワークスで調査

(公式サイト)

松井証券……サポート体制を重視する人向き!

松井証券は顧客サポートに強みがあり、顧客の疑問や不安に対し、専門知識を持ったスタッフが電話で解決してくれる。ちょっとした疑問には、WEBサイトやサポート動画、AIチャットが用意されている。

銘柄探しや取引のタイミングなど、個別銘柄の取引について踏み込んだ内容の相談ができる窓口もあり、株式投資に興味のある人にも良いだろう。

「投信アプリ」は投資する銘柄の選択から購入、運用のメンテナンスまで、投資信託の取引に必要な機能がまとまっている。スマホだけで完結し、投資初心者にも使いやすい。

つみたてNISA対象商品の取扱銘柄数は178本(2022年10月31日現在)で、SBI証券や楽天証券にも引けを取らない。

2022年8月からは毎日積立と年2回までの増額設定にも対応し、積立設定の柔軟性がアップした。

入金は、全国の銀行や信用金庫からの定期入金機能を使って自動化できる。ただし、定期入金は実際の積立金額が引き落とされるわけではなく、事前に指定した金額(1万円以上1円単位)が毎月27日に銀行口座から引き落とされ証券口座に入金される。金額の指定を間違えたり、他の投資で入金されたお金を使ったりすると資金不足で積立できないこともあるため要注意だ。

対象の投資信託を保有している間は、各月の平均保有金額と対象商品の信託報酬(運用管理費用)に応じて、松井証券ポイントか現金が還元される。還元対象は松井証券が受け取る信託報酬が税抜0.3%を超える銘柄だ。

つみたてNISAの対象商品で還元対象となるのは14銘柄である。信託報酬(運用管理費用)が少ないインデックスファンドの多くは対象から外れ、アクティブファンドが中心だ。

・コモンズ30ファンド(0.2%)

・フィデリティ・米国優良株・ファンド(0.4%)

※出典:毎月ポイント・現金還元サービス|松井証券(2022年11月22日現在)

出典:MONEY TIMES編集部がクラウドワークスで調査

松井証券の積立NISAに関するいい口コミ

30代|男性

サポート体制が充実

松井証券のつみたてNISAは月100円から始められます。投資に対してあまり好感を持っていない方でも100円なら気楽でしょう。満足いく金額に届かない場合は、徐々に増額も検討しながら進めていけます。また、コールセンターをはじめとしたサポートが充実しており、顧客満足度で受賞したこともあるので、そこはメリットでしょう。

40代|女性

利用しやすい

使いやすさ、見やすさも申し分なく、利用しやすいと思います。分からないことをAIチャットで質問できるサービスがあり、少額取引をする初心者の最初の口座におすすめだと思います。アプリの画面も見やすくて、とても便利です。分からないことも電話で聞けるので、初心者の自分でも安心して始められました。

20代|男性

取扱銘柄が豊富

松井証券のつみたてNISAのメリットは、取扱銘柄が豊富なことです。同様のネット証券のSBI証券や楽天証券に次ぐ多さで、豊富な選択肢が魅力です。松井証券の「投信アプリ」も非常に使いやすいです。無料で利用でき、シンプルな画面で管理しやすいため、初めて利用する人でも使いやすいと思います。

松井証券の積立NISAに関するよくない口コミ

30代|男性

クレカ積み立てができない

松井証券のつみたてNISAのデメリットは、毎月の積立金額をクレジットカードで決済できないことではないでしょうか。SBI証券であれば三井住友カード、楽天証券であれば楽天カードで積立決済ができるのに対し、松井証券ではそのサービスがありません。クレジットカード積立は非常に楽ですし、決済分のポイントもたまるのでありがたいです。しかし、松井証券ではそれができないのが残念です。

20代|男性

クレカ決済ができない

最近はクレジットカードで毎月の積立額を決裁して、ポイントをためる方法が主流です。しかし、松井証券のつみたてNISAでは積立金額をクレジットカードで決済するサービスがありません。つみたてNISAの積み立てのタイミングは毎日か毎月かで選べる証券会社が多いなか、毎月しか選べないところもデメリットだと感じました。

出典:MONEY TIMES編集部がクラウドワークスで調査

(公式サイト)

初心者が投信積立を始めるデメリットや注意点

初心者に向いていると言われる投信積立にもデメリットはある。元本割れのリスクと手数料がかかることだ。ここではリスクへの対策も紹介しよう。

デメリット1,元本割れのリスクがある

投資信託は価格の変動する商品であり、運用がうまくいかなければ損失が出ることもある。

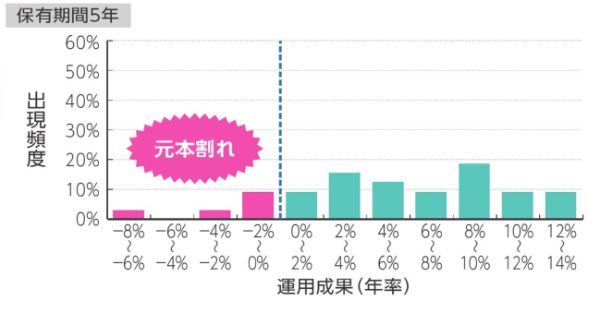

実際の例でみてみよう。次のグラフは1985年から2020年までの間、毎月同額ずつ国内外の株式と債券に5年間積立投資した場合の運用成果(年率換算したリターン)の分布を示したものだ。

投資対象や投資するタイミングを分散しても、投資を始めるタイミングによって元本割れし、損失が出ている。

元本保証の商品でない以上、元本割れのリスクはゼロにできませんが、リスクを抑える対策はあります。

元本割れの対策1:長期投資する

長期投資は元本割れのリスクを抑えるのに有効な対策だ。

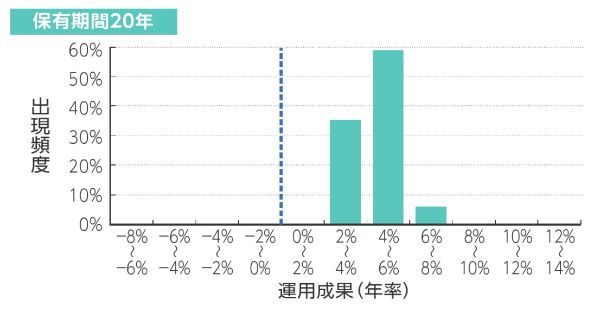

先ほどの例で、投資する期間を20年とした場合の運用成果(年率換算したリターン)の分布は次のようになっている。

あくまで過去の実績ではあるが、今回のケースでは保有期間20年の場合、いつ始めてもリターンはプラスであり、元本割れは生じていない。

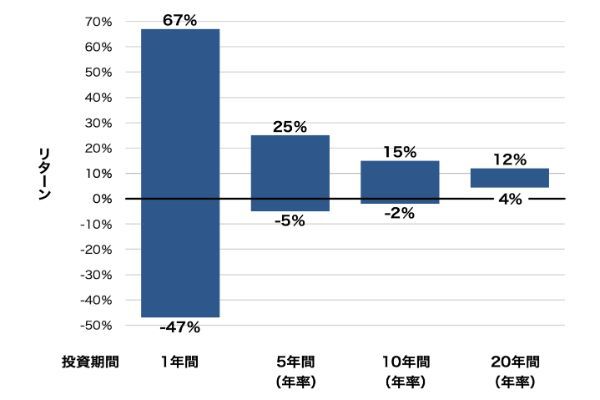

長期投資の効果を別の例でみてみよう。以下のグラフは、1985年から2022年3月末までの間に、先進国株式(※)に投資した場合の投資期間別のリターンを示したものだ(※対象インデックス:MSCI World Index/配当込み・米ドルベース)。

短期的には価格が大きく変動する株式のような投資対象も、期間が長くなるにつれ、運用成果はその投資対象の平均的なリターン(≒成長率)に収束していく。

(公式サイト)

元本割れの対策2:投資額を抑える

損失の絶対額を抑えたいなら、投資額を抑えるのが有効だ。同じ商品に同じように投資した場合、損失は金額に比例して大きくなる。

| 積立金額 | 月1,000円 | 月3万円 | |

|---|---|---|---|

| 暴落直前 | 基準価額 | 1万5,000円 | 1万5,000円 |

| 平均購入単価 | 1万1,592円 | 1万1,592円 | |

| 保有口数 | 10万3,521口 | 310万5,645口 | |

| 投資累計額(元本) | 12万円 | 360万円 | |

| 運用資産額 | 15万5,282円 | 465万8,468円 | |

| 運用損益 | +3万5,282円 | +105万8,468円 | |

| 暴落直後 | 基準価額 | 1万500円 (▲30%) |

1万500円 (▲30%) |

| 平均購入単価 | 1万1,592円 | 1万1,592円 | |

| 保有口数 | 10万3,521口 | 310万5,645口 | |

| 投資累計額(元本) | 12万円 | 360万円 | |

| 運用資産額 | 10万8,697円 | 326万927円 | |

| 運用損益 | ▲1万1,303円 | ▲33万9,073円 | |

損失の割合でみれば同じだが、資産に余裕のある人とない人、投資に慣れている人と慣れていない人では同じ30万円でも経済的、心理的なダメージは大きく違う。

暴落してもそのまま積立を続ければ安くなったところで買え、相場が回復すれば大きな利益につながる可能性がある。しかし、損失額が大きいと怖くなって積立をやめたり、売却してしまったりしやすい。暴落がお金の必要なタイミングに重なり、売却せざるを得ない可能性もある。

投資額は少なすぎても成果を得にくいですが、冷静な判断ができなくなるような金額を投資すべきではありません。家計や資産の状況、自分が許容できるリスクとのバランスを考え、無理のない金額で続けることが大切です。

(公式サイト)

デメリット2,手数料がかかる

ファンドの運用にかかるコストや金融機関へ支払う手数料は投資家の負担になる。これらのコストは運用にはマイナスだ。

投資信託にかかる主なコストには、「購入時手数料(販売手数料)」「運用管理費用(信託報酬)」「監査報酬」「売買委託手数料」「信託財産留保額」の5つがある。

| 支払時期 | 支払方法 | 内容 | 相場 | |

|---|---|---|---|---|

| 購入時手数料 (販売手数料) |

購入時 | 直接 | 購入時に販売会社 に支払う費用。 ファンドごとに定められた上限以下で、 販売会社が設定する。 |

購入代金の 0〜3%程度※2 |

| 運用管理費用 (信託報酬) |

保有中 | 間接※1 | ファンドを保有している間、 その保有額に応じて日々支払う費用。 ファンドごとに定められており、 年率で目論見書 などに記載されている。 |

投資信託保有額に対し 年0.1〜2%程度 |

| 監査報酬 | 保有中 | 間接※1 | 監査法人の監査にかかる費用。 投資信託は原則決算ごとに 監査を受ける必要がある。 |

投資信託保有額に対し 〜0.1%程度 |

| 売買委託手数料 | 保有中 | 間接※1 | ファンドが投資する株式などを 売買する際に発生する費用。 発生する都度、投資家が 信託財産から間接的に負担する。 |

※3 |

| 信託財産留保額 | 換金時 | 直接 | ファンドを換金する際に、 手数料とは別に徴収される費用。 公平性を保つため換金に必要な 事務手数料を換金する投資家が負担するもので、 信託財産に留保される。 |

換金額の 0〜0.3%程度※4 |

※2:ファンドや販売会社によって、購入時手数料無料の「ノーロードファンド」もある

※3:運用の結果発生する費用であり、事前にいくらかかるかは分からない

※4:信託財産留保額は徴収しないファンドが多い

信託報酬は商品ごとに異なるが、指数に連動した運用成果を目指すインデックスファンドで0.1〜0.5%程度と低く、指数を上回る運用成果を目指すアクティブファンドで0.5〜2%程度と高い傾向がある。アクティブファンドでは指数を上回るために投資対象の調査や分析が必要であり、そのコストが反映されるからだ。

信託財産留保額は、投資信託を解約する投資家が信託財産の中に残すお金であり、保有を続ける投資家は間接的に受け取れるお金だ。信託財産留保額がかかるからといって、そのファンドを避ける必要はなく、長期保有であればむしろ歓迎すべきといえる。

手数料の対策1:ノーロード(購入時手数料無料)ファンドを選ぶ

(公式サイト)

つみたてNISAを利用せず通常の課税口座で投資信託を運用する場合は、購入時手数料が無料のファンドでコストを抑えよう。

購入時手数料は商品ごとに上限が定められているが、その上限以下であれば販売会社が自由に設定できる。そのため、どの金融機関でファンドを購入するかによって差がつきやすい。

下表は投信積立が可能なファンドのうち、購入時手数料が無料の「ノーロードファンド」の取扱数を示したものだ。大手ネット証券は、取り扱うすべての投資信託でを無料としている。

| 金融機関 | ノーロードファンド取扱数 | |

|---|---|---|

| ネット証券 |  |

2,477本 |

|

2,501本 | |

|

1,636本 | |

|

1,234本 | |

|

1,622本 | |

| 総合証券 |  |

47本 |

| 大和証券 | 50本 | |

| 銀行 | 三菱UFJ銀行 | 197本 |

| 三井住友銀行 | 34本 | |

| ゆうちょ銀行 | 83本 | |

| イオン銀行 | 81本 | |

販売会社によって、購入時手数料(販売手数料)にどのくらい差があるのか、「ピクテ・グローバル・インカム株式ファンド(1年決算型)」を例にみてみよう。この商品の購入時手数料の上限は年3.85%(税込)だ。

| 金融機関 (販売会社) |

購入時手数料率 (税込) |

購入代金1万円あたりの 購入時手数料(税込) |

|---|---|---|

|

0%※1 | 0円 |

|

0%※1 | 0円 |

|

3.3%※1 | 330円 |

| 三菱UFJ銀行 | 3.3%※2 | 330円 |

SBI証券や楽天証券で購入すれば購入時手数料はかからない。しかし、野村證券や三菱UFJ銀行で購入すると購入代金の税込3.3%の手数料がかかる。1万円の購入なら330円だが、100万円なら3万3,000円だ。

担当者からアドバイスを受けた場合などは、その対価という面もありますが、自分で商品を選んで購入するなら、購入時手数料は安いに越したことはないでしょう。

(公式サイト)

手数料の対策2:信託報酬が安いファンドを選ぶ

投資対象が同じであれば、なるべく信託報酬の安いファンドを選ぼう。

特にベンチマークとする指数が同じインデックスファンド同士は、運用自体では運用成果にほとんど差がつかないため、信託報酬の安さが重要になる。

運用利回りが年5%の2つのファンドがあり、それぞれ信託報酬が0.1%と0.3%とする。この2つのファンドに月3万円ずつ20年間積み立てした場合、最終的な運用資産額には約27万7,000円の差がつく(※)。

※運用利回りから信託報酬を差し引いた実質利回りを使い、年1回の複利計算で概算した結果。20年後の運用資産額は信託報酬率年0.1%(実質利回り年4.9%)の場合、1,218万9,636円、信託報酬率年0.3%(実質利回り年4.7%)の場合、1,191万2,825円

(公式サイト)

よくあるQ&A

つみたてNISAでは、通常なら運用益に対してかかる20.315%の税金がかからない。そのため、税金分の約104万2,000円だけ手元に残るお金が増える。

証券投資のイメージは、証券保有層に比べて、預貯金のみ層では「難しい」、「ギャンブルのようなもの」、「お金持ちがやるもの」、「なんとなく怖い」が高く、「資産を増やす」、「将来の生活資金の蓄えに役立つ」、「勉強になる」は低い。

出典:2018年度(平成30年) 証券投資に関する全国調査(個人調査)「預貯金のみ保有層の証券投資に関する意識/証券投資全般のイメージ」|日本証券業協会

普段の生活に必要なお金や、いざというときにすぐに必要になるお金、近いうちに確実に必要なお金は、自由に引き出せる「貯金」で持っておくほうがいい。

一方で、今すぐには必要なくても将来必要になるお金や当面使う予定のないお金は「投資」して、時間をかけて増やしていくのが望ましい。

より多くの方がお金について自ら考え行動できるよう、家計改善や住宅購入、資産形成、相続など、お金に関するコンサルティング、大手金融機関や各種メディアでの執筆・監修を行う。RAPPORT Consulting Office代表。

■保有資格

1級ファイナンシャルプランニング技能士

CFP®︎

一種証券外務員

サウナ・スパプロフェッショナル

【関連記事】

・日本の証券会社ランキングTOP10 時価総額、売上高、手数料、口座開設数第1位は?野村や大和など、SBIはじめネット証券各社で比較

・1万円以下で買える!米国株(アメリカ株)おすすめの高配当利回りランキングTOP10!

・つみたてNISA(積立NISA)で資金を引き出す方法は?引き出しの際の注意点も解説

・投資アプリのおすすめ10選 初心者向けほったらかし投資、おつり投資、ポイント投資など

・IPOで勝率9割の売り方「初値売り」は本当にベストな方法なのか

・有名百貨店・デパート5社の株主優待を徹底比較!最もお得なのはどこ?