投資信託を始めるにあたって、どれくらい儲かるのかは最も気になる点だろう。たとえば投資信託で月5万円を儲けるためには、いくら投資すればいいのだろうか。投資初心者にとって実現可能性は高いのだろうか。投資信託で儲けを出したいのなら押さえておくべきキーワードは4つだ。

目次

- 1,投資信託で月5万円の儲けを出すための必要投資額は1,000万円以上

- 2,投資信託で儲けを出すための4つのポイント

- 3,投資信託で儲けるための投資先の選び方

- 4,投資信託に必要な3つの手数料

- 5,投資信託で儲けたときに発生する税金とは?

- 6,投資信託で儲けたときは確定申告が必要か?

- 7,投資信託とは?投資信託が儲かる仕組みは?

- 8,投資信託の3つのメリット

- 9,投資信託を始めるのにおすすめの証券会社 6選

- 10,投資信託で儲かる人の特徴は?金融庁の調査では8割以上が利益を獲得

- 11,投資信託で儲からない人の特徴は?

- 12,投資信託の始め方 楽天証券の場合

- 13,投資信託のデメリットや注意点

- 14,投資信託で儲けたいなら「長期投資」「分散投資」「複利効果」「積立投資」を押さえよう

- 投資信託についてよくある5つのQ&A

- 実際に投資信託を始めてみる

1,投資信託で月5万円の儲けを出すための必要投資額は1,000万円以上

投資金額が100万円と1億円の場合では、月5万円の利益を得るための労力の違いは明らかだろう。

前者は年率60%の運用成績が必要であるのに対し、後者は年率0.6%の運用成績で達成できてしまいます。

月の利益額は次の式によって求められる。話を単純化するために、税金や運用成績による投資元本の増減は考慮していない。

- 利益額(月5万円)=投資金額×運用実績(年率%)÷12ヵ月

投資金額を決めるためには、運用実績を考えなければなりません。

投資信託で月5万円の儲けを出すための期待リターン

ここで期待リターンという数値を活用する必要がある。

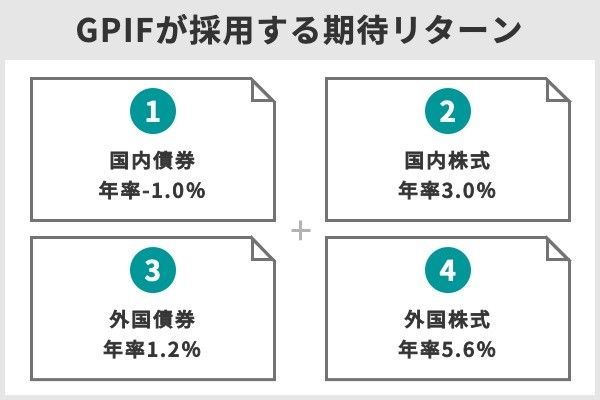

期待リターンの求め方は複雑であるが、日本の年金資産を運用する年金積立金管理運用独立行政法人(GPIF)が採用している値を紹介しよう。GPIFが2018年度のポートフォリオ検証で使用した資産別の期待リターンは次の通りだ。出典:年金積立金管理運用独立行政法人『2018年度業務概況書』

国内株式……年率3.0%

外国債券……年率1.2%

外国株式……年率5.6%

この期待リターンを参考に投資金額を考えていきましょう。

投資信託で月5万円の儲けを出すためには毎月1,000万円以上の資金が必要

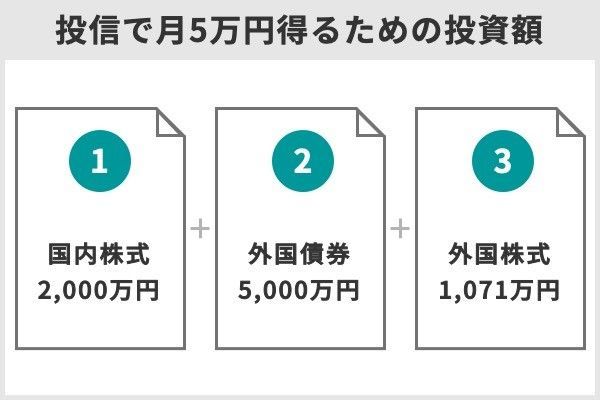

GPIFの基準とする期待リターンを先程の公式に当てはめてみると、投資信託で月5万円を得るための必要投資額は各資産で次のようになる。

- 国内債券……期待リターンがマイナスのため、計算不可

- 国内株式……2,000万円

- 外国債券……5,000万円

- 外国株式……1,071万円

投資信託で外国株式のみに投資をしても1,000万円以上の資金が必要です。投資信託で月5万円の儲けを出すための難易度がわかるでしょう。

投資信託で期待リターンの高い資産はリスクも高い

期待リターンはあくまでも現状で想定される平均的なリターンである。投資信託の相場環境によっては、想定した期待リターンが得られない可能性もある。

ここまで振れ幅が大きいと、投資信託で月5万円の儲けを出すというような利益目標を追い求めるのもなかなか難しいかもしれません。

| LINE証券 | 楽天証券 | SBI証券 | 松井証券 | |

|---|---|---|---|---|

| 投資信託本数 | 30本 | 2,694本 | 2,698本 | 1,183本 |

| 手数料無料の銘柄本数 | 購入手数料無料 | 全ての投資信託の 購入時手数料が無料 |

1,349本 | 全ての投資信託の 購入時手数料が無料 |

| 最低投資金額 | 1,000円 | 100円 | 100円 | 100円 |

| 詳細 |

2,投資信託で儲けを出すための4つのポイント

ここまでの話で投資信託は儲からないと感じた人もいるだろう。

しかしそれは間違いだ。

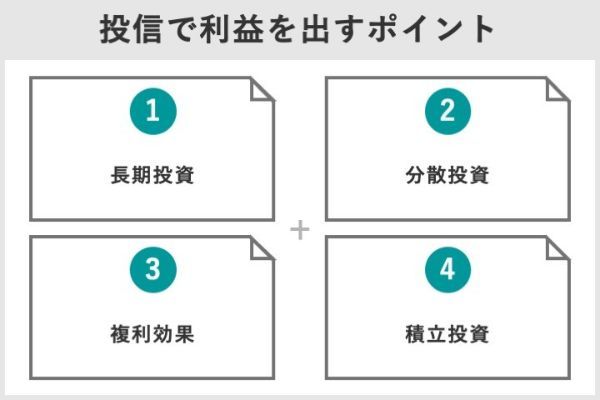

投資信託の儲けを考えるには「長期投資」「分散投資」「複利効果」「積立投資」という4つのキーワードが重要なのだ。

- 長期投資

- 分散投資

- 複利効果

- 積立投資

投資信託の儲けは「長期」で考える

投資信託の儲けは短期間で考えるべきではない。毎月5万円を儲けたいというような短期的な目標を立ててしまうと、相場に踊らされてしまう。

そもそも投資信託とは、元本保証がなく、相場環境によって資産は上下する。短期的な利益目標があったとしても、その期間の相場環境が悪ければ、投資信託で儲けを出すのは至難の業である。

基本的に投資信託の相場は上下するものであり、投資期間が短いほど、その動きを読むのは難しくなります。投資信託に投資を行う場合には、長期での投資を念頭に置き、長期的なトレンドで商品選択を行うべきでしょう。

投資信託は「分散投資」でリスクを抑える

投資信託で大きく儲けたいと考える場合、債券だけに投資をしていてはなかなか資産が増えないので、株式へ投資をすると考える人もいるだろう。

ハイリスクハイリターンの資産へ投資をし、1年目は20%儲かったが、2年目には30%下落したという事態も起こり得えます。

そこで分散投資の考え方が重要になる。

株式と債券のように反対の値動きをする資産を組み合わせれば、相場低迷期は債券でしのぎ、相場好調期には株式で大きく稼ぐといったことも期待できる。

分散投資は長期投資との相性がよく、短期的な価格変動のブレを抑え、長期に渡って利益を積み上げることができます。投資信託で儲けを出すには、一点集中のギャンブル的な投資ではなく、分散投資を心掛けましょう。

投資信託で儲けを出すために「複利効果」を最大限活用する

投資信託の場合、商品内でこの複利効果が得られる。また分配金が出た場合にも、その資金を再投資に回せば、更に複利効果が得られる。投資資産が値上がりしていれば、複利効果は投資期間に比例して大きくなるため、長期投資との相性も良いのである。

短期の運用益を重視した毎月分配型の投資信託もありますが、投資の効率から言えば、複利効果が得られないため、非効率な投資手法です。

投資信託で儲けを出すために「積立投資」も有効

積立投資は多くの投資資金を一度に用意できないという場合はもちろんだが、資金に余裕がある場合にも効果を発揮する。投資信託の積立投資が購入時期の分散という効果を発揮するためだ。

投資の大原則は安く買って高く売ることである。しかし相場の中で買い時を見極めることは非常に困難だ。

投資信託では高い時期には口数を少なく、安い時期には口数を多く購入できる。積立投資で毎月一定額を購入するというルールを設ければ、購入時期が分散され購入価格が平準化される。これをドルコスト平均法と呼ぶ。

ドルコスト平均法は、投資信託の長期投資において、高値掴みを避けるための非常に有用な投資手法です。

| LINE証券 | 楽天証券 | SBI証券 | 松井証券 | |

|---|---|---|---|---|

| 投資信託本数 | 30本 | 2,694本 | 2,698本 | 1,183本 |

| 手数料無料の銘柄本数 | 購入手数料無料 | 全ての投資信託の 購入時手数料が無料 |

1,349本 | 全ての投資信託の 購入時手数料が無料 |

| 最低投資金額 | 1,000円 | 100円 | 100円 | 100円 |

| 詳細 |

3,投資信託で儲けるための投資先の選び方

投資信託で儲けるには何に投資をすればよいだろうか。

先述したGPIFの例でいくと、期待リターンが最も高い資産は外国株式の5.6%であった。

過去の実績に基づく期待リターンなどの数値を参考に、儲けたい金額に応じて主力資産を選びましょう。

期待リターンやリスクについては、米運用会社JPモルガン・アセット・マネジメントが今後10~15年の期待リターンとリスクを分析した「超長期マーケット予測Long-Term Capital Market Assumptions(LTCMA)」という資料を公表している。

2020年の主要資産の数値は次の通りであるので参考にしてほしい。

| 期待リターン (2020年) |

リスク (年率ボラティリティ) |

|

|---|---|---|

| 日本株(大型) | 5.10% | 17.94% |

| 米国株(大型) | 2.70% | 18.99% |

| 先進国株式 | 3.50% | 19.17% |

| 新興国株式 | 5.80% | 23.03% |

| 世界株式 | 3.70% | 19.30% |

| 日本国債 | 0.40% | 2.18% |

| 先進国国債 | 0.40% | 6.43% |

| 新興国国債 | 3.80% | 12.24% |

| 米国REIT | 5.10% | 17.31% |

※数値は全て円ベース

こうした数値を参考に、自身の期待利回りを考慮して投資先を選定しましょう。基本的に期待リターンが高い資産の方がリスクも高いので、リスクも考慮して選定するのが重要です。

重要なのはポートフォリオの組み方、バランスファンドという選択肢も

さらに分散投資を行うにあたってはこれらの資産を組み合わせて期待リターンとリスクのバランスを調整しなければならない。

しかしそれらの最適なポートフォリオの計算は複雑であり、個人で行うことは難しい。

一度決めたポートフォリオも運用していく中で調整を行う必要があるので、運用状況は定期的に確認するようにしましょう。またそうした微調整などが面倒な場合には、バランスファンドへ投資をするといった選択肢もあります。

| LINE証券 | 楽天証券 | SBI証券 | 松井証券 | |

|---|---|---|---|---|

| 投資信託本数 | 30本 | 2,694本 | 2,698本 | 1,183本 |

| 手数料無料の銘柄本数 | 購入手数料無料 | 全ての投資信託の 購入時手数料が無料 |

1,349本 | 全ての投資信託の 購入時手数料が無料 |

| 最低投資金額 | 1,000円 | 100円 | 100円 | 100円 |

| 詳細 |

4,投資信託に必要な3つの手数料

投資信託には手数料が発生する。

投資信託で儲けを出すには、投資信託の手数料を正しく理解し、コストとなる手数料を上回るパフォーマンスを残せるのかを判断する必要がある。

投資信託の手数料は以下3つだ。

- 買付手数料

- 信託報酬

- 信託財産留保額

それぞれ細かく説明していこう。

投資信託の手数料1,投資信託の購入時に必要な「買付手数料」

投資信託の買付手数料は、販売会社によって異なるが、ノーロードと呼ばれる買付手数料がかからないものから、3%を超えるものまである。

次に挙げるネット証券では全ての投資信託の買付手数料が原則無料となっているので、これらの証券会社を選択しておけば安心だ。

出典:SBI証券、楽天証券、マネックス証券、松井証券、auカブコム証券、岡三オンライン証券、LINE証券

投資信託の手数料2,投資信託の保有中に必要な「信託報酬」

信託報酬の低い投資信託の方が運用上有利であり、長期投資になればその分影響も大きくなります。

・信託報酬は同種の商品同士で比較する

信託報酬は投資信託の種類や投資資産などによってその相場は異なってくる。

また、金融庁はつみたてNISAの対象商品の要件に信託報酬の上限を設けている。

金融庁より長期・積立投資に適した投資信託のお墨付きが与えられるのは、以下の基準を満たした投資信託である。

これらの数値も参考にしてほしい。

| インデックスファンド | ||

|---|---|---|

| 分類 | 投資対象地域 | 信託報酬上限(税抜) |

| 株式型 | 国内 | 0.50% |

| 海外 | 0.75% | |

| 国内・海外 | 0.75% | |

| 資産複合型 (バランスファンド) |

国内 | 0.50% |

| 海外 | 0.75% | |

| 国内・海外 | 0.75% | |

| アクティブファンド | ||

|---|---|---|

| 分類 | 投資対象地域 | 信託報酬上限(税抜) |

| 株式型 | 国内 | 1.00% |

| 海外 | 1.50% | |

| 国内・海外 | 1.50% | |

| 資産複合型 (バランスファンド) |

国内 | 1.00% |

| 海外 | 1.50% | |

| 国内・海外 | 1.50% | |

投資信託の手数料3,投資信託の売却時に必要な「信託財産留保額」

信託財産留保額はかからない投資信託も多いが、0.5%程度のコストがかかるものもあるため、購入時には必ず確認しておく必要がある。

| LINE証券 | 楽天証券 | SBI証券 | 松井証券 | |

|---|---|---|---|---|

| 投資信託本数 | 30本 | 2,694本 | 2,698本 | 1,183本 |

| 手数料無料の銘柄本数 | 購入手数料無料 | 全ての投資信託の 購入時手数料が無料 |

1,349本 | 全ての投資信託の 購入時手数料が無料 |

| 最低投資金額 | 1,000円 | 100円 | 100円 | 100円 |

| 詳細 |

5,投資信託で儲けたときに発生する税金とは?

投資信託で儲けが出た場合には、その儲けに対して税金が発生することとなる。

投資信託へ投資をする上では、税金についても正しい知識をもっておきたい。

投資信託で税金がかかる3つのタイミング

投資信託で税金が発生する場合とは、すなわち投資信託で利益が出たタイミングとなる。

投資信託で利益が出るタイミングとは次の3つの時だ。

- 分配金

- 売却時

- 償還時

税金がかかるタイミング1,分配金

例外として分配金の内、投資元本の払い戻しにあたる部分については非課税となる。

いわゆるタコ足配当と呼ばれる分配金であり、毎月分配型の投資信託などに多い。この場合は元本の払い戻しにあたるため、利益とはみなされず課税もされません。

税金がかかるタイミング2,売却時

反対に、売却時の基準価額が個別元本を下回るケースは売却損となるため、課税されません。

税金がかかるタイミング3,償還時

投資信託に限らず、金融商品は利益が確定した段階で課税されるため、含み益には課税されない。

投資信託の儲けにかかる税金はいくら?

では、投資信託の儲けには具体的にいくらの税金がかかるのだろうか。

先に説明した税金がかかる3つのケースごとに説明しよう。

なお、投資信託には一般的な株式型投資信託と運用対象に株式を一切組入れない公社債投資信託の2種類があるが、基本的な税率は同じである。

・分配金にかかる税金

投資信託の利益となる分配金については、原則として20.315%の税金が課せられる。

税金は分配金支払時に源泉徴収された後、後述する特定口座での処理や確定申告などを通じて最終的な課税金額が決定される。

なお、株式型投資信託の分配金については、20.315%の申告分離課税以外に確定申告を通じて総合課税を選択することも可能である。

・売却時にかかる税金

投資信託の売却益にあたる部分に対しては20.315%の税金が課せられる。

この税金は、申告分離課税として特定口座での処理や確定申告などを通じて支払いを行う必要がある。

・償還時にかかる税金

投資信託の償還益にあたる部分に対しても20.315%の税金が課せられる。

売却益と同様に、申告分離課税として特定口座での処理や確定申告などを通じて支払いを行う必要がある。

投資信託の税金については、基本的に難しく考える必要はありません。利益に対して20.315%の税金がかかると理解しておきましょう。例外として、株式型投資信託の分配金を総合課税として確定申告する場合がありますが、手間を考えると利用頻度は少ない制度でしょう。

6,投資信託で儲けたときは確定申告が必要か?

投資信託の税金について説明したが、実際にどのような納税手続きを行えば良いだろうか。

利益に対する必要額を正しく納税できるよう納税の仕組みを理解しておきたい。

重要な点は「特定口座」という制度である。

特定口座とは?

「源泉徴収なし」を選択した場合には確定申告自体は必要ですが、「特定口座年間取引報告書」を利用することで確定申告の負担が軽減されます。

なお、特定口座を開設しない場合には「一般口座」での取引となるが、この場合、年間の損益の計算や確定申告書類の作成も自身で行う必要がある。

投資信託の儲けが出た場合でも確定申告が不要なケース

投資信託で儲けが出た場合で確定申告が不要な場合とは、「特定口座(源泉徴収あり)」を利用して取引を行っているケースである。

この場合、投資信託の利益に対する課税は金融機関によって源泉徴収が行われるため、自身で確定申告などを通じて納税を行う必要はない。

税金について難しく考えたくない場合には「特定口座(源泉徴収あり)」を選択しておきましょう。

なお、「特定口座(源泉徴収あり)」を選択していた場合でも確定申告が必要となるケースもあるため、次の確定申告が必要なケースの例にも目を通しておこう。

投資信託の儲けが出た場合に確定申告が必要な5つのケース

投資信託の儲けが出た場合で確定申告が必要となるのは次のケースだ。

- 「特定口座(源泉徴収なし)」を選択した場合

- 「一般口座」で取引をしている場合

- 複数の金融機関での損益を合算したい場合

- 年間を通じて損失が発生しており、その損失を翌年以降に繰り越す場合

- 株式型投資信託の分配金を総合課税として申告する場合

・ケース1,「特定口座(源泉徴収なし)」を選択した場合

「特定口座(源泉徴収なし)」を選択した場合には確定申告が必要となる。

この場合には「特定口座年間取引報告書」が発行されるため、申告手続きが簡素化できる。

・ケース2,「一般口座」で取引をしている場合

「一般口座」で取引を行っている場合も確定申告が必要となる。

この場合、年間の損益計算や確定申告書類の作成も自身で行う必要がある。

・ケース3,複数の金融機関での損益を合算したい場合

特定口座はその金融機関内での取引のみを通算して税金の計算を行うため、複数の金融機関をまたいで利益と損失を通算する場合には確定申告での手続きが必要となる。

この場合でも特定口座を開設していれば「特定口座年間取引報告書」を活用でき、申告の手間は少なくなる。

損益通算をするケースは、「特定口座(源泉徴収あり)」で取引をしている場合でも確定申告が必要な最も代表的なケースです。複数の金融機関で取引を行っている人は注意しましょう。

・ケース4,年間を通じて損失が発生しており、その損失を翌年以降に繰り越す場合

出典:国税庁『No.1474 上場株式等に係る譲渡損失の損益通算及び繰越控除』

損失は、確定申告を行うことで翌年以後3年間にわたって繰り越すことが可能となります。これを「繰越控除」といいます。

確定申告の手間はかかるものの、大きな損失が発生した場合には活用したい制度である。

・ケース5,株式型投資信託の分配金を総合課税として申告する場合

投資信託の分配金は申告分離課税という制度により、他の所得に関わらず一律で20.315%の税金が課せられる。

また、この場合には一定の配当控除の適用も受けることができる。

出典:国税庁『No.1250 配当所得があるとき(配当控除)』

総所得が少ない場合には累進税率を適用した方が有利になるケースもあり、その場合には確定申告での手続きが必要となります。

7,投資信託とは?投資信託が儲かる仕組みは?

ここで改めて、投資信託の基本と儲かる仕組みについて確認をしておこう。

投資信託とは?

投資信託が儲かる仕組みは「値上がり益(キャピタルゲイン)」と「分配金(インカムゲイン)」

投資信託が儲かる仕組みは、投資家から集めた資金を運用会社がファンドとして運用し、そのファンドの投資対象が利益を出すことにある。

具体的には、投資信託の価格である基準価額が上がれば儲けとなります。

基準価額はファンドの純資産総額を総口数で割ったものであり、基本的には分子である純資産総額の増加が重要となる。

なお、純資産総額は投資対象の上下だけでなく信託報酬も加味して計算される。

投資家目線でみた場合、投資信託の儲けは「値上がり益(キャピタルゲイン)」と「分配金(インカムゲイン)」に分けて考えることができる。

・「値上がり益(キャピタルゲイン)」

購入原価にあたる個別元本は基本的に購入時の基準価額となるが、元本の払い戻しにあたる特別分配金が支払われた場合にはその分だけ払い戻しが行われたとみなされ、個別元本が修正される。

また、購入が複数回行われた場合には追加購入の都度、個別元本は加重平均によって再計算される。

・「分配金(インカムゲイン)」

この場合、支払われる分配金総額は10万円(1,000円×100口)であり、この分純資産総額は目減りする。分配後の純資産総額は100万円、基準価額は10,000円となる。この投資信託の個別元本が9,000円の場合には全額が普通分配金となり、課税対象となる。

一方で個別元本が10,400円の場合には600円分は普通分配金として課税対象となるが、個別元本を下回る400円分については信託財産の払い戻しにあたる特別分配金として非課税となる。また、分配後の個別元本は10,000円となる。

8,投資信託の3つのメリット

投資信託のもつメリットを3つ紹介しよう。

- 運用のプロによる投資が可能

- 少額からの投資が可能

- 分散投資が可能

投資信託のメリット1,運用のプロによる投資が可能

特に海外市場においては、個人で細かく投資を行うには情報や資金面で限界がある。

投資信託ならば、市場動向に応じた個別銘柄の売買にも気を配る必要がなく、大局だけを見ながらの投資が可能です。

投資信託のメリット2,少額からの投資が可能

投資信託は多くの投資家から資金を集う仕組みであり、商品や金融機関によっては、1万円以下で購入できるものも多くある。

個人で複数資産に投資を行うとなると非常に多くの資金が必要となるが、投資信託という枠組みを活用すれば少額から好きな資産へ投資ができる。

投資信託のメリット3,分散投資が可能

9,投資信託を始めるのにおすすめの証券会社 6選

| 楽天証券 | SBI証券 | 松井証券 | マネックス証券 | auカブコム証券 | 岡三オンライン証券 | |

|---|---|---|---|---|---|---|

| 投信銘柄数 | 2,665本 | 2,639本 | 1,561本 | 1,235本 | 1,499本 | 552本 |

| ノーロード 投信銘柄数 |

2,665本 | 2,639本 | 1,561本 | 1,235本 | 1,499本 | 552本 |

| 投信スクリー ニングツール |

投信スーパー サーチ 16項目 |

投資信託 パワーサーチ 20項目 |

投資信託 はじめてナビ 13項目 |

ファンド検索 19項目 |

ファンド検索 12項目 |

ファンド検索 18項目 |

| 投信積立 可能銘柄数 |

2,531本 | 2,500本 | 不明 | 1,194本 | 不明 | 不明 |

| つみたて NISA (銘柄数) |

179本 | 176本 | 172本 | 152本 | 161本 | - |

| 最小積立額 | 100円 | 100円 | 100円 | 100円 | 100円 | 100円 |

| 積立頻度 | 毎日、毎月 ※1 |

毎日、毎週、 毎月、複数日、 隔月 |

毎日、毎週、 毎月 |

毎日、毎月 | 毎月 | 毎月 |

楽天証券……投資信託取扱本数はネット証券最多

・楽天証券の概要

| 投信銘柄数 | 2,665本 |

|---|---|

| ノーロード投信銘柄数 | 2,665本 |

| 投信スクリーニングツール | 投信スーパーサーチ 16項目 |

| つみたてNISA(銘柄数) | 179本 |

| 最小積立額 | 100円 |

| 積立頻度 | 毎日、毎月 ※1 |

| 証券総合口座数 (2021年6月末時点) |

624万3,338口座 |

楽天証券はネット証券では国内最多の投資信託取本数を誇り、その全てがノーロード投資信託です。投資信託を購入するなら候補に入れて損はない証券会社です。証券総合口座数も600万口座を突破し、首位のSBI証券を猛追しています。

・楽天証券で投資信託を運用するメリット

楽天証券で投資信託を運用するメリットは次の2点だ。

・メリット1,投資信託取扱本数がネット証券最多

・メリット2,楽天ポイントとの連携でお得に投資が可能

楽天証券は楽天ポイントを活用して投資信託を購入できる。

楽天ポイントを普段から活用している人には大きなメリットである。

また、楽天証券の利用をきっかけに楽天ポイントを活用してみても良いだろう。

・楽天証券で投資信託を運用するデメリット

楽天証券のデメリットはほとんどないと言えるが、あえてあげるとすれば楽天ポイント以外のポイントサービスを活用している人は他の証券会社を検討してもよいだろう。

特にTポイントやPontaポイントを利用している人は、SBI証券などの方がポイントサービスの有効活用というメリットは得られる。

SBI証券……口座開設数はネット証券最多

・SBI証券の概要

| 投信銘柄数 | 2,639本 |

|---|---|

| ノーロード投信銘柄数 | 2,639本 |

| 投信スクリーニングツール | 投資信託パワーサーチ 20項目 |

| つみたてNISA(銘柄数) | 176本 |

| 最小積立額 | 100円 |

| 積立頻度 | 毎日、毎週、毎月、複数日、隔月 |

| 証券総合口座数 (2021年6月末時点) |

726万3,000口座 |

・SBI証券で投資信託を運用するメリット

SBI証券で投資信託を運用するメリットは次の2点だ。

・メリット1,投資信託取扱本数は楽天証券に肉薄

楽天証券同様、全ての投資信託がノーロードであり、投資信託を運用するならSBI証券も選択肢に含めたい。

・メリット2,Tポイント、Pontaポイント、Vポイントと提携

TポイントやPontaポイントを投資信託の購入に使えるだけでなく、投資信託の保有残高に応じて毎月ポイントが付与されるサービスもある。

さらに三井住友カードで投資信託の買い付けを行えば、Vポイントを貯めることもできます。

・SBI証券で投資信託を運用するデメリット

SBI証券もデメリットはほとんどない証券会社であるが、あえて挙げるとするならばSBI証券で活用できるポイントサービスを利用していない場合にはメリットが薄れてしまうという点であろう。

松井証券……信託報酬の現金還元サービスが魅力

・松井証券の概要

| 投信銘柄数 | 1,561本 |

|---|---|

| ノーロード投信銘柄数 | 1,561本 |

| 投信スクリーニングツール | 投資信託はじめてナビ 13項目 |

| つみたてNISA(銘柄数) | 172本 |

| 最小積立額 | 100円 |

| 積立頻度 | 毎日、毎週、毎月 |

| 証券総合口座数 (2021年6月末時点) |

134万7,490口座 |

・松井証券で投資信託を運用するメリット

松井証券で投資信託を運用するメリットは次の2点だ。

・メリット1,信託報酬の現金還元サービス

対象となる投資信託に制限はあるものの、松井証券独自のサービスであり、投資家の強い味方です。

・メリット2,人気の高い投資信託を幅広くラインアップ

松井証券は投資信託取扱本数ではSBI証券や楽天証券に劣るものの、人気の高い投資信託を幅広くラインアップしている。

つみたてNISAの取扱本数はSBI証券や楽天証券にも肉薄しています。

出典:松井証券『投信工房』

・松井証券で投資信託を運用するデメリット

10,投資信託で儲かる人の特徴は?金融庁の調査では8割以上が利益を獲得

投資信託で儲かる人の特徴はどのようなものであろうか。

金融庁の公表している「投資信託の共通KPIに関する分析について」によると、投資信託の販売会社186社の公表する資料をもとに2021年3月末時点の運用成績を見ると、実に83%の人が利益を出しているという結果が出ている。

出典:金融庁『投資信託の共通KPIに関する分析について』

- 長期投資を行っている人

- 積立投資を行っている人

投資信託で儲かる人の特徴1,長期投資を行っている人

特徴の一つは長期投資であろう。

金融庁の資料によると、2020年3月末時点において利益が出ていた人の割合は29%であった。

コロナ禍で株価が大幅に下落していた2020年3月末時点では損失を抱える人の割合が多かったが、1年で相場が回復して利益が出ている人の割合が非常に高くなっている。

これはコロナ禍の暴落時にパニック売りをしなかった人の損益が改善したと見てとれる。

投資信託で儲かる人の特徴2,積立投資を行っている人

投資信託を始めとする金融商品は、安く買って高く売るというのが大原則である。

しかし、安く買うタイミングというのは非常に難しい。

11,投資信託で儲からない人の特徴は?

反対に、投資信託で儲からない人の特徴はどのようなものであろうか。

- 短期での売買を繰り返す人

- 金融機関のおすすめ商品を迷いなく購入している人

特徴1,短期での売買を繰り返す人

投資信託で儲からない人の特徴としては、短期売買を繰り返す人が挙げられる。

投資信託は、長期投資、分散投資、積立投資、複利効果といったメリットを組み合わせ、相場予測に頼らずに儲けることを目指しましょう。

特徴2,金融機関のおすすめ商品を迷いなく購入している人

投資信託で儲からない人のもう一つの特徴は、金融機関のおすすめ商品を迷いなく購入してしまっている人だろう。

ポートフォリオのバランスやコストを考えずに、こうした商品を迷いなく購入してしまっている人も儲からない人の特徴と言えよう。

12,投資信託の始め方 楽天証券の場合

楽天証券で投資信託の取引を始める方法を紹介しよう。

まず、楽天証券に口座を保有していない場合には口座開設の手続きが必要となる。

楽天証券のホームページにアクセスし、画面右側にある「口座開設」のボタンをクリックしよう。

「口座開設」のボタンをクリックしたら、口座開設画面に遷移するので、画面の案内に従い、メール登録、本人確認、お客様情報の入力を行おう。

投資信託を始める手順

投資信託の買付手順についても簡単に説明しよう。

口座開設を行ったら、購入したい投資信託の銘柄概要画面から買付ボタンをクリックしよう。

購入したい銘柄は、「投資信託パワーサーチ」という検索ツールを使うのが便利です。

買付ボタンには「スポット買付」と「積立買付」の2種類があるので、投資したい方法を選ぶ必要がある。

「スポット買付」を選んだ場合は、直後に目論見書が表示されるので内容をよく確認の上、確認ボタンを押す。

スポット買付だと以下の画面となる。

必要事項を入力して、下にある確認ボタンを押し、最後に注文内容を再確認して注文ボタンを押せば注文は完了となる。

「積立投資」の場合には、先に下記の画面が表示されるので、引落方法や引落日などの必要事項を入力し、目論見書を確認した上で注文を出すことになる。

初心者・積立投資スタートにおすすめなのは「つみたてNISA(積立NISA)」

つみたてNISAの対象商品は金融庁が選んだ商品に限られることもあり、投資信託に初めて投資を行うような人は、つみたてNISAから投資信託の経験を積むのがリスクが少なくて良いでしょう。

13,投資信託のデメリットや注意点

最後に、投資信託のデメリットや注意点について紹介しておこう。

- コストは避けられない

- リアルタイムでの売買ができない

- 元本保証のある商品ではない

投資信託のデメリット1,コストは避けられない

投資信託のデメリット2,リアルタイムでの売買ができない

投資信託は1日1回算出される基準価額で売買が行われる。

たとえば相場が後場にかけて崩れそうと思った場合でも、注文はその日の終値をベースに算出される基準価額で行われるため、細かな相場動向を読みながら機動的に売買を行いたいという場合には不向きである。

投資信託の注意点,元本保証のある商品ではない

最後にデメリットではなく注意点となるが、投資信託は元本保証のある商品ではないため、自己責任での投資が原則となる。

長期投資、分散投資、複利効果、積立投資といった投資手法を活用し、リスクをなるべく抑えることは可能であるが、リスクを完全に排除することはできないので、それも踏まえた上で資産計画を立てる必要がある。

14,投資信託で儲けたいなら「長期投資」「分散投資」「複利効果」「積立投資」を押さえよう

投資信託で儲けを出すには「長期投資」というキーワードを軸に、「分散投資」「複利効果」「積立投資」のメリットを最大限に享受する方法を考えるべきである。

投資信託はこの4つのキーワードと非常に相性の良い投資資産なのだ。

- 「長期投資」……短期的な市況の変化に左右されず、複利効果も最大限に得られる

- 「分散投資」……特定の資産の状況に左右されず、リスクを分散する

- 複利効果」……運用資産内における再投資効果だけでなく、分配金を簡単に再投資に回せる

- 「積立投資」……少額投資・金額指定が可能で、ドルコスト平均法も活用できる

投資信託で儲けを考えるときには、こうした商品の特性を十分に理解することが重要です。短期的な目標の設定はギャンブルと同じであり、特に投資初心者は避けるべきでしょう。

投資信託についてよくある5つのQ&A

実際に投資信託を始めてみる

口座開設数1位、IPO取扱数1位、投信本数1位、外国株取扱国数1位

>>SBI証券の口座開設はこちら

口座開設数2位、外国株や投資信託に強く、マーケットスピードも使える

>>楽天証券の口座開設はこちら

米国株の取り扱いが豊富、ワン株も取引可能

>>マネックス証券の口座開設はこちら

株主優待名人の桐谷さんも開設、少額取引の手数料が0円

>>松井証券の口座開設はこちら

取引コストが抑えられ、中上級者も検討したい

>>ライブスター証券(新:SBIネオトレード証券)の口座開設はこちら

IPO当選確率を上げるなら!ツールも魅力的

>>岡三オンライン証券の口座開設はこちら

手数料が業界最安値水準な上に取引でポイントがたまる

>>DMM 株の口座開設はこちら

現物・信用ともに低コスト!

>>GMOクリック証券の口座開設はこちら

【関連記事】

・つみたてNISA(積立NISA)の口座ランキングTOP10

・【初心者向け】ネット証券おすすめランキング

・つみたてNISA(積立NISA)の銘柄で最強な投資信託はどれ?

・投資信託は長期投資で運用すべき4つの理由

・投資信託における本当の「利回り」とは 儲かる度合いの正確な調べ方

・投資信託の約定日とは?申込日・受渡日との違いや注意すべきケースを解説