投資信託は堅実で比較的長期の運用に向いているというメリットがあり、多くの銘柄が販売されている。ただ、いざ買おうとすると小難しい数字やカタカナの用語が並び、よく分からないという人は多いだろう。40代の投資初心者は、どのような点に注目して投資信託の銘柄を選べばよいのだろうか。

目次

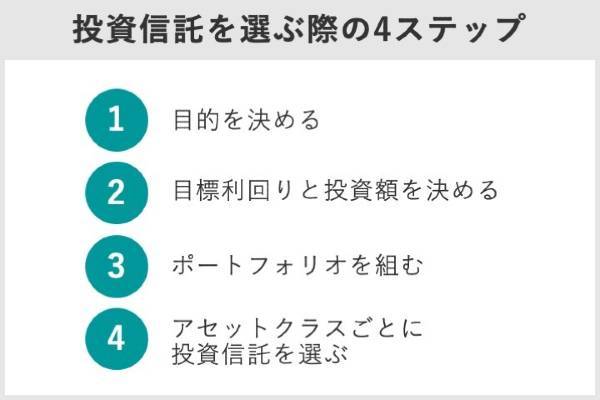

1.投資信託の失敗しない選び方、4つのステップ

投資初心者が投資信託を選ぶ際には、正しいステップに則って選んでいくことが重要だ。

投資信託は非常に多くの種類があり、やみくもに商品を選んでも、自身に合った銘柄は見つからないだろう。

初心者が投資信託を選ぶ際に踏むべきステップは次の4つである。

- (1)目的を決める

- (2)目的とリスク許容度に合わせて目標利回りと投資額を決める

- (3)ポートフォリオを組む

- (4)アセットクラスごとに投資信託を選ぶ

投資初心者はこのステップを正しく踏んで投資信託を選べば、失敗する確率を減らすことができるはずだ。

それぞれのステップについて詳しく説明していこう。

2.投資信託選びのステップ1……目的を決める

10年後に資産を2倍にしたいと考える人と、銀行預金に預けるよりも多少でもリターンが得られればいいと考える人では、必然的に選択すべき商品は変わってくる。

投資信託の目的はなるべく長期目線で

まずは自身のライフプランを見つめ直し、いつまでにいくらの資金を用意したいかを明確にしておく必要がある。

40代の人は老後資金が必要になってくる定年退職の年齢が一つの目安になるでしょう。老後資金がいくら必要かを計算し、目的を明確にしましょう。

もちろん、その手前に大きな支出などを伴うライフイベントが控えている場合、そこに合わせた目標を立てる必要がある。

注意したい点は、なるべく目的は長期目線で考えるべきであるということだ。

目線が短期になると、短期的な相場動向に左右されやすくなり、リスクを大きく取る必要が出てくる。

特に投資初心者は、なるべく10年超のスパンで計画を立てるようにしましょう。

3.投資信託選びのステップ2……目的とリスク許容度に合わせて「目標利回り」と「投資額」を決める

投資の目的が決まれば、次は投資で用意する必要がある金額を計算し、投資可能額から目標利回りを算出する。

このステップを疎かにすれば、当初の目的に合わないポートフォリオになり、失敗する可能性が高くなる。

投資で用意する必要がある金額の算出方法

投資で用意する必要がある金額の算出は、ステップ1で決めた目的を達成するために必要な金額から、退職金などの見込み収入を差し引いた金額になる。

投資可能額と目標利回りの算出

投資で用意する必要がある金額が算出できれば、それに合わせて投資可能額と目標利回りを算出する。

余裕資金としてリスクを取れる資金

投資可能額と投資で用意する必要がある金額の差から算出

投資信託の目標利回りは積立と複利効果を加味して考える

たとえば、以下のケースを考えてみよう。

・投資期間:10年

・投資可能額:1,000万円

・投資で増やさないといけない金額:200万円

この例では、10年間で200万円を増やす計算になるので、200万円を10年で割って、年率2%のリターンが必要と考える人もいるだろう。

しかし、多くの場合、この計算は当てはまらない。

・積立と複利効果を加味してシミュレーションする

まず、この計算は投資可能額の1,000万円が投資開始時点で用意されていることが前提になっている。

しかし実際には、毎月の積立で投資を行い、その累計が10年後に最終的に1,000万円となっているという人も多いはずだ。

投資開始時に投じた資金には10年分の利回りが乗るが、最後の1年で投じた資金は1年分の利回りしか乗らない。

また、この計算は投資で増えた資金は運用に回さないことが前提になってしまっている。

1,000万円を投じて、年率2%の利回りが得られた場合、2年目開始時点の運用資産は1,020万円である。

投資で増加した資産も運用に回せば、2年目は1,020万円の2%がリターンとなり、1年目のリターンよりも大きくなる。

これを「複利効果」と呼ぶが、投資信託の運用ではこの複利効果の活用が重要だ。

多くの金融機関のホームページでは、毎月の積立額と積立期間を入力すれば、積立と複利効果を加味して目標リターンを算出するシミュレーションを提供しています。

それらを活用して目標利回りを正確に算出することが重要だ。

目標利回りは3%程度を目安に、高くなる場合には計画の修正を

目標金額と投資可能額から目標利回りが弾き出されるが、目標利回りが高くなる場合、その投資計画はリスクが高いということになる。

名目賃金上昇率は年によって前後するものの、概ね±1.0%以内の振れ幅になっている。

GPIFを基準に3%程度の目標利回りを一つの目標にし、リスクをある程度取れる場合でも、5%程度の目標利回りを上限にしたほうがいいでしょう。

プロのファンドマネージャーでも年率5%超のリターンをコンスタントに上げることは難しい。

それ以上の目標利回りになる場合には、目標金額の修正や投資金額を増やすなどの調整が必要だ。

4.投資信託選びのステップ3……ポートフォリオを組む

目標利回りが決まれば、いよいよポートフォリオを組む作業となる。

いきなり商品選択を行うのではなく、まずはポートフォリオのアウトラインを決めることが重要だ。

アセットクラスと比率を決める

ポートフォリオのアウトラインを決めるといっても、投資初心者の場合はどのように決めればよいかが分からないだろう。

そこで参考となるのが先程のGPIFである。

GPIFの目標利回りは名目賃金上昇率+1.7%であった。

つまり、目標利回りが2~3%前後であれば、基本的にGPIFの基本ポートフォリオの比率にならえばよい。

目標利回りが高い場合には、ここから債券の比率を落とし、株式の比率を高めます。反対に目標利回りが低ければ、債券比率を高めるなどの調整を行います。

また、証券会社のホームページなどでは目標利回りに応じてポートフォリオのアウトラインを提案してくれるサービスを無料で提供しているケースもあるため活用したい。

投資初心者ならバランス型投資信託を活用するのも手

ポートフォリオのアウトラインの作成が難しい場合、バランス型投資信託を活用するという方法もある。

バランス型投資信託はそれ自体がポートフォリオになっており、過去の運用実績などから目標利回りに近い商品を選択するという方法だ。

過去の運用実績を見る場合、できるだけ長期の数字で判断を行う必要がある。

バランス型投資信託には、リスク許容度に応じて低リスク型、高リスク型といった複数の商品をラインアップしているケースも多い。

リスク許容度に応じて商品を選択すれば、それ1本でポートフォリオを作成することもできます。

5.投資信託選びのステップ4……アセットクラスごとに商品を選ぶ

ポートフォリオのアウトラインが完成したら、最後にアセットクラスごとに個別商品を選択していくこととなる。

アセットクラスごとに商品を選択する理由は、同じ土俵の商品同士を比較しなければ、正確な判断が下せないためだ。

6. 初心者が失敗しない投資信託の6つの選び方

投資信託選びのステップ4である銘柄選びについて詳しく解説しよう。

投資信託のなかには誰にとっても明らかに劣る、または優れる銘柄が存在する。

次の6つのポイントに沿って、基本的な銘柄の選び方をおさえたい。

- (1)購入時と売却時にコストがかからない投資信託を選択する

- (2)投資信託の運用期間中にかかる信託報酬はなるべく低く抑える

- (3)投資初心者はインデックス型投資信託から始めるのがベター

- (4)投資信託の純資産総額は大きいものを 30億円以下のファンドは要注意

- (5)毎月分配型の投資信託には手を出さない

- (6)テーマ型投資信託は避ける

(1)購入時と売却時にコストがかからない投資信託を選択する

投資で思ったとおりの結果を出すために重要なのは取引コストを下げることだ。

一般的な投資信託では次の3つの場面で手数料がかかる。

• 運用期間(信託報酬)

• 解約時(信託財産留保額)

投資信託では購入時にかかるコストは「販売手数料」と呼ばれ、高いと実質的な利回りは下がってしまう。

手数料がかからないノーロードファンドも多く販売されており、なるべくコストがかからない銘柄を選択すべきだ。

投資信託の解約時にかかるコストは「信託財産留保額」と呼ばれる。

こちらは銘柄によって設定しているかどうかが異なるため、商品検討時には必ず確認しておきたい。

信託財産留保額を無料としている投資信託も多いので、なるべくそちらを選択すべきです。

(2)投資信託の運用期間中にかかる信託報酬はなるべく低く抑える

投資信託では、運用期間中にかかるコストも非常に重要だ。

運用期間中にかかるコストは「信託報酬」と呼ばれ、投資信託の運用期間中は常に発生する運用管理費用のことである。

投資対象資産が1年で3.0%上昇した場合、投資家に還元される利益はそこから信託報酬を割り引いたものになる。計算すると、ファンドAでは2.9%(3.0%-0.1%)、ファンドBでは2.0%(3.0%-1.0%)だ。

投資信託を選ぶときに信託報酬が低い銘柄に越したことはない。

・アクティブファンドとインデックスファンド

一般的な投資信託の信託報酬は、積極的に市場を超えたリターンを目指すアクティブファンドのほうが高く、株価指数などに連動することを目指すインデックスファンドのほうが低い。

投資対象資産によっても水準が異なるため、比較するときは同じ条件の商品同士で比べる必要があります。

参考として、金融庁はつみたてNISAの対象商品となる要件に信託報酬の上限を設けており、こちらの数値を基準としても良いだろう。

銘柄ごとの信託報酬上限(税抜)は次の通りだ。

| インデックスファンド | ||

| 分類 | 投資対象地域 | 信託報酬上限(税抜) |

| 株式型 | 国内 | 0.50% |

| 海外 | 0.75% | |

| 国内・海外 | 0.75% | |

| 資産複合型 (バランスファンド) |

国内 | 0.50% |

| 海外 | 0.75% | |

| 国内・海外 | 0.75% | |

| アクティブファンド | ||

| 分類 | 投資対象地域 | 信託報酬上限(税抜) |

| 株式型 | 国内 | 1.00% |

| 海外 | 1.50% | |

| 国内・海外 | 1.50% | |

| 資産複合型 (バランスファンド) |

国内 | 1.00% |

| 海外 | 1.50% | |

| 国内・海外 | 1.50% | |

これらの信託報酬は、あくまでも金融庁が定める長期投資に適した投資信託としての最低限の要件である。

探せばこの基準よりを大きく下回る投資信託もあるだろう。

投資信託では運用が長期になればなるほど、信託報酬を低く抑えた効果は出やすい。

銘柄選びは慌てずじっくり探してみよう。

短期での値上がりを目指すアクティブファンドであれば信託報酬も重要だが、それを上回るパフォーマンスを残しているかという点に着目する必要もある。

(3)投資初心者はインデックス型投資信託から始めるのがベター

投資初心者なら、まずはインデックスファンドから投資を始めることをおすすめする。

インデックスファンドはコストも低く、ベンチマークに沿った運用を行う点から、初心者でも投資判断を行いやすいという特徴があります。

もちろん、ポートフォリオのアクセントにアクティブファンドを加えるという手法もある。

その場合、初心者ならアクティブファンドの比率は最大で2割程度を目安に始めてみるのがよいだろう。

(4)投資信託の純資産総額は大きいものを 30億円以下のファンドは要注意

投資信託を選ぶ際は純資産総額も確認しておきたい。

逆に投信信託の純資産総額が小さくなると、投資家からの売却依頼に応えるために必要な資産を取り崩すこともあり、安定した運用ができなくなったり、場合によっては繰上償還されたりもする。

投信信託の純資産総額については、一般的に30億円以上あることが安定した運用の一つの目安になるとされる。

余裕をもつなら、なるべく100億円以上ある投資信託を選択するとよいでしょう。

(5)毎月分配型の投資信託には手を出さない

毎月分配型の投資信託は毎月出る分配金に「お小遣い」に似た魅力を感じる人もおり、一定の人気がある。

せっかく現金で持っておくよりも有利に運用するために投資信託を始めたのに、稼いだ先から換金するのではあまり意味がない。

投資信託のなかには利益を大きく超えて、元本を取り崩して分配金を支払う「タコ足配当」の状態を続ける銘柄もある。

投資の魅力は儲けを現金化せずに運用する、つまり再投資することで複利の効果を生み出すことだ。

頻繁に分配金が出る投資信託は、この複利効果のメリットを削いでしまうことになる。

また毎月分配型の投資信託は毎月決算を行うため、それに伴う費用でコストが割高となる。

(6)テーマ型投資信託は避ける

テーマ型投資信託は金融機関でも大々的に宣伝されるケースも多いが、初心者は避けたほうが良いだろう。

テーマ型投資信託は短期でのテーマ株の隆盛を狙った商品だが、投資信託として設定される段階においては、すでに関連銘柄が割高になっているケースもある。

また信託報酬も割高であるケースが多く、長期投資には向かない。

長期で資産形成を行う投資初心者であれば、選択肢から外したほうがよいだろう。

7.初心者が選びたい投資信託の銘柄7選

投資初心者がポートフォリオを組み、個別銘柄を選ぶまでのステップについて説明した。

これらのステップに従えば、失敗の可能性を下げたポートフォリオができあがっているはずだ。

失敗を避けるポートフォリオの作成ができたら、成功の確率を少しでも高めるため、ステップ4の個別銘柄選びが重要となる。

6つのポイントを説明したが、それらのポイントを押さえた投資信託の銘柄をアセットクラスごとに紹介しよう(※データはすべて2021年10月21日時点)。

国内株式……<購入・換金手数料なし>ニッセイTOPIXインデックスファンド

• 純資産総額……454.98億円

• 信託報酬……0.154%(税込)

ベンチマークとの連動性も高く、日本株は情報も得やすいため、投資信託のポートフォリオの中心として期待できる。

国内株式への投資では、TOPIXをベンチマークとしたインデックスファンドをおすすめします。日経平均株価を対象とするものよりも組入銘柄数が多く、銘柄分散の効果が高いためです。

国内債券……<購入・換金手数料なし>ニッセイ国内債券インデックスファンド

• 純資産総額……85.31億円

• 信託報酬……0.132%(税込)

国内債券はリスクが低いため、リスク許容度が高くない投資初心者には重要なアセットクラスだ。

国内の低金利環境下でも安定したリターンが得られるよう、なるべくコストの低い商品を選択することが最重要だ。

<購入・換金手数料なし>ニッセイ国内債券インデックスファンドは純資産総額も同じアセットクラスの商品では相対的に大きく、リスクバランスの調整に大きな役割を果たすでしょう。

外国株式(先進国)……eMAXIS Slim 先進国株式インデックス

• 純資産総額……2,678.12億円

• 信託報酬……0.1023%(税込)

出典:三菱UFJ国際投信

先進国株式は地域分散を図るうえで非常に重要な選択肢になるので、検討したい資産クラスである。

先進国株式へ投資を行うインデックスファンドは信託報酬の引き下げ競争が激しいですが、eMAXIS Slim 先進国株式インデックスはそのトップランナーとして低い信託報酬を維持しています。

外国株式(全世界)……楽天・全世界株式インデックス・ファンド

• 純資産総額……1,328.77億円

• 信託報酬……0.212%(税込)

出典:楽天投信投資顧問

楽天・全世界株式インデックス・ファンドの投資対象銘柄数は8,000銘柄にも上り、この投資信託を1本保有するだけで世界中の株式への分散投資が可能である。

信託報酬も十分に低い水準であり、購入時と売却時のコストもかかりません。投資信託の初心者には手軽に分散投資ができる非常に魅力的な銘柄です。

外国債券……<購入・換金手数料なし>ニッセイ外国債券インデックスファンド

• 純資産総額……189.51億円

• 信託報酬……0.154%(税込)

債券は一般的に株式と比べてリスクが低いため、ポートフォリオのバランスを取るために活用されるケースが多い。

<購入・換金手数料なし>ニッセイ外国債券インデックスファンドは信託報酬も低水準で、購入時と売却時のコストもかかりません。投資初心者が積極的に活用したい銘柄です。

バランスファンド……eMAXIS Slim バランス(8資産均等型)

• 純資産総額……1,205.07億円

• 信託報酬……0.154%(税込)

出典:三菱UFJ国際投信

信託報酬も低く、購入時と売却時のコストもかからない。

投資初心者にとってはポートフォリオのバランスに悩む必要もなく、新興国の成長までポートフォリオに含めたいという人は、eMAXIS Slim バランス(8資産均等型)でまとめて購入してみてもよいでしょう。

アクティブファンド……三井住友・配当フォーカスオープン

• 純資産総額……44.96億円

• 信託報酬……0.924%(税抜)

目標利回りが高く、積極的な投資をしたいなら検討したい。

コスト面でも、信託報酬はアクティブファンドの中では低い水準です。購入時の手数料は金融機関によって異なりますが、ネット証券などでは無料となっています。また売却コストである信託財産留保額はかかりません。

8.投資信託の選び方のコツは低コストでシンプルな銘柄を選択すること

投資初心者が投資信託の銘柄を選ぶときは、なるべく低コストかつシンプルな銘柄を選択するように心掛けたい。

投資信託のコストは運用成績に直結するため、コストを低くすることは重要だからだ。

投資信託ではコストと商品の複雑さには大きな関係がある。

基本的に投資信託はシンプルな設計であればあるほど、運用管理の手間が掛からず、低コストとなる。

反対に、複雑な商品になればなるほど、コストも大きくなる。

複雑な投資信託を選ぶと運用の実態把握が難しくなり、投資初心者には向かない。

投信信託の銘柄選びに迷ったら、低コストかつシンプルな商品かどうかを基準として判断すれば、理想のポートフォリオに近付くはずです。

投資信託の選び方についてよくある3つのQ&A

純資産総額が同じアセットクラスの商品では相対的に大きい「<購入・換金手数料なし>ニッセイ国内債券インデックスファンド」

先進国株式を対象としたインデックスファンドであり、購入時と売却時のコストもかからず、低コストで保有できる「eMAXIS Slim 先進国株式インデックス」

この投資信託を1本保有するだけで世界中の株式への分散投資が可能で、信託報酬も十分に低い水準であり「楽天・全世界株式インデックス・ファンド」

先進国の債券を対象とするインデックスファンドで、ポートフォリオのバランスを取るために活用されるケースが多い「<購入・換金手数料なし>ニッセイ外国債券インデックスファンド」

日本と先進国の株式、債券、REITに、新興国の株式と債券を加えた8資産に投資を行うバランスファンドで安心な「eMAXIS Slim バランス(8資産均等型)」

目標利回りが高く、積極的な投資をしたいなら日本の高配当株へ投資を行うアクティブファンド「三井住友・配当フォーカスオープン」

などがおすすめだ。

実際に株式投資を始めてみる

口座開設数1位、IPO取扱数1位、投信本数1位、外国株取扱国数1位

>>SBI証券の口座開設はこちら

口座開設数2位、外国株や投資信託に強く、マーケットスピードも使える

>>楽天証券の口座開設はこちら

米国株の取り扱いが豊富、ワン株も取引可能

>>マネックス証券の口座開設はこちら

株主優待名人の桐谷さんも開設、少額取引の手数料が0円

>>松井証券の口座開設はこちら

取引コストが抑えられ、中上級者も検討したい

>>ライブスター証券(新:SBIネオトレード証券)の口座開設はこちら

IPO当選確率を上げるなら!ツールも魅力的

>>岡三オンライン証券の口座開設はこちら

手数料が業界最安値水準な上に取引でポイントがたまる

>>DMM 株の口座開設はこちら

現物・信用ともに低コスト!

>>GMOクリック証券の口座開設はこちら

【関連記事】

・つみたてNISA(積立NISA)の口座開設を比較 SBI、楽天など

・つみたてNISA(積立NISA)の銘柄で最強な投資信託はどれ?

・投資信託は長期投資で運用すべき4つの理由

・投資信託における本当の「利回り」とは 儲かる度合いの正確な調べ方

・投資信託の約定日とは?申込日・受渡日との違いや注意すべきケースを解説