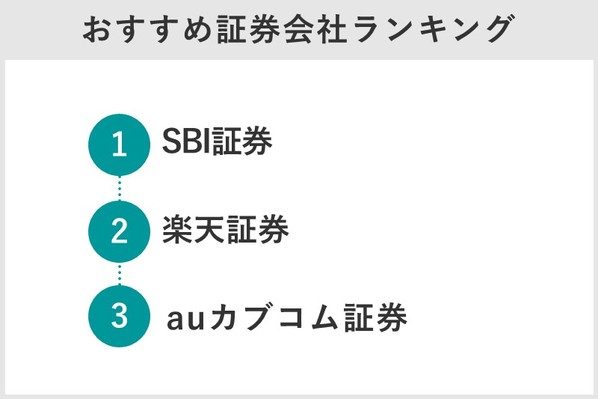

積立NISAをどこで始めるか迷ったときに比較したいポイントは商品ラインアップ、引き落とし方法、設定の柔軟性、ポイント制度の4つだ。一番おすすめの証券会社はSBI証券である。

本記事ではこれから始める人向けに、証券会社10社を6つの項目で評価し、おすすめ口座ランキングを作成し、実際に利用している人の口コミ・評判も調査した。実際に運用を始める場合の、初心者向けのおすすめ銘柄やポートフォリオも解説していこう。

- クレカでポイントを貯めたいならSBI証券・楽天証券・マネックス証券・auカブコム証券

- 初年度に非課税投資枠を使い切るならSBI証券・楽天証券・マネックス証券・auカブコム証券・松井証券

- スマホアプリで管理するならSBI証券と松井証券

- つみたてNISAでETFに投資したいなら大和証券

積立NISA口座はどこで作る?おすすめ証券会社ランキング!

つみたてNISA口座は、金融機関ごとに異なる取扱銘柄数やサービスなどを比較して検討しよう。

- 取扱銘柄の豊富さ

- 引落方法の種類

- 積立金額の柔軟性

- クレカ積立の有無

- ボーナス設定の有無

- ポイントサービス

2023年1月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | ||

| 証券会社 |  |

|

|

|

|

|

|

|

|

|

|

| 銘柄数 | 185 | 184 | 180 | 157 | 178 | 22 | 158 | 3 | 1 | 7 | |

| 引落方法 | 銀行引落 | ◎ |

◎ |

◎ |

◎ |

◎ |

× |

◎ |

◎ |

× |

◎ |

| 振替入金 |

即時入金 リアルタイム入金 振替入金(ゆうちょ銀行) |

リアルタイム入金 |

ネット振込 リアルタイム口座振替 |

即時入金 |

ネットリンク入金 らくらく振替入金 |

オンライントレード入金取引 |

インターネット決済 即時入金(バンク&トレード) |

即時入金サービス | クイック入金 |

Web入金 あんしん振替 |

|

| 銀行振込 | ◎ |

◎ |

◎ |

◎ |

◎ |

◎ |

◎ |

◎ |

◎ |

◎ |

|

| 口座連携 | 預り金自動スィープサービス | マネーブリッジらくらく入金 | ✕ | ✕ | ✕ | 積立資金専用円普通預金口座 | ✕ | ✕ | ✕ | ✕ | |

| 積立金額 | 最低金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 1,000円 | 100円 | 1,000円 |

| 単位 | 1円 | 1円 | 1円 | 1円 | 1円 | 1円 | 1,000円 | 1,000円 | 1円 | 1,000円 | |

| クレカ積立 | 三井住友カード |

楽天カード 楽天キャッシュ |

auPAYカード | マネックスカード | ✕ | ✕ | ✕ | ✕ | ✕ | ✕ | |

| ボーナス設定 | ◎ |

◎ |

◎ |

◎ |

◎ |

◎ |

× |

◎ |

◎ |

× |

|

| ポイント付与 | 投信買付 |

Vポイント (クレカ積立) |

楽天ポイント (クレカ積立・電子マネー積立) |

Pontaポイント (クレカ積立) |

マネックスポイント (クレカ積立) |

✕ | ✕ |

dポイント (積立金額) |

✕ | ✕ | ✕ |

| 投信残高 | Tポイント、Pontaポイント、dポイントから選択 | 楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント、現金から選択(対象銘柄) | ✕ | ✕ | ✕ | ✕ | ✕ | |

| ポイント付与率 | 投信買付 | スタンダードカードで0.5% ゴールドカードで1.0% プラチナカードで2.0% |

楽天カードで1.0%または0.2% 楽天キャッシュで0.5% |

auPAYカードで1.0% | マネックスカードで1.1% | ― | ― |

積立金額 1万円未満は3ポイント 1万円ごとに3ポイント(0.03%) |

― | ― | ― |

| 投信残高 | <残高1,000万円未満> 通常銘柄0.1% SBIプレミアムチョイス銘柄0.15% その他銘柄ごとに0.02〜0.1% | <初めて基準残高に達した場合> 基準残高に応じて10ポイント、30ポイント、50ポイント、100ポイント、500ポイント付与 | <通常銘柄> 残高100万円未満は0.05% 残高3,000万円未満は0.12% <指定銘柄> 0.005% | 通常銘柄0.08% 指定銘柄0.03% 指定銘柄0% | ポイント還元は最大0.85% 現金還元は最大0.78% | ― | ― | ― | ― | ― | |

| 積立頻度 | 毎月 毎週 毎日 | 毎月 毎日 | 毎月 | 毎月 毎日 | 毎月 毎日 | 毎営業日 毎週 毎月 隔月 3ヵ月ごと 4ヵ月ごと 6ヵ月ごと | 毎月 | 毎月 | 毎月 | 毎月 | |

| つみたてNISA対応スマホアプリ | かんたん積立アプリ | ✕ | ✕ | ✕ | 投信アプリ | ✕ | ✕ | ✕ | ✕ | ✕ | |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

||

クレジットカードでポイントを貯めたい人向け

クレジットカード決済で積立できる証券会社がある。対応証券会社は、SBI証券、楽天証券、マネックス証券、auカブコム証券だ。

楽天カードの付与率は楽天証券が受け取る信託報酬が0.4%未満の銘柄は0.2%になる。取り扱っているつみたて対象182銘柄のうち108本が付与率0.2%だ。楽天証券が受け取る信託報酬が0.4%を下回る銘柄は、電子マネーの楽天キャッシュで積み立てると付与率0.5%になるため楽天キャッシュを利用したほうが良いだろう。ただし、楽天キャッシュの0.5%は、楽天カードから楽天キャッシュへのチャージ額に対して付与され、楽天キャッシュの決済額はポイント付与の対象外だ。

年会費無料のスタンダードカードの中ではマネックスカードで行うクレカ積立の還元率がもっとも高く、決済額の1.1%のマネックスポイントが付与されるためおすすめだ。

(公式サイト)

初年度に非課税投資枠を使い切りたい人向け

つみたてNISAは毎月3万3,333円が積立上限額になり、年の途中から始めると年間40万円の非課税投資枠を使い切れない。

そのため初年度に年の途中から始めて枠を使い切るには、毎月の金額に加えて上乗せ買付を設定できる証券会社を選びましょう。

出典:SBI証券、楽天証券、マネックス証券、auカブコム証券、松井証券

ボーナス設定の金額は、SBI証券、楽天証券、マネックス証券、松井証券が100円以上1円単位、auカブコム証券が1円以上1円単位で設定できる。

ボーナス設定ができる金融機関の中には、イオン銀行のように毎月の積立上限金額の範囲内でしか設定できない場合などもあるため注意しよう。

出典:イオン銀行

(公式サイト)

スマホアプリで管理したい人向け

SBI証券は「かんたん積立アプリ」、松井証券は「投信アプリ」を提供している。

出典:SBI証券、松井証券

どちらも簡単な診断でポートフォリオ提案が行われ、立ち上げてすぐに損益状況の確認もできます。もちろん積立設定の変更もでき、便利なアプリです。

(公式サイト)

積立NISAでETFに投資したい人向け

ETFは購入費用がかかるうえ金額指定で購入できないため、積立投資と相性が良いわけではないが、取引時間中にリアルタイムで売買したい人は検討してみてもいいだろう。

証券会社10社の口コミ・評判など徹底比較!

ランキング入りしたおすすめの証券会社についてメリットやデメリット、口コミ・評判などを紹介していこう。

SBI証券

メリット1,投資信託の取扱本数が業界最多水準

投資信託の取扱本数は185本あり、業界最多水準である。インデックスファンドは160本、アクティブファンドは25本がそろっている。バランスファンドも83本と多いため、単一の資産で運用するファンドが多い中、投資資産を分散させたい人にも利用しやすい。

運用方法には、指数(例:日経平均株価やTOPIXなど)に連動することを目指しているパッシブ運用(インデックスファンド)と、パッシブ運用を上回る成果を目指しているアクティブ運用(アクティブファンド)があります。

出典:日本証券業協会

今のところSBI証券でしか取り扱いのない、以下の低コストファンドもある。

・SBI・V・全米株式インデックス・ファンド

・SBI・V・全世界株式インデックス・ファンド

メリット2,積立頻度やポイントの選択肢が広い

積立頻度や還元ポイントも複数の中から選択できる。

頻度は「毎日・毎週・毎月」の中から選べ、きめ細かい時間分散をしたい人に対応している。特に毎週積立は、他のネット証券では選べない設定だ。

投信残高に応じて付与されるポイントも、以下の3つの選択肢がある。

・Tポイント

・Pontaポイント

・dポイント

・JALのマイル

楽天証券では楽天ポイント、auカブコム証券ではPontaポイントなど、他社では付与されるポイントが決まっているため、ユーザーに選択肢があることはメリットだと言えるだろう。4種類のうちTポイントとPontaポイントは、投資信託の購入代金にも充当できる。

メリット3,スマホアプリが便利

つみたてNISAに対応したスマホの「かんたん積立アプリ」がある点もメリットだ。

「積立スタイル診断」の機能を使えば、具体的な銘柄で組み合わせも提案してくれる。複数の銘柄を購入したい人は試してみよう。ただし、診断はつみたてNISA専用ではないため、実際には購入できない銘柄も含まれる。あくまでも参考として利用しよう。

デメリット,口座開設方法で獲得ポイントが変わる

SBI証券で直接口座開設した場合、投信残高に対して還元されるポイントは、「Tポイント・Pontaポイント・dポイント・JALのマイル」から選べる。しかし、三井住友カードのサイトからSBI証券の口座開設をした場合は、投信残高に対して付与されるポイントは「Vポイント」のみになる。

これは三井住友カードを仲介業者として、SBI証券の口座開設をするためでしょう。ポイントの付与率は同じではあるものの、口座開設方法で獲得ポイントが変わり、分かりづらい面があります。

SBI証券の良い口コミ・評判

國村功志さん│FP

【迷ったらここ!】

投資信託が業界最多水準なだけでなく、積立頻度や獲得ポイントも複数の選択肢があります。どのようなユーザーでも利用しやすく、運用を開始してから変更したいことがあっても対応しやすいでしょう。口座開設する証券会社に迷う人は、SBI証券がおすすめです。

40代|男性

【画面が分かりやすい】

スマホやPCで売り買いができて、投資初心者でも非常に分かりやすい画面なので取引がしやすいです。そして、Tポイントが使えます。通常の買い物などで還元されたTポイントで投資信託が買えるので、現金を使わなくても良いところが非常にありがたいです。他にも手数料が安かったり、少額から投資できたりとさまざまなメリットがあります。

20代|男性

【Vシリーズが買える】

楽天証券と並び、ネット証券会社の中では二大巨頭でそのネームバリューから安心して投資できると思います。取扱銘柄数も多く、米国株へ投資する最近人気のVシリーズ(バンガード)への投資も可能になり、従来の楽天証券のバンガードシリーズよりも手数料も安く、投資ができます。

20代|女性

【クレカ積立ができる】

クレジットカード積み立てができるところがおすすめです。還元率は0.5%で、ただ積み立てているだけでポイントがたまります。SBI証券だと選べる銘柄が豊富で、実績もあるので信頼でき、安心して取引ができます。アプリでもすぐに金額が確認できて便利です。

20代|女性

【入金忘れしない】

入金方法の1つに銀行引き落としサービスの指定銀行から、指定日にお金を引き落として自動で証券口座に入れてくれるシステムがあるので、入金忘れがなくなります。買100円から始められるので投資の経験が全くなく、知識もない人でも安心してできると思います。

30代|男性

【サポートいらず】

初めての投資でしたが、サポートなしで投資信託を運用できています。ホームページの構成が分かりやすく、初心者でも気軽に投資が始められます。インターネットコースとは手数料が変わってくる実店舗があったり、電話でのサポートも受けられたりするところもいい点です。あとは、つみたてNISAのランキングが分かりやすいです。

30代|女性

【早く始めればよかった】

独身時代の貯蓄の資産運用のためにSBI証券を選択しました。夫と娘は楽天証券でジュニアNISAをしています。とりあえず毎月1万円ずつでまだ2ヵ月ですが、すでに普通銀行の利子分を超える利益は出せました。何でもっと早く始めなかったのか後悔しています。実際始めるのにトータル10日もかかりませんでした。 個人的に良いなと思う点は、Pontaポイントと連携しているところです。毎月勝手にポイントが入ってくるのがうれしいです。

20代|男性

【クレカ積立ができる】

三井住友カードNL、同ゴールド・プラチナカードで、つみたてNISA口座での投資信託の購入ができます。ポイント還元が得られ、そのポイントでさらに投資を行えます。系列の投資会社が提供する最安値水準の優良投資信託を購入できます。

出典:MONEY TIMES編集部がクラウドワークスで調査

SBI証券の良くない口コミ・評判

30代|男性

【入力項目が見づらい】

最初はつみたてNISAの投資をするのに、ボタンが分かりにくかったです。取引履歴を見たいですが、入力項目が細かくて見づらいし、扱いづらく感じます。ポートフォリオでも今までの取引を時系列に表示してほしいです。あと、基準価格が何時に変わるのかが一目で明確に分かればいいなと思います。

20代|男性

【メンテナンスが多い】

システムメンテナンスが多いように感じられます。わりと週末のメンテナンスが多く、メンテナンスの時間になるとログインもできず数時間かかることが多いです。その間ヤキモキして今か今かと待っています。システムが不安定な面が懸念されます。サポート体制も決して良いとは思えません。

30代|女性

【アプリが分かりにくい】

普段からアプリで管理しているのですが、こちらが分かりにくいです。自分に向いている証券をロボットが診断しているのですが、つみたてNISAと関係ないものを誘導するようなことがありました。ログインエラーもよくあるので、こちらが改善すればもっと良くなるのにと思います。

20代|男性

【HPが使いにくい】

公式サイトの仕様が楽天証券など他社と比較して使いにくいのがデメリットだと思います。ログイン画面から、目的のページまで何度かクリックが必要でそこの手間がストレスに感じるユーザーもいるのではないか、と推測します。あとは、特に不便に感じたりデメリットに思ったりすることはありません。

30代|女性

【画面が見づらい】

つみたてNISA関連の投資情報が少なめです。取引履歴や注文履歴、約定日、引渡日が見つけづらいです。

20代|女性

【クレカ対応を増やしてほしい】

クレジットカード積み立てだと毎日積み立てができません。毎月しかないので、毎日か毎週に変更できるようになればいいなと思います。また、クレジットカードでボーナス決済もできません。お金に余裕が出たときに多く入れたくても、一度現金決済に戻さないと、ボーナスで入れられないので改善してほしいです。

20代|女性

【入金まで時間がかかる】

銀行引き落としサービスのシステム自体はすごい便利です。しかし、引き落としがされてから証券口座にお金が入るまでに2週間程度かかります。その間お金が大丈夫かなと不安になることはあります。そこだけ改善してくれれば、あとは特に不便に感じることもありません。

30代|男性

【システムが不安定】

システム、ツールが不安定であることを改善してほしいです。システム障害などが発生していることがあり、安心して、システム、ツールを使えるようになるまでは、まだまだ時間がかかると思えた瞬間でもありました。メンテナンスの頻度が高いので、それがシステム、ツールの動作が不安定というところにつながっていると思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

| SBI証券の概要 | ||

| 取扱商品数 | 185本 | |

| インデックス型 | アクティブ型 | |

| 160本 | 25本 | |

| 最低積立金額 | 100円〜/1円単位 | |

| 積立頻度 | 毎日・毎週・毎月 | |

| 引落方法 | ・銀行引落 ・振替入金 ・銀行振込 ・口座連携(住信SBIネット銀行) ・三井住友カード決済 |

|

| ボーナス設定 | あり | |

| ポイント還元 | 【Tポイント・Pontaポイント・dポイント・JALのマイル】 | |

| 投資信託の月間平均保有残高に応じて付与 <通常銘柄> ・0.1%(1,000万円以上は0.2%) <SBIプレミアムチョイス銘柄> ・0.15%(1,000万円以上は0.25%) <指定銘柄> 銘柄ごとに0.02〜0.1%(1,000万円以上は〜0.19%) 【Vポイント】 三井住友カードのクレカ積立で決済額の0.5〜2.0%を付与 ・スタンダードカードは0.5% ・ゴールドカードは1.0% ・プレミアムカードは2.0% |

||

| その他 |

「かんたん積立アプリ」で ラクラク資産管理 |

|

| SBI証券の詳細はこちら | ||

楽天証券

メリット1,楽天ポイントが貯まる

楽天証券の最大の魅力は「楽天ポイント」を貯められることだろう。普段から楽天カードを使ったり、楽天市場で買い物したり、楽天経済圏で生活している人にはメリットが大きい。楽天カードや楽天キャッシュで積立すれば、毎月ポイントを貯められ、他の楽天サービスでも活用しやすい。

投信残高に対してもポイントが貯まり、一定の基準残高を達成すれば、その都度付与される。50万円で50ポイント、100万円で100ポイントというように、残高を増やしていけば、付与されるポイントも増えていく。

メリット2,楽天グループで特典が受けられる

ポイント以外にも、楽天グループのサービスを利用することでさまざまな特典を受けられる。

例えば、楽天銀行口座と証券口座を連携すれば、普通預金残高300万円以下に対して、金利が通常の5倍である0.1%になる。300万円を超えた分は、通常の2倍である0.04%だ。口座連携は無料で、銀行口座と証券口座の間で入出金の手間がなくなり便利に利用できる。

ほかにも楽天証券口座を開設するだけで、日経新聞や日経MJなどの日経の各種記事が無料閲覧可能になるのも大きな特徴だ。楽天証券を利用するなら、グループ内のサービスも使ってさまざまな恩恵を受けたい。

メリット3,投資信託の取扱本数が業界最多水準

投資信託の取扱本数は、SBI証券と同じく業界最多レベルの184本である。SBI証券と違うのは、アクティブファンドが多いことだ。楽天証券のアクティブファンド本数64本に対し、SBI証券は25本である。

アクティブファンドは独自の運用をしており、1つ1つ特徴が異なる。アクティブファンドに関心のある人は、楽天証券のほうがさまざまな銘柄の中から検討しやすい。

デメリット,投信残高に対するポイントが都度1回

投信残高に対して付与されるポイントの付与率は、他社と比べると見劣りする。SBI証券やマネックス証券などは、投資信託を保有していれば毎月還元を受けられる。しかし、楽天証券は基準残高を達成したときのみ付与される。

例えば、SBI証券で0.1%が還元される銘柄を100万円保有している場合、100万円×0.1%÷365日×31日=毎月84ポイントを受け取れる。楽天証券の場合、残高が100万円になれば100ポイントを受け取れるが、1回のみで毎月の付与はない。このようにポイント還元を毎月受けられないのは、他社と違うところだ。

楽天証券の良い口コミ・評判

國村功志さん│FP

【楽天銀行と連携がおすすめ】

楽天証券で口座開設する場合は、楽天銀行も一緒に利用して口座連携させることでメリットが増えます。ポイントが貯まりやすくなることに加え、楽天銀行の会員ステージも上がりやすくなります。会員ステージが上がれば、楽天銀行でのポイントの獲得倍率も最大3倍になります。

20代|女性

【楽天ユーザーにおすすめ】

私はクレジットカードと普段使う通販サイトを楽天にそろえているので、なんとなく楽天証券を選びました。楽天ポイントでの積み立てが可能だったりクレジットカードとの連携が簡単だったりして、初めての投資は煩わしい手続きが少なく感じました。すでに楽天のサービスを利用している人にはおすすめだと思います。

30代|女性

【ポイントがたまる】

楽天カードを使って決済すると、積立額100円につき1ポイントがたまります。しかも、そのポイントは楽天市場などの楽天系のサービスが使えるところだけでなく、つみたてNISAの買い付けに使えるところが気に入っています。

30代|女性

【サイトが見やすい】

始めやすくサイトが見やすいです。管理がしやすいところが良いところだと思います。銘柄の積み立て設定や銘柄・金額の変更も簡単にできるのは、とてもありがたいです。損益も前日との比較や総合的な比較など短期や長期の目線で確認できるところも、メリットだと思います。

30代|男性

【商品の種類が豊富】

商品の種類が豊富で、自分の目的に合った投資を行えます。なにより最大のメリットは購入額に応じて、楽天ポイントの還元が受けられることです。楽天経済圏で生活をしている人ならお得です。

30代|女性

【ポイント還元が◎】

楽天カード決済で投資信託の積み立てをすると、購入額の1%がポイント還元されています。つみたてNISA満額と特定口座を合わせて毎月5万円投資して、上限の500ポイントをもらえます。楽天モバイル、楽天市場を利用している私にはメリットが大きいと思います。たまったポイントを投資に回せるので、今後も続けていく予定です。

20代|男性

【ポイント還元が良い】

メリットは楽天銀行とのマネーブリッジを組むといくらかのポイント還元が受けられることです。毎月の積み立てを行っている人にはこの恩恵は大きく、複利をきかせていきたい人にはもってこいだと思います。特に満額まで積み立てている自分からすると、毎月、毎年のことなので、そのポイントを再投資するとかなりの複利効果が得られます。

20代|女性

【マイページが見やすい】

銀行に預金していてもなかなか資産は増えないので、旦那のすすめもあり始めてみました。毎月の積み立ては少ないですが、資産が増えているし、今後もよっぽどのことがない限り、増えていくと想定しています。マイページを時々見るのが楽しみになっています。マイページも見やすく、他の取引も始めやすいのが魅力です。ポイントで購入できるところも良いと思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

楽天証券の良くない口コミ・評判

20代|女性

【積立の確認が面倒】

積み立て状況の確認が少し面倒に思いました。楽天証券のiSPEEDというアプリをダウンロードして、そこからつみたてNISAの項目をクリックし、WEBサイトへ移動してから積み立て状況を確認していました。iSPEEDというアプリは投資全般のものなので、つみたてNISA以外の情報が多く、最初は戸惑いました。投資初心者のための専用のアプリがあるともっと良くなると思います。

30代|女性

【専用アプリが欲しい】

楽天証券には取引をサポートしてくれるさまざまなアプリが用意されています。しかし、専用のアプリは用意されていません。ほかの証券会社の中にはつみたてNISAの設定や運用益の確認などが簡単にできるアプリを提供しているところもあるので、ぜひ楽天証券もその手のアプリを作ってほしいです。

30代|女性

【ポイント還元が改悪】

楽天カード決済で投資信託の積み立てをすると、購入額の1%がポイント還元されていました。しかし、今後は一部を除いて1%から0.2%に還元率が減るので、残念に思います。他にもポイント還元率が減って改悪が続いている現状です。今まで、たくさんのポイントを還元してくれていただけかもしれませんが、またポイント還元を増やしてくれるとうれしいです。

30代|女性

【銘柄詳細が見にくい】

デメリットはあまり感じないのですが、改善点としては銘柄の詳細をもっと見やすくしてほしいと思います。商品を選ぶ段階で商品詳細ページに飛べたり、保有銘柄一覧の画面で商品詳細ページが見られたりしたらチューニングがしやすくて良いと思います。

30代|男性

【還元率が下がった】

楽天のカードによる支払いで、楽天ポイントの還元が受けられるのですが、このポイントの還元率が2022年9月から1%から0.2%にまで引き下げられてしまうのはデメリットです。楽天キャッシュに変更すると0.5%の還元を受けられますが、それでも引き下げられるため、残念です。

20代|男性

【ポイント還元率が改悪】

マネーブリッジのポイント還元率などの大改悪があったことです。積み立てでのポイント還元が5分の1になってしまい、つみたてNISAの限度額まで積み立てていた自分からすると、かなりの痛手となりました。この一件で、自分の周りからも楽天証券から、他社へ移り変わった人も多数いるのでもう一度改善してほしいです。

20代|女性

【取扱種類が多すぎる】

楽天証券に限らず、一時元本割れしたので不安でしたが、ゆっくりと回復してきたので良かったです。楽天ポイントが毎月付与されるのが魅力で、楽天証券に決めました。しかし、ポイント付与が減ってしまった点が残念に感じました。取り扱いの種類が多いので、初心者にはなんでも手を出してしまうと失敗してしまいそうです。

出典:MONEY TIMES編集部がクラウドワークスで調査

| 楽天証券の概要 | ||

| 取扱商品数 | 184本 | |

| インデックス型 | アクティブ型 | |

| 117本 | 64本 | |

| 最低積立金額 | 100円〜1円単位 | |

| 積立頻度 | 毎日・毎月 | |

| 引落方法 | ・銀行引落 ・振替入金 ・銀行振込 ・口座連携(楽天銀行) ・楽天カードクレジット決済 ・楽天キャッシュ決済 (2022年8月買付分から) |

|

| ボーナス設定 | あり | |

| ポイント還元⑴ | 楽天ポイント | |

| 楽天銀行と連携(ハッピープログラム) ・基準残高到達ごとにポイント付与 ・10万円達成で10ポイント ・30万円達成で30ポイント ・50万円達成で50ポイント ・100万円ごとに100ポイント (100万〜500万円) ・500万円ごとに500ポイント (1,000万〜2,000万円) 楽天カード決済額に応じて付与(2022年9月買付分〜) ・決済額500円につき1ポイント (楽天証券の受け取る信託報酬が税込0.4%未満の銘柄) ・決済額100円につき1ポイント (上記以外) 楽天キャッシュへのチャージ額に応じて付与 (2022年8月買付分〜) ・200円につき1ポイント (楽天カードから楽天キャッシュへの チャージ額に対して付与) |

||

| その他 |

・日経テレコンの無料利用可 (日経新聞等の閲覧) |

|

| 楽天証券の詳細はこちら | ||

【関連記事】

auカブコム証券

メリット1,「NISA割®」で現物株式手数料が割引

つみたてNISAのほかに通常の証券口座で株式投資をしたい人は、手数料の割引があるauカブコム証券を検討しよう。

仮に国内株を100万円購入した場合、通常手数料は535円だが、5%割引があれば508円になる。同じ金額では、SBI証券・楽天証券・マネックス証券が通常535円、松井証券が1,100円のため、主要ネット証券の中では最安で国内株に投資できる(※すべて税込金額)。

他にもauユーザーで1%割引になる「auで株式割」、KDDI株の保有期間や株数に応じて最大15%割引になる「au割+KDDI株保有割」などがある。条件をクリアすれば併用もできるため、個別株にも投資する人にはメリットがある。

メリット2,Pontaポイントが貯まる

Pontaポイントを貯められるのも特徴だ。auPAYカード決済で積立金額の1.0%が還元され、投資信託の保有残高に応じたPontaポイントも付与される。保有残高とポイント付与の基準は以下のとおりだ。

・3,000万円未満……0.12%

・3,000万円以上……0.24%

・指定銘柄……残高にかかわらず0.005%

デメリット,人気銘柄のポイント還元率が低い場合がある

| 銘柄 | SBI証券 | マネックス証券 | auカブコム証券 |

|---|---|---|---|

| eMAXIS Slim全世界株式 (オール・カントリー) |

0.042% | 0.03% | 0.005% |

| 楽天・全米株式インデックス・ファンド | 0.05% | 0.03% | 0.005% |

| <購入・換金手数料なし> ニッセイ外国株式インデックスファンド |

0.0382% | 0.03% | 0.005% |

いずれもauカブコム証券が0.005%と一番低い付与率だ。

auカブコム証券の良い口コミ・評判

國村功志さん│FP

【株式投資もしたい人に】

auカブコム証券は大きなデメリットのないネット証券です。取扱銘柄が多く、ポイントサービスも実施しています。つみたてNISAを始めるだけで個別株の取引手数料が安くなるため、株式投資もしてみたい人におすすめです。

30代|男性

【Pontaポイントがたまる】

良かった点は、買付や通常の積み立てや、他社移管入庫された公募株式投資信託の保有額に応じて、Pontaポイントがたまるのでお得だと思います。つみたてNISA口座で、au PAYクレジットカード決済による投資信託の積立投資を行うと、毎月Pontaポイントをもらえるので大変お得だと思います。

30代|男性

【手数料が安く使いやすい】

auカブコム証券は、三菱UFJフィナンシャルグループの証券会社です。もともとは「カブドットコム証券」という名称でしたが、2019年12月に名称変更したことで現在の名称になりました。auの名を冠するとおり、Pontaポイントを使ったポイント投資にも対応しています。手数料の安さやツールの使いやすさにも一定の評価がされており、サポート体制も充実しています。

出典:MONEY TIMES編集部がクラウドワークスで調査

auカブコム証券の良くない口コミ・評判

40代|男性

【メリットが少ない】

auカブコム証券でNISA口座を開設すると、株式の取引手数料が最大5%割引になるので、株の取引も行う場合はメリットがあります。ただし株取引をしない人にはメリットがないため、他のポイント還元を充実してほしいです。積立頻度は毎月しか選べないので、もっと選択肢を広げてほしいと思います。

20代|男性

【ETFが買えない】

注意しなければならないのは、ETFの取り扱いがないことです。その他にも、購入したくてもできない商品があるかもしれないので、口座を開設する前にしっかりリサーチしたほうがよいです。また、積立頻度が毎月しか選べないこともデメリットです。もっと細かく積立をしたい場合は、困ってしまうかもしれません。

50代|男性

【商品数が少なめ】

改善してほしい点は、楽天証券、SBI証券と比較すると商品が若干少ないことです。

出典:MONEY TIMES編集部がクラウドワークスで調査

|

auカブコム証券の概要 |

||

| 取扱商品数 | 180本 | |

| インデックス型 | アクティブ型 | |

| 162本 | 18本 | |

| 最低積立金額 | 100円〜1円単位 | |

| 積立頻度 | 毎月 | |

| 引落方法 | ・銀行引落 ・振替入金 ・銀行振込 ・auPAYカード決済 |

|

| ボーナス設定 | あり | |

| ポイント還元 | Pontaポイント | |

| 投資信託の月間平均保有残高に応じて付与 通常銘柄 ・100万円未満は0.05% ・3,000万円未満は0.12% ・3,000万円以上は0.24% 指定銘柄は0.005% auPAYカード決済額に応じて1.0%付与 |

||

| その他 | 「NISA割®️」で国内現物株式の通常手数料と国内現物株式・ 国内信用取引の1日定額手数料が最大5%割引 |

|

| auカブコム証券公式サイト | ||

マネックス証券

メリット1,クレカ積立の還元率が一番高い

・マネックス証券1.1%

・SBI証券……0.5%

・楽天証券……最大1.0%

・auカブコム証券……1.0%

マネックス証券のポイントは100円につき1ポイントを基本とし、1,000円ごとに1ポイントが加算される。そのため積立金額は1,000円単位で設定するのがおすすめだ。1,000円未満の金額を含む場合、1.1%にならないので注意しよう。

カードショッピングでも1.0%が付与されるため、日常的にマネックスカードを利用してもいいだろう。年会費は2年目以降税込550円がかかるが、クレカ積立を含めて1回でも利用すれば無料になる。

メリット2,ポイントの使い道が多い

貯まったポイントは他社のポイントに交換できる。

・dポイント

・Amazonギフト券

・Tポイント

・Pontaポイント

・nanaco

・WAONポイント

・ANAマイレージ

・JALマイレージ

それ以外には国内株の売買手数料への充当の他、暗号資産取引所のコインチェックでビットコイン、イーサリアム、リップルにも交換できる。また、日本赤十字社やREADYFORといった団体への寄付も行える。その他、以下の投資関連書籍への交換も可能だ。

・『今日から始める!米国株投資超入門:松本大がやっぱり勧めるこれだけの理由』

・『お金の正体』

・『そうだったのか!FX大相場の真実』

・『今こそチャンス!資産を増やす米国株投資入門』

・『勝ってる投資家はみんな知っている チャート分析2』

・『勝ってる投資家はみんな知っている チャート分析』

・『人気ストラテジスト大予測!2021年相場の論点』

デメリット,ネット証券の中では取扱商品数が少なめ

マネックス証券の商品数は対面型の金融機関と比べれば豊富だが、ネット証券の中では少し見劣りする。マネックス証券では154銘柄を取り扱っているのに対し、SBI証券と楽天証券、auカブコム証券は180銘柄以上、松井証券は170銘柄以上ある。

eMAXIS Slimシリーズなど人気の商品はたいていそろっているものの、自分の買いたい商品があるかチェックしてから口座開設したほうがいいだろう。

マネックス証券の良い口コミ・評判

國村功志さん│FP

【クレカ積立ならおすすめ】

クレカ積立をする場合に検討したいネット証券です。他のネット証券と比べると投資信託の銘柄数は少ないように感じますが、eMAXIS Slimシリーズなどの人気ファンドは基本的に取り扱われています。購入したい銘柄があれば、事前に確認してから口座開設しましょう。

30代|男性

【ポイントがたまって◎】

マネックスポイントがためられることが非常に大きいです。還元率自体はそこまで高くはないですが、たまったポイントはマイルやAmazonのギフト券へと交換できるので活用の幅は十分にあります。そもそもNISAをやることで利益を得られるのに、プラスでポイントもたまるのであれば、一石二鳥だと思います。

40代|男性

【ツールが便利】

月々100円から積み立てられ、商品ラインアップも豊富です。オリジナルの資産アドバイザーツールを利用すると、理想的なポートフォリオを作ることができます。

30代|女性

【ポイントが使いやすい】

取引をするとマネックスポイントが貯まり、Amazonギフト券やdポイント、Tポイントと交換することができます。月100円から積み立てられるので、初心者にもおすすめです。

30代|男性

【初心者でも手軽で簡単】

初心者向きの簡単さと少額でもできる手軽さがメリットです。金融庁が定めた条件を満たす投資信託だけで相対的にリスクが低いです。投資信託が対象なので、商品を選択したら運用をプロに任せられます。投資未経験者や資産の少ない若年層でも投資に関して利用しやすいと思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

マネックス証券の良くない口コミ・評判

30代|男性

【ファンドが探しにくい】

ファンドが探しにくいと感じます。私は楽天証券やSBI証券も利用していますが、楽天証券のほうがファンドの検索がしやすいと感じました。ランキングの見やすさや利回りの一覧など配色やレイアウトも関係しているとは思いますが、他社にはない機能を搭載してほしいなと思います。

40代|男性

【専用コールセンターなし】

専用のコールセンターがないため、問い合わせをする場合はネット経由になります。他社ではコールセンターで問い合わせを受け付けているところもあるので、サポート面の充実を期待します。

【窓口を増やしてほしい】

デメリットは、専用のコールセンターがないことです。他社では専用のコールセンターがあり、問い合わせ時の待ち時間が短いようなので、改善してほしいです。

30代|女性

【意見を聞いてほしい】

あまり積極的にユーザーの意見を聞いて改善しようとする会社ではない感じです。例えば、公式スマホアプリのレビューポイントのひどさを見ても分かるでしょう。アプリを開くたびに「通信エラー」という謎のエラーメッセージが出ます(無視していると普通に使える)が、2年近く改善されていません。

出典:MONEY TIMES編集部がクラウドワークスで調査

|

マネックス証券の概要 |

||

| 取扱商品数 | 157本 | |

| インデックス型 | アクティブ型 | |

| 136本 | 21本 | |

| 最低積立金額 | 100円〜1円単位 | |

| 積立頻度 | 毎日・毎月 | |

| 引落方法 | ・銀行引落 ・振替入金 ・銀行振込 ・マネックスカード決済 |

|

| ボーナス設定 | あり | |

| ポイント還元 | マネックスポイント | |

| 投資信託の月末保有残高に応じて付与 ・通常銘柄0.08% ・指定銘柄0.03%または0% マネックスカード決済額に応じて1.1%付与 ・100円につき1ポイント ・1,000円ごとに1ポイント加算 |

||

| その他 | ||

| マネックス証券の詳細はこちら | ||

5位……松井証券——電話によるサポートが強み

メリット1,電話のサポート体制に強み

松井証券は、サポート体制に強みがあります。公式サイトやスマホアプリなどオンラインのサポートを充実させているのはもちろんですが、電話によるサポートにも力を入れているのが特徴です。

メリット2,投信残高に対する毎月現金還元サービス

投信残高に対するポイント還元にも特徴がある。対象は松井証券が受け取る信託報酬が税抜0.3%超の投資信託で、ポイントか現金による還元を選択できる。ポイントが不要な人には、現金を選べるのはメリットだろう。

しかし、付与率はポイントで受け取れば最大0.85%なのに対し、現金は最大0.78%となる。現金の場合は少し手取りが少なくなることは知っておこう。つみたてNISAでは13銘柄が対象となっており、例えば以下の銘柄が対象だ。

・ひふみプラス

・コモンズ30ファンド

・フィデリティ・欧州株・ファンド

他の銘柄も松井証券公式サイトの投資信託検索ツールで絞り込みができる。

松井証券の良い口コミ・評判

國村功志さん│FP

【電話相談できるのが魅力】

電話で専門知識を持ったマネープランナーに相談できるネット証券は珍しいです。初心者には心強いサービスであり、資産形成の相談もしてみたい人におすすめです。外部機関が実施する2021年度の問合せ窓口格付けでは、電話窓口とWebサポートにおいて、ネット証券で唯一11年連続の最高評価を得ています。

30代|男性

【サポート体制が充実】

松井証券では月100円から始められます。投資に対してあまり好感を持っていない方でも100円なら気楽でしょう。満足いく金額に届かない場合は、徐々に増額も検討しながら進めていけます。また、コールセンターをはじめとしたサポートが充実しており、顧客満足度で受賞したこともあるので、そこはメリットでしょう。

20代|男性

【取扱銘柄が豊富】

松井証券のメリットは、取扱銘柄が豊富なことです。同様のネット証券のSBI証券や楽天証券に並ぶ多さで、豊富な選択肢が魅力です。松井証券の「投信アプリ」も非常に使いやすくおすすめです。無料で利用でき、シンプルな画面で管理しやすいため、初めて利用する人でも使いやすくおすすめです。

30代|男性

【ロボアドがおすすめ】

少額で投資でき、投信工房のロボアドバイザーでサポートもしてくれるので初心者でも安心です。用意された質問に答えるとその人に合った株や投資信託を選んでくれるので、どの商品を買えばいいか困っている人におすすめできるサービスです。

50代|男性

【老舗ならではの安心感】

松井証券は100年以上の歴史がある老舗で、様々な経営難を乗り越え今に至っていることに安心と信頼があります。最低投資額は月100円からで、少額で投資ができます。

40代|男性

【ツールが便利】

投資初心者はどのような投資信託を選べばよいか迷ってしまうと思いますが、松井証券の投信工房というツールを使えば、簡単な質問に答えるだけでロボアドバイザーが最適な資産の組合せを提案してくれます。しかも無料で利用できるので、銘柄選びに困っている人におすすめです。

出典:MONEY TIMES編集部がクラウドワークスで調査

松井証券の良くない口コミ・評判

20代|男性

【クレカ積立ができない】

毎月の積立金額をクレジットカードで決済できないことがデメリットではないでしょうか。SBI証券であれば三井住友カード、楽天証券であれば楽天カードで積立決済ができるのに対し、松井証券ではそのサービスがありません。クレジットカード積立は非常に楽ですし、決済分のポイントもたまるのでありがたいです。しかし、松井証券ではそれができないのが残念です。

30代|男性

【クレカ決済ができない】

最近はクレジットカードで毎月の積立額を決裁して、ポイントをためる方法が主流です。しかし、松井証券では積立金額をクレジットカードで決済するサービスがありません。積み立てのタイミングは毎日か毎月かで選べる証券会社が多いなか、毎月しか選べないところもデメリットだと感じました。

30代|男性

【ボーナス設定できない】

毎日や毎週の積み立てができない点が残念です。毎月しか積立期間を選べないので、その点が不便だと思います。ボーナス月の設定ができないことで、多くのネット証券ではつみたてNISAでの毎月積立を、年2回のボーナス月の設定ができます。しかし、ここでのつみたてNISAではボーナス設定に対応していないので、今後は他の証券会社と同様に設定できるようにしてほしいです。

40代|男性

【毎月しか選べない】

デメリットは、積立頻度が「毎月」しか選べないことです。他社には「毎週」や「毎日」を選べるところがあるので、自由度はイマイチといったところでしょうか。取扱商品が少ないことも否めません。もっと選択肢があると、面白いと思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

|

松井証券の概要 |

||

| 取扱商品数 | 178本 | |

| インデックス型 | アクティブ型 | |

| 163本 | 15本 | |

| 最低積立金額 | 100円〜1円単位 | |

| 積立頻度 | 毎日・毎月 | |

| 引落方法 | ・銀行引落 ・振替入金 ・銀行振込 |

|

| ボーナス設定 | あり | |

| ポイント還元 | 松井証券ポイント | |

| 投資信託の月間平均保有残高に応じて、 以下の金額分を付与(松井証券の受け取る信託報酬が税抜0.3%超の銘柄が対象) ・松井証券ポイント(最大0.85%) (月間平均保有金額)×{(販売会社が受け取る信託報酬率(税抜))- 0.3%)×ポイント増量分110%}×1/12 ・現金(最大0.78%) (月間平均保有金額)×{(販売会社が受け取る信託報酬率(税抜))- 0.3%)}×1/12 |

||

| その他 | ・電話窓口とWebサポートで12年連続最高評価獲得 ・「マネープランサポート」で資産形成の無料電話相談ができる ・「投信アプリ」でつみたてNISAの設定ができる |

|

| 松井証券の詳細はこちら | ||

大和証券

メリット1,ETFに投資できる

ETFは株式市場で直接売買できる投資信託だ。他社のつみたてNISAでは取り扱いがないため、購入したい場合は大和証券で口座開設しよう。

しかし、ETFにはデメリットもある。購入手数料がかかることだ。信託報酬は安い傾向にあるものの、買付のたびに手数料がかかってしまう。口数単位でしか買付できないこともデメリットだ。基準価額が変動するため、買付金額は毎回異なる。これにより年間40万円の非課税枠をぴったり使い切れなくなる可能性があることには注意しよう。

メリット2,積立頻度の細かい設定が可能

大和証券は、積立頻度の細かい設定ができることもメリットだ。以下の7種類から選べ、他社よりも自由度が高い。

・毎週

・毎月

・隔月

・3ヵ月ごと

・4ヵ月ごと

・6ヵ月ごと

隔月や3ヵ月・4ヵ月・6ヵ月ごとの頻度が選べるのは珍しく、他社にはないタイミングを設定できる。

デメリット1,他社銀行から自動引落不可

他社の銀行から自動引落を設定できない。オンラインで所定の銀行から入金手続きはできるものの、毎回操作が必要になる。オンライン入金対応銀行は以下の5社だ。

・三井住友銀行

・三菱UFJ銀行

・みずほ銀行

・PayPay銀行

自動引落するには、大和ネクスト銀行の「積立資金専用円普通預金口座」に資金を振替しておく必要がある。大和証券で始める場合は、一緒に口座開設をしよう。

デメリット,ボーナス設定ができない

大和証券はボーナス設定ができない。そのため年度途中から始めて枠40万円を使い切りたい人にはデメリットになるだろう。たとえば9月から始めると最大で13万3,332円しか積立できず、26万6,6668円の年間非課税枠を余らせてしまう。

大和証券の良い口コミ・評判

國村功志さん│FP

【対象ETFを購入できる】

ETFに投資できることや毎日・毎週・毎月以外の積立頻度も選べ、特徴のある証券会社です。通常の投資信託や一般的な積立頻度だけでは、物足りない人は検討してみましょう。設定している全ての積立投資をまとめて管理できる「つみたてサービス」というツールも提供しています。

30代|男性

【商品数が多い】

大手企業は商品数も豊富で、信頼も厚いので利用していました。アプリなどもしっかりしていて私としてとても利用しやすく、信頼できるからこそ心おきなく取引に集中しやすいと思います。

50代|男性

【担当者がついてくれる】

私の場合はしかし、つみたてNISA口座開設の手続きが大変でしたが、たまたま担当者がついていたので、その担当者に聞きながら話と口座開設ができました。担当者に聞きながら商品を選択できるのがいい点です。

30代|男性

【信頼して投資できる】

インデックス株式投資でも海外のものもあり、知識がある人なら得をすると思いました。大和証券は信頼もあるので、安心して20年間積み立て口座として使用できます。

30代|男性

【厳選された商品】

専用の商品は厳選されており、あまり商品に関して悩むことがありません。設定もスマホで簡単にでき、操作性もよく、金額や積立日(毎日や毎週、月ごとなど)も簡単に設定できます。大手証券会社ということで、信用性があり、万が一の際も安心感があると思います。

40代|女性

【丁寧な対応】

投資に関する知識も経験も全くない状態で相談に行ったのですが、とても丁寧に話をしてくれました。こちら側の資産保有状況と、目標とする投資成果をヒアリングされ、それに見合う運用商品を提案してもらえました。いずれも先方運用担当者側でこちらの投資資金を運用してくれるので、安心して任せられる印象を受けました。投資成果は分かりやすく運用報告書でまとめて報告してくれるので、アフターフォローも充実していると感じます。

出典:MONEY TIMES編集部がクラウドワークスで調査

大和証券の良くない口コミ・評判

30代|男性

【開設に時間がかかる】

口座開設にかなり時間がかかり、書類も多く本人確認の作業がなかなか大変でした。資料を見ながら作成しました。ですが、かなり面倒で手続きも難しいと思いました。もっと簡単に口座開設できれば、もっとやりたい人は増えると思いました。

50代|男性

【投信の本数が少ない】

ポイントがたまるダイワのポイントプログラムを実施していましたが、これが廃止になり、ポイントを使ってメリットを得るというのがなくなりました。投資信託の本数が楽天証券、SBI証券と比較して少ないです。商品選択でこれがいいというのが少ないです。

30代|男性

【お得感がない】

他の証券口座とくらべて、ポイントでの投資が貧弱であり、何かのクレジットカードと合わせて投資することでのメリットが少ないと感じました。他社はあの手この手でユーザーを増やす一方、こちらはお得に感じられることは少なく、決め手となるキャンペーンがないのがデメリットです。取引画面も見づらいです。

30代|男性

【商品が少ない】

商品が少なく、いろいろ吟味して投資したい人には商品数に物足りなさがあると思います。大和証券の口座とNISA口座ではホームページが異なるため、保有商品を確認したいときは、少し手間が生じます。同じく大和証券自体での損益確認をしたい場合、こちらで計算する必要があるため、手間です。

出典:MONEY TIMES編集部がクラウドワークスで調査

| 大和証券の概要 | ||

| 取扱商品数 | 22本 | |

| インデックス型 | アクティブ型 | |

| 18本(ETF含む) | 4本 | |

| 最低積立金額 | 100円〜1円 | |

| 積立頻度 | 毎日・毎週・毎月・隔月・3ヵ月ごと・4ヵ月ごと・6ヵ月ごと | |

| 引落方法 | ・振替入金 ・銀行振込 ・口座連携(大和ネクスト銀行) |

|

| ボーナス設定 | あり | |

| ポイント還元 | なし | |

| その他 | 「つみたてサービス」でさまざまな積立投資を一元管理 | |

SMBC日興証券

メリット1,ネット証券と同等の商品数

対面型の証券会社で口座開設したくても、取扱銘柄数の少なさがネックになっていた人もいるだろう。しかし、SMBC日興証券なら大手としての安心感を得つつ、豊富な商品数があるため、そのような場合の候補になる証券会社だと言えるだろう。

メリット2,dポイントが貯まる

ダイレクトコース限定ではあるが、dポイントも貯められる。積立金額に応じて毎月ポイントが付与され、通常の積立投資も対象である。ポイントは以下の積立金額に応じて、最大300ポイントまで付与される。

・1万円未満……3ポイント

・1万円以上……1万円ごとに3ポイント

申し込みなどは不要で自動的にポイント還元を受けられるが、「日興フロッギー」サイトからdアカウントに連携が必要になる。

デメリット,ボーナス設定ができない

ボーナス設定ができないのはデメリットだ。積立金額は最低1,000円以上1,000円単位で、毎月の買付金額の上限は3万3,000円である。満額を積み立てた場合は年間39万6,000円が上限となり、4,000円は必ず余る。40万円の非課税枠を使い切りたい人は、他の証券会社を検討したほうが良いだろう。

SMBC日興証券の良い口コミ・評判

國村功志さん│FP

【商品数が多い】

大手証券会社でありながら、豊富な商品ラインアップとポイントサービスを提供しています。dポイントは日興フロッギーでの株取引にも使え、気軽に株式投資に挑戦できます。ボーナス設定ができず、毎月の積立金額は3万3,000円が上限のため、非課税枠を使い切らない範囲で投資する人は検討しましょう。

30代|男性

【独自のサービスがある】

「金融電卓」を使用するなど他の証券会社にはない独自のサービスが多く用意されている点です。特定や一般口座とNISA口座の金融商品を同時に購入できるなど、幅広い活用が期待できる点です。元本割れのリスクはあるものの、長期運用によってリスクを軽減できる可能性を高められるので、その点以外にお得感があります。

50代|男性

【情報が重宝できる】

大手だから取扱商品が豊富です。対象商品は158本もあり、非常にいいです。コラムでつみたてNISAのことが掲載されており、その情報は結構重宝できる内容です。年齢に応じた商品説明とアドバイスが情報として得られます。非常に素晴らしい部分が情報として得られます。

30代|男性

【dポイントがたまる】

SMBC日興証券は、三井住友フィナンシャルグループを親会社とする証券会社です。dポイントがためられるのが魅力の1つです。

30代|女性

【投信の本数が豊富】

選べる投資信託の本数が豊富なことです。インターネットで取引ができる一方、店舗もあるので分からないことがあれば、対面での相談も可能なことです。dポイントと連携しており、つみたてをするだけでdポイントをためられます。

40代|男性

【ポイント活用効率が高い】

全体的にdポイントと相性がよく、ポイントの活用効率が非常に高いです。選べる商品の種類も多く、一般的なニーズは基本的に満たせるものになっています。

出典:MONEY TIMES編集部がクラウドワークスで調査

SMBC日興証券の良くない口コミ・評判

30代|女性

【取引画面が見づらい】

インターネットでの取引なのだが、ネットバンクと比較すると取引画面が見づらいです。取引している商品の損益率が自分のWEB画面で見られず、自分で計算をしないといけません。SMBC日興証券自体が不正取引で調査が入っており、会社の安全性に不安があります。

20代|女性

【アプリでの取引が遅い】

アプリによる取引が遅いです。自分の動作環境が悪いのか、アップデートのたびにアプリが落ちるようになりました。自分の大切な資産を運用する場所としては、ちょっと…ということで、最近は使っていません。しかし、パソコンでの取引は問題ないので、パソコンから取引する人にはおすすめです。取扱商品が多いのは良いと思いました。

40代|男性

【手続きに時間がかかる】

手続きに割と時間がかかった。自分の場合は申し込んでから実際に積み立てが始まるまでに2ヵ月以上かかっています。月の積み立てが1,000円単位で年間4,000円だが、無駄になってしまいます。dカードでの積み立てができないので、ここが改善されると一気にドコモユーザーへのアピール力が高くなると思います。

50代|男性

【方向転換がしにくい】

投資期間が長いので一度対象商品を選ぶと方向転換がしにくいようになっています。金額の上限が40万円と高いといえない金額設定です。制度上仕方ない部分もありますが、今後の検討事項として考慮してほしいです。損益通算やら繰り越し控除ができないようになっています。

出典:MONEY TIMES編集部がクラウドワークスで調査

|

SMBC日興証券の概要 |

||

| 取扱商品数 | 158本 | |

| インデックス型 | アクティブ型 | |

| 147本 | 11本 | |

| 最低積立金額 | 1,000円〜1,000円単位 | |

| 積立頻度 | 毎月 | |

| 引落方法 | ・銀行引落 ・振替入金 ・銀行振込 ・口座連携 |

|

| ボーナス設定 | なし | |

| ポイント還元 | 積立金額に応じて毎月dポイント付与 ・1万円未満は3ポイント ・1万円ごとに3ポイント(最大300ポイント) |

|

| ・「日興フロッギー+docomo」の対象記事閲覧ごとに3ポイント | ||

| その他 | ||

|

SMBC日興証券の詳細はこちら |

||

みずほ証券

メリット,銘柄選びで迷わない

みずほ証券は、厳選した3本の投資信託を提供している。

・たわらノーロード バランス(8資産均等型)

・野村つみたて外国株投信

全て低コストで運用できるインデックスファンドである。選択肢は日本株、先進国株、株や債券などに分散投資したバランス型の3つであり、シンプルで分かりやすい。これだけ絞られていれば、投資初心者でも銘柄選びに困らないはずだ。

デメリット,選択肢が少ない

みずほ証券は商品が絞られていて選びやすいが、選択肢が少ないと感じる人もいるはずだ。例えば、日本株ならTOPIXのファンド、外国株なら新興国株のファンドなどがあれば分散投資しやすい。アクティブファンドの取り扱いがないためアクティブファンドを運用したい人にとってはデメリットになるだろう。

| みずほ証券の概要 | ||

| 取扱商品数 | 3本 | |

| インデックス型 | アクティブ型 | |

| 3本 | 0本 | |

| 最低積立金額 | 1,000円〜1,000円単位 | |

| 積立頻度 | 毎月 | |

| 引落方法 | ・銀行引落 ・振替入金 ・銀行振込 |

|

| ボーナス設定 | あり | |

| ポイント還元 | なし | |

| その他 | なし | |

みずほ証券の良い口コミ・評判

國村功志さん│FP

【初心者も銘柄を選びやすい】

商品構成は、3タイプのみで非常にわかりやすいです。つみたてNISAはインデックスファンドがメインなのでそもそも商品間の差があまりなく、選びやすさを重視していると言えます。

30代|女性

【プランを組み替えられる】

みずほ銀行で口座を開設していれば、毎月自動で預貯金から引き落としをしてくれる点が便利です。1,000円から購入でき、複数あるプランの中から自由に選択もできます。しかも、プランは固定化がされておらず、その都度ニーズに合わせて組み替えられる点もサービスの魅力だと思います。

50代|男性

【質問がしやすい】

さまざまな資産クラスに分散投資ができるバランス型の投資信託がありるのがメリットの1つです。実店舗があるので、投資のビギナーでパソコンの使い方がよく分からない人は、最初にスタッフと相談もできます。コールセンターの電話もつながりやすいので、投資信託に関する質問もしやすいです。

40代|男性

【サポート体制が充実】

みずほ証券は、みずほフィナンシャルグループ傘下の証券会社です。最大の特徴は、投資や資産運用に関してアドバイスを受けられる点でしょう。インターネットや電話で相談できるサービスが用意されているので、困ったことなどがあれば相談をして深く話なども聞いてくれるところが評判の良いところです。

30代|男性

【商品が良い】

構成資産が多く、1つの商品で多くの資産への分散投資できる商品を取り扱っていることです。この商品も換金時の信託財産留保額は無料で、信託報酬はバランスファンドとして最低水準であり、低コストで分散投資が可能です。なによりみずほフィナンシャルグループの傘下で国内に240もの拠点を構えていることで総合的なライフプランニングを行ってもらえます。サポート体制も万全であることです。

出典:MONEY TIMES編集部がクラウドワークスで調査

みずほ証券の良くない口コミ・評判

30代|女性

【投信の数が少ない】

合計3種類の商品しか対象とされていない点に不満を感じてしまいました。投資信託の数が少ないとなると購入できる商品も限定されてしまうので、うまく立ち回れません。できれば、ほかの証券会社並みに商品数を増やしてくれると、安心して長期契約を維持できると思います。特定口座が利用できないので、この点も改善を求めたいです。

30代|男性

【選択肢が少ない】

選べる投資信託が3種類しかないことがデメリットです。でも、投資初心者には、選択肢が少ないので迷わずに済むかもしれません。しかし、3種類しかないので、タイミングを見て最も運用成績の良い商品や最も信託報酬の低い商品を選択できる可能性はどうしても低くなってしまいます。その点は少し不便です。よく考えて投資をしなければいけません。

40代|男性

【商品が少ない】

対象となる投資信託の種類が少ないことが挙げられます。信託報酬も多少高めなので、投資効率もあまり良くないのが実情です。投信の自動解約機能があると、将来的に資産を取り崩す場合のタイミングに関する悩みも解決できます。

出典:MONEY TIMES編集部がクラウドワークスで調査

SBIネオトレード証券

メリット,毎月の購入額と購入日を設定可能

SBIネオトレード証券ならではの特徴として、毎月の購入額と購入日を指定できる。年2回までのボーナス設定でも金額と購入日を自由に設定でき、計画を立てやすい設計である。細かい調整ができるため、 自分の都合に合わせて続けられる証券会社だ。

デメリット1,「ひふみプラス」以外は選べない

「ひふみプラス」は個人投資家に人気の投資信託だが、それ以外に投資をしたくなっても選択肢がない。ひふみプラス以外の銘柄も購入する可能性がある場合は、他社で口座開設したほうが良い。

課税口座でも投資信託は10銘柄しかないため、投資信託での運用に興味がある場合は他の証券会社を検討したほうが良いだろう。

デメリット2,銀行引き落とし不可

積立金額の銀行引落ができない点にも注意しよう。提携銀行でインターネットバンキングを利用していれば、SBIネオトレード証券からの操作により手数料無料で入金はできる。

<提携銀行>

・ゆうちょ銀行

・三菱UFJ銀行

・三井住友銀行

・みずほ銀行

・楽天銀行

・セブン銀行

・住信SBIネット銀行

・PayPay銀行

・イオン銀行

・りそな銀行

・埼玉りそな銀行

・関西みらい銀行

|

SBIネオトレード証券の概要

|

||

| 取扱商品数 | 1本 | |

| インデックス型 | アクティブ型 | |

| 0本 | 1本 | |

| 最低積立金額 | 100円 | |

| 積立頻度 | 毎月 | |

| 引落方法 |

・証券口座に入金 ・銀行引落不可 |

|

| ボーナス設定 | なし | |

| ポイント還元 | なし | |

| その他 | 毎月の購入日の指定が可能 | |

|

SBIネオトレード証券の詳細はこちら |

||

SBIネオトレード証券の良い口コミ・評判

國村功志さん│FP

【購入日の指定ができる】

購入できる銘柄が「ひふみプラス」しかなく、総合口座でも投資信託は10銘柄しか扱っていません。つみたてNISAでひふみプラスを購入すると決めているなら検討しても良いでしょう。毎月の購入日の指定ができて便利です。

野村證券

メリット1,信託報酬0円の投資信託を取り扱う

野村證券 の商品は7本に厳選されています。中でも購入手数料、信託報酬(運用管理費用)、信託財産留保額が全て無料の投資信託「野村スリーゼロ先進国株式投信」が買えるのが特徴です。

2031年からは信託報酬がかかるが、0.11%と低水準なのでコストを抑えた投資ができる。日本を除く22ヵ国の先進国株式で運用され、グローバル分散投資ができるファンドだ。この投資信託はつみたてNISA専用で野村證券とLINE証券のみしか取り扱いがない。

メリット2,質の高いサポート体制

野村證券はサポート体制にも力を入れている。コールセンターは土日にも対応しており、祝日と年末年始を除く以下の時間に利用できる。

・土日……9:00〜17:00

コールセンターの規模は全国トップレベルで、つながりやすさが魅力だ。オペレーター全員が証券の専門資格である証券外務員を取得しており、質の高さも強みである。

外部評価では、「問合わせ窓口」と「Webサポート」で五つ星認証の評価を受けている。五つ星認証とは、 HDI-Japanが提供するサポートサービスの格付け調査で最高評価の三つ星獲得に加え、五つ星認証プログラムの基準をクリアしたサポートセンターの証しである。

出典:野村證券

直接相談してサポートを受けたい場合は、店舗でも口座開設を受け付けている。コールセンターとオンライン専用の「野村ネット&コール」の場合は、店舗で相談はできない。

デメリット,海外資産のアクティブファンドがない

取扱銘柄のうちアクティブファンドは、「ひふみプラス」と「コモンズ30ファンド」の2銘柄だ。どちらも主に日本株に投資するファンドである。外国株に投資するアクティブファンドは購入できないため、その場合はインデックスファンドの中から選ぶしかない。

野村證券の良い口コミ・評判

國村功志さん│FP

【最大手ならではの安心感】

野村證券は国内最大手の証券会社のため、安心感があるのではないでしょうか。投資が始めてでも店舗で口座開設すれば直接相談でき、オンライン専用口座でも高品質なコールセンターを利用できます。取扱ファンドはインデックス5本、アクティブ2本に絞られており、初心者でも選びやすい商品ラインアップです。

20代|男性

【サポートがしっかり】

顧客へのサポートがしっかりしています。店舗形態の口座を開設した場合に限りますが、分からないことがあれば、電話や直接店舗へ赴くことで、専門家が優しく教えてくれます。私自身、NISAを初めて開設する際には野村證券のアドバイスを参考にしました。

20代|女性

【担当者が丁寧】

金融商品に対して全く知識のない私にとって、担当者の細やかな説明、全く押しのない親切さは快適そのものでした。投資信託の購入に踏み切った際には、こちらから求めたものに関して、非常に思い切ったピンポイントな商品選びをしてくれて、助かりました。実際、自分で決断するのに、背中を押してくれる感じです。購入後のフォローアップ、売り時、見直しのアドバイスもとてもタイムリーで適切です。悪いニュースもとてもタイムリーです。

出典:MONEY TIMES編集部がクラウドワークスで調査

野村證券の良くない口コミ・評判

20代|男性

【取扱商材が少ない】

野村證券で初めて開設したのは良いのですが、だんだんと視野に余裕が出てくると、楽天証券などの他社で取り扱っている商品も気になってきます。他社の商材と比較すると、野村證券は「スリーゼロ」という野村独自の商品以外は、他社の商品の利益率が大きかったり、投資先が多かったりしました。ある程度勉強したうえで、口座を開設するのであれば、最初からインターネット口座の楽天証券などを開設したほうが良いと思いました。

20代|女性

【頼りがちになってしまう】

信頼しすぎてつい頼りがちになることがデメリットです。もう少し自立を促してくれてもいいかなと感じるときもあります。いつもきめ細やかに、惜しみなく意見を述べてくれるので、信頼が膨らみ、相談なしでは決められなくなっています。気が付いたら、買う商品をほとんど決めてもらっているのが現状です。うまくいかないとき、逆恨みされないようにご注意ください。投資は自己責任です。

出典:MONEY TIMES編集部がクラウドワークスで調査

|

野村證券の概要 |

||

| 取扱商品数 | 7本 | |

| インデックス型 | アクティブ型 | |

| 5本 | 2本 | |

| 最低積立金額 | 1,000円〜1,000円単位 | |

| 積立頻度 | 毎月 | |

| 引落方法 | ・銀行引落 ・振替入金 ・銀行振込 |

|

| ボーナス設定 | なし | |

| ポイント還元 | なし | |

| その他 |

サポートサービスの格付けとして、 「問合わせ窓口(コールセンター)」と 「Webサポート」2部門で五つ星認証 |

|

|

野村證券の詳細はこちら |

||

積立NISA口座を選ぶときの比較ポイント

開設するときに、特に比較すべき項目を詳しく解説しよう。ポイントは商品ラインアップ、引き落とし方法の豊富さ、積立設定の柔軟性、ポイント制度の4つである。

大きく分けて以下の5つのポイントがあります。

1. つみたて投資はやめてはいけない

2. 相場の変動を気にしない

3. しっかりと分散する

4. 無駄な手数料を払わない

5. レバレッジをかけない

詳細はこちら:コロナの今だからこそ「つみたて投資」!成功する5つのポイント (株式会社ZUU)よりMONEY TIMESが引用

金融教育ベンチャーの株式会社マネネCEO、経済アナリスト。証券会社や運用会社にてアナリスト、ストラテジストとしてリサーチ業務に従事。その後はインドネシア、台湾、マレーシアなどアジア各国にて法人や新規事業を立ち上げ、各社のCEOおよび取締役を歴任。現在は複数のベンチャー企業のCOOやCFOも兼任している。日本証券アナリスト協会検定会員。

著書に『いちばんカンタン つみたて投資の教科書』(あさ出版)、『MMTが日本を救う』(宝島社新書)、父・森永卓郎との共著『親子ゼニ問答』(新書/ KADOKAWA)などがある。

Twitterアカウント:@KoheiMorinaga

商品ラインアップが多い

つみたてNISAで投資できる商品は以下にある一定の基準をクリアしなければならず、必然的に各社で違いは出にくくなる。対象商品には上場投資信託(ETF)も含まれるが、取り扱う金融機関は少ないため、通常の投資信託の基準を確認してみよう。

| 投資信託 | インデックス | アクティブ | ||

| 投資対象 | 国内資産のみ | 海外資産を含む | 国内資産のみ | 海外資産を含む |

| 信託報酬(税抜) | 0.5%以下 | 0.75%以下 | 1%以下 | 1.5%以下 |

| 共通要件 |

ノーロード(購入手数料なし) 信託期間が無期限または20年以上 毎月分配でないこと デリバティブ取引による運用をしていないこと |

|||

| その他 | なし |

純資産額50億円以上 運用期間5年以上経過 運用中3分の2以上の期間で資金流入超 |

||

出典:金融庁『つみたてNISAについて(平成29年6月)』

インデックスとアクティブというのは、投資信託の運用方法の違いを表している。

日経平均株価やTOPIX(東証株価指数)といった特定の指標に連動させる運用方法

特定の指数を上回ることを目指す運用方法

上述した基準に当てはまる投資信託は長期投資に向いていると考えられ、長期の資産形成を後押ししたい金融庁の意図が反映されていると言えます。

ETFについても基準を見てみよう。

| ETF | 国内取引所に上場 | 外国取引所に上場 |

|---|---|---|

| 信託報酬(税抜) | 0.25%以下 | |

| 共通要件 | 信託期間が無期限または20年以上 毎月分配でないこと デリバティブ取引による運用をしていないこと 指定されたインデックスに連動していること 投資対象資産が株式 最低取引単位が1,000円以下 販売手数料が1.25%以下 |

|

| その他 | なし | 純資産残高1兆円以上 |

この条件に当てはまり採用されているETFは、以下の7本である。

・ダイワ上場投信JPX日経400(1599)

・ダイワ上場投信−トピックス(1305)

・ダイワ上場投信−日経225(1320)

・上場米国株式S&P500(1547)

・上場インデックスファンド世界株式(MSCI ACWI)除く日本(1554)

・上場インデックスファンド海外先進国株式(MSCI-KOKUSAI)(1680)

・上場インデックスファンド海外新興国株式(MSCIエマージング)(1681)

ETFは購入手数料が発生し、コスト負担が大きくなりやすい。口数買付のみとなり、基準価額の変動で毎回買付金額が異なることも知っておこう。

取扱商品数は金融機関によって異なり、選びやすさを重視して数を絞る金融機関と、選択肢の多さを重視して豊富に取りそろえる金融機関に分かれる。

選びやすさを重視して数を絞る金融機関は対面型証券に、選択肢の多さを重視して豊富に取りそろえる金融機関はネット証券に多いです。

代表的なネット証券5社、対面型証券3社、メガバンク3行、ゆうちょ銀行の取扱本数を比較してみよう。

| 金融機関 | 投資信託本数 | |

| ネット証券 |

SBI証券 |

185本 |

| 楽天証券 | 184本 | |

|

|

157 本 | |

|

auカブコム証券 |

180 本 | |

|

松井証券 |

178 本 | |

| 対面型証券 | 野村證券 | 7本 |

| 大和証券 | 22本 | |

| みずほ証券 | 3本 | |

| 大手銀行 | 三菱UFJ銀行 | 12本 |

| みずほ銀行 | 7本 | |

| 三井住友銀行 | 4本 | |

| ゆうちょ銀行 | 12本 | |

取扱商品数に違いはあるものの、どの金融機関でも基準に合致した長期投資に向く商品を採用していることに変わりはない。ただし、似た商品でも細かく比較したい部分はある。代表的なポイントは「信託報酬」だ。

同じ指数に連動するインデックスファンドを比べてみても、信託報酬に数倍の開きがあることも珍しくない。例えば、TOPIXがベンチマークの以下の2銘柄は、約3.6倍の差がある。

| 銘柄 | 信託報酬 | 信託報酬の差 |

|---|---|---|

| iFree TOPIXインデックス | 0.154% | 0.396%(約3.6倍) |

| ニッセイTOPIXオープン | 0.55% |

人気の銘柄を買いたくても、その銘柄を取り扱っているところと取り扱いのないところがある。例えば、「eMAXIS Slim全世界株式(オール・カントリー)」や「楽天・全米株式インデックス・ファンド」は低コストファンドとして人気だが、対面型金融機関では購入できないこともある。

| 金融機関 | eMAXIS Slim全世界株式(オール・カントリー) | 楽天・全米株式インデックス・ファンド |

| SBI証券 | ◯ | ◯ |

| 楽天証券 | ◯ | ◯ |

| マネックス証券 | ◯ | ◯ |

| auカブコム証券 | ◯ | ◯ |

| 松井証券 | ◯ | ◯ |

| 野村證券 | ✕ | ✕ |

| 大和証券 | ✕ | ✕ |

| みずほ証券 | ✕ | ✕ |

| 三菱UFJ銀行 | ◯ | ◯ |

| みずほ銀行 | ✕ | ✕ |

| 三井住友銀行 | ✕ | ✕ |

| ゆうちょ銀行 | ✕ | ✕ |

ネット証券は取扱銘柄が多く、人気銘柄もたいていの場合、取り扱われている。新しい銘柄も随時追加される傾向にある。それに対し、対面型金融機関は基本的に銘柄の追加はなく、独自に厳選した銘柄が選ばれている。

選びやすさを重視すれば最初から商品を絞ってくれているほうがありがたいですが、運用成果に影響する信託報酬なども比較するなら、選択肢の多いネット証券が有利でしょう。

引き落とし方法が豊富

つみたてNISAはどこの金融機関で口座開設しても同じ制度内容だが、金融機関ごとに使いやすさは異なる。見落とされやすいのは引落方法だ。

普段からお金がプールされている金融機関なら問題ないですが、つみたてNISAのためだけに口座開設した場合はお金を移動させなければならず、不便に感じるかもしれません。

その点、ネット証券は他の銀行から自動引落を設定できて利便性が高い。自分で証券口座に入金しなくてもいいため、給与口座は他の銀行という場合でも手間をかけずに積み立てられる。

| 金融機関 | 引落方法 | |||

| 自社口座 | 他社銀行 | その他の引落 | ||

| ネット証券 |

SBI証券 |

○ | 全国の銀行など |

住信SBIネット銀行から振替 三井住友カードのクレジット決済 |

| 楽天証券 | ○ | 全国の銀行など |

楽天銀行から振替 楽天カード決済 |

|

|

松井証券 |

○ | 全国の銀行など100行以上 | − | |

|

|

○ | 全国の銀行など | − | |

|

auカブコム証券 |

○ | 7行 | − | |

| 対面型証券 | 野村證券 | ○ | 全国の銀行 | − |

| 大和証券 | ○ | − | 大和ネクスト銀行から振替 | |

| みずほ証券 | ○ | 全国の銀行 | − | |

| メガバンク | 三菱UFJ銀行 | ○ | − | − |

| みずほ銀行 | ○ | − | − | |

| 三井住友銀行 | ○ | − | − | |

| ゆうちょ銀行 | ○ | − | ||

自動引落以外では特定のクレジットカードで積み立てられるネット証券もある。クレジットカード決済なら引落口座に関係なく積み立てられ、クレジットカード自体のポイントが付くメリットもある。クレカ積立ができる証券会社とポイント付与率を比較してみよう。

クレカ積立ではないが、SMBC日興証券は積立金額に応じてdポイントを付与している。

<毎月の積立金額>

・1万円未満……3ポイント

・1万円以上……1万円ごとに3ポイント

使いやすさとお得さの両方を求めたい人は、クレジットカード決済のできるネット証券を検討してみましょう。

引落方法の豊富さは、金融機関の使いやすさにも直結するポイントだ。給与口座の変更などで日頃利用する銀行が変わっても、引落方法の種類が多いと対応できる。

つみたてNISAは利用期間が長期に及ぶため、利便性にも目を向けて口座を選びたい。

積立金額の設定が柔軟

つみたてNISAで投資できる金額は年間40万円で、月々の上限は約3万3,000円となる。年間40万円を超えない範囲で毎月一定額を積み立てられるが、設定できる金額は金融機関によって異なる。

積立金額の設定範囲が広いのはネット証券だ。主要ネット証券では毎月最低100円から積み立てられ、幅広い世代が利用しやすい。

積立金額が低すぎると資産形成にはならないですが、設定範囲の広さは大きなポイントです。若いうちは3,000円程度の積立しかできなくても年齢を重ねるごとに1万円や2万円と増やしていくこともできるからです。反対に積立が苦しくなったときには、金額を引き下げやすいというメリットもあります。

最低1万円からという金融機関もある中、無理なく続けていくためには少ない積立金額でも柔軟に設定できる金融機関を選ぶのがいいだろう。

| 金融機関 | 最低投資金額 | |

| ネット証券 |

SBI証券 |

100円 |

| 楽天証券 | 100円 | |

|

松井証券 |

100円 | |

|

|

100円 | |

|

auカブコム証券 |

100円 | |

| 対面型証券 | 野村證券 | 1,000円 |

| 大和証券 | 100円 | |

| みずほ証券 | 1,000円 | |

| メガバンク | 三菱UFJ銀行 | 1,000円 |

| みずほ銀行 | 1,000円 | |

| 三井住友銀行 | 1万円 | |

| ゆうちょ銀行 | 1,000円 | |

ポイント還元がお得

投資信託の保有中にポイント還元があるかどうかも見逃せない。還元があると実質的に信託報酬の割引にもなるからだ。ポイント還元の方法は、投資信託の保有残高に対して◯%付与するのが一般的である。ポイント還元に積極的なのはネット証券で、各社の違いを比較してみよう。

楽天証券のみ投信残高が基準残高に達した場合にポイントを付与しており、基準残高ごとに1回のみの付与だ。それ以外は投信残高に対して毎月還元がある。ただし松井証券は、松井証券が受け取る信託報酬が税抜0.3%超の銘柄が対象のため、原則アクティブファンドが対象になる。

このため、投信保有中にも還元を受けたいなら、SBI証券、マネックス証券、auカブコム証券が良い。それぞれ通常銘柄と指定銘柄があり、銘柄により還元率が異なる。指定銘柄は公式サイトに掲載されているため、ポイント重視の場合は購入したい銘柄を比較してみよう。

重要なのはあくまで商品や手数料ですが、お得に投資できる要素としてポイント還元にも注目しておきましょう。

つみたてNISAの銘柄選びのポイント

信託報酬が低いインデックスファンド

運用に手間のかからないインデックスファンドは安いものが多く、独自の分析や調査が必要なアクティブファンドは相対的に高い傾向にある。

もちろん、インデックスファンドより高い成績を出しているアクティブファンドもある。「年金積立 Jグロース」がそれに当たり、10年以上TOPIXを上回るリターンをあげている。

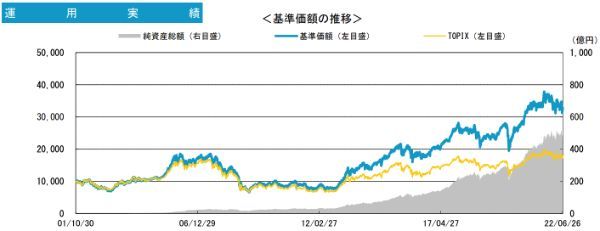

「年金積立 Jグロース」の基準価額の推移

だが、将来にわたって市場平均を上回り続けられるかは分からないため、初心者はインデックスファンドを基本に選ぶのが良いだろう。

長期的に高いリターンを期待できる地域に投資

つみたてNISAの商品は、主に株式に投資するものが採用されており、購入する商品も自然と株式がメインになる。株式の値動きは大きいものの、長期的には高いリターンを期待できる。

ただし、地域によってリターンは異なるため、過去の実績も参考にしよう。

| 指数 | 年率利回り |

|---|---|

| 日経平均株価 | 0.4% |

| TOPIX | 0.3% |

| S&P500 | 9.6% |

| 先進国株(MSCIコクサイ) | 8.6% |

| 新興国株(MSCIエマージング) | 7.6% |

| 世界株(MSCI ACWI) | 6.8% |

日本株は平成バブル崩壊の影響でリターンが低いが、日本株以外はITバブル崩壊やリーマン・ショックなどの影響があったにもかかわらず利回りが高い。日本株も時期をずらせば、高いリターンを得られている。しかし、上記の実績も考慮すると、基本的には外国株に投資するのが良いだろう。

この先も各国が経済活動をやめない限り、世界経済は長期的には成長していき、株式市場にもプラスに働くと考えられるでしょう。

純資産総額50億円以上

つみたてNISAで購入できるアクティブファンドは、純資産総額50億円以上が採用基準だ(※投資信託協会の公式サイトより)。インデックスファンドの場合も、最低限それ以上の純資産総額はほしいところである。

投資信託に組入れられている株式や公社債等をすべて時価評価し、CD・CPやコールローン等、債券の利息や株式の配当金などの収入を加えた資産総額からファンドの運用に必要な費用などのコストを差し引いたもの。

出典:一般社団法人投資信託協会

資産規模は運用の効率性にもつながるため、あまりに純資産総額の少ない投資信託は避け、できれば増加傾向にあるものが良いでしょう。

初心者向け!積立NISAの銘柄5選

上記の商品選びのポイントをもとに、つみたてNISAのおすすめ投資信託を4本紹介しよう。

・外国株式(米国株、先進国株、新興国株、世界株)から1つずつ選定

・各投資資産の中で信託報酬が最安の銘柄(引き下げ後の信託報酬も比較)

・米国株の指数……S&P500

・先進国株の指数……MSCIコクサイ

・新興国株の指数……FTSEエマージング

・世界株の指数……MSCI ACWI

・純資産総額50億円以上

| 銘柄名 | 投資先 | 信託 報酬 |

純資産 総額 |

トータルリターン (年率) |

標準偏差(3年) | おすすめ ポイント |

購入できる 証券会社 |

||

|---|---|---|---|---|---|---|---|---|---|

| 1年 | 2年 | 3年 | |||||||

| SBI・V・S&P500 インデックス・ファンド |

米国株 | 0.0938% 程度 |

6,257 億円 |

11.14% | − | − | 17.32% | ・S&P500に 最低コストで 投資できる ・市場価値の高い 銘柄が投資対象 |

SBI証券 マネックス証券 auカブコム証券 SMBC日興証券 |

| eMAXIS Slim 先進国 株式インデックス |

先進国株 | 0.1023% 程度 |

3,496 億円 |

7.54% | 17.14% | 12.93% | 18.55% | ・先進国株に 最低コストで 投資可能 ・投資環境が安定 している先進国株で 運用できる |

SBI証券 楽天証券 マネックス証券 auカブコム証券 松井証券 SMBC日興証券 |

| SBI・新興国株式 インデックス・ファンド |

新興国株 | 0.176% 程度 |

156 億円 |

-2.56% | 9.74% | − | 18.58% | ・先進国株に 最低コストで 投資可能 ・投資環境が 安定している 先進国株で 運用できる |

SBI証券 楽天証券 マネックス証券 auカブコム証券 松井証券 SMBC日興証券 |

| eMAXIS Slim 全世界株式 (オール・カントリー) |

世界株 | 0.1144% 以内 |

6,057 億円 |

5.07% | 15.57% | − | 17.72% | ・リートにも 分散投資できる ・リスクを軽減 しながら積極的に リターンを狙える |

SBI証券 楽天証券 マネックス証券 auカブコム証券 松井証券 SMBC日興証券 |

※SBI証券のスクリーナーより作成、2022年7月22日時点

リターンのブレ幅の大きさ(リスク)を表し、数値が高いほどプラスにもマイナスにもリターンが振れやすいことを意味する。

出典:GPIF

つみたてNISAではアクティブファンドも選べますが、初心者でもわかりやすく比較もしやすいインデックスファンドから選定したので参考にしてみてください。

SBI・V・S&P500インデックス・ファンド

| 銘柄名 | 投資先 | 信託 報酬 |

純資産 総額 |

トータルリターン (年率) |

標準偏差 (1年) |

おすすめ ポイント |

購入できる 証券会社 |

||

|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | |||||||

| SBI・V・S&P500 インデックス・ファンド |

米国株 | 0.0938% 程度 |

6,257 億円 |

11.14% | − | − | 17.32% | ・S&P500に 最低コストで 投資できる ・市場価値の高い 銘柄が投資対象 |

SBI証券 マネックス証券 auカブコム証券 SMBC日興証券 |

米国はインフレや金利引き上げなどを背景にリスクが高まっているものの、過去1年では11.14%上昇している。企業体力のある大型株で構成されているため、中小型株と比べて不況期でも比較的安心して保有できる。

米国株式市場に十分な分散はできているが、他のファンドより組入銘柄が限られており、値動きが大きくなりやすい場合もある。

- S&P500に最低コストで投資できる

- 市場価値の高い銘柄が投資対象

eMAXIS Slim 先進国株式インデックス

| 銘柄名 | 投資先 | 信託 報酬 |

純資産 総額 |

トータルリターン (年率) |

標準偏差 (1年) |

おすすめ ポイント |

購入できる 証券会社 |

||

|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | |||||||

| eMAXIS Slim 先進国 株式インデックス |

先進 国株 |

0.1023% 程度 |

3,496 億円 |

7.54% | 17.14% | 12.93% | 18.55% | ・先進国株に 最低コストで 投資可能 ・投資環境が 安定している 先進国株で 運用できる |

SBI証券 楽天証券 マネックス証券 auカブコム証券 松井証券 SMBC日興証券 |

出典:三菱UFJ国際投信

過去5年のリターンは年率12.93%と高い収益を出している。市場の大きい米国市場の比率は高いが、それ以外の先進国にも広く投資しており、リスクを分散できるファンドである。新興国株特有の価格変動リスクや政治リスクを避けられるのも特徴だ。

- 先進国株に最低コストで投資可能

- 投資環境が安定している先進国株で運用できる

SBI・新興国株式インデックス・ファンド

| 銘柄名 | 投資先 | 信託 報酬 |

純資産 総額 |

トータルリターン (年率) |

標準偏差 (1年) |

おすすめ ポイント |

購入できる 証券会社 |

||

|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | |||||||

| SBI・新興国株式 インデックス・ファンド |

新興 国株 |

0.176% 程度 |

156億円 | -2.56% | 9.74% | − | 18.58% | ・中長期的な 成長力を期待できる 新興国が投資対象 ・情報を集めにくい 新興国に手軽に 投資できる |

SBI証券 楽天証券 マネックス証券 auカブコム証券 松井証券 SMBC日興証券 |

過去3年は年率9.74%で成長しているが、過去1年は-2.56%と下落基調である。これは構成比の高い中国のロックダウンやさまざまな業種への規制強化などの影響が大きかったと考えられる。しかし、中国政府は景気下支えを積極化しており、株式市場にもその効果が現れていくだろう。

- 中長期的な成長力を期待できる新興国が投資対象

- 情報を集めにくい新興国に手軽に投資できる

eMAXIS Slim 全世界株式(オール・カントリー)

| 銘柄名 | 投資先 | 信託 報酬 |

純資産 総額 |

トータルリターン (年率) |

標準偏差 (1年) |

おすすめ ポイント |

購入できる 証券会社 |

||

|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | |||||||

| eMAXIS Slim 全世界株式 (オール・カントリー) |

世界株 | 0.1144% 以内 |

6,057 億円 |

5.07% | 15.57% | − | 17.72% | ・1つのファンドで 先進国株と新興国株に 分散投資ができる ・世界経済に まるごと投資 できるファンド |

SBI証券 楽天証券 マネックス証券 auカブコム証券 松井証券 SMBC日興証券 |

過去3年は年率15.57%と高いリターンを出している。先進国株のみよりも運用成果が低いのは、新興国株のパフォーマンスがさえなかった影響である。しかし、逆の状況になったときは、新興国株によるリターンの下支えを期待できる銘柄だ。日本株も5%ほど含まれている。

- 1つのファンドで先進国株と新興国株に分散投資ができる

- 世界経済にまるごと投資できるファンド

積立NISAのポートフォリオの例3パターン

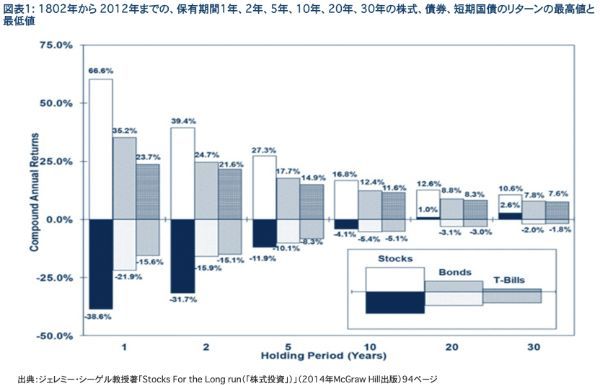

20年もの長期投資をする場合、上述したおすすめ銘柄を保有するだけでも問題ない。過去の実績でも、株式は長期で保有するほどリスクが下がり、債券を上回る運用成果を発揮してきた。

つみたてNISAが非課税であることも踏まえれば、リターンの最大化を期待できる株式に長期投資することが理にかなっている。このため、ここでは先ほど紹介した銘柄をシンプルに保有する3つのパターンを紹介する。

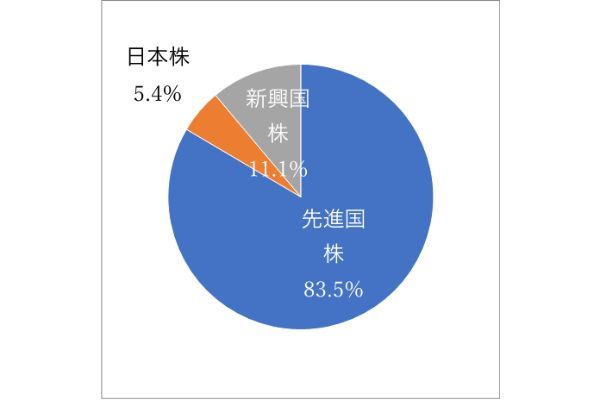

リターン重視

米国株式市場は、たった一国で世界の株式市場の40%を占めている。それほど世界中から投資マネーを集め続けており、市場で評価の高い企業が多く上場している。

グローバルに事業展開する企業が多く、世界経済の伸びに伴ってさらなる成長を期待したい人におすすめです。

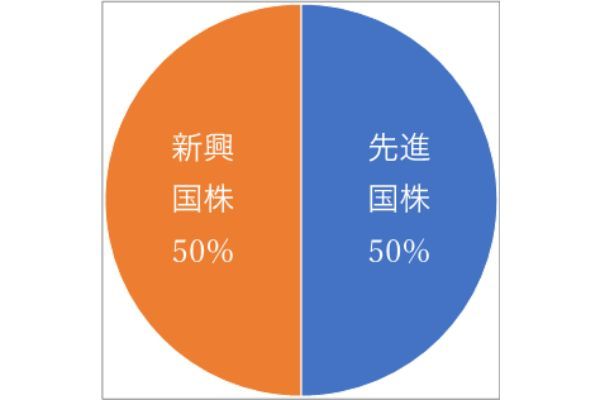

新興国に投資したい場合

先進国に加え、新興国の成長もしっかり取り込んでいきたい人におすすめだ。

全世界株式のファンドは新興国の比率が約10%であるため、新興国にもっと投資資金を配分したい場合は、先進国株と新興国株のファンドを別々に保有する必要があります。リスクを抑えたい場合は新興国株の比率を下げてもよいでしょう。

分散投資重視

分散投資をしたいが、どこに投資すればよいのか分からない場合は、このファンドを検討しよう。

20年後や30年後がどうなっているのか、予測はあるが、実際には未来にならなければ分かりません。そのようなことに悩んで配分を考えたくない人におすすめできるポートフォリオです。

リスクを抑えたい場合

つみたてNISAの対象商品は、株式を含むことが要件とされている。これは長期的に株式に投資することで、資産形成をサポートしたい意図だろう。このため、ほとんどの投資信託は株式が主体である。

債券を組み込むバランスファンドもある。しかし、その比率が高い投資信託は限られているため、債券主体で投資したい場合は、例えば以下のようなファンドを検討しよう。

| 銘柄 | 債券 (短期金融資産等 含む安定資産) |

債券以外 (株式等リスク性資産) |

購入できる 証券会社 |

|---|---|---|---|

| DCニッセイワールド セレクトファンド(安定型) |

90% | 10% | SBI証券、楽天証券、 マネックス証券、auカブコム証券、 松井証券、SMBC日興証券 |

| Smart-i 8資産 バランス 安定型 |

71.2% | 28.8% | SBI証券、楽天証券、 マネックス証券、auカブコム証券、 松井証券、SMBC日興証券 |

| ダイワ・ライフ・ バランス30 |

70% | 30% | SBI証券、楽天証券、 マネックス証券、auカブコム証券、 松井証券、SMBC日興証券、 大和証券 |

上記のファンドは、いずれも債券の比率が高く、株式のみの投資信託と比べて値動きが小さくなりやすい。リスクを抑えて運用したい場合は、このような投資信託を購入しよう。

つみたてNISAでは、株式主体のポートフォリオは組みやすいですが、債券主体のポートフォリオは組みにくいのです。債券主体のポートフォリオを組むのであれば、iDeCo(個人型確定拠出年金)や課税口座(特定・一般口座)を併用し、これらで債券への投資を補うのが現実的だと言えるでしょう。

積立NISAと一般NISAの違い

つみたてNISAのほかに一般NISAもあり、非課税投資枠や対象商品などが異なる。

そもそもNISAとは?

| つみたてNISA | 一般NISA | |

|---|---|---|

| 利用できる人 | 20歳以上 NISAを利用していない人 | 20歳以上 つみたてNISAを利用していない人 |

| 開設できる口座数 | 1人1口座 | 1人1口座 |

| 非課税投資枠 | 毎年40万円が上限 (最大800万円) | 毎年120万円が上限 (最大600万円) |

| 非課税投資期間 | 最長20年間 | 最長5年間 |

| 投資可能な期間 | 2018年〜2037年 | 2014年〜2023年 |

| 対象の金融商品 | 長期の積立・分散投資に適した一定の投資信託とETF | 株式・投資信託・ETF・リート等 |

非課税投資枠の違い

毎年限度額まで非課税投資枠を利用した場合、つみたてNISAは最大800万円、一般NISAは最大600万円まで投資可能だ。

一方、一般NISAは積立投資もでき、好きなタイミングで購入もできます。非課税投資枠である年間120万円を超えない範囲なら、一回の投資金額に制限もありません。

非課税投資期間の違い

NISAは少額からの非課税投資を後押しする制度だが、つみたてNISAのほうがより長期的な投資を想定しており、非課税投資期間も長い。

ただし一般NISAはロールオーバーを利用すれば、最長10年間まで非課税投資期間を延ばせます。つみたてNISAではロールオーバーはできず、継続して保有する場合は課税口座への払い出しとなります。

5年間の非課税投資期間が終了する時に、保有する金融商品を翌年の非課税投資枠に移すこと。

保有する金融商品をロールオーバーすることで、さらに5年間非課税投資期間を延長し、最長10年間まで保有できる。

ロールオーバーできるのは購入した最大120万円分の保有商品だが、時価が120万円以上でもすべて移せる。

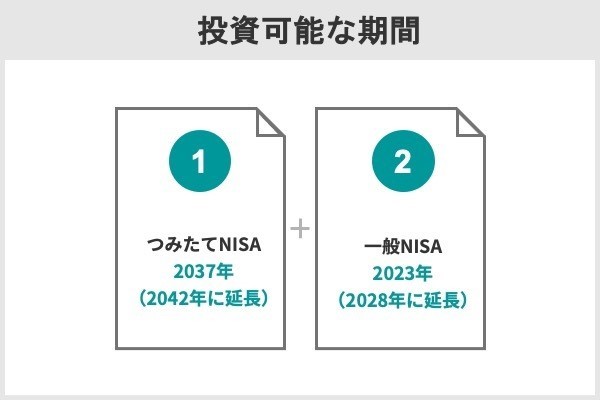

投資可能な期間の違い

つみたてNISAの非課税投資期限

つみたてNISAで運用益が非課税になるのは投資を開始した年から20年間で、現行では2042年まで投資できるようになる。

一般NISAの非課税投資期限

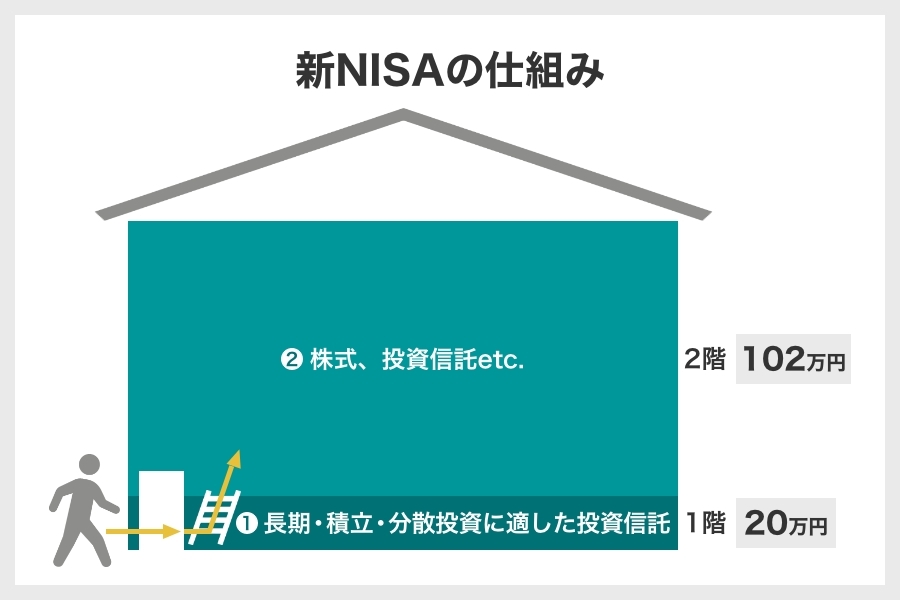

一般NISAも税制改正によって非課税投資期限が2023年から2028年に延長されます。つみたてNISAは期限延長のみですが、一般NISAの場合は期限が延長されることに加えて、制度が2階建てになり最大投資額が610万円になります。

新NISAの1階部分はつみたてNISAと同様の商品が対象で、年間20万円(5年間で最大100万円)の積立制度だ。

5年間の非課税期間終了後は、新NISAからつみたてNISAへの移行も可能である。

新NISAの2階部分は現行の一般NISAと同じ仕組みだが、非課税投資枠は年間102万円(5年間で最大510万円)までとなり、原則1階部分で投資することも求められる。

出典:令和元年12月発表の金融庁『令和2年度税制改正について』より

金融商品の違い

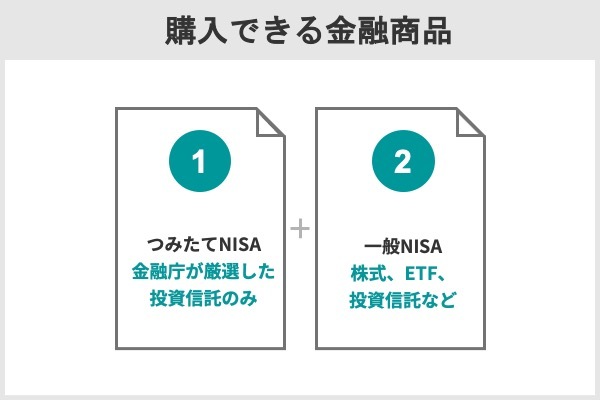

つみたてNISAで投資できる商品

制度全体としては199本が対象だ(※金融庁『つみたてNISAの対象商品』より、2021年6月18日時点)。

日本には約6,000本の投資信託があることを踏まえると、かなり厳選されていることがわかる。

金融機関ごとに取扱商品は異なりますが、金融庁による選定基準があるため同類の商品なら大きな差が生じにくく、初心者でも利用しやすい仕組みになっています。

一般NISAで投資できる商品

・株式投資信託

・国内株

・外国株

・国内ETF

・海外ETF

・ETN(上場投資証券)

・Jリート

・海外リート

・ワラント債

一般NISAでは株式や投資信託などの主要な商品はほとんど投資可能だ。

つみたてNISAのように限られた商品から選ぶ必要もないため、いろいろな商品に関心のある人は一般NISAを検討しよう。

一般NISAは対象商品の制限が少ないですが、取引する金融機関で取り扱いがないと購入できません。NISA口座を開設するなら、株式などを取り扱っていない銀行よりも、投資商品が豊富な証券会社のほうがいいでしょう。

積立NISAとは?メリットとデメリット

積立NISAとは?

投資方法は積立のみで、一度にまとまった金額を投資できないため、早く始めるほど資産形成効果も大きくなります。

出典:金融庁『つみたてNISAの概要』より

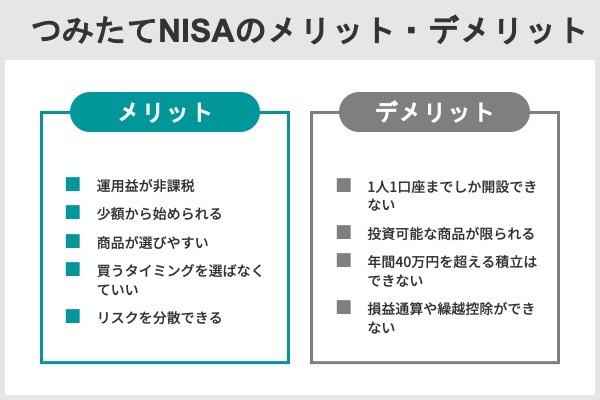

積立NISAのメリット

運用益が非課税

最大のメリットは、運用益が非課税になることだ。

通常の課税口座の場合、運用益に20.315%の税金がかかるため、100万円の利益を得たとしても手元に残るのは約80万円だ。つみたてNISAの場合は非課税のため100万円がそのまま手元に残り、課税口座との利益の差は約20万円になる。

(出典:金融広報中央委員会『知るぽると』「4. 株式の売却と税金」より)

最低100円の少額から始められる

証券会社によっては、最低100円からスタートできる。実際には100円では投資資金としては少ないが、本命の銘柄とは別の気になる銘柄に500円だけ積み立てる使い方もできる。100円から投資できる証券会社は、ネット証券に多い。

・楽天証券

・マネックス証券

・auカブコム証券

・松井証券

・大和証券

・SBIネオトレード証券

対象商品が厳選されていて選びやすい

購入できる投資信託は6,000本ある中で、つみたてNISAでは対象商品の要件が決まっており、およそ200本に厳選されている。

出典:一般社団法人投資信託協会「投資信託の全体像(純資産総額・ファンド本数)直近データのバックナンバー 2022年5月分」、金融庁

投資初心者にはそれでも多いかもしれないが、金融庁が長期投資に適した銘柄を絞り込んでくれているということでもあります。銘柄選びで失敗する可能性が少なく選びやすいと言えるでしょう。

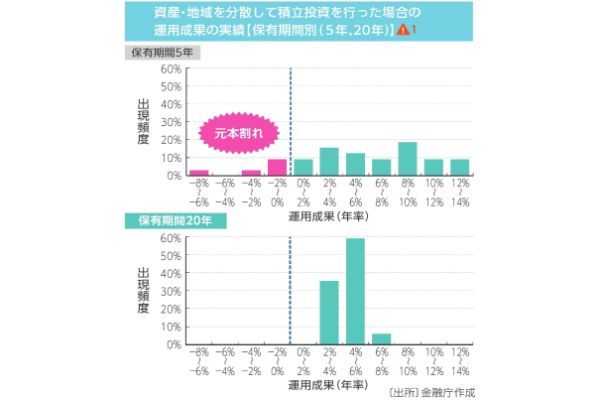

長期になるほど元本割れしにくい

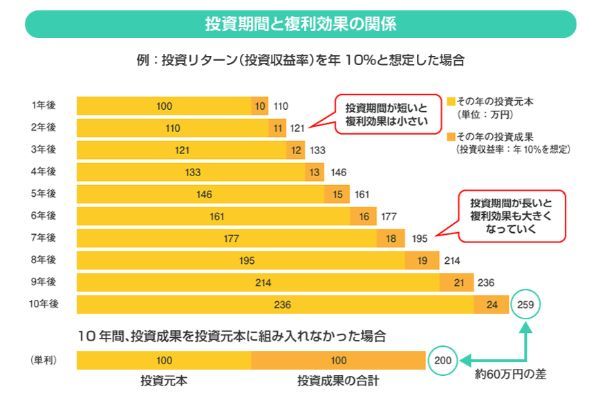

これは運用中に得られた利益がさらに運用されて、利益が利益を生む「複利」効果が大きくなるためだ。投資信託における複利とは、含み益を売却せずに運用を続けることや分配金を再投資することである。

例えば、年10%のリターンがあるものに100万円投資した場合、時間がたつほど複利効果によって利益が積み上がり、10年後には259万円にまで増える。

この例では10年後に159万円もの利益が増えているため、その分だけ値下がりしても損をしにくくなるのである。つみたてNISAでも積立期間が長いほど、1年目や2年目などの最初に投資したお金が大きく増え、全体で見れば元本割れしにくくなる。

金融庁の資料でも、保有期間5年と20年のリターンの差が紹介されており、投資期間が長いほど元本割れを避けられることが分かる。

図の運用成果は同じものに積立投資をした場合の実績だ。同じ商品でも期間が違うだけで、運用成果のばらつきにこれだけの差が出る。このため、つみたてNISAでも20年間の非課税期間を活用し、なるべく長く投資を続けることが重要である。

積立NISAのデメリット

1人1口座までしか開設できない

つみたてNISAは1人1口座までしか口座開設できない。1つの金融機関で1口座ではなく、他の金融機関も含めて1口座までである。つみたてNISAを利用する場合、一般NISAは利用できない。どちらか1口座だ。

口座を開設した後でも金融機関の変更や一般NISAへの変更はできるが、いつでも可能なわけではない。

変更したい場合はその年の9月末までに金融機関で手続きが必要だ。変更したい年にNISA口座で一度でも買付を行っている場合は、翌年からの変更になる。その場合、変更したい年の前年にあたる10月から変更したい年の9月末までに手続きが必要になる。必要書類は金融機関から請求できる。

| 金融機関やNISA区分の変更 | ||

|---|---|---|

| 変更の可否 | 手続き期間 | |

| 買付なし | その年に変更可能 | 9月末まで |

| 買付あり | 翌年から変更可能 | 変更する年の前年10月から 変更する年の9月末まで |

投資可能な商品が限られる

対象商品は厳選されているが、投資可能な商品が限られているとも言える。採用商品の主な投資資産には株式を含む必要があるため、債券だけ、リートだけ、金だけなどの投資信託はなく、選択肢が狭い面もある。アクティブファンドの種類が少ないのも、要件を満たす必要があるからだろう。

ただ、それが決して悪いことではありません。長期投資に向いた商品が自然と選定され、投資初心者でも選びやすくなるからです。商品ラインアップに物足りなさを感じる人もいるかもしれませんが、その場合は一般NISAを利用すればさまざまなものに投資できます。特にアクティブファンドに投資したい人は、一般NISAを検討しましょう。

年間40万円を超える積立はできない

投資上限額は、年間40万円である。それを超える金額は投資できず、月々に換算すれば3万3,333円が上限だ。積立を20年間継続すれば最大800万円も非課税で投資できることになり、少ない金額とは言えない。

毎月5万円を積み立てたいなど年間40万円以上を投資に回したい人は、非課税枠だけでは不足する。その場合は、通常の課税口座やiDeCoを利用した投資を検討しよう。

損益通算や繰越控除ができない

利益に課税されない一方で、損失もないものとされている。したがって、つみたてNISAの口座内はもちろん、課税口座で発生した損益とも「損益通算」や「繰越控除」ができない。

損益通算は、利益と損失を相殺して税金を抑えられる制度である。50万円の利益があっても30万円の損失があれば、20万円に対する税金しか発生しない。損失のほうが多ければ、翌年から3年間損失を引き継ぎ、その間の利益と相殺する繰越控除ができる。つみたてNISAではこれらを利用できず、デメリットになる可能性がある。

上場株式等を金融商品取引業者等を通じて譲渡したこと等により生じた譲渡損失(以下「上場株式等に係る譲渡損失」といいます。)の金額がある場合は、確定申告により、その年分の上場株式等の配当等に係る利子所得の金額および配当所得の金額(上場株式等に係る配当所得については、申告分離課税を選択したものに限ります。以下「上場株式等に係る配当所得等の金額」といいます。)と損益通算ができます。また、損益通算してもなお控除しきれない損失の金額については、翌年以後3年間にわたり、確定申告により、上場株式等に係る譲渡所得等の金額および上場株式等に係る配当所得等の金額から繰越控除することができます(注)。

出典:国税庁

長期投資が前提のつみたてNISAで売買することは少ないため、それほどデメリットになることはないはずです。

よくあるQ&A

それ以外にもボーナス設定の有無、最低投資金額の違い(100円、1,000円、1万円など)、ポイント付与、クレカ積立の可否などが異なる。これらのサービス内容は、ネット証券のほうが充実している傾向にある。

例えば、信託報酬が年率0.5%の投資信託を100万円分購入した場合、「100万円×0.5%×1.1(消費税)÷365日=15円」が毎日引かれる。ただし、保有金額は日々変動するため、毎日の信託報酬の金額も変動する。実際に引かれた金額は、運用報告書で確認できる。

例えば、2000年2月末〜2021年9月末のリターンは、米国株(S&P500)が年率7.6%、先進国株(MSCIコクサイ)が年率6.8%、世界株(MSCI ACWI)が年率6.3%である。これらに毎月3万円を20年間積み立てた場合、米国株は約1,682万円、先進国株は約1,525万円、世界株は約1,436万円になり、目安として参考にできる。

出典:ニッセイ基礎研究所『株式インデックス投資、何が良いか-先進国株、新興国株、米国株と日本株、どれを選ぶ?』、金融庁『資産運用シミュレーション』

買付できるのは2042年までのため、2042年の投資分は2061年まで非課税である。つまり、毎年の投資分に対して20年間の非課税期間がある。

・SBI・V・S&P500インデックス・ファンド

・eMAXIS Slim 先進国株式インデックスファンド

・SBI・新興国株式インデックス・ファンド

・eMAXIS Slim 全世界株式(オール・カントリー)

【銘柄選定の条件】

・インデックスファンドから選定

・外国株式(米国株、先進国株、新興国株、世界株)から1つずつ選定

・各投資資産の中で信託報酬が最安の銘柄(引き下げ後の信託報酬も比較)

・米国株の指数……S&P500

・先進国株の指数……MSCIコクサイ

・新興国株の指数……FTSEエマージング

・世界株の指数……MSCI ACWI

・純資産総額50億円以上

このため、非課税期間が終了しても課税口座で運用を続けてもよい。運用期間が長いほど利益の増加が期待できるため、その資金が必要でなければ、運用を続けてもいいだろう。

投資信託の買付手数料がかからない点もお得である。ネット証券は課税口座においても全ての投資信託の買付手数料が無料であることが多いが、対面型の金融機関は手数料がかかる銘柄が多い。しかし、つみたてNISAはインデックスでもアクティブでも投資信託の買付手数料はかからない。

ただし、ETFは買付手数料がかかるため注意しよう。

銘柄をいくつ購入したほうがよいかは、特に正解があるわけではない。自分がどのような運用をしたいのかによって購入する銘柄を決めよう。

令和2年度税制改正大綱において、2024年に投資期限を5年延長し、2042年までとすることが盛り込まれている。これにより2023年までに始めれば最長の20年間投資できる。

おすすめランキングの基準について

本記事では6つを比較ポイントにし、100点満点で点数化しておすすめランキングを作成している。

……銘柄数が多いほど点数が高い(1〜10点)

・引落方法の種類

……銀行引落、振替入金、銀行振込、口座連携の4つの方法に大別し、利用可能なら各10点

・積立金額の柔軟性

……最低積立金額が100円は10点、1,000円は6点、1万円は1点とする

・クレカ積立の有無

……クレカ積立が可能な場合は10点

・ボーナス設定の有無

……ボーナス設定が可能な場合は10点

・ポイントサービス

……投資信託の残高に対するポイント付与で10点、買付に対するポイントの付与率に応じて1〜10点

※ランキングの詳細についてはこちら

【関連記事】

・ネット証券NISA口座ランキングTOP10!

・つみたてNISA(積立NISA)の口座ランキングTOP10

・初心者向け「つみたてNISA」の始め方を3ステップ解説!

・つみたてNISA(積立NISA)の銘柄で最強な投資信託はどれ?

・つみたて(積立)NISAの商品の選び方と失敗しない変更方法

・初心者向けネット証券ランキング