「積立NISAは銀行ではやめたほうがいいって本当?理由は?」

「積立NISAは銀行と証券会社どっちで始めるべき?」

結論から言うと、銀行で積立NISAを始めるのはおすすめできない。その最大の理由は、投資できる商品が限られていることだ。

銀行はSBI証券や楽天証券と比べて取扱商品が少なく、手数料の高い商品を勧められることもある。特に、成長投資枠では株式が買えないなど、自由度が低く損をしやすい仕組みになっている。

普段利用している銀行ですぐにNISAを始めたいと考える人もいるだろう。しかし楽天銀行や住信SBIネット銀行やイオン銀行など、直接NISA口座を開設できない金融機関もある点に注意が必要だ。このような銀行の場合、商品仲介口座を介して、新NISAを取り扱う楽天証券やSBI証券など、同じグループ内の証券会社で口座を開設することになり、大きな手間となる。

一方でネット証券なら、手数料が安く、商品数も圧倒的に多い。中でもSBI証券は、業界最多の商品ラインアップと最低水準の手数料に加え、NISA口座数600万超という圧倒的な実績を誇り、個人投資家からの支持率No.1を誇る人気ネット証券である。初めての資産形成でも安心して使える、まさに最有力の選択肢といえるだろう。

1番お得に買える(手数料無料)!

| 手数料 |

「ゼロ革命」で全て無料 コストを抑えたい人におすすめ |

|---|---|

| キャンペーン |

SBI証券×三井住友銀行で 最大16,500円もらえる! |

※SBI証券は総合口座とNISA口座の同時開設が可能です。

「投信お引越しプログラム」も同時開催中!:投資信託の移管手数料をSBI証券が負担。いつでも実質無料で投資信託のお引越しが可能!すでに銀行で始めてしまった方も費用負担なく口座の乗り換えをできます。

目次

| 証券会社 |

|

|

|

|

|

|

|

|

|

|

|---|---|---|---|---|---|---|---|---|---|---|

| つみたて投資枠の取扱銘柄数 | 271本 | 253本 | 258本 | 244本 | 257本 | 16本 | 4本 | 24本 | 15本 | 13本 |

| 成長投資枠の投資信託の取扱銘柄数 | 1,351本 | 1,326本 | 1,233本 | 1,143本 | 1,169本 | 123本 | 94本 | 384本 | 61本 | 94本 |

| クレカ積立のポイント還元率 | 0.5~3.0% | 0.5~2.0% | 0.2%〜1.1% | 0.5%〜3.0% | - | - | - | - | - | - |

| クレカ積立で貯まるポイント | Vポイント | 楽天ポイント | マネックスポイント dポイント |

Pontaポイント | - | - | - | - | - | - |

| 積立頻度 | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 | 毎月 | 毎月 | 毎月 | 毎月 |

| 最低投資金額・投資単位 | 100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

- | - | - | - | - |

| 販売手数料 | 無料 | 無料 | 無料 | 無料 | 無料 | 有料 (銘柄による) |

有料 (銘柄による) |

有料 (銘柄による) |

有料 (銘柄による) |

有料 (銘柄による) |

|

NISA口座開設する (同時申込可) 手数料無料 |

NISA口座開設する (同時申込可) 手数料無料 |

NISA口座開設する (同時申込可) 手数料無料 |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

積立NISAは銀行ではやめたほうがいい理由

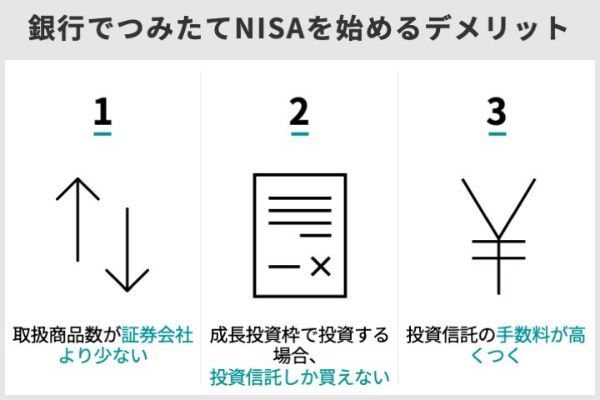

銀行で積立NISA(新NISAつみたて投資枠)を始めるのはやめたほうがいい最大の理由は、投資できる商品が限られてしまうことだ。

銀行や大手証券会社における新NISAのつみたて投資枠の取扱商品数は、ネット証券より少ない。

また新NISAの成長投資枠で上場株式に投資したい場合は、銀行では取り扱いがないため証券会社を選択するしかない。

成長投資枠での投資信託の販売手数料は、銀行のほうがネット証券よりも高い傾向だ。

積立NISA(新NISAつみたて投資枠)で選べる商品が少ない

積立NISAを銀行で始めるのはやめたほうがいい最大の理由は選べる投資信託の数が圧倒的に少ないことだ。

新NISAのつみたて投資枠では、SBI証券や楽天証券といった主要ネット証券なら約200本以上の商品から選べる。一方、銀行では三菱UFJが最多でも24本と、その差は歴然である。

選択肢が限られていると、自分のリスク許容度や投資スタイルに合った商品が見つかりにくくなる。

また、銀行で扱っている商品は、信託報酬(運用コスト)が高めのものや、リターンがいまひとつの商品に偏っているケースも多い。つまり、「本当はもっといい商品があるのに、それを選べず、無駄にコストを払い続ける」という状態になりかねないのだ。

資産運用は「どの商品を選ぶか」で成果が大きく変わる。だからこそ、最初から幅広い選択肢があるネット証券のほうが有利である。

| 銀行 | 取り扱い数 |

|---|---|

| 三菱UFJ銀行 | 24本 |

| みずほ銀行 | 14本 |

| 三井住友銀行 | 4本 |

| りそな銀行 | 13本 |

| 大和証券 | 31本 |

| 野村證券 | 19本 |

主要ネット証券(SBI証券、楽天証券、マネックス証券、auカブコム証券、松井証券)におけるつみたてNISA対象の投資信託の本数は約200本である。

出典:金融庁『つみたてNISA投資枠対象商品届出一覧』

それに対し、銀行の新NISAのつみたて投資枠は一般的に取扱数が少ない。

メガバンクの新NISAのつみたて投資枠の取扱数は、三菱UFJ銀行の24本が最多だ。ネット銀行では、PayPay銀行が90本を取り扱っているものの主要ネット証券の半分程度にとどまる。

新NISAを「取扱商品の豊富さ」で選ぶなら、主要ネット証券から選ぶことになるでしょう。

竹国弘城(ファイナンシャル・プランナー)

取扱銘柄数業界最多!

SBI証券で積立NISAを始める

新NISAの成長投資枠でも投資信託しか購入できない

銀行でNISAを始めるデメリットは新NISAの成長投資枠でも投資信託しか購入できないため、成長投資枠の大きなメリットをほとんど活かせないことだ。

2024年から始まった新NISAでは、成長投資枠を使えば、投資信託のほかに国内外の上場株式・ETF(上場投資信託)・ETN(上場投資証券)・REIT(不動産投資信託)といった幅広い商品にも投資できるようになった。これにより、高成長が見込める個別株などで非課税の大きなリターンを狙えるチャンスが広がっている。

たとえば、成長企業の株が数年で数倍、時には10倍以上に値上がりすることもある。これをNISA口座で運用すれば、得られた利益には税金がかからず、数十万円〜百万円単位の節税効果も期待できる。

しかし、銀行ではこうした株式やETFを購入できないため、せっかくの非課税制度を投資信託だけにしか使えないという“もったいない使い方”になってしまう。

| 購入できる商品 | 購入できない商品(例) |

|---|---|

| ・株式投資信託 ・国内株式 ・外国株式 ・国内ETF ・海外ETF ・ETN(上場投資証券) ・国内REIT(J-REIT) ・海外REIT ・新株予約権付社債(ワラント債) |

・非上場株式 ・預貯金 ・債券 ・公社債投資信託 ・MMF、MRF ・eワラント ・上場株価指数先物 ・FX(外国為替証拠金取引) ・金・プラチナ ・上場株式のうち、整理・監理銘柄 ・信託期間20年未満の投資信託 ・毎月分配型の投資信託 ・デリバティブ取引を用いた一定の投資信託 など |

ネット証券でNISA口座を開設すれば、株式のように高リターンを狙える商品も購入できる。

株式は一般的に値動き(リスク)が激しいとされる商品だが、その分大きな利益を生む可能性があり、5年間で10倍以上に値上がりすることは十分にあり得る。

さらにNISA口座では得られた利益に税金がかからないため、大きな節税効果が期待できる。

利益が大きくなるほど、節税効果も大きくなり、NISAの非課税メリットがより発揮されるのだ。

ただし、NISAの対象であっても、口座を開設した金融機関で取り扱っていない商品には投資できない。

複数の金融機関でNISA口座を開設することはできないため、NISA商品数の少ない銀行を選ぶと、投資したい商品を購入できないおそれがある。

証券会社であれば株式をはじめ、成長投資枠の対象商品のほとんどを購入できる。

投資信託しか購入しないのであれば、銀行でNISAを利用してもよいでしょう。

しかしつみたて投資枠同様、成長投資枠で購入できる投資信託の銘柄数でも主要ネット証券に優位性があります。

対象の投資信託数を比較すると、メガバンク各社は多くとも500件程度であるのに対し、SBI証券や楽天証券では2,500件を超えるファンドの中から選択できます。

将来を見据え、ネット証券で開設しておいたほうが選択肢が広がるでしょう。

竹国弘城(ファイナンシャル・プランナー)

新NISAの成長投資枠で投資信託を購入する際のコストが高め

たとえば、銀行で取り扱われている投資信託の販売手数料は平均2.04%。一方、SBI証券や楽天証券といった主要ネット証券では、ほとんどの投資信託が販売手数料無料(ノーロード)です。

この違いは、思っている以上に大きな差になる。

たとえば、ある銀行では「ピクテ・グローバル・インカム株式ファンド(1年決算型)」を購入する際、上限で3.85%の販売手数料がかかる。100万円分購入した場合、38,500円が最初から差し引かれるということだ。

| 販売会社 | 販売手数料(税込) ※購入代金100万円の場合 |

|---|---|

| みずほ銀行 | 購入金額の3.30% |

| イオン銀行 | 購入金額の3.30% |

| ソニー銀行 | なし |

| 野村證券 | 購入金額の3.30% |

| 大和証券 | 購入金額の3.30% |

| SBI証券 | なし |

| 楽天証券 | なし |

一方でネット証券では、同じ商品を手数料無料で購入できる。つまり、銀行で買うだけでいきなり数万円の損からスタートすることになるのだ。

しかもこの差は、将来の運用成果にも影響する。本来なら利益が出ていたはずの部分が、最初に支払った手数料で打ち消されてしまうため、同じ商品でも銀行で買ったほうが運用成績が悪くなるというわけだ。出典:ピクテ投信「ピクテ・グローバル・インカム株式ファンド(1年決算型)」

投資信託へ投資する場合には、以下のようなコストがかかる。

・監査報酬……投資信託の計理が公正に行われているか監査するための費用。

・売買委託手数料……投資信託で資産の売買を行う際に発生する手数料。

信託報酬、監査報酬、売買委託手数料は、投資信託の信託財産から支払われるため、投資家が間接的に負担するコストだ。 販売手数料は、金融機関ごとに自由に設定できるため、知らずに高い手数料を払ってしまうリスクがあることを理解しておく必要がある。

販売手数料は、金融機関ごとに自由に設定できるため、銀行だと知らずに高い手数料を払ってしまうリスクがあることを理解しておく必要があります。

竹国弘城(ファイナンシャル・プランナー)

手数料業界最低水準!

【全て無料】

SBI証券で積立NISAを始める

積立NISAを銀行で始めるメリット

積立NISA(新NISAつみたて投資枠)を銀行で始めるメリットは、普段利用している金融機関ですぐに始められることだ。

「細かい手数料にはこだわらない」「選べる銘柄が限られていても構わない」という人にとっては、銀行での積立NISAでも十分と感じるかもしれない。 銀行の場合、NISA口座をWeb上だけでは開設できず、店舗での手続きが必要になる場合がある。勤務時間中に銀行に行く必要があるなど、思った以上に手間がかかることもある。しかしその分、対面で相談できる点に安心感を感じる人もいるだろう。

銀行には、ネット証券にはない「顧客との近さ」がある。ネット証券では、基本的に自分で口座開設や運用商品を選択することが必要だが、銀行はなじみのある窓口で相談しながらNISA口座を開設したり、運用商品を選んだりできる。

また、NISA以外で投資をする予定がない場合、NISAのためだけに証券口座を開設するのを面倒に感じる人もいるだろう。普段なじみのない証券会社での手続きに抵抗を感じる人にとって、銀行は利便性が高い。

ただし、証券会社が不安な人でも、ネット証券ならサイト上の案内や解説、コールセンターやチャット、メールなどでのサポート体制は充実している。わからないことがあれば電話やチャットですぐに質問や相談ができる。

たとえば松井証券は、2023年度の問合せ窓口格付け(証券業界)で、13年連続で最高評価になる「三つ星」を獲得している。

松井証券は、HDI-Japan(ヘルプデスク協会)が主催する2022年度問合せ窓口格付け(証券業界)において、最高評価の「三つ星」を12年連続で獲得しました。今回の評価も過去11年に引き続き、お客様とのコミュニケーションの場である「電話窓口」、Webのサポート性を見る「サポートポータル(Web)」それぞれの部門で獲得しております。

引用:松井証券『受賞履歴(一覧)』

「手数料は抑えたいし豊富な銘柄から商品を選びたいのでネット証券がいいが、対面で相談できないことだけが不安」という人は、松井証券のように対面でのサポートが手厚いネット証券を選ぶと良いでしょう。

竹国弘城(ファイナンシャル・プランナー)

手数料も安い!

積立NISAを始める

(公式サイト)

NISA口座を開設できる銀行や証券会社は?

新NISA口座は、どの銀行・証券会社でも開設できるわけではない。

主な銀行や証券会社におけるNISA口座開設の可否は、以下のとおりだ。

| 銀行名 | 新NISA口座 |

|---|---|

| りそな銀行 | ○ |

| ゆうちょ銀行 | ○ |

| 三菱UFJ銀行 | ○ |

| みずほ銀行 | ○ |

| 三井住友銀行 | ○ |

| 横浜銀行 | ○ |

| イオン銀行 | × |

| PayPay銀行 | ○ |

| ソニー銀行 | ○ |

| 楽天銀行 | × |

| 住信SBIネット銀行 | × |

| SBI証券 | ○ |

| 楽天証券 | ○ |

| 松井証券 | ○ |

| 野村證券 | ○ |

| 大和証券 | ○ |

ただし楽天銀行や住信SBIネット銀行やイオン銀行など、直接NISA口座を開設できない金融機関もある。

これらの銀行では、商品仲介口座を介して、新NISAを取り扱う楽天証券やSBI証券など、同じグループ内の証券会社で口座を開設することになる。

イオン銀行の場合はイオン銀行金融商品仲介口座を介してマネックス証券口座で開設する。

総合口座もNISA口座も同時開設可!

積立NISAを始める

(口座開設無料)

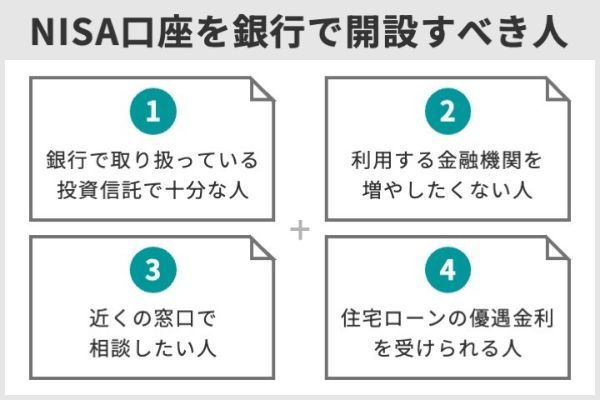

NISA口座を銀行で開設すべき人は

積立NISAを銀行で始めることがおすすめできる人は、実はかなり限られている。

銀行でNISA口座を開設するメリットがあるのは、「特定の投資信託を積み立てるだけで十分な人」や「対面で相談しながら進めたい人」など、限られたケースにとどまる。

取り扱っている投資信託の数が少なく、手数料も高めなことが多いため、できるだけ多くの銘柄から自分に合った商品を選びたい人や、コストを抑えて投資したい人には向いていない。

- 銀行で取り扱っている投資信託のみで十分な人

- 利用する金融機関を増やしたくない人

- 近くの窓口で相談したい人

- NISA利用で住宅ローンの優遇金利を受けられる人

新NISAのつみたて投資枠(旧・積立NISA)の対象商品は、すべて販売手数料が無料のノーロードファンドである。そのため、新NISAのつみたて投資枠のみ利用する場合には、銀行と証券会社でコストに差はない。

つみたて投資枠の利用には口座管理手数料(口座維持費)がかからない。そのため、手数料に差がつくとすれば、投資信託の売買や保有にかかる部分だ。

投資信託の購入時にかかる手数料は、つみたて投資枠の対象となっている投資信託が、すべて販売手数料がかからない「ノーロード」商品であるため、金融機関による差はない。

また、投資信託の運用中にかかるコストである「信託報酬」と売却(解約)時にかかる「信託財産留保額」は商品ごとに決まっている。このうち信託報酬の水準(税抜)は、金融庁から以下のように厳しく規制されている。

海外インデックス型投信……0.75%以下

国内アクティブ型投資……1.0%以下

海外アクティブ型投信……1.5%以下

金融機関によって取り扱っているNISA商品は異なるため、購入する商品によっては信託報酬に差がつくことがある。

しかし、上記のような制約によって高コストの商品はそもそも対象から除外されているため、それほど大きな差にはならない。

投資したい商品を取り扱っているのであれば、銀行で口座を開設してもいいだろう。

また、利用する金融機関を増やしたくない人、証券会社に抵抗がある人、近くの窓口で相談したい人などは、普段利用している銀行でNISAを利用するメリットがある。

対面でのサービスを求めないのであれば、全国どこでも利用でき、商品ラインアップやコスト面で優れたネット証券を利用したほうが利便性は高いでしょう。

竹国弘城(ファイナンシャル・プランナー)

銀行によっては、NISA口座を開設することで住宅ローンの借入金利が優遇される。住宅ローン借入先の銀行で金利の優遇を受けられるなら、その金融機関でのNISA口座開設を検討するとよい。

出典:三井住友信託銀行『住宅ローン 家計応援プラン』

NISA口座で投資信託自動購入プランを利用すれば、住宅ローンの優遇とあわせ、非課税メリットも受けられる。ただし、NISAの利用は必須ではないため、金利のメリットと銀行でNISAを利用するデメリットを比較したうえで慎重に判断すべきだ。

NISA口座数約600万口座突破!(※)

日本最多で人気NO.1

積立NISAを始める

口座開設無料

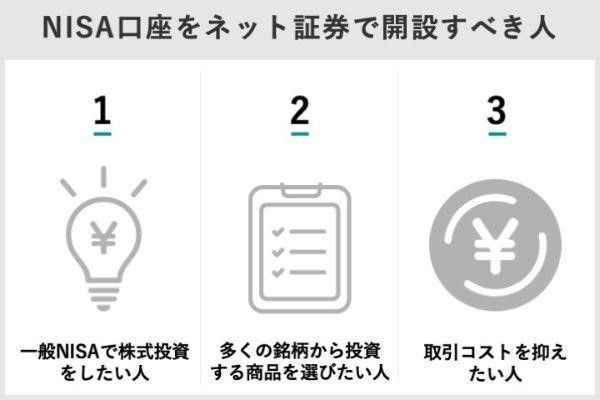

NISA口座をネット証券で開設すべき人は?

手数料などのコストを極力抑えたい方、そして、より多くの投資商品の中から自分に合ったものを選びたいと考える方は銀行ではなく、品揃えが豊富で手数料も割安なネット証券を選ぶことがほぼ必須と言える。

ネット証券は、投資信託の取扱銘柄数も銀行に比べて圧倒的に多い。

また銀行では投資信託しか購入できないため、、NISAの成長投資枠も活用して積極的に株式投資に挑戦したい方は、証券会社で口座を開設する必要がある。

| 金融機関名 | 商品数 |

|---|---|

| 三菱UFJ銀行 | 24本 |

| みずほ銀行 | 14本 |

| 三井住友銀行 | 4本 |

| りそな銀行 | 13本 |

| 大和証券 | 31本 |

| 野村證券 | 19本 |

| PayPay銀行 | 90本 |

| ソニー銀行 | 47本 |

| SBI証券 | 218本 |

| 楽天証券 | 213本 |

| マネックス証券 | 217本 |

| auカブコム証券 | 217本 |

| 松井証券 | 221本 |

ただし、ネット証券の中でも、取扱銘柄数や外国株式、IPO銘柄などの取り扱いの有無、それらがNISAの対象となっているかどうかは会社ごとに異なる。口座を開設する際は、ネット証券間でも比較して選ぶことが大切だ。

| SBI証券 | 楽天証券 | auカブコム証券 | マネックス証券 | 松井証券 | |

|---|---|---|---|---|---|

| 外国株式 (※) |

〇 (米国、中国、韓国、ロシア、ベトナム、インドネシア、シンガポール、タイ、マレーシア) |

〇 (米国、中国、インドネシア、シンガポール、タイ、マレーシア) |

〇 (米国株) |

〇 (米国株、中国株) |

〇 (米国株) |

| IPO | 〇 | 〇 | 〇 | 〇 | 〇 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

NISA口座数約600万口座突破!(※)

キャンペーン実施中!(5月末まで)

積立NISAを始める

口座開設無料

※2024年3月末時点。SBI証券は総合口座とNISA口座の同時開設が可能です。

「投信お引越しプログラム」も同時開催中!:投資信託の移管手数料をSBI証券が負担。いつでも実質無料で投資信託のお引越しが可能!すでに銀行で始めてしまった方も費用負担なく口座の乗り換えをできます。

NISA口座を銀行で開設するときによくある5つのQ&A

より多くの方がお金について自ら考え行動できるよう、家計改善や住宅購入、資産形成、相続など、お金に関するコンサルティング、大手金融機関や各種メディアでの執筆・監修を行う。RAPPORT Consulting Office代表。

■保有資格

1級ファイナンシャルプランニング技能士

CFP®︎

一種証券外務員

サウナ・スパプロフェッショナル

より多くの方がお金について自ら考え行動できるよう、家計改善や住宅購入、資産形成、相続など、お金に関するコンサルティング、大手金融機関や各種メディアでの執筆・監修を行う。RAPPORT Consulting Office代表。

■保有資格

1級ファイナンシャルプランニング技能士

CFP®︎

一種証券外務員

サウナ・スパプロフェッショナル