インデックスの型投資信託は、投資初心者におすすめの金融商品だ。長期投資を支援する「つみたてNISA」の対象商品の多くは、インデックス型投資信託である。投資の専門知識がなくても気軽に始められるのもメリットだ。インデックス型投資信託の仕組みや選び方などを紹介しよう。

目次

1.投資信託とは?インデックス型とアクティブ型の基本

2.投資信託のインデックス型とは?仕組みを解説

3.インデックス型投資信託とアクティブ型・バランス型の違いは?

4.インデックスファンドの3つのメリット

5.インデックスファンドを選ぶ際の5つのポイント

6.インデックスファンドの2つのデメリット

7.初心者がインデックスファンドを買うなら積立投資がおすすめ

1.投資信託とは?インデックス型とアクティブ型の基本

投資信託とは、投資家から集めた資金をファンドマネージャー(運用の専門家)が株式や債券、REIT(不動産投資信託)などに投資し、運用する金融商品だ。

投資信託は、インデックス型とアクティブ型に分類できる。インデックス型は日経平均株価やTOPIX(東証株価指数)などのインデックス(指標)の値動きとの連動を目指して運用され、アクティブ型はインデックスを上回る投資成果を目指して運用される。

インデックス型は運用コストが比較的低く、アクティブ型は比較的高い。一般的にインデックス型のほうが仕組みがシンプルで理解しやすいため、初心者におすすめだ。

2.投資信託のインデックス型とは?仕組みを解説

インデックス型の投資信託(インデックスファンド)は、どのような商品なのだろうか。その仕組みについて解説しよう。

インデックスファンドとは?仕組みには完全法とサンプル法がある

インデックス型投資信託は、インデックスファンドとも呼ばれることがある。インデックス型投資信託はインデックスをベンチマークとして、その値動きとの連動を目指して運用される。

ベンチマークと投資信託の値動きには差が生じることがあり、その差異をトラッキングエラーと呼ぶ。トラッキングエラーは、運用の仕組みによっては大きくなることもある。

インデックスファンドの運用の仕組みは、大きく分けて完全法とサンプル法の2つに分類できる。

完全法とは、構成比率に合わせてインデックスを構成する銘柄のすべてを投資信託の資産に組み入れて運用する方法のことだ。例えば日経平均株価(日経225)のインデックスファンドなら、225銘柄すべてを資産として保有する。

完全法のメリットはインデックスとの連動性が高く、トラッキングエラーを小さく抑えやすいことだ。一方で多額の資金が必要になることや、売買が多いため運用コストが高くなるというデメリットがある。

サンプル法とは、インデックスの構成銘柄の一部を投資信託の資産に組み入れて運用する方法のことだ。サンプル法のメリットは比較的少ない資金でも運用できることだが、運用次第ではトラッキングエラーが大きくなるというデメリットがある。

それぞれのインデックス型投資信託がどのように運用されているかは、運用報告書などを見ればある程度はわかる。

主要インデックスには日経平均株価やS&P500指数などがある

インデックスファンドがベンチマークにするインデックスはいくつかある。インデックスファンドに用いられる主なインデックスは、以下のとおりだ(※データは2020年10月30日時点)。

| 資産クラス | インデックス | 説明 |

| 国内株式 | 日経平均株価(日経225) | 東証一部上場のうち日本を代表する225銘柄 |

| TOPIX(東証株価指数) | 東証一部上場の全銘柄 (2,000銘柄以上) |

|

| JPX日経 インデックス400 |

東証で投資魅力の高い会社として 選定された400銘柄 |

|

| 海外株式 | MSCIコクサイ・ インデックス |

先進国22ヵ国(日本を除く)の銘柄 |

| MSCIエマージング・ マーケット・インデックス |

新興国26ヵ国の銘柄 | |

| ダウ平均株価 | 米国の優良企業30社の株式で構成 | |

| S&P500指数 | 米国に上場している代表的な500銘柄 | |

| NASDAQ100指数 | 米国NASDAQ上場の時価総額 上位100銘柄(金融を除く) |

|

| 国内債券 | NOMURA-BPI総合 | 日本の国債や社債の市場全体を表す 代表的な指数 |

| 海外債券 | FTSE世界国債 インデックス (旧シティ世界国債 インデックス) |

世界の主要20ヵ国以上 (日本を含む)の国債で構成 |

| 国内REIT | 東証REIT指数 | 東証市場に上場するREIT全銘柄 |

| 海外REIT | S&P先進国REIT指数 (除く日本) |

先進国(日本を除く)に上場の主要REIT |

国内株式は、おなじみの日経平均株価やTOPIXをベンチマークにするインデックスファンドが多い。JPX日経インデックス400をベンチマークにするインデックスファンドも複数あり、つみたてNISAの対象商品にも選ばれている。

海外株式は先進国(日本を除く)ならMSCIコクサイ・インデックスが、新興国ならMSCIエマージング・マーケット・インデックスが一般的に用いられる。

海外株式のうち米国の株価指数で多く用いられるのがS&P500指数、ダウ平均株価、NASDAQ100指数だ。NASDAQ100指数は、NASDAQに上場する100銘柄で構成される指数である。

国内債券、海外債券、国内REIT、海外REITは、上記のインデックスが一般的に用いられる。

投資信託のリスクとリターンには相関関係がある

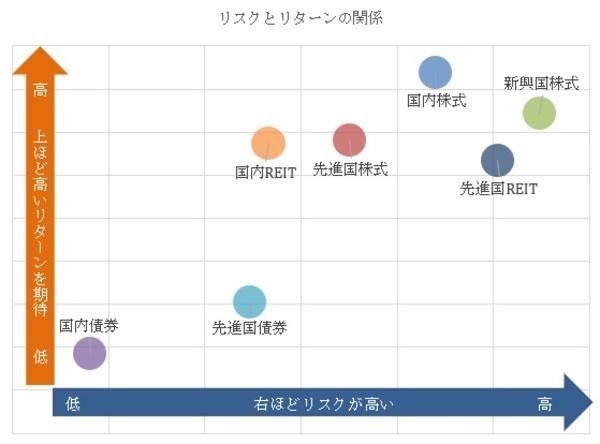

一般的に金融商品のリスクとリターンには相関関係があり、リスクが低ければリターンも低く、リスクが高ければリターンも高くなる。

以下の図は、資産クラス別のリスクとリターンの関係を表したものだ(※2015年5月末から2020年4月末の年間騰落率のデータを利用)。

国内債券は低リスク・低リターン、新興国株式などは高リスク・高リターンに分類される。

このように資産によってリスクとリターンの高低が変わるため、投資信託に組み入れている資産によって投資信託のリスクとリターンも大きく変わる。

投資信託では多くの金融商品と同様に、リスクを許容してリターンを期待する。したがって、自分が許容できるリスクの範囲で投資信託を選ぶことが重要だ。

リスクには、国内外の経済・政治情勢による価格変動リスク、市場規模や取引量にともなう流動性リスク、財政難・経営不振などの信用リスク、為替相場における為替変動リスクなどがある。

投資信託のリスクを正しく理解するには、これらのリスク要因を考慮するとよいだろう。

3.インデックス型投資信託とアクティブ型・バランス型の違いは?

投資信託には、上述したようにインデックス型とアクティブ型という2つの運用手法がある。それらの違いを確認しておこう。

また、投資信託にはインデックス型とアクティブ型のほかにバランス型もある。バランス型とは複数の資産に投資する投資信託のことで、定められた構成比率で株式や債券などに投資して運用される商品が多い。バランス型は運用手法による分類ではなく、投資する資産による分類であることに注意したい。

投資信託の「アクティブ型」は独自に構成資産の変更などを行う

インデックス型はインデックス(指標)との連動する投資成果を目指す投資信託で、アクティブ型は一般的にインデックスを上回る投資成果を目指す。

インデックス型は、完全法やサンプル法でインデックスの値動きとの連動を目指す。一般的にインデックス型は設計がシンプルであり、どのように運用されるかを理解しやすい。

アクティブ型はインデックスを上回る投資成果を目指すために、独自に銘柄分析や構成資産の変更を行うのが特徴だ。

バランス型の運用手法は投資信託によって異なる。インデックス型に近い運用をするものや、アクティブ型のように資産や構成比率をアクティブに変更するものもある。

インデックスファンドとアクティブファンドの平均利回りとは

平均利回りは、ある投資期間において投資元本が年間でどれだけの収益を得られるかを表す指標だ。

投資信託を選ぶ際に、平均利回りを重視する人は少なくないだろう。しかしインデックス型とアクティブ型の平均利回りは、どちらが良いとはいえない。

アクティブ型はインデックス型を上回る運用成績を目指すが、インデックス型よりも運用成績が下回ることがある。平均利回りは運用手法の違いよりも、組み入れる資産のほうが大きく影響する。

投資信託は組み入れる資産によってリスクとリターンが変わるため、平均利回りはそれに左右される。平均利回りが気になるなら、運用方法の違いよりも組み入れる資産の違いを確認したい。

バランス型投資信託の平均利回りは、組み入れる資産の平均利回りの間になる。例えば、株式と債券に50対50の比率で投資するバランス型の平均利回りは、株式と債券の平均利回りの中間になるのだ。

投資信託のコスト(手数料)はインデックスファンドよりアクティブファンドのほうが高め

投資信託にかかるコスト(手数料)には購入する際のコスト、保有中のコスト、解約(売却)する際のコストがある。

購入時と解約時のコストは、投資信託や金融機関によって大きく変わる。ネット証券やネット銀行などは、購入手数料を無料にしているところもある。

インデックス型とアクティブ型の投資信託で違うのは、保有中のコストだ。信託報酬は保有中の主なコストであり、投資信託の比較で参照されることが多い。

一般的にインデックス型は信託報酬が低く、アクティブ型は高い。アクティブ型は投資する資産(企業など)の分析や投資判断などの運用コストがかかるため、インデックス型に比べて信託報酬が高くなりやすいのだ。

バランス型の保有中のコストは、運用手法によって変わる。インデックス型と同様の運用手法のバランス型であれば、保有中のコストはインデックス型と同じように低く設定できる。一方、アクティブ型のように資産やその比率をコントロールするバランス型は、保有中のコストが高くなりやすい。

4.インデックスファンドの3つのメリット

インデックスファンドは、投資しやすい金融商品だ。ここでは、インデックスファンドを選ぶメリットを紹介しよう。

メリット1……初心者でも始めやすく手間がかからない

インデックスファンドは少額投資が可能であり、初心者でも始めやすい。ネット証券などでは投資信託を100円から購入できるため、気軽に始められるはずだ。

投資信託を購入した後は企業の業績などを気にする必要がないため、手間がかからない。特に積立購入の場合は、積立購入の設定を一度行えば解約(売却)まで何もする必要がない。

アクティブファンドに投資した場合は、インデックスに対する運用成績を定期的にチェックすべきだが、インデックスファンドではインデックスとの差が大きくなければ、アクティブファンドほど運用成績を気にする必要はないだろう。

メリット2……簡単に分散投資ができる

インデックスファンドでは、簡単に分散投資ができる。インデックスファンドへの投資は、インデックスを構成するすべての銘柄に分散投資をするのと同じ効果を得られるからだ。

インデックスの構成銘柄が変わったとしても、投資信託側で組み入れ銘柄を変更してくれるため、投資家は特にケアする必要がない。

メリット3……保有中のコストが低い

インデックスファンドは簡単に分散投資ができる割に、保有中のコストが低い。信託報酬は保有中の主なコストだが、米国株などのインデックス型投資信託では信託報酬が年0.1%程度と低いものも少なくない。

インデックスファンドは保有中のコストが低く、長期投資でもコストを抑えられるため長期投資に適している。もちろん短期や中期でも保有中のコストによるデメリットは小さく、短期から長期までさまざまな投資スタイルに対応できる。

5.インデックスファンドを選ぶときの5つのポイント

インデックスファンドは数百本もあるが、ポイントを押さえれば選ぶのは難しくない。インデックスファンドを選ぶ際に押さえておきたいポイントは、以下の5つだ。

ポイント1……投資する資産によってリスクとリターンが変わる

リスクとリターンの関係で説明したように、投資信託で期待できるリターンは資産で決まる。そのため、投資信託が投資している資産は選ぶ際のポイントになる。

投資する資産には、国内や海外の株式・債券・REITなどがある。それぞれにおいて想定されるリスクと期待できるリターンを考えて、自分が決めた資産に投資する投資信託を選ぶとよいだろう。

特定の資産を決められない場合は、複数の資産に投資できるバランス型の投資信託を選ぶこともできる。バランス型の投資信託は、リバランス(資産配分を調整すること)を自動で行ってくれるため、その手間が省けるというメリットもある。

ポイント2……対象インデックスを選択し、インデックスと運用成績を比較する

資産クラスが同じでも、ベンチマークが異なる投資信託がある。例えば国内株式の投資信託でも、日経平均株価とTOPIXのインデックスファンドでは値動きが違う。インデックスが複数ある場合は、各インデックスの過去の騰落率を比較するとよいだろう。

また投資信託によってはトラッキングエラーが大きく、運用成績がインデックスよりも大きく劣るものがある。ベンチマークにするインデックスに対して、基準価額の騰落率が大きく劣る投資信託は避けよう。

中長期投資なら、過去3~5年の基準価額の騰落率を比較することをおすすめする。

ポイント3……購入時や解約時の手数料、保有中の手数料などを確認する

投資信託を選ぶ際、コストの確認は大切だ。購入時には購入手数料、解約時には信託財産留保額などがかかり、保有中は信託報酬などがかかる。

特によく確認したいのが、購入手数料と信託報酬だ。購入手数料は販売会社(証券会社や銀行など)によって違うことがあるため、複数の販売会社を比較するとよい。

信託報酬は投資信託によって変わる。同じ資産に投資するインデックスファンドの信託報酬を比較するのもポイントだ。

ポイント4……純資産総額とその推移を確認する

純資産総額は投資信託の規模を表し、人気がある投資信託には資金が流入するため純資産総額が大きくなる。

純資産総額が小さくなると運用に支障をきたすことがあり、繰り上げ償還(途中での運用中止)となることもある。投資信託の純資産総額が30億円以上あれば、繰り上げ償還の可能性は低い。

投資信託の基準価額の推移に比べて純資産総額が増えているなら、それだけ買われていて人気があるということだ。逆に基準価額の推移に比べて純資産総額が減っていれば、解約が相次いでいる可能性があるため注意したい。

ポイント5……決算の頻度で分配金が支払われる頻度が変わる

投資信託では、分配金が支払われることがある。分配金が支払われる頻度は、投資信託の決算の頻度による。例えば決算が年1回の投資信託は、年に1回分配金が支払われる可能性がある。

投資信託は、分配金が支払われるとその分基準価額が下落する。長期での資産形成が目的なら、分配金は少ないほうが基準価額の下落を抑えられる。年1回など決済の頻度が低い投資信託は分配金の支払いが少ない傾向がある。

毎月など決算の頻度が高い投資信託には、決算のたびに分配金が支払われるものがある。特に毎月分配金が支払われる毎月分配型には、運用による利益がなくても分配金を支払うものがあり、初心者による長期投資には適さないので注意したい。

6.インデックスファンドの2つのデメリット

インデックスファンドには多くのメリットがあるが、デメリットもある。インデックスファンドの主なデメリットは、以下の2つだ。

デメリット1……投資信託にはリスクがあるために元本保証はない

リスクとリターンの関係で説明したとおり、投資信託にはリスクがあるため元本は保証されない。損失を出す可能性があることはデメリットといえるだろう。

ただし元本が保証される預貯金などは、現在の超低金利ではリターンをほとんど期待できない。金融商品でリターンを期待するなら、リスクを許容する必要があるのだ。

デメリット2……現物株式に比べるとコストが高め

投資信託は保有中もコストがかかるため、現物株式に比べるとコストが高くなりやすい。

現物株式は購入時や売却時に手数料がかかることがあるが、長期で保有しても保有中はコストがかからない。

ただしインデックスファンドなら、信託報酬が低い銘柄を選べば保有中のコストを低く抑えられる。保有中のコストは、インデックスとの連動を目指して分散投資をしてもらうための手数料と考えるとよいだろう。

7.初心者がインデックス型投資信託を買うなら積立投資がおすすめ

投資信託の買い方には、自分で買うタイミングを決める「スポット購入」と定期的に一定金額などを買い続ける「積立投資」がある。

積立投資には、購入タイミングを分散する「時間の分散」の効果もある。一定金額を定期的に投資する場合、基準価額が高い時は少ない口数を、安い時は多い口数を購入することになる。これによって購入価格が平準化(ドルコスト平均法)され、資金を一度に投じる場合に比べてリスクが低くなるのだ。

購入タイミングの判断は簡単ではないため、初心者がインデックスファンドを買うなら積立投資から始めるとよいだろう。

この筆者の記事を見る

【関連記事】

・つみたてNISA(積立NISA)の口座開設を比較 SBI、楽天など

・つみたてNISA(積立NISA)の銘柄で最強な投資信託はどれ?

・投資信託は長期投資で運用すべき4つの理由

・投資信託における本当の「利回り」とは 儲かる度合いの正確な調べ方

・投資信託の約定日とは?申込日・受渡日との違いや注意すべきケースを解説