IPO投資はたった数日で大きな利益が出ることもある。その利益から税金が差し引かれず全額が手に入ればどれほどうれしいだろう。NISA口座なら年間120万円まで非課税で運用できるため、その恩恵を受けやすい。IPO株をNISA口座で買い付ける方法や注意点もふまえて解説しよう。

目次

1,そもそもIPO投資とは?

IPO投資でなぜ大きな利益が見込めるのか、NISAでIPO株を買うメリットは何か。

IPO投資は値上がり益を得やすく人気が高い

上場直後はじめて付く株価(初値)は上場前の公開価格を上回る確率が高く、「安く買って高く売る」を実現しやすい。

2020年の平均騰落率は129.9%、前年の74.8%を大きく上回りました(出典:東京IPO『2020 年 IPO 総まとめレポート』)。

IPO投資では証券会社の選定が重要

IPO投資はIPOの割り当てを受けた信用ある証券会社によって抽選が行われ、抽選に当たりさえすれば初値で売り抜けることで利益を得られることが多い。

唯一の欠点はIPO件数が非常に少ないことだ。新規上場数は年間100社程度で、2020年は93件であった。

2,NISAとは?つみたてNISA(積立NISA)でIPO投資はできる?

NISAとはどのような仕組みなのか。

一般NISAとつみたてNISAでは、非課税が適用される条件と対象商品が大きく異なる。

2つの制度の違いを詳しく説明する。

NISAとは?NISA(一般NISA)とつみたてNISA(積立NISA)の違い

主な違いは以下のようになっている。

| 一般NISA | つみたてNISA | |

|---|---|---|

| 非課税投資枠 | 毎年120万円 (最大600万円) |

毎年40万円 (最大800万円) |

| 最長非課税期間 | 5年間 | 20年間 |

| 投資可能期間 | 2014年~2023年 | 2018年~2037年 |

| 投資対象※ | 国内株式 海外株式 株式投資信託 ETF(上場投資信託) ENT(上場投資証券) REIT(不動産投資信託) IPO(新規公開株) 単元未満株 |

金融庁が許可した 「長期の積立・分散投資に適した 一定の投資信託」 (2021年11月24日現在) インデックス型投資信託173本、 アクティブ型投資信託21本、 ETF(上場投資信託)7本、計201本 |

・NISA(一般NISA)はまとまった資金で投資したい人に適している

一般NISAはつみたてNISAより先に作られた制度で、最長非課税期間は新規投資から5年間。

対象商品は証券会社により異なり、取り扱っている商品のほとんどが一般NISAの対象というところもある。

中長期のみならず、短期売買にも適した金融商品も売買できる。

一般NISAは年間120万円まで新規投資が可能であることから、まとまった資金を投資したい場合に向いています。なお、一度使った投資枠は売却しても復活しません。

・つみたてNISA(積立NISA)は長期・積立・分散投資に適している

つみたてNISAは一般NISAより4年遅れて導入された制度で、長期・積立・分散投資を促すことを主な目的としている。

年間の非課税投資枠が小さい代わりに期間(20年)が長くなっており、対象商品は金融庁が許可した投資信託およびETF200本程度に限られる。

対象商品は、安全性が高く長期の資産形成に適している商品に限定されています。そのため、つみたてNISAは一般NISAと比べて若い世代に多く利用されています。

出典:金融庁『NISA・ジュニア NISA 口座の利用状況調査(2021 年6月末時点)』

つみたてNISA(積立NISA)ではIPO投資はできない

つみたてNISAは長期で少額の積立投資を行うことが前提なので、短期で初値売り抜けを狙う投資家が多いIPOとは性質が異なるためです。

IPOを取り扱っている証券会社がそもそも少なく、NISA口座はひとつの金融機関でしか保有できないため、NISAでIPOに挑戦したいと考えるならどこにNISA口座を開設するかよく検討する必要がある。

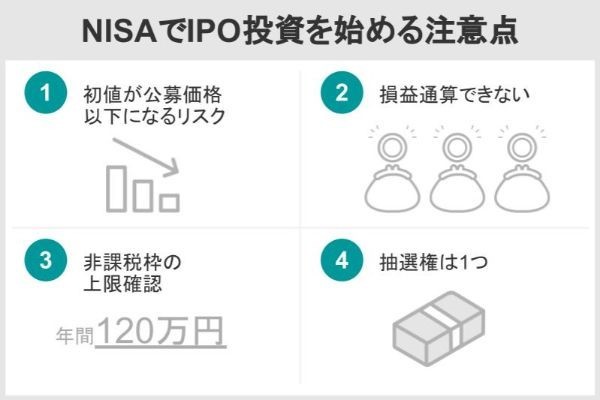

3,NISAでIPO投資するデメリット

IPO投資にはメリットが多いが、NISAでIPO投資をするときの注意点も解説しよう。

NISAでIPOを行うデメリット1……初値が公開価格を下回ることもある

2019年の実績では新規上場86社のうち公募価格割れをしたのは9社だ。

2020年は新型コロナの影響もあり、新規上場93社のうち23社が公募割れをした。

記憶に新しいのは2018年に東証一部に上場したソフトバンクです。IPOの規模2.4兆円の超大型新規上場で期待も大きかったが、最終的には公募価格1,500円を下回りました。

NISAでIPOを行うデメリット2……NISA口座では損益通算できない

IPO株を初値で売り抜けられなかった場合、IPO銘柄は値動きが激しくボラティリティも高いため、大きく損失が出る可能性がある。

支払う税金は40万円に20.315%をかけた8万1,260円となり、源泉徴収された税金のうち12万1,890円が確定申告により還付される。

NISAでIPOを行うデメリット3……NISA口座の非課税枠には上限がある

NISAの年間投資可能枠は120万円が上限である。

また、拘束された資金はIPO落選が決定するまで解かれない。

その間拘束されている資金およびNISA投資枠は他に使えない状態になる。

IPO以外でNISA口座を利用している場合は非課税投資枠の奪い合いになってしまいます。

NISAでIPOを行うデメリット4……総合口座(特定口座・一般口座)とNISA口座の両方から申し込んでも抽選権は1つ

IPO株の申し込みは、証券総合取引口座(特定口座・一般口座)とNISA口座どちらからでもできる。

証券総合取引口座とNISA口座の両方からIPOを申し込んでも当選確率は変わりません。

4,NISAでIPO投資をする2つのメリット

IPO株はわずか数日で大きな利益になることもあるので、かかる税金も大きい。

だからこそIPO株をNISAで買えるメリットは大きい。

- 節税メリットが大きい

- 投資金額が小さいため投資枠内に収まりやすい

メリット1,節税メリットが大きい

出典:金融庁『NISAの概要』

メリット2,投資金額が小さいため投資枠内に収まりやすい

NISAの非課税投資枠の上限は年間120万円となっており、大型株なら1~2銘柄で上限を超えてしまうことも少なくない。

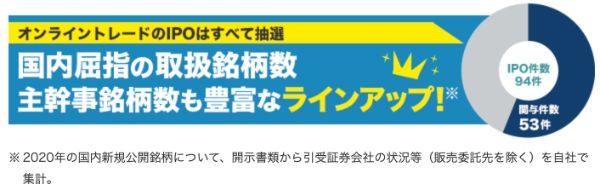

5,NISAでIPO投資ができるおすすめ証券会社8社を徹底比較

NISA口座がIPOに対応しているかどうかは証券会社によって異なる。対応していたとしてもそもそもの取扱件数が少なければIPOの抽選に当たる確率も低くなる。

IPO当選の確率を上げるには、どの証券会社を選ぶかが重要になってきます。以下3点を押さえておきましょう。

- 各IPOの主幹事証券会社はどこか

- IPO取扱件数が多いのはどこか

- 各社の抽選方法の特徴

過去のIPO取扱実績を参考にNISA口座でIPO株が買える証券会社をピックアップした。

| 証券会社名 |

IPO取扱数 (2020年) |

うち主幹事数 (2020年) |

口座数 | 抽選方法 | NISAでIPO | |

|---|---|---|---|---|---|---|

| 1位 | SBI証券 | 85 | 14 | 600万 | 完全平等抽選(60%)/ 独自の優遇抽選(30%)/ 独自の優遇配分(10%) 「IPOチャレンジポイント」 |

○ |

| 2位 | みずほ証券 | 62 | 21 | 181万 | 完全平等抽選(10%)/ 独自の優遇配分 |

○ |

| 3位 | SMBC日興証券 | 52 | 14 | 354万 | 完全平等抽選(15%)/ 独自の優遇抽選 「IPO優遇特典」 |

○ |

| 4位 | マネックス証券 | 50 | 0 | 197万 | 完全平等抽選(100%) 1人1単元 |

○ |

| 5位 | 大和証券 | 43 | 12 | 303万 | 完全平等抽選(10%)/ 独自の優遇配分 |

○ |

| 6位 | 野村證券 | 41 | 22 | 534万 | 完全平等抽選(10%)/ 独自の優遇配分 |

○ |

| 7位 | 岩井コスモ証券 | 39 | 0 | 41万 | 完全平等抽選(10%)/ 独自の優遇配分 |

△ |

| 8位 | 岡三オンライン証券 | 39 | 0 | 28万 | 完全平等抽選(100%) 「ステージ制」による3段階抽選 |

○ |

SBI証券……IPO取扱件数トップ!「敗者復活」に注目した平等抽選方式

IPOの取扱数が多ければ必然的に当選の確率も高くなります。

- IPO銘柄取扱数が業界トップクラス

- 当選の確率が上がる「IPOチャレンジポイント」制度

IPOチャレンジポイントはブックビルディング後の抽選・配分に外れた回数に応じて加算されるSBI証券独自の制度。個人投資家向けの配分予定数量のうち60%は完全平等抽選、残りのうち30%はIPOチャレンジポイントに基づく方法により配分先を決定、最後の10%はSBI証券との取引状況などから配分が決められる。IPOチャレンジポイントは何度も落選している人ほど当選確率が上がるよう設計されている。

- 対面での取引はできない

- IPO抽選時に買付余力が不足していると対象外

SBI証券はネット専業であるため、取引は全てネット上で完結している。店舗で相談や説明を受けながら投資することはできない。

また、IPOの資金拘束のタイミングが抽選・配分日時点であることも注意だ。この時点で買付余力が不足していると自動的に抽選の対象外となる。

IPOの申込株数に上限はないので当選確率を上げるために多く申し込むことはできますが、結果が出るまで動かせない資金が膨らむことになります。

- 敗者復活型の完全平等抽選を希望する人

- ネットでの情報収集に慣れている人

SBI証券のIPOには得意客を優遇する制度はなく、落選を繰り返す投資家にも優しい完全平等抽選方式を採用している。

今からSBI証券でIPO取引を始める人にとっては、わずかですが完全平等とはならないとも言えます。

商品数やサービスが豊富な証券会社だが、対面型の相談や説明は受けられないため、ホームページやチャット、コールセンターを活用して自分で情報収集をして勉強できる人に向いていると考えられる。

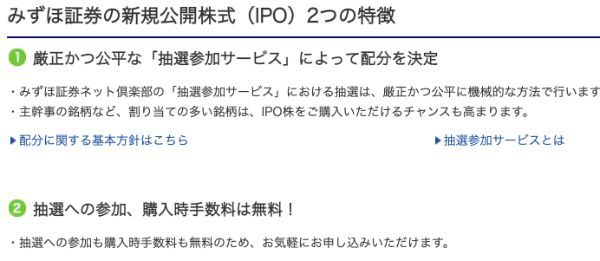

みずほ証券……取扱数、主幹事数ともに最高水準、ネットと対面の選択も

- IPO主幹事数、取扱数ともに高水準

- 完全平等抽選のネット取引とお得意様優先の店舗取引を選べる

みずほ証券は新規公開株に強みを持つ金融機関だ。主幹事数ではトップの野村證券にわずか1社差で2位、取扱数ではSBI証券に次いで2位だ。

ネット取引専用のダイレクトコースでは予定配分数量の10%が個人投資家にあてられ、抽選はコンピューターによる1人1票の完全平等抽選。

一方、ネット取引のほか、コールセンターや店舗でのコンサルティングサービスが受けられる「3サポートコース」から申し込んだ場合は、抽選ではなく同社との取引状況や顧客の資金力などに応じて配分される。

- 取引手数料が高い

- IPO抽選申込時点で買付余力が必要

みずほ証券は取引手数料が高めだ。ネット取引専用の「ダイレクトコース」でも、30万1,904円以下の約定代金で最低1,045円かかる。

それ以上だと約定代金×0.34650%なので、IPO銘柄100万円分買い付けた場合は3,465円にもなる。

「3サポートコース」の場合、最低でも1取引あたり2,750円かかる。

また、資金拘束のタイミングが早く、抽選に申し込む段階で購入概算額以上の買い付け余力が必要だ。

- みずほ証券にNISA口座がありIPOの完全平等抽選を希望する人

- みずほ証券と取引期間が長く十分な資金がある人

みずほ証券はIPO取扱数が多いので、当選確率の高さには期待できる。IPO割当数の10%しかないがダイレクトコースは完全平等抽選なので、特に同社のお得意様でなくてもチャンスは公平に割り振られる。

すでに他のサービスもみずほ証券をよく利用しており、高い手数料も気にならないくらいの資金力があれば、手厚いサポートが受けられる「3サポートコース」も選択肢の一つでしょう。

SMBC日興証券……日本三大証券の一角、信用取引に強み、dポイントが貯まる

- IPO銘柄の取扱数が多い

- 預かり資産残もしくは信用取引建玉金額が高い人は優遇

SMBC日興証券ではネット取引の「ダイレクトコース」と、店舗での取引が可能な「総合コース」が選べる。

ダイレクトコースでは、まずSMBC日興証券が持つIPO販売予定量の10%を完全平等抽選で配分する。

多く申し込んでも当選確率が変わらない同率抽選だ。

同率抽選の結果、当選できなかった投資家を対象に、販売予定量の5%についてステージ別抽選が行われる。

ステージは預かり資産残高や信用取引建玉金額により4段階に分けられ、ステージ上位ほど当選確率が高くなる。

残りの販売予定銘柄は総合コースにて抽選以外の方法で配分される。配分の基準は同社が顧客の資産状況や過去の取引実績から総合的に判断される。

- IPO申し込みと同時に資金が拘束される

- 総合コースは手数料が高い

SMBC日興証券ではIPO抽選時よりも早いブックビルディング申込時に資金が拘束される。

1単元以上の申し込みが可能ですが、需要申告が高くなるほど拘束される資金も高額になり、当選の確率が上がるわけでもありません。

また、コンサルティングサービスが利用できる総合コースは、店舗で取引をすると最低5,500円、オンライントレードでも約定代金100万円までなら1,925円とコストが高い。

ダイレクトコースの場合、約定代金50万円以下で440円、100万円以下で880円と、大手ネット証券よりもやや高めくらいです。

- 比較的高い割合でIPO完全平等抽選をしている総合証券を探している

- 同社で信用取引をしている

- dポイントを貯めている

SMBC日興証券は、販売予定量の一部をネット取引対象者の完全平等抽選にしている証券会社の中では割当率が15%と比較的高いほうだ。

SMBC日興証券ですでに頻繁な取引をしており、特に信用取引の利用が多いなら、抽選において優遇される可能性が高いです。また、ダイレクトコースなら現物株式や投信積立の取引ごとにdポイントが貯まる特典があります。

マネックス証券……完全平等抽選と言えばココ!販売予定IPOは100%抽選、1人1単元

- 完全平等抽選方式

- IPO取扱銘柄数が多い

マネックス証券のIPO抽選はコンピューターによる完全平等抽選で、預かり資産残高やポイントによる恣意的な操作がない。需要申告数にかかわらず希望者に一律に抽選権が与えられ、当選するのも1単位ずつだ。

証券会社によっては、割当数のうち一定割合がオンライン取引専用で完全抽選、残りは会社側が顧客の資金力や取引状況から配分するケースが多い。

SBI証券は基本的には完全平等抽選ですが、落選した場合に2回目抽選で有利となるポイントが与えられるなど独自措置があります。

- “お得意様”に対する優遇がない

- 抽選の際に十分な買付余力が必要

完全平等抽選の裏返しとも言えるが、マネックス証券の場合いくら普段から取引が多く預かり資産残高が高かったとしても、IPO抽選における優遇措置は一切ない。他社ではお得意様ほど有利になるのが一般的だ。

また、資金拘束がIPO抽選時と早めになっているので、口座には常に十分な資金を用意しておく必要がある。

- 少ない資金でも平等に抽選が受けたい人

- 初心者向けのサービスを重視したい人

少額からでも平等にIPO抽選に参加したい人は、マネックス証券はイチオシと言える証券会社です。

また、初心者向けのサービスが充実しているのも大きな特徴だ。同社コールセンターは問い合わせ窓口格付けで最高ランクの三つ星を獲得しており、「はじめての投資ガイド」などの情報ツールも豊富だ。

大和証券……日本の大手証券会社5社の一角、コンサルティングと投資情報発信に強み

- IPO取扱数、主幹事数ともに高水準

- オンライントレードは完全平等抽選

大和証券は2020年の実績によると、IPO取扱数と主幹事数はどちらも業界4位だ。まずまずの水準に位置する。

IPO販売予定量の10%がオンライントレードによる「新規公開株式抽選参加サービス」に割り当てられており、申込者が多い場合はコンピューターによる完全平等抽選が行われる。

担当者からアドバイスや投資情報の提供を受けながら取引する「ダイワ・コンサルティング」の場合、店舗での申し込みも可能だ。この場合、これまでの取引実績や資産状況が参考にされる。

- 取引手数料が高い

- IPO抽選以外の配分方法の割合が高い

大和証券の国内株式現物取引の手数料は、ネット取引専用コースである「ダイワ・ダイレクトコース」でも最低1,100円と高めだ。約定代金が50万円を超えると1,897円にもなる。

NISAで運用すると売却益に対する税金を払わなくても良いですが、金融機関に払う手数料が多くては非課税のメリットも薄れてしまいます。

また、完全平等抽選に割り当てられるIPO銘柄数は大和証券の販売予定量の10%に過ぎず、多くは資金力のある既存顧客が優遇される仕組みになっている。

- 大和証券にNISA口座を持つ人

- IPO当選確率を上げたい人

普段から大和証券での取引が多く資金も豊富な人は、店舗で相談しながらも申し込みができる「ダイワ・コンサルティング」コースが良いかもしれません。ただし手数料はダイレクトコースより高くなるので注意が必要です。

野村證券……国内IPO実績・信用ナンバーワン!主幹事は業界トップ

- 主幹事を務めるIPOが多い

- オンラインサービスでは資金拘束なし

新規上場企業をサポートする主幹事証券には、IPO株数が多く割り当てられる。主幹事証券会社には大半のIPOが割り当てられるため、投資家の当選確率も高くなることが期待できる。

野村證券では個人投資家向け販売数量のうち10%はオンラインサービスに割り当てられ、完全平等抽選で配分される。

オンラインでは取引状況や預かり資産残高に左右されず公平な抽選が行われる。

その際、前受け金が不要で、当選または補欠当選が決まった段階で入金すればよい流れになっている。

- 取引手数料が高い

- 手厚いサポートもネット完結派には不要

野村證券の取引手数料は、たとえば50万円以上100万円以下であれば1約定あたり1,048円と、ネット証券各社と比較して高めだ。電話での取引はその5倍にもなるため取引頻度の高い人は注意が必要だ。

また、店舗口座を持っている人にはIPOに限らず相談やアドバイスを受けることができるが、ネット取引で十分と考える人には不要という声もある。

- 経験豊富な証券会社を選びたい人

- 資金を有効活用したい人

IPOに関しては情報が少ないということもあり、不安を感じる人も多いです。実績と信用に定評がある証券会社を選びたいなら野村證券がイチオシでしょう。

取扱数はトップではないが十分な件数があり、主幹事を多く務めている点は安心感がある。申込の際に当選するまで資金拘束されない点は、さまざまな投資を手掛け資金を有効活用したい人にはうれしいサービスだ。

岩井コスモ証券……IPO当選狙いの意外な穴場?

- オンライントレードはIPO完全平等抽選

- 競争相手が少ないため相対的にIPO当選確率が上がる可能性

個人投資家に配分するIPO数量のうち、10%はネット取引向けに配分され、90%は対面またはコールセンター取引に配分される。

ネット取引では10単位を上限に申し込みが可能で、機械的に平等な抽選が行われる。申込単位が多ければ当選のチャンスも増えるが、それだけ資金が必要になる。

対面・コールセンター取引の場合は顧客との取引状況や資金力によって恣意的に配分される。IPOは取得後すぐ売却するのが定石と言われているが、長期保有をする人の優先度が高くなっている。

- ネット取引ではNISAに対応していない

- IPO以外の商品・サービスで手薄なところも

岩井コスモ証券では、対面取引ではIPO銘柄をNISA口座で保有することが可能だが、ネット取引では対象外だ。

IPO以外の商品においては、たとえば投資信託は取扱数が360本(2021年8月2日時点)と、大手ネット証券に比べてやや少なめです。積立投資にも対応していないなど、手薄な面が見られます。

- FXや信用取引にも関心がある投資経験者

- 関西在住の人

岩井コスモ証券はどちらかというと投資経験の豊富な人向けで、FXや信用取引、中国株式や米国株式あるいはベトナム株式といった商品に強みがある。

岩井コスモ証券は比較的ハイリスク商品の取り扱いが多く、ネット取引に対応していない商品もあるため、初心者には少し難しい投資環境かもしれません。

一方、経験者にとっては高機能なツールや専門家のレポートが読めるなどうれしいサービスがそろっている。

関西に店舗が多く、関西企業に特化した投資信託を扱うなど、同地域に住む人のほうがなじみやすいかも知れない。

岡三オンライン証券……抽選時に事前入金不要で手数料が安い!少額で積極投資派向け

- 取引手数料が安い

- IPO抽選時に事前入金の必要がない

さらに、定額プランの場合は現物取引および信用取引において1日の約定代金100万円以下の取引手数料が0円、25歳以下なら全額キャッシュバックという特典もあります。

IPO申込時の事前入金が不要というメリットもある。当選または補欠当選した場合のみ入金すればいいので、資金が長く拘束されることはない。

- ふだんから手数料を多く支払っている投資家が有利

- 外国株式やつみたてNISAの取り扱いがない

岡三オンライン証券のIPOの抽選は完全平等抽選だが、独自の優遇制度をもとに行われる。抽選対象者をステージS、ステージA、ステージBの3つに分け、第一抽選の対象をステージS、第二抽選の対象をステージSおよびA、第三抽選の対象を全ステージとし、計3回の抽選を実施。ステージは判定期間中の支払い手数料合計から割り振られるため、普段から取引の多い申込者が有利になる。

FXやCFD(くりっく株365)には対応しているものの、外国株式やつみたてNISAは取り扱っていません。中国株は購入できますがコールセンター取引のみです。NISA口座は開設可能ですがつみたてNISAに変更することはできません。

- FXやCFD(くりっく株365)にも興味がある投資経験者

- 少額で積極投資したい人

岡三オンライン証券はネット証券の中でも取引手数料が安い。IPOは購入時手数料が無料で、どちらかというと初心者よりは玄人向きの特色を持つ。

国内個別株式やFX、CFD(くりっく株365)などに強みがあり、投資信託の取扱数は少なめだが、投信ロボやブルベア型投信など特色のあるラインナップが目立つ。

IPOに事前入金不要、約定代金1日100万円以下で売買手数料無料、単元未満株の取り扱いがあることを考えると、少額で積極投資をしたい人向けと言えます。

6,楽天証券はNISAでIPO投資できる?できない?

口座数を着実に伸ばしてきている楽天証券。

主要ネット証券5社の中では、新規口座開設数は3年連続1位、NISA口座開設数2年連続1位となっている。

出典:楽天証券『楽天証券、証券総合口座600万口座達成のお知らせ』

楽天証券のNISA口座を使ってIPO投資ができるのか気になる人は多いだろう。

楽天証券はNISAでIPOはできない

競合するSBI証券やマネックス証券、松井証券では、IPO銘柄のNISA預りが可能だ。

楽天証券の対応が遅れている原因は不明ですが、競合他社が行っているサービスに関しては後から猛スピードで追い上げを見せる楽天証券なので、今後対応する可能性は十分にあるでしょう。

楽天証券でIPOをするなら一般口座で

楽天証券のIPO投資におけるスペックは以下の通り。

| 証券会社名 | IPO取扱数 (2020年) |

うち主幹事数 (2020年) |

口座数 | 抽選方法 | NISAでIPO |

|---|---|---|---|---|---|

| 楽天証券 | 38 | 0 | 600万 | 完全平等抽選 | × |

・楽天証券でIPOをするメリット

- 完全抽選方式

- 100%インターネット申込者向け

- 取扱銘柄数が多い

出典:楽天証券『新規公開株式(IPO)/公募増資・売出(PO) 抽選方法』

楽天証券でIPO投資をするメリットは、完全抽選方式を採用しているところだ。

他社のように、取引実績や預かり資産の豊富な利用者を優遇することはなく、コンピューターにより乱数を用いて抽選番号を単位株数分付与する方式を採用している。

申込株数が300株の場合、抽選番号は3つ付与(申込株数単位が100株の場合)されます。申込株数は上限が設けられているので、極端に資金力が高い人が有利というわけでもなさそうです。

また、予定配分数量の100%をインターネット申込向けに配分している点も評価できる。

一定数を対面顧客にあててから残りをネット配分にする方法だと、取扱数が多くても実際に個人投資家が申し込める本数が少なくなってしまう。

取扱件数はまずまず多い方です。過去の推移をみると年々増加傾向にあるので、今後も取扱数が増えることが期待できます。

・楽天証券でIPOをするデメリット

- NISA口座に対応していない

- 主幹事実績が少ない

初値売りの勝率が9割というIPOの世界において、利益が目減りするのは不利です。

特定口座か一般口座を選択することが可能で、確定申告をしたくないなら特定口座を選択するのが良いだろう。

主幹事の実績がないのもデメリットのひとつだ。

IPO銘柄は主幹事の証券会社に多く配分され、残りを他で分け合う仕組みになっています。そのため主幹事ではない証券会社は当選の確率が下がると考えられています。

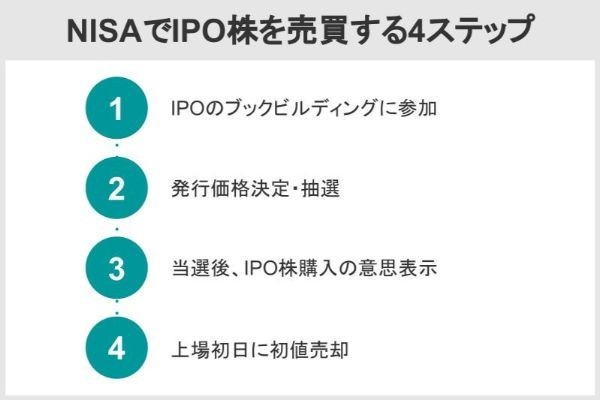

7,NISA口座でIPO株を売買する流れ

IPO株をNISA口座で買い付け・売却する方法は以下である。今回はSBI証券の例だが、基本的な流れはどの証券会社でも同じである。

-

IPOのブックビルディングに参加するIPOのブックビルディングは購入希望者から希望株数および価格を募ることで適正な発行価格を決定する制度だ。価格決定方式には一般競争入札もあるが、現在はブックビルディング方式が主流である。

目安になる仮条件が設定されているので、その範囲内の価格を入力して申し込む。IPO株の申込期間は仮条件決定日の約3日後から1週間ほどだ。 -

発行価格の決定・抽選ブックビルディングの結果を受けて発行価格(売出価格)が決定する。申込者のうち発行価格×有効申込株数の買付余力がある人を対象に抽選が行われる。この時点で買付余力が不足すると無効になる。

-

当選したらIPO株の購入意思表示をする抽選結果は「当選」「補欠当選」「落選」「抽選対象外」で通知される。申込者は購入意思表示期限内に購入か辞退かを意思表示する。このときに預り区分を「NISA預り」にすることでIPO株をNISA口座で保有できる。特定口座や一般口座を指定してしまうと後で移管することはできない。

-

上場日に初値で売却する取引所での売買開始日に、初値で売却するよう注文する。注文受付開始時間は上場日午前4時頃だ(証券会社によって異なる)。必ず初値で売り抜けたい場合は希望株価を指定しない「成行注文」で注文する。「指値注文」だと売買が成立しない場合があるので初値売りに向かない。

人気があるIPO株は初日に初値が付かない場合がある。その場合、翌日改めて注文を出す必要がある。

8,メリットの高いNISAでIPO投資を始めよう

NISAでは枠の上限があったり損益通算などができなかったりと注意点はあるが、何より非課税メリットが大きいだろう。IPO投資をするならNISAで買い付けができる証券会社を検討したい。

9,NISAでIPO投資ができるおすすめ証券会社についてよくある5つのQ&A

1.IPOのブックビルディングに参加する

2.発行価格の決定・抽選

3.当選したらIPO株の購入意思表示をする

4.上場日に初値で売却する

実際にNISAを始めてみる

積立コースは毎日・毎週・毎月の3種類、NISA枠ぎりぎり注文で投資可能枠を使い切れる

>>SBI証券の詳細はこちら(公式サイトへ)

投資信託の保有だけで楽天ポイントが貯まる、貯まったポイントで積立投資も可能

>>楽天証券の詳細はこちら(公式サイトへ)

取り扱い銘柄130以上、投信の提案から購入・運用まですべてができるアプリが便利

>>松井証券の詳細はこちら(公式サイトへ)

毎月100円から積立可能、通常の現物株式の取引手数料が最大5%割引になる

>>au カブコム証券の口座開設はこちら

NISA/ジュニアNISAでもIPO/POが可能、完全平等抽選で公平なチャンス

>>マネックス証券の詳細はこちら(公式サイトへ)

3人の子育てのかたわら、個人事業主として独立。マネー・ビジネス分野の執筆活動、社会人研修の企画立案・業務請負等を手がける。

■保有資格 2級ファイナンシャル・プランニング技能士

3人の子育てのかたわら、個人事業主として独立。マネー・ビジネス分野の執筆活動、社会人研修の企画立案・業務請負等を手がける。

■保有資格 2級ファイナンシャル・プランニング技能士

【関連記事】

・IPO投資とは?始め方や注意点、セカンダリー投資など IPOの基本をわかりやすく解説

・IPO株の初値での売り方とは?「初値で売れば儲かる」は本当か ...

・IPO投資をSBI証券で始めるなら知っておきたい基礎知識 IPOチャレンジポイントとは?

・ネット証券のIPOランキング SBI証券、岡三オンライン、マネックスなど上位の特徴も紹介

・IPO投資をSBI証券で行うための基礎知識 IPO株の買い方から初値での売り方など