IPO投資で大切なのが、当選確率が高い証券会社を選ぶということだ。証券会社選びで参考になるのがIPO主幹事実績や取扱銘柄数ランキングだ。ここでは証券会社のIPOランキング、当選確率を上げる方法など含め紹介していこう。

目次

IPOとは何か?

- Initial Public Offering=新規公開株式のこと。未上場会社が不特定多数の投資家が参加する株式市場に上場する際に、新規に発行する(公募増資)、あるいは売り出す株式。

新規上場会社は、IPOの公募増資によって大口の資金を調達できるようになる。調達した資金は、資本金の増強や事業拡大の原資に充てられるのが一般的だ。

2,IPOにはどんなメリットがある?投資家、企業、証券会社別に紹介

IPOは資金調達手段の一種であり、投資家にとっては大きな利益を見込める投資手法だ。それ以外にも、IPOには多くのメリットがある。IPOが投資家や企業、証券会社にもたらすメリットを詳しく紹介する。

投資家にとってのIPOメリット 例年8~9割の高い勝率

投資家がIPOの抽選に参加して当選し、新規公開株式を購入できれば、初値で売ることで利益を得られることが多い。

IPO株は購入時に取引手数料はかからず、売却時の取引手数料だけ支払えばいいので、片道分の手数料を節約できる。また、IPO株は発行価格よりはるかに高い初値が付くことが多く、株価変動リスクが大きい一般的な株式売買よりも安全で、大きな利益を得られることが多い。

投資家にとってのIPOは、宝くじよりはるかに堅実なギャンブルのようなものだ。IPOの抽選は、倍率が高くてなかなか当選しない。しかし運よく当選し、新規公開株式を購入できれば、IPOの定石どおり初値で売却すると、高確率で利益を出せる。

2019年1~12月のIPOの勝率は、73勝8敗1分で89.02%となっています。

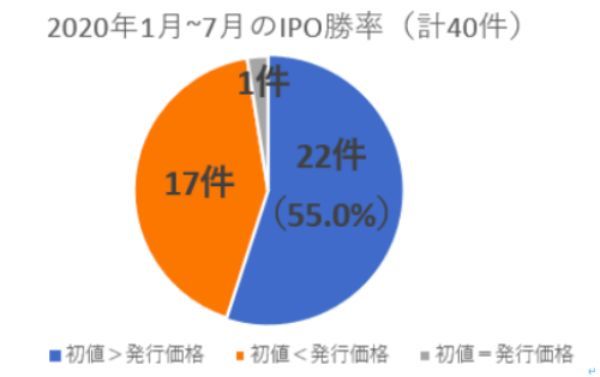

2020年1月から7月までに新規上場した40社の勝率(初値が発行価格を上回った割合)を見てみよう。

結果は、22勝17敗1分。勝率は55.0%と5割を上回ったものの、去年の勝率よりかなり低くなった。

2020年1~7月には、新型コロナウイルス感染症が地球規模で流行し、世界中の株価が大暴落した3月が含まれている。

例年3月はIPOが集中する時期であり、コロナ禍がIPOの勝率ダウンに大きく影響した。新型コロナウイルスショックに呼応して、同年3月の国内IPO銘柄は初値が発行価格を下回るものが例年よりも多かった。取引所から上場承認を受けているにもかかわらず、上場中止や延期を発表した企業もあった。

2020年3月に新規上場した23社のうち、実に16社の初値が発行価格を下回った。

2020年4月6日に1社が新規上場した後、しばらく新規上場する企業はありませんでしたが、6月24日のIPO再開後の国内IPO市場には、初値が発行価格を上回る流れが戻りました。

2020年1~7月の月別IPO勝率

| 月別IPO件数 | 勝 (初値>発行価格) |

敗 (初値<発行価格) |

分 (初値=発行価格) |

|

|---|---|---|---|---|

| 1月 | 0 | ― | ― | ― |

| 2月 | 3件 | 3件 勝率100% |

0 | 0 |

| 3月 | 23件 | 6件 勝率26.1% |

16件 | 1件 |

| 4月 | 1件 | 0 | 1件 | 0 |

| 5月 | 0 | ― | ― | ― |

| 6月 | 6件 | 6件 勝率100% |

0 | 0 |

| 7月 | 7件 | 7件 勝率100% |

0 | 0 |

今回の調査対象期間では、特殊な事情によって例外的に低い勝率となったが、通常であればIPOの勝率は8~9割程度と考えていいだろう。

企業にとってのIPOメリット 資金調達以外も

未上場会社がIPOによって株式を公開する最大のメリットは、返済義務のない大口資金を調達できることだ。上場会社になるメリットは、資金調達だけにとどまらない。上場によって社会的信用が増したり、優秀な人材が確保しやすくなったりするメリットもある。

証券会社にとってのIPOメリット 主幹事証券の役割は重大

IPOに関係する証券会社は、「引受幹事証券」と「主幹事証券」に分けられる。IPOは個人投資家の関心が高いため、IPOを取り扱うことで、これを呼び水にして新規顧客を獲得できる可能性が高い。

引受幹事証券会社は、IPOの終了とともに業務が完了する。一方で主幹事証券は、新規公開株式の引き受けや販売だけでなく、株式公開準備のサポートから上場後の資金調達、事業提携支援に至るまで、企業を全面的にサポートする重要な役割を担う。

3,証券会社のIPO主幹事ランキング

IPOの主幹事証券会社は、IPOに際して公募・売出しに供される株式の大半を引き受けるため、主幹事証券会社でIPO抽選に参加すれば、必然的に当選確率は高くなる。

2020年1月から2020年7月までの7ヵ月間に実施されたIPOは40件だった(市場変更、他市場上場、テクニカル上場、REITあるいはインフラファンドの東証上場を除く)。

主幹事証券会社として、一連の公開引受業務を行った件数が多い証券会社のランキングは以下のとおりだ。

証券会社別 IPO主幹事件数ランキング(2020年1~7月)

ランキングを見ると、大手総合証券3社で6割強、みずほ証券も含めると8割強を占めており、日本を代表する総合証券が圧倒的に優位であることがわかる。

総合証券4社に次いで主幹事件数が多いのが、ネット証券最大手のSBI証券である。ネット証券ながら、IPOの主幹事としても存在感を増しているようだ。

4,ネット証券のIPOランキング SBIと楽天の順位は?

総合証券を含めたIPO主幹事ランキングを見たが、身近なネット証券(インターネット専業証券)に絞った場合はどうだろうか。

SBI証券は「証券会社別 IPO主幹事件数ランキング」で第5位にランクインしているが、それ以外のネット証券は主に引受幹事証券会社あるいは委託販売団としてIPOに参加している。 次は、個人投資家が利用しやすい、ネット証券別のIPO取扱銘柄数ランキングを紹介しよう。

主要ネット証券別 IPO取扱銘柄数ランキング(2020年1~7月)

1位,SBI証券――IPO投資に欠かせないネット証券

主幹事証券会社ならびに引受証券会社として多くのIPO案件に関与しているため、IPO投資において欠かせないネット証券であることは、今後もしばらく変わらないだろう。

2位,マネックス証券――IPOへの参加を考えているなら口座を開設したい

第2位のマネックス証券の関与率も55.0%と高く、IPO抽選の参加機会を増やしたい人は、口座開設を積極的に検討したいネット証券だ。

3位,岡三オンライン証券――チャンスを少しでも増やしたい人は

第3位の岡三オンライン証券の関与率は37.5%。チャンスを少しでも増やしたい人は、岡三オンライン証券や4位の楽天証券からも抽選に参加することをおすすめする。

IPOに参加したいと考えているのならば、当選確率を上げるためにもSBI証券、マネックス証券、岡三オンライン証券の3社の証券口座の開設は検討したいところだ。

5,ネット証券でIPOチャレンジするメリットは何?

IPOで引受幹事証券会社や委託販売団に配分される数量は、主幹事証券会社が引き受ける数量に比べると大幅に少ないものの、ネット証券ならではのIPO抽選に有利な点もある。ここでは、ネット証券でIPO抽選に参加するメリットを紹介しよう。

メリット1,ネット証券は、個人投資家への配分割合が高い

総合証券会社では、IPO株を機関投資家に配分する割合が高い。それに対して、個人投資家が主な顧客であるネット証券では、個人投資家への配分割合が高い、もしくは100%配分されることもあり、その分当選確率が上がるので要チェックだ。

- マネックス証券

- 松井証券

- DMM.com証券

- SBIネオトレード証券

メリット2,裁量配分がなく公平な完全抽選制を採用しているネット証券もある

総合証券会社のIPOでは、個人投資家向けの配分において取引の多い個人投資家を優遇したり、裁量配分(当選確率が高くなるように調整すること)が行われたりすることが多い。

ネット証券の中には、このような優遇や裁量配分を行わず、個人投資家に対して1人1票の完全平等抽選を行うところがある。

- マネックス証券

- 楽天証券

- 松井証券

- DMM.com証券

- SBIネオトレード証券

メリット3,IPO株を売却する際に、売却手数料を抑えられる

IPOは、どの証券会社で購入しても購入手数料は無料だ。ただし売却の際は、証券会社によって手数料が異なる。

6,IPO抽選の仕組みと方法を紹介

IPOへの抽選方法は実際にはどのように行われるのだろうか?先に説明したとおり、IPOの公募・売出しは人気が高いため、各証券会社の個人投資家向けの配分のうち一定割合を抽選枠に設定して当選・購入者を決めている。

抽選方法は各社によって異なるが、主に完全平等制・ステージ優遇制・ポイント加算制などの方法のうちいずれか、または複数を組み合わせて行われる。

完全平等制:抽選参加者1名につき1口で行われるシステム抽選

完全平等制とほかの抽選方法を併用する証券会社もある。

ステージ優遇制:ステージが上がるにつれて当選確率が上がる優遇型

ポイント加算制:充当するポイントに応じて当選確率が上がる優遇型抽選

IPOの抽選に落選すると、IPOチャレンジポイントが1ポイントずつ付与される。次回以降のIPO抽選で貯まったポイントを使うと、IPOチャレンジポイント優先枠での抽選となり、ポイント分だけ当選確率が上がる。

7,IPO抽選の当選確率を上げる3つのテクニック

IPO抽選の当選確率を上げるには、引受株数の多い主幹事証券会社に口座を開設してIPO抽選に参加する、抽選口数を増やして当選のチャンスを増やす、各証券会社の抽選システムを十分に理解して日頃から当選確率が優遇されるような対策をとることが重要になる。

- 主幹事証券会社でIPO抽選に参加する

- 抽選口数を増やして当選のチャンスを増やす

- ポイントなど、当選確率が優遇されるように対策をとる

テクニック1,主幹事証券会社でIPO抽選に参加する

そのため、その他の幹事証券会社で抽選に参加するより、引受株数の多い主幹事証券会社から抽選に参加したほうが、相対的に倍率が低くなり当選確率が格段に高くなる。

主幹事案件の多い証券会社をチェックすることは、IPO当選確率を上げるための必要条件と考えるべきだろう。

上記の「証券会社別 IPO主幹事件数ランキング(2019年1月~2019年12月)」も参考にしてみてください。

テクニック2,抽選口数を増やして当選のチャンスを増やす

一般的には、1銘柄につき、証券会社1社でIPO抽選に参加できるのは1名義人=1口だ。システム抽選を採用する証券会社では、1社に複数の口座を開設していても、名寄せされて1口として抽選にかけられる。

テクニック3,ポイントなど、当選確率が優遇されるように対策をとる

資産評価額が一定金額以上であることや提携銀行口座と連携させていることなど、条件を満たすとステージが上がる。システム抽選で落選しても、各ステージに応じて当選確率が上がる仕組みであるため、IPO抽選に当選する確率が確実に高くなるので要チェックだ。

SBI証券のIPOチャレンジポイントは落選のたびに1ポイントずつ付与されるので、IPOの抽選機会がある都度参加して、ポイントを貯めておきたい。

当選確率を上げたい銘柄の抽選に参加する際には、累積ポイントの使用を忘れずに指定しましょう。

8,IPO当選には根気が必要

IPO当選確率をアップさせるためには、まずは上述のような主幹事案件の多い証券会社を選ぶことなどが最優先となる。

加えて、主幹事でないため当選確率が低くとも、IPO取扱件数が多い証券会社にも口座を持って抽選機会を増やしたり、落選が続いても諦めずに継続してIPO抽選に参加したりする根気も必要になるだろう。

9,証券会社のIPOでよくある7つのQ&A

実際にIPO投資を始めたいなら…

口座開設数1位、IPO取扱数1位、投信本数1位、外国株取扱国数1位

>>SBI証券の口座開設はこちら

口座開設数2位、外国株や投資信託に強く、マーケットスピードも使える >>楽天証券の口座開設はこちら

米国株の取り扱いが豊富、ワン株も取引可能

>>マネックス証券の口座開設はこちら

株主優待名人の桐谷さんも開設、少額取引の手数料が0円

>>松井証券の口座開設はこちら

取引コストが抑えられ、中上級者も検討したい >>ライブスター証券(新:SBIネオトレード証券)の口座開設はこちら

IPO当選確率を上げるなら!ツールも魅力的

>>岡三オンライン証券の口座開設はこちら

【関連記事】

・IPO投資とは?始め方や注意点、セカンダリー投資など IPOの基本をわかりやすく解説

・IPO株の初値での売り方とは?「初値で売れば儲かる」は本当か ...

・IPO投資をSBI証券で始めるなら知っておきたい基礎知識 IPOチャレンジポイントとは?

・ネット証券のIPOランキング SBI証券、岡三オンライン、マネックスなど上位の特徴も紹介

・IPO投資をSBI証券で行うための基礎知識 IPO株の買い方から初値での売り方など