楽天カードで審査落ちするのは、収入、クレジットカード・ローンの利用実績、短期間の多重申込、申込内容の不備・誤りなどが原因だ。

審査の通過率を上げるための対策は、延滞せずにカードなどの利用実績を残す、借入総額を減らす、安定した収入を証明するなどがある。

楽天カードにこだわらないなら、プロミスVisaカードなどのカードに申し込む方法もある。

楽天カードの審査に再度チャレンジすることも可能だ。その場合は、申込履歴が信用情報機関から消える6ヵ月を待ち、落ちた原因に応じて対策したうえで申し込もう。適切な対策をとれば、審査に通る可能性が上がるだろう。

目次

楽天カードで審査落ちした理由と対策

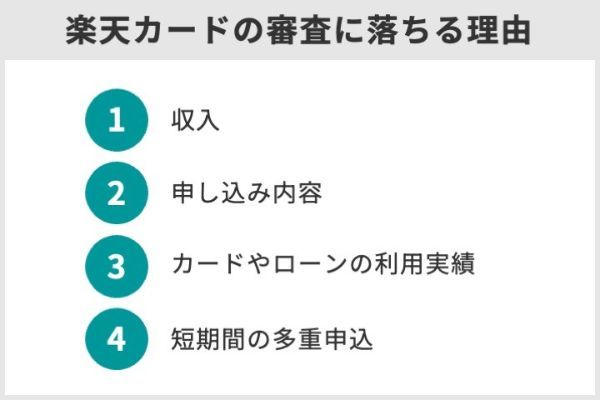

楽天カードの審査に通らない理由は「収入」「申し込み内容」「カードやローンの利用実績」「短期間の多重申込」などに分類できる。

ここでは具体的に、次の8つの理由を解説する。

特に審査では信用情報が重視される。

クレジットカードの審査で落ちても理由は教えてもらえませんが、その理由を考えておけば、次のクレジットカード審査に活かすことができるでしょう。

松本雄一(金融ライター)

カードやローンの利用が一度もない

過去に一度もクレジットカードやローンを利用していないと、信用情報機関の利用履歴(クレヒス)を確認できないため、信用評価が低くなり審査に落ちることがある。

過去に一度もクレジットカードを利用していなくても、クレヒスが確認できないと「過去に返済の問題があったために利用履歴がないのではないか」と疑われることがあるため、審査に通りにくい傾向があります。

松本雄一(金融ライター)

なお、クレジットカードの申し込みや利用の履歴といった個人の信用情報は、信用情報機関に登録される。クレジットカード審査に関係する信用情報機関は次の3つがある。

| 信用情報機関略称 | 信用情報機関名 | 主な加盟会社 |

|---|---|---|

| CIC | 株式会社 シー・アイ・シー (割賦販売法・貸金業法指定信用情報機関) |

クレジットカード業者や貸金業者など |

| JICC | 株式会社 日本信用情報機構 | 貸金業者など |

| KSC | 全国銀行個人信用情報センター | 銀行や信用金庫など |

各信用情報機関は情報を共有している。例えば、銀行からの借り入れを延滞するとKSCに延滞情報が登録され、CICやJICCにもそれが共有されてクレジットカードの審査に落ちやすくなる。

楽天カードの審査でスーパーホワイトがどう評価されるかは公式サイトに記載されていないが、一般的にはスーパーホワイトはマイナス評価を与える。

スーパーホワイトの人が楽天カードの審査に通る対策は、クレヒスを育てる(適切な利用履歴を信用情報機関に残す)ことである。

スーパーホワイトの人が楽天カードの審査に落ちたら、別のカードでクレヒスを育ててから楽天カードを再度申し込むようにしたい。

携帯料金の支払い遅延や奨学金の滞納

携帯端末の分割払いや奨学金の延滞は信用情報機関に載ることがあり、クレジットカードの審査では不利になる。

支払いを3ヵ月以上延滞すると、信用情報機関(CIC、JICC、KSC)に登録される。クレジットカード会社は審査で信用情報を確認するため、カードやローンの支払いは延滞しないように気を付けたい。

また、債務整理の経験がある場合にも審査に落ちやすくなる。

債務整理をすると約5年間その信用情報が登録され、審査で不利に働く。債務整理をしても、債務整理の記録が削除されればホワイトの状態になり、カードの審査に通るかもしれない。

携帯料金の支払い遅延も審査に悪影響を与える。携帯料金の中には通信料と端末代が含まれ、それらを請求書で払うかカードで払うかは人によって異なるが、CIC、JICC、KSCに登録されるのは携帯料金のクレジットカード払いと携帯端末の支払い延滞記録だ。

| 料金・支払い方法 | 携帯料金 (基本料など) 請求書払い |

携帯料金 (基本料など) クレジットカード払い |

携帯端末の支払い (スマホ代金など) |

|---|---|---|---|

| 延滞の情報が登録される機関 | ・TCA ※1 ・TELESA ※2 |

・CIC ・JICC ・KSC |

・CIC ・JICC ・KSC |

| 延滞登録時の 主な影響 |

携帯電話回線の 審査に悪影響 |

クレジットカードや ローンなどの 審査に悪影響 |

クレジットカードや ローンなどの 審査に悪影響 |

| 登録期間 | 契約解除後 5年以内 |

・延滞発生時 ・延滞解消後5年程度 |

・延滞発生時 ・延滞解消後5年程度 |

TCAとTELESAは携帯電話会社などが加入し、CIC、JICC、KSCはクレジットカード会社、貸金業者、銀行などが加入している。クレジットカードの審査に影響するのはCIC、JICC、KSCへの登録である。

CIC、JICC、KSCでは延滞解消から5年後ほどで延滞情報が削除される。延滞によってクレジットカードの審査に通らないなら、延滞解消から5年待ってからクレジットカードに申し込むといいだろう。

奨学金の延滞もCIC、JICC、KSCに登録されるため、早めに延滞を解消しましょう。奨学金の延滞も、延滞解消から5年待つことで記録が消えます。

松本雄一(金融ライター)

他社からの借り入れが多い

さまざまな会社からの借り入れなどにより、借入総額が多いと審査で不利になる。個人で借り入れできる総額には規制があり「総量規制」という。

借り手の収入や借入状況、借入目的などに応じた適切な貸付条件などに照らして、借り手が返済期間内に完済することが合理的に見込まれない貸付け、つまり、「返済能力を超える貸付け」は禁止されています。

引用:日本貸金業協会『1 お借入れは年収の3分の1までです』

・クレジットカードのキャッシングなど

・銀行からの借り入れ

・クレジットカードのショッピング利用枠など

クレジットカードのリボ払いや分割払いのショッピング枠は総量規制の対象外であるものの、利用状況によっては審査で不利になることがある。

ショッピング枠のリボ払いなどの利用状況は信用情報で確認できるため、未返済残高が多い場合には審査で不利です。審査が不安なら、未返済残高を減らしておくことをおすすめします。

松本雄一(金融ライター)

他社からの借り入れが多い場合、借入総額を減らすことが審査の対策になる。

キャッシング枠を申請した

クレジットカードのキャッシング枠を申請するとキャッシング枠の審査が別途行われるため、審査に通らないことがある。

特に他社からの借り入れが多い状態で、キャッシング枠を希望すると審査に不利になる。借入総額が年収の3分の1に近い場合には、総量規制の関係から早めに借入総額を減らすことがおすすめだ。

キャッシング枠を申請する場合には、借入総額を減らしておけば審査で有利になる。借り入れ返済の利用履歴が信用情報機関に記録されれば、キャッシング枠を申請しても審査に通る可能性が高まる。

楽天カードのキャッシング枠の審査基準は公表されていないが、一般的には他社からの借り入れ情報などから返済能力が審査される。

安定した収入を証明できない

無職や専業主婦(夫)、学生、アルバイトなどの人が安定した収入を証明できない場合は、審査で不利になることがある。返済能力の審査では安定した収入が期待されるからだ。

定職に就いていても勤続年数や居住年数が短いと、職業が安定しない可能性を考慮されて、審査の悪材料になる可能性がある。

同一生計で安定した収入を証明できる人がいれば、専業主婦(夫)や学生などで安定した収入を証明できなくても、世帯収入の申告で審査に通る可能性がある。

短期間に複数のカードに申し込んだ

短期間に複数のクレジットカードに申し込む多重申込をすると、クレジットカード会社は申込者の金銭的トラブルを疑う場合があり、審査で不利になることがある。

例えば、申込者がお金に困っていて、新しく発行されるカードのショッピング枠やキャッシング枠でお金を工面することなどを疑われる。

クレジットカードの申込履歴は信用情報機関に登録され、短期間の多重申込は審査でチェックされるのが一般的だ。

信用情報機関に短期間の多重申込の記録が登録されることを「申し込みブラック」といいます。

松本雄一(金融ライター)

短期間のカード多重申込で審査に通らない場合の対策は、信用情報機関に登録された多重申込の記録の削除を待つことだ。

申込内容に不備や誤りがある

申し込みの内容に不備や誤りがあると、申込者の信用を疑われて審査に不利になることがある。

また、在籍確認が通らない場合も、審査に落ちることがある。

クレジットカードの審査で、在籍確認は必ず行われるものではない。例えば、即日発行されるカードや1つの会社に長期間在籍している場合などは在籍確認されないこともある。

カード申込の入力の際にミスによる不備や誤りを防ぐ対策は、忙しいときやメンタルが不安定なときはカードの申し込みを避け、心や時間に余裕があるときにカードを申し込むことだ。

クレカを何枚も所有している

クレジットカードの複数枚の所有は一般的だが、多すぎる場合には審査に不利になることがある。

特にキャッシング枠があるクレジットカードを多数所有していると、キャッシング枠の総額が大きくなり、キャッシングの返済能力を疑われることがある。

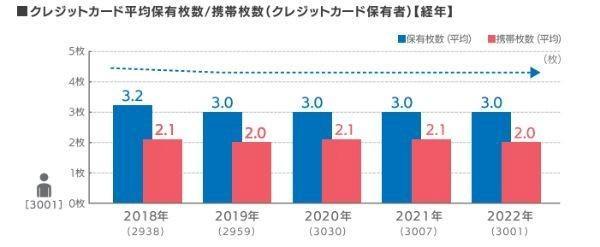

クレジットカードの平均保有枚数は、次の図のように1人3枚ほど(JCB調べ)である。

保有枚数が3枚を大きく上回るなら、解約できるカードがないか確認したい。解約するクレジットカードを検討するには、年会費、ポイント還元率、特典メリット、国際ブランドなどを比較すべきだろう。

キャッシング枠は、すべてのカードのキャッシング枠の金額を確認して、使う予定がないキャッシング枠を0円にするなどの見直しを行おう。

グループ企業での利用履歴に問題がある

クレジットカード会社のグループ企業ではサービス利用情報を共有していることがあり、グループ企業の利用トラブルが審査で不利になる可能性がある。

楽天カードなら、次のようなサービスでの支払い遅延などが対象となるだろう。

- 楽天市場

- 楽天モバイル

- 楽天銀行

- 楽天証券

- 楽天トラベル

- 楽天ブックス など

楽天カードに申し込むなら、楽天グループの利用でトラブルを起こさないように気を付けて、優良顧客になることをおすすめする。

楽天グループの利用でトラブルがあれば、早めにトラブルを解決して、問題がある顧客として楽天グループに記録されないように心がけたい。

審査落ちしてすぐ再申し込みするのはヤバい?

クレヒスとはクレジットカードやローンの利用履歴のことだ。

クレヒスに短期間の複数申込履歴が記録されると、カード会社は「お金によほど困っている状態なのではないか」と、貸し倒れリスクを懸念すると言われている。そのため審査落ちの可能性が高まる。

クレヒスに限らず、楽天カード株式会社が管理する個人情報において注意人物とされる可能性もある。この場合も、再審査でマイナス評価になるだろう。

楽天カードを再申し込みして審査に通るためには、最初の申し込みから6ヵ月待ってから申請するようにしよう。クレカの申込履歴は6ヶ月たてば信用情報機関から削除される。

6ヵ月待つ間に審査落ちしたと思われる原因にできる限り対応することも有効だ。

たとえば楽天カードに審査落ちした理由が以下であれば、6ヵ月の間に対応できるだろう。

・他社からの借り入れが多い→未返済残高を減らす

・キャッシング枠を申請した→キャッシング枠を申し込まない

・安定した収入があることを証明できない→収入を安定させる

・クレジットカードを何枚も所有している→不要なカードを解約したり、使わないキャッシング枠を減額したりする

・カード会社の系列ショップで利用履歴に問題がある→支払い遅延があれば解消する

もし、現在クレジットカードを持っていなくて、すぐにカードが必要なら、審査が不安な人におすすめのクレジットカードに申し込むといいだろう。

審査が不安な人におすすめのクレジットカードには、プロミスVisaカード、ライフカード、Nexus Cardがある。

プロミスVisaカードは、消費者金融プロミスからの借り入れもできるクレジットカードだ。申し込みの流れは、プロミスの借入契約とプロミスVisaカードの2ステップで行う。

ライフカードは、業界最高水準のポイントプログラムがあるクレジットカードだ。誕生月の利用でポイント3倍になり、ステージ制でポイントが最大2倍になる。

Nexus Cardは、あらかじめ保証金(デポジット)を預けるデポジット型クレジットカードで、預けたデポジットと同じ額がカードの利用限度額になる。

楽天カードの概要と申込条件

楽天カードの申込条件は18歳以上の楽天会員で、学生、主婦、フリーター、無職でも申し込み可能です。引き落とし口座は、楽天銀行以外の金融機関も登録できる。

| カード名 |  楽天カード |

|---|---|

| カードタイプ | クレジットカード |

| 申込資格 | 18歳以上 |

| 年会費(税込) | 無料 |

| 発行スピード | 約1週間~10日前後 |

| ポイント還元率 | 1% |

| 国際ブランド | Visa・Mastercard・JCB・アメリカン・エキスプレス |

| ショッピング保険 | ― |

| 国内旅行傷害保険 | ― |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 詳細 | 公式サイト |

楽天カードの口コミ・評判では、楽天ポイントがたまりやすく使いやすい点を評価する一方で、楽天ポイントの改悪や期間限定ポイントを失効してしまう点をデメリットとする声もあった。

楽天カードの良い口コミ・評判

30代|男性

【ポイントが貯まりやすい】

基本的な還元率が高く、その上さらに楽天市場など楽天グループの提供しているサービスと連携してさまざまなポイントアップキャンペーンが頻繁に行われているので、うまく使いこなせばかなりポイントは貯まりやすいと思います。日常的な買い物も楽天市場でしていれば、自然に貯めて使えてお得な生活ができます。

20代|女性

【ポイントが貯まる】

楽天ポイントはコンビニから百貨店などあらゆるところで貯める機会があります。またホテルの宿泊やレストランなどのサービスでもポイントが貯まり、便利だと思います。また楽天ポイントの獲得数などによって会員のステータスが上がるので、カードを使えば使うほど、ポイントが貯まりやすい好循環が生まれます。

30代|男性

【ポイントが集めやすい】

楽天で使える楽天ポイントが集まりやすく、カード決済にすることでポイント還元率を上げることができます。また入会特典ポイント増額のキャンペーンを利用することで、さらにお得にポイントを集めることができます。

楽天カードに関するよくない口コミ・評判

20代|男性

【明細が見にくい】

明細が見にくい点が残念です。明細はネットで確認できるのですが、いちいちログインする必要があります。また、詐欺も多いのでそれを見極めて明細を確認する必要があるので面倒です。

30代|女性

【ついつい買ってしまう】

強いていうならば、必要ないものまでポイントがつくならとつい買ってしまうことがあります。楽天カードの明細書がアプリから見られるのですが、たまにログインし直す必要があり、少し面倒に感じます。

40代|女性

【ポイントの利用が制限される】

キャンペーンで貯まるのは多くが期間限定ポイントなので、期限内に使わなければならず、期限も短いためうっかりしていると失効してしまうことがあります。期間限定ではなく、通常のポイントをつけてほしいです。電子マネーへのチャージがポイント対象外になる点もデメリットです。ETCカードの年会費は有料なので、余計なコストがかかってしまいます。

楽天カードの申込条件

楽天カードへの申込条件は、18歳以上の楽天会員だ。

楽天会員でない人は、楽天会員登録(無料)をすれば楽天カードに申し込みできます。楽天会員登録は楽天カードと一緒に申し込めます。

松本雄一(金融ライター)

18歳以上の高校生(高等専門学校・看護科などを含む)や大学生なら、学生限定の楽天カード アカデミーがおすすめだ。公式サイトの入会条件に高校生も記載され、高校生でも申し込みやすい。

楽天学割とは、楽天市場のクーポンプレゼントや楽天市場・楽天ブックスのポイントアップなどの特典を受けられるプログラムのことだ。

・楽天市場・楽天ブックスで初回ポイント10倍、その後も3倍

・楽天ミュージックで学生プラン(月額480円)適用

・Rakuten Fashionで常時ポイント2倍

※出典:楽天市場、2024年2月20日現在

また、学生の場合は、家族が楽天カード本会員なら家族カードに申し込んでもいいだろう。

学生や主婦、無職でも申込できる

楽天カードは大学生・短大生やフリーター、無職でも申し込み可能だ。しかし、必ず審査に通るとは限らない。審査に通るには楽天カードが求める返済能力が条件だ。

審査で重視されるのが年収である。無職や主婦(夫)で年収を証明できないなら、世帯主や同居人、同一生計の人の年収合計金額を世帯年収として申告できる。

フリーターでも、世帯主、同居人、同一生計の人がいれば世帯年収を申告できる。勤務先は、アルバイト先の申告が望ましい。

学生はアルバイト代が年収に入るが、奨学金や親からの仕送りは年収に入らないので注意しましょう。学生も親の年収を加えた世帯年収で申し込めば審査に通りやすくなるでしょう。

松本雄一(金融ライター)

楽天カードの引き落とし口座

クレジットカードの引き落とし口座は特典(メリット)がある楽天銀行がおすすめだが、他の金融機関の口座でも構わない。引き落とし口座の名義は、セキュリティ確保のために本人名義が条件である。

登録できる金融機関は、次のように幅広く対応している。

・ネット銀行

・地方銀行

・信用金庫

・信託銀行

・信用組合

・農協

・漁連

引き落とし口座を楽天銀行にすると主に次の3つの特典がある。

- 普通預金金利アップ

- 楽天ポイントゲット

- 残高不足のメール通知

普通預金金利は、楽天カードの引き落とし設定で2倍(大手銀行の約40倍)になる。

楽天銀行の普通預金金利:0.02%

楽天銀行を引き落とし口座に設定した場合:2倍の0.04%

楽天ポイントは、ハッピープログラムにエントリーして引き落とし設定すると、会員ステージに応じて毎月3~9ポイントが貯まる。

「ハッピープログラム」は楽天銀行のお客さま優遇プログラムです。 エントリーするだけでお取引ごとに現金やポイントがプレゼントされるだけでなく、楽天ポイントを振込手数料等に利用できるようになります。

またATM手数料が最大7回/月、振込み手数料が最大3回/月まで無料に!

引用:楽天銀行『ハッピープログラム(楽天ポイント・手数料優遇・現金プレゼント)』

残高不足の際には事前にメールでお知らせが届くため、カード利用代金の引き落としでの残高不足を防げる。

これらの3つの特典を考えて、引き落とし口座を楽天銀行にするか、他の金融機関にするかを決めたい。

楽天カードの審査基準は厳しくなった?

楽天カードの審査基準は、2008年の割賦販売法の改正により厳しくなった可能性はあるが、審査で気を付けるべきポイントは変わらない。

楽天カードの審査基準は、他のクレジットカード会社と同じく公表されていないが、一般的にスコアリングシステムで行われており、入会後にも途上与信がある。

楽天カードの審査は厳しくなった?

楽天カードの審査は、2008年の割賦販売法の改正により厳しくなっているかもしれません。しかし、審査に通るための対策は基本的に変わりません。

過剰与信の防止とは、過剰な利用限度額の割り当てを防ぐことだ。

過剰与信防止のために、利用者の支払い能力調査がクレジットカード会社に課され、CICなどの信用情報機関が提供する信用情報の利用が義務付けられている。

楽天カードは2005年7月から発行されているが、2008年の改正により、発行開始当時よりは審査が厳しくなった可能性がある。

しかし2008年の改正以降は、特に厳しくなったと断言できる根拠はない。

仮に審査が厳しくなっていたとしても、楽天カードに審査落ちする理由や対策は変わらない。

・クレジットカードを何枚も所有している→不要なカードを解約したり、使わないキャッシング枠を減額したりする

・カード会社の系列ショップで利用履歴に問題がある→支払い遅延があれば解消する

※そのほか詳細はこちら

楽天カードの審査で在籍確認はある?

楽天カードの審査では、申し込み内容に誤りがないか、返済能力はあるか、過去に利用実績があるか 、信用情報機関のクレヒスはどうかなどを確認される。

楽天カードでは審査の一環として、「在籍確認」が行われることがある。 在籍確認とは、クレジットカード会社が申込者の在籍を確認するために、勤務先などへ電話連絡することだ。

在籍確認は、勤務先の情報が正しいかカード会社が確認したい場合に行う。ただし、すでに勤務先を申請済みの場合には在籍確認が行われないケースが多い。

楽天カードのスコアリングシステムとは?

クレジットカードの審査には一般的にスコアリングが利用される。

楽天カードの審査は最短10分ほどといわれている。短い審査時間の実現にはスコアリングシステムという自動化されたシステムが利用されているからだ。

スコアリングは返済の信用度を判断する仕組みで、システムを利用した審査の仕組みだ。スコアリングでは、次のような情報をスコア付けして加点評価する。

・雇用形態(正社員、派遣社員、パートなど)

・勤務先

・勤続年数

・住まい(持ち家、賃貸)

・居住年数

・借入額

など

また、信用情報機関のクレヒスをチェックして、申込者の信用を判断する。

スコアリングシステムで審査に通る基準はクレジットカード会社によって異なります。そのため、複数のクレジットカードに申し込んだ際に、審査に通るカードと通らないカードがあるのです。

松本雄一(金融ライター)

入会後も途上与信がある

クレジットカード会社は、入会後も利用状況や信用情報をチェックする途上与信を行う。

途上与信の頻度は非公表だが、一般的には3~6ヵ月に一度程度といわれている。途上与信では、クレジットカード発行の審査と同じようにスコアリングで評価する。

途上与信の結果、評価が上がればショッピング枠などが増額されることがある。枠が増額されると利用者に増額が通知される。

クレジットカードは一度作れば安泰ではなく、信用評価が下がらないように適切な利用を心掛けたい。

楽天カードの審査結果がでるまでの時間は?

楽天カードの審査時間や審査状況の問い合わせ方法、手元に届くまでの流れ、注意点を押さえておこう。

楽天カードの審査時間と申し込み手順

楽天カードにインターネットから申し込むと通常すぐに審査が行われ、特に問題がなければ1週間~10日程度でカードを受け取れる。

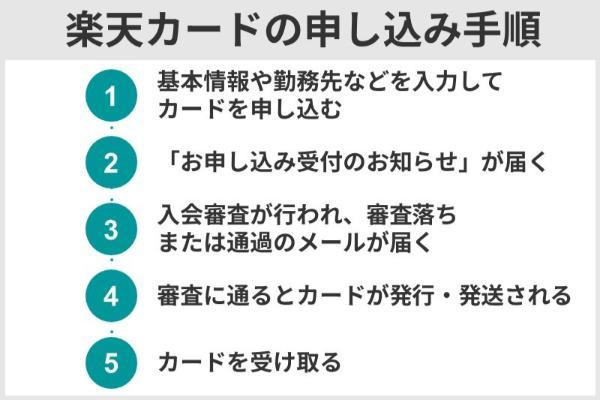

申し込みから受け取りまでの主な流れは、次の通りだ。

楽天カードを申し込むには、公式サイトから「お申し込みはこちらから」の下にある「楽天会員の方」もしくは「楽天会員でない方」を選び、申し込みをスタートする。

楽天カードの申し込みには、楽天会員が条件だ。楽天会員でない人は、申し込みと一緒に楽天会員登録が可能である。

(1)基本情報や勤務先などを入力してカードを申し込む

楽天カードの申込画面から次のような情報を入力し、本人確認書類をアップロードまたは送付して申し込む。

・氏名、住所、電話番号

・勤務先

・住まい(持ち家、賃貸)

・居住年数

・借入額

・支払口座情報 など

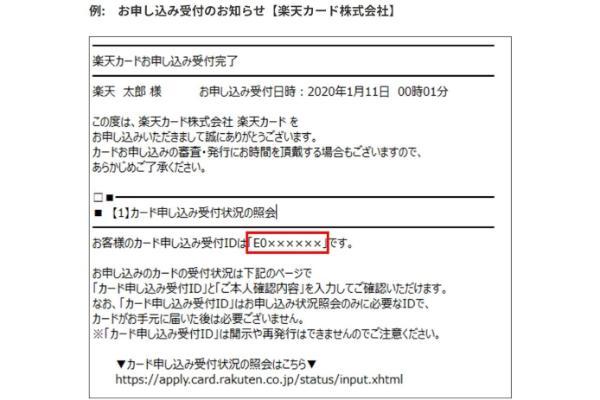

(2)「お申し込み受付のお知らせ」が届く

申込後に「お申し込み受付のお知らせ」というメールが届くので確認する。メールの例が以下であり、赤枠内がカード申し込み受付IDである。

※このお知らせは例のため、実際のメールと異なる場合がある

カード申し込み受付IDは、カード発行状況の確認で利用するため、メールを残しておくかIDをメモしておくとよいでしょう。

松本雄一(金融ライター)

(3)入会審査が行われ、審査落ちまたは通過のメールが届く

すぐに入会審査が行われ、早い場合には数十分で審査結果がメールで通知される。

審査にかかる時間は、評価された信用スコアによって変わる。一般的に信用スコアが高い人は審査が短く、低い人は審査が長いといわれている。

審査が短い場合はその日のうちに結果が出るが、長い場合は数日から1週間程度かかる場合もあるようだ。

(4)審査に通るとカードが発行・発送される

カード発行・発送の状況は、専用Webページまたは楽天カードアプリから24時間確認できる。専用Webページのカード配達状況の表示例が以下だ。

(5)カードを受け取る

スムーズに申し込みできれば1週間~10日程度でカードを受け取れる。発送方法は以下の3つのいずれかだ。

・日本郵便(本人限定受取郵便)

・日本郵便(簡易書留)

楽天カードの審査状況の問い合わせ方法

・生年月日

・電話番号下4桁

カード申し込み受付IDは、次のタイトルのメールで確認できる。

・審査状況のお知らせ

・楽天カード入会審査結果のお知らせ

・〇〇カードお申し込み結果のお知らせ【楽天カード株式会社】

もしカードが届かない場合は、契約者本人による楽天カードコンタクトセンター(営業時間9:30~17:30)への問い合わせが可能だ。

楽天カード申し込み時の注意点

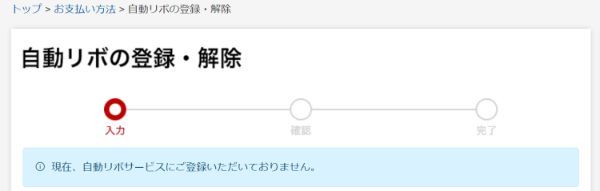

楽天カード申し込み時にチェックしたいのが「自動リボ」だ。申し込み時に自動リボが推奨されることがあるようなので注意したい。

リボ払いは毎月一定額を支払うサービスであり、毎月の支払い額を抑えるメリットがありますが、リボ手数料がかかるデメリットもあります。

松本雄一(金融ライター)

楽天カードの「ショッピングリボ払い返済シミュレーション」を使って、どの程度手数料がかかるか確認してみよう。

・月々の支払希望額:5,000円

・支払合計額:11万3,120円

・支払手数料:1万3,120円

・支払回数:20回

この例では、10万円の買い物をリボ払いにすると、手数料が1万3,120円かかる。月々の支払い額が抑えられるのはメリットだが、リボ払いの利用額に応じて手数料の負担が大きくなり返済額が増えてしまう点には注意が必要だ。

なお、自動リボの登録や解除は、楽天e-NAVI(楽天カード会員専用サイト)から24時間いつでも変更できる。

おすすめのクレカ4選

おすすめのクレジットカードは、プロミスVisaカード、ライフカード、Nexus Cardの4枚だ。

おすすめのクレジットカードには、次の特徴がある。

・流通系カード

・信販系カード

・デポジット型カード

消費者金融系カードとは、カードローンなどの融資業者のカードだ。クレジットカードにカードローンの機能を追加したものが多く、独自審査により審査難易度が低めだといわれている。プロミスVisaカードは、消費者金融系カードにあたる。

プロミスVisaカードは、パート・アルバイトでも安定した収入のある人であれば申し込みできるため、さまざまな働き方の人が申し込みやすいカードだ。

流通系カードとは、小売業者などのカードである。その業者の店舗などの販促を狙って審査に通りやすいと言われている。

信販系カードとは、クレジットカードやローンなどの業者のカードだ。銀行系カードなどに比べると審査難易度が低めだとされる。ライフカードは、信販系カードである。

デポジット型クレジットカードとは、デポジット(保証金)を預けて、デポジットの範囲でショッピングできるカードである。

デポジット型はカード会社にとっては利用金額の回収リスクが低く、一般的なクレカより審査に通りやすい傾向がある。Nexus Cardはデポジット型クレジットカードだ。

今回紹介する4枚のカードの基本のポイント還元率は、すべて0.5%だ。カードによっては提携店舗の利用でポイントアップの対象になる。ポイント還元率を重視するなら、よく利用する店舗がポイントアップ対象かを確認しておきたい。

プロミスVisaカード

| カード名 |  プロミスVisaカード |

|---|---|

| カードタイプ | クレジットカード |

| 申込資格 | 18~74歳の本人に安定した収入のある人 (高校生を除く) |

| 年会費(税込) | 無料 |

| 発行スピード | 2~3週間 |

| ポイント還元率 | 0.5% |

| 国際ブランド | VISA |

| ショッピング保険 | - |

| 国内旅行傷害保険 | - |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 詳細 | 公式サイト |

プロミスVisaカードは、消費者金融プロミスのクレジットカードであり、ショッピング利用以外にプロミスからの借り入れも可能だ。

アルバイト・パートなどの安定した収入がある18〜74歳であれば申し込める。

ポイント還元は三井住友カードのVポイントアッププログラム対象のため、対象コンビニや飲食店などで最大7%の高還元を実現している。

プロミスVisaカードは、プロミス会員限定のクレジットカードのため、プロミスの借入契約をしたうえでクレジットカードに申し込む必要があり、手間がかかることはデメリットだ。

プロミスからの借り入れは、融資枠が最大500万円までとクレジットカードのキャッシングよりも枠が大きい傾向です。借り入れを利用する場合は、あらかじめ返済を計画しておきましょう。

松本雄一(金融ライター)

ライフカード

| カード名 |  ライフカード |

|---|---|

| カードタイプ | クレジットカード |

| 申込資格 | 国内在住の18歳以上で 電話連絡が可能な人 |

| 年会費(税込) | 無料 |

| 発行スピード | 最短2営業日 |

| ポイント還元率 | 0.5% |

| 国際ブランド | VISA Mastercard JCB |

| ショッピング保険 | - |

| 国内旅行傷害保険 | - |

| 海外旅行傷害保険 | - |

| 詳細 | 公式サイト |

ライフカードは、数多くのクレジットカードを発行するライフカード株式会社の代表的なカードだ。無地のシンプルなデザインで、年代や性別に関係なく保有しやすいといえる。

メリットは、最短2営業日のスピード発行だ。充実したポイント制度では、入会初年度はポイント1.5倍、誕生月の利用でポイント3倍になり、さらにステージ制でポイント最大2倍になる。

デメリットは、貯まるポイントがサンクスポイントで、共通ポイントではないため、ポイントを使う場合に交換などの手続きが必要なことだ。

また申込資格に電話連絡が可能な旨が記載されているため、勤務先への在籍確認を懸念する人もいるかもしれない。

しかし、ライフカード公式サイトのよくある質問には「申し込みによって勤務先への在籍確認連絡はしていない」と記載されています。そのため、在籍確認を新ポイする必要はないようです。

松本雄一(金融ライター)

お申込みの際、ご申告いただきました勤務先(職場)へ在籍確認の連絡は行っておりません。

お申込み内容に関して確認が必要な場合は、内容確認またはご連絡依頼のメール・SMSを送らせていただきます。

引用:ライフカード『カード申込時に、勤務先(在籍確認)へ電話はかかってきますか?』

Nexus Card

| カード名 |  Nexus Card |

|---|---|

| カードタイプ | デポジット型クレジットカード |

| 申込資格 | 18歳以上(高校生を除く) |

| 年会費(税込) | 1,375円(※) |

| 発行スピード | 2週間程度 |

| ポイント還元率 | 0.5% |

| 国際ブランド | Mastercard |

| ショッピング保険 | - |

| 国内旅行傷害保険 | - |

| 海外旅行傷害保険 | - |

| 詳細 | 公式サイト |

出典:Nexus Card、2024年2月11日現在

Nexus Cardは、デポジット型クレジットカードだ。デポジット型とは、保証金(デポジット)を預けて、その額に応じて利用できるクレジットカードである。

メリットは、デポジットが必要なためにクレジットカード会社にとって利用料金の回収リスクが低く、審査が通常のクレジットカードよりもやさしい傾向にある点だ。また、デポジットが利用限度額になり、使い過ぎ防止が可能である。

デメリットは、Nexus Cardを脱会するまでデポジットが戻ってこないことだ。また、キャッシングも利用できない。

よくある質問

返済能力の不足や多額の借り入れ、短期間の複数クレジットカード申し込みなどは評価が低くなり、審査に落ちることがある。

楽天カードの発行枚数は、2023年12月末で3,000万枚を超えている。審査が厳しくないために発行枚数が多いのではないだろうか。

審査の状況は、専用Webページまたはアプリからいつでも確認できる。確認するには、申込後に送信されるメール「お申し込み受付のお知らせ」などに記載の受付IDが必要だ。

収入が少なくても、もし同一生計の人がいれば、その人の年収を追加した世帯年収での申告も可能だ。年収が100万円を下回るようなら、世帯年収で年収が100万円を超えるように申告したほうが審査に通る可能性が高まるだろう。

審査に時間がかかっているからといって落ちるとは限らない。すぐに審査結果が出なくても焦らずに待つといいだろう。

再申し込みする前に、クレヒスに傷があれば記録が削除されるのを待つことが賢明だ。また「審査がやさしいカードを作ってクレヒスを育てる」「楽天グループのサービスを積極的に利用して優良顧客になる」などの対策で信用情報を上げておくといいだろう。

クレヒスを育てるには、無理のない範囲でローンなどの借入総額を減らし、クレジットカードやスマホの割賦決済などの支払いを滞納しないことだ。

また、楽天カード申込時に安定した収入を証明できないなら、世帯収入を申告することが審査対策になる。

審査に要する時間は、属性情報などの評価結果である信用スコアによって大きく変わるようだ。信用スコアが高い人は審査時間が短い傾向で、低い人は審査時間が長い傾向があるといえる。

自らの投資経験をもとに、株式・投資信託や証券会社などの情報を発信。金融アドバイザーとして、これまでに300件以上の金融記事の執筆を手掛けている。興味のある分野はフィンテックや新しい金融商品など。

自らの投資経験をもとに、株式・投資信託や証券会社などの情報を発信。金融アドバイザーとして、これまでに300件以上の金融記事の執筆を手掛けている。興味のある分野はフィンテックや新しい金融商品など。

【関連記事】

・ポイント還元率の高いクレジットカード10選

・ポイントがよく貯まるクレジットカード5選 効率的な貯め方も紹介

・最大還元率2.2%「リクルートカード」の特徴を解説

・ポイント還元率の高いSuica付帯のクレジットカード8選

・陸マイラーが得する!マイルが貯まるクレジットカード10選

・Visa、JCB、MasterCardの違い