クレジットカードは新卒入社前でも18歳以上であれば大学生や専門学校生のときから作れる。特に、三井住友カード(NL)、楽天カード、JCB CARD Wは、社会人が持つカードとしてもステイタスがあり、入社前の学生や新社会人にもおすすめだ。

なぜなら、これらのカードはアルバイト収入や本人名義の銀行口座があれば申し込めるため、収入がない場合や少ない場合でも発行しやすいからだ。さらに、年会費無料でポイント還元率も高く、コストを抑えつつクレジットカードのメリットを活用できる。

審査では年収だけでなく、勤務先や家族構成なども総合的に判断されるため、新卒入社前で無収入でも審査に通る可能性は十分にある。申し込み時の年収欄には、アルバイト収入があるなら計算して記入し、無収入なら「0円」と書いても問題ない。

目次

クレジットカードは新卒入社前のいつから作れる?審査や年収

新卒入社前で無収入や新社会人で年収が低くても審査に通る?

クレジットカードは、新卒入社前で無収入の学生や、新社会人で年収が低くても審査に通る可能性がある。特に限度額30万円までのカードなら、収入がなくても発行しやすい。

なぜなら、18歳以上なら申し込み可能なカードがあり、審査ではアルバイト収入や家族の経済状況、内定先の見込み年収などが総合的に判断されるからだ。

また、カードの利用限度額を30万円以下に設定すれば、クレジットカード会社は「支払可能見込額」の調査を行う必要がないため、審査に通りやすくなる。

「支払可能見込額」は、割賦販売法に基づき、クレジットカードの審査で考慮される指標の一つ。これは年収から生活維持費と債務を差し引いた金額のことで、法律上、この額の9割を超える限度額を設定することはできない。

原則として、支払可能見込額に0.9(経済産業大臣が告示した率)を乗じた金額を超える利用可能枠を設定するクレジットカードの新規発行、更新はできません。また、利用可能枠を超えるクレジットカードの利用はできません。

引用:日本クレジット協会

※支払可能見込額=年収-生活維持費-クレジット債務

ところが、例外もある。それが限度額30万円までのクレジットカードで、クレジットカード会社は「支払可能見込額」の調査を行う必要がない。

つまり、収入がなく支払可能見込額を算出できない学生でも、カードを発行できる余地が十分にあるのだ。

実際、日本クレジット協会の調査によると、大学生の61.1%がクレジットカードを持っており、そのうち約8割が自分名義のカードを所有している。つまり、多くの学生が審査を通過していることがわかる。

※出典:日本クレジット協会 「大学生に対するクレジットカードに関するアンケート(令和元年度)」

さらに、社会人1~5年目を対象にした調査では、初めてクレジットカードを持った年齢の約85%が18~22歳で、そのうち大学1~4年生の割合が全体の6割以上を占めていた。学生のうちにクレジットカードを作る人は多いのだ。

| 年齢 | 学年 | |

|---|---|---|

| 1位 | 20歳(31.5%) | 大学1年生(24.0%) |

| 2位 | 18歳(22.9%) | 大学2年生(17.1%) |

| 3位 | 22歳(13.0%) | 大学3年生(13.4%) |

| 4位 | 19歳(11.3%) | 大学4年生(7.2%) |

| 5位 | 21歳(6.2%) | 専門学校1年生(5.1%) |

そもそもクレジットカードの審査通過率は決して低くない。2017年から2021年まで、申込件数に対して7割以上が契約に至っている。

| 申込件数…① | 契約件数…② | 審査通過率(②÷①) | |

|---|---|---|---|

| 2017年 | 3,066万件 | 2,328万件 | 75.9% |

| 2018年 | 3,109万件 | 2,361万件 | 75.9% |

| 2019年 | 3,362万件 | 2,559万件 | 76.1% |

| 2020年 | 2,799万件 | 2,067万件 | 73.8% |

| 2021年 | 3,141万件 | 2,363万件 | 75.2% |

これらを踏まえれば、新卒入社前でもクレジットカードを作ることはそう難しくないでしょう。ただし、入社前であれば、審査に通過できても利用限度額は小さくなることが予想されます。クレジットカードの限度額は、法令によって年収などの制限を受けるためです。

| カード名 | 三井住友カード(NL) |

楽天カード |

JCB CARD W

|

dカード

|

エポスカード |

|---|---|---|---|---|---|

| 年会費 | 永年無料 | 無料 | 無料 | 無料 | 無料 |

| ポイント還元率 | 最大7%(※1) | 1~2% | 1.0%~10.5%(※2) | 1~10.5% | 0.5~15% |

| ポイント種類 | Vポイント | 楽天ポイント | Oki Dokiポイント | dポイント | エポスポイント |

| 国際ブランド | ・Mastercard ・Visa |

・Mastercard ・VISA ・JCB ・American Express |

JCB | ・Mastercard ・VISA |

VISA |

| 審査・発行期間 | 最短10秒 ※即時発行ができない場合があります。 |

1週間~10日 | 最短5分※3 | 最短5分 | 最短当日 |

| 優待特典 | ◆新規入会&条件達成で 最大21,600円相当プレゼント ▼期間:2025/7/1~2025/9/30 ▼内訳 ①新規入会&スマホのタッチ決済 1回で5,000円分のVポイントPay ギフトプレゼント ②SBI証券口座開設&クレカ積立 などで16,600円相当の Vポイントプレゼント |

・新規入会&ご利用で最大5,000ポイント ・空港ラウンジサービス |

・新規入会で最大19,000円 のキャッシュバック ・新規入会&MyJCBアプリへログインのうえ Amazon.co.jpで利用すると、 Amazon.co.jpでのカードご利用合計金額の 20%をキャッシュバック ・トラベルデスク(海外) |

・新規入会&利用&Webエントリーで最大2,000ポイント ・トラベルデスク(海外) |

・新規入会で最大2,000円相当のポイントまたはクーポン ・トラベルデスク(海外) ・年4回「マルイ」で10%割引 |

| 付帯保険 | 海外旅行傷害保険 (利用付帯) |

海外旅行保険 (利用付帯) |

・海外旅行保険 (利用付帯) ・海外ショッピング保険 |

・海外旅行保険 (利用付帯、29歳以下) ・国内旅行保険(自動付帯、29歳以下) ・海外ショッピング保険 ・国内ショッピング保険 (リボ払いまたは3回以上の分割払い) |

海外旅行保険 (自動付帯) |

| 申込条件 | 満18歳以上(高校生を除く) (親の同意:不要) |

18歳以上 (親の同意:不要) |

18歳以上 39歳以下 (親の同意:不要) |

18歳以上 (親の同意:不要) |

18歳以上 (親の同意:不要) |

| 詳細 | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※JCB、楽天カード、三井住友カード、dカード、エポスカードのサイトをもとに筆者作成

※1 スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※1 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 通常のポイントを含みます。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 還元率は交換商品により異なります。 ※3【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※3モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

学生がクレジットカードを作る場合は親の同意が必要?

結論を言えば、18歳・19歳の学生でも、親の同意なしでクレジットカードを作れる。

以前は未成年がクレジットカードを作る際に親の同意が必要だったが、2022年4月の民法改正で成人年齢が20歳から18歳に引き下げられたため、現在は本人の意思だけで申し込めるようになった。

【民法4条「成年」(抜粋)】

年齢十八歳をもって、成年とする。

【民法5条「未成年者の法律行為」(一部抜粋)】

- 未成年者が法律行為をするには、その法定代理人の同意を得なければならない……

- 前項の規定に反する法律行為は、取り消すことができる。

引用:e―GOV法令検索 民法

この改正により、多くのクレジットカード会社も申し込み資格を20歳以上から18歳以上に変更し、親の同意を不要とした。ただし、一部のカード会社では18歳・19歳の申し込み時に親の同意を求めるケースもある。

例えば、三井住友カード(NL)は高校生を除く18歳以上が申し込めるが、カード会社ごとに条件が異なるため、事前に確認しておくと安心だ。

| 親の同意が必要 |

・NAカード ・Amazon Mastercard ・Visa LINE Payクレジットカード |

|---|---|

| 親の同意が不要 | ・三井住友カード(NL) ・JCB CARD W ・楽天カード ・dカード ・エポスカード |

※楽天カード、三井住友カード、dカード、エポスカードのサイトをもとに筆者作成

(公式サイト)

内定者がクレジットカードを作るなら学生用と社会人用のどっちがいい?

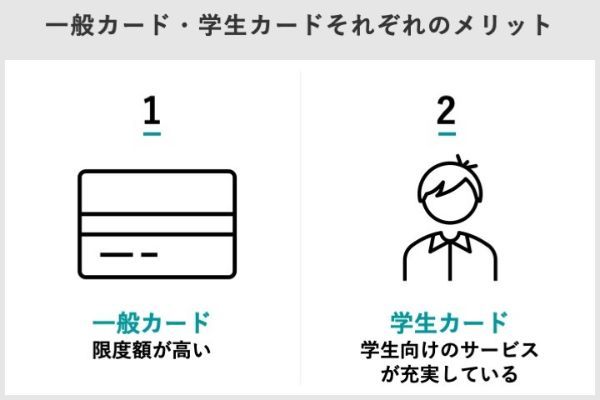

内定者は、学生カードではなく社会人向けの一般カードを作るのがおすすめだ。

なぜなら、学生カードは限度額が低く、卒業後に新しいカードへ切り替える手間が発生する可能性があるからだ。一方、一般カードなら入社後もそのまま使い続けられ、必要に応じて限度額を引き上げることも簡単だ。

| 発行会社 | カード券種 | 対象年齢 | 限度額(最大) | |

|---|---|---|---|---|

| ライフカード | 一般 | ライフカード | 18歳~ | 200万円 |

| 学生用 | 学生専用ライフカード | 18~25歳 | 30万円 | |

| JALカード (三菱UFJニコス) |

一般 | 普通カード | 18歳~ | 100万円 |

| 学生用 | JALカードnavi | 18~30歳 | 30万円 | |

| 楽天カード | 一般 | 楽天カード | 18歳~ | 100万円 |

| 学生用 | 楽天カードアカデミー | 18~28歳 | 30万円 | |

※ライフカード、JALカード、楽天カードのサイトをもとに筆者作成

クレジットカードには「一般カード」と「学生カード」の2種類がある。一般カードは社会人向けで、学生カードは学生専用に発行されるカードだ。学生カードは対象年齢の上限が決まっており、限度額も低めに設定される傾向がある。

学生カードの小さい限度額は、社会人にとってデメリットだろう。限度額は返済するまで回復せず、締め日のスケジュールによってはひと月あたりの限度額はさらに小さくなる。

例えば、限度額30万円のカードで月末締め・翌月末払いの場合、実質的にひと月あたり15万円しか使えないことになる。社会人になれば出費が増えるため、この限度額では不便に感じる場面も多いだろう。

| 4月 | 5月 | 6月 | |

|---|---|---|---|

| 未返済の利用額 | ─ | 15万円(4月分) | 15万円(5月分) |

| 当月分の利用額 | 15万円(4月分) | 15万円(5月分) | 15万円(6月分) |

| 利用枠の残高 | 15万円 | 0万円 | 0万円 |

もちろん、入社後に学生カードから一般カードへ切り替えることもできる。だが、切り替え時の手続きが面倒になるケースもある。

例えば、「楽天カードアカデミー」は「楽天カード」にスムーズに移行できるが、「JALカードnavi」から「CLUB-Aカード」に切り替えるとカード番号が変更される。そのたびにカード番号を登録したサイトでも変更手続きをしなければならない。

支払先が多いと作業が煩雑になるばかりか、引き落としができずサービスが停止されるといったリスクもある。

カード切り替えの際の手間やトラブルが起こるリスクを考えても、入社前であっても一般カードを作っておくほうがおすすめです。

一方、一般カードは18歳以上なら申し込めるものが多く、入社前でも審査に通れば発行できる。最初の限度額は少額にとどまることもあるが、入社後に年収をもとに再審査を受ければ引き上げが可能だ。最初から一般カードを作っておけば、卒業後にカードを作り直す手間もなく、長く使い続けられるためおすすめだ。

(公式サイト)

新卒入社前の人におすすめクレジットカード5選

新卒入社前の人におすすめのクレジットカードは、三井住友カード(NL)、楽天カード、JCB CARD W、dカード、エポスカードの5枚だ。なぜなら、これらのカードは18歳以上なら申込時に親の同意が不要なうえ、年会費が無料で、ポイントプログラムや付帯保険が充実しているためだ。もちろん、いずれも社会人になって持っていても恥ずかしくない1枚だ。

| カード名 | 三井住友カード(NL) |

楽天カード |

JCB CARD W

|

dカード

|

エポスカード |

|---|---|---|---|---|---|

| 年会費 | 永年無料 | 無料 | 無料 | 無料 | 無料 |

| ポイント還元率 | 最大7%(※1) | 1~2% | 1.0%~10.5%(※2) | 1~10.5% | 0.5~15% |

| ポイント種類 | Vポイント | 楽天ポイント | Oki Dokiポイント | dポイント | エポスポイント |

| 国際ブランド | ・Mastercard ・Visa |

・Mastercard ・VISA ・JCB ・American Express |

JCB | ・Mastercard ・VISA |

VISA |

| 審査・発行期間 | 最短10秒 ※即時発行ができない場合があります。 |

1週間~10日 | 最短5分※3 | 最短5分 | 最短当日 |

| 優待特典 | ◆新規入会&条件達成で 最大21,600円相当プレゼント ▼期間:2025/7/1~2025/9/30 ▼内訳 ①新規入会&スマホのタッチ決済 1回で5,000円分のVポイントPay ギフトプレゼント ②SBI証券口座開設&クレカ積立 などで16,600円相当の Vポイントプレゼント |

・新規入会&ご利用で最大5,000ポイント ・空港ラウンジサービス |

・新規入会で最大19,000円 のキャッシュバック ・新規入会&MyJCBアプリへログインのうえ Amazon.co.jpで利用すると、 Amazon.co.jpでのカードご利用合計金額の 20%をキャッシュバック ・トラベルデスク(海外) |

・新規入会&利用&Webエントリーで最大2,000ポイント ・トラベルデスク(海外) |

・新規入会で最大2,000円相当のポイントまたはクーポン ・トラベルデスク(海外) ・年4回「マルイ」で10%割引 |

| 付帯保険 | 海外旅行傷害保険 (利用付帯) |

海外旅行保険 (利用付帯) |

・海外旅行保険 (利用付帯) ・海外ショッピング保険 |

・海外旅行保険 (利用付帯、29歳以下) ・国内旅行保険(自動付帯、29歳以下) ・海外ショッピング保険 ・国内ショッピング保険 (リボ払いまたは3回以上の分割払い) |

海外旅行保険 (自動付帯) |

| 申込条件 | 満18歳以上(高校生を除く) (親の同意:不要) |

18歳以上 (親の同意:不要) |

18歳以上 39歳以下 (親の同意:不要) |

18歳以上 (親の同意:不要) |

18歳以上 (親の同意:不要) |

| 詳細 | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※JCB、楽天カード、三井住友カード、dカード、エポスカードのサイトをもとに筆者作成

※1 スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※1 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 通常のポイントを含みます。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 還元率は交換商品により異なります。 ※3【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※3モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

三井住友カード(NL)

| 年会費 | 永年無料 |

| ポイント還元率 | 最大7%(※) |

| ポイント種類 | Vポイント |

| ポイント利用例 | ・カード利用代金の充当 ・商品券やギフトと交換 ・マイルや他のポイントと交換 ・ポイント投資(SBI証券) |

| 国際ブランド | ・Mastercard ・Visa |

| 審査・発行期間 | 最短10秒 ※即時発行ができない場合があります。 |

| スマホ決済 | ・Apple Pay ・Google Pay ・Samsung Wallet |

| 電子マネー | iD(専用) PiTaPa WAON |

| 優待特典 | ◆新規入会&条件達成で 最大21,600円相当プレゼント ▼期間:2025/7/1~2025/9/30 ▼内訳 ①新規入会&スマホのタッチ決済 1回で5,000円分のVポイントPay ギフトプレゼント ②SBI証券口座開設&クレカ積立 などで16,600円相当の Vポイントプレゼント |

| 付帯保険 | 海外旅行傷害保険(利用付帯) |

| マイル | ANA |

| 限度額(最大) | 100万円 |

| 申込条件 | 満18歳以上(高校生を除く) |

| 詳細 | 公式サイト |

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

| プラン | 概要 |

|---|---|

| 旅行安心プラン (海外旅行傷害保険など) |

海外旅行中のけがなどを補償 |

| 日常生活安心プラン (個人賠償責任危険保険など) |

日常生活で負った賠償責任などを補償 |

| ケガ安心プラン (傷害入院保険など) |

日常生活のけがなどを補償 |

| 持ち物安心プラン (携行品損害保険など) |

事故などで持ち物に発生した損害を補償 |

また、三井住友カード(NL)は25歳以下の学生だけの特典「学生ポイント」というプログラムがある。 対象の支払いの還元率が上昇するほか、分割払い手数料の全額がポイントで還元されるサービスだ。※

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

| 対象の支払い(例) | 還元の内容 | |

|---|---|---|

| サブスク | Hulu U-NEXT など |

最大10%ポイント還元 ※1 |

| 携帯料金 | NTTdocomo Softbank など |

ポイント最大2%還元 ※1 |

※ 25歳以下の学生限定

※1 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

NTTドコモの携帯料金支払いの還元率が最大2%上乗せされたりするなど、お得なプログラムとなっている。

三井住友カード(NL)に関する良い口コミ

30代|男性

キャンペーンでお得に

新規入会&ご利用で最大6,000円相当のVポイントをもらえるのはこのカードを持つ動機になると思います。また、定期的にポイント還元キャンペーンも実施してくれるので、複数枚のクレジットカードを使ってお得にお買い物をしたい消費者にとっては、サブカードとして持っておく価値があると思います。

期間:2024/1/1~2024/4/21

40代|男性

還元率が充実

良かった点は、対象コンビニやマクドナルドで還元率最大7%(※)であり、スーパーやネットショップでも還元率1%にできるので貯まったポイントが使いやすいことです。それと最短10秒(※)で即時発行ができ、カードが届く前に使えるのも便利です。ポイントをキャッシュバックに使えることも魅力です。

※即時発行ができない場合があります。

30代|女性

ポイントが貯まる

年会費無料なのに、ポイントが貯まるチャンスが多いと思います。クレジットの使用用途は限られますが、スマホのタッチ決済であれば対象のコンビニやマクドナルドなど利用しやすい店舗で7%還元されるので、普段の買い物で手軽にポイ活することができます。また、Amazonや楽天ショッピング、じゃらんなどの旅行サイトなども三井住友カードのサイトを経由すればポイントを貯めることができます。

三井住友カード(NL)に関する良くない口コミ

30代|女性

ポイントが使いにくい

Vポイントはお店で使えるタイプのポイントではないため、使いどころは限定的です。銀行の振り込み手数料に使えますが、振り込む機会が少なければ旨みは少ないですし、ネットショッピングで使うには専用のアプリを介さなければなりません。景品などへの交換もある程度貯まってからでないとできないので、手軽に使えるポイントではないと思います。

30代|女性

ポイント還元率が低い

特約店を除くとポイント還元率が0.5%です。年会費無料で1%の還元率があるカードは他に結構存在しているので、そこはもっと上げていってほしいなと思います。そうすれば、積み立て以外に通常の買い物でも活用できるのになと思いました。そこが少し残念です。

30代|男性

カード番号の確認が面倒

オンライン決済でこのカードを使おうと思った際に、クレジットカード番号をスマホアプリから確認しないといけないのが面倒だと感じました。カードの券面の番号を確認するクセが残っているからだと思うので、慣れればデメリットには感じなくなるかもしれません。オンライン決済時にクレジットカード番号をセキュアな形で自動連携するような機能がリリースされれば、もっと使いたいと感じるかも知れません。

(公式サイト)

楽天カード

※2025年3月10日時点

| 年会費 | 無料 |

| 還元率 | 1~2% |

| ポイント種類 | 楽天ポイント |

| ポイント利用例 | ・カード利用代金の充当 ・マイルや他のポイントと交換 ・ポイント投資(楽天証券) ・楽天オリジナルグッズと交換 |

| 国際ブランド | ・Mastercard ・VISA ・JCB ・American Express |

| 審査・発行期間 | 1週間~10日 |

| スマホ決済 | ・Apple PAY ・Google PAY ・楽天カードタッチ決済 (スマートフォン) ・楽天ペイ |

| 電子マネー | 楽天Edy |

| 優待特典 | ・新規入会&ご利用で最大5,000ポイント ・空港ラウンジサービス |

| 付帯保険 | 海外旅行保険 (利用付帯) |

| マイル | ・JAL ・ANA |

| 限度額(最大) | 100万円 |

| 申込条件 | 18歳以上 |

| 詳細 | 公式サイト |

楽天カードを通じて得られるポイントは「楽天ポイント」だ。利用額の100円につき1ポイントが付与される。楽天ポイントは1ポイント=1円で利用できるため、基本の還元率は1%だ。

楽天市場アプリで楽天カードを利用すれば、還元率が3.5%以上となりお得だ。

また、楽天カードは選べる国際ブランドが4種あり、ここで紹介する5つのクレジットカードの中では最多だ。特に「American Express」を選べるのは楽天カード以外にない。

| Visa | Mastercard | JCB | American Express |

|

|---|---|---|---|---|

| 楽天カード | 〇 | 〇 | 〇 | 〇 |

| JCB CARD W | ─ | ─ | 〇 | ─ |

| 三井住友カード(NL) | 〇 | 〇 | ─ | ─ |

| dカード | 〇 | 〇 | ─ | ─ |

| エポスカード | 〇 | ─ | ─ | ─ |

※JCB、楽天カード、三井住友カード、dカード、エポスカードのサイトをもとに筆者作成

国際ブランドにAmerican Expressを選ぶと、同社の提供する会員サービス「アメリカン・エキスプレス・コネクト」を利用できる。サービスを利用すれば会員限定のお得な情報や優待を受けられるだろう。

楽天カードは、一般的なカードながら空港ラウンジサービスが付帯する点が魅力です。カードを提示すれば、同伴者も含めハワイにある2つのラウンジを無料で利用できます。さらに海外旅行保険も付帯(利用付帯)するため、旅行好きにもメリットのあるカードといえます。

楽天カードに関する良い口コミ

20代|女性

ポイントが貯まる

楽天ポイントはコンビニから百貨店などあらゆるところで貯める機会があります。またホテルの宿泊やレストランなどのサービスでもポイントが貯まり、便利だと思います。また楽天ポイントの獲得数などによって会員のステータスが上がるので、カードを使えば使うほど、ポイントが貯まりやすい好循環が生まれます。

20代|男性

楽天ポイントが貯まる

楽天ポイントが非常に貯まりやすいです。キャンペーンもしっかりと開催されていますし、楽天のサービスを利用することで貯まりやすくなります。他の楽天サービスを契約するとさらにポイントがボーナスで貯まるという点も魅力的です。支払いの際にも使用できるため良いです。

30代|女性

ポイントがざくざく貯まる

ネット通販でも、店頭での買い物でも使用可能です。使えば使うほど還元率が良くなりますし、カード使用しなくてもポイント付与のみができる店舗があるのもいいと思います。基本ポイントは有効期限がなく、貯め続けることが可能です。なによりも登録発行の手続きがネットで完結できるので簡単です。

楽天カードに関する良くない口コミ

20代|女性

ポイントが複数種類ある

ポイントは、通常ポイントと期間限定ポイントの2種類があります。通常ポイントはクレジットカードの決済額に充当することができますが、期間限定ポイントはそれができません。そのため、期間限定ポイントを使うために買い物をしないともったいないという状況が生まれてしまい、ストレスに感じることがあります。

20代|男性

明細が見にくい

明細が見にくい点が残念です。明細はネットで確認できるのですが、いちいちログインする必要があります。また、詐欺も多いのでそれを見極めて明細を確認する必要があるので面倒です。

40代|女性

ポイントの利用が制限される

キャンペーンで貯まるのは多くが期間限定ポイントなので、期限内に使わなければならず、期限も短いためうっかりしていると失効してしまうことがあります。期間限定ではなく、通常のポイントをつけてほしいです。電子マネーへのチャージがポイント対象外になる点もデメリットです。ETCカードの年会費は有料なので、余計なコストがかかってしまいます。

(公式サイト)

JCB CARD W

※2025年3月10日時点

| 年会費 | 無料 |

| 還元率 | 1.0%~10.5%※1 |

| ポイント種類 | Oki Dokiポイント |

| ポイント利用例 | ・カード利用代金の充当 ・商品券やギフトと交換 ・マイルや他のポイントと交換 ・JCBプレモカードにチャージ |

| 国際ブランド | JCB |

| 審査・発行期間 | 最短5分※2 |

| スマホ決済 | ・Apple PAY ・Google PAY |

| 電子マネー | QUIC Pay |

| 優待特典 | ・新規入会で最大19,000円キャッシュバック ・新規入会&MyJCBアプリへログインのうえAmazon.co.jpで利用すると、 Amazon.co.jpでのカードご利用合計金額の20%をキャッシュバック ・トラベルデスク(海外) |

| 付帯保険 | ・海外旅行保険 (利用付帯) ・海外ショッピング保険 |

| マイル | ・JAL ・ANA ・デルタ航空 |

| 限度額(最大) | ─ |

| 申込条件 | 18歳以上 39歳以下 (親の同意:不要) |

| 詳細 | 公式サイト |

※2【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※2モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

さらに「JCBオリジナルシリーズ」加盟店で利用すると、より大きなポイント還元を受け取れる。例えばスターバックスにおいて「Starbucks eGiftの購入」を決済すると1,000円につき21ポイントが付与される。

・洋服の青山(1,000円につき5ポイント)

・AOKI(1,000円につき5ポイント)

・セブン‐イレブン(1,000円につき3ポイント)

・アマゾン(1,000円につき3ポイント)

※JCB CARD Wはさらに1ポイント加算

Oki Dokiポイントは、利用シーンに応じて価値が異なる。カード利用額の返済に充てた場合は1ポイント=3円だが、「JCBプレモカード」にチャージする場合や、その他指定のポイントへ移行する場合は1ポイント=5円で換算される。これらに用いれば、JCB CARD Wの基本的な還元率は1%ということになる。

・ビックポイント/ビックネットポイントへの交換

・ベルメゾンポイントへの交換

・ジョーシンポイントへの交換

・セシールスマイルポイントへの交換

※2025年3月10日時点

JCB CARD Wに関する良い口コミ

40代|男性

ポイントが貯まりやすい

良かった点は、還元率が常にJCBの一般カードの2倍で、ポイントがたくさん貯まることです。また最大還元率はクレジットカードの中でも最高水準であり、スターバックスなど提携店利用でポイントが最大21倍になるので、自分としては満足した買い物ができて便利だと思います。

30代|女性

他よりお得がいっぱい

ポイントで交換できる商品が豊富です。商品の他にも、よく使われる各社のポイントに1ポイント4円や5円のレートで変換できます。キャンペーンでさらに還元率が高くなっていることもあるので、参加できればさらにお得です。MyJCBアプリを使えば、明細の確認や支払いの変更も簡単にできるのでとても便利です。

JCB CARD Wに関する良くない口コミ

40代|男性

年齢制限がある

キャンペーンのキャッシュバック付与が入会4ヵ月後と遅いことがデメリットです。メンバーランク制度のJCB STAR MEMBERSは対象外であり、キャッシング利用にも向いていないと思います。

30代|男性

入会上限年齢がある

入会の上限年齢が39歳と設定されているため、友人にお勧めしたくてもできないことがありました。年齢制限の必要性はないのかなと思いましたので、撤廃してもらえるとうれしいです。また、モバイルSuicaのようにスマホのみで利用できる仕組みがあると便利だと思います。

30代|女性

旅行保険が不十分

海外旅行に行くときはJCB CARD Wだけでは心もとなく、他に手厚い旅行保険を付帯するクレジットカードを併用しています。無料なので仕方ないとは思いますが、併用するエポスゴールドは年会費無料でそこそこ手厚いので、JCBにも頑張ってほしいです。

(公式サイト)

dカード

※2025年3月10日時点

| 年会費 | 無料 |

| 還元率 | 1~10.5% |

| ポイント種類 | dポイント |

| ポイント利用例 | ・カード利用代金の充当 ・マイルや他のポイントと交換 ・ポイント投資 (SMBC日興証券、SBI証券) ・NTTドコモの通信料などに充当 |

| 国際ブランド | ・Mastercard ・Visa |

| 審査・発行期間 | 最短5分 |

| スマホ決済 | ・Apple PAY ・おサイフケータイ ・d払い |

| 電子マネー | iD |

| 優待特典 | ・新規入会&利用&Webエントリーで最大2,000ポイント ・トラベルデスク(海外) |

| 付帯保険 | ・海外旅行保険 (利用付帯、29歳以下) ・国内旅行保険 (自動付帯、29歳以下) ・海外ショッピング保険 ・国内ショッピング保険 (リボ払いまたは3回以上の分割払い) |

| マイル | JAL |

| 限度額(最大) | 100万円 |

| 申込条件 | 18歳以上 (親の同意:不要) |

| 詳細 | 公式サイト |

| 付帯保険 | 概要 | |

|---|---|---|

| 29歳以下 | 海外旅行保険 | 海外旅行中のけがなどを補償 |

| 国内旅行保険 (国内航空便遅延費用特約付き) |

・国内旅行中のけがなどを補償 ・国内航空便の遅延などで発生した損害を補償 |

|

| 加入者全員 | 海外ショッピング保険 | 事故などで購入商品に損害が発生した場合に補償 |

| 国内ショッピング保険(※1) | 事故などで購入商品に損害が発生した場合に補償 |

dカードはNTTドコモユーザーに特におすすめのクレジットカードだ。購入から1年以内に紛失や盗難などが原因で携帯電話端末を買い替える際、最大1万円まで補償される「dカードケータイ補償」というサービスが付帯する。

またポイント還元も手厚い。dカードにはdポイント機能が付帯しており、「dポイント加盟店」で提示すると別途ポイントが上乗せされる。

さらに「dカード特約店」でも通常とは別のポイントが付与される。つまり、dポイント加盟店かつdカード特約店で利用すれば、ポイントの三重取りも可能だ。

・ココカラファイン

・高島屋

・ジュンク堂書店

・ドトールコーヒーショップ

※2022年2月4日時点

dカードに関する良い口コミ

30代|女性

dポイントが貯まる

年会費無料なのに1%の還元率があり、お得です。またd払いと紐付ければ1.5%になり、どんどんポイントが貯まっていきます。d払いに紐づけられるクレジットカードはdカードだけなので、d払いをクレジットカード支払いで使いたい方にはとても便利な1枚です。

30代|女性

メリットたくさん!

年会費無料で作ることができました。サイトを通して作るとポイントをもらえるキャンペーンもやっていました。dカードを出すとポイントが貯まるお店が多くて気に入っています。貯まったポイントはマクドナルドで使っていて、楽しみの一つになっています。アプリも使いやすいです。

30代|女性

ポイントが貯まりやすい

dポイントを使えるお店が多いので、ポイントを貯めやすく、使いやすいです。還元率も1.0%と高めなところや、d払いでの支払いでポイントが多くもらえるところも嬉しいです。また、iDも使えるので買い物にも便利です。年会費も無料なので、コストを気にせず使えるところも嬉しいです。

dカードに関する良くない口コミ

50代|男性

ポイント還元率が低い

無料だから仕方がない部分ではありますが、ポイント還元率が低いと思います。ゴールドカードとの格差がありすぎます。また、携帯電話など長期利用者への特典もないのは残念ですね。今は良くても先々には疑問があります。

30代|女性

モバイルSuicaチャージが不便

モバイルSuicaのチャージはdカードでできるのですが、チャージした分の金額にポイントが付与されません。リクルートカードでチャージした時に貯まるポイントをdポイントに換えられるので、チャージはそっちでやったほうがいいや、となってしまいます。チャージ分も対象になってほしいです。

40代|女性

家族カードなので…

あまりデメリットを感じたことはないですが、しいて言えば、夫が親の家族カードなので、親カードでしか情報を開けなかったりするのがデメリットかなと思います。先日届いた「年間ご利用額特典」も、夫の携帯でしかログインできませんでした。時間のある昼間にゆっくり見たいけれど、それができないのでまだ利用していません。できたら、親とあと1人くらいログインできるようにしてもらいたいなあと思います。

(公式サイト)

エポスカード

※2025年3月10日時点

| 年会費 | 無料 |

| 還元率 | 0.5~15% |

| ポイント種類 | エポスポイント |

| ポイント利用例 | ・カード利用代金の充当 (ネット通販のみ) ・マイルや他のポイントと交換 ・ポイント投資(tsumiki証券) ・エポスVisaプリペイドカードにチャージ |

| 国際ブランド | VISA |

| 審査・発行期間 | 最短当日 |

| スマホ決済 | ・Apple PAY ・Google PAY ・EPOS PAY |

| 電子マネー | 楽天Edy |

| 優待特典 | ・新規入会で最大2,000円相当のポイント またはクーポン ・トラベルデスク(海外) ・年4回「マルイ」で10%割引 |

| 付帯保険 | 海外旅行保険(自動付帯) |

| マイル | ・JAL ・ANA |

| 限度額(最大) | ─ |

| 申込条件 | 18歳以上 (親の同意:不要) |

| 詳細 | 公式サイト |

旅行に行く予定がない人も、エポスカードはメリットがある。全国1万店舗以上の「エポトクプラザ」加盟店で優待を受けられるため、加入しておくだけでも損はない。

・ノジマ:ポイント還元率5倍(2.5%)

・コンタクトのアイシティ:店頭価格から割引

・ブックオフオンライン:宅配買取サービスの買取価格が10%上昇

・モンテローザグループ(魚民、白木屋など):ポイント還元率5倍(2.5%)

※2025年3月10日時点

丸井グループをよく利用する人は特にエポスカードの加入を検討するとよいだろう。以下のメリットを享受できる。

・ネット通販限定で不定期に開催される「マルコとマルオの3日間」でも、同じく期間中はエポスカードの利用で何度でも10%オフで買い物が可能

エポスカードに関する良い口コミ

30代|女性

手軽にゴールドカードをGET

案内があればゴールドカードへ年会費無料でランクアップすることができ、手軽にゴールドカードを手に入れることができます。ゴールド会員だとポイントバックや施設利用でお得なサービスを受けられるようになります。また、エポスアプリが使いやすく、支払照会で固定費・変動費の表示を分けられるのが特に便利に感じています。

30代|男性

年会費無料

年会費無料なのでとりあえず作って持っておいて損はないです。そして入会特典でポイントが2,000ポイントもらえるのでそれだけで2,000円分の買い物ができます。利用明細などもアプリで簡単に管理できますし、クレジットカード初心者であれば使いやすいのではないでしょうか。

40代|男性

実店舗でタッチ決済

実店舗でもタッチ決済ができて安心できるところがメリットです。エポスカードは、VISAのタッチ決済に対応しているため、タッチするだけで支払いができます。わざわざカードを通したり差し込んだりする手間も省けますし、店員とのやり取りの時間も短縮できます。

エポスカードに関する良くない口コミ

30代|女性

ステータス性はない

年会費無料で作りやすいカードなので、ステータス性やレア感はないです。若い人を中心に多くの人が持っているクレジットカードというイメージで、大人が日常使いするには少しステータス性が足りないかなと思います。改善してほしい点は、マルイでお金を使った時のポイントが少し物足りないことです。

30代|女性

エポスかんたん決済が使いにくい

エポスかんたん決済とは、エポスNetのIDとパスワードを使用して気軽に使える決済のことです。使える場所は結構あるのですが、気軽に使えて皆が知っているようなポピュラーなサイトがないのが少し残念です。ポイントを使って知らない、気になるサイトで買い物してみよう!というのも良いのですが、普段利用しているサイトで使いたいなぁと思います。

30代|男性

還元率が低い

還元率が基本0.5%と他のカードに比べて低いのが最大のデメリット。なかなかポイントも貯まらないのでメインカードとしては使いづらいです。また利用明細アプリも更新が遅く、なかなか使った分が反映されないこともあります。なんとかポイント還元率を1%にしてもらいところです。

(公式サイト)

クレジットカードを新卒入社前に作るデメリットはある?メリット3つ

新卒入社前にクレカを作るデメリットはある?

入社前の学生がクレジットカードに入会する大きなデメリットはない。入会費や年会費のかからないカードを選べば、クレジットカードの発行そのもので経済的な負担が発生することは基本的にない。

強いていえば、入社後に職業欄などの変更手続きが必要になる点はデメリットといえるだろう。クレジットカードは現在の情報を申告して申し込むため、入社前は学生として申し込むことになる。入社後は職業や年収といった属性が変わるため、その都度、情報の更新が必要だ。

もっとも、情報の変更は新卒で入社するときにだけ発生するわけではありません。部署の変更や転勤など、入社後も属性は何度も変わります。入社を待ってカードを発行したとしても、その後の情報の変更手続きが完全になくなるわけではありません。

とはいえ、近年は登録情報の変更手続きは簡単だ。カード会社のウェブサイトやアプリなどを通じ、手軽に勤務先や住所などの情報を更新できる。クレジットカード登録の切り替えよりは楽だと言える。

(公式サイト)

入会費が無料で、現金よりお得

クレジットカードの多くは、申し込みや入会において費用はかからない。また入会後は年会費などが発生するものもあるが、一般的なカードなら無料のものも多い。クレジットカードの費用は、主に小売店などの加盟店が負担しているためだ。

この仕組みがあるため、多くのカード会社は利用者から費用を徴収しなくてもサービスを維持することができる。したがって、カードを早く作ったとしても、経済的な負担は基本的に発生しない。

むしろ、クレジットカードは現金で支払うよりもお得だ。カード会社の多くがポイント還元といった特典を用意しているためだ。

例えば還元率1%のクレジットカードなら、利用代金の1%分のポイントを受けられます。これは1%分の値引きを受けられるということです。

代表的な年会費無料のクレジットカード5種について、具体的なポイント還元率を以下にまとめた。

| 年会費 | 最大ポイント還元率 | 1万円に対する 還元額 |

|

|---|---|---|---|

| JCB CARD W | 無料 | 10.5% (「Starbucks eGift」の購入など)(※1) |

1,050円相当 |

| 楽天カード | 無料 | 2% (楽天市場での利用など)(※2) |

200円相当 |

| 三井住友カード(NL) | 無料 | 最大7%※4 (「ポイントUPモール」の利用など)(※3) |

1,000円相当 |

| dカード | 無料 | 10.5% (「dカードポイントモール」の利用など) |

1,050円相当 |

| エポスカード | 無料 | 15% (「エポスポイントUPサイト」の利用など) |

1,500円相当 |

※1.還元率は交換商品により異なります。

※2.楽天市場の還元を含めると3%(楽天市場アプリなら3.5%)

※3.2024年1月現在+0.5~9.5%還元、ポイント還元率は予告なく変更となる場合がございます。

※JCB、楽天カード、三井住友カード、dカード、エポスカードのサイトをもとに筆者作成

※4 ※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※4 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※4 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※4 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※4 通常のポイントを含みます。

※4 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※4 Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

同様の仕組みは他のカードでも見られるが、最高還元率で比べると5種の中ではエポスカードが最も高かった。

(公式サイト)

卒業旅行で使える

クレジットカードには旅行に役立つサービスが付帯することも多い。前もってカードを作っておけば、手厚いサービスを受けながらより快適に卒業旅行を楽しむことができるだろう。

| 保険 | 旅行傷害保険 | 旅行中のけがなどを補償 |

|---|---|---|

| 航空便 遅延費用保険 |

航空便の遅延などで発生した費用を補償 | |

| 携行品 損害保険 |

事故などで身の回り品に発生した損害を補償 | |

| その他 | トラベルデスク | 緊急時の案内などを受けられるサービス |

| ラウンジ | 空港などにある有料ラウンジを、 無料または優待価格で利用できるサービス |

|

| 海外キャッシング | 海外現地のATMから、 現地通貨を引き出せるサービス |

クレジットカードの代表的な付帯サービスが保険だ。特に「旅行傷害保険」は多くのクレジットカードに付帯しており、旅行中に自身の身体に発生した損害(けがや食中毒など)などの補償を受けられる。

| 保険 | その他 | |

|---|---|---|

| JCB CARD W | ・旅行保険(海外のみ) ・ショッピング保険(海外のみ) |

・トラベルデスク(海外) |

| 楽天カード | ・旅行保険(海外のみ) | ・トラベルデスク(海外) ・ラウンジ |

| 三井住友カード(NL) | ・旅行保険(海外旅行傷害保険のみ) | ・トラベルデスク(海外) |

| dカード | ・旅行保険(国内・海外)※29歳以下 ・ショッピング保険(国内・海外) |

・トラベルデスク(海外) |

| エポスカード | ・旅行保険(海外のみ) | ・トラベルデスク(海外) |

※JCB、楽天カード、三井住友カード、dカード、エポスカードのサイトをもとに筆者作成

dカードは29歳以下であれば海外だけでなく国内旅行中のケガや病気による治療費や損害などが補償されるサービスが付帯している。

(公式サイト)

特に海外で治療を受ける場合は日本の公的医療保険で十分補償されないケースがあるため、旅行傷害保険があると安心でしょう。

また、海外旅行では現金払いを受け付けない店舗に出会う可能性がある。その場合も、同一の「国際ブランド」が付されたクレジットカードがあれば支払いが可能だ。

出典:国民生活センター 「国民生活(2022年7月号)」 国際カードのしくみ

・Mastercard

・JCB

・American Express

(公式サイト)

初任給までの急な支払いにも対応できる

クレジットカードがあれば、任意の出費を決済し支払いを遅らせ、家計の負担を軽減させる効果が期待できる。

入社する会社によっては、初任給が5月にずれ込み、4月に入社しても約2ヵ月間収入がないケースもある。例えば給与規定が「月末締め翌月25日払い」となっている場合、4月の就労に対する給与支給日は5月25日だ。

新社会人は、転居に伴う引っ越し費用や敷金・礼金のほか、新しい家具や家電製品の購入など、多額の出費が懸念される。さらに近年は食料品や電気代などが相次いで値上がりしており、生活費も上昇傾向だ(※2025年3月時点)。

入社に伴う出費も発生します。スーツやカバンなどの衣服費や、資格取得のための費用などが代表的です。突発的な費用が発生した場合、資金が不足し対応できない可能性が考えられます。

例えば楽天カードはショッピング1回払いをいつでも分割払いに変更できるサービスを提供している。当月請求分であれば、最長24日までいつでも変更可能だ。

| 分割払い | リボ払い | |||

|---|---|---|---|---|

| 手数料 (12回) |

決済後の指定 | 手数料 | 決済後の指定 | |

| 楽天カード | 年率14.75% | 〇 | 年率15.00% | 〇 |

| 三井住友カード(NL) | ※ | ※ | ※ | ※ |

| dカード | 年率14.50% | 〇 | 年率15.00% | 〇 |

※三井住友カード公式サイトにてご確認ください

「分割払い」と「リボ払い」のどちらの返済方法も、利用額が小さいほど、また早く返済するほど手数料は小さくなる。分割払いの場合、少ない回数で返済するほど手数料率も小さくなる。

| 分割回数 | ||||

|---|---|---|---|---|

| 3回 | 6回 | 12回 | ||

| 楽天カード | 年率 | 12.25% | 13.75% | 14.75% |

| 100円あたり | 2.04円 | 4.08円 | 8.16円 | |

| 三井住友カード(NL) | 年率 | ※ | ※ | ※ |

| 100円あたり | ※ | ※ | ※ | |

| dカード | 年率 | 12.00% | 13.75% | 14.50% |

| 100円あたり | 2.01円 | 4.02円 | 8.04円 | |

※三井住友カード公式サイトにてご確認ください

2回までの分割払いは手数料がかからないケースが多いです。楽天カードと三井住友カード(NL)、dカードはいずれもショッピング2回払いは手数料不要で利用できます。

(公式サイト)

新卒入社前に作るクレジットカードの選び方

年会費無料のカードを選ぶ

クレジットカードは年会費が発生するものもある。特にゴールドカードやプラチナカードなど、上位のカードで設定されていることが多い。

・アメリカン・エキスプレス・ゴールド・カード:3万1,900円

・三井住友カード プラチナ:5万5,000円(税込)

※2023年1月7日時点、税込

| 発行会社 | カード券種 | |

|---|---|---|

| 信販系 | JCB | JCB CARD W |

| ジャックス | アンドロメダカード(※1) | |

| 銀行系 | 三井住友カード | 三井住友カード(NL) |

| 三菱UFJニコス | 三菱UFJカード VIASOカード | |

| 流通系 | エポスカード | エポスカード |

| イオンクレジットサービス | イオンカード (WAON一体型) |

|

| EC系 | 楽天カード | 楽天カード |

| アマゾン (三井住友カード) |

アマゾンマスターカード | |

| 通信系 | NTTドコモ | dカード |

| auフィナンシャル サービス |

au PAY カード(※2) | |

※JCB、ジャックス、三井住友カード、三菱UFJニコス、エポスカード、イオンクレジットサービス、楽天カード、アマゾン、NTTドコモ、auフィナンシャルサービスのサイトをもとに筆者作成

※1.カードの利用がない場合の年会費:1,375円

※2.カードの利用がなく、所定の通信回線の契約もない場合の年会費:1,375円

ポイントプログラムが充実しているカードを選ぶ

ポイントプログラムの充実度も重要だ。多くのクレジットカードは、入会や利用でポイントを受け取れる特典が設けられている。

基本的に、受け取れるポイントが大きいものほどポイントプログラムが充実していると考えてよいだろう。以下3つの項目をチェックすると、大まかにそのクレジットカードでどれくらいのポイント還元を受けられるかわかる。

・(利用時)利用額あたりの還元率

・(利用時)所定の店舗、ECサイトなどにおける上乗せ

主要なクレジットカード5種について上記3項目をまとめると以下のようになる。

| 新規入会 | 利用時 | ||

|---|---|---|---|

| 利用額あたりの 還元率 |

所定の店舗、 ECサイトなどにおける上乗せ (合計の還元率) |

||

| JCB CARD W | ─ | 1.0%~10.5%(※1) | 1.0%~10.5%(※1) (「JCBオリジナルシリーズ」 加盟店の利用) |

| 楽天カード | 新規入会&ご利用で最大 5,000ポイント |

1% | 2%(※2) (楽天市場の利用) |

| 三井住友カード(NL) | ◆新規入会&条件達成で 最大21,600円相当プレゼント ▼期間:2025/7/1~2025/9/30 ▼内訳 ①新規入会&スマホのタッチ決済 1回で5,000円分のVポイントPay ギフトプレゼント ②SBI証券口座開設&クレカ積立 などで16,600円相当の Vポイントプレゼント |

0.5% | 最大7%(※3) (「ポイントUPモール」の利用) |

| dカード | 新規入会&ご利用&Webエントリーで最大 2,000ポイント |

1% | 最大10.5% (「dカードポイントモール」の利用) |

| エポスカード | 最大 2,000ポイント |

0.5% | 最大15.0% (「エポスポイントUPサイト」の利用) |

※2.楽天市場の還元を含めると3%(楽天市場アプリなら3.5%)

※3 スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※3 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※3 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※3 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※3 通常のポイントを含みます。

※3 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※3 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※JCB、楽天カード、三井住友カード、dカード、エポスカードのサイトをもとに筆者作成

新規入会で受け取れるポイントは「三井住友カード(NL)」が最も多く、利用額あたりの還元率は「楽天カード」と「dカード」が、所定の店舗やECサイトなどにおける上乗せでは「エポスカード」が最も大きくなった。

ポイント還元だけではなく、ポイントを利用しやすいかどうかも確認しましょう。たくさんのポイントを受け取っても、使い勝手が悪ければ魅力的とはいえません。

付帯サービスが充実しているカードを選ぶ

クレジットカードの特典のひとつに付帯サービスもある。付帯サービスの中でも特に注目したいのが「付帯保険」だ。

ただし通常の保険と同様、付帯保険の補償にも条件があり、必ず保険金を受け取れるわけではない。また付帯保険独特の条件として、「利用付帯」と「自動付帯」の2つの違いも把握しておきたい。

・自動付帯:そのクレジットカードに加入すると自動的に補償される

主なクレジットカード5種の付帯保険について、「海外旅行保険」と「国内旅行保険」、さらに「その他の保険」について以下にまとめた。

| 利用付帯/ 自動付帯 |

海外旅行保険の内訳 | ||||||

|---|---|---|---|---|---|---|---|

| 傷害 | 疾病 | 賠償責任 | 携行品損害 | 救援者費用 | 遅延損害 | ||

| JCB CARD W | 利用付帯 | 利用付帯 | 100万円 | 2,000万円 | 20万円 | 100万円 | ─ |

| 楽天カード | 利用付帯 | 利用付帯 | 200万円 | 3,000万円 | ─ | 200万円 | ─ |

| 三井住友カード(NL) | 利用付帯 | 利用付帯 | 50万円 | 2,000万円 | 15万円 | 100万円 | ─ |

| dカード | 利用付帯 (※1) |

利用付帯 | 200万円 | 2,000万円 | 20万円 | 200万円 | ─ |

| エポスカード | 利用付帯 | 500万円 | 270万円 | 2,000万円 | 20万円 | 100万円 | ─ |

※保険金額は最高額

※1.29歳以下のみ

※JCB、楽天カード、三井住友カード、dカード、エポスカードのサイトをもとに筆者作成

| 利用付帯/ 自動付帯 |

国内旅行保険の内訳 | ||||||

|---|---|---|---|---|---|---|---|

| 傷害 | 遅延損害 | ||||||

| 死亡 | 障害 | 入院 (日額) |

通院 (日額) |

手術 | |||

| JCB CARD W | ─ | ─ | ─ | ─ | ─ | ─ | ─ |

| 楽天カード | ─ | ─ | ─ | ─ | ─ | ─ | ─ |

| 三井住友カード(NL) | ─ | ─ | ─ | ─ | ─ | ─ | ─ |

| dカード | 利用付帯 (※1) |

1,000万円 | 1,000万円 | 3,000円 | 1,000万円 | 3万円 | 2万円 |

| エポスカード | ─ | ─ | ─ | ─ | ─ | ─ | ─ |

※保険金額は最高額

※1.29歳以下のみ

※JCB、楽天カード、三井住友カード、dカード、エポスカードのサイトをもとに筆者作成

国内旅行を補償する保険が付帯するのは、5種でdカード以外にない(2022年2月4日時点)。ショッピング保険も国内と海外の双方が補償される。なお、ショッピング保険は年齢の条件がないため、何歳でも補償対象だ。

(公式サイト)

| ショッピング保険 | 個人賠償 責任保険 |

傷害入院保険 (交通事故限定) |

携行品 損害保険 |

||

|---|---|---|---|---|---|

| 国内 | 海外 | ||||

| JCB CARD W | ─ | 100万円 (利用付帯) |

─ | ─ | ─ |

| 楽天カード | ─ | ─ | ─ | ─ | ─ |

| 三井住友カード(NL) | ─ | ─ | 20万円 (自動付帯) |

日額1,000円 一時金1万円 (自動付帯) |

3万円 (自動付帯) |

| dカード | 100万円 (利用付帯) (※1) |

100万円 (利用付帯) |

─ | ─ | ─ |

| エポスカード | ─ | ─ | ─ | ─ | ─ |

※保険金額は最高額

※1.原則としてリボ払い、または3回以上の分割払いが条件

※JCB、楽天カード、三井住友カード、dカード、エポスカードのサイトをもとに筆者作成

三井住友カードは「選べる無料保険」というサービスを展開しており、旅行保険以外に日常生活の損害を補償する保険(個人賠償責任保険、入院保険、携行品損害保険)を好きに選ぶことができる。

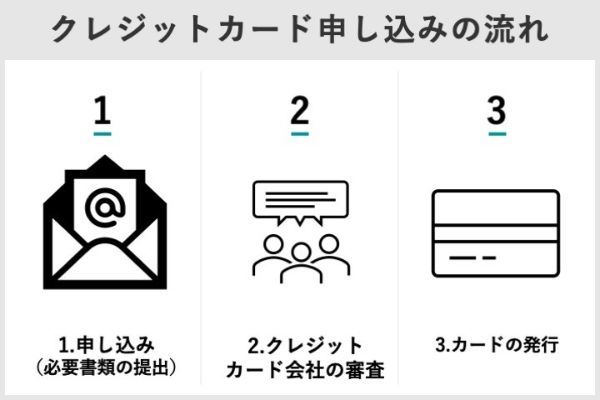

クレジットカードに申し込む方法や必要なもの

クレジットカードの申し込みは、本人確認書類・引き落とし先となる口座情報がわかるものを準備して、ウェブサイトで必要事項を入力したうえで、書類をアップロードするという流れで行う。。

本人確認書類や銀行口座の通帳・キャッシュカードを準備する

クレジットカードに申し込むときは、まず、マイナンバーカードや運転免許証などの本人確認書類と、引き落としに設定する銀行口座の情報がわかるものを準備しよう。クレジットカードを申し込む際は、引き落とし用の口座情報を入力する。そのため口座情報がわかるキャッシュカードや通帳の用意が必要だ。 カード会社によっては、登録する口座情報で本人確認が完了する。この場合、本人確認書類が不要となる。

例えばライフカードは、「オンラインでお支払いの口座設定」で申し込めば、本人確認書類は不要だ。

必要な項目を入力して、本人確認書類をアップロードする

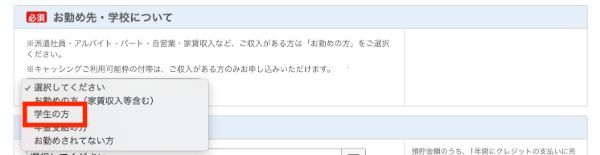

次に、申し込みたいカードのウェブサイトで、必要事項を入力する。新卒入社前で学生の方は、職業欄に「学生」と記載しよう。アルバイトをしている場合でも、申告する職業は基本的に学生だ。

住所欄について、入社にあわせて引っ越す場合も、現在の情報を申告する。転居後にクレジットカードのマイページで住所変更の手続きをしよう。

クレジットカードを利用する場合の注意点

クレジットカードの利用には注意点もあり、思わぬトラブルにもつながるため留意してほしい。特に注意したいのは「支払い期限」だ。

滞納で想定されるペナルティは、当該クレジットカード会社が単独で行うものだけではありません。滞納の記録が「信用情報機関」に登録され、別のクレジットカードやローンも利用できなくなる可能性があるのです。

| 機関名 | 加盟会員 |

|---|---|

| 日本信用情報機構(JICC) | 貸金業者など |

| シー・アイ・シー(CIC) | クレジットカード会社など |

| 全国銀行個人信用情報センター | 銀行、信用金庫など |

信用情報機関の加盟会員は、所属する信用情報機関に照会することで、自社以外で発生した滞納の記録も知ることができる。したがって、返済を怠った記録は広く共有され、別の会社の審査においても悪影響を与える可能性がある。

よくあるQ&A

ただし入社前で収入が少ない時期に申し込むことになるため、限度額は少額に設定されることが予想される。入社後、改めて年収を申告し、限度額を引き上げるとよいだろう。

また、クレジットカードの多くは年会費などのコストが無料で、ポイントプログラムや付帯サービスといった特典を用意している。早く申し込んだほうが恩恵を長く享受できるメリットも見逃せない。

なお、ゴールドカードは一般的なカードより厳格な審査が予想される。その分、審査に通過できる可能性は低下するだろう。

また「JCB CARD W」や「三井住友カード(NL)」は、最短10秒※でカード番号が発行される。カードが手元になくても、インターネットショッピングなどですぐに利用できるだろう。

なお、限度額30万円以下のクレジットカードはこの規定の例外とされている。アルバイトなどをせず収入がない学生の場合、限度額は30万円以下に設定される可能性が高いだろう。

ポイントプログラムが充実しており、自身のニーズに沿った付帯サービスが提供されているカードを選ぶことも大切だ。

| おすすめポイント | |

|---|---|

| JCB CARD W | ・還元率が一般のJCBカードの2倍 ・海外旅行保険と海外ショッピング保険が付帯(利用付帯) |

| 楽天カード | ・一般カードながら空港ラウンジサービスが付帯 ・楽天市場の還元率が上乗せ |

| 三井住友カード(NL) | ・付帯保険を自由に選べる ・対象店舗でのスマホのタッチ決済利用でポイント最大7%還元※ |

| dカード | ・付帯保険が手厚く、29歳以下ならさらに充実 ・海外レンタカーの優待割引あり |

| エポスカード | ・海外旅行保険が自動付帯 ・優待を受けられるお店が全国に1万店舗 |

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

なお、年収が0だからといって審査に通らないわけではない。加入資格に合致しているなら、無収入でもクレジットカードを持てる可能性はある。

対して3回以上の分割払いやリボ払いは、多くのクレジットカードで手数料が発生する。家計を圧迫する要因となるため、多用しないよう留意したい。

ただし、あまりにカードを増やすと管理が複雑になる。支払日が分散し、滞納を起こしかねない。最初は多くても2~3枚にとどめておくようおすすめする。

また、他のクレジットカードやローンも利用できなくなる可能性がある。滞納の記録は信用情報機関に記録され、他のクレジットカード会社や金融機関などが審査時などに照会するためだ。

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

【関連記事】

・ポイント還元率の高いクレジットカード10選

・ポイントがよく貯まるクレジットカード5選 効率的な貯め方も紹介

・最大還元率2.2%「リクルートカード」の特徴を解説

・Visa、JCB、Mastercardの違い

・【2023年最新版】クレジットカードの2枚、3枚持ちの最強の組み合わせは?徹底解説(外部サイト)

・専業主婦でも作れるクレジットカード10選!年収ゼロでも大丈夫!?(外部サイト)