投資信託の分配金だけで暮らしていくには、利回り5%のファンドの場合、7,200万円くらいの投資元本が必要だ。国内株式ファンドの平均分配金利回り(※上位20ファンドの平均)である10%の場合は、投資元本は3,600万円ほどで済む。

ただし分配金は決算ごとに必ず支払われる保証はないことや、元本を取り崩す元本払戻金のファンドがあることなど注意点がある。分配金は受け取ったほうがいいのか再投資したほうが良いのかについても解説していこう。

投資信託の分配金で暮らしている人はどんな人?

投資信託の分配金で暮らすためには毎月いくら必要か

分配金で暮らすには、世帯の生活費を把握することが重要だ。生活費の把握で参考になる情報が「消費支出」である。

消費支出……いわゆる生活費のことであり、日常の生活を営むに当たり必要な商品やサービスを購入して実際に支払った金額である。

出典:総務省統計局『家計調査 用語の解説』

消費支出は世帯の種別によって大きく変わる。単身世帯であれば居住費や食費などを抑えることが可能で、世帯人数が多ければ生活に必要な金額が上がる。消費支出の例が次だ。

| 世帯の種別 | 消費支出(月額) 2022年7~9月 |

|---|---|

| 総世帯 | 23万7,456円 |

| 単身世帯 | 15万2,856円 |

| 2人以上の勤労者世帯 | 31万8,001円 |

2022年7~9月のデータでは、すべての世帯を含む総世帯の消費支出は24万円弱であった。単身世帯は15万円あまり、2人以上の勤労者世帯では32万円弱であり、世帯によって消費支出が大きく変わる。

2人以上の勤労者世帯には子供がいない世帯と子供がいる世帯がある。子供がいる世帯のほうが、消費支出が多い傾向だといえる。特に高校生や大学生などの子供がいる場合は、教育費の負担もある。

生活費として必要な金額は、夫婦2人の勤労者世帯なら月20~30万円程度を想定できる。子供がいる世帯なら、子供の人数や年齢によって生活費が増えると考えられる。

(公式サイト)

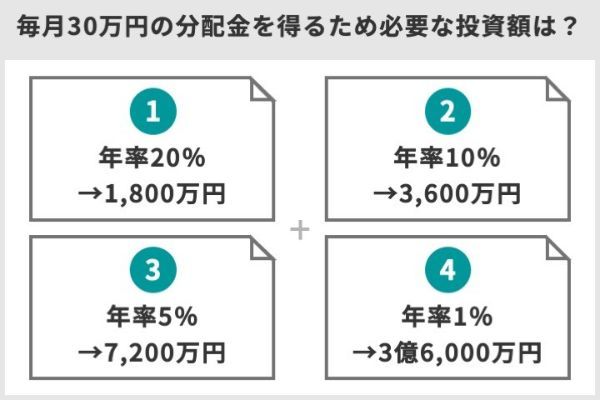

月30万円を投資信託の分配金から得るための必要な投資額は?

生活資金として毎月30万円を分配金から得たい場合、投資元本はいくら必要なのか。必要な投資額は分配金利回りによって変わってくる。計算式は以下の通りだ。

- 必要な投資額=毎月の生活費×12ヵ月÷年利回り(%)

この式を使って計算すると、必要な投資元本は次のようになる。

- 年率20%の場合、投資元本は1,800万円(30万円×12÷20%=1,800万円)

- 年率10%の場合、投資元本は3,600万円(30万円×12÷10%=3,600万円)

- 年率5%の場合、投資元本は7,200万円(30万円×12÷5%=7,200万円)

- 年率1%の場合、投資元本は3億6,000万円(30万円×12÷1%=3億6,000万円)

年率20%の分配金利回りが期待できる投資信託の場合

年率20%で月当たり30万円の生活資金を得るには、30万円×12÷20%=1,800万円のため、1,800万円の投資資金が必要です。

年20%の利回りは、投資の利回りとしては高すぎです。年率20%の分配金利回りの投資信託があったとしても、元本を取り崩して分配金を捻出する可能性が高いでしょう。その場合、元本の減少による毎年の分配金減少も想定すべきでしょう。

年率10%の分配金利回りが期待できる投資信託の場合

年率10%で月当たり30万円の生活資金を得るには、30万円×12÷10%=3,600万円のため、3,600万円の投資資金が必要です。

年利回り10%も投資の利回りとしてはかなり高いといえます。元本を取り崩さずに安定的にその利回りを確保できる投資信託があるかが問題です。

年率5%の分配金利回りが期待できる投資信託の場合

年率5%で月当たり30万円の生活資金を得るには、30万円×12÷5%=7,200万円のため、7,200万円の投資資金が必要です。

利回り5%は、利回り10%に比べると実現性の高い水準でしょう。住宅ローンを完済し持ち家を保有していて投資資金を用意できる状況であれば、投資信託の分配金だけで暮らせる収入を得られる可能性があります。

年率1%の分配金利回りが期待できる投資信託の場合

年率1%で月当たり30万円の生活資金を得るには、30万円×12÷1%=3億6,000万円のため、3億6,000万円円の投資資金が必要です。

年1%程度の利回りの投資信託では大きな元手がないと十分な利益を得られません。投資対象の債券比率の高い投資信託など、安全性の高い商品は分配金利回りが小さい傾向です。これだけの資産があるなら、投資信託の分配金だけで生活をするよりは別の選択肢が多くありそうです。

(公式サイト)

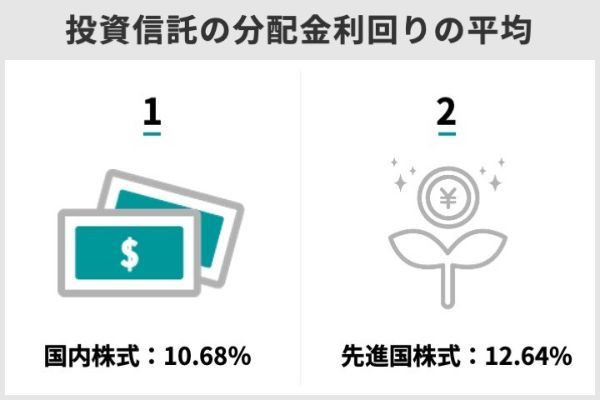

投資信託の分配金利回りの平均は?

カテゴリー別にランキング上位20の平均を算出したところ、2022年11月末時点の分配金利回り上位20ファンドの平均分配利回りは、国内株式は約10%、先進国株式は約12%だ。

なお、この平均分配利回りは分配金利回り上位銘柄の平均なので、数字は高めに出ていることは留意してもらいたい。

| カテゴリー | 上位20ファンド 平均分配利回り |

|---|---|

| 国内株式 | 10.68% |

| 先進国株式 | 12.64% |

| 新興国株式 | 5.94% |

| グローバル株式 | 3.84% |

| 先進国債券 | 1.74% |

| 新興国債券 | 5.45% |

| バランス | 1.21% |

※「元本払戻金(特別分配金)」のない投資信託に限る

投資信託の分配金の利回りは、対象資産の市場動向に大きく左右される。ここ1年は金利上昇にともなって世界のグロース株が軟調だったものの、円安によって海外資産の評価額が底上げされて運用成績はまちまちだ。

(公式サイト)

投資信託の分配金利回りランキングTOP10

過去1年で元本払戻金のない投資信託をスクリーニングし分配金利回りランキングTOP10(※2022年12月15日時点)を作成した。

※ランキングの条件はこちら

| 順位 | ファンド名 | 運用区分 | 投資先 | 分配金利回り (1年) |

直近の 分配金 |

決算頻度 | 次回決算月 | 基準価額 | 純資産総額 | 信託報酬 | 購入できる ネット証券 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | 先進国好配当 株式ファンド (3ヵ月決算型) |

アクティブ型 | 先進国株式 | 17.22% | 620円 | 年4回 | 2023/2 | 10,255円 | 180億円 | 1.375% | |

| 2 | ニッセイ・インド 厳選株式ファンド |

アクティブ型 | インド株式 | 14.82% | 800円 | 年4回 | 2023/1 | 11,146円 | 66億円 | 1.925% | 楽天証券 SBI証券 松井証券 auカブコム証券 |

| 3 | T&D JPX日経400投信 (通貨選択型)米ドルコース |

アクティブ型 | 国内株式 | 14.76% | 1,320円 | 年2回 | 2023/4 | 11,412円 | 30億円 | 1.144% | 楽天証券 SBI証券 マネックス証券 auカブコム証券 |

| 4 | JPMグローバル 医療関連株式ファンド |

アクティブ型 | 医療関連株式 | 13.94% | 100円 | 年4回 | 2023/1 | 10,859円 | 792億円 | 1.85% | 楽天証券 SBI証券 マネックス証券 松井証券 auカブコム証券 |

| 5 | フィデリティ世界バリュー 株式ファンド Dコース (毎月決算・予想分配金提示型・ 為替ヘッジなし) |

アクティブ型 | 海外株式 | 11.98% | 100円 | 毎月 | 2023/1 | 10,402円 | 146億円 | 1.65% | |

| 6 | シェール関連株オープン | アクティブ型 | シェール 関連株式 |

11.27% | 800円 | 年2回 | 2023/4 | 11,595円 | 38億円 | 1.705% | 楽天証券 SBI証券 auカブコム証券 |

| 7 | マニュライフ・新グローバル 配当株ファンド(毎月分配型) |

アクティブ型 | 海外株式 | 11.06% | 400円 | 毎月 | 2023/1 | 10,382円 | 48億円 | 1.4795% | 楽天証券 SBI証券 マネックス証券 |

| 8 | 新光ピュア・ インド株式ファンド |

アクティブ型 | インド株式 | 10.64% | 1,600円 | 年1回 | 2023/8 | 14,732円 | 276 億円 | 2.06% | 楽天証券 SBI証券 松井証券 auカブコム証券 |

| 9 | ダイワ・インド株式 オープン -ガンジスの恵み- |

アクティブ型 | インド株式 | 10.15% | 700円 | 年2回 | 2023/4 | 14,510円 | 31億円 | 1.848% | |

| 10 | ダイワ/フィデリティ 北米株式ファンド - パラダイムシフト- |

アクティブ型 | 北米株式 | 8.81% | 1,400円 | 年1回 | 2023/3 | 15,288円 | 41億円 | 1.9184% |

ランクインした投資信託の投資先は様々であるが、そのなかで目立つのがインド株式だ。2022年は先進国の金利上昇によって先進国株式が調整局面だったものの、インド株式指数SENSEXは11月以降高値圏を維持しており、好調な値動きだ。

(公式サイト)

1位:先進国好配当株式ファンド(3ヵ月決算型)…安全性を重視した銘柄選定で好成績が継続

| 運用区分 | 投資先 | 分配金利回り (1年) |

直近の分配金 | 決算頻度 | 次回決算月 | 基準価額 | 純資産総額 | 信託報酬 |

|---|---|---|---|---|---|---|---|---|

| アクティブ型 | 先進国株式 | 17.22% | 620円 | 年4回 | 2023/2 | 10,255円 | 180億円 | 1.375% |

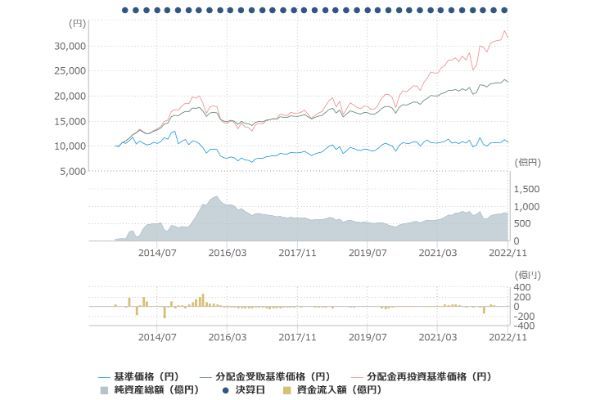

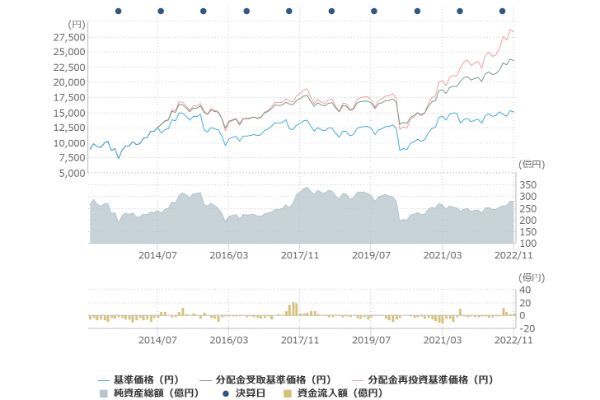

10年チャート

近年の運用成績は、2022年11月末時点のトータルリターン(分配金再投資を想定したリターン)で過去5年は年平均11.69%、過去1年では22.72%と好成績を残している。

2022年の米国株が軟調な状況でも、プラス成長を続けているファンドです。販売会社は岡三証券や丸三証券などに限られています。

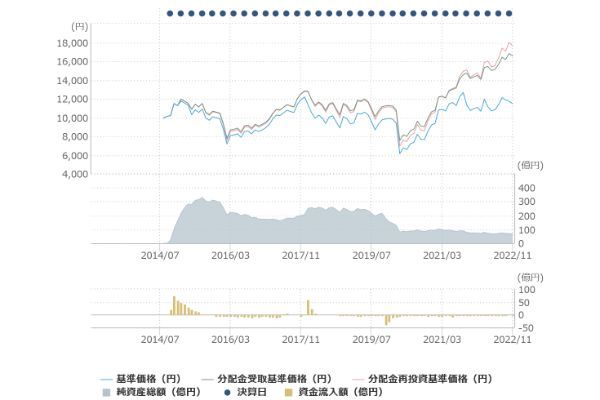

2位:ニッセイ・インド厳選株式ファンド…好調なインド株式により年リターン20%超え

| 運用区分 | 投資先 | 分配金利回り (1年) |

直近の分配金 | 決算頻度 | 次回決算月 | 基準価額 | 純資産総額 | 信託報酬 | 購入できる ネット証券 |

|---|---|---|---|---|---|---|---|---|---|

| アクティブ型 | インド株式 | 14.82% | 800円 | 年4回 | 2023/1 | 11,146円 | 66億円 | 1.925% | 楽天証券 SBI証券 松井証券 auカブコム証券 |

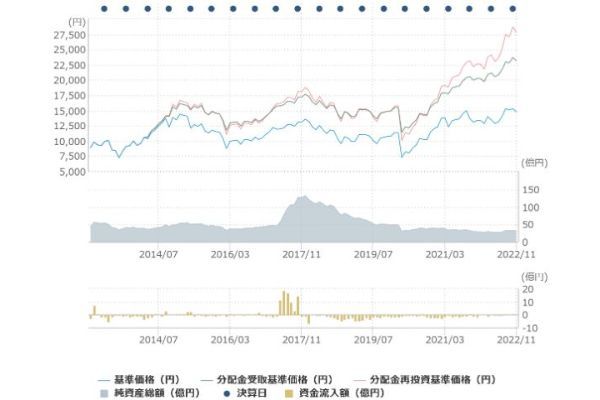

10年チャート

トータルリターンの過去5年が年平均7.03%、過去1年は23.39%と2022年は特に好調である(※2022年11月15日時点)。

2022年の先進国の軟調な株式市場の影響をあまり受けておらず、インド株式が好調を継続しています。ただしインドの株価上昇がいつまで続くか不透明であり、調整局面が訪れる可能性はあるでしょう。

(公式サイト)

3位:T&D JPX日経400投信(通貨選択型)米ドルコース…日経400と米ドルの投資成果を期待できる

| 運用区分 | 投資先 | 分配金利回り (1年) |

直近の分配金 | 決算頻度 | 次回決算月 | 基準価額 | 純資産総額 | 信託報酬 | 購入できる ネット証券 |

|---|---|---|---|---|---|---|---|---|---|

| アクティブ型 | 国内株式 | 14.76% | 1,320円 | 年2回 | 2023/4 | 11,412円 | 30億円 | 1.144% | 楽天証券 SBI証券 マネックス証券 auカブコム証券 |

10年チャート

過去5年のトータルリターン(2022年11月末時点)が年平均9.18%、過去1年は29.35%と30%近い成績を残している。

国内株式に投資しながら米ドルの投資成果も期待できます。ただし米ドル高・円安は成績のプラス要因になるものの、米ドル安・円高はマイナス要因になる点です。円高局面での投資には注意が必要です。

(公式サイト)

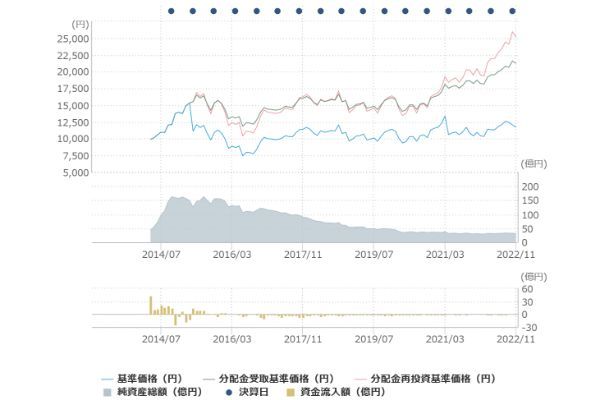

4位:JPMグローバル医療関連株式ファンド…年10%以上の安定した成長を継続

| 運用区分 | 投資先 | 分配金利回り (1年) |

直近の分配金 | 決算頻度 | 次回決算月 | 基準価額 | 純資産総額 | 信託報酬 | 購入できる ネット証券 |

|---|---|---|---|---|---|---|---|---|---|

| アクティブ型 | 医療関連株式 | 13.94% | 100円 | 年4回 | 2023/1 | 10,859円 | 792億円 | 1.85% | 楽天証券 SBI証券 マネックス証券 松井証券 auカブコム証券 |

10年チャート

近年の成績は安定して成長しており、過去5年のトータルリターンは年平均13.89%、過去1年は16.58%(※2022年11月末時点)である。

比較的安定した成長が5年程度継続しています。上下のブレが大きいファンドよりも、安定した成長を期待する人に向いているファンドでしょう。ただし分配金の変動が大きく、1,000円を超えることや0円の場合があります。

(公式サイト)

5位:フィデリティ世界バリュー株式ファンド Dコース(毎月決算・予想分配金提示型・為替ヘッジなし)…予想分配金提示型で収益を計画しやすい

| 運用区分 | 投資先 | 分配金利回り (1年) |

直近の分配金 | 決算頻度 | 次回決算月 | 基準価額 | 純資産総額 | 信託報酬 |

|---|---|---|---|---|---|---|---|---|

| アクティブ型 | 海外株式 | 11.98% | 100円 | 毎月 | 2023/1 | 10,402円 | 146億円 | 1.65% |

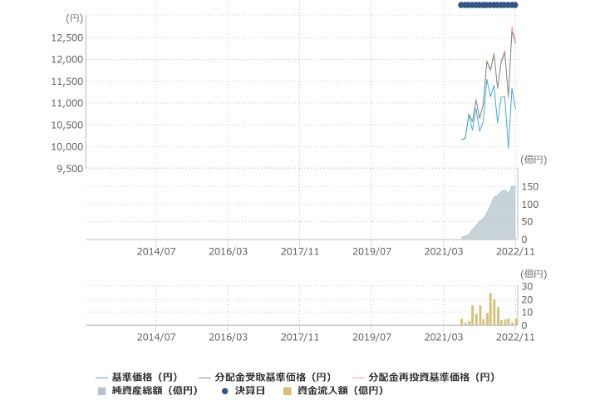

10年チャート

運用開始が2021年8月と比較的新しいファンドであり、過去1年のトータルリターン(2022年11月末時点)は17.68%と良好である。

「予想分配金提示型」で決算時の基準価額で分配金がほぼ決まるため、収益をあらかじめ想定しやすいでしょう。販売会社は大和証券や四国銀行に限定されています。

6位:シェール関連株オープン…シェールガス・オイル関連企業に分散投資

| 運用区分 | 投資先 | 分配金利回り (1年) |

直近の分配金 | 決算頻度 | 次回決算月 | 基準価額 | 純資産総額 | 信託報酬 | 購入できる ネット証券 |

|---|---|---|---|---|---|---|---|---|---|

| アクティブ型 | シェール 関連株式 |

11.27% | 800円 | 年2回 | 2023/4 | 11,595円 | 38億円 | 1.705% | 楽天証券 SBI証券 auカブコム証券 |

10年チャート

近年の成績は、2020年のコロナショックで急落したものの、その後の戦争などによるエネルギー価格急騰により良好である。過去5年のトータルリターンは年平均8.17%、過去1年では66.85%と非常に良い結果(※2022年11月末時点)だ。

シェールガス・オイル関連で成長が期待できる企業に分散投資できます。再生エネルギーなどの次世代エネルギーへの転換が早く進んだ場合には、運用成績が悪化する可能性があるでしょう。

(公式サイト)

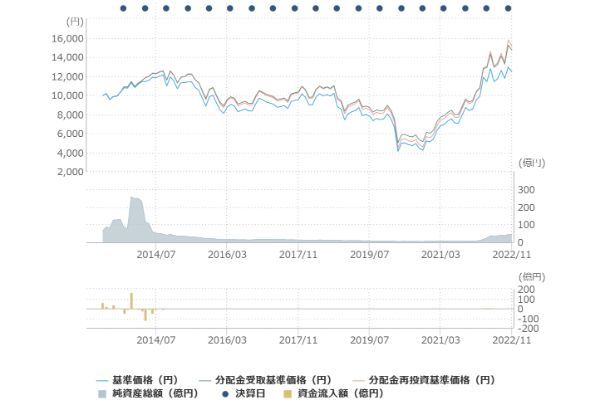

7位:マニュライフ・新グローバル配当株ファンド(毎月分配型)…株主還元に積極的な企業に分散投資

| 運用区分 | 投資先 | 分配金利回り (1年) |

直近の分配金 | 決算頻度 | 次回決算月 | 基準価額 | 純資産総額 | 信託報酬 | 購入できる ネット証券 |

|---|---|---|---|---|---|---|---|---|---|

| アクティブ型 | 海外株式 | 11.06% | 400円 | 毎月 | 2023/1 | 10,382円 | 48億円 | 1.4795% | 楽天証券 SBI証券 マネックス証券 |

10年チャート

近年の成績は、過去5年のトータルリターンの年平均が7.79%、過去1年は21.65%と良好(2022年11月末時点)である。

株主還元を重視する企業の株価は比較的安定しているため、継続して分配金を得るのに適しています。ただし毎月分配型のため、運用成績が良くない場合でも毎月分配金の支払いがあり、それによって基準価額が目減りする可能性があります。

(公式サイト)

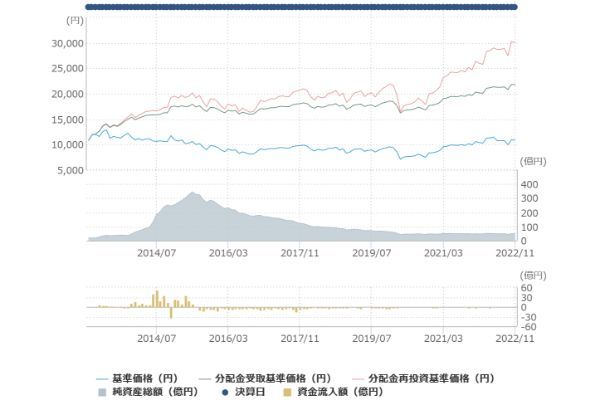

8位:新光ピュア・インド株式ファンド…インド株式ファンドのなかでも優れた運用成績

| 運用区分 | 投資先 | 分配金利回り (1年) |

直近の分配金 | 決算頻度 | 次回決算月 | 基準価額 | 純資産総額 | 信託報酬 | 購入できる ネット証券 |

|---|---|---|---|---|---|---|---|---|---|

| アクティブ型 | インド株式 | 10.64% | 1,600円 | 年1回 | 2023/8 | 14,732円 | 276 億円 | 2.06% | 楽天証券 SBI証券 松井証券 auカブコム証券 |

10年チャート

過去5年のトータルリターンが年平均9.26%、過去1年が24.38%と良好(2022年11月末時点)だ。

2位の「ニッセイ・インド厳選株式ファンド」より分配金が少ないものの、トータルリターンでは「新光ピュア・インド株式ファンド」のほうが過去5年と過去1年ともに上回っています。ただし信託報酬が「ニッセイ・インド厳選株式ファンド」の1.93%(税込)より若干高い2.06%(税込)であり、運用コストは高めです。

(公式サイト)

9位:ダイワ・インド株式オープン -ガンジスの恵み-…信託報酬が若干低めで過去1年の成績が良好

| 運用区分 | 投資先 | 分配金利回り (1年) |

直近の分配金 | 決算頻度 | 次回決算月 | 基準価額 | 純資産総額 | 信託報酬 |

|---|---|---|---|---|---|---|---|---|

| アクティブ型 | インド株式 | 10.15% | 700円 | 年2回 | 2023/4 | 14,510円 | 31億円 | 1.848% |

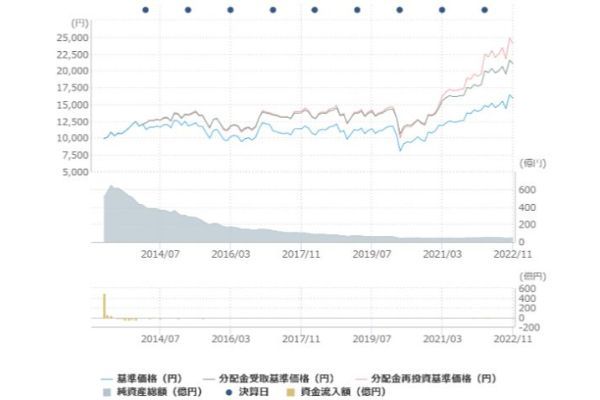

10年チャート

近年の成績は、過去5年のトータルリターン(2022年11月末時点)は年平均8.94%、過去1年は25.27%であり、良い結果を残している。

信託報酬が2位「ニッセイ・インド厳選株式ファンド」や8位「新光ピュア・インド株式ファンド」よりも低い1.848%であり、過去1年のトータルリターンはこの2ファンドを上回っています。販売会社は大和証券に限られておりネット証券では購入できません。

10位:ダイワ/フィデリティ北米株式ファンド -パラダイムシフト-…シェール革命で恩恵を受ける企業への分散投資

| 運用区分 | 投資先 | 分配金利回り (1年) |

直近の分配金 | 決算頻度 | 次回決算月 | 基準価額 | 純資産総額 | 信託報酬 |

|---|---|---|---|---|---|---|---|---|

| アクティブ型 | 北米株式 | 8.81% | 1,400円 | 年1回 | 2023/3 | 15,288円 | 41億円 | 1.9184% |

10年チャート

過去5年のトータルリターンは年平均11.52%、過去1年は28.52%と非常に良い結果(※2022年11月末時点)である。

シェール関連銘柄のエネルギー企業に限らず、シェール革命で恩恵を受ける他のセクター企業にも分散投資できます。6位「シェール関連株オープン」と同様、次世代エネルギーへの転換が進むことが悪影響になるでしょう。

分配金ランキングの条件

ランキングを参照する際に注意したい点は、元本払戻金(特別分配金)の有無である。

元本払戻金があると、短期での分配金利回りが良くなりますが、投資元本が取り崩されるため、長期での基準価額のパフォーマンスを含めた利回りが悪化する要因になります。

今回のランキングは、次の条件を満たす投資信託でスクリーニングしている。

・基準価額1万円以上

・純資産総額30億円以上

基準価額を1万円以上にしているのは、基準価額が下落傾向の投資信託を除外するためだ。通常、投資信託の運用は1万口1万円からスタートし、運用成績が良くないと1万円を下回ることがある。基準価額1万円以上にすることで、運用成績が良くない投資信託をランキングから外している。

純資産総額は投資信託の規模を表し、純資産総額が少ないと投資信託の運用に悪影響を与えることがある。

たとえば、純資産総額が少ない場合には、運用が予定より早く終わる繰上償還の場合もある。純資産総額が30億円以上あればそのリスクが低いといえる。

2022年11月時点

| 1位 | 2位 | 3位 | 4位 | 4位 | ||

|

|

|

|

|

||

| 取扱銘柄数 | 2,659本 | 2,645本 | 1,613本 | 1,278本 | 1,637本 | |

| ノーロード 商品数 |

2,659本 | 2,645本 | 1,613本 | 1,278本 | 1,637本 | |

| 最低投資金額 投資単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

|

| クレカ 投信積立 |

○ 三井住友カード |

○ 楽天カード 楽天キャッシュ |

○ au PAYカード |

○ マネックスカード |

× | |

| 還元率 | 0.5%〜 2.0%※1 |

【楽天カード】 0.2%または 1.0%※2 【楽天キャッシュ】 0.5% |

1.0% | 1.0%〜 1.1%※3 |

- | |

| ポイント還元 (キャンペーン を除く) |

投信マイレージ | ハッピープログラム | auカブコム証券の 資産形成 プログラム auの投資信託 ポイントプログラム |

投信ポイント プログラム |

投信毎月 ポイント・ 現金還元 サービス |

|

| ポイント投資 | ○ | ○ | ○ | × | × | |

| 投信積立 自動引落 |

○ | ○ | ○ | ○ | ○ | |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

||

投資信託の分配金でいくら儲かる?毎月の投資額別にシミュレーション

分配金利回りを長期で実現可能と想定できる5%に設定して、20年間積立投資をした場合、月5,000円なら分配金は約60万円、月1万円なら約120万円、月3万円なら約360万円を得る結果になった。

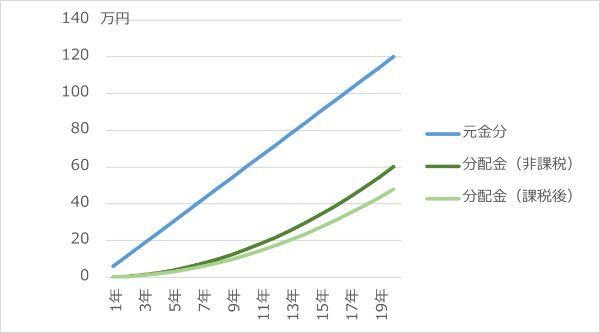

毎月5,000円を20年積み立てる(分配金利回り5%)

積立投資で毎月5,000円を20年続けた場合の分配金をシミュレーションしたい。投資信託の基準価額は変化せずに、リターンはすべて分配金として支払われると仮定する。

分配金利回り5%、積立期間20年、積立額毎月5,000円でシミュレーションした結果が下表だ。

| 投資元本 | 累計分配金(非課税) | 累計分配金(課税後) |

|---|---|---|

| 120万円 | 60万2,400円 | 48万112円 |

元金分と分配金の推移

つみたてNISAを利用して分配金が非課税になれば、20年で60万円あまりを得る。

つみたてNISAは、一定の投資信託を年間40万円まで購入でき、最大20年間非課税で保有できます。

出典:金融庁『NISAとは?』

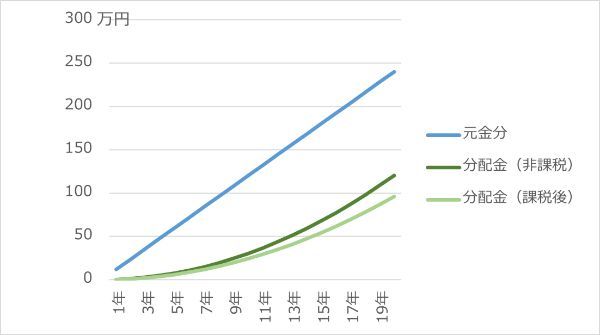

毎月1万円を20年積み立てる(分配金利回り5%)

積立投資で毎月1万円を20年続けた場合の分配金をシミュレーションしたい。分配金利回り5%のシミュレーション結果が下表だ。

| 投資元本 | 累計分配金(非課税) | 累計分配金(課税後) |

|---|---|---|

| 240万円 | 120万4,920円 | 96万321円 |

元金分と分配金の推移

月1万円の積み立ての分配金は月5,000円の場合の倍になり、非課税なら20年で120万円あまりを得る。積立額を倍にすれば、分配金も倍になる。

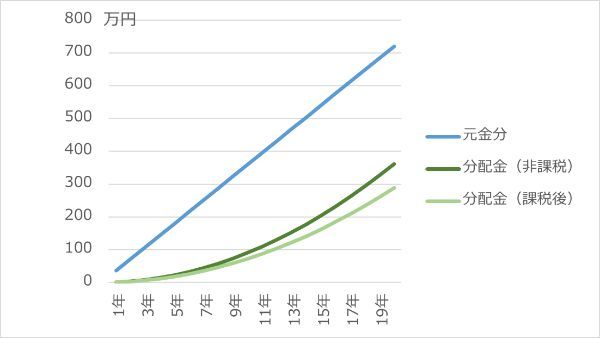

毎月3万円を20年積み立てる(分配金利回り5%)

積立投資で毎月3万円を20年続けた場合の分配金をシミュレーションしたい。分配金利回り5%のシミュレーション結果が下表だ。

| 投資元本 | 累計分配金(非課税) | 累計分配金(課税後) |

|---|---|---|

| 720万円 | 361万5,000円 | 288万1,154円 |

元金分と分配金の推移

月3万円の積み立ての分配金は月1万円の場合の3倍になり、非課税なら20年で360万円あまりを得る。積立額を3倍にすれば、分配金も3倍になる。

投資信託の分配金を老後の生活費に充てる場合をシミュレーション

分配金を老後の生活費に充てる場合、分配金を受け取るのと資金の取り崩しを行うのとでは最終的にどちらが有利かについてシミュレーションした。

大卒男性の退職金は2,289万5,000円(出典:厚生労働省中央労働委員会「令和元年賃金事情等総合調査(確報)」)であるため、投資資金はその約半分の1,000万円を想定、利回りはどちらも5%、期間は20年とする。税金は考慮しないものとする。

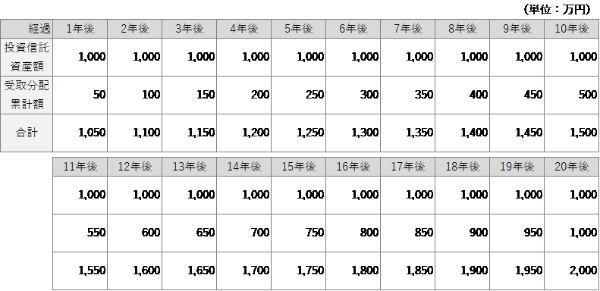

⑴投資信託の利益をすべて分配金で受け取る場合

投資信託の利益をすべて分配金で受け取り、残った投資信託資産を年率5%で20年間運用したと仮定して試算した場合、受け取り分配金累計額と投資信託の資産額の合計額は以下のようになった。

投資信託の運用益はすべて分配されるので、翌年の投資信託資産額は前年と変わらない。毎年50万円を分配金として受け取った場合、20年後には分配金累計と投資信託の資産額を合わせて2,000万円という結果になった。

⑵分配金のない投資信託の定額取り崩しの場合

次は、運用益を分配金として受け取らず、再投資にまわして一部取り崩す場合のシミュレーションだ。先ほどから10万円節約して毎年40万円取り崩すと、20年後の投資信託と取崩金累計額の合計額は、分配金を受け取る場合に比べて増えるのだろうか、減るのだろうか。

結果、毎年生活費に充てる金額は減るものの、最終的に得られる金額は取り崩すパターンのほうがすべて受け取る⑴のパターンよりも131万円多いことが分かった。

長期では投資信託の分配金再投資による複利効果が高い

これは、生活費に充てる金額のうちわずか10万円再投資に充てるだけで資産は大きく育つことを意味する。複利の効果だ。

投資には、中長期的に行っていくことで、投資資金を運用して得られた利益が更に運用されて増えていく「複利」の効果があります。

出典:金融庁『投資の基本』

投資信託では、運用益が分配金として支払われなければ、運用益が内部で再投資されて複利効果を期待できる。

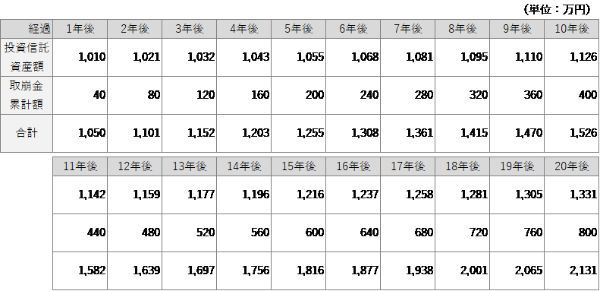

前述の「⑴投資信託の利益をすべて分配金で受け取る場合」と「⑵分配金のない投資信託の定額取り崩しの場合」の結果をグラフにした。

(1)と(2)のシミュレーション結果

資産額の比較では、(2)は利益の一部を再投資するため、当然ながら「(2)資産額」が「(1)資産額」を上回る。

資産額+分配金累計(合計額)の比較では、複利効果のある「(2)資産額+分配金累計」が複利効果のない「(1)資産額+分配金累計」を上回っている。

(公式サイト)

投資信託の分配金とは?

そもそも投資信託(ファンド)とは?

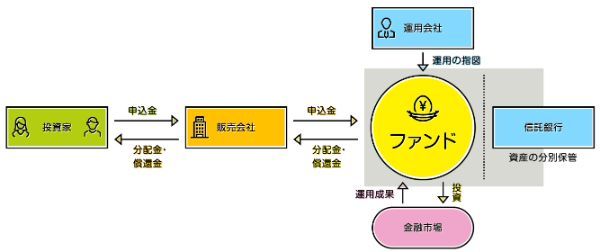

投資信託の仕組み

投資信託では、運用会社(ファンドマネージャー)が運用方針を決めて信託銀行に指示を出し、信託銀行はその指示に従って投資家から集めた資金の運用や管理を行う。

日本で一般の投資家が売買できる投資信託(公募投資信託)は、約6,000本あり、証券会社や銀行などで購入できる(※2022年11月末時点で5,947本。出所:投資信託協会)。

購入できる銘柄は金融機関によって異なるため、購入したい銘柄を取り扱っているかは金融機関を選ぶ上で重要なポイントです。

(公式サイト)

投資信託で得られる2つの利益 キャピタルゲインとインカムゲインとは?

投資信託で得られる利益には、値上がりによるキャピタルゲインと、分配金によるインカムゲインがある。

キャピタルゲインとインカムゲインのどちらを重視するかは投資信託によって異なります。分配金をあまり支払わずにキャピタルゲインを重視する投資信託がある一方、分配金の支払いを多くしてインカムゲインを重視するものもあります。

前述の分配金利回り投資信託ランキング1位「先進国好配当株式ファンド(3カ月決算型)」と同シリーズで決算頻度が違う「先進国好配当株式ファンド(年2回決算型)」で過去1年のキャピタルゲインとインカムゲインを比較てみよう。

| 先進国好配当株式ファンド 決算頻度 |

キャピタルゲイン | インカムゲイン | 合計 |

|---|---|---|---|

| 3カ月決算型 | 3.64% | 17.22% | 20.86% |

| 年2回決算型 | 22.67% | 0.09% | 22.76% |

3ヵ月決算型は、運用益の多くをインカムゲインの分配金として支払っているが、年2回決算型は、運用益のごく一部のみを分配金として支払い、その他大部分は再投資している。

年2回決算型のほうがキャピタルゲインとインカムゲインの合計が高いのは、運用益がさらなる運用益を生む複利効果によるものだといえる。

キャピタルゲインとインカムゲインのどちらを重視するかで、決算頻度を選ぶと良いでしょう。

(公式サイト)

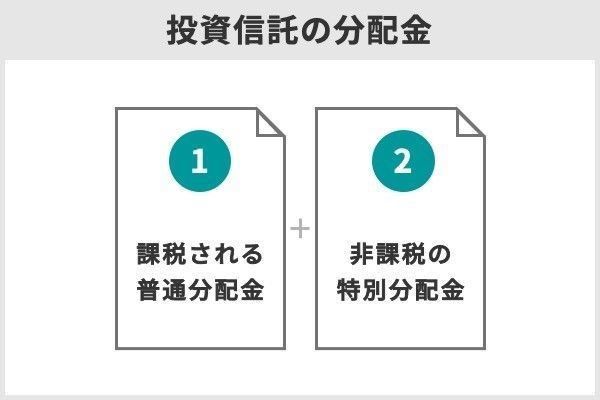

投資信託の分配金とは?普通分配金と特別分配金の違い

投資信託のインカムゲインである分配金は、課税される「普通分配金」と、非課税の「特別分配金」に分けられる。

普通分配金は投資信託の運用により得られた利益から支払われる分配金

前述の「先進国好配当株式ファンド(3カ月決算型)」のインカムゲインを例に説明しよう。

| ファンド名 | キャピタルゲイン | インカムゲイン |

|---|---|---|

| 先進国好配当株式ファンド (3カ月決算型) |

3.64% | 17.22% |

このファンドの2022年のインカムゲイン17.22%は、すべて運用から得た利益により支払われた課税対象の分配金です。

特別分配金とは実質的に投資した元本の一部払い戻しに該当する分配金

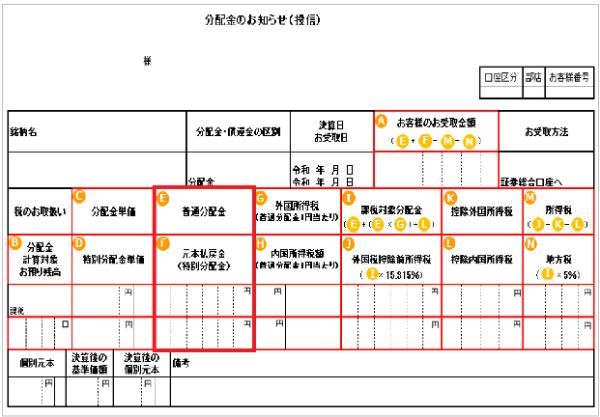

普通分配金と特別分配金(元本払戻金)の確認は、金融機関が発行する「分配金のお知らせ」などで確認できる。下図の赤枠部分にそれぞれ表示される。

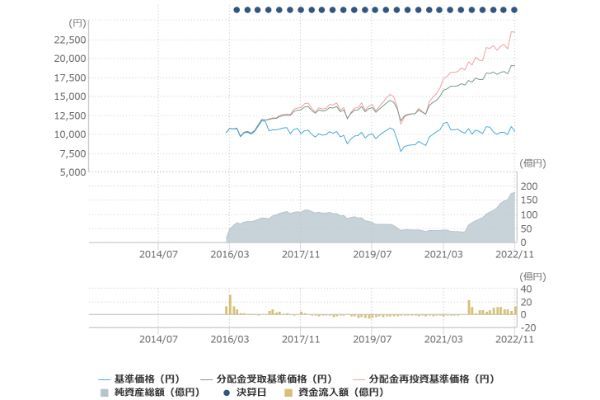

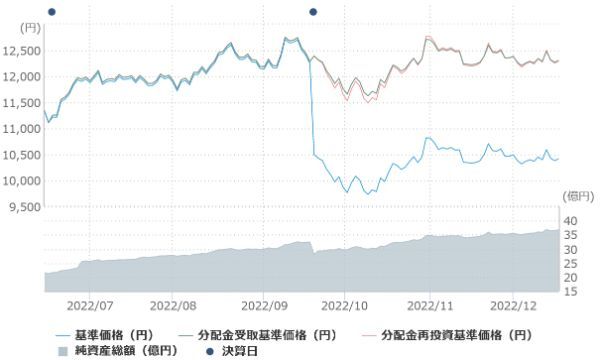

投資信託のチャートから分配金と基準価額の値動きを確認してみよう。「LM・米国連続増配株ファンド(3ヵ月決算型)」は2022年6月に分配金40円、同9月に分配金1,850円が支払われた。

| ファンド名 | 分配金 | |

|---|---|---|

| 決算日2022/6/20 | 決算日2022/9/20 | |

| LM・米国連続増配株ファンド (3ヵ月決算型) |

40円 | 1,850円 |

2022年6月中旬からの6ヵ月チャートが次だ。

LM・米国連続増配株ファンド(3ヵ月決算型)6ヵ月チャート

6月中旬の決算は分配金が40円と少額だったため、基準価額と分配金受取基準価額・分配金再投資基準価額に大きな差が開かなかった。

9月中旬の決算には分配金1,850円が支払われたため、基準価額が大きく下落して、分配金受取基準価額などと大きな差が生まれている。

(公式サイト)

投資信託の分配金は受け取るのと再投資とどっちがいい?

投資信託の分配金を受け取るべきなのは、分配金を自由に使いたい人や自動的な入金を望む人です。分配金を再投資すべきなのは、中長期の資産形成を重視する人や自分で利益確定したい人です。

投資信託には分配金があるものとないものがある

投資信託には、毎月分配型など積極的に分配金を支払うタイプや、信託財産の成長を優先して分配金は支払わないタイプがある。

分配金ありの投資信託のメリット……こまめに利益確保ができる

受け取った分配金は生活費やお小遣いなどに使え、使う予定がなければ再投資もできる。

注意点は、受け取ったものが特別分配金の場合は、資産の一部払い戻しであることだ。

解約(売却)していないのに自分の投資資金の一部が払い戻されることは、人によっては喜ばしくないでしょう。

分配金ありの投資信託のデメリット……信託財産が目減りする

また、分配金を得て評価額が下がることで、投資している資金額が減少して複利効果が下がることもデメリットだ。

もし中長期で資産を増やしたいなら、分配金ありの投資信託を避けるほうが良いでしょう。

分配金なしの投資信託のメリット……長期的な信託財産の成長が期待できる

分配金なしの投資信託なら運用益のすべてが再投資されて、複利効果を最大限活かすことが可能だ。複利効果によって資産を大きく増やす可能性がある。

また、分配金が投資家に支払われないため、運用益が非課税のまま再投資されるメリットもある。運用益が非課税で再投資されれば再投資額が増え、複利効果をさらに期待できる。

分配金なしの投資信託のデメリット……解約(売却)するまで利益を受け取れない

もし基準価額が下がったタイミングで解約すると、利益の目減りや、元本割れの場合もある。

また解約するには手続きが必要だ。解約手続きは、ネット証券などなら数分あればできるものの、多忙な時期には手続きを忘れることもある。

分配金がある投資信託は受け取る方法と再投資する方法がある

一般的には、金額を指定する「金額買い付け」の場合は両方が選択可能、口数を指定する「口数買い付け」の場合は受け取りが標準になります。

分配金受け取りのメリット……分配金を自由に使える

定期的な入金を期待できるために入金を楽しみに投資できる。入金された分配金は、生活費やお小遣いなど自由に利用可能だ。

また、別の商品に再投資するために、分配金を一旦受け取ってから再投資できる。受け取ってから使いみちがなければ、再投資を検討してもいいだろう。

分配金受け取りのデメリット……資産形成の効率が下がる

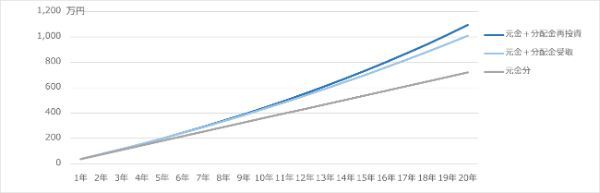

たとえば、月3万円の積立投資を20年続けて、分配金利回り5%の場合をシミュレーションしたい。課税口座での分配金の受取と再投資の比較が次だ。

| 元金分 | 元金+分配金受取 | 元金+分配金再投資 | |

|---|---|---|---|

| 積立結果 | 720万円 | 約1,008万円 | 約1,093万円 |

この例では、分配金受取は再投資に比べて、資産形成では85万円ほどの金額が減少する結果になった。

効率的に資産形成したいなら、分配金を受け取らないほうがよいでしょう。お金が必要になったら必要な分だけ投資信託を解約するのがおすすめです。金融資産として運用できる分は投資を継続するほうが望ましいといえます。

分配金再投資のメリット……資産形成の効率が上がる

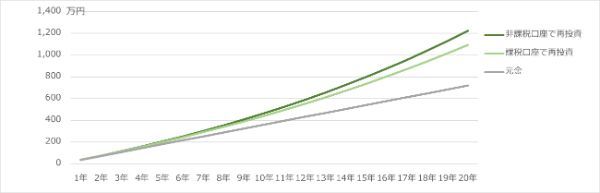

さらにNISA(つみたてNISAまたは一般NISA)を利用すれば、非課税で受け取った分配金を再投資でき、複利効果を最大限活かせます。

たとえば、月3万円の積立投資を20年続けて、分配金利回り5%の場合でシミュレーションしたい。課税口座と非課税口座での再投資の比較が次だ。

| 元金分 | 元金+分配金受取 | 元金+分配金再投資 | |

|---|---|---|---|

| 積立結果 | 720万円 | 約1,093万円 | 約1,222万円 |

このシミュレーションでは、再投資を非課税口座にすることで、120万円超の資産増の結果になった。

分配金再投資のデメリット……運用益を現金として少しでも得るには解約が必要

解約手続きはそれほど手間がかかるものではないが、自動的な入金を好む人にとって解約手続きはデメリットになる。

NISA口座の分配金再投資では分配金を非課税で再投資できる。ただし、分配金再投資はNISAの投資枠(非課税投資枠)を使ってしまうことに注意したい。

NISA口座で収益分配金の再投資やスイッチングを行う場合、その分の非課税投資枠が必要です。収益分配金の再投資やスイッチングは、新規購入の場合と同様に非課税投資枠を利用します。そのため、その年の非課税投資枠(つみたてNISAの場合は40万円)を使い切っている場合、NISA口座内での収益分配金の再投資やスイッチングはできません。

引用:金融庁『つみたてNISAの概要』

投資信託の分配金は受け取るべきか、再投資すべきか

分配金を受け取るべき人

受け取るべきなのは、分配金を自由に使いたい人や自動的な入金を望む人だ。

分配金の生活費への充当やお小遣いとして使いたいなら、分配金を受け取れば自由に使える。

投資信託の解約手続きなしに入金してほしいなら、分配金がこまめな利益確定になります。分配金を受け取りの設定にしておけば、自動的に入金されます。

分配金を再投資すべき人

再投資すべきなのは、中長期の資産形成を重視する人や自分で利益確定したい人だ。

分配金を再投資すれば、複利効果によって資産の増加を期待できる。

基準価額が高くなったタイミングで利益確定したいなら、分配金を再投資して、タイミングを見計らって必要な分だけ解約するのがいいでしょう。

2022年11月時点

| 1位 | 2位 | 3位 | 4位 | 4位 | ||

|

|

|

|

|

||

| 取扱銘柄数 | 2,659本 | 2,645本 | 1,613本 | 1,278本 | 1,637本 | |

| ノーロード 商品数 |

2,659本 | 2,645本 | 1,613本 | 1,278本 | 1,637本 | |

| 最低投資金額 投資単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

|

| クレカ 投信積立 |

○ 三井住友カード |

○ 楽天カード 楽天キャッシュ |

○ au PAYカード |

○ マネックスカード |

× | |

| 還元率 | 0.5%〜 2.0%※1 |

【楽天カード】 0.2%または 1.0%※2 【楽天キャッシュ】 0.5% |

1.0% | 1.0%〜 1.1%※3 |

- | |

| ポイント還元 (キャンペーン を除く) |

投信マイレージ | ハッピープログラム | auカブコム証券の 資産形成 プログラム auの投資信託 ポイントプログラム |

投信ポイント プログラム |

投信毎月 ポイント・ 現金還元 サービス |

|

| ポイント投資 | ○ | ○ | ○ | × | × | |

| 投信積立 自動引落 |

○ | ○ | ○ | ○ | ○ | |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

||

投資信託の分配金で生活するときの注意点

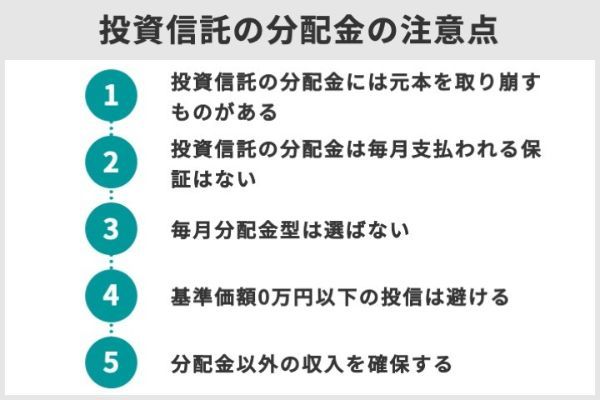

十分な元本と利回りがあれば分配金による不労所得生活も夢ではないが、分配を行う投資信託には避けがたいデメリットがある。気を付けておきたい点は次の5つだ。

投資信託の分配金には元本を取り崩すものがある

投資信託の運用実績の良さから利回りが高いのか、元本を取り崩しているから高いのかを見分けるには、「分配金健全度」という指標を参考にするといい。

分配金健全度は、日本経済新聞の公式サイトで確認できる。投資信託のページを開いて「分配金」タブをクリックすると表示される。

数値が高いほど運用による利益から分配金が出ていることになります。元本払戻金のない投資信託を投資対象とするなら分配金健全度が100%のファンドから選ぶといいでしょう。

(公式サイト)

投資信託の分配金は毎月支払われる保証はない

今後も支払われる可能性がどのくらいあるかは、過去の分配実績に加え、「当期の収益」と「当期の収益以外」の比率を確認するといいだろう。

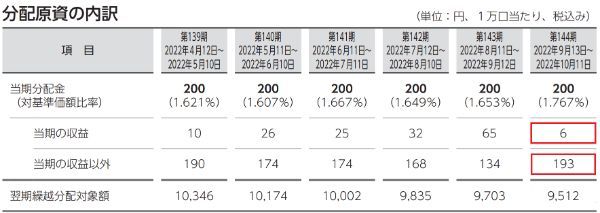

たとえば投資信託「三菱UFJ Jリートオープン(毎月決算型)」の運用報告書(全体版)の分配原資の内訳をみてみよう。

このケースの直近の分配金は、「当期の収益」6円に対して「当期の収益以外」193円である。つまり、分配金のほとんどは「当期の収益以外」から支払われている。

当期の収益以外とは、過去に稼いだ運用益や投資元本などだ。ほとんどが「当期の収益以外」から支払われているため、このまま分配金の支払いを続けると基準価額が下落し続けて、投資信託の評価額が目減りする可能性がある。

「当期の収益以外」が多いファンドには注意が必要です。一概には言えませんが、分配金に対して「当期の収益以外」が5割以上のファンドには注意しましょう。

(公式サイト)

毎月分配金型を避ける

毎月分配型の投資信託の多くは、運用成績が悪くても毎回同じように分配金を支払う傾向がある。

運用成績が良ければ毎月分配金を支払っても問題はないが、そうでなければ分配金の支払いは投資信託の資産を切り崩してしまう。

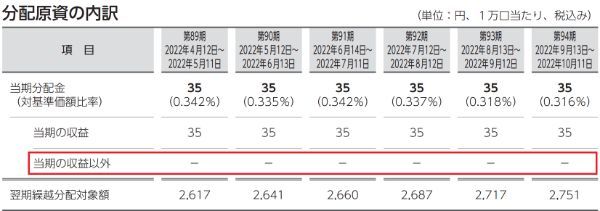

ただし、毎月分配型でも分配原資の内訳の「当期の収益以外」が0円であれば、資産を切り崩すことはありません。毎月分配型を選びたいなら、「当期の収益以外」がないものを選ぶといいでしょう。

「当期の収益以外」が0円の例

「PIMCO 米国バンクローンファンド<米ドルインカム>(毎月分配型)」

基準価額1万円以下の投信は避ける

投資信託の基準価額は、通常1万口1万円から運用開始される。運用開始から運用成績が良く、無理な分配金の支払いがなければ基準価額は1万円を下回ることはない。

普段の投資信託選びでは、基準価額1万円超を対象にするのがおすすめだ。

ただし、投資信託によっては基準価額が1万円以下でも優良なものがある。運用開始から期間が短く、市場が軟調なために基準価額が一時的に1万円を下回っている投資信託だ。

基準価額1万円以下の投資信託でも、一時的に基準価額が下落している優良な投資信託があります。それを判断できるなら、基準価額1万円以下の投資信託に投資しても構いません。

(公式サイト)

分配金以外の収入を確保する

投資信託の分配金だけで暮らすことは可能だが、できれば複数の収入を確保したほうが安心だ。

分配金以外に収入を得るには、キャピタルゲイン狙いで投資信託の基準価額が上昇したタイミングでの利益確定がある。

投資信託以外の投資では、個別株式での売買益・配当金や、不動産投資、FX(外国為替証拠金取引)などがある。投資以外では、フルタイムで働かなくてもパートやアルバイト、クラウドソーシングなどで収入を確保できる。

自分のライフプランを考えて収入を複数確保しておけば、もし収入のどれかが得られなくても、すぐに困るということはないでしょう。

自分のライフプランを早いうちから考えておくことは、自分の将来のビジョンを明確にする上で、とても重要です。また、ライフプランとお金の話とを同時に考えることで、人生設計で描いた内容を実現し、充実させていくこともできます。

出典:金融庁『投資の基本』

2022年11月時点

| 1位 | 2位 | 3位 | 4位 | 4位 | ||

|

|

|

|

|

||

| 取扱銘柄数 | 2,659本 | 2,645本 | 1,613本 | 1,278本 | 1,637本 | |

| ノーロード 商品数 |

2,659本 | 2,645本 | 1,613本 | 1,278本 | 1,637本 | |

| 最低投資金額 投資単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

|

| クレカ 投信積立 |

○ 三井住友カード |

○ 楽天カード 楽天キャッシュ |

○ au PAYカード |

○ マネックスカード |

× | |

| 還元率 | 0.5%〜 2.0%※1 |

【楽天カード】 0.2%または 1.0%※2 【楽天キャッシュ】 0.5% |

1.0% | 1.0%〜 1.1%※3 |

- | |

| ポイント還元 (キャンペーン を除く) |

投信マイレージ | ハッピープログラム | auカブコム証券の 資産形成 プログラム auの投資信託 ポイントプログラム |

投信ポイント プログラム |

投信毎月 ポイント・ 現金還元 サービス |

|

| ポイント投資 | ○ | ○ | ○ | × | × | |

| 投信積立 自動引落 |

○ | ○ | ○ | ○ | ○ | |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

||

投資信託の分配金でよくあるQ&A

• 国内株式……10.68%

• 先進国株式……12.64%

• 新興国株式……5.94%

• グローバル株式……3.84%

• 先進国債券……1.74%

• 新興国債券……5.45%

• バランス……1.21%

株の配当金は企業の業績で変わることがある。配当金が減額されるリスクなどを考えて、年間の収入を予定したい。

1億円を投資信託に投資して分配金利回り5%なら年500万円の収入になり、課税口座でも年400万円近くが入ってくる。年400万円で暮らせるなら、金銭的にはずっと困らずに生活できるだろう。

3,000万円を投資信託に投資して分配金利回り5%なら年150万円の所得になり、課税口座に年120万円近くが入ってくる。年120万円で暮らせるなら金銭的には困らずに生活できるが、それ以上の生活費が必要なら資産を切り崩しながら生活することになる。

年240万円だと月に使えるのは20万円である。月20万円で暮らせるなら1億円あれば生きていけるといえるだろう。

実際に投資信託を始めてみる

口座開設数1位、IPO取扱数1位、投信本数1位、外国株取扱国数1位

>>SBI証券の口座開設はこちら

口座開設数2位、外国株や投資信託に強く、マーケットスピードも使える

>>楽天証券の口座開設はこちら

米国株の取り扱いが豊富、ワン株も取引可能

>>マネックス証券の口座開設はこちら

株主優待名人の桐谷さんも開設、少額取引の手数料が0円

>>松井証券の口座開設はこちら

取引コストが抑えられ、中上級者も検討したい

>>ライブスター証券(新:SBIネオトレード証券)の口座開設はこちら

IPO当選確率を上げるなら!ツールも魅力的

>>岡三オンライン証券の口座開設はこちら

手数料が業界最安値水準な上に取引でポイントがたまる

>>DMM 株の口座開設はこちら

現物・信用ともに低コスト!

>>GMOクリック証券の口座開設はこちら

自らの投資経験をもとに、株式・投資信託や証券会社などの情報を発信。金融アドバイザーとして、これまでに300件以上の金融記事の執筆を手掛けている。興味のある分野はフィンテックや新しい金融商品など。

自らの投資経験をもとに、株式・投資信託や証券会社などの情報を発信。金融アドバイザーとして、これまでに300件以上の金融記事の執筆を手掛けている。興味のある分野はフィンテックや新しい金融商品など。

【関連記事】

・つみたてNISA(積立NISA)の口座ランキングTOP10

・【初心者向け】ネット証券おすすめランキング

・つみたてNISA(積立NISA)の銘柄で最強な投資信託はどれ?

・投資信託は長期投資で運用すべき4つの理由

・投資信託における本当の「利回り」とは 儲かる度合いの正確な調べ方

・投資信託の約定日とは?申込日・受渡日との違いや注意すべきケースを解説