「不動産投資に関心はあっても物件を買うほどの資金がない」という投資家が注目するのがREITだろう。しかしREITと言ってもさまざまなものがあり、どれを選んでいいのかがわからない人も多い。そこで考えたいのがREITのETFだ。

目次

1.REITとは不動産を対象にした投資信託

2.REITのETFとは

3.REIT ETFの5つのメリット

4.REIT ETFはどれを選べばいい?おすすめ5銘柄を紹介

5.REIT ETFのデメリットや注意点

6.REIT ETFは安定した投資ができる

1.REITとは不動産を対象にした投資信託

そもそもREITとは、不動産を対象にした投資信託だ。投資信託では、投資家から集めた資金で、さまざまな株式や債券を購入し、運用益を分配する。REITでも同様に投資家から資金を集めるが、その資金で購入するのはオフィスビルや商業施設、マンションなどの不動産だ。購入した不動産から得た賃貸収入などを、投資家たちに分配する仕組みとなっている。

J-REITとは

REITはアメリカで生まれたものだ。日本では2001年9月に初めて上場しており、日本版REITとしてJ-REITとも呼ばれる。REITでは法律に基づき、「不動産投資法人」という会社形態をとっている。不動産投資法人は、株式会社の株式のように「投資証券」を発行し、これを投資家たちが購入することで資産運用ができる。集めた資金で不動産投資法人は不動産を購入し、賃貸収入や物件の売買によって得られた利益が投資家たちに分配される。

東京証券取引所(以下、東証)には62銘柄のREITが上場している。代表的なREITには、「日本ビルファンド投資法人<8951>」や「日本リテールファンド投資法人<8953>」などがある(2020年12月1日現在)。

REITは利回りが高い?

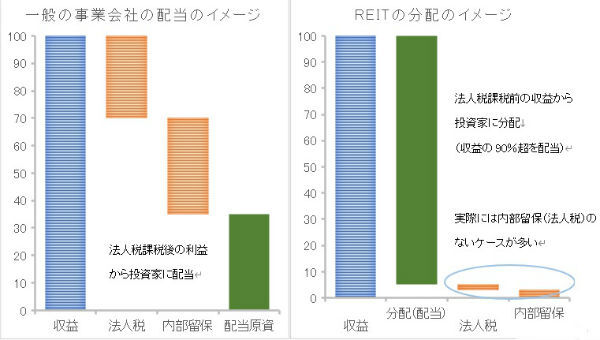

REITは一般的に利回りが高いといわれるが、その理由は、運用で得られた利益のほとんどを投資家に配当するREITの仕組みにある。

REITは、租税特別措置法の投資法人に対する課税の特例により、収益の90%超を分配するなど一定の条件を満たす場合、分配する収益に法人税がかからない。実際は収益のほぼ100%が投資家に分配されている。

これに対し、一般的な株式会社(事業会社)では、収益に法人税がかかり、残った利益から事業資金として企業が確保する内部留保を差し引いた残りを原資として、投資家に配当が支払われる。

このような違いから、REITは一般的な株式などに比べ投資家への分配(配当)が多くなりやすく、利回りの高さにつながっている。

2.REITのETFとは

ETFとは、投資信託において「株価指数などに代表される決まった指数への連動を目指す投資信託」のことを指す。ETFの特徴として、値動きがわかりやすく運用コストが通常の投資信託に比べると低いことが挙げられる。また分散投資することにより、リスクの軽減も狙える。東証には、東証REIT指数など、REITの値動きに連動するETFが20銘柄上場している。

このうち東証REIT指数に連動するETFに投資を行えば、東証に上場しているすべてのREITにまとめて投資をするのと同じ効果が期待できる。どのREIT銘柄に投資すればわからないという場合は、ETFを選ぶといいだろう。

東証REIT指数に連動するETFは10銘柄あり、市場価格はどれも1,700円台から1,800円台で推移している(2020年12月1日時点)。指標とする指数が同じため、銘柄による値動きの差はほぼないが、分配金の利回りや分配回数、運用コストである信託報酬率などに違いがある。

3.REIT ETFの5つのメリット

REIT ETFには次のようなメリットがある。

REIT ETFのメリット1……複数の不動産・REITに分散投資ができる

REIT自体が複数の不動産に分散投資する商品だが、複数のREITに投資するREIT ETFは、REITよりさらに分散効果が高くなる。

REIT ETFのメリット2……少額から投資できる

REITに比べ少額から投資できるのもREIT ETFのメリットだ。REITとREIT ETFの代表的な銘柄の最低投資金額を表で比較してみた。

| 銘柄名<証券コード> | 最低投資価格 | 売買単位 | |

| REIT | 日本ビルファンド投資法人<8951> | 58万3,000円 | 1口 |

| 日本リテールファンド投資法人<8953> | 17万1,000円 | 1口 | |

| ジャパン・ホテル・リート投資法人<8985> | 5万2,000円 | 1口 | |

| REIT ETF | NEXT FUNDS 東証REIT指数連動型上場投信<1343> |

1万8,190円 | 10口 |

| 上場インデックスファンドJリート (東証REIT指数)隔月分配型<1345> |

17万2,700円 | 100口 | |

| iシェアーズ・コア Jリート ETF<1476> | 1,750円 | 1口 |

REITの最低投資価格は数万円から、高いものでは数十万円であるのに対し、REIT ETFには2,000円以下から投資できる商品もある。上場インデックスファンドJリート(東証REIT指数)隔月分配型は、売買単位が100口のため最低投資額が高くなっているが、多くの銘柄は10口単位であり、最低投資額は全体的に低い。

REIT ETFのメリット3……保有コストが低い

REIT ETFは、一般的な投資信託に比べて信託報酬率が低い傾向があり、保有コストが抑えられるメリットがある。信託報酬は、投資信託を保有している間ずっとかかり続ける運用コストであり、運用成果にも影響する。ETFは、販売会社(証券会社)への手数料がかからず、運用報告書の印刷費など、ファンドにかかる事務費用が一般の投資信託に比べて安いため、信託報酬が低く抑えられている。

下の表は国内REITを投資対象とするインデックスファンドと、REIT ETFの信託報酬率を比較したものだ。

| 銘柄名<証券コード> | 信託報酬率 (年率・税込) |

|

| 国内REIT インデックスファンド (投資信託) |

J-REIT・リサーチ・オープン (毎月決算型) |

1.10% |

| eMAXIS Slim国内リートインデックス | 0.187%以内 | |

| iシェアーズ 国内リートインデックス・ファンド |

0.3685% | |

| REIT ETF | NEXT FUNDS 東証REIT指数連動型上場投信<1343> |

0.1705%以内 |

| 上場インデックスファンドJリート (東証REIT指数)隔月分配型<1345> |

0.33%以内 | |

| iシェアーズ・コア Jリート ETF<1476> | 0.176%以内 |

インデックスファンドにも信託報酬の安さを売りにしている商品もあるが、REIT ETFはそれを下回る水準になっている。

REIT ETFのメリット4……流動性が高く値動きがわかりやすい

REIT ETFは証券取引所に上場しており、取引時間中であれば株式と同じようにリアルタイムで売買できる流動性の高さが魅力だ。また、対象指数に連動した値動きをするため、個別の銘柄に比べると値動きがわかりやすいといえる。

REIT ETFのメリット5……国債や株式よりも分配金利回りが高い

REITは国債や株式と比較した利回りの高さもメリットだ。10年日本国債の利回りは年0.025%、東証1部全銘柄の平均予想配当利回りが1.97%であるのに対し、REIT(J-REIT)の平均分配金利回りは4.18%となっている(2020年12月1日時点)。株式も個別に見れば配当利回りが5%を超える銘柄もあるが、REITの分配金利回りは総じて高い傾向がある。

4.REIT ETFはどれを選べばいい?おすすめ5銘柄を紹介

REITのETFにはさまざまな銘柄があるが、内容はどれも似ている。どれを選べばいいのか迷う人は、次の5銘柄から検討するとよいだろう。(データはすべて2020年6月30日時点)

NEXT FUNDS 東証REIT指数連動型上場投信<1343>……J-REITを代表する銘柄・流動性の高さと低コストが魅力

市場価格……1,784円(終値)

売買単位……10口

純資産総額……3,181億円

分配金利回り……3.92%

分配金……年4回(2・5・8・11月)

管理会社……野村アセットマネジメント

「NEXT FUNDS 東証REIT指数連動型上場投信」は、流動性の高さと低コストが魅力の銘柄だ。純資産額や売買代金(出来高)がJ-REITの中で最も多く、信託報酬も東証REIT指数連動型ETFで最低水準の年0.1705%(税込)である。国内REITに投資するならまず候補にしたい銘柄だ。

iシェアーズ・コア JリートETF<1476>……資金が少なくても投資しやすい

市場価格……1,715円(終値)

売買単位……1口

純資産総額……2,108億円

分配金利回り……4.08%

分配金……年4回(2・5・8・11月)

管理会社……ブラックロック・ジャパン

少ない投資資金でREITのETFを始めたい場合は、「iシェアーズ・コア JリートETF」がおすすめだ。この銘柄は、現在上場しているREITのETFの中で唯一、1口から投資できる。

2020年12月2日時点での価格は1,736円であり、2,000円以下で購入できる。信託報酬率も年0.176%(税込)と低めだ。少ない資金でREITのETFを試してみたい人は、こちらを選んでみてはどうだろう。

ダイワ上場投信-東証REIT指数<1488>……信託報酬が低め

市場価格……1,709円

売買単位……10口

純資産総額……1,210億円

分配金利回り……4.07%

分配金……年4回(3・6・9・12月)

管理会社……大和アセットマネジメント

コストを重視する場合、「ダイワ上場投信-東証REIT指数」も注目したい。信託報酬率は、東証REIT指数連動型ETFで最低水準の年0.1705%(税込)。年4回の分配で、安定した分配金が期待できるのも魅力だ。

MAXIS高利回りJリート上場投信 <1660>……より高い利回りを求める人におすすめ

市場価格……8,980円

売買単位……1口

純資産総額……123億円

分配金利回り……4.28%

分配金……年4回(1・4・7・10月)

管理会社……三菱UFJ国際投信

より高い利回りを求める人には「MAXIS高利回りJリート上場投信」をおすすめしたい。こちらは、予想分配金利回りの高い銘柄を組み入れた指数「野村高利回りJリート指数」への連動を目指すETFであり、東証REIT指数連動型よりも高い利回りが期待できる。

上場インデックスファンドJリート(東証REIT指数)隔月分配型<1345>……年6回・分配回数の多さが特徴

市場価格……1,693円

売買単位……100口

純資産総額……2,075億円

分配金利回り……4.07%

分配金……年6回(1・3・5・7・9・11月)

管理会社……日興アセットマネジメント

「上場インデックスファンドJリート(東証REIT指数)隔月分配型」は、分配回数の多さが特徴のETFだ。年6回、隔月で分配金がもらえるため、分配金狙いの投資には向いている。ただし、信託報酬率は年0.33%以内(税込)と、REIT ETFとしては高く、100口単位となるため最低投資額もやや大きい。

5.REIT ETFのデメリットや注意点

REIT ETFには次のようなデメリットもあるため、投資する際には注意したい。

REIT ETFのデメリット1……不動産市況や金利の変化による価格変動リスク

REITは不動産市場や金利の変化、災害の発生などによって、価格が大きく変動するリスクがある。REITやREIT ETFでは、複数の不動産に分散投資することで、特定地域の災害リスクや、個別の不動産に生じるリスクは軽減されている。しかし、投資対象は不動産に限られており、不動産市場全体や金利に変化が生じれば、不動産価格や賃料相場全体に影響し、REITの価格変動も大きくなりやすい。このようなリスクの軽減には、株式や債券など、不動産(REIT)以外の資産クラスにも分散して投資するのが効果的だ。

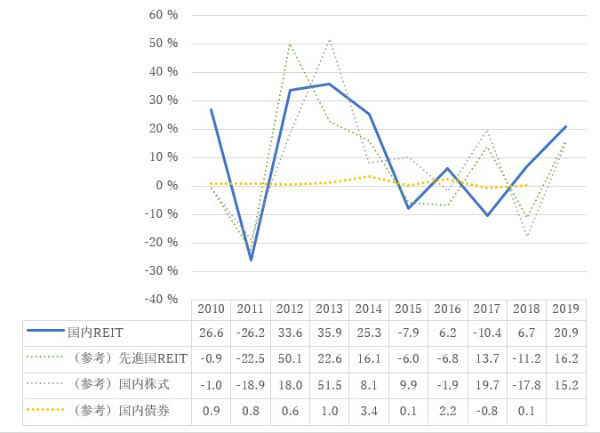

国内REITの年間リターンの推移を先進国REIT、国内株式、国内債券と比較してみよう。(リターンは円換算)

海外の不動産を投資対象とする先進国REITや新興国REITなどは、為替変動による影響も受けるため、円換算した場合のリターンは国内REITとは異なる動きをする。また、国内債券はREITや株式のように、値動きに大きな変動がないことがわかる。リスクを軽減するためには債券をポートフォリオに組み込むとよいだろう。

REIT ETFのデメリット2……REIT ETFは分配金の自動再投資ができない

REIT ETFから支払われた分配金は、自動で再投資する仕組みがなく、再投資するには一旦分配金を受け取り、自身で買い付けを行わなければならない。通常の投資信託であれば分配金は自動再投資できることが多いため、その点ではETFは手間がかかるといえる。

長期的に資産を増やすことが目的の場合、分配金は再投資したほうが複利効果によって資産を効率よく増やせるため、再投資する前提であれば、分配頻度が少ないREIT ETFであることも、商品を選ぶポイントの一つになる。

6.REIT ETFは安定した投資ができる

投資のリスクを軽減するには、分散投資が効果的だ。投資信託は、運用をプロに任せることができ、また少ない資金でもリスクを分散することができる。株式や債券だけでなく不動産を投資対象にするREITを入れることで、よりリスクを分散することにもつながる。投資先の一つとして、REITのETFを検討してみてはいかがだろうか。

HP : https://www.rapportco.com

HP : https://www.rapportco.com

この筆者の記事を見る

【関連記事】

・つみたてNISA(積立NISA)の口座開設を比較 SBI、楽天など

・つみたてNISA(積立NISA)の銘柄で最強な投資信託はどれ?

・投資信託は長期投資で運用すべき4つの理由

・投資信託における本当の「利回り」とは 儲かる度合いの正確な調べ方

・投資信託の約定日とは?申込日・受渡日との違いや注意すべきケースを解説