米国株高配当利回りランキングの第1位は米国のたばこ会社「アルトリア・グループ」だ。高配当を誇る有名企業の中でも8.4%(2023年1月時点)という利回りは他を圧倒する。第2位は総合通信サービス会社「ベライゾン・コミュニケーション」である。6.5%の高利回りに加えて、連続増配年数18年を記録する株主還元の手厚い会社だ。

(公式サイト)

米国株の高配当利回りランキングTOP10!

米国株の予想配当利回りランキングTOP10は以下だ。

| 順位 | 銘柄名 <ティッカー> |

予想配当 利回り ※1 |

予想年間 配当金 ※2 |

配当月 | 2023/ 1/25終値 |

2023/1/25 基準の最低 投資金額 ※3 |

PER (実績) |

PBR (実績) |

ROE (実績) |

ROA (実績) |

実績配当 性向 ※4 |

連続増配年数 ※5 |

時価総額 ※1 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| (円) ※3 |

(円) ※3 |

(円) ※3 |

|||||||||||

| 1 | アルトリア・ グループ<MO> |

8.4% | 3.76米ドル | 1,4,7,10 | 44.930米ドル | 5,841円 | 17.5倍 | - | - | 12.73% | 141.6% | 13年 | 805億 2,200万米ドル |

| 489円 | 5,841円 | 10兆4,678億 6,000万円 |

|||||||||||

| 2 | ベライゾン・ コミュニケーション<VZ> |

6.5% | 2.61米ドル | 2,5,8,11 | 40.330米ドル | 5,243円 | 8.0倍 | 1.9倍 | 23.5% | 5.3% | 51.1% | 18年 | 1,696億 7,900万米ドル |

| 339円 | 5,243円 | 22兆192億 7,000万円 |

|||||||||||

| 3 | エーティー・アンド・ ティー<T> |

5.4% | 1.11米ドル | 2,5,8,11 | 20.420米ドル | 2,655円 | - | 1.5倍 | 13.9% | 4.1% | - | 0(2期連続同額) | 1,455億 3,300万米ドル |

| 144円 | 2,655円 | 18兆9,192億 9,000万円 |

|||||||||||

| 4 | スリーエム<MMM> | 5.3% | 5.96米ドル | 3,6,9,12 | 112.93米ドル | 1万4,681円 | 11.1倍 | 4.2倍 | 46.1% | 13.9% | 58.60% | 65年 | 620億 2,600万米ドル |

| 775円 | 1万4,681円 | 8兆633億 8,000万円 |

|||||||||||

| 5 | ウォルグリーン・ブーツ・ アライアンス<WBA> |

5.3% | 1.92米ドル | 3,6,9,12 | 36.28米ドル | 4,716円 | - | 1.5倍 | -12.7% | -3.1% | - | 47年 | 312億 9,200万米ドル |

| 250円 | 4,716円 | 4兆679億 6,000万円 |

|||||||||||

| 6 | インテル<INTC> | 4.9% | 1.46米ドル | 3,6,9,12 | 29.700米ドル | 3,861円 | 9.2倍 | 1.2倍 | 14.0% | 7.8% | 44.7% | 8年 | 1,225億 7,200万米ドル |

| 190円 | 3,861円 | 15兆9,343億 6,000万円 |

|||||||||||

| 7 | フィリップ・モリス・ インターナショナル<PM> |

4.9% | 5.08米ドル | 1,4,7,10 | 103.42米ドル | 1万3,445円 | 18.4倍 | - | - | 21.2% | 89.3% | 14 | 1,603億 2,200万円 |

| 660円 | 1万3,445円 | 20兆8,418億 6,000万円 |

|||||||||||

| 8 | ダウ<DOW> | 4.8% | 2.80米ドル | 3,6,9,12 | 57.890米ドル | 7,526円 | 7.5倍 | 2.2倍 | 32.8% | 9.4% | 36.2% | 0 (2期連続同額) |

407億 4,100円 |

| 364円 | 7,526円 | 5兆2,963億 3,000万円 |

|||||||||||

| 9 | フォード・モーター<F> | 4.7% | 0.60米ドル | 3,6,9,12 | 12.790米ドル | 1663円 | 5.7倍 | 1.2倍 | 22.9% | 3.6% | 20.1% | 0 | 514億 2,200万米ドル |

| 78円 | 1,663円 | 6兆6,848億 6,000万円 |

|||||||||||

| 10 | アイビーエム<IBM> | 4.7% | 6.60米ドル | 3,6,9,12 | 140.76米ドル | 1万8,299円 | 93.2倍 | 6.3倍 | 6.0% | 0.9% | 435.8% | 29年 | 1,272億 6,500万米ドル |

| 858円 | 1万8,299円 | 16兆5,444億 5,000万円 |

※2,1株あたり予想年間配当金は直近四半期実績を通期換算(参照:マネックス証券「銘柄スカウター米国株」)

※3,1米ドル=130円と仮定

※4,実績配当性向は直近12ヵ月の配当実績を元に計算(参照:マネックス証券「銘柄スカウター米国株」)

※5,連続増配年数は米サイト「Dividend.com」を参照した

※6,上記ランキングは、マネックス証券 米国株「配当利回りランキング(2022年12月末時点)」対象10銘柄を、筆者が2023年1月25日終値基準の予想配当利回り降順で並べ替えたもの

※PER…株価収益率(倍)のこと。数値が高いほど、利益に対して株価が割高、低いほど割安であることを示す投資判断指標のひとつ。算出式は「株価÷1株あたり当期純利益」

※PBR…株価純資産倍率(倍)のこと。純資産に対して株価が割高、割安であることを示す。算出式は「株価÷1株あたり純資産」

※ROE…自己資本当期純利益率(%)のこと。会社が自己資本を使ってどれだけ効率的に利益をあげたかを示す経営効率指標のひとつ。算出式は「当期純利益÷自己資本×100」

※ROA…総資産利益率(%)のこと。会社が総資産を使ってどれだけ効率的に利益をあげたかを示す財務指標のひとつ。算出式は「当期純利益÷総資産×100」

(公式サイト)

第1位:アルトリア・グループ<MO>

| 銘柄名 <ティッカー> |

予想配当 利回り ※1 |

予想年間 配当金 ※2 |

配当月 | 2023/ 1/25終値 |

2023/1/25 基準の最低 投資金額 ※3 |

PER (実績) |

PBR (実績) |

ROE (実績) |

ROA (実績) |

実績配当 性向 ※4 |

連続増配年数 ※5 |

時価総額 ※1 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| (円) ※3 |

(円) ※3 |

(円) ※3 |

||||||||||

| アルトリア・ グループ<MO> |

8.4% | 3.76米ドル | 1,4,7,10 | 44.930米ドル | 5,841円 | 17.5倍 | - | - | 12.73% | 141.6% | 13年 | 805億 2,200万米ドル |

| 489円 | 5,841円 | 10兆4,678億 6,000万円 |

※2,1株あたり実績年間配当金と実績配当性向は直近12ヵ月の配当実績を元に計算(参照:マネックス証券「銘柄スカウター米国株」)

※3,1米ドル=130円と仮定して円換算した

※4,連続増配年数は米サイト「Dividend.com」を参照した

※5,2023年1月25日終値基準で各種指標を算出

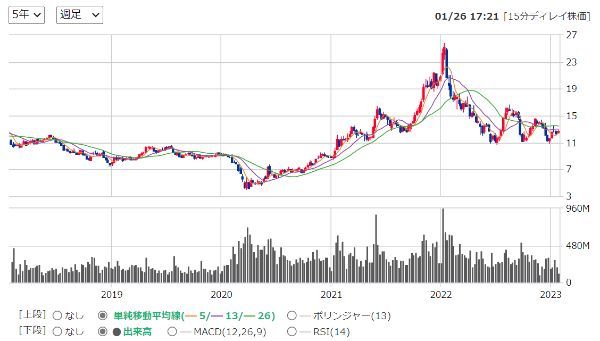

直近5年間のチャート

たばこ会社を取り巻く環境は厳しく、規制強化やたばこ離れなどが業績に及ぼす影響は大きい。

直近10年間に限っては、グループとして売上は確保されているにもかかわらず、M&Aや多額の訴訟費用などによって大幅な損失を出し、赤字決算に陥る年もあった。

昨今は無煙たばこへの注力やグループの多角化、戦略的投資の見直しなどで業績の回復に努めながらも、配当重視の方針は変えておらず、配当性向(当期純利益に占める年間の配当金の割合)は141.6%と高い。

米国の老舗成熟企業であることや、たばこ業界が依然として厳しい環境下にあることなどから、今後も株価の大幅な上昇は見込めません。値上がり益には期待せず、配当目的の投資銘柄として割り切らなければなりません。グループ再編費用や莫大な集団訴訟費用の発生などにより、赤字転落のリスクも抱えています。いったん購入したら、細かな決算内容にはこだわらず保有し続ける寛容さも必要です。

(公式サイト)

第2位:ベライゾン・コミュニケーション<VZ>

| 銘柄名 <ティッカー> |

予想配当 利回り ※1 |

予想年間 配当金 ※2 |

配当月 | 2023/ 1/25終値 |

2023/1/25 基準の最低 投資金額 ※3 |

PER (実績) |

PBR (実績) |

ROE (実績) |

ROA (実績) |

実績配当 性向 ※4 |

連続増配年数 ※5 |

時価総額 ※1 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| (円) ※3 |

(円) ※3 |

(円) ※3 |

||||||||||

| ベライゾン・ コミュニケーション<VZ> |

6.5% | 2.61米ドル | 2,5,8,11 | 40.330米ドル | 5,243円 | 8.0倍 | 1.9倍 | 23.5% | 5.3% | 51.1% | 18年 | 1,696億 7,900万米ドル |

| 339円 | 5,243円 | 22兆192億 7,000万円 |

※2,1株あたり実績年間配当金と実績配当性向は直近12ヵ月の配当実績を元に計算(参照:マネックス証券「銘柄スカウター米国株」)

※3,1米ドル=130円と仮定して円換算した

※4,連続増配年数は米サイト「Dividend.com」を参照した

※5,2023年1月25日終値基準で各種指標を算出

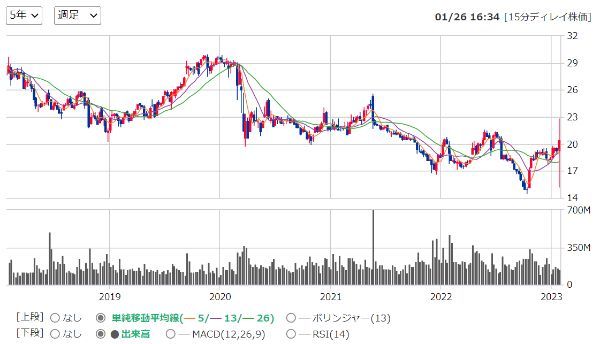

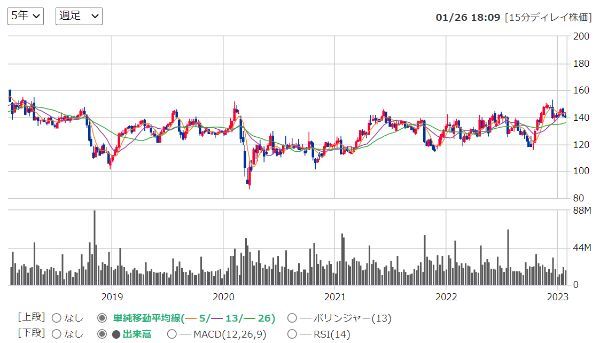

直近5年間のチャート

グループの中核事業である無線事業サービスは堅調で、2022年12月期はグループとしての売上高が過去最高を記録している。

好調な業績を背景に、高配当・連続増配を18年間実施しており、2023年もわずかながら増配を予定しています。

近年は株価が伸び悩み、2022年は下降トレンドに入っている。

業績は好調ながら、実態は競合他社との顧客獲得競争が激化して、携帯電話加入者が微増にとどまっています。無料通話キャンペーンなどの営業費用も利益を圧迫しています。こうした点を市場が嫌気していることが、株価を押し下げる原因でしょう。現状では株価が大きく反転する好材料は見当たりません。配当目的の長期保有なら、購入後は株価の推移を逐一気にしないほうがよいでしょう。

(公式サイト)

第3位:エーティー・アンド・ティー<T>

| 銘柄名 <ティッカー> |

予想配当 利回り ※1 |

予想年間 配当金 ※2 |

配当月 | 2023/ 1/25終値 |

2023/1/25 基準の最低 投資金額 ※3 |

PER (実績) |

PBR (実績) |

ROE (実績) |

ROA (実績) |

実績配当 性向 ※4 |

連続増配年数 ※5 |

時価総額 ※1 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| (円) ※3 |

(円) ※3 |

(円) ※3 |

エーティー・アンド・ ティー<T> |

5.4% | 1.11米ドル | 2,5,8,11 | 20.420米ドル | 2,655円 | - | 1.5倍 | 13.9% | 4.1% | - | 0(2期連続同額) | 1,455億 3,300万米ドル |

| 144円 | 2,655円 | 18兆9,192億 9,000万円 |

※2,1株あたり実績年間配当金と実績配当性向は直近12ヵ月の配当実績を元に計算(参照:マネックス証券「銘柄スカウター米国株」)

※3,1米ドル=130円と仮定して円換算した

※4,連続増配年数は米サイト「Dividend.com」を参照した

※5,2023年1月25日終値基準で各種指標を算出

直近5年間のチャート

固定通信事業から無線通信事業へのシフトや、無線通信事業の競合他社との顧客獲得競争、5Gとファイバーネットワークの構築のための多額の設備投資など、AT&Tを取り巻く環境は厳しい。近年では赤字決算も散見され、安定的な連続増配は難しくなっている。

2022年12月期の決算では過去最大のネットワークへの設備投資などが重なり、大幅な赤字決算となった。厳しい環境を受けて2022年は減配となったが、2023年も無配ではないものの前年と同額配当になる予想だ。

歴史と実績のある企業なので、倒産リスクが低く、長く保有できる銘柄です。減配リスクはあるものの、基本的に株主還元を重視する会社なので、配当目的の保有には適しているでしょう。

近年は業績が不安定なので、配当の状況が見通せないのが最大のデメリットです。短期的には減配、無配のリスクはあるものの、配当目的であれば長期的な観点で保有し続ける必要があるでしょう。

(公式サイト)

第4位:スリーエム<MMM>

| 銘柄名 <ティッカー> |

予想配当 利回り ※1 |

予想年間 配当金 ※2 |

配当月 | 2023/ 1/25終値 |

2023/1/25 基準の最低 投資金額 ※3 |

PER (実績) |

PBR (実績) |

ROE (実績) |

ROA (実績) |

実績配当 性向 ※4 |

連続増配年数 ※5 |

時価総額 ※1 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| (円) ※3 |

(円) ※3 |

(円) ※3 |

スリーエム<MMM> | 5.3% | 5.96米ドル | 3,6,9,12 | 112.93米ドル | 1万4,681円 | 11.1倍 | 4.2倍 | 46.1% | 13.9% | 58.60% | 65年 | 620億 2,600万米ドル |

| 775円 | 1万4,681円 | 8兆633億 8,000万円 |

※2,1株あたり実績年間配当金と実績配当性向は直近12ヵ月の配当実績を元に計算(参照:マネックス証券「銘柄スカウター米国株」)

※3,1米ドル=130円と仮定して円換算した

※4,連続増配年数は米サイト「Dividend.com」を参照した

※5,2023年1月25日終値基準で各種指標を算出

直近5年間のチャート

2022年12月期第2四半期決算は営業利益・当期純利益を大幅に減らし、かろうじて黒字を維持した程度だったが、第3四半期では営業利益をV字回復させた。

世界的にも、業界的にも3Mが提供する商品やサービスに対する信頼性が高く、業績のブレも比較的小さい超優良企業です。配当性向も58.60%なので配当余力もあり、減配リスクは少ないでしょう。

今後の事業展開に大きな変革は見込めないが、安定した事業運営と安定的な配当政策、さらには今後も変わらず連続増配を期待できるので、長期保有に適している。

化学セクターの超優良企業ゆえに、米国株の中では株価が高めである。2023年1月25日終値で112.93米ドル(1米ドル=130円換算で1万4,681円)だ。資金が少なければ1株ずつ買い増しながら保有資産を増やせる。

代表的な連続増配銘柄でだが、2023年の配当は2022年と同額になる可能性が高いので注意が必要だ。

(公式サイト)

第5位:ウォルグリーン・ブーツ・アライアンス<WBA>

| 銘柄名 <ティッカー> |

予想配当 利回り ※1 |

予想年間 配当金 ※2 |

配当月 | 2023/ 1/25終値 |

2023/1/25 基準の最低 投資金額 ※3 |

PER (実績) |

PBR (実績) |

ROE (実績) |

ROA (実績) |

実績配当 性向 ※4 |

連続増配年数 ※5 |

時価総額 ※1 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| (円) ※3 |

(円) ※3 |

(円) ※3 |

ウォルグリーン・ブーツ・ アライアンス<WBA> |

5.3% | 1.92米ドル | 3,6,9,12 | 36.28米ドル | 4,716円 | - | 1.5倍 | -12.7% | -3.1% | - | 47年 | 312億 9,200万米ドル |

| 250円 | 4,716円 | 4兆679億 6,000万円 |

※2,1株あたり実績年間配当金と実績配当性向は直近12ヵ月の配当実績を元に計算(参照:マネックス証券「銘柄スカウター米国株」)

※3,1米ドル=130円と仮定して円換算した

※4,連続増配年数は米サイト「Dividend.com」を参照した

※5,2023年1月25日終値基準で各種指標を算出

直近5年間のチャート

2023年8月期第1四半期に赤字に転落している。それでも、もともと2022年までに連続増配年数47年を記録する配当優良銘柄なので、減配や無配にはならず(同額配当はあり)、 1株あたり年間0.01米ドルの微増となる予定だ(2023年1月時点)。

47年の連続増配実績があるので、よほどの悪材料がない限り業績如何によらず、同額、あるいは増配を期待できるのが最大のポイントです。

小売業なので、米国内景気や消費者の購買意欲に業績が左右されやすい。いったん株を購入したら、業績や株価の変動に惑わされずに長期間の保有を徹底したほうが、高配当銘柄のメリットを享受できるだろう。

(公式サイト)

第6位:インテル<INTC>

| 銘柄名 <ティッカー> |

予想配当 利回り ※1 |

予想年間 配当金 ※2 |

配当月 | 2023/ 1/25終値 |

2023/1/25 基準の最低 投資金額 ※3 |

PER (実績) |

PBR (実績) |

ROE (実績) |

ROA (実績) |

実績配当 性向 ※4 |

連続増配年数 ※5 |

時価総額 ※1 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| (円) ※3 |

(円) ※3 |

(円) ※3 |

インテル<INTC> | 4.9% | 1.46米ドル | 3,6,9,12 | 29.700米ドル | 3,861円 | 9.2倍 | 1.2倍 | 14.0% | 7.8% | 44.7% | 8年 | 1,225億 7,200万米ドル |

| 190円 | 3,861円 | 15兆9,343億 6,000万円 |

※2,1株あたり実績年間配当金と実績配当性向は直近12ヵ月の配当実績を元に計算(参照:マネックス証券「銘柄スカウター米国株」)

※3,1米ドル=130円と仮定して円換算した

※4,連続増配年数は米サイト「Dividend.com」を参照した

※5,2023年1月25日終値基準で各種指標を算出

直近5年間のチャート

インテルはPC向け製品だけでなく、近年はワークステーション、サーバー、データセンター、モバイルデバイス向け製品も手掛け、1968年の創業から現在に至るまで、持続的に企業成長を続けている。

企業規模の成熟にあわせて、配当による株主還元にも力を入れるようになっており、2022年で連続増配年数は8年を数える。

PC向けCPUでは依然として圧倒的シェアを誇っています。インテルのもつ高い技術力にも疑いの余地はないので、配当目的の長期投資銘柄としての必要条件は十分満たしていると考えられます。連続増配8年の実績があるので、条件が整えば今後も連続増配を期待できるでしょう。

2022年12月期第4四半期は、PC向け需要の落ち込みと、収益性の高いサーバー向け市場の競争激化で収益が悪化し、当期純利益は前年同期比81%減となった。株価も下落し、底値圏を推移している。

2023年以降、業績悪化によって減配に転じる可能性もあるので、インテルの配当情報については注視したほうがよいだろう。

(公式サイト)

第7位:フィリップ・モリス・インターナショナル<PM>

| 銘柄名 <ティッカー> |

予想配当 利回り ※1 |

予想年間 配当金 ※2 |

配当月 | 2023/ 1/25終値 |

2023/1/25 基準の最低 投資金額 ※3 |

PER (実績) |

PBR (実績) |

ROE (実績) |

ROA (実績) |

実績配当 性向 ※4 |

連続増配年数 ※5 |

時価総額 ※1 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| (円) ※3 |

(円) ※3 |

(円) ※3 |

フィリップ・モリス・ インターナショナル<PM> |

4.9% | 5.08米ドル | 1,4,7,10 | 103.42米ドル | 1万3,445円 | 18.4倍 | - | - | 21.2% | 89.3% | 14 | 1,603億 2,200万円 |

| 660円 | 1万3,445円 | 20兆8,418億 6,000万円 |

※2,1株あたり実績年間配当金と実績配当性向は直近12ヵ月の配当実績を元に計算(参照:マネックス証券「銘柄スカウター米国株」)

※3,1米ドル=130円と仮定して円換算した

※4,連続増配年数は米サイト「Dividend.com」を参照した

※5,2023年1月25日終値基準で各種指標を算出

直近5年間のチャート

世界的に見てたばこ市場は縮小傾向にある。その一方で、フィリップ・モリス・インターナショナルは、喫煙者の健康を鑑みて、従来の紙巻たばこよりではなく、リスク低減の可能性がある煙の出ない電子たばこ(IQOS)を主力商品に据えている。

たばこ市場縮小と喫煙者の健康対策として、IQOSをはじめとする電子たばこに注力する姿勢は大いに評価できます。投資家のたばこ会社離れを引き留める目的で高配当方針の継続が予想されるので、今は「買い」の時期と判断することもできます。

会社の経営方針とは裏腹に、たばこ関連製品の購入意欲が維持されるかは未知数だ。環境が悪化すれば業績が落ち込むリスクもあり、その場合、配当方針が変更される可能性もある。

(公式サイト)

第8位:ダウ<DOW>

| 銘柄名 <ティッカー> |

予想配当 利回り ※1 |

予想年間 配当金 ※2 |

配当月 | 2023/ 1/25終値 |

2023/1/25 基準の最低 投資金額 ※3 |

PER (実績) |

PBR (実績) |

ROE (実績) |

ROA (実績) |

実績配当 性向 ※4 |

連続増配年数 ※5 |

時価総額 ※1 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| (円) ※3 |

(円) ※3 |

(円) ※3 |

ダウ<DOW> | 4.8% | 2.80米ドル | 3,6,9,12 | 57.890米ドル | 7,526円 | 7.5倍 | 2.2倍 | 32.8% | 9.4% | 36.2% | 0 (2期連続同額) |

407億 4,100円 |

| 364円 | 7,526円 | 5兆2,963億 3,000万円 |

※2,1株あたり実績年間配当金と実績配当性向は直近12ヵ月の配当実績を元に計算(参照:マネックス証券「銘柄スカウター米国株」)

※3,1米ドル=130円と仮定して円換算した

※4,連続増配年数は米サイト「Dividend.com」を参照した

※5,2023年1月25日終値基準で各種指標を算出

直近5年間のチャート

2019年の赤字決算後、業績は順調に回復していたが、2022年12月期第3四半期と第4四半期は前年同期比大幅減益となった。業績悪化を受けて株価も下落したが、2023年1月以降、株価は持ち直している。

米国で、分社前より長年にわたり化学薬品事業において実績があり、同社の技術力には定評がある。今後もこの技術力を背景に、化学薬品業界において確固たるシェアを占めていくことが期待される。

分社前の流れから、配当重視方針は今後も基本的に維持されると考えられます。今後のダウの業績次第であるものの、安定的に高配当を望める銘柄でしょう。

(公式サイト)

第9位:フォード・モーター<F>

| 銘柄名 <ティッカー> |

予想配当 利回り ※1 |

予想年間 配当金 ※2 |

配当月 | 2023/ 1/25終値 |

2023/1/25 基準の最低 投資金額 ※3 |

PER (実績) |

PBR (実績) |

ROE (実績) |

ROA (実績) |

実績配当 性向 ※4 |

連続増配年数 ※5 |

時価総額 ※1 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| (円) ※3 |

(円) ※3 |

(円) ※3 |

フォード・モーター<F> | 4.7% | 0.60米ドル | 3,6,9,12 | 12.790米ドル | 1663円 | 5.7倍 | 1.2倍 | 22.9% | 3.6% | 20.1% | 0 | 514億 2,200万米ドル |

| 78円 | 1,663円 | 6兆6,848億 6,000万円 |

※2,1株あたり実績年間配当金と実績配当性向は直近12ヵ月の配当実績を元に計算(参照:マネックス証券「銘柄スカウター米国株」)

※3,1米ドル=130円と仮定して円換算した

※4,連続増配年数は米サイト「Dividend.com」を参照した

※5,2023年1月25日終値基準で各種指標を算出

直近5年間のチャート

2020年12月期の販売不振によって赤字決算に転落したが、2021年12月期には業績が急速に回復した。

2022年12月期に入ると、3月にバッテリー式電気自動車事業の強化ため、内燃エンジン部門からの分離独立運営を発表した。第3四半期には、自動運転技術企業への投資に関する多額損失を計上し、再び純損失は赤字となった。一方、同期の自動車部門の売上高は好調で、予想を上回った。

フォードでは業績に連動する配当政策をとっており、2019年12月期の業績悪化と2020年12月期の赤字決算を受けて、それぞれ翌年は減配となった。一方、2021年12月期の好業績により2022年は0.40米ドル(1米ドル=130円換算で52円)の大幅増配を実施した。

業績が良ければ翌年の配当は増配となる可能性が高いでしょう。フォードは電気自動車や自動運転技術の研究開発を積極的に進めているので、今後、研究成果が自動車業界のシェア向上につながれば、安定的な高配当につながる見込みがあります。

配当政策が業績と連動しているため、フォード車の販売不振が減配や無配に直結するので要注意だ。フォードの技術力と将来性に賭けて、長期投資を前提にしたインカムゲイン投資をするなら、一時的な減配、無配には寛容になる必要があるだろう。

(公式サイト)

第10位:アイビーエム<IBM>

| 銘柄名 <ティッカー> |

予想配当 利回り ※1 |

予想年間 配当金 ※2 |

配当月 | 2023/ 1/25終値 |

2023/1/25 基準の最低 投資金額 ※3 |

PER (実績) |

PBR (実績) |

ROE (実績) |

ROA (実績) |

実績配当 性向 ※4 |

連続増配年数 ※5 |

時価総額 ※1 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| (円) ※3 |

(円) ※3 |

(円) ※3 |

||||||||||

| アイビーエム<IBM> | 4.7% | 6.60米ドル | 3,6,9,12 | 140.76米ドル | 1万8,299円 | 93.2倍 | 6.3倍 | 6.0% | 0.9% | 435.8% | 29年 | 1,272億 6,500万米ドル |

| 858円 | 1万8,299円 | 16兆5,444億 5,000万円 |

※2,1株あたり実績年間配当金と実績配当性向は直近12ヵ月の配当実績を元に計算(参照:マネックス証券「銘柄スカウター米国株」)

※3,1米ドル=130円と仮定して円換算した

※4,連続増配年数は米サイト「Dividend.com」を参照した

※5,2023年1月25日終値基準で各種指標を算出

直近5年間のチャート

アイビーエムは高付加価値サービスの提供に事業を集約するため、事業の売却や分社化、M&Aなどによって常に事業構成の見直しを行っている。2005年のPC事業の売却や2014年のx86ベースサーバー事業の売却はその一例である。

2012年以降は事業構成の転換を進めるも業績が伸び悩んでおり、2022年12月期は通期ではかろうじて黒字を確保したが、第3四半期には各種損失がかさみ最終損益が赤字に転落した。

近年の業績は捗々しくないが、配当は微増ながら増配を続けており、連続増配年数は29年に及ぶ。

市場での主導権を奪われる事態や、業績悪化、事業再編などの難局に直面してきた中でも、29年間連続増配を実施してきました。今後も、企業の存続が危ぶまれるほどの窮地に陥らない限りは連続増配、悪くても同額配当が実施されることが予想されます。長期運用を前提とする配当目的の投資に適した銘柄だといってよいでしょう。

配当利回りランキングTOP10の中で、IBMの株価は140.76米ドル(1万8,299円)でもっとも高い(※2023年1月25日終値、1米ドル=130円換算)。投資資金が限られている人には若干高めに感じられるかもしれない。

ネット証券ランキング

2022年2月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | |

| 会社名 |  |

|

|

|

|

| 手数料 | 無料 | 約定金額の0.495%(※1) | 約定金額の0.495%(※1) | 約定金額の0.495%(※2) | 約定代金の0.495%(※1) |

| 銘柄数 | 個別 1,632銘柄 ETF 185銘柄 ADR 120銘柄 |

個別 4,575銘柄 ETF 351銘柄 ADR 256銘柄 |

個別 4,702銘柄 ETF 342銘柄 ADR 164銘柄 |

個別 4,083銘柄 ETF 357銘柄 ADR 328銘柄 |

個別 200銘柄 ETF 162銘柄 ADR ― |

| ココがおすすめ | ・手数料が完全無料 ・米国株取引と言ったらここ |

・国内証券1位の米国株取扱数 ・米国株取引で最大3万円キャッシュバック |

スマホアプリ「米国株アプリ」による取引可能 | 米国ETFの取扱銘柄数はネット証券No.1 | 取扱銘柄は2,000銘柄まで順次拡大予定 |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

※1最低手数料0ドル、上限22ドル

※2約定代金2.22米ドル超~4,444.45米ドル未満の場合、約定代金2.22米ドル以下は0米ドル

約定代金4,444.45米ドル以上は22米ドル

米国株の配当利回りランキングの特徴と傾向

ランキングTOP10の平均配当利回りは5.5%だ。

NYダウ主要銘柄平均2.89%、ナスダック100主要銘柄平均2.08%、東証プライム平均2.36%、東証スタンダード平均2.46%と比べると、かなり高い平均配当利回りである。

配当性向が高いことも注目に値する。

【算出式】

配当性向=1株あたり配当額÷1株あたり当期純利益×100(%)

配当性向を算出可能な8社中6社の数値は40%以上であり、第1位のアルトリア・グループは141.6%、第10位のアイビーエムにいたっては435.8%という驚異的な値をたたき出している。8社の平均配当性向は109.7%、異常値のアイビーエムを除いた7社の平均でも63.09%だ。

2022年3月期の東証上場全企業の平均配当性向33.08%と比べると、かなり高いことがわかります。

出典:JPX「統計情報(株式関連)/2022年3月期決算短信集計結果」

2022年12月第4四半期と通期決算が赤字に転落したエーティー・アンド・ティーと、2023年8月期第1四半期が赤字となったウォルグリーン・ブーツ・アライアンスでは、配当性向の算出が不能となったものの、2023年1月時点では2023年も配当の支払いは実施される予定だ。

米国の高配当銘柄の場合、企業規模が大きく財務体質が健全、あるいは内部留保が確保できていれば、一時的に赤字決算になっても配当を継続することが多い。

ただし、無配、減配に転じる可能性もあるため、高配当銘柄の購入前には、会社が発表する決算または配当情報について注意を払う必要がある。

TOP10銘柄だけでなく、米国株式市場全体では、歴史的に見て株主を重視する企業風土があり、株主還元策として積極的に配当を実施する傾向がある。設備投資に注力するIT企業や新興企業を除いて、米国株に高配当利回り銘柄が多いのはこの理由による。

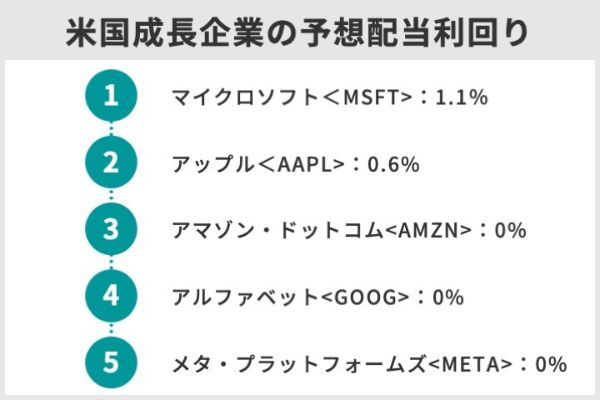

有名なアメリカ株の配当利回りは?アップル、マイクロソフトなど

米国株は好配当銘柄が多いといわれるが、巨大IT関連企業に関してはこの通説は当てはまらない。

米国の有名なグローバルIT企業、とりわけ成長著しい企業は、事業で獲得した利益を優先的に設備投資や研究開発に充当するため、無配もしくは低配当利回りである。

一般的には、成長スピードが鈍化し、成熟期に達するようになると、株主還元策である配当を開始することが多い。財務体質が健全で、毎年利益を着実に出しながら、内部留保も確保している成熟企業の場合、配当政策を業績連動型から連続増配型に切り替えるケースもある。

逆に、キャピタルゲイン(売買差益)投資の場合は、無配であっても株価の大幅伸長を見込める有望株を選び出して投資することが基本になる。

インカムゲイン投資では、数ある米国株の中から、長期にわたって安定的に配当金を受け取ることができる好配当利回り銘柄を洗い出すことが先決だ。

米国のグローバル企業10社の配当利回りは?

比較的歴史の浅い成長企業5社と業界大手の老舗優良企業5社を取り上げて、それぞれの配当利回りや投資指標を比較した。

• マイクロソフト<MSFT>

• アマゾン・ドットコム<AMZN>

• アルファベット<GOOG>

• メタ・プラットフォームズ<META>

• ファイザー<PFE>

• エクソン<XOM>

• プロクター・アンド・ギャンブル<PG>

• コカ・コーラ<KO>

• ジョンソン・エンド・ジョンソン<JNJ>

米国のグローバル企業10社を、2023年1月27日終値基準の予想配当利回りの高い順に並べ替えた上で、配当状況や株価指標などを一覧表にまとめた。

| 順位 | 銘柄名 <ティッカー> |

予想配当 利回り※1 |

予想年間 配当金※2 |

配当月 | 2023/1/27 終値 (米ドル) |

2023/1/27 基準の最低投資 金額 (円)※3 |

PER (実績) |

PBR (実績) |

ROE (実績) |

ROA (実績) |

実績配当性向 ※4 |

連続増配 年数※5 |

時価総額 ※1 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| (円) ※3 |

(円) ※3 |

(円) ※3 |

|||||||||||

| 1 | ファイザー<PFE> | 3.8% | 1.64米ドル | 3,6,9,12 | 43.79米ドル | 5,693円 | 8.4倍 | 2.7倍 | 35.4% | 15.9% | 30.5% | 12 | 2,458億700万米ドル |

| 213円 | 5,693円 | 31兆9,549億 1,000万円 |

|||||||||||

| 2 | エクソン・ モビール<XOM> |

3.2% | 3.64米ドル | 3,6,9,12 | 115.61米ドル | 1万5,029円 | 9.4倍 | 2.6倍 | 29.9% | 14.7% | 28.7% | 40 | 4,761億 1,600万米ドル |

| 473円 | 1万5,029円 | 61兆8,950億 8,000万円 |

|||||||||||

| 3 | コカ・コーラ<KO> | 2.9% | 1.76米ドル | 4,7,10,12 | 60.49米ドル | 7,864円 | 26.5倍 | 11.5倍 | 44.1% | 10.8% | 76.3% | 61 | 2,615億 9,000万円 |

| 229円 | 7,864円 | 34兆67億円 | |||||||||||

| 4 | ジョンソン・エンド・ ジョンソン<JNJ> |

2.7% | 4.52米ドル | 3,6,9,12 | 168.23米ドル | 2万1,870円 | 25.0倍 | 5.9倍 | 26.4% | 10.8% | 66.1% | 61 | 4,398億 3,500万米ドル |

| 588円 | 2万1,870円 | 57兆1,785億 5,000万円 |

|||||||||||

| 5 | プロクター・アンド・ ギャンブル<PG> |

2.6% | 3.65米ドル | 2,5,8,11 | 140.57米ドル | 1万8,274円 | 24.7倍 | 7.6倍 | 32.0% | 11.7% | 63.3% | 67 | 3,316億 2,500万米ドル |

| 475円 | 1万8,274円 | 43兆1,112億 5,000万円 |

|||||||||||

| 6 | マイクロソフト <MSFT> |

1.1% | 2.72米ドル | 3,6,9,12 | 248.16米ドル | 3万2,261円 | 27.6倍 | 10.1倍 | 39.3% | 19.1% | 28.2% | 20 | 1兆8,472億 5,400万米ドル |

| 354円 | 3万2,261円 | 240兆1,430億 2,000万円 |

|||||||||||

| 7 | アップル<AAPL> | 0.6% | 0.92米ドル | 2,5,8,11 | 145.93米ドル | 1万8,971円 | 23.9倍 | 45.6倍 | 175.5% | 28.4% | 14.7% | 11 | 2兆3,109億 7,900万米ドル |

| 120円 | 1万8,971円 | 300兆4,272億 7,000万円 |

|||||||||||

| 8 | アマゾン・ ドットコム<AMZN> |

0 | 0 | - | 102.24米ドル | 1万3,291円 | 92.9倍 | 7.6倍 | 8.8% | 2.8% | 0 | 0 | 1兆430億 1,700万米ドル |

| 1万3,291円 | 135兆5,922億 1,000万円 |

||||||||||||

| 9 | アルファベット <GOOG> |

0 | 0 | - | 100.71米ドル | 1万3,092円 | 20.0倍 | 5.1倍 | 26.9% | 19.0% | 0 | 0 | 1兆3,034億 9,000万円 |

| 1万3,092円 | 169兆 4,537億円 |

||||||||||||

| 10 | メタ・プラットフォームズ <META> |

0 | 0 | - | 151.74米ドル | 1万9,726円 | 14.5倍 | 2.8倍 | 22.4% | 16.4% | 0 | 0 | 3,422億 2,200万米ドル |

| 1万9,726円 | 44兆4,888億 6,000万円 |

※2,1株あたり予想年間配当金は直近四半期実績を通期換算(参照:マネックス証券「銘柄スカウター米国株」)

※3,1米ドル=130円と仮定

※4,1株あたり実績年間配当金と実績配当性向は直近12ヵ月の配当実績を元に計算(参照:マネックス証券「銘柄スカウター米国株」)

※5,連続増配年数は米サイト「Dividend.com」を参照した

※6,上記は、米国を代表するグローバル企業10社を、筆者が2023年1月27日終値基準の予想配当利回り降順で並べ替えたもの

今回ピックアップした米国を代表するグローバル企業10社は、比較的好利回り(3.8%~2.6%)の銘柄グループと、低利回り(1.1%、0.6%)もしくは無配の銘柄グループに分けられる。

前者は創業年が古く、米国内で長期間にわたって実績があり、現在も業界のリーディングカンパニーであり続けている優良企業です。後者は前者に比べると企業としての歴史は短い ですが、成長力があり、現在も世界中に多大な影響を及ぼしている会社です。

米国のグローバル企業10社の株価は?

対象10社のうち、ファイザーとコカ・コーラを除く8社は、株価が円換算で1万円を大きく上回る値がさ株である。

もっとも株価が高いのはマイクロソフトであり、2023年1月27日終値が248.16米ドルで、1米ドル=130円換算すると3万2,261円になる。

同日に10社中2番目に株価が高かったのは168.23米ドル(2万1,870円)のジョンソン・エンド・ジョンソンである。

業界にもよりますが、一般的に、株価は企業の市場価値や評価、投資家からの期待が総合的に織り込まれています。米国のグローバル企業の高い株価は、企業として高く評価されていることの証でもあります。

国も取引単位も異なる米国株と日本株を単純に比較することはできないが、1株単位で売買できる米国株の場合、投資金額が1万円を大きく上回れば値がさ株と呼んでもよいだろう。

ファイザー、コカ・コーラを除く8社の株価は1万3,000円~3万円超なので、いずれも値がさ株に分類できる。

米国のグローバル企業10社の配当性向は?

予想配当利回りの低いアップルとマイクロソフトは実績配当性向も低めで30%未満である。高配当で連続増配年数60年超のコカ・コーラ、ジョンソン・エンド・ジョンソン、プロクター・アンド・ギャンブルの配当性向は60%~80%だ。

米国の有名企業10社の配当状況を見るだけで、株主配当重視型企業と自社投資優先型企業の2パターンを見分けることができます。

ネット証券ランキング

2022年2月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | |

| 会社名 |  |

|

|

|

|

| 手数料 | 無料 | 約定金額の0.495%(※1) | 約定金額の0.495%(※1) | 約定金額の0.495%(※2) | 約定代金の0.495%(※1) |

| 銘柄数 | 個別 1,632銘柄 ETF 185銘柄 ADR 120銘柄 |

個別 4,575銘柄 ETF 351銘柄 ADR 256銘柄 |

個別 4,702銘柄 ETF 342銘柄 ADR 164銘柄 |

個別 4,083銘柄 ETF 357銘柄 ADR 328銘柄 |

個別 200銘柄 ETF 162銘柄 ADR ― |

| ココがおすすめ | ・手数料が完全無料 ・米国株取引と言ったらここ |

・国内証券1位の米国株取扱数 ・米国株取引で最大3万円キャッシュバック |

スマホアプリ「米国株アプリ」による取引可能 | 米国ETFの取扱銘柄数はネット証券No.1 | 取扱銘柄は2,000銘柄まで順次拡大予定 |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

※1最低手数料0ドル、上限22ドル

※2約定代金2.22米ドル超~4,444.45米ドル未満の場合、約定代金2.22米ドル以下は0米ドル

約定代金4,444.45米ドル以上は22米ドル

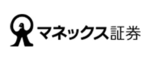

米国株配当の4つの特徴

米国では「株式会社は株主のもの」という意識が強く、利益の株主還元策として配当を重視している企業が多く見られる。米国株の配当の主な特徴は以下だ。

特徴1,高配当株が多い

NYSEとNASDAQだけでも6,311社(2022年10月末時点)が上場する米国株式市場では、株主優待制度のある会社はほとんどありません。

大半の米国上場企業は伝統的に株主第一主義をとっており、株主還元策として、株式配当と自社株買い、とりわけ株式配当を重視してきた。

アメリカ株の配当利回りが高めであるのは、こうしたアメリカ株式市場の慣例も影響している。

超高配当銘柄を除いて、財務状態や業績、経営指標などのファンダメンタルズな条件を一切考慮しておらず、各市場の予想配当利回りの平均値(それぞれ上位50銘柄)だけを単純に比較した。

| NYSE ※1 | 15.96% |

|---|---|

| NASDAQ ※1 | 15.68% |

| 東証 ※2 | 6.72% |

※2,マネックス証券 銘柄スカウター 10年スクリーニングで、東証上場企業を予想配当利回り降順で並べ替え、上位50社の平均値を算出した(2023年1月30日終値基準)

結果、上位50社対象という同じ条件下でも、NYSEの平均予想配当利回りは15.96%、NASDAQは15.68%(ともに2023年1月27日終値基準)、それに対して東証の平均予想配当利回りは6.72%(2023年1月30日終値基準)となり、米国株と日本株でおよそ9%もの差が生じた。

株式投資においては、高配当に分類できる具体的な利回りが定められているわけではありません。目安としては、平均的な配当利回り(米国株、日本株ともに2%弱)以上、余裕をもったインカムゲインの獲得を目指すなら、4%程度以上の銘柄を「高配当株」だと考えればよいでしょう。

日本は米国企業に比べ配当利回りが低めだが、上場会社3,869社(外国会社6社を含む)(※1)のうち、全体の38%もあたる1,461社(※2)もの会社が株主優待制度を設けている(2023年1月30日時点)。

※1,日本取引所グループ「上場会社数・上場株式数」より引用

※2,SBI証券「株主優待検索」より引用

日本国内の投資家の中には、株主優待を目的に株式を購入・保有する人も多く、証券会社各社も一般投資家に向けて、株主優待銘柄の紹介に積極的である。

特徴2,配当が年4回の企業が多い

米国株には、四半期配当、つまり配当金の支払いが年4回ある銘柄が圧倒的に多い。

マクドナルド … …3月、6月、9月、12月の年4回

ペプシコ ……1月、3月、6月、9月の年4回

日本で高配当銘柄として知られる有名企業では、以下のように配当が支払われている。

| 会社名 <コード> |

予想配当利回り (2023/1/30終値基準) |

配当回数と 権利確定日 |

|---|---|---|

| 商船三井 <9104> |

17.38% | 年2回 (中間期末、期末) ※2022年度実績 |

| 日本郵船 <9101> |

16.81% | 年2回 (中間期末、期末) |

| 日本たばこ産業 <2914> |

7.10% | 年2回 (中間期末、期末) |

| 日本特殊陶業 <5334> |

6.50% | 年2回 (中間期末、期末) |

| 東芝 <6502> |

6.46% | 年2回 (中間期末、期末) |

特徴3,日本ではあまり見られない長期連続増配銘柄が豊富

米国には何十年も増配を継続している企業も多い。

連続増配年数の多い順に米国企業を並べた表は以下だ。

| 順位 | 銘柄名 <ティッカー> |

連続増配 年数※1 |

予想配当 利回※2 |

予想年間 配当金※3 |

配当月 | 株価 | 最低投資金額 (円)※4 |

実績配当性向 ※5 |

時価総額 ※2 |

|---|---|---|---|---|---|---|---|---|---|

| (円) ※4 |

(円) ※4 |

(円) ※4 |

|||||||

| 1 | アメリカン・ステイツ・ ウォーター<AWR> |

68年 | 1.7% | 1.59米ドル | 3,6,9,12 | 92.790米ドル | 1万2,063円 | 69.1% | 34億 3,000万米ドル |

| 207円 | 1万2,063円 | 4,459億円 | |||||||

| 2 | プロクター・アンド・ ギャンブル<PG> |

67年 | 2.6% | 3.65米ドル | 2,5,8,11 | 140.57米ドル | 1万8,274円 | 63.3% | 3,326億 6,300万米ドル |

| 475円 | 1万8,274円 | 43兆2,461億 9,000万円 |

|||||||

| 3 | ジェニュイン・ パーツ<GPC> |

67年 | 2.2% | 3.58米ドル | 1,4,7,10 | 166.61米ドル | 2万1,659円 | 42.1% | 235億 1,900万米ドル |

| 465円 | 2万1,659円 | 3兆574億 7,000万円 |

|||||||

| 4 | ドーバー<DOV> | 67年 | 1.4% | 2.02米ドル | 3,6,9,12 | 143.31米ドル | 1万8,630円 | 24.9% | 201億 1,400万米ドル |

| 263円 | 1万8,630円 | 2兆6,148億 2,000万円 |

|||||||

| 5 | エマソン・ エレクトリック<EMR> |

66年 | 2.3% | 2.08米ドル | 3,6,9,12 | 89.69米ドル | 1万1,660円 | 38.1% | 522億 2,700万米ドル |

| 270円 | 1万1,660円 | 6兆7,895億 1,000万円 |

|||||||

| 6 | ノースウエスト・ナチュラル・ ホールディング<NWN> |

66年 | 4.0% | 1.94米ドル | 1,4,7,10 | 49.09米ドル | 6,382円 | 78.5% | 17億 2,300万米ドル |

| 252円 | 6,382円 | 2,239億 9,000万円 |

|||||||

| 7 | スリーエム <MMM> |

65年 | 5.3% | 5.96米ドル | 3,6,9,12 | 112.58米ドル | 1万4,635円 | 58.6% | 618億 3,400万米ドル |

| 775円 | 1万4,635円 | 8兆384億 2,000万円 |

|||||||

| 8 | シンシナティ・ ファイナンシャル<CINF> |

63年 | 2.7% | 3.00米ドル | 1,4,7,10 | 111.52米ドル | 1万4,498円 | - | 175億 2,900万米ドル |

| 390円 | 1万4,498円 | 2兆2,787億 7,000万円 |

|||||||

| 9 | コカ・コーラ <KO> |

61年 | 2.9% | 1.76米ドル | 4,7,10,12 | 60.64米ドル | 7,883円 | 76.3% | 2,622億 3,800万米ドル |

| 229円 | 7,883円 | 34兆909億 4,000万円 |

|||||||

| 10 | ジョンソン・エンド・ ジョンソン<JNJ> |

61年 | 2.8% | 4.52米ドル | 3,6,9,12 | 162.00米ドル | 2万1,060円 | 66.1% | 4,235億 4,600万米ドル |

| 588円 | 2万1,060円 | 55兆609億 8,000万円 |

※2,2023年1月30日終値で算出

※3,1株あたり予想年間配当金は直近四半期実績を通期換算(参照:マネックス証券「銘柄スカウター米国株」)

※4,1米ドル=130円と仮定

※5,1株あたり実績年間配当金と実績配当性向は直近12か月の配当実績を元に計算(参照:マネックス証券「銘柄スカウター米国株」)

日本にも連続増配銘柄があるが、その期間も銘柄数も米国の連続増配銘柄には遠く及ばない。

以下の日本の連続増配企業TOP5を見ると、上述の米国の連続増配銘柄とどれほどの違いがあるかを実感できるだろう。

| 順位 | 銘柄名 <コード> |

連続 増配年数 |

予想配当 利回り |

予想年間 配当金 |

配当 確定日 |

株価 | 最低 投資金額 |

実績 配当性向 |

時価総額 |

|---|---|---|---|---|---|---|---|---|---|

| 1 | 花王 <4452> |

32年 | 2.82% | 148円 | 中間期末、 期末 |

5,256円 | 52万5,600円 | 62.4% | 24,488億円 |

| 2 | リコーリース <8566> |

27年 | 3.48% | 135円 | 中間期末、 期末 |

3,875円 | 38万7,500円 | 27.4% | 1,211億円 |

| 3 | SPK <7466> |

24年 | 2.99% | 44円 | 中間期末、 期末 |

1,474円 | 14万7,400円 | 24.7% | 154億円 |

| 4 | 小林製薬 <4967> |

23年 | 0.91% | 85円 | 中間期末、 期末 |

9,310円 | 93万1,000円 | 32.9% | 7,266億円 |

| 4 | 三菱HCキャピタル <8593> |

23年 | 4.68% | 31円 | 中間期末、 期末 |

662円 | 6万6,200円 | 40.4% | 9,711億円 |

| 5 | ユー・エス・エス <4732> |

22年 | 3.17% | 67.5円 | 中間期末、 期末 |

2,131円 | 21万3,100円 | 55.0% | 5,477億円 |

日本企業で連続増配年数がもっとも長いのは花王である。花王の実績は32年で、第2位のリコーリースの記録(27年)を5年上回る。

花王の連続増配年数は米国の連続増配企業TOP10に比べると半分程度だ。連続増配銘柄に投資するなら、米国株のほうが圧倒的に選択肢が多いのは明らかだ。

日本の連続増配企業TOP5銘柄は比較的好利回りであるが、単元株が100株なので最低投資金額が高額になりやすい。花王の場合の最低投資金額は56万円だ。

一方、米国株は1株から購入できるため、連続増配年数が長い銘柄も6,000円〜2万円程度で購入できる。米国株の連続増配銘柄投資に注目が集まるのは、こうした背景もあるからだ。

連続増配企業は概して経営基盤が安定しており、成長性も期待できる優良企業が多くあります。連続増配銘柄の中から成長力のある企業を選び出せば、将来的に株価上昇による値上がり益も見込めるため、配当を得るだけでなく投資対象としても魅力があります。

米国株には連続増配する優良銘柄だけで構成される「S&P500配当貴族指数」がある。この指数に連動するインデックスファンドを購入すれば、米国株の連続増配銘柄に簡単に一括投資できる。

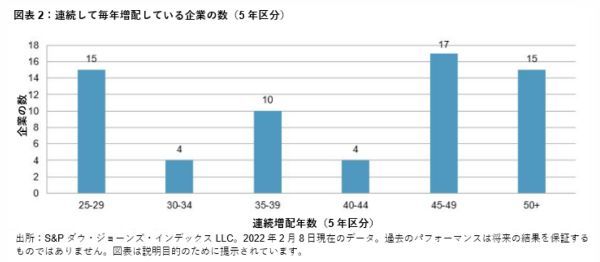

「図表2に示されているように、S&P 500配当貴族指数の現在の構成銘柄の半分以上は、40年以上にわたり増配を続けています。」

連続増配を継続できる企業は、多くの場合、経営状態が良好で財務基盤が安定しているため、値動きも比較的落ち着いている。

S&P 500配当貴族指数は構成銘柄の半数以上が連続増配40年超企業なので、必然的に本指数のボラティリティも低く抑えられる。

出典:Rupert Watts, S&P Dow Jones Indices: マーケット・コメント2022/2/14

S&P 500配当貴族指数最大の特長はS&P500指数に比べてボラティリティを抑えながら、パフォーマンスを維持できることです。そのため、世界的にインフレ懸念が強まる中で、万が一相場が大きく下落した場合のリスクヘッジとして活用できます。

| 会社名 <ティッカー> |

連続増配年数 | 予想配当利回り |

|---|---|---|

| プロクター・アンド・ ギャンブル<PG> |

67年 | 2.6% |

| スリーエム <MMM> |

65年 | 5.5% |

| コカ・コーラ <KO> |

61年 | 2.9% |

| ジョンソン・エンド・ ジョンソン<JNJ> |

61年 | 2.8% |

| コルゲート・ パルモリーブ<CL> |

60年 | 2.6% |

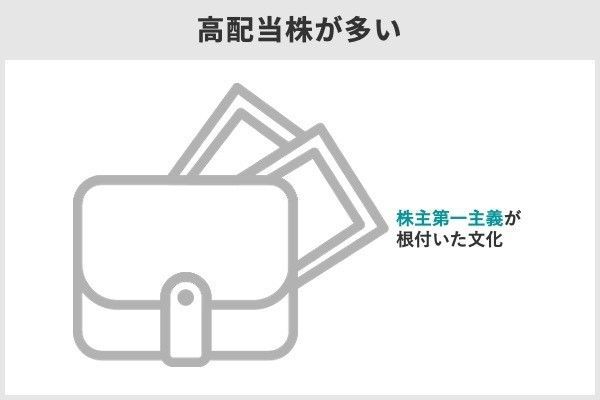

特徴4,日経平均株価よりNYダウの配当利回りのほうが高め

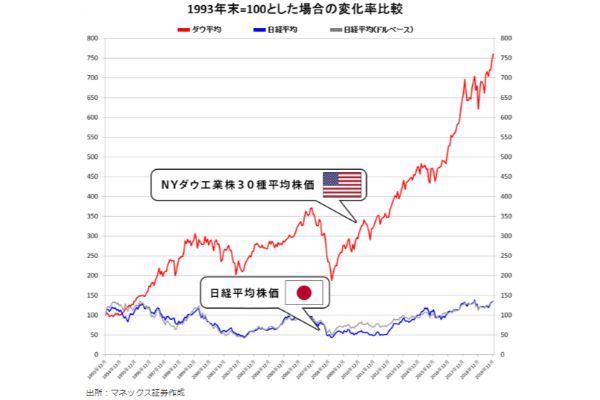

過去30年間で、米国を代表する企業で構成されるNYダウ平均株価(※)は比較開始年の約7.5倍、日本の代表的な企業で構成される日経平均株価は1.5倍に成長している。

※NYダウ平均株価の構成銘柄

アップル、アメリカン・エクスプレス、ボーイング、シスコシステムズ、ウォルト・ディズニー、IBM、インテル、コカ・コーラなど約30社

2019年時点の両者の差は顕著であり、NYダウは日経平均のおよそ5倍もの株価を付けている。

たとえば2023年1月31日終値基準でのNYダウと日経平均の、それぞれの構成銘柄による予想平均配当利回りは以下だ。

日経平均……2.29%

出典:SBI証券「米国株スクリーナー」、日本経済新聞「国内の株式指標・東証 平均配当利回り(売買単位換算)(31日)」

ネット証券ランキング

2022年2月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | |

| 会社名 |  |

|

|

|

|

| 手数料 | 無料 | 約定金額の0.495%(※1) | 約定金額の0.495%(※1) | 約定金額の0.495%(※2) | 約定代金の0.495%(※1) |

| 銘柄数 | 個別 1,632銘柄 ETF 185銘柄 ADR 120銘柄 |

個別 4,575銘柄 ETF 351銘柄 ADR 256銘柄 |

個別 4,702銘柄 ETF 342銘柄 ADR 164銘柄 |

個別 4,083銘柄 ETF 357銘柄 ADR 328銘柄 |

個別 200銘柄 ETF 162銘柄 ADR ― |

| ココがおすすめ | ・手数料が完全無料 ・米国株取引と言ったらここ |

・国内証券1位の米国株取扱数 ・米国株取引で最大3万円キャッシュバック |

スマホアプリ「米国株アプリ」による取引可能 | 米国ETFの取扱銘柄数はネット証券No.1 | 取扱銘柄は2,000銘柄まで順次拡大予定 |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

※1最低手数料0ドル、上限22ドル

※2約定代金2.22米ドル超~4,444.45米ドル未満の場合、約定代金2.22米ドル以下は0米ドル

約定代金4,444.45米ドル以上は22米ドル

米国株投資の有名な戦略「ダウの犬」とは?

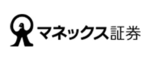

米国には、米国株式市場を代表するNYダウ銘柄のうち、高配当の10銘柄に投資する「Dogs of the Dow」(ダウの犬)と呼ばれる古典的な投資戦略がある。

「Dogs of the Dow」(ダウの犬)がどのような戦略か、フローを使って簡単に説明しよう。

-

NYダウ工業株30種平均株価を構成する30銘柄の中から、高配当利回り(※)の10銘柄に投資する

-

購入した10銘柄を1年間保有する

-

1年後にその時点で配当利回りが高い10銘柄と入れ替える

※ダウの犬投資法における配当利回りは実績配当利回りを指す

各銘柄の配当利回り(%)=その年の1株あたり年間配当実績÷その年の12月31日終値×100

ダウの犬を構成する銘柄はいずれも、世界でも指折りの優良な超大型株である上に、比較的株価が割安であることが多い。

| 順位 | 銘柄名 <ティッカー> |

2022/12/30 基準 ※1 |

2023/1/31 基準 ※2 |

|||||

|---|---|---|---|---|---|---|---|---|

| 株価 | 実績配当 利回り |

株価 | 実績配当 利回り |

実績 配当性向 |

予想年間 配当金 |

時価総額 | ||

| (円) ※3 |

(円) ※3 |

(円) ※3 |

(円) ※3 |

|||||

| 1 | ベライゾン・ コミュニケーションズ<VZ> |

39.40 米ドル |

6.62% | 41.57 米ドル |

6.3% | 51.1% | 2.61 米ドル |

1,745億 8,600万米ドル |

| 5,122円 | 5,404円 | 339円 | 22兆6,961億 8,000万円 |

|||||

| 2 | ダウ <DOW> |

50.39 米ドル |

5.56% | 59.35 米ドル |

4.8% | 44.6% | 2.80 米ドル |

418億 3,500万米ドル |

| 6,551円 | 7,716円 | 364円 | 5兆4,385億 5,000万円 |

|||||

| 3 | インテル <INTC> |

26.43 米ドル |

5.52% | 28.26 米ドル |

5.2% | 75.3% | 1.46 米ドル |

1,169億 1,200万米ドル |

| 3,436円 | 3,674円 | 190円 | 15兆1,985億6,000万円 | |||||

| 4 | ウォルグリーン・ブーツ・ アライアンス<WBA> |

37.36 米ドル |

5.14% | 36.86 米ドル |

5.2% | - | 1.92 米ドル |

317億 9,200万米ドル |

| 4,857円 | 4,792円 | 250円 | 4兆1,329億 6,000万円 |

|||||

| 5 | スリーエム <MMM> |

119.92 米ドル |

4.97% | 115.08 米ドル |

5.3% | 58.6% | 5.96 米ドル |

632億 700万米ドル |

| 1万5,590円 | 1万4,960円 | 775円 | 8兆2,169億 1,000万円 |

|||||

| 6 | アイビーエム <IBM> |

140.89 米ドル |

4.68% | 134.73米ドル | 4.9% | 338.0% | 6.60 米ドル |

1,218億 1,300万米ドル |

| 1万8,316円 | 1万7,515円 | 858円 | 15兆8,356億 9,000万円 |

|||||

| 7 | アムジェン <AMGN> |

262.64 米ドル |

3.24% | 252.40 米ドル |

3.1% | 60.8% | 8.52 米ドル |

1,346億 7,500万米ドル |

| 3万4,143円 | 3万2,812円 | 1,108円 | 17兆5,077億 5,000万円 |

|||||

| 8 | シスコシステムズ <CSCO> |

47.64 米ドル |

3.19% | 48.67 米ドル |

3.2% | 54.5% | 1.52 米ドル |

1,999億 4,100万米ドル |

| 6,193円 | 6,327円 | 198円 | 25億9,923億 3,000万円 |

|||||

| 9 | シェブロン <CVX> |

179.49 米ドル |

3.16% | 174.02 米ドル |

3.3% | 31.1% | 6.04 米ドル |

3,364億 9,200万米ドル |

| 2万3,334円 | 2万2,623円 | 785円 | 43兆7,439億 6,000万円 |

|||||

| 10 | JPモルガン・チェース・ アンド・カンパニー<JPM> |

134.1 米ドル |

2.98% | 139.96 米ドル |

2.9% | 33.1% | 4.00 米ドル |

4,106億 8,500万米ドル |

| 1万7,433円 | 1万8,195円 | 520円 | 53兆3,890億 5,000万円 |

|||||

※3,1米ドル=130円と仮定して円換算した

| ダウの犬銘柄 平均配当利回り |

NYダウ30種平均 全構成銘柄の平均配当利回り |

|

|---|---|---|

| ダウの犬基準日 2022年12月30日時点 |

4.51% | 2.57% |

| 直近日 2023年1月31日時点 |

4.42% | 4.43% |

ダウの犬基準日と直近日、どちらをベースにした平均配当利回りを見ても、ダウの犬銘柄のほうがNYダウ30銘柄よりも高いことがわかります。ダウの犬銘柄への投資は、効率的にリターン(配当)を得る手段だと考えてよいでしょう。

米国株投資のメリットは?なぜおすすめなのか

米国株投資に注目が集まるのは、日本株取引にはない利便性やメリットがあるからだ。具体的には「少額でも取引できる」「好配当利回り銘柄が多い」「成長力のある新興企業が多い」というメリットや特徴がある。

メリット1,少額でも取引できる

資金の少ない人でも、1万円~2万円あれば、誰もが知っているコカ・コーラやアマゾン・ドットコムのような、誰もが知るグローバル企業の株主になれます。

それに対して、日本株は1単元、つまり(個別銘柄の場合は)100株が取引単位である。

日本の代表的な値がさ株であるファーストリテイリング<9983>の同日株価は7万8,420円にものぼる。売買するには784万2,000円(7万8,420円×100株)もの高額資金を用意しなければならない。

このように、少額投資が可能な米国株投資は、資金の少ない若年層投資家や投資初心者におすすめの投資法なのだ。

メリット2,好配当利回り銘柄が多い

米国では従来から、株主を重視した株主還元策、具体的には配当重視の方針を採用している企業が多い。

日本でもよく知られているジョンソン&ジョンソンは、61年間も連続増配を実施している超優良企業である。コカ・コーラも同じく連続増配61年間だ。

高利回りとはいえないまでも、好配当銘柄や連続増配銘柄を数十年間保有して配当金を継続的に受け取れば、確実に初期投資を大幅に上回るリターンを獲得できるでしょう。

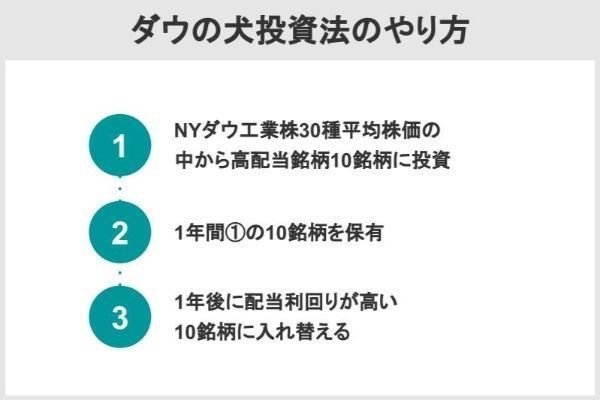

米国株の高配当銘柄を20年間保有した場合の累積配当金額をシミュレーションしてみよう。受取配当金総額だけに着目し、譲渡益や株式投資としての利回りについては考慮しないものとする。本シミュレーションでは、減配・無配リスクを一切考慮していないので、あくまでも参考程度にとどめておいてほしい。

・ベライゾン・コミュニケーション<VZ> ・購入/保有株数:100株

・2023年1月25日終値:40.33米ドル(1米ドル=130円換算で、5,243円)

・初期投資金額:4,033米ドル(1米ドル=130円換算で52万4,290円)

・予想配当利回り:6.5%(2023年1月25日時点)

・1年間の配当支払時期回数:2月、5月、8月、11月の4回

・2023年の1株あたり年間配当金(予想):2.61米ドル

・増配ペース:1年に0.02米ドルずつ増配すると仮定する(実際はこの限りでない)

・保有予定期間:20年

・取引手数料などの各種手数料と税金を考慮しない

・受け取った配当金は円転せず、米ドルのまま保有するものとする

(シミュレーション結果)

・1年間の配当金額:

1年目 2.61米ドル×100株=261米ドル

2年目 2.63米ドル×100株=263米ドル

3年目 2.65米ドル×100株=265米ドル

↓

10年目 2.79米ドル×100株=279米ドル

↓

20年目 2.99米ドル×100株=299米ドル

20年間の受取配当金総額:65,600米ドル(1米ドル=130円換算で72万8,000円)

ベライゾン・コミュニケーションのように株価が安く、高配当・連続増配の条件が重なると、受け取ることができる配当金総額だけでも初期投資金額(40.33米ドル×100株=4,033米ドル・円換算で52万4,290円)を大きく上回ることもあります。

メリット3,成長力のある新興企業が多い

米国には、GAFAM(アルファベット、アップル、メタ、アマゾン、マイクロソフト)のように、15年足らずで世界を席巻するような巨大企業が育つ土壌がある。

背景には1980年代以降の米国企業における経営戦略の転換と、ベンチャーキャピタル(VC)の存在がある。

米国製造業では、1970年代までに進められた事業多角化によって収益力低下に苦しんだ。同時期には日本などの新興国の進出によって市場での劣勢が鮮明になり、産業構造の転換を余儀なくされた。

競争力が劣った事業から撤退し、世界のトップシェアまたはオンリーワンの製品・サービスを狙うことができる事業に集中投資する経営戦略に転換した。

また、米国には古くから、ベンチャーキャピタルによるスタートアップ企業や新興企業への投資が盛んな土壌がある。/span>

かつてはカリフォルニア州、ニューヨーク州、マサチューセッツ州のIT系企業に集中していたスタートアップ投資は、現在では全米各地の革新的な事業を行うスタートアップ企業への投資も盛んになっている。

例えば、現在でも、ビヨンド ミート<BYND>やウーバー テクノロジーズ<UBER>、ズーム ビデオ コミュニケーションズ<ZM>をはじめとした、時代の先端を行く新興企業が次々と誕生し、急成長の後、上場を果たしている。

米国株式市場は宝の山に似ています。次々上場する新興企業の中から、ダイヤモンドの原石をみつけて、世界に名だたる一大企業に成長する日を待つのも投資の醍醐味です。

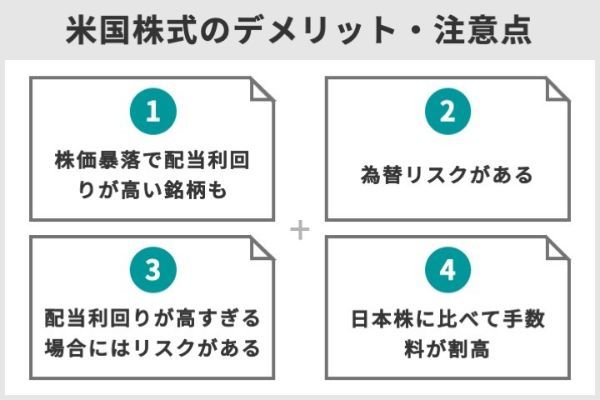

米国株の高配当銘柄に投資する際のデメリット・注意点

良い面ばかりが強調されがちな米国株投資であるが、もちろん日本株投資にはないデメリットや注意点があることも忘れてはならない。

配当利回りが高い銘柄の中には株価が暴落しているものもある。また、外国株特有の為替リスクと手数料には注意が必要だ。さらに、配当利回りが突出して高い場合には見極めが重要になる。

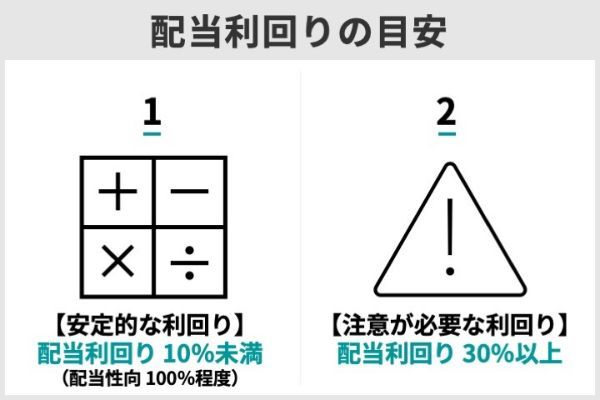

デメリット・注意点1,株価の暴落で利回りが高い場合がある

高配当銘柄は、長期的に大きなリターンを期待できることが最大のメリットだが、配当利回りの高さだけにとらわれて投資すると、最悪の場合、投資先企業が倒産して、損失を出してしまうこともある。

配当利回りが10%未満、配当性向が100%程度までなら企業の配当方針である、あるいは潤沢な内部留保により安定的な配当を実施できる場合が多い。

配当利回りが30%、40%、時には80%ものになっている会社の場合、業績悪化や経営を脅かすような悪材料のニュースが流出して株価が暴落し、それによって超高配当利回りになっているケースがあります。

このような超高配当利回り銘柄は、株式購入後に倒産したり、上場廃止になったりすることがある。

同社の高い配当利回りは、2022年10月にMoody‘sが流動性の低さによる格下げを発表して以来、株価が下落傾向にあることが原因である。

先を見通せない広告需要の低迷はナショナル・シネメディアの業績や経営基盤に多大な影響を及ぼすことが予想されるため、配当利回りの高さだけで投資を決めることにはリスクがある。

超高配当銘柄への投資に関心があるなら、業績や財務内容、会社に関わるニュース、値動きなどを総合的に勘案してから投資判断を下す、もしくは候補からはずしたほうが無難です。

デメリット・注意点2,為替リスクがある

為替差損によって最終損失が出るケースをシミュレーションしてみよう。

・銘柄Aを買付時株価100米ドルで10株購入し、1株あたり年間配当金2米ドルを毎年受け取る。(買付時のTTSレート=130円)

・10年保有したのちに急な資金需要があり、株価105米ドルのときに10株すべてを売却した。(売却時のTTBレート=100円)

・受け取った配当金は米ドルのまま保有し、株式売却時にまとめて円転した。(円転時のTTBレート=105円)

・取引手数料や税金については考慮しない

(シミュレーション)

・買付価額(初期投資金額)=100米ドル×10株×TTSレート130円=13万円

・受取配当金総額=2米ドル×10株×10年×TTBレート100円=2万円

・売却価額=105米ドル×10株×TTBレート100円=10万5,000円

・最終損益=(売却価額10万5,000円+受取配当金総額2万円)-買付価額13万円=▲5,000円

シミュレーションのように、配当金収入と売却益があっても、急激な円高による為替差損によって最終損失が出てしまうケースが想定される。

世界中で広がるインフレ懸念や軍事衝突、日米間の金利差の拡大、資源高などの理由から、2022年は米ドル/円レートが激しく変動した。

今後も状況が大きく改善する見込みは薄く、米国株取引に関わる為替リスクには細心の注意を払う必要があります。米国株を売買する際には、常に為替リスクを見越して、買付時より円高になった場合には、「売却を見送る」「円転せず外貨預金として預ける」などの対策を事前に検討しておくことも重要です。

デメリット・注意点3,突出した配当利回り銘柄にはリスクあり

ADRや巨額赤字決算が常態化している企業が突然上場廃止になると、運用途中で資金計画の見直しを強いられるリスクがあります。超超高配当株への投資には十分注意して、できれば避けたほうが無難でしょう。

デメリット・注意点4,日本株に比べて国内取引手数料が割高

手数料の安さはネット証券最大のメリットであるが、外国株取引の国内取引手数料については、お世辞にも安いとは言い難かった。

米国株の人気が出てくるにつれて、アメリカ株の国内取引手数料も安くなってきたが、依然として、日本株の取引手数料の安さには及ばない。

|

|

|

||

|---|---|---|---|---|

| 米国株 (現物) |

国内取引手数料 | 一律0円 | 約定代金×0.495% ・最低手数料0米ドル ・上限手数料22米ドル |

約定代金×0.495% ・最低手数料0米ドル ・上限手数料22米ドル |

| 為替手数料 | <売買時> 25銭 <配当金受取時> 公示レート-1円 |

25銭 | 買付時 0銭 売却時 25銭 |

|

| 日本株 (現物) ※約定代金 100万円以下に限定 |

約定代金 5万円以下 |

55円 | 55円 | 55円 |

| ~10万円 | 88円 | 99円 | 99円 | |

| ~20万円 | 106円 | 115円 | 115円 | |

| ~50万円 | 198円 | 275円 | 275円 | |

| ~100万円 | 374円 | 535円 | 535円 | |

| 公式サイト | 公式サイト | 公式サイト | ||

配当利回りの高さや値上がり率の高さだけを見て出口戦略を立てるのではなく、売買時の国内取引手数料を計算に入れて利益を確保できるように、売却のタイミングを見定める習慣を身に付けましょう。

米国株の配当についてのQ&A

第1位:アルトリア・グループ<MO> 8.4%

第2位:ベライゾン・コミュニケーション<VZ> 6.5%

第3位:エーティー・アンド・ティー<T> 5.4%

なお、アメリカ株の配当金は、現地と国内で源泉徴収税が差し引かれた残額が振り込まれるため、注意が必要だ。

・月20万円の配当金を年換算→年240万円

・保有すべき株数→年間配当金総額240万円÷1株あたり年間配当金300円=8,000株

・投資すべき元本→株価5,000円×8,000株=4,000万円

第1位:商船三井<9104> 17.38%

第2位:日本郵船<9101> 16.81%

第3位:NSユナイテッド<9110> 8.82%

第4位:三井松島ホールディングス<1518> 8.39%

第5位:川崎汽船<9107> 7.46%

第1位:アメリカン・ステイツ・ウォーター<AWR> 68年

第2位:プロクター・アンド・ギャンブル<PG> 67年

第3位:ジェニュイン・パーツ<GPC> 67年

第1位:商船三井<9104>プライム市場 17.38%

第2位:日本郵船<9101>プライム市場 16.81%

第3位:NSユナイテッド<9110>プライム市場 8.82%

第4位:乾汽船<9308>スタンダード市場 8.68%

第5位:三井松島ホールディングス<1518>プライム市場 8.39%

・月3万円の配当金を年換算→総額36万円

・保有すべき株数→総額36万円÷1株あたり年間配当金100円=3,600株

・投資すべき元本→株価2,000円×3,600株=720万円

第1位:花王<4452> 32年

第2位:リコーリース<8566> 27年

第3位:SPK<7466> 24年

第4位:小林製薬<4967> 23年

第4位: HCキャピタル<8593> 23年

第6位:ユー・エス・エス<4732> 22年

2013年より、総合証券とネット証券を使い分けながら、資産運用を開始。2017年から各種WEBサイトのフリーライターとして活動、現在は経済金融系記事を中心に執筆している。

■保有資格

証券外務員一種、二種

投資診断士

2級ファイナンシャル・プランニング技能士

AFP認定者

2013年より、総合証券とネット証券を使い分けながら、資産運用を開始。2017年から各種WEBサイトのフリーライターとして活動、現在は経済金融系記事を中心に執筆している。

■保有資格

証券外務員一種、二種

投資診断士

2級ファイナンシャル・プランニング技能士

AFP認定者

【関連記事】

・米国株(アメリカ株)の高配当銘柄ランキングTOP10!

・米国株(アメリカ株)を買うにはどうしたらよいか、3ステップで解説

・米国(アメリカ)株ランキングTOP10!時価総額、株価、配当利回り、増配年数、売買代金など

・米国株(アメリカ株)の連続増配ランキングTOP10 上位10社は連続増配50年以上!

・NISAでおすすめの米国(アメリカ)株5銘柄