つみたてNISAに最強の銘柄は存在するのだろうか?結論を言えば、万人にとって最強の銘柄というものはない。だが投資する人の目的に対して、最強というのに相応しい銘柄はある。

本記事では金融庁選りすぐりのつみたてNISA銘柄の中から、3つの投資目的別に、現時点で最強と思われる銘柄を3本ずつ選んだ。銘柄をいくつ買うかについても解説していこう。

- 各人の投資の目的によって「最強」になる銘柄や銘柄数は異なる

- 国内外に幅広く投資したいなら「eMAXIS Slim先進国株式インデックス」などを検討

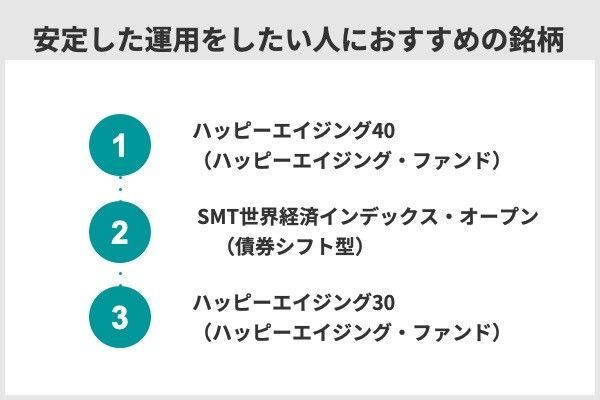

- 安定運用したいならバランス型の「ハッピーエイジング40(ハッピーエイジング・ファンド)」など

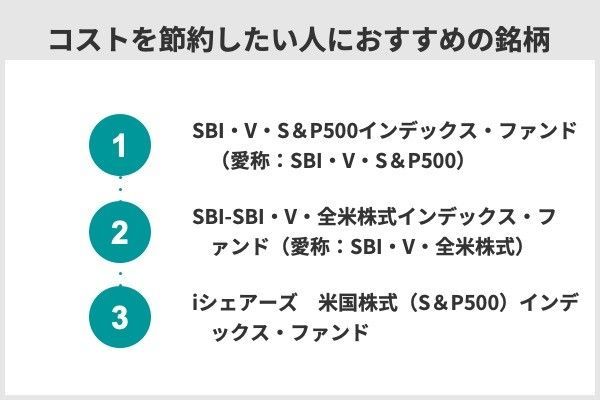

- コストを節約したいなら「SBI・V・S&P500インデックス・ファンド」などがおすすめ

- 全世界ファンドやバランス型ファンドなら購入は1本で充分

- つみたてNISAは投資初心者にとって最強の投資方法!

(公式サイト)

積立NISAで最強の銘柄は?目的別おすすめ銘柄9選

つみたてNISAの対象商品は2022年11月25日時点で216本(指定インデックス投資信託:185本、アクティブ運用投信等:24本、ETF:7本)だ。

出典:金融庁『つみたてNISA対象商品届出一覧』

つみたてNISAの対象商品数は市場に存在する投資信託の数からするとかなり絞られていますが、それでも投資初心者や多忙な人にとって銘柄選びは難しいでしょう。

ここでは、利益を出すためリターン(利回り)が高いということを前提に、以下の目的に対して、現時点で最強だと思われる銘柄を各3本ずつピックアップした。

- ⑴投資対象の幅広さ(国内外に幅広く投資したい)

- ⑵リスクの低さ(安定した運用をしたい)

- ⑶コストの安さ(運用にかかるコストを節約したい)

| カテゴリ | 銘柄名 | 購入可能な ネット証券 ※1 |

ベンチマーク (投資対象) |

トータル リターン ※2 |

標準偏差

※2 |

信託報酬 ※2 |

純資産総額 ※2 |

基準価額 ※2 |

|||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | 1年 | 3年 | 5年 | ||||||||

| 国内外に幅広く 投資したい人に おすすめ |

eMAXIS Slim 先進国株式 インデックス |

SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

MSCIコクサイ・ インデックス (日本を除く 先進国の株式) |

7.64% | 18.71% | 13.26% | 18.91 | 19.09 | 17.86 | 0.1023% 以内 |

3,903億 800万円 |

2万631円 | 詳細 |

| たわら ノーロード 先進国株式 |

SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

MSCIコクサイ・ インデックス (日本を除く 先進国の株式) |

7.56% | 18.67% | 13.19% | 18.92 | 19.12 | 17.88 | 0.10989% 以内 |

2,491億 5,000万円 |

2万2,232円 | 詳細 | |

| <購入・ 換金手数料なし> ニッセイ 外国株式 インデックス ファンド |

SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

MSCI コクサイ・ インデックス (日本を除く 先進国の株式) |

7.49% | 18.65% | 13.19% | 18.88 | 19.09 | 17.86 | 0.1023% 以内 |

4,416億 500万円 |

2万7,257円 | 詳細 | |

| 安定した運用を したい人に おすすめ |

ハッピー エイジング40 (ハッピー エイジング・ ファンド) |

SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

合成指数 国内株式 国内債券 世界各国の株式・債券 |

1.94% | 4.75% | 2.69% | 5.61 | 7.61 | 7.82 | 1.32% | 221億 4,100万円 |

1万 7,222円 |

詳細 |

| SMT世界経済 インデックス・ オープン (債券シフト型) |

SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

合成指数 国内、先進国、 新興国の株式や債券 |

1.64% | 5.49% | 3.74% | 7.05 | 7.79 | 7.67 | 0.495% | 46億 800万円 |

1万 2,246円 |

詳細 | |

| ハッピー エイジング30 (ハッピー エイジング ・ファンド) |

SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

合成指数 国内株式 国内債券 世界各国の株式・債券 |

4.76% | 7.64% | 4.01% | 7.79 | 10.63 | 11.10 | 1.485% | 180億 9,600万円 |

1万 8,770円 |

詳細 | |

| コストを節約 したい人に おすすめ |

SBI・V・ S&P500 インデックス・ ファンド (愛称:SBI・V・ S&P500) |

SBI証券 松井証券 マネックス証券 auカブコム証券 |

S&P500 | 11.93% | 21.74% | ― | 19.44 | 18.51 | ― | 0.0938% 程度 |

7,372億 3,000万円 |

1万 8,125円 |

詳細 |

| SBI・V・ 全米株式 インデックス・ ファンド (愛称:SBI・ V・全米株式) |

SBI証券 | CRSP USトータル・ マーケット・ インデックス (円換算ベース) |

8.85% | ― | ― | 19.79 | ― | ― | 0.0938% 程度 |

1,220億 6,200万円 |

1万 1,529円 |

詳細 | |

| iシェアーズ 米国株式 (S&P500) インデックス・ ファンド |

SBI証券 楽天証券 マネックス証券 |

S&P500 | 11.60% | 21.34% | 15.84% | 19.30 | 18.38 | 17.40 | 0.0938% 程度 |

150億 8,600万円 |

3万 7,332円 |

詳細 | |

(公式サイト)

⑴国内外に幅広く投資したい人におすすめの銘柄3選

グローバル銘柄といっても、全世界を対象とするもの、先進国を対象とするもの、先進国の中で日本を含まないもの、小型株を含むもの、大型株から中型株までを対象とするものなどさまざまだ。

国内外に幅広く投資したい人におすすめの銘柄は次の3銘柄だ。

| 商品名 | 購入可能な ネット証券 ※1 |

ベンチマーク (投資対象) |

トータル リターン ※2 |

標準偏差 ※2 |

信託報酬 ※2 |

純資産総額 ※2 |

基準価額 ※2 |

||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | 1年 | 3年 | 5年 | ||||||

| eMAXIS Slim 先進国株式 インデックス |

SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

MSCIコクサイ・ インデックス (日本を除く 先進国の株式) |

7.64% | 18.71% | 13.26% | 18.91 | 19.09 | 17.86 | 0.1023% 以内 |

3,903億 800万円 |

2万631円 |

| たわら ノーロード 先進国株式 |

SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

MSCIコクサイ・ インデックス (日本を除く 先進国の株式) |

7.56% | 18.67% | 13.19% | 18.92 | 19.12 | 17.88 | 0.10989% 以内 |

2,491億 5,000万円 |

2万2,232円 |

| <購入・ 換金手数料なし> ニッセイ 外国株式 インデックス ファンド |

SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

MSCI コクサイ・ インデックス (日本を除く 先進国の株式) |

7.49% | 18.65% | 13.19% | 18.88 | 19.09 | 17.86 | 0.1023% 以内 |

4,416億 500万円 |

2万7,257円 |

(公式サイト)

eMAXIS Slim先進国株式インデックス

| ベンチマーク (投資対象) |

トータル リターン ※2 |

標準偏差 ※2 |

信託報酬 ※2 |

純資産総額 ※2 |

基準価額 ※2 |

購入可能な ネット証券 ※1 |

||||

|---|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | 1年 | 3年 | 5年 | |||||

| MSCIコクサイ・ インデックス (日本を除く 先進国の株式) |

7.64% | 18.71% | 13.26% | 18.91 | 19.09 | 17.86 | 0.1023% 以内 |

3,903億 800万円 |

2万631円 | SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

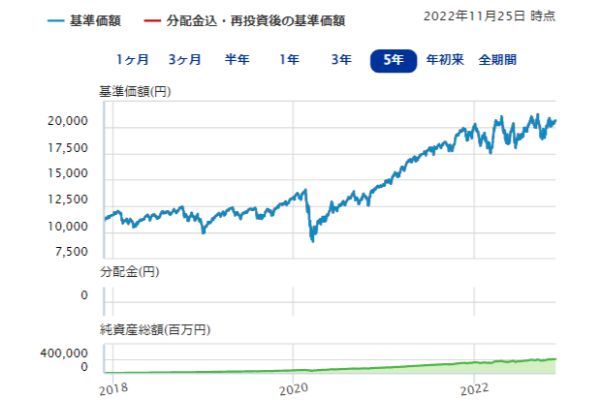

直近5年間の基準価額チャート

2022年に入ると米国の金利政策の影響を受けて、同ファンドの基準価額も変動を繰り返しており、2022年11月25日時点でも同一水準を保っている。

新興国が投資先に含まれていないので、基準価額の大幅な上昇など、際立ったパフォーマンスは望めない。他のつみたてNISA対象商品同様、分配金が原則支払われない商品性なので、値上がり益狙いの銘柄だと言えるだろう。

業界最低水準の運用コストを目指して、運用コスト(主に信託報酬)の見直しが定期的に行われているのがeMAXIS Slimシリーズの特長です。投資先を1国に集中させていないため分散投資効果が高く、世界中の先進国に限定して投資することで地政学的リスクも最小化されています。長期投資にともなうリスクを低減しながらパフォーマンスにも期待できる魅力的なファンドです。

(公式サイト)

たわらノーロード 先進国株式

| ベンチマーク (投資対象) |

トータル リターン ※2 |

標準偏差 ※2 |

信託報酬 ※2 |

純資産総額 ※2 |

基準価額 ※2 |

購入可能な ネット証券 ※1 |

||||

|---|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | 1年 | 3年 | 5年 | |||||

| MSCIコクサイ・ インデックス (日本を除く 先進国の株式) |

7.56% | 18.67% | 13.19% | 18.92 | 19.12 | 17.88 | 0.10989% 以内 |

2,491億 5,000万円 |

2万2,232円 | SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

直近5年間の基準価額チャート

米国のポートフォリオ組入比率が72.0%(2022年10月31日基準)なので、米国の政策金利に影響を受けるのは避けられない。

そのため、同ファンドの基準価額の動向を見極めるには、今後の米国金融政策を注視する必要がある。

米国の金融政策は無視できませんが、米国1国集中ではなく、複数の先進国に投資する運用方針なので、リスクを最小限に抑えながらリスク分散も可能、成長余地もあるのが大きなメリットです。eMAXIS Slim先進国株式同様に、長期投資向きの代表的なファンドです。

(公式サイト)

<購入・換金手数料なし>ニッセイ外国株式インデックスファンド

| ベンチマーク (投資対象) |

トータル リターン ※2 |

標準偏差 ※2 |

信託報酬 ※2 |

純資産総額 ※2 |

基準価額 ※2 |

購入可能な ネット証券 ※1 |

||||

|---|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | 1年 | 3年 | 5年 | |||||

| MSCI コクサイ・ インデックス (日本を除く 先進国の株式) |

7.49% | 18.65% | 13.19% | 18.88 | 19.09 | 17.86 | 0.1023% 以内 |

4,416億 500万円 |

2万7,257円 | SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

直近5年間の基準価額チャート

<購入・換金手数料なし>ニッセイ外国株式インデックスファンドは分配金の支払いが原則としてない成長期待型のファンドである。

長期的には安定的な成長が見込めるが、S&P500指数ファンドや新興国ファンドのように、著しい値上がりは期待できない点に注意しよう。

設定は2013年12月で、「国内外に幅広く投資したい人におすすめの銘柄3選」の中で一番古いファンドです。低コストで長期にわたり安定的な人気もあるため、純資産総額もおすすめ3銘柄のうち最大の4,416億円超にものぼります。信頼と実績を兼ね備えているファンドのひとつです。

(公式サイト)

おすすめ銘柄選定の手順と条件

「国内外に幅広く投資したい人におすすめの銘柄3選」を選定するにあたって、以下の手順と条件でスクリーニングを行って候補となる銘柄を絞り込んだ。

② 検索条件として「つみたてNISA対象銘柄」を選択して検索する。→185件に絞り込み(2022年11月25日時点)

③ 「投資指標」タブを選択し、「トータルリターン3年」を降順で並べ替える。

※つみたてNISAは長期投資を前提とした制度であるため、トータルリターン3年のパフォーマンスが好調であることを最低条件とした。

④ トータルリターン3年(年率換算)の数値が高い銘柄から順番に、個別銘柄詳細情報を確認して、以下の2つの選定条件を満たしている投資信託を3件選定した。

※国内外に幅広く投資する投資信託を選ぶため、投資対象が米国市場だけ(「米国株式」「S&P500指数」「NYダウ指数」など)、あるいは日本市場だけ(「国内株式」「日経225」など)の投資信託を除外

・個別銘柄情報で、対象ファンドの1年、3年、5年のトータルリターンがすべてプラスであり、さらにカテゴリ平均を上回っていること

⑵安定した運用をしたい人におすすめの銘柄3選

投資信託なので元本保証とはいかないが、投資家の中にはできるだけリスクの低いつみたてNISAを選びたいというニーズはあるだろう。

「安定した運用をしたい人におすすめの銘柄3選」を選定するにあたっては、投資信託のリスク評価基準として「標準偏差」を使用した。

標準偏差の低い銘柄を選ぶことで、トータルリターンのばらつきが少ない、安定運用が可能な銘柄を絞り込んだ。なお、トータルリターンの数値自体は1・3・5年リターンがすべてプラスであるという選定条件を満たしている限り考慮しないものとした。

| 銘柄名 | 購入可能な ネット証券 ※1 |

ベンチマーク (投資対象) |

トータル リターン ※2 |

標準偏差 ※2 |

信託報酬 ※2 |

純資産総額 ※2 |

基準価額 ※2 |

|||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | 1年 | 3年 | 5年 | |||||||

| SOMPO- ハッピー エイジング40 (ハッピー エイジング・ ファンド) |

SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

合成指数 国内株式 国内債券 世界各国の株式・債券 |

1.94% | 4.75% | 2.69% | 5.61 | 7.61 | 7.82 | 1.32% | 221億 4,100万円 |

1万 7,222円 |

詳細 |

| SMT世界経済 インデックス・ オープン (債券シフト型) |

SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

合成指数 国内、先進国、 新興国の株式や債券 |

1.64% | 5.49% | 3.74% | 7.05 | 7.79 | 7.67 | 0.495% | 46億 800万円 |

1万 2,246円 |

|

| SOMPO- ハッピー エイジング30 (ハッピー エイジング ・ファンド) |

SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

合成指数 国内株式 国内債券 世界各国の株式・債券 |

4.76% | 7.64% | 4.01% | 7.79 | 10.63 | 11.10 | 1.485% | 180億 9,600万円 |

1万 8,770円 |

|

(公式サイト)

ハッピーエイジング40(ハッピーエイジング・ファンド)

| ベンチマーク (投資対象) |

トータル リターン ※2 |

標準偏差 ※2 |

信託報酬 ※2 |

純資産総額 ※2 |

基準価額 ※2 |

購入可能な ネット証券 ※1 |

||||

|---|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | 1年 | 3年 | 5年 | |||||

| 合成指数 国内株式 国内債券 世界各国の株式・債券 |

1.94% | 4.75% | 2.69% | 5.61 | 7.61 | 7.82 | 1.32% | 221億 4,100万円 |

1万 7,222円 |

SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

直近5年間の基準価額チャート

国内市場や国内企業への投資割合が高いが、日本の株式市場や債券市場が米国金融政策・経済指標の動向から影響を受けるため、同ファンドの基準価額も少なからず変動する。ただし、ファンドの資産が分散されているため、大幅な下落は回避されている。

40代投資家の老後資金形成を目的に設計された、長期投資に最適なミドルリスク・ミドルリターン型のファンドです。資産構成のバランスがとれているので、リスクを抑えることができる一方で、国内外株式を50%組み入れているため、ほどよくリターンも確保できます。

(公式サイト)

SMT世界経済インデックス・オープン(債券シフト型)

| ベンチマーク (投資対象) |

トータル リターン ※2 |

標準偏差 ※2 |

信託報酬 ※2 |

純資産総額 ※2 |

基準価額 ※2 |

購入可能な ネット証券 ※1 |

||||

|---|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | 1年 | 3年 | 5年 | |||||

| 合成指数 国内、先進国、 新興国の株式や債券 |

1.64% | 5.49% | 3.74% | 7.05 | 7.79 | 7.67 | 0.495% | 46億 800万円 |

1万 2,246円 |

SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

直近5年間の基準価額チャート

2022年は米国を中心に欧州や新興国などが利上げ局面に入っており、それにともなって米長期金利や各国長期国債利回りなども上昇した。

債券シフト型のポートフォリオなので、米国や欧州、中国などの投資対象国が金融引き締め政策に転じれば一時的に基準価額の下落が起きる可能性がある。

しかし長期投資が前提ならば、債券相場の変動にこだわる必要はない。株式シフト型のポートフォリオに比べるとリスクは低いが、ファンド資産の成長や基準価額の大幅上昇は期待できないだろう。

債券シフト型のファンドなのでトータルリターン5年が3%台で決して高くありませんが、リスクを最小限に抑えながら継続的にプラスのリターンを出している点は評価できます。安全性重視なら、超低金利の銀行定期預金よりはるかに好利回りです。信託報酬も年率0.495%で、同カテゴリのおすすめ3選中、最小コストなのでおすすめです。

(公式サイト)

ハッピーエイジング30(ハッピーエイジング・ファンド)

| ベンチマーク (投資対象) |

トータル リターン ※2 |

標準偏差 ※2 |

信託報酬 ※2 |

純資産総額 ※2 |

基準価額 ※2 |

購入可能な ネット証券 ※1 |

||||

|---|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | 1年 | 3年 | 5年 | |||||

| 合成指数 国内株式 国内債券 世界各国の株式・債券 |

4.76% | 7.64% | 4.01% | 7.79 | 10.63 | 11.10 | 1.485% | 180億 9,600万円 |

1万 8,770円 |

SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券 |

直近5年間の基準価額チャート

国内株式の資産構成比は43%にのぼる。組入上位銘柄には、キリンホールディングスや三菱UFJフィナンシャル・グループをはじめとする国内大手企業が含まれている(2022年7月15日時点)。

株式の比重が大きく比較的高いリスクをとる商品なので、50代~60代でこれからつみたてNISAで老後資金を貯めたい人にはおすすめしない。適度に高い収益を期待できるが、信託報酬が年率1.485%で高めなので、低コストにこだわる人にも向かない。

リターンが出にくいバランスファンドの中では稀有な好パフォーマンスを誇るファンドです。ファンドとしては適度に資産分散できているため、リターンのわりにリスクも抑えられるので、冒険したくないが資産形成もしたい30代にはおすすめしたい銘柄です。

(公式サイト)

おすすめ銘柄選定の手順と条件

おすすめ銘柄3選の選定にあたっては、具体的に以下の手順にしたがって対象銘柄を絞り込んだ。

②スクリーニング条件として「つみたてNISA対象銘柄」を選択して検索する。→185件に絞り込み(2022年11月25日現在)

③ 「投資指標」タブを選択し、「標準偏差(シグマ)」を昇順で並べ替える。

※「投資指標」タブの「標準偏差」項目には3年の値が表示されている

④標準偏差値の小さい(=安定運用を見込める)銘柄から順番に、個別銘柄情報を確認して、事前に設定した以下の2つの選定条件を満たす銘柄を3件選定。

※標準偏差が小さくても損失が出てしまうと資産運用の意味がなくなってしまうので、あらかじめ運用益を期待できる銘柄を選択する

・純資産総額が30億円以上あること(最低限のファンド規模と流動性を確保するため)

一方、標準偏差が大きいとリターンの変動幅も大きくなり、投資環境が劇的に悪化した場合に大幅損失も起こりえる。

フィデリティ―フィデリティ・欧州株・ファンドの運用期間1年 21.72、3年 20.06、5年 18.56という標準偏差(2022年11月25日時点)は、つみたてNISA対象商品中の最大値である。

(3)運用にかかるコストを節約したい人におすすめの銘柄3選

長期投資で重視すべきは何と言ってもコストの低さだ。特につみたてNISAの保有期間中ずっと発生する信託報酬については厳密に比較しよう。

| 銘柄名 | 購入可能な ネット証券 ※1 |

ベンチマーク (投資対象) |

トータル リターン ※2 |

標準偏差 ※2 |

信託報酬 ※2 |

純資産総額 ※2 |

基準価額 ※2 |

||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | 1年 | 3年 | 5年 | ||||||

| SBI・V・ S&P500 インデックス・ ファンド (愛称:SBI・V・ S&P500) |

SBI証券 松井証券 マネックス証券 auカブコム証券 |

S&P500 | 11.93% | 21.74% | ― | 19.44 | 18.51 | ― | 0.0938% 程度 |

7,372億 3,000万円 |

1万 8,125円 |

| SBI・V・ 全米株式 インデックス・ ファンド (愛称:SBI・ V・全米株式) |

SBI証券 | CRSP USトータル・ マーケット・ インデックス (円換算ベース) |

8.85% | ― | ― | 19.79 | ― | ― | 0.0938% 程度 |

1,220億 6,200万円 |

1万 1,529円 |

| iシェアーズ 米国株式 (S&P500) インデックス・ ファンド |

SBI証券 楽天証券 マネックス証券 |

S&P500 | 11.60% | 21.34% | 15.84% | 19.30 | 18.38 | 17.40 | 0.0938% 程度 |

150億 8,600万円 |

3万 7,332円 |

(公式サイト)

SBI・V・S&P500インデックス・ファンド(愛称:SBI・V・S&P500)

| ベンチマーク (投資対象) |

トータル リターン ※2 |

標準偏差 ※2 |

信託報酬 ※2 |

純資産総額 ※2 |

基準価額 ※2 |

購入可能な ネット証券 ※1 |

||||

|---|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | 1年 | 3年 | 5年 | |||||

| S&P500 | 11.93% | 21.74% | ― | 19.44 | 18.51 | ― | 0.0938% 程度 |

7,372億 3,000万円 |

1万 8,125円 |

SBI証券 松井証券 マネックス証券 auカブコム証券 |

直近5年間の基準価額チャート

※ファンドの設定日から3年2ヵ月(2022年11月25日時点)なので、チャートの表示期間は3年間とする。

投資地域が米国に限定されるため、米国の金融政策の影響を直接的に受ける。ただし、米国株式市場の上昇圧力が強いため、長期的に見ると右肩上がりになっている。

米国株式は相場環境が良ければ大きく上昇するが、下落幅も大きいため、本ファンドのリターンのばらつきも大きくなる。基準価額の変動をいちいち気にしないほうが賢明だ。

低コストで効率よく収益を上げたい人、20年以上つみたてNISAで運用できる人(長期投資のほうが投資リスクを平準化できるため)、あるいは多忙なので1銘柄だけでつみたてNISAを始めたい人に最適な低コストファンドです。

(公式サイト)

SBI・V・全米株式インデックス・ファンド(愛称:SBI・V・全米株式)

| ベンチマーク (投資対象) |

トータル リターン ※2 |

標準偏差 ※2 |

信託報酬 ※2 |

純資産総額 ※2 |

基準価額 ※2 |

購入可能な ネット証券 ※1 |

||||

|---|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | 1年 | 3年 | 5年 | |||||

| CRSP USトータル・ マーケット・ インデックス (円換算ベース) |

8.85% | ― | ― | 19.79 | ― | ― | 0.0938% 程度 |

1,220億 6,200万円 |

1万 1,529円 |

SBI証券 |

直近5年間の基準価額チャート

※ファンドの設定日から2年足らず(2022年11月25日時点)なので、チャートの表示期間は1年間とする。

ベンチマークはCRSP USトータル・マーケット・インデックスであるが、米国の主要銘柄に実質的に投資する点はS&P500指数をベンチマークとするファンドと変わらず、パフォーマンスにも大きな違いは見られない。

SBI・V・S&P500同様に、リターンの振れ幅は大きい。長期で運用を続ければファンドの資産成長を見込めるため、短期的な評価額の変動に一喜一憂しないほうがよい。

新しいファンドなので、現在取り扱っている証券会社はSBI証券のみだ。販売実績が好調なので、近い将来、他のネット証券でも取り扱いを開始することが予想される。

米国株インデックスファンドは人気が高く、どのファンドも基準価額が2万円前後、ファンドによっては3万円以上になっています。本ファンドは設定から日が浅いため、現在の基準価額は1万1,000~2,000円程度です。今のうちから買っておけば、20年後には保有資産が大きく増えるかもしれません。

(公式サイト)

iシェアーズ 米国株式(S&P500)インデックス・ファンド

| ベンチマーク (投資対象) |

トータル リターン ※2 |

標準偏差 ※2 |

信託報酬 ※2 |

純資産総額 ※2 |

基準価額 ※2 |

購入可能な ネット証券 ※1 |

||||

|---|---|---|---|---|---|---|---|---|---|---|

| 1年 | 3年 | 5年 | 1年 | 3年 | 5年 | |||||

| S&P500 | 11.60% | 21.34% | 15.84% | 19.30 | 18.38 | 17.40 | 0.0938% 程度 |

150億 8,600万円 |

3万 7,332円 |

SBI証券 楽天証券 マネックス証券 |

直近5年間の基準価額チャート

人気の高いSBI・V・S&P500やeMAXIS Slim米国株式(S&P500)と商品性はほぼ同じで、低コストETFに投資するファンドをマザーファンドとするファミリーファンド方式を採用している。

ただし、目立った特徴がなく、上述したSBI・V・S&P500インデックス・ファンドやSBI・V・全米株式インデックス・ファンドと比べた場合の基準価額の高さと純資産総額の少なさが悪目立ちしている。

投資家の視点では、金額指定で買い付ける場合、想定外の早期償還が実施されない限りは本ファンドに投資することによるデメリットはないだろう。

信託報酬が業界最安水準に下がっているので、「S&P500連動型インデックスファンドに投資するのに、ありきたりなSBI・VシリーズやeMAXIS Slimシリーズは好まない。あえてiシェアーズにしてみよう」というチャレンジスピリットのある人に向いているでしょう。

(公式サイト)

おすすめ銘柄選定の手順と条件

つみたてNISA対象商品の中から、以下の手順で「運用にかかるコストを節約したい人におすすめの銘柄3選」を選定した。

②スクリーニング条件として「つみたてNISA対象銘柄」を選択して検索する。→185件に絞り込み(2022年11月25日時点)

③ 「手数料等費用」タブを選択し、「信託報酬」を昇順で並べ替える。

④ それぞれの個別銘柄詳細情報を確認して、以下の2つの選定条件を満たす銘柄を、信託報酬の低い順に3件選定した。

・トータルリターンが少なくとも1年、3年、5年の運用年数でプラスであること。運用年数が短い場合は設定来もプラスであること

信託報酬による運用期間中のコスト比較

つみたてNISA対象商品の中で、信託報酬の違いで、運用コストにどれほど差が出るかをシミュレーションしておきたい。比較するのは、以下の信託報酬が業界最安水準のインデックスファンドと、業界最高水準のアクティブファンドの2銘柄である。

| 商品名 | 信託報酬(年率) | 運用コストの総額 | ||

|---|---|---|---|---|

| 1年後 | 10年後 | 20年後 | ||

| SBI-SBI・V・S&P500 インデックス・ファンド |

0.0938% | 375円 | 2万636円 | 7万8,792円 |

| フィデリティ-フィデリティ・ 米国優良株・ファンド |

1.639% | 6,556円 | 36万580円 | 137万6,760円 |

※運用コストの概算を把握するために、両ファンドとも値上がり益を考慮せず、毎年12月31日時点の保有資産総額が年間40万円(つみたてNISAの年間非課税枠)ずつ増加すると仮定する。

※1年分の運用コスト=毎年12月31日時点の保有資産総額×信託報酬(年率)

同じ条件の場合、信託報酬の違いで、20年間にかかる運用コストの総額に上記のような大きな差がつくことが分かるはずだ。

つみたてNISAの銘柄選びで「低コスト」の優先度がもっとも高い人は、候補銘柄の信託報酬を真っ先にチェックして、信託報酬が業界最安水準の銘柄を選ぶことをおすすめします。

(公式サイト)

インデックスファンドの手数料引き下げ競争の推移

「信託報酬の違いによるコスト負担のシミュレーション」で取り上げた「フィデリティ-フィデリティ・米国優良株・ファンド」は、1998年にフィデリティ投信によって設定されたインデックス型投資信託の草分けだ。

設定来、高いパフォーマンスで人気を集め、24年間も運用され続けている。本ファンドのように設定時期が古いファンドの場合、1.639%のように現在も信託報酬が高めだ。

一方、現在人気のインデックスファンドを多数提供している三菱UFJ国際投信は、2009年にノーロード・インデックスファンド・シリーズの「eMAXIS」(信託報酬の目安は0.3%前後~1.0%程度)を、2017年にはeMAXISシリーズの信託報酬を大幅に下回る「eMAXIS Slim」シリーズ(信託報酬の目安は0.1%未満~0.2%程度)をリリースした。

eMAXISの誕生から6年後の2015年にはアセットマネジメントOneが低コストインデックスファンドシリーズの「たわらノーロード」(同、0.1%程度~)を市場投入し、ラインアップを拡大している。

多くの資産運用会社が低コストインデックファンドシリーズを提供している。中でも近年人気が高いのは、S&P500指数に連動する米国株式、MSCIオール・カントリー・ワールド・インデックスをベンチマークとする全世界株式、FTSEディべロップド・オールキャップ・インデックスに連動する先進国株式などに、実質的に投資するファンドだ。

こうした近年人気のファンドの信託報酬は総じて0.1%程度まで引き下げられており、eMAXIS Slimシリーズのように、定期的に信託報酬の引き下げが行われているシリーズもある。

後発のSBIアセットマネジメントは、米国株式、全世界株式、先進国株式に投資するインデックスファンドシリーズに力を入れている(信託報酬0.1%前後)。

2019年に販売を開始したSBI・Vシリーズは、コストが世界最安水準のバンガードETFをマザーファンドとしており、0.1%の壁を破って業界最安水準の信託報酬0.0938%を実現。eMAXIS Slimなどもこれに追随している。

|

|

|

|

|

|

|---|---|---|---|---|---|

| つみたて投資枠の 取扱銘柄数 |

218本 | 213本 | 217本 | 217本 | 221本 |

| 成長投資枠の 投資信託の 取扱銘柄数 |

1,155本 | 1,114本 | 1,101本 | 968本 | 1,035本 |

| クレカ積立の ポイント還元率 |

0.5~5.0% | 0.5~1.0% | 1.1%(※1) | 1.0% | - |

| クレカ積立で貯まる ポイント |

Vポイント | 楽天ポイント | マネックス ポイント |

Pontaポイント | - |

| 積立頻度 | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

| 最低投資金額・ 投資単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

積立NISAの銘柄はいくつ買うのが正解?

つみたてNISAの銘柄をいくつ買うかは自分の投資スタイルによる。たとえば以下の例を参考にしてみてほしい

- 全世界株式ファンドやバランス型ファンドなら1本

- インデックス型とアクティブ型の2本

- 地域別や資産別に分けて保有したいなら3本

つみたてNISAは毎月A商品に1万円、B商品に2万円といった買い方が可能だ。1本の銘柄を積立購入し、途中で別の銘柄に切り替えることもできる。どちらの場合も、2種類の金融商品を保有し運用していることになる。

調べれば調べるほどいろんな商品を試してみたくなるが、あまりたくさんの運用商品を抱えるのは管理が難しくなるのでおすすめできない。

(公式サイト)

全世界株式ファンドやバランス型ファンドなら1本で十分

つみたてNISAには、1本で幅広い資産に分散投資できる投資信託が多数取り扱われている。たとえば、世界中の株式市場を投資対象とする全世界株式型ファンドがそうだ。

毎月数万円で世界中に分散投資をするには、このような全世界株式型の投資信託を活用するのがもっともポピュラーです。

株式だけでなく、債券やREIT(不動産投資信託)も組み入れたい場合はバランス型投資信託という手もある。

(公式サイト)

インデックス型投資信託とアクティブ型投資信託の2本

つみたてNISAでは大きく分けて2種類の投資信託が用意されている。インデックス型とアクティブ型だ。

初心者であれば、比率はややインデックス型を高めにすると良いでしょう。

(公式サイト)

地域別や資産別に分けて保有したいなら3本

やや経験者向けになるかもしれないが、まったく異なる地域を投資対象とする3つに投資する方法もある。たとえば日本・先進国・新興国といった具合だ。

1本で幅広い商品に分散できる投資信託は大変便利だが、結局何によって得あるいは損をしたのかが分からないというデメリットもある。

投資経験を積むという視点に立てば、地域や特性の異なる商品を別々に保有して動きを見るほうが今後の投資判断に役に立つでしょう。

|

|

|

|

|

|

|---|---|---|---|---|---|

| つみたて投資枠の 取扱銘柄数 |

218本 | 213本 | 217本 | 217本 | 221本 |

| 成長投資枠の 投資信託の 取扱銘柄数 |

1,155本 | 1,114本 | 1,101本 | 968本 | 1,035本 |

| クレカ積立の ポイント還元率 |

0.5~5.0% | 0.5~1.0% | 1.1%(※1) | 1.0% | - |

| クレカ積立で貯まる ポイント |

Vポイント | 楽天ポイント | マネックス ポイント |

Pontaポイント | - |

| 積立頻度 | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

| 最低投資金額・ 投資単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

積立NISAで最強の銘柄を選ぶときの3つのポイント

![]()

つみたてNISAの対象商品は分類ごとに以下のような本数である(※2022年10月31日付、金融庁より)。

- 指定インデックス投資信託……185本

- アクティブ運用投資信託等……24本

- 上場株式投資信託(ETF)……7本

これらはすべて安全性・コスト面で問題なしと金融庁がお墨付きを与えたもので、初心者にとって負担の大きい銘柄選びの手間がかなり軽減されている。

それでも、100本を超える商品から自分に最適なものを選び出さなければならない。何を基準にすればよいのだろうか。

堅実に、できればあまり手間をかけたくない投資初心者は次の3点を重視するのがいいでしょう。

- ⑴1本でバランスよく投資できる

- ⑵純資産総額が大きく増加傾向にある

- ⑶信託報酬が安い

⑴1本でバランスよく投資できる

初めから自分でポートフォリオを組むのは難しい。投資信託1本で全世界や複数資産に分散投資できる商品を検討するのも1つの手だ。

地域分散は異なる地域の銘柄や通貨に投資することで、特定の地域の値下がりを別の地域の値上がりでカバーするために行う。

資産分散は特性の異なる複数の資産を組み合わせる分散投資方法だ。資産の種類とは、国内株式・国内債券・海外株式・海外債券・国内REIT・海外REITなどを指す。

市場全体に投資できるのがインデックス投資信託だ。地域範囲は日本全体、米国全体、先進国全体、全世界と、該当する指数をベンチマークとするファンドを選べばよい。複数の資産を組み入れているファンドは「バランス型」と呼ばれる。

|

|

|

|

|

|

|---|---|---|---|---|---|

| つみたて投資枠の 取扱銘柄数 |

218本 | 213本 | 217本 | 217本 | 221本 |

| 成長投資枠の 投資信託の 取扱銘柄数 |

1,155本 | 1,114本 | 1,101本 | 968本 | 1,035本 |

| クレカ積立の ポイント還元率 |

0.5~5.0% | 0.5~1.0% | 1.1%(※1) | 1.0% | - |

| クレカ積立で貯まる ポイント |

Vポイント | 楽天ポイント | マネックス ポイント |

Pontaポイント | - |

| 積立頻度 | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

| 最低投資金額・ 投資単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

⑵純資産総額が大きく増加傾向にある

つみたてNISAは長期で運用することを前提にしている。そのため投資する銘柄は値上がり益への期待より安定性に注目したい。

投資信託の安定性をはかるには、純資産総額が参考になる。

つみたてNISAの対象銘柄の純資産総額は銘柄ごとに差がある。

第2位, eMAXIS Slim全世界株式(オール・カントリー)…7,696億2,300万円

第3位, 楽天・全米株式インデックス・ファンド《楽天・バンガード・ファンド(全米株式)》…7,553億9,300万円

※出典「投信総合検索ライブラリー」より、2022年11月28日時点

トップ3は設定年が比較的新しいのが特徴で、eMAXIS Slim米国株式とeMAXIS Slim全世界株式は2018年、楽天・全米株式インデックス・ファンドが2017年の設定である。いずれも信託報酬が低い商品に資金が集まっている。

ETF(上場投資信託)には「ダイワ上場投信」シリーズなど7兆円を超える純資産総額を持つものもあるが、近ごろは残高がわずかに下落傾向にある。残高のボリュームだけでなく増減にも注目したい。

純資産総額が大きくても減少傾向なら要注意です。組み入れている有価証券の時価下落や、投資家が売り傾向にある可能性があります。逆に、順調に資金が流入しているファンドなら今後の成長も期待できます。

参考までに、SBI証券のつみたてNISA対象銘柄のうち、調査時点(2022年11月28日基準)で純資産総額が上位10本の銘柄を抽出し、その中で純資産総額の6ヵ月伸び率(2022年5月31日~2022年11月28日の約6ヵ月間)を調べた結果、上位5銘柄は以下のようになった。

| 順位 | 商品名 | 純資産総額 (11/28基準) |

伸び率 |

|---|---|---|---|

| 1 | eMAXIS Slim 全世界株式 (オール・カントリー) |

7,696億2,300万円 | 43.64% |

| 2 | eMAXIS Slim米国株式 (S&P500) |

1兆6,552億1,000万円 | 35.58% |

| 3 | 楽天・全米株式インデックス・ファンド 《楽天・バンガード・ファンド(全米株式)》 |

7,553億9,300万円 | 31.94% |

| 4 | SBI・V・S&P500インデックス・ファンド (SBI・V・S&P500) |

7,371億300万円 | 29.27% |

| 5 | 楽天・全世界株式 インデックス・ファンド |

2,288億9,000万円 | 28.12% |

※ファンドの純資産総額ランキングではなく、純資産総額の直近6ヵ月の伸び率(降順)でランキングを作成。

トップ2に共通しているのは、いずれも低コストで有名なインデックスファンドシリーズの主要銘柄であることだ。

全世界(グローバル)株式は純資産総額の伸び率が高く、米国株式(S&P500)は純資産総額でトップである。

SBIアセットマネジメントの「SBI・V・S&P500 インデックス・ファンド」も急激に純資産総額を増やしている。

2019年9月に設定された新しいファンドであることを考えると、この伸び方は驚異的と言えます。インデックス型で人気のあるバンガード社との共同ブランドファンドであることと、年率0.1%を下回る信託報酬が評価されているようです。

2022年に入ってからは世界の株式市場も調整局面に入りつつあるにもかかわらず、依然として人気を集めているのは米国をはじめとする国際株式型インデックスファンドのようだ。

⑶信託報酬が安い

投資信託は便利な金融商品だが、運用をプロに委ねるため「信託報酬」という手数料が発生することが難点だ。つみたてNISAは長期で運用するものなので、信託報酬の安さは重要である。

信託報酬が0.1%違うとどのくらい手数料に差が出るか試算してみよう。

信託報酬0.2%の投資信託……14万4,626円

長期投資では0.1%の違いが大きな差となることがわかる。

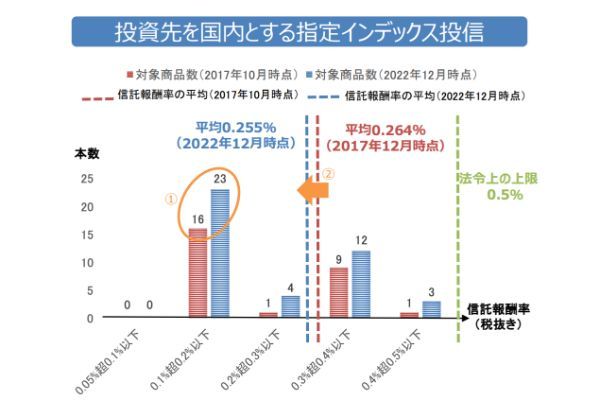

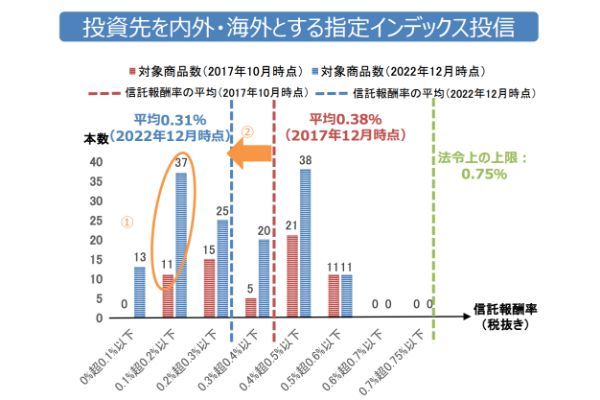

つみたてNISAの投資信託の信託報酬は法令上の上限が決められており、極端に信託報酬が高い投資信託は除外されている(※平成29年6月の金融庁『つみたてNISAについて』より)。

・国内向け…0.5%(税抜)以内

つみたてNISA対象の公募投信(株式型)の信託報酬率の平均を見てみよう。

・投資先を内外/海外とするインデックス型…0.31%

投資先が国内であるインデックス型投資信託の法令上の信託報酬の上限は0.5%であるのに対し、実際のつみたてNISA銘柄の平均信託報酬率は0.255%だ。規定よりもかなり低めに抑えられているのが分かる。

投資先が内外/海外の場合の上限は0.75%、実際の平均信託報酬率は0.31%となっており、こちらも低い。

投資信託を設計する側も、つみたてNISAにおいては手数料の低さが重要であることを認知しているようです。つみたてNISAは非課税期間が20年という制度上の特徴から長期投資のインセンティブが働き、金融機関にとっては信託報酬率が低くても十分に利益が見込める分野となっていることが大きいです。

つみたてNISAで買える信託報酬が安いファンドを見てみよう。

| ファンド名 | 信託報酬等(税込) | |

|---|---|---|

| 1 | 野村スリーゼロ先進国株式投信 | 0.00% |

| 2 | SBI・V・S&P500インデックスF 《SBI・V・S&P500》 |

0.0938% |

| 2 | SBI・V・全米株式インデックスF 《SBI・V・全米株式》 |

0.0938% |

| 2 | iシェアーズ 米国株式(S&P500) インデックス・ファンド |

0.0938% |

| 5 | eMAXIS Slim米国株式 | 0.0968% |

※「野村スリーゼロ先進国株式投信」の取扱証券会社は野村證券とLINE証券の2社のみ。

「野村スリーゼロ先進国株式投信」の信託報酬ゼロには驚かれたかもしれない。購入時手数料、信託財産留保額が無料であるだけでなく、信託報酬までが0円だ。ただし手数料無料を適用するにはさまざまな条件が付けられている。

・野村證券の窓口や他社で購入することはできない

・メールアドレス・Web交付サービス・メール交付サービスに登録している人のみが対象

・信託報酬0%は2030年12月31日までの期限付き

・2031年1月1日以降は0.11%(税抜0.10%)に有料化される

積立NISAが投資初心者にとって最強の投資である3つの理由

金融投資で重要なことは、いかに「当たり」を引くかではなく、いかに「ハズレ」を引かないかという点にある。数多ある金融商品の中から値上がりするものを探し当てられるかが焦点になりがちだが、そうではない。予測は誰にも不可能であり、リスクをどれだけコントロールできるかが結果を左右する。

そのリスクコントロールに必要なのが先ほど述べた「長期・分散・積立」の原則です。つみたてNISAはあらかじめこれらに沿った投資しかできない仕組みになっています。しかも値上がり益と分配金は非課税なので最強の投資法と言えるのです。

- ⑴異なる種類に投資してリスクを分散できる

- ⑵「ドルコスト平均法」により買値を抑えられる

- ⑶長期投資することで収益がプラス化しやすい

⑴異なる種類に投資してリスクを分散できる

投資の基本は分散投資だ。1種類の金融商品に全額突っ込むのではなく、値動きの異なる複数の商品に分けてリスクを軽減する方法だ。

複数の事業を手掛けることで特定事業が落ち込んだときもカバーできる総合商社の手法と似ています。

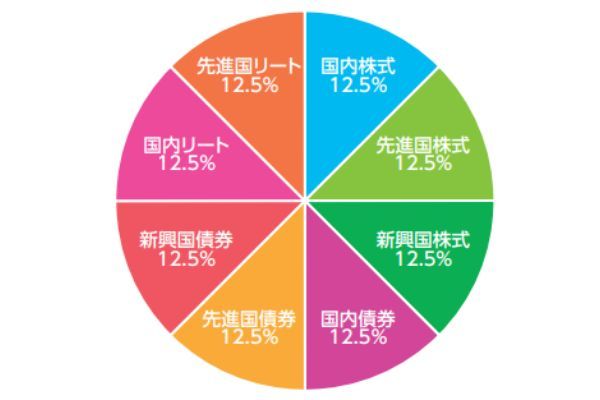

たとえば、バランス型投資信託の中でも人気が高い「eMAXIS Slimバランス(8資産均等型)」をみてみよう。

市場規模が全く異なる海外株式と国内REITを同じ割合にすることには賛否があるが、均等型のバランスファンドは何と言っても分かりやすい。

初心者でも地域・資産ごとに分散投資ができます。値上がりの推進力のある株式が37.5%にとどまるのでダイナミックな動きは期待できませんが、適度にリスクが分散されているとも考えられます。

<基本投資割合>

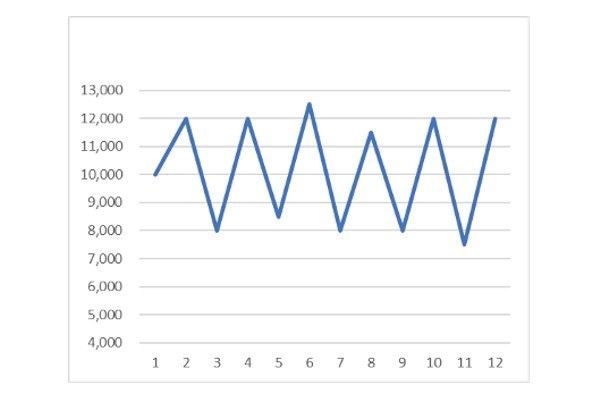

⑵「ドルコスト平均法」により買値を抑えられる

投資は「安いときに買って高いときに売る」ことによって値上がり益が得られる。しかし、売買のタイミング判断はプロでも難しい。そこで購入のタイミングを分散させる積立投資という方法を活用する。

上の図のようにチャートがジグザグを描くような値動きをした場合、一括で全額購入するよりも平均取得単価が下がり利益が出やすくなる。始値から半額になるような値下がりがあり、その後元の価格に戻らなくても利益を出せることもある。

一方、気を付けたいのは、いったん株価が上昇して元の水準に戻った場合と、ずっと値上がりが続く場合だ。

株価が上昇して元の水準に戻った状態なら、一括購入なら損益はゼロになるはずだ。しかしドルコスト平均法では上昇中にも買付をおこなうため平均取得単価が上がり、損益はマイナスになってしまう。

ずっと値上がりが続く場合も、一括購入に比べて利益を取りこぼしてしまう可能性がある。

⑶長期投資することで収益がプラス化しやすい

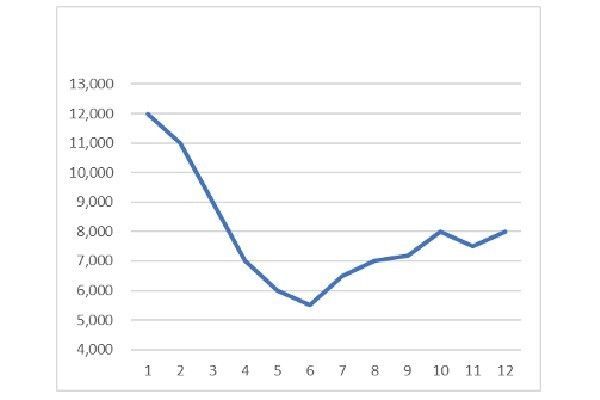

銘柄選定や売買のタイミングが難しい金融投資では、時間を味方に付けることによって初心者でも元本割れする可能性をかなり低くすることができる。

金融庁の調査では、保有期間が5年の場合よりも20年のほうが運用成績はプラスに安定することが明らかになっています。

上の図は1985年から2020年まで毎月同額ずつ国内外の株式や債券を買い付け、保有期間が5年の場合と20年の場合を比較したものだ。

5年では元本割れするケースの出現が見られたが、20年保有することで運用成果はプラス2%~8%に収斂されるのが分かる資料として金融庁が発表したものだ。

利益を再投資することで得られる複利の効果も、長期になるほど大きい。

つみたてNISAでは分配金を支払わない投資信託が多く、運用益は自動的に再投資される仕組みになっています。

金融商品の中には値動きが激しいものや数年で廃止になってしまうなど長期投資に向かないものが存在する。しかし、つみたてNISAでは信託契約期間が長く分配頻度が毎月ではないといった長期投資に適した条件を満たす商品に限られている(※金融庁『つみたてNISAの概要』より)

| 証券会社 |  |

|

|

|

|---|---|---|---|---|

| 銘柄数 | 178 | 180 | 173 | 152 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 |

| 積立頻度 | 毎日・毎週・毎月 | 毎日・毎月 | 毎月 | 毎日・毎月 |

| 詳細 |

よくあるQ&A

|

|

|

|

|

|

|---|---|---|---|---|---|

| つみたて投資枠の 取扱銘柄数 |

218本 | 213本 | 217本 | 217本 | 221本 |

| 成長投資枠の 投資信託の 取扱銘柄数 |

1,155本 | 1,114本 | 1,101本 | 968本 | 1,035本 |

| クレカ積立の ポイント還元率 |

0.5~5.0% | 0.5~1.0% | 1.1%(※1) | 1.0% | - |

| クレカ積立で貯まる ポイント |

Vポイント | 楽天ポイント | マネックス ポイント |

Pontaポイント | - |

| 積立頻度 | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

| 最低投資金額・ 投資単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

100円以上 1円単位 |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

2013年より、総合証券とネット証券を使い分けながら、資産運用を開始。2017年から各種WEBサイトのフリーライターとして活動、現在は経済金融系記事を中心に執筆している。

■保有資格

証券外務員一種、二種

投資診断士

2級ファイナンシャル・プランニング技能士

AFP認定者

2013年より、総合証券とネット証券を使い分けながら、資産運用を開始。2017年から各種WEBサイトのフリーライターとして活動、現在は経済金融系記事を中心に執筆している。

■保有資格

証券外務員一種、二種

投資診断士

2級ファイナンシャル・プランニング技能士

AFP認定者

【関連記事】

・つみたてNISA(積立NISA)の口座ランキングTOP10

・初心者向け「つみたてNISA」の始め方を3ステップ解説!

・つみたてNISA(積立NISA)の銘柄で最強な投資信託はどれ?

・つみたて(積立)NISAの商品の選び方と失敗しない変更方法

・初心者向けネット証券ランキング