カードローンの危険性やデメリットは、借り過ぎてしまうリスクがあることだ。カードローンは目的ローンや公的融資制度などと比べて金利が高いため、過剰な借り入れは返済負担が重くなりやすく、多重債務に陥る可能性がある。

カードローンの危険性が怖い場合は、まずはキャッシング機能を付帯したクレジットカードを利用するのが良いだろう。普段はクレジットカードのお得な特典を享受でき、いざというときはキャッシング機能で借り入れもできる。

クレカのキャッシング枠の限度額はカードローンと比べて低く設定される傾向にあるため、借り過ぎのリスクも抑えやすいだろう。

クレカのキャッシング枠だけでは物足りない場合は、カードローン機能を付帯したクレジットカードを選ぼう。

カードローンはキャッシング枠よりも限度額が大きい傾向にあり、まとまった借り入れが可能だ。契約後は何度でも好きなタイミングで借り入れができるため突発的な出費にも対応しやすい。

普段はなるべくクレジットカードのショッピング枠を使いつつ、どうしても必要な時にだけキャッシング枠ないしカードローン機能を利用すればよい。

カードローンのデメリットやメリットを十分に理解した上で、直接カードローンに申し込むのもよいだろう。審査期間が短い傾向にあるためすぐに利用でき、大手消費者金融のカードローンであれば最短で即日融資も可能である。

- カードローンの危険性が心配な人→クレジットカードのキャッシングがおすすめ

- クレカのキャッシング枠だけでは物足りない人→カードローン機能付きのクレジットカードがおすすめ

- カードローンのデメリットを理解した上で、まとまったお金がすぐに必要な人→カードローンがおすすめ

プロミスVisaカード |

|

|

|

|

| クレジットカード/ カードローン |

クレジットカード | カードローン | カードローン | カードローン |

| 利用限度額 (最大) |

100万円 | 800万円 | 800万円 | 800万円 |

| キャッシング金利 | ― | 3.0%~18.0% | 3.0%~18.0% | 2.5%~18.0% |

| 申込条件 | 18歳以上の プロミス会員 |

20歳~74歳※ | 20歳~69歳 | 18歳~74歳※2 |

| 審査・発行期間 | 2~3週間 | 最短15分 | 最短20分 | 最短3分※3 |

| ポイントサービス | Vポイント | Vポイント | ― | Vポイント |

| 詳細 | 公式サイト | 公式サイト | 公式サイト | 詳細はこちら |

※2 高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※2 収入が年金のみの方はお申込いただけません。

※3 お申込み時間や審査によりご希望に添えない場合がございます。

目次

カードローンは危険性がある?

カードローンは、よく危険性が指摘されるが、それは借り過ぎてしまう可能性があるからだ。正規の貸金業者を選んで計画的に利用している分には特に危険性はなく、過度な心配は不要である。

正規の貸金業者とは貸金業法に基づき登録を受けている業者のことだ。利用しようとしている業者が登録を受けているか確認する方法としては、金融庁の登録貸金業者情報検索サービスがある。

銀行や信用金庫などを除く貸金業者が提供するカードローンでは、申込者の信用力の調査が義務付けられており、返済できないほどの金額を貸し付ける行為は禁じられている。また年収の3分の1を超える貸し付けは原則行われない。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

引用:日本貸金業協会 お借入れは年収の3分の1まで(総量規制について)

したがって、正規の貸金業者で無理な借り入れを強いられることはない。借り過ぎのリスクは、利用者が気を付ければ十分避けられるだろう。

そもそも、カードローンは一括払いや分割払いが採用されている他のローンと異なり、返済の負担が比較的小さいローンだ。借入残高に応じて一定額を返済する「残高スライド元利定額リボルビング返済方式」が一般的で、1回あたりの返済額は小さくなりやすい。

残高スライド元利定額リボルビング返済方式では、借入残高に応じて毎月の支払い金額が一定額に決まる。借入残高を一定の範囲に収めている限り、何回利用しても一定額以上の支払いは求められない。また返済により借入残高が一定以下になると、返済金額もそれに応じて減少する。

カードローンは返済総額は増える傾向にありますが1ヵ月あたりの負担は抑えやすく返済を続けやすいといえるでしょう。

若山卓也(ファイナンシャル・プランナー)

もちろんカードローン自体に違法性もない。カードローンは、銀行や消費者金融といった金融機関が法令に基づいて資金を貸し付けるサービスだ。金利は利息制限法により元本に応じて必ず年利15.0~20.0%以下に収まるよう厳格に定められており、違法な取り立ても行われない。

第一条 金銭を目的とする消費貸借における利息の契約は、その利息が次の各号に掲げる場合に応じ当該各号に定める利率により計算した金額を超えるときは、その超過部分について、無効とする。

一 元本の額が十万円未満の場合 年二割

二 元本の額が十万円以上百万円未満の場合 年一割八分

三 元本の額が百万円以上の場合 年一割五分

引用:e-Gov法令検索 利息制限法

違法というイメージは、法令上必要な登録をせずに貸金業を営む者、いわゆる「闇金」によるものだろう。悪質業者による法外な金利設定や違法な取り立てがたびたび報じられてきた。

例えば2023年12月6日には、無登録で現金の貸付けを行い、法定金利の約3.5倍の利息を受け取った容疑で会社の代表と社員が逮捕されている(出典:朝日新聞デジタル)。

こういった事案があるからカードローンが危険なのではなく、闇金による法外な金利設定や違法な取り立ては犯罪で、カードローンの危険性とは根本的に異なります。

若山卓也(ファイナンシャル・プランナー)

カードローンとクレジットカードのキャッシングの違い

カードローンと似たサービスに、クレジットカードのキャッシングがある。両者の違いは、クレジットカードに付帯しているかどうかだ。

| カードローン | キャッシングサービス | |

|---|---|---|

| クレジットカード機能付帯 | なし | あり |

| 借り入れ限度額 | 大きい | 小さい |

カードローンは借り入れ専用のサービスで、専用のカード(ローンカード)を支払いに用いることはできない。カードローンで支払いをするにはまず現金を借り入れる必要がある。

クレジットカードのキャッシングもカードローンと同じように現金の借り入れができるが、クレカに付帯するサービスであるため、同じカードを決済に用いることも可能だ。

そもそもキャッシングとは、ATMなどから直接現金を引き出してお金を借りられるサービスのことだ。広義では、カードローンもキャッシングの一つである。

限度額にも違いがある。キャッシングは、カードローンより借り入れ限度額が小さい傾向だ。

キャッシングも危険性がよく語られるが、カードローンと同じく違法との誤解と借り過ぎに対する懸念が背景にあるからだろう。

しかしキャッシングもまた、カードローン同様、違法なサービスではない。カードローンと同じく金融機関が法令にしたがって資金を貸し出す商品だ。借り過ぎに注意さえすれば安全に利用できる。

またキャッシングでも過剰な貸し付けはカードローン同様に禁じられている。キャッシングも総量規制の対象であり、年収の3分の1以下の範囲でしか貸し付けは行われない。

クレジットカードで現金を借りるキャッシングは、総量規制の対象となり、年収の3分の1を超える貸付けが禁止されます。クレジットカード会社は、「貸金業者」として「貸金業法」に基づき、金銭の貸付けを行うからです。

引用:日本貸金業協会 お借入れは年収の3分の1まで(総量規制について)

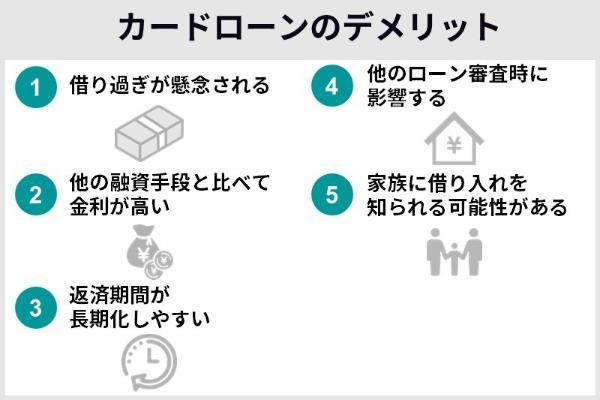

カードローンの5つのデメリット

カードローンの代表的なデメリットは、借り過ぎが懸念される点だ。限度額の範囲内ならコンビニATMや銀行振込などで何度でも借りられる。手軽に融資を受けられるため、つい借り過ぎてしまう事態が想定される。

カードローンは金利が比較的高く、利息負担が大きくなりやすい点もデメリットだ。さらに返済期間も延びやすいため、総返済額が膨らみやすい。利用状況によっては、他のローンの審査に通過しづらくなったり、家族に知られる可能性があったりすることもデメリットといえるだろう。

簡単に借りられるため借り過ぎてしまう

カードローンのように設定された限度額の範囲内で借り入れるローンを「極度貸付」と呼ぶ。一般に審査の期間が短く、最短即日ですぐに融資を受けられ、多くの場合、保証人や担保も不要だ。

極度貸付では、一度契約すれば限度額の範囲内で何度でも借り入れができる。オンラインやコンビニATMなどからいつでも借りられるため便利ではあるが、つい借り過ぎてしまう事態が懸念される。

対して住宅ローンや自動車ローンのように1回の借り入れごとに契約するローンを「証書貸付」と呼ぶ。大きな金額になることがほとんどのため、審査は比較的厳格で必要書類も多く、借り入れまで数日から数週間と一定の時間を要する。さらにローンによっては、保証人や担保が求められる傾向だ。

証書貸付では、融資は一括で行われる。例えば100万円を借りる場合、一括で100万円が融資され、その後は返済のみ行う。追加の借り入れを行うには、別の契約として改めて審査を受けなければならない。

| カードローン(極度貸付) | 他のローン(証書貸付) | |

|---|---|---|

| 審査期間 | 短い(最短即日) | 長い(数日〜数週間) |

| 保証人・担保 | 通常不要 | 必要な場合あり |

| 借入回数 | 何度でも可能(限度額の範囲内) | 1回限り |

このように、カードローンは住宅ローンや自動車ローンのような証書貸付よりも審査期間が短く、コンビニATMなどからいつでも手軽に借りられるため、つい借りすぎてしまるリスクがある点に注意が必要です。

若山卓也(ファイナンシャル・プランナー)

他の融資手段と比べて金利が高い

カードローンは住宅ローンやフリーローンなど他の融資手段よりも金利が比較的高い点もデメリットだ。

利息とは、借金の利用料として実際に負担する金額のことで、「借入額×金利×借入期間」で計算される。

同じ金額を借り入れする場合、金利が低いほど利息も小さく有利になる。

住宅ローンの相場は年2.475%~3.840%だ(出典:フラット35 民間金融機関の住宅ローン金利推移(変動金利等)、2023年12月現在)。使途が限定されていないフリーローンであっても多くは上限金利が年15.0%以下となっている。

| イオン銀行 フリーローン |

住信SBIネット銀行 フリーローン |

りそなフリーローン (無担保型) |

|

|---|---|---|---|

| 上限金利 | 13.5% | 12.0% | 14.0% |

| 下限金利 | 3.8% | 3.775% | 1.7% |

カードローンは、他の融資手段よりも金利が比較的高い。例えば主要なカードローン4社・ブランドの金利は、以下のようになっている。

|

|

|

|

|

|---|---|---|---|---|

| 上限金利 | 18.0% | 18.0% | 18.0% | 18.0%(※2) |

| 下限金利 | 3.0% | 3.0% | 2.5% | 4.5%(※2) |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

いずれも最大で18%前後の金利が設定されているが、これは利息制限法の上限(20%)に近い。

金利が高いカードローンは、利用者の利息負担が大きくなりやすい。

返済期間が長期化しやすい

一般的にカードローンの返済方式は、リボルビング方式が採用されている。リボルビング方式とは、一定の金額を返済する方式だ。

リボルビング方式の大きな特徴は、借り入れ時点で返済期間(回数)が確定しない点だ。完済時期は、返済を繰り返した結果として決まる。つまり、返済額に対して借り入れが増えるほど完済時期は遅くなる。

完済までの期間が長くなると総返済額が増加する。なぜなら利息は、借入期間に比例して増えるからだ。

利息総額は、早く返済するほど小さくなる。計画的に返済しやすい分割払いを採用しているフリーローンや目的ローンなどと異なり、返済期間が長くなりやすいリボルビング方式を採用するカードローンは総利息額が増えやすく、負担が重くなる傾向にある。

なお実際のカードローンは、最終的に完済できるよう一定間隔に区切られた残高で返済額が決まる「残高スライド方式」が併用されることが多い。

例えばアイフル(約定日制)の1回あたりの返済額は、残高10万円以下で4,000円、10万円超~20万円以下で8,000円だ。

他のローン審査に影響する

一般的にローンの審査では、信用情報が調査される。信用情報とは、借り入れや返済などローンにまつわる取引の履歴だ。信用情報は信用情報機関に登録され、金融機関などが照会することで共有される。

信用情報機関は以下3社があり、各社が加盟会員から信用情報の登録を受ける。さらに信用情報3社は「CRIN(Credit Information Network)」などのネットワークで互いに情報を共有している。

・株式会社日本信用情報機構(JICC)

・全国銀行個人信用情報センター(KSC)

ローンの審査では、申込者の返済能力が評価される。他社で多額の借り入れを行っている場合や滞納した記録が残っている場合、審査では不利に働くと言われている。

カードローンの利用履歴も信用情報機関に登録される。利用状況によっては、審査に悪影響を与えることもあるだろう。

もっとも他のローン審査への影響はカードローン特有のデメリットではありません。カードローンと同じように、利用履歴が信用情報機関に登録されるローン商品は多いです。借り過ぎたり滞納したりすれば他のローン審査に悪影響を与えるでしょう。

若山卓也(ファイナンシャル・プランナー)

家族に借り入れを知られる可能性がある

カードローン会社が、カードローンを利用していることを周囲に知らせることはない。借り入れの事実を利用者以外の人に明かす行為は法令で禁じられている。

【貸金業法第21条1項の5(取立て行為の規制)】

貼り紙、立看板その他何らの方法をもってするを問わず、債務者の借入れに関する事実その他債務者等の私生活に関する事実を債務者等以外の者に明らかにすること。

引用:e―GOV法令検索 貸金業法

しかし郵送物や連絡でカードローンの利用を知られてしまう可能性がある。

カードローンは、申し込みや利用中にカードローン会社から郵送物などで連絡が来るケースがあるためだ。また借入時には、書面で利用明細が発行されることもある。

カードローンで上記のような書類が発行される理由は、法令で義務付けられているためだ。カードローン会社は、契約や貸し出しなどの取引を行うたびに、利用者に所定の事項を記した書面を交付する義務を負っている。

書面の交付は、あくまで利用者に対して行われるが、不意に家族に見られ、結果として知られてしまうことはあるだろう。

カードローン会社は、このような事態に配慮し、郵送物が自宅に送られないようなサービスや、書面に代えて会員ウェブサイト上で電磁的に通知するようなサービス、そもそもカードを発行せずに契約するサービスなどを提供している。

カードローン会社からの連絡を完全に絶つことは難しいでしょう。滞納が続けば督促状や電話で自宅に連絡が来ることが想定されます。

若山卓也(ファイナンシャル・プランナー)

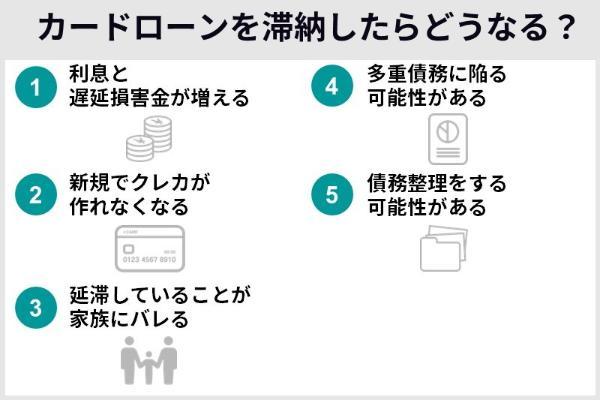

カードローンを滞納したらどうなる?

カードローンの返済を滞納すると費用負担が増える。通常の利息に加え、遅延損害金の支払いも生じるからだ。

遅延損害金は、通常の金利より高い利率で計算される。延滞日数に比例して遅延損害金が増加するため、返済が遅れるほど負担が重くなるというわけだ。

滞納期間が長期になると事態はより深刻になる。滞納の記録が信用情報期間に登録されることで、新規でのローンやクレジット契約が困難となるだろう。滞納を放置すればカードローン会社などから督促状などで連絡が届き、家族に知られるリスクも増える。

また多重債務に陥る可能性もあるだろう。返済を続けられなくなり、債務整理を強いられるケースも懸念される。

ここまで事態が悪化すると日常生活に相当の問題が生じるでしょう。カードローンを滞納しないよう、無理な借り入れは絶対に行わないようにしましょう。

若山卓也(ファイナンシャル・プランナー)

利息と遅延損害金が増える

遅延損害金は、通常の金利より高い利率で計算される。主要なカードローン5社・ブランドの場合、いずれも20.0%だ。遅延損害金は延滞日数に応じて計算される。

| 消費者金融会社 | 遅延損害金の割合 | (参考)通常の上限金利 |

|---|---|---|

|

20.0% | 18.0% |

|

20.0% | 18.0% |

|

20.0% | 18.0% |

|

20.0% | 18.0% |

例えば100万円を年利10%で借りた場合、1ヵ月目(30日分)の利息は約8,219円(100万円×10%×30日÷365日)だ。

この返済を滞納した場合、遅延損害金の利率が20%なら10日の延滞で約5,479円(100万円×20%×10日÷365日)がさらに請求される。

| 延滞日数 | 通常の利息 (10%、30日分) |

遅延損害金 (20%) |

合計 |

|---|---|---|---|

| 10日 | 約8,219円 | 約5,479円 | 約1万3,698円 |

| 20日 | 約8,219円 | 約1万959円 | 約1万9,178円 |

| 30日 | 約8,219円 | 約1万6,438円 | 約2万4,657円 |

ブラックになると新規でクレジットカードが作れなくなる

ブラックとは一般的に、滞納や破産といった金融事故が信用情報に登録されている状態を指す。

ブラックになると返済能力を疑問視され、しばらくの間は他のローンやクレジット(クレジットカードの発行、店舗での分割払いの契約など)の審査通過が難しくなる。

ブラックに陥る基準は明確ではないが、滞納が2~3ヵ月以上続くと滞納の記録が信用情報に登録される可能性は高いだろう。

信用情報機関の株式会社シー・アイ・シー(CIC)では、返済の遅れが61日以上または3ヵ月以上となった場合、「異動」として信用情報に記載される。

延滞の記録は最長5年、破産や民事再生といった債務整理の記録は最長で5~7年残る。

つまり一度ブラックに陥ると、その原因を解消しても5~7年はローンやクレジットカードの審査通過ができないと考えられる。

| 信用情報機関名 | 滞納など | 破産など |

|---|---|---|

| 株式会社シー・アイ・シー(CIC) | 5年 | 5年 |

| 株式会社日本信用情報機構(JICC) | 5年 | 5年 |

| 全国銀行個人信用情報センター(KSC) | 5年 | 7年 |

自宅に連絡が来るためカードローンを延滞していることが家族にバレる

滞納が続くと最終的にカードローン会社、または代位弁済(第三者が債務者の代わりに返済を行うこと)を実施した保証会社などが一括返済が求めてくる。

この過程でカードローン会社や保証会社は、督促状や内容証明郵便などを送付する。訴訟に発展すれば裁判所からも呼出状や訴状などが送られてくるだろう。

督促状や内容証明郵便などの書類が届く明確な基準はない。滞納でただちに法的な手続きに進むケースは少ないと考えられるが、カードローン会社からの督促状が届く可能性は考えられる。さらに滞納を放置すれば内容証明郵便の送付や保証会社による代位弁済が行われるだろう。

督促状や内容証明郵便などの書類が自宅に届くと、延滞を家族に知られる可能性が懸念されます。さらに訴訟に発展すれば家族も知るところとなるでしょう。信頼関係にひびが入り、家族間でトラブルになりかねません。

若山卓也(ファイナンシャル・プランナー)

多重債務に陥るリスクがある

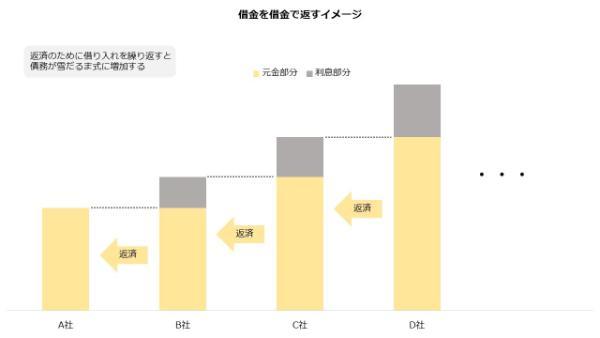

特に返済のために借り入れを繰り返すと多重債務のリスクが高くなる。借金を別の借り入れで返済するには、利息分さらに大きな金額を借りなければならないためだ。

これを繰り返すことで借金は雪だるま式に膨れ上がってしまう。

多重債務に陥ると利息の負担が重く、自力での完済が難しくなる。

カードローンを利用する場合、返済できないほど多額の借り入れを行うことは避けるべきです。特に借金を借金で返済する行為は、多重債務に陥る可能性が高くなるため、厳に慎みましょう。

若山卓也(ファイナンシャル・プランナー)

最悪の場合、債務整理をしなければならない

債務整理は、多重債務から抜け出す救済手段だ。どうしても返済のめどが立たない場合、弁護士など法律の専門家への相談を検討してほしい。

ただし債務整理には、デメリットも多い。破産手続き開始などの情報は、官報に記載されるため、自己破産の事実が広く知れることになる。

また債務整理の情報は、信用情報登録機関に最長5~7年記録される。

信用情報の登録が抹消されるまでは、ローンやクレジットの審査に通過できないだろう。

新規にクレジットカードやカードローンを申し込むことはもちろん、スマートフォン端末代金の分割払いも利用できなくなる。

カードローン機能付きのクレジットカード2選

カードローンのデメリットや注意点が心配なあまり、今すぐの申し込みをためらう人もいるだろう。しかし「万が一に備えて準備はしておきたい」というニーズもあるはずだ。

その場合、キャッシング機能が充実したクレジットカードに申し込むことも選択肢の一つだ。クレジットカードとして利用しつつ、必要な時期が到来したらキャッシングですぐに資金を準備できる。

特にカードローン機能が付帯したクレジットカードは、まとまった出費にも備えられる。

せっかくクレジットカードを持つなら特典の手厚いものを選びたい。例えばプロミスVisaカードは、カードに保険が付帯するほかポイント還元が受けられる。

プロミスVisaカード |

|

|---|---|

| 年会費 | 無料 |

| 利用可能枠(最大) | 100万円 |

| 還元率 | 0.5% |

| ポイントサービス | Vポイント |

| 国際ブランド | Visa |

| 審査・発行期間 | 2~3週間 |

| 付帯保険 | 海外旅行保険(※1)(※2) |

| 申込条件 | 18歳以上のプロミス会員 |

| キャッシング金利 | ― |

| 実質年率 (カードローン機能) |

年2.5%~18.0% |

| 利用限度額 (カードローン機能) |

800万円まで |

| 詳細 | 公式サイト |

※2.他にゴルファー保険、弁護士保険、動産総合保険(スマートフォン保険)、個人賠償責任保険、傷害入院保険(交通事故限定)、携行品損害保険から一つを選べる

※3.海外での利用、および国内でのリボ払い・分割払い(3回以上)のみが対象

プロミスVisaカード

| 利用可能枠(最大) | 100万円 |

|---|---|

| 還元率 | 0.5% |

| ポイントサービス | Vポイント |

| 国際ブランド | Visa |

| 審査・発行期間 | 2~3週間 |

| 付帯保険 | 海外旅行保険(※1)(※2) |

| 申込条件 | 18歳以上のプロミス会員 |

| キャッシング金利 | ― |

| 実質年率 (カードローン機能) |

年2.5%~18.0% |

| 利用限度額 (カードローン機能) |

800万円まで |

| 年会費 | 無料 |

| 詳細 | 公式サイト |

※2.他にゴルファー保険、弁護士保険、動産総合保険(スマートフォン保険)、個人賠償責任保険、傷害入院保険(交通事故限定)、携行品損害保険を選べる

※三井住友カード プロミスVisaカードより筆者作成、2023年11月6日現在

プロミスVisaカードには、18歳以上のプロミス会員のみが申し込める。まだプロミス会員でない場合、まずはプロミスにカードローンを申し込み、契約まで済ませることが必要だ。

一般的に金利や限度額はキャッシングよりもカードローンのほうが有利に設定される傾向があります。そのため使い過ぎにさえ注意すればキャッシング機能ではなくカードローン機能がついていることによる影響は少ないでしょう。

若山卓也(ファイナンシャル・プランナー)

プロミスVisaカードでクレジット決済するとVポイントが付与される。Vポイントは、三井住友フィナンシャルグループ共通のポイントプログラムで、原則として1ポイント=1円で利用できる。

基本の還元率は、利用額の0.5%(200円につき1ポイント)だ。さらに「Vポイントアッププログラム」の条件を満たした場合、対象のコンビニや飲食店でスマホのタッチ決済により最大20%の還元を受けられる。

プロミスVisaカードは、インターネットショッピングも高還元だ。三井住友カードが運営するポイントモールサイト「ポイントUPモール」を経由し楽天市場やAmazonといったECサイトで決済すると、還元率に最大9.5%上乗せされる。

また、付帯する海外旅行保険も魅力的だ。旅行費用をプロミスVisaカードで支払っておくと海外旅行中に生じた損害を最大2,000万円補償してくれる。

付帯保険を自由に選べる点もメリットの一つだ。海外旅行保険は自動で付帯するが、入会後はゴルファー保険、弁護士保険、動産総合保険(スマートフォン保険)、個人賠償責任保険、傷害入院保険(交通事故限定)、携行品損害保険のなかから一つだけ選択できる。

カードローンの5つのメリット

借入限度額が比較的大きいことは、カードローンの主なメリットだ。

最大限度額は、キャッシングよりもカードローンのほうが大きく設定されるケースが多い。そのためまとまった金額を借りたいときは、キャッシングよりもカードローンのほうが向いている。

一般的に担保や保証人が不要な点もカードローンのメリットだ。これらを準備する必要がなく、申込者の意思で手軽にローン申し込みができる。

契約しておけばいつでも借り入れを受けられる点も利便性が高い。限度額の範囲内であればATMや銀行振込ですぐに借りられるため、突発的な出費にも対応しやすい。基本的に使い道に制限はなく、借入金は自由に支払い充当できる。

借入限度額が大きい

カードローンは、キャッシングと比較して借入限度額が大きい傾向にある。参考に双方のサービスを提供するJCB、オリコ(オリエントコーポレーション)、楽天銀行の3社の場合、最大限度額はいずれもカードローンのほうが大きい。

そのため、まとまった金額を借りたいときは、カードローンのほうが向いているだろう。

| JCB | オリコ | 楽天銀行 | |

|---|---|---|---|

| カードローン | 500万円 (FAITH) |

500万円 (CREST) |

800万円 (楽天銀行スーパーローン) |

| キャッシング(※1) | 100万円 (JCB一般カード) |

100万円 (Orico Card THE POINT) |

100万円 (楽天銀行カード) |

| カードローン金利 | ・年4.40~12.50% (FAITH、リボ払い) ・年5.00% (FAITH 、1回払い) |

年4.5~18.0% (CREST) |

年1.9~14.5% (楽天銀行スーパーローン) |

| キャッシング金利 | 年15.00~18.00% (JCB一般カード) |

年15.0~18.0% (Orico Card THE POINT) |

年18.0% (楽天銀行カード) |

もっとも、カードローンの限度額は審査を通じて利用者ごとに設定される。

また銀行や信用金庫を除く貸金業者による貸し付けについては総量規制があるため、年収の3分の1を超える限度額は設定されない。つまり、500万円の限度額を設定したい場合、少なくとも1,500万円の年収が求められる。

担保や保証人を必要としない

担保(物的担保)とは、融資を受ける際に申込者が金融機関に差し出す財産のことだ。金融機関は、借入契約者が返済不能に陥ったとき、担保を処分して融資を回収する可能性がある。例えば住宅ローン(フラット35)では、取得する住宅や土地を担保として差し入れる。

一方、保証人(人的担保)とは申込者に代わって返済義務を負う可能性がある第三者の人物だ。申込者が返済不能に陥ったとき、金融機関は保証人に債務の支払いを請求することがある。連帯保証人の場合、金融機関は原則としていつでも返済の請求が可能だ。

カードローンは、担保や保証人を求めないことが多い。例えば主要なカードローン4社・ブランド(アイフル、SMBCモビット、プロミス、レイク)ではいずれも不要だ。担保や保証人を準備する必要がないため、すぐに申し込めるだろう。

いつでも借り入れできる

カードローンは、契約した金融機関のATMだけでなくコンビニATMといった提携ATMでも借り入れができる。近くに金融機関ATMがない場合でも、近隣のコンビニATMから現金を引き出すことが可能だ。

またカードローンは、スマートフォンアプリで現金を引き出す「スマホATM」に対応していることも多い。ローンカードの到着を待たずに現金を引き出せるため、近くに金融機関ATMがなくてもすぐに借りられるだろう。

カードローンの多くは、銀行振込で借りることもできる。振り込みは、ウェブサイトやスマートフォンアプリからオンラインまたは電話が依頼できる。ATMまで向かう必要がないため、自宅で手軽に借りられる点はメリットだ。

主要なカードローン4社・ブランド(アイフル、SMBCモビット、プロミス、レイク)は、提携ATMまたは振り込みでの借り入れに24時間対応している(メンテナンスを除く)。そのため場所や時間の制約なく自由に借り入れできるだろう。

何度でも利用できる

住宅ローンや自動車ローンなどで採用される証書貸付の場合、借入金は一括で融資される。そのため同じ融資申し込みで追加の融資は受けられない。

改めて融資を受けるには、別の契約として再び審査を受ける必要がある。審査には一定の時間を要するため、けがや病気の治療費といった想定外の支出には対応しづらいだろう。

一方カードローンは、限度額の範囲内なら何度でも借り入れができる。前回の借り入れの返済中でも自由に追加融資を受けられるため、契約さえしておけば思わぬ出費にも対応しやすいだろう。カードローンは、一般的にリボルビング方式で定額返済となるため1回あたりの返済額も抑えやすい。

また契約したからといって無理に借り入れを行う必要もない。契約後も実際に借り入れしなければ利息負担も生じない。そのため当面は使う予定がない場合でも契約しておき、不意な支出に備えておく使い方も考えられる。

借入をしたお金は自由に使える

ローン商品には、使い道が限定されるものがある。住宅ローンや自動車ローンが代表的で、あらかじめ定められた使途以外に借入金を充てることは許されない。

使い道が決められたローンを「目的ローン」と呼び、審査では使途を証明する書類の提出が求められることもある。

一方、カードローンの使い道に制限はない。生活費や旅行の費用など、借入金は利用者が自由に支払いに充てられる。

銀行や信用金庫などの金融機関が提供する、使い道が自由なローン商品に「フリーローン(多目的ローン)」がある。

カードローンとフリーローンの違いは、貸付方式だ。カードローンは極度貸付で、限度額の範囲内で何度でも借りることができる。対してフリーローンは証書貸付で、借入金は一括で融資されることが多い。

またフリーローンは、使途を証明する書類の提出が求められることがある。カードローンは、基本的に使途証明書類の提出は不要だ。

おすすめのカードローン3選

カードローンに申し込むならSMBCモビット、アイフル、プロミスを検討しよう。いずれも借入限度額が大きく、最大で数百万円まで借りられる。まとまった資金を借りられるカードローンのメリットを感じやすいだろう。

即日融資にも対応している。申し込みから最短30分以内で借り入れができるため、突発的な出費に対応しやすいだろう。

提携ATMも豊富だ。セブン銀行やローソン銀行といった大手コンビニATMに対応しているため、近くに専用のATMがなくても現金を引き出しやすい。スマホATM取引にも対応していることから、ローンカードの到着を待つ必要もない。

銀行振込での借り入れにも24時間対応している。場所や時間を問わず自由に融資を受けられるだろう。

SMBCモビット

| 審査時間(最短) | 15分 |

|---|---|

| 限度額(最大) | 800万円 |

| 金利 | 3.0%~18.0% |

| 無利息期間 | ― |

| 提携コンビニATM | セブン銀行ATM、ローソン銀行ATM、イーネットATM |

| 詳細 | 公式サイト |

SMBCモビットは、三井住友カード株式会社が提供するカードローンだ。三井住友カード株式会社は、株式会社三井住友銀行を中核に持つ株式会社三井住友フィナンシャルグループに属している。大手銀行グループによる運営で信頼感は申し分ないだろう。

SMBCモビットの強みは、最大で800万円まで設定される大きな限度額です。

審査スピードが早い点も魅力の一つだ。最短で申し込みから最短15分で本審査の結果が得られる(※申込の曜日、時間帯によっては翌日以降の取扱となる場合がある)。

即日融資の希望者が連絡するモビットコールセンターの受付時間は9:00~21:00だ。即日融資を受けたいなら遅くとも20時までには申し込みを完了しておきたい。

SMBCモビットは、カードローンの利用を家族に知られたくない人にも向いている。契約時に郵送される書類は、コンビニでも受け取れる。自宅宛ての郵送物をなくせるため、家族に知られるリスクを減らせる。

カードローン契約後は、提携ATMから現金を引き出すことが可能だ。SMBCモビットに専用のATMはないが、三井住友銀行ATMなら手数料無料で利用できる。また全国のコンビニATMとも提携しており、借り入れの場所には困らないだろう。

銀行振込での借り入れも利便性が高い。土日を含め24時間受け付けており、指示から最短3分で振り込まれる(メンテナンス時間を除く)。

振り込みの指示は電話のほか、会員ウェブサイト「Myモビ」またはスマートフォンアプリ「SMBCモビット公式スマホアプリ」から可能だ。

Vポイントが貯まるサービスもメリットだ。返済額のうち、利息の0.5%(200円につき1ポイント)が付与される。貯まったVポイントは返済額に充てることも可能だ。

アイフル

| 審査時間(最短) | 20分 |

|---|---|

| 限度額(最大) | 800万円 |

| 金利 | 3.0%~18.0% |

| 無利息期間 | 30日間(初回契約の翌日から) |

| 提携コンビニATM | セブン銀行ATM、ローソン銀行ATM、イーネットATM |

| 詳細 | 公式サイト |

アイフルは、1967年創業、1978年に京都市左京区で設立されたカードローン会社だ。銀行グループに属さない独立系ながら大手の地位を占めていえう。

残高あり口座の数は単体で約120万口座、グループでは約172万口座にも上る(2023年9月末現在。出典:アイフル 決算データブック(2024年3月期第2四半期))。

アイフルは取引チャネルも豊富だ。自社と提携を含めたATMの数は、全国に10万台を超える(2023年9月末現在。出典:アイフル 決算データブック(2024年3月期第2四半期))。

銀行振込も約1,200の金融機関で24時間365日の振り込みに対応しているため、いつでも好きなときに借りやすいだろう。

また無利息キャンペーンも魅力的だ。初回の契約に限り、契約の翌日から30日間は利息が発生しない。100万円を金利10.0%で借りた場合、30日間の利息は約8,219円だ。期間中は、この負担がない。無利息キャンペーン中に完済すれば利息の負担なしで借りられる。

さらにアイフルは「ファーストプレミアム・カードローン」も提供している。初回契約者だけが申し込める商品で、上限金利が9.5%と通常(18.0%)より低く設定されている。

ファーストプレミアム・カードローンの限度額は、最低で100万円で(通常:1万円)、23歳以上~59歳以下の人だけが申し込める(通常:20歳以上~69歳以下)。より厳格な審査が想定されるが、契約できれば優遇された金利になるため、利息負担の軽減を図れるだろう。

プロミス

| 審査時間(最短) | 最短3分※ |

|---|---|

| 限度額(最大) | 800万円 |

| 金利 | 2.5%~18.0% |

| 無利息期間 | 30日間(初回借り入れの翌日から) |

| 提携コンビニATM | セブン銀行ATM、ローソン銀行ATM、イーネットATM |

| 詳細 | 公式サイト |

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスは、SMBCコンシューマーファイナンス株式会社が提供するカードローンだ。SMBCモビットを運営する三井住友カード株式会社と同じく、三井住友カード株式会社の完全子会社にあたる。

メガバンクグループが運営するカードローンであれば、安心して利用できるだろう。

利息制限法第1条の3により、限度額100万円以上の場合は15.0%が上限金利となる。しかし限度額が10万円以上100万円未満なら18.0%までの金利設定が可能だ(出典:貸金業協会)。一般的には、カードローンに初めて申し込む場合、上限金利が適用されやすいといわれている。

利用しやすい無利息サービスも強みだ(※メールアドレス登録とWeb明細利用の登録が必要)。

プロミスの無利息期間(30日間)は、初回の借り入れの翌日から始まる。契約後も実際に借り入れるまでは無料利息期間とならないため、初めての利用なら無利息サービスを確実に受けられる。

プロミスは審査スピードも申し分ない。申し込みから最短3分(※お申込み時間や審査によりご希望に添えない場合がございます。)で借り入れでき、会員ウェブサイトから銀行振込を指示すれば最短10秒で振り込まれる。

急ぎの場合は、申込後にフリーコールに連絡する。受付時間は9:00~21:00だ。即日融資を希望するなら、20時までには申し込み手続きに着手したほうがよいだろう。

よくあるQ&A

結婚式や葬儀といった冠婚葬祭や、キャッシュレス非対応の病院で治療費を支払うケースなど、現金が必要となるシーンは意外に多い。クレジットカードやQRコード決済といった一般的な決済手段ではこれらに対応できない。

しかしカードローンなら現金を直接借りられるため、多くの支払いに充てられる。さらに大手のカードローンなら即日融資にも対応しており、突発的な出費にも対応しやすい。

SMBCモビットの場合、年利15.0%で10万円を借りると1回あたりの返済額(最低額)は4,000円になる。この条件で返済シミュレーションを使い試算すると31回の返済で完済となり、最終回(31回目)の返済額は634円だ。返済総額は、12万634円だ。

借入額10万円に対して返済総額が12万634円であることから、総利息額は2万634円である。

返済期間は、返済額を増やすと短くなる。同じ条件で1回あたり返済額を2万円に引き上げた場合、返済期間は2年7ヵ月(31ヵ月)となる。返済総額は60万3,248円となり、1万3,000円ずつ返済するケースより約8万2,600円減少した。

日本信用情報機構(JICC)によると、消費者金融系カードローンといった貸金業法の対象となる信用情報(残高あり)は2023年9月末現在で約1,063万人分が登録されている。

総務省の「人口推計」によれば2023年11月1日現在の総人口は約1億2,431万人(概算値)だ。単純に考えれば全体の約8.6%が借り入れを行っていると考えられる。

なおクレジットカードに付帯するキャッシングも貸金業法上の貸し付けに含まれることには注意したい。また上記の値には、銀行業法の管轄となる銀行系カードローンは含まれない点にも留意が必要だ。

カードローン契約を結ぼうとする会社は、信用情報機関へ信用照会し申込者の信用情報を調査するよう義務付けられている。これは、申込者の返済能力を超える貸し出しを防ぐための処置だ。

そのためカードローンに申し込む場合は、他社のローン残高を正確に申告したほうがよいだろう。

世帯年収の場合、銀行カードローンと貸金業の双方の利用者は平均約646万1,000円、銀行カードローンのみ利用者は約625万8,000円、貸金業のみ利用者では約550万4,000円となった。

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079