クレジットカードの最強の2枚は 、ポイント還元率を重視したい人には楽天カードと三井住友カード(NL)の組み合わせがおすすめだ。

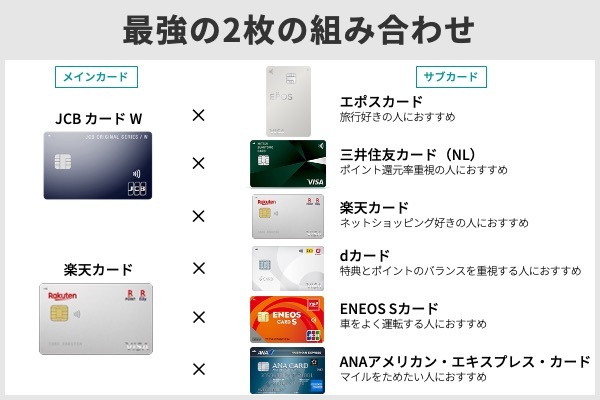

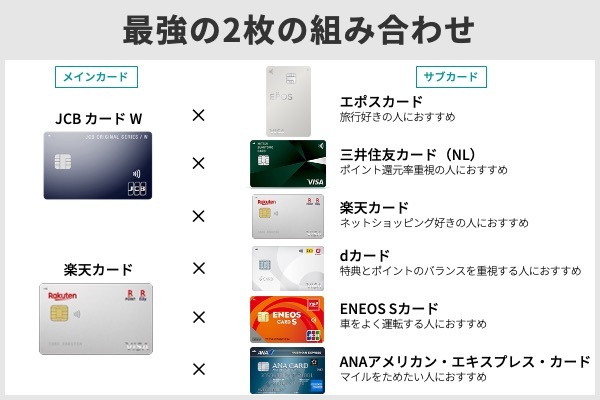

最強の2枚は、ポイント還元や特典など、クレカにどんな条件を求めるかによって異なる。

一般カード2枚の組み合わせは、年会費が無料か、かかっても安めのカードが多く万人に使いやすい。

三井住友カード(NL) |

楽天カード |

JCB カード W |

ANAアメックス |

ポイントアップ (公式サイト) |

ポイントをためやすい (公式サイト) |

特典が豊富 (公式サイト) |

(公式サイト) |

ゴールドとプラチナカードを含む組み合わせ、収入が安定してきた頃に持つとコスパがよくなるだろう。ゴールド・プラチナカードは一般カードよりも年会費が高くなり、比較的収入が安定している層向けの特典が多いためだ。

三井住友カード ゴールド(NL) |

アメリカン・エキスプレス®・ ゴールド・プリファード・カード |

三井住友カード プラチナプリファード |

ゴールドカード (公式サイト) |

並みの充実した特典 (公式サイト) |

1万ポイントプレゼント |

ステータス性の高い上位カードの組み合わせだとさらに年会費がかかるため、家計にゆとりが生まれてきた人に向いている。

ただし上位カードは、高級レストランやホテルの優待サービスやコンシェルジュサービスなどの特典を利用しない人にとってはコスパが悪い。

自分の求める条件に一番マッチするカードをメインカードとし、そのメリットをさらに向上させるカードや、デメリットを補うカードをサブカードにするのが最強の2枚を選ぶポイントです。

たけなわアヤコ(ファイナンシャル・プランナー)

クレジットカード最強の2枚!目的別の組み合わせ12例

クレジットカードの最強の2枚を選ぶには、ポイント還元や優待特典、ステータス性など個々の求める条件でメインカードを決め、メインカードの強みをさらに増強したり、弱みをカバーしたりできるサブカードを決めると良い。

一般カード2枚は誰でもお得で使いやすいため、最初に検討したい組み合わせだ。

ゴールドカードのようなコスパとステータス性をバランス良く兼ね備えたクレカを含む2枚の組み合わせは、収入が安定している人に向いている。目的に合った2枚を選べば、一般カード同士の組み合わせよりも大きなメリットを得られる。

一方、プラチナカードなどハイステータスなクレカを含む組み合わせは、家計にゆとりが生まれてきた人に向いている。グルメや旅行関連のハイグレードな特典を利用できる分、年会費も高額になるため経済的に余裕がないと使いこなすのが難しいためだ。

【一般カード】組み合わせ6例

ポイント還元重視、旅行の特典重視などの目的別に最強の2枚になり得る一般カード同士の組み合わせは以下の6パターンだ。

いずれの組み合わせも、サブカードがメインカードの弱点をカバーしつつ、メリットを最大限引き上げてくれる構成だ。

楽天カード |

三井住友カード(NL) |

\通常還元率1.0%!/ (公式サイト) |

\最大7%ポイント還元!/ 詳細はこちら(公式サイト) |

※iD、カードの差し込み、磁気取引は対象外です。

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

特に以下4パターンは、年会費が2枚とも無料であるうえ、万人にとって使いやすい特典が多い組み合わせである。

JCBカードWは、18~39歳までしか申し込めない(※入会後は40歳以降も利用可)。

40歳以上の人は、「楽天カード×三井住友カード(NL)」や、30代・40代・50代以降向けとして後述する、年会費無料も可能な「楽天カード×三井住友カード ゴールド(NL)」が良いだろう。

楽天カード |

三井住友カード(NL) |

\通常還元率1.0%!/ (公式サイト) |

\最大7%ポイント還元!/ 詳細はこちら(公式サイト) |

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

「楽天カード×三井住友カード ゴールド(NL)」の詳細はこちら

残り2パターンの組み合わせは、年会費が発生する。

楽天カード×ANAアメリカン・エキスプレス・カード…マイル高還元&有効期限を無期限にできる

ただしクレジットカードの利用条件が各カードのメリットとぴったり合致するのであれば、コスパのよい最強の2枚となるだろう。

クレジットカードの利用目的や想定に合ったものを選べば、自分にとって最強の2枚になり得るでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

ポイント重視…楽天カード×三井住友カード(NL)

| カード名 |  楽天カード |

三井住友カード(NL) |

|---|---|---|

| 年会費 | 永年無料 | 永年無料 |

| 入会資格 | 満18歳以上(高校生は除く) | 満18歳以上(高校生を除く) |

| 発行期間 | 明記なし (カード到着は約1週間~10日前後) |

最短10秒 ※即時発行ができない場合があります。 |

| 国際ブランド | Visa、 Mastercard、 JCB、 アメックス |

Visa、 Mastercard |

| 通常還元率 | 1.0% | 0.5%(※2) |

| 利用可能枠 | ~100万円 | ~100万円 |

| 優待特典 | 楽天市場をはじめ 楽天グループでポイントアップや割引 |

・対象店舗でポイントアップ ・学生ポイント(25歳以下) |

| 付帯保険 | 海外旅行保険(利用付帯) | 海外旅行傷害保険(利用付帯)、 または選べる無料保険 |

| 公式サイト | 公式サイト | 公式サイト |

| メインカード | サブカード | ||

|---|---|---|---|

| 楽天カード | 三井住友カード(NL) | ||

| 強み | 通常還元率が1.0% | 弱点 | 通常のポイント還元率が0.5% |

| ポイントの2重取りや3重取りができる店が多い | |||

| 弱点 | 公共料金の支払い時は還元率が0.2%に下がる | 強み | ・公共料金の支払い時にポイント還元率が下がらない |

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

セイコーマート、セブン-イレブン、ポプラ、ミニストップ、ローソン

<飲食店>

マクドナルド、モスバーガー、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店(ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象)、ドトールコーヒーショップ、エクセルシオール カフェ、かっぱ寿司、ケンタッキーフライドチキン

※三井住友カードのウェブサイトを参照して筆者作成、2023年8月25日現在

最大7%ポイント還元(※)は非常に大きく、例えばセブン-イレブンやローソンで月に5,000円の買い物をすれば350ポイント、年間では4,200ポイントがたまる。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

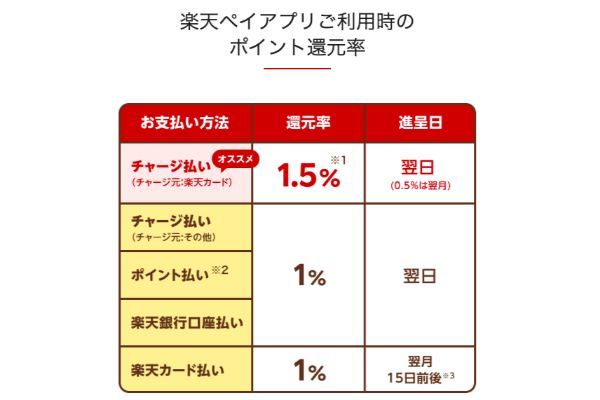

楽天カードも楽天ペイとの併用によってセブン-イレブンやローソンのポイント還元率を合計1.5%にできるが、月々5,000円を利用しても年間でたまるのは900ポイントである。

楽天カードと三井住友カード(NL)の併用によるメリットは大きいが、どちらも公共料金や税金の支払いによるポイント還元率を1.0%以上にはできない。楽天カードでは0.2%、三井住友カード(NL)でも0.5%ポイント還元だ。

公共料金や税金の支払いはまとまった金額になることから、還元率の違いは非常に大きい。

| 利用例 | 0.2%還元時 | 0.5%還元時 | 1.0%還元時 |

|---|---|---|---|

| 電気代(月5,000円) | 10ポイント | 25ポイント | 50ポイント |

| ガス代(月3,000円) | 6ポイント | 15ポイント | 30ポイント |

| 水道代(月2,000円) | 4ポイント | 10ポイント | 20ポイント |

| 合計ポイント | 20ポイント | 50ポイント | 100ポイント |

年間での合計ポイント数は、0.2%還元で240ポイント、0.5%還元で600ポイント、1.0%還元で1,200ポイントだ。

年間100万円以上、月平均8.4万円以上のカード利用が可能なのであれば、継続特典がもらえて還元率が実質1.0%になる三井住友カード ゴールド(NL)と楽天カードの組み合わせも検討すると良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

三井住友カード(NL)に関する良い口コミ

50代|男性

【ポイント投資可能】

カード利用などで貯まったVポイントでSBI証券の投資信託の買い付けができます。現金を投入せずに気軽に投資が可能です。投資信託は、最低購入金額が100円(100P)からで、対象商品も少なくとも2,000種類以上あります。また、万が一の盗難や紛失の際も、番号などカード情報の印字がないので安心度は高いと思います。

30代|女性

【ポイントを貯めやすい】

三井住友銀行で使えるVポイントが貯められるので、メイン銀行として三井住友銀行を利用している人は貯めやすいです。また、SBI証券の投資信託でポイントを貯められるので、消費にお金をあまり使わない堅実な方でもポイントが貯めやすいです。

三井住友カード(NL)に関する良くない口コミ

30代|女性

【通常の還元率が低い】

普通に使用すると還元率が0.5%と、他と比べて見劣りするところがデメリットです。キャンペーンや選んだお店のポイントアップ、特定のサービスなどを活用できない場合でもある程度のポイント還元率だったら普段づかいしやすいと思います。

50代|女性

【還元率が悪い】

三井住友カードは、対象店舗での還元率が最大7%と非常に高いのですが、通常は200円で1ポイントと低いのでポイントが貯まりにくいです。ポイントに2年の期限があるので、Vポイントアプリ支払いやANAマイルなど他のポイントに変えて貯める必要があるのも少し面倒です。

20代|女性

【ナンバー確認が面倒】

三井住友カードのナンバーレスカードは、ナンバーを確認したい時にはアプリを利用する必要があり、面倒に感じてしまいます。ナンバーレスであることでプライバシーは守られますし、見た目もスタイリッシュでおしゃれなのですが、面倒なので実用性には欠けています。

出典:MONEY TIMES編集部がクラウドワークスで調査

\年会費無料でポイントを貯めるならこの2枚!/

楽天カード |

三井住友カード(NL) |

\通常還元率1.0%!/ (公式サイト) |

\最大7%ポイント還元!/ 詳細はこちら(公式サイト) |

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

旅行で使うなら…JCBカードW×エポスカード

| カード名 |  JCB カード W |

エポスカード |

|---|---|---|

| 年会費 | 永年無料 | 永年無料 |

| 入会資格 | 18~39歳(高校生は除く)、 本人または配偶者が安定した収入を有する、 学生は無収入でも可 |

満18歳以上(高校生を除く) |

| 発行期間 | 最短5分発行に対応(※1) | 最短当日の発行に対応 |

| 国際ブランド | JCB | Visa |

| 通常還元率 | 1.0% | 0.5% |

| 利用限度額 (総利用枠) |

明記なし (審査に応じた個別設定) |

明記なし |

| 優待特典 | ・優待店舗でポイントアップ ・海外の優待店舗で割引やプレゼント |

・「マルコとマルオの7日間」で10%OFF ・優待店舗でポイントアップや割引 |

| 付帯保険 | ・海外旅行保険(利用付帯) ・海外ショッピング保険 |

海外旅行保険(利用付帯) |

| 公式サイト | 公式サイト | 公式サイト |

JCBカードWは海外旅行に特化した特典の多いクレジットカードだが、海外加盟店のシェア率が低いことや国内旅行向けの特典が少ないのはデメリットである。

| メインカード | サブカード | ||

|---|---|---|---|

| JCB カード W | エポスカード | ||

| 強み | 海外旅行の特典が多い | 弱点 | 海外旅行の特典が充実していない |

| 弱点 | 強み | 国内外ともにシェア率 No.1のVisaブランド |

|

| 国内旅行向けの特典が少ない | 国内の優待店が多い | ||

| 海外旅行保険の傷害治療費用・ 疾病治療費用がやや心もとない |

海外旅行保険の傷害治療費用・ 疾病治療費用が手厚い |

JCBカードWは海外旅行に特化した特典が多い。特に日本人に人気のあるハワイやグアム、台湾などのエリアは、JCB優待店が多く、カードの提示(※店舗によっては、カードの提示+JCBカードでの支払いが優待利用の条件)でさまざまな特典が得られる。

・ハワイのフォトサービス「ロイヤルカイラ」で10%OFF

・グアムのホテルニッコーをJCBプラザ ラウンジ・グアムから予約すると「SPA ayualam」のスペシャルコースが利用可能

・グアムのプールバー「Nunu Bar」で10%OFF

・台湾の老舗洋菓子店「郭元益(桃園空港第1ターミナル店)」で5%OFF

・台湾の伝統・経路マッサージを受けられる「wang masters王老師」で10%または20%OFF など

また、JCBカードWは国によっては、JCB会員専用のラウンジや、各国専用の問い合わせ窓口が用意されている。いずれも海外にいながら日本語でのサポートを受けられるほか、ラウンジではフリードリンクや荷物の一時預かりなどのサービスが利用できる。

海外旅行中の万が一の事故や、パスポートの紛失・盗難などの緊急トラブル時には、 「JTBグローバルアシスタンス 海外緊急サポートネットワーク」にて日本語で相談できます。

引用:JCB公式サイト

JCBカードWがあれば、慣れない海外旅行でも安心かつ快適に楽しめるでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

海外旅行保険のなかでも利用頻度が高い障害治療および疾病治療費用に対する保険金額が各100万円限度と低めであることもデメリットである。

一方、エポスカードは国内外ともにシェア率No.1のVisaブランドだ。エポスカードをサブカードとして持っておけば、国内外ともにクレジット決済ができないシーンを減らせるだろう。

さらにエポスカードは国内の優待店舗が非常に多く、そのなかには国内のレジャー施設やホテル、温泉などの割引優待もある。

JCBカードWにも国内の優待店舗はあるが、中心となるのはコンビニやチェーンのレストラン・カフェなど日常生活向けであり、旅行向けではない点もエポスカードならカバーできる。

またエポスカードは、海外旅行保険の補償内容が年会費無料カードのなかでは手厚い。

| 条件・保険種類 | エポスカード | JCB カード W | 楽天カード |

|---|---|---|---|

| 付帯条件 | 利用付帯 | 利用付帯 | 利用付帯 |

| 傷害死亡・後遺障害 | 最高3,000万円 | 最高2,000万円 | 最高2,000万円 |

| 傷害治療費用 | 200万円 | 100万円限度 | 200万円 |

| 疾病治療費用 | 270万円 | 100万円限度 | 200万円 |

| 賠償責任 | 3,000万円 ※免責なし |

2,000万円限度 ※免責なし |

3,000万円 ※免責なし |

| 救援者費用 | 100万円 | 100万円限度 | 200万円 |

| 携行品損害 | 1旅行中に20万円 ※免責3,000円 |

1旅行中に20万円限度 ※免責3,000円 |

なし |

最高保険金額はJCBカードや楽天カードのほうが高いが、海外旅行保険で利用頻度が最も高いのは傷害および疾病治療費用とそれに伴う救援費用といわれている。次点では携行品損害の利用頻度が高い。

出典:ジェイアイ損害保険

持病があったり危険地域への旅行であったりなど特殊なケース以外では、エポスカードの補償が丁度良いと言える。

なおエポスカードは年間50万円以上の利用でインビテーションが届き、エポスゴールドカードへと年会費無料(通常年会費は税込5,000円)で切り替えられるようになる。

ゴールドカードにグレードアップすると海外旅行保険がさらに充実するほか、国内外29空港のラウンジが無料で利用できる特典も増える。

旅行をより快適なものにしたいのなら、いずれはJCBカードW×エポスゴールドカードの2枚持ちを検討するのも良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

エポスカードに関する良い口コミ

20代|女性

【お得なサービスが多い】

エポスカードはマルイをよく利用する人に最適です。「マルコとマルオの7日間」の際にマルイでエポスカードを使ってお会計をすると10%割引されます。現金を使うよりもはるかにお得です。10%割引に加えてエポスカードのポイントも貯まるのでよりお得に感じます。

30代|女性

【使い勝手がいい】

年会費が無料ですし、作る時にサービスのポイントをもらえるのでそれだけでもとてもお得なカードです。他のクレカに比べて限度額も多めに取ってもらえるし、キャッシングにも使えるので便利です。デザインが豊富に用意されているので、好みのものを見つけやすいのもポイントです。

30代|女性

【手軽に申し込み】

主婦でも審査が通り、申し込みをしてから1週間ほどでカードが自宅に届きました。カードのデザインが選べるので、自分の好みのものを選べるのが嬉しいです。アプリで料金を確認したり、ポイントを確認したりできるのが便利です。

エポスカードに関する良くない口コミ

30代|女性

【決済が使いにくい】

エポスかんたん決済とは、エポスNetのIDとパスワードを使用して気軽に使える決済のことです。使える場所は結構あるのですが、気軽に使えて皆が知っているようなポピュラーなサイトがないのが少し残念です。ポイントを使って知らない、気になるサイトで買い物してみよう!というのも良いのですが、普段利用しているサイトで使いたいなぁと思います。

40代|男性

【ポイント期限が短め】

エポスカードで貯めたポイントは、2年間のみ有効となります。せっかく貯めたポイントが失効しないように気を付けて使う必要があります。ただし、ゴールドカードやプラチナカードの場合は有効期限は特にありませんので、気にしたくないという方はそちらを検討してみると良いです。

40代|男性

【ポイントが使いにくい】

還元率が他のクレカより低いため、なかなかポイントを貯めることができません。ポイントの利用先も少なく、コンビニやガソリンスタンド・スーパーなどで利用することができません。他のクレカよりもキャンペーンのサービスが少ないです。

出典:MONEY TIMES編集部がクラウドワークスで調査

amazonと楽天で使う…JCBカードW×楽天カード

| カード名 |  JCB カード W |

楽天カード |

|---|---|---|

| 年会費 | 永年無料 | 永年無料 |

| 入会資格 | 18~39歳(高校生は除く)、 本人または配偶者が安定した収入を有する、 学生は無収入でも可 |

満18歳以上(高校生は除く) |

| 発行期間 | 最短5分発行に対応(※1) | 明記なし (カード到着は約1週間~10日前後) |

| 国際ブランド | JCB | Visa、 Mastercard、 JCB、 アメックス |

| 通常還元率 | 1.0% | 1.0% |

| 利用限度額 | 明記なし (審査に応じた個別設定) |

~100万円 |

| 優待特典 | ・優待店舗でポイントアップ ・海外の優待店舗で割引やプレゼント |

楽天市場をはじめ 楽天グループでポイントアップや割引 |

| 付帯保険 | ・海外旅行保険(利用付帯) ・海外ショッピング保険 |

海外旅行保険(利用付帯) |

| 公式サイト | 公式サイト | 公式サイト |

| メインカード | サブカード | ||

|---|---|---|---|

| JCB カード W | 楽天カード | ||

| 強み | Amazonでの還元率が2.0% | 弱点 | Amazonでの還元率は1.0% (Mastercardは0.2%) |

| 公共料金の支払い時に還元率が 下がらない |

公共料金の支払い時は還元率が 0.2%に下がる |

||

| 弱点 | ポイントの有効期限が2年間 | 強み | ポイントの有効期限が実質無期限 |

| 楽天市場での還元率は1.0% | 楽天市場での還元率が3.0%~ |

Amazonの買い物で商品カテゴリを選ばずに最大2%還元を得られるのは、JCBカードWとAmazon Prime Mastercardしかない(2023年9月現在)。

| JCB カード W | Amazon Mastercard |

Amazon Prime Mastercard |

|

|---|---|---|---|

| カード年会費 | 永年無料 | 永年無料 | カードは永年無料 ※別途プライム会費は月額600円(税込) または年間5,900円(税込) |

| 通常ポイント還元率 | 1.0% | 1.0% | 1.0% |

| Amazon還元率 | 2.0% | 1.5% | 2.0% |

Amazon Prime Mastercardはプライム会員であることが必須だ。カード年会費は永年無料でも、Amazonプライム会費が月額600円(税込)もしくは年間5,900円かかってしまう。

そのうえAmazon Prime Mastercardは基本的にAmazonでの利用に特化しているため、汎用性が低い。特にポイントの使い道はAmazonでの商品購入のみに限られる。

そのためAmazonのヘビーユーザーでない場合はJCBカードWがお得だ。

JCBカードWでAmazonでの還元率を2.0%にするには、事前に会員ページからポイントアップ登録(無料)をする必要があるが、登録さえしてしまえば、あとは普段どおりAmazonで買い物をしてJCB カードWで決済すれば良い。

楽天市場では、当然ながら同グループが発行する楽天カードが最大還元率(楽天カード通常分と楽天カード特典分などで3%以上)である。楽天市場を少しでも利用するのなら保有しておきたい。

JCBカードWと楽天カードはどちらも通常還元率が1.0%のため、明確にどちらかをメインカードとして使う必要はないだろう。

| 利用例 | 楽天カード(0.2%) | JCBカードW(1.0%) |

|---|---|---|

| 電気代(月5,000円) | 10ポイント | 50ポイント |

| ガス代(月3,000円) | 6ポイント | 30ポイント |

| 水道代(月2,000円) | 4ポイント | 20ポイント |

| 合計ポイント | 20ポイント | 100ポイント |

シミュレーションの結果では、ひと月あたりの合計ポイント数はJCBカードWが楽天カードよりも80ポイント多い計算となった。1年間では、960ポイントもの差がつく。

| 店舗名 | 楽天カード×楽天ペイ (※1) |

JCBカードW |

|---|---|---|

| セブン-イレブン | 1.5% | 2.0% |

| ファミリーマート | 2.0% | 1.0% |

| マクドナルド | 2.0% | 1.0% |

| コメダ珈琲店 | 1.5% | 1.0% |

| ドミノ・ピザ | 1.0% | 1.5% |

| ツルハドラッグ | 2.0% | 1.5% |

| ビックカメラ | 1.5%+ 商品購入額の5.0%(※2) |

1.5% |

カードによって優待店舗や還元率は異なる。よく使う店舗だけでもどちらが高還元かを押さえておくと、より効率よくポイントをためられるだろう。

JCBカードWで付与されるOki Dokiポイントの有効期限が2年というJCBカードWのデメリットも、楽天ポイント(実質永年)に移行すればカバーできる。

ポイントの有効期限は獲得月より2年間(24ヵ月)です。

例:2017年10月お支払い分で獲得したポイントの有効期限であれば、2年後の2019年10月15日(火)まで有効です。

また、商品に申し込む場合、失効予定日が近いポイントから交換(減算)されます。

引用:イデックス クラブポイントカード公式サイト

ただしOki Dokiポイントから楽天ポイントに移行すると、還元率が1.0%から0.6%に下がってしまう。

Oki Dokiポイントから楽天ポイントへの移行は、ポイントの使い道がないときや、有効期限が切れそうなタイミングが良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

ポイントと特典重視…楽天カード×dカード

| カード名 |  楽天カード |

dカード |

|---|---|---|

| 年会費 | 永年無料 | 永年無料 |

| 入会資格 | 満18歳以上(高校生は除く) | 満18歳以上(高校生を除く) |

| 発行期間 | 明記なし (カード到着は約1週間~10日前後) |

明記なし (カード到着は最短5日) |

| 国際ブランド | VISA、 Mastercard、 JCB、 アメックス |

Visa、 Mastercard |

| 通常還元率 | 1.0% | 1.0% |

| 利用限度額 (総利用枠) |

~100万円 | 明記なし |

| 優待特典 | 楽天市場をはじめ 楽天グループでポイントアップや割引 |

優待店舗でポイントアップ |

| 付帯保険 | 海外旅行保険(利用付帯) | ・海外/国内旅行保険 (利用付帯/29歳以下のみ) ・スマホ保険 ・海外/国内ショッピング保険(※1) |

| 公式サイト | 公式サイト | 公式サイト |

| メインカード | サブカード | ||

|---|---|---|---|

| 楽天カード | dカード | ||

| 強み | 通常還元率が1.0% | 弱点 | |

| 弱点 | 公共料金の支払い時は還元率が0.2%に下がる | 強み | 公共料金の支払い時に還元率が下がらない |

| 付帯保険が少ない | 付帯保険が豊富 |

楽天カードはポイントのためやすさや使いやすさが他社カードを圧倒するが、公共料金の支払いでは還元率が0.2%まで落ちてしまうのが難点だ。

このようなデメリットをカバーするには、公共料金の支払いでも1.0%以上の還元を得られるクレジットカードをサブカードに置くと良いが、なかでも好相性なのはdカードだ。

dカードは公共料金の支払いでも1.0%還元でポイントをためられるうえ、楽天カードにはない保険が付帯する。楽天カードの付帯保険の少なさも、dカードならカバーできるだろう。

| 楽天カードの付帯保険 | ・海外旅行保険(利用付帯)…最大2,000万円 |

|---|---|

| dカードの付帯保険 | ・海外旅行保険(利用付帯) ※1…最大2,000万円補償 ・国内旅行保険(利用付帯) ※1…最大1,000万円補償、国内航空便遅延費用特約付き ・dカードケータイ補償※2…最大1万円補償 ・お買物あんしん保険…国を問わず、 購入した商品を年間100万円まで補償 |

dカードは年会費無料のクレジットカードにしては珍しく、スマホ保険が付帯する。対象端末が故障による修理不能状態や紛失・盗難にあった際には、新端末の購入代金もしくは事務手数料のうち最大1万円が補償される。

さらに29歳以下のカード会員には、海外旅行保険(利用付帯)と国内旅行保険(利用付帯)が付帯しており、その内容は年会費無料にしては手厚い。

| 条件・保険種類 | 海外旅行保険 | 国内旅行保険 |

|---|---|---|

| 付帯条件 | 利用付帯 | 利用付帯 |

| 傷害死亡 | 2,000万円 | 1,000万円 |

| 後遺障害 | 80万円~2,000万円 | 40万円~1,000万円 ※程度により |

| 傷害治療費用 | 200万円 | - |

| 疾病治療費用 | 200万円 | - |

| 賠償責任 | 2,000万円 | - |

| 救援者費用 | 200万円 | - |

| 携行品損害 | 20万円 | - |

| 入院保険金 | - | 日額3,000円 |

| 通院保険金 | - | 日額1,000円 |

| 手術給付金 | - | 入院保険金日額の5倍または10倍 |

| 航空便遅延 | - | ・乗り継ぎ遅延による宿泊・食事費用:2万円 ・手荷物遅延による衣類・生活必需品購入費用:1万円 ・手荷物紛失による衣類・生活必需品購入費用:2万円 ・出航遅延・欠航による食事費用:1万円 |

dカードに付帯する国内旅行保険に至っては、入院・通院保険金や航空便遅延費用まで保障してくれる。

dカードに関する良い口コミ

20代|男性

【キャンペーンが多い】

dカードを契約した時点でのキャンペーンがある点が良いです。お得に契約することができますし、キャンペーンの内容はdポイントなのでさまざまなお店で使用でき、ありがたいです。また、契約後もしっかりとキャンペーンがあるため、契約しがいがあります。

50代|男性

【年会費無料が良い】

何と言っても、年会費無料はありがたいです。持っているだけでもマイナスな面はないですからね。持っていれば携帯電話の料金の支払いには使うと思うので、それだけでもポイントは貯まります。もっと貯めようと思えばコンビニやガソリンスタンドでも貯められますし、使うこともできるので利便性は高いと思います。

30代|女性

【ポイントが貯まりやすい】

dポイントを使えるお店が多いので、ポイントを貯めやすく、使いやすいです。還元率も1.0%と高めなところや、d払いでの支払いでポイントが多くもらえるところも嬉しいです。また、iDも使えるので買い物にも便利です。年会費も無料なので、コストを気にせず使えるところも嬉しいです。

出典:MONEY TIMES編集部がクラウドワークスで調査

dカードに関する良くない口コミ

50代|男性

【ポイント還元率が低い】

無料だから仕方がない部分ではありますが、ポイント還元率が低いと思います。ゴールドカードとの格差がありすぎます。また、携帯電話など長期利用者への特典もないのは残念ですね。今は良くても先々には疑問があります。

30代|男性

【携帯電話の価格】

ドコモの携帯電話料金が高いので、dカード自体に不満はないのですがドコモユーザー以外がdカードを使うメリットは少なく感じます。他のポイントカードに比べて使いやすさ、貯まりやすさは特に良くありません。携帯電話料金が下がれば、同時にdカードを使う方も多くなると思います。

30代|女性

【ドコモユーザー以外の使い勝手】

dポイントというだけあってドコモユーザーにとっては利点が大きいですが、ドコモユーザー以外はdポイントの貯めやすさが下がりますし、dポイントを使う旨みは減ってしまうと思います。ドコモユーザーだからこそ活用できるキャンペーンも多いので、ドコモユーザー以外にはdカードならではのメリットが最大限に活かされないところがデメリットだと思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

車を運転するなら…楽天カード×ENEOSカード S

| カード名 |  楽天カード |

ENEOS カード S |

|---|---|---|

| 年会費 | 永年無料 | 初年度無料、 2年目以降は年1回のカード利用で無料 ※通常1,375円(税込) |

| 入会資格 | 満18歳以上(高校生は除く) | 満18歳以上(高校生は除く)(※1)、 本人が安定した収入を有する |

| 発行期間 | 明記なし (カード到着は約1週間~10日前後) |

明記なし (カード到着は最短で約1~2週間) |

| 国際ブランド | VISA、 Mastercard、 JCB、 アメックス |

Visa、JCB |

| 通常還元率 | 1.0% | 0.6% |

| 利用限度額 (総利用枠) |

~100万円 | 10万~100万円 |

| 優待特典 | 楽天市場をはじめ 楽天グループでポイントアップや割引 |

・ENEOSでのガソリン/経由/灯油の割引 ・優待店舗やサービスの割引 |

| 付帯保険 | 海外旅行保険(利用付帯) | なし |

| 公式サイト | 公式サイト | 公式サイト |

| メインカード | サブカード | ||

|---|---|---|---|

| 楽天カード | ENEOSカード S | ||

| 強み | 通常還元率が1.0% | 弱点 | 通常還元率が0.6% |

| 弱点 | ETCカード発行に年会費がかかる | 強み | ・ENEOSでの給油が割引される (ガソリン・軽油は2円/L引き、灯油は1円/L引き) ・ENEOSグループの各種サービスで優待がある |

ETCカード年会費が無料のクレカにはJCBカードWやエポスカードなどもあるが、車に関する特典を増やしたいのであればENEOSカードSが良いだろう。

ENEOSカード Sでは年会費無料でETCカードを発行できるほか、ENEOSでの給油が以下のとおり割引される。

・灯油は、1Lあたり1円引き

ほかにもENEOSロードサービスをお得に利用できたり、カーコンビニ倶楽部での修理費用が5%OFFになったりする特典もある。

あくまでETCカードの発行だけが目的ならJCBカードWやエポスカードをサブカードにしてもかまわないが、よく車を運転するのであればENEOSカード Sの特典は役立つはずだ。

マイルをためる…楽天カード×ANAアメリカン・エキスプレス・カード

| カード名 |  楽天カード |

ANAアメックス |

|---|---|---|

| 年会費 | 永年無料、 ANAマイル移行手数料は無料 |

7,700円(税込)、 ポイント移行コース年会費は+6,600円(税込) |

| 入会資格 | 満18歳以上(高校生は除く) | 明記なし |

| 発行期間 | 明記なし (カード到着は約1週間~10日前後) |

明記なし (カード到着まで約3週間) |

| 国際ブランド | VISA、 Mastercard、 JCB、 アメックス |

アメックス |

| 通常還元率 | 1.0% (※マイル還元率は0.5%) |

0.5%~ (※マイル還元率1.0%) |

| 利用限度額 (総利用枠) |

~100万円 | 明記なし |

| 優待特典 | 楽天市場をはじめ 楽天グループでポイントアップや割引 |

・優待店舗・ANA航空便で割引やポイントアップ ・継続ボーナスマイル、空港ラウンジ無料 (国内13か所・海外1か所)※2025年6月26日時点 ・手荷物無料宅配 |

| 付帯保険 | 海外旅行保険(利用付帯) | ・海外/国内旅行保険(利用付帯) ・海外/国内ショッピング保険 |

| 公式サイト | 公式サイト | 公式サイト |

| メインカード | サブカード | ||

|---|---|---|---|

| 楽天カード | ANAアメリカン・エキスプレス®・カード | ||

| 強み | 年会費無料 | 弱点 | 年会費がかかる(年会費税込7,700円) |

| マイル有効期限が実質無期限 | |||

| 弱点 | マイル還元率は0.5% | 強み | マイル還元率が1.0% |

| マイル有効期限を実質無期限にできる |

ANAアメックスはマイル還元率が1.0%と高いほか、ポイント移行コースに登録することでマイル有効期限を実質無期限にできる。

一般的なクレジットカードではマイル還元率が1.0%以上でも、マイル有効期限が無期限になることはほぼありません。

たけなわアヤコ(ファイナンシャル・プランナー)

下表にある通り、ほとんどのクレジットカードにおいてマイルの有効期限は3年間だ。

| カード名 | ANA アメックス |

ANA 一般カード |

ANAワイド ゴールドカード |

JALカード 普通カード |

JAL・CLUB-A ゴールドカード |

|---|---|---|---|---|---|

| 年会費 | 1万4,300円 (税込) |

初年度無料、 翌年以降は2,200円 (税込) |

1万5,400円 (税込) |

初年度無料、 翌年以降は2,200円 (税込) |

1万7,600円 (税込) |

| 通常マイル 還元率 |

1.0% | 0.5% | 1.0% | 0.5% ※年会費4,950円(税込)の ショッピングマイル・ プレミアムへの入会で1.0% |

1.0% |

| 有効期限 | 無期限 | 3年間 | 3年間 | 3年間 | 3年間 |

ANAアメックスは、カード年会費7,700円(税込)とポイント移行コース年会費6,600円(税込)はかかるが、他社カードとコスパを比較すると非常に優秀である。「時間をかけながら効率良く多くのマイルをためたい」という人には、もってこいのカードだ。

楽天カードはマイル還元率が0.5%と決して高くはないので、ほかのカードをメインカードに据えても良いが、楽天カードには通常ポイントの有効期限が実質無期限というメリットがある。

期限を気にせずにマイルをためたい人のニーズに合致するので、楽天カードはANAアメックスとの組み合わせとしてちょうどよいだろう。

【ゴールド・プラチナカード】組み合わせ4例

支払い方法として普段から頻繁にクレカを利用しているのであれば、ゴールドカード以上を組み合わせれば年会費以上のメリットを得られる可能性が高い。

ゴールドカード以上を持ちたい人向けの最強の組み合わせは以下の4パターンだ。

コスパ重視派の人に向いている組み合わせから、ステータス性を求める人向けの組み合わせまで揃えている。

年会費をなるべくかけたくない人には、楽天カード×三井住友カード ゴールド(NL)が良いだろう。三井住友カード ゴールド(NL)はゴールドカードながら、年間100万円以上のカード利用が一度でもあれば、次年度以降の年会費をずっと無料にできる(※)。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カード ゴールド(NL)は、三井住友カード(NL)よりもポイントをためやすい特典が多いので、年会費無料条件(※)を達成できるのならポイント還元重視派に好相性だ。

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

そのほか3パターンの組み合わせは、ステータス性を重視する人向けに厳選した。よりハイグレードなカードの獲得を目指すためのクレヒス修行(クレジットカードヒストリーを積み重ねること)にも適した組み合わせである。

ポイント還元、特典、ステータス性の3つに対する優先順位を決めると、自分のニーズに合った最強の2枚を選びやすくなるでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

ポイント重視…楽天カード×三井住友カード ゴールド(NL)

| カード名 |  楽天カード |

三井住友カード ゴールド(NL) |

|---|---|---|

| 年会費 | 永年無料 | 5,500円(税込) 年間100万円以上の利用で 翌年以降の年会費が永年無料(※1) |

| 入会資格 | 満18歳以上(高校生は除く) | 満18歳以上で、ご本人に安定継続収入のある方 (高校生は除く) |

| 発行期間 | 明記なし (カード到着は約1週間~10日前後) |

最短10秒 ※即時発行ができない場合があります。 |

| 国際ブランド | VISA、 Mastercard、 JCB、 アメックス |

Visa、 Mastercard |

| 通常還元率 | 1.0% | 0.5%(※3) |

| 利用限度額 (総利用枠) |

~100万円 | ~200万円 |

| 優待特典 | 楽天市場をはじめ 楽天グループでポイントアップや割引 |

・対象店舗でポイントアップ ・年間利用額に応じたボーナスポイント付与 ・空港ラウンジ無料(国内13か所・海外1か所)※2025年6月26日時点 |

| 付帯保険 | 海外旅行保険(利用付帯) | ・海外・国内旅行傷害保険(利用付帯) または選べる無料保険 ・海外/国内ショッピング保険 |

| 公式サイト | 公式サイト | 公式サイト |

※1 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

| メインカード | サブカード | ||

|---|---|---|---|

| 楽天カード | 三井住友カード ゴールド(NL) | ||

| 強み | 通常還元率が1.0% | 弱点 | 通常のポイント還元率が0.5% |

| 弱点 | 公共料金の支払い時は還元率が0.2%に下がる | 強み | ・公共料金の支払い時に還元率が下がらない ・対象店舗でのスマホのタッチ決済で最大7%ポイント還元(※) ・年間100万円以上の利用が1度でもあれば年会費が永年無料(※) ・年間100万円以上の利用で継続特典(1万ポイント付与) |

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

楽天カードは通常還元率が1.0%なだけでなく、ポイントの2重取りによる1.5~2.0%還元(※1)、3重取りによる2.0~2.5%還元(※2)が可能な店舗が多いのは秀逸だ。

(※1)楽天カード還元率1.0%+楽天ポイントカード提示還元率0.5~1.0%

(※2)楽天Pay還元率1.0%+楽天カードからのチャージ還元率0.5%+楽天ポイントカード提示還元率0.5~1.0%

さらに、ポイント還元の効率を最大限に高めたいのであれば、以下の使い方がよいだろう。

・毎年、年間100万円の利用までは三井住友カード ゴールド(NL)をメインカードとして利用(※)

・年間100万円の利用達成後は楽天カードをメインカードとして利用し、三井住友カード ゴールド(NL)は最大7%ポイント還元(※)対象店舗のみで利用

※年間100万円の利用が容易なのであれば、ポイント3重取りが可能な店舗(2.0~2.5%還元の店舗)だけは楽天カードを利用するとさらに多くのポイントをためられる

三井住友カード ゴールド(NL)には、年間100万円の利用を条件とした継続特典がある。100万円利用時に付与される5,000ポイントと継続特典としてもらえる1万ポイントを合わせると、合計還元率は1.5%だ。

三井住友カード ゴールド(NL)は100万円利用時に限り、楽天カードの通常還元率を上回るが、100万円の利用を超えても使い続けると、合計ポイント還元率は少しずつ落ちていく。

・150万円利用時の合計還元率…約1.2%

・200万円利用時の合計還元率…約1.0%

100万円の利用達成後は楽天カードをメインカードとして使い、三井住友カード ゴールド(NL)はスマホのタッチ決済で最大7%ポイント還元(※)の対象店舗や公共料金などの支払いのみに使用するのが良いだろう。

ステータス×還元率の2枚…楽天カード×三井住友カード プラチナプリファード

| カード名 |  楽天カード |

三井住友カード プラチナプリファード |

|---|---|---|

| 年会費 | 永年無料 | 33,000円(税込) |

| 入会資格 | 満18歳以上(高校生は除く) | 満20歳以上、 本人が安定した収入を有する |

| 発行期間 | 明記なし (カード到着は約1週間~10日前後) |

最短10秒 ※即時発行ができない場合があります。 |

| 国際ブランド | VISA、 Mastercard、 JCB、 アメックス |

Visa |

| 通常還元率 | 1.0% | 1%(※2) |

| 利用可能枠 | ~100万円 | ~500万円 |

| 優待特典 | 楽天市場をはじめ 楽天グループでポイントアップや割引 |

・対象店舗でポイントアップ ・年間利用額に応じたボーナスポイント付与 ・空港ラウンジ無料(国内13か所・海外1か所)※2025年6月26日時点 |

| 付帯保険 | 海外旅行保険(利用付帯) | ・海外・国内旅行傷害保険(利用付帯) または選べる無料保険 ・海外/国内ショッピング保険 |

| 公式サイト | 公式サイト | 公式サイト |

| メインカード | サブカード | ||

|---|---|---|---|

| 楽天カード | 三井住友カード プラチナプリファード | ||

| 強み | ・年会費無料 ・通常還元率が1.0% |

弱点 | 年会費がかかる |

| 弱点 | 公共料金の支払い時は還元率が0.2%に下がる | 強み | ・公共料金の支払い時にポイント還元率が下がらない ・通常のポイント還元率が1% ・年間100万円の利用ごとに継続特典 (100万円ごとに1万ポイント付与) ・ステータス性が比較的高いとされる 銀行系カードである |

三井住友カード プラチナプリファードは、比較的ステータス性が高いとされる銀行系カードのプラチナグレードである。

ポイント還元特化型のスペックとなっているため、一般的なプラチナカードに比べるとステータス性はやや劣りますが、流通系カードに比べるとステータスを感じられるでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

三井住友カード プラチナプリファードには最高5,000万円の海外・国内旅行傷害保険(ともに利用付帯)が付帯するほか、公共料金や税金の支払いでも1%のポイント還元率だ。

楽天カードの付帯保険の手薄さや、公共料金や税金の支払いでは還元率が落ちるといったデメリットもしっかりとカバーしてくれる。

・毎年、年間200万円の利用までは三井住友カード プラチナプリファードをメインカードとして利用(※)

・年間400万円の利用達成後は楽天カードをメインカードとして利用し、三井住友カード プラチナプリファードはプリファードストア(特約店)や海外でのみ利用

※年間200万円の利用が容易なのであれば、ポイント3重取りが可能な店舗(2.0~2.5%還元の店舗)だけは楽天カードを利用するとさらに多くのポイントをためられる

三井住友カード プラチナプリファードでは、年間100万円の利用があるごとに継続特典として1万ポイントのプレゼントがある。

最大で400万円利用時の4万ポイントが付与されるが、年会費3万3,000円(税込)のもとをとるには最低限200万円の利用を毎年狙いたい(※)。

(※200万円利用時の合計ポイント数は4万ポイントとなり、年会費を上回る)

200万円、300万円、400万円利用時の合計還元率はすべて2.0%だ。250万円や350万円利用時では約1.8%に下がってしまうが、200万~400万円の利用額であれば還元率は最低でも約1.7%になる。

楽天カードでのポイント3重取りが可能な店舗以外では、三井住友カード プラチナプリファードのほうが高還元になる。年間400万円の利用額に到達した後は、楽天カードをメインカードにすると良いでだろう。

どちらのクレジットカードも通常還元率は1%だが、楽天カードは楽天ポイントカード加盟店や楽天Pay加盟店が街に多く、1.5%以上の還元率で買い物できる店舗も多いためだ。

サブカードとなった三井住友カード プラチナプリファードは、公共料金や税金などの支払いのほかプリファードストア(特約店)のみで使うと良い。

| コンビニ | ・セブン-イレブン…7%(※1) ・ローソン…7%(※1) ・セイコーマート…7%(※1) ・ポプラ…7%(※1) ・デイリーヤマザキ…2% |

| スーパー・百貨店 | ・A-プライス…2% ・全日本食品…2%(※2) ・ライフ…2% ・オークワ…2% ・PLANT…2% |

| グルメ | ・マクドナルド…7%(※1) ・サイゼリヤ…7%(※1) ・ガスト…7%(※1) ・ケンタッキーフライドチキン |

| ドラッグストア | ・大賀薬局…2.0% ・杏林堂…2.0% ・クスリのアオキ…2% ・クリエイト…2% ・ココカラファイン…2% |

| ふるさと納税サイト | ・さとふる…5% ・ふるなび…5% |

| 宿泊予約サイト | ・Expedia…15% ・Hotels.com…12% |

| そのほか | ・ANA…2%(※3) ・ETC…3% ・タクシーアプリ「GO」…5% ・ゴルフダイジェスト・オンライン…3% ・蔦屋書店…3%(※4) |

※還元率は通常還元率1%とのポイントアップ還元率の合計値を表記

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※1 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 通常のポイントを含みます。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ※2 ポイントアップ対象は、カード決済対応店舗のみ

※3 ポイントアップ対象は、ANAからの直接購入分の航空券のみ

※4 ポイントアップ対象は、「蔦屋書店」ロゴの店頭掲示店舗のみ

プリファードストア(特約店)は、三井住友カード(NL)や三井住友カード ゴールド(NL)などの特典であるスマホのタッチ決済で最大7%ポイント還元(※)よりも多くの店舗が対象となっている。

三井住友カード プラチナプリファードに関する良い口コミ

40代|男性

【還元率が高い】

メリットは、ポイント還元率は常に1%で特約店のコンビニやマクドナルドでは最大7%で、指定されたホテル予約サイトなどを利用すると10%にアップすることです。さらに継続することで最大4万ポイントのボーナスポイントがもらえます。プラチナでありながら、日常づかいにも大変便利なカードだと思いました。

40代|男性

【大変便利】

良い点は、最大還元率が10%であることと、新規入会した月の3か月後末までに40万円以上利用することで4万ポイントをもらえることです。またVisaが提供するコンシェルジュデスクがあり、旅の航空券やホテルの予約案内など、旅のサポートをしてもらえるので、安心です。それ以外でもレンタカーの予約案内やコンサートなどの情報、レストラン情報などプライベートだけでなく、ビジネスの面でも便利に利用できるのが魅力です。

40代|女性

【うまく使えばお得】

特約店でのポイントが10倍になるのがお得だと思います。ポイントが貯めやすいので、そんなに意識することなく自然にポイントが貯まっていきます。還元率がここまで高いクレカは、他ではなかなか見つからないのではないでしょうか。今はメインカードとして使っています。

三井住友カード プラチナプリファードに関するよくない口コミ

40代|男性

【年会費が高い】

良くない点は、選択できるのはVisaだけで、年会費が高いことです。1年間に3万3,000円の年会費がかかってしまうのは、クレカの年間費としては高めと言わざるをえません。それとプラチナプリファードの特約店のみで決済するのはあまり現実的ではないと思います。

40代|男性

【年会費が高い】

他のゴールドカードなどに比べて年会費はかなり高く、3万3,000円です。月の支払い金額が10万円に満たない方や百貨店などで買い物をしない方は契約をしないほうがいいかもしれません。自分の場合は、年会費が高くても購入した際のポイント分で十分取り戻しておりますので特別問題はありません。

40代|男性

【海外向け特典が少ない】

海外向けの特典が少ないことがデメリットです。トラベルやエンタメ、グルメなど、全ジャンルの特典において国内向けのサービスのほうが充実しています。海外への旅行や出張の機会が多い方にとっては、サービス面の特典が少ないので少し不便でしょう。

出典:MONEY TIMES編集部がクラウドワークスで調査

三井住友カード プラチナプリファードに申し込む

(公式サイト)

特典重視…楽天カード×アメリカン・エキスプレス®・ゴールド・プリファード・カード

| カード名 |  楽天カード |

アメリカン・エキスプレス®・ゴールド・プリファード・カード |

|---|---|---|

| 年会費 | 永年無料 | 3万9,600円(税込) |

| 入会資格 | 満18歳以上(高校生は除く) | 満20歳以上 |

| 発行期間 | 明記なし (カード到着は約1週間~10日前後) |

明記なし (カード到着まで約3週間) |

| 国際ブランド | VISA、 Mastercard、 JCB、 アメックス |

アメックス |

| 通常還元率 | 1.0% | 1.0% |

| 利用限度額 (総利用枠) |

~100万円 | 明記なし |

| 優待特典 | 楽天市場をはじめ 楽天グループでポイントアップや割引 |

・優待店舗で割引やポイントアップ ・継続特典(無料宿泊券、トラベルクレジット) ・空港ラウンジ無料(国内13か所・海外1か所)※2025年6月26日時点 ・プライオリティ・パス ・手荷物無料宅配 ・ダイニング特典 ・ホテル優待 ・USJの招待抽選 |

| 付帯保険 | 海外旅行保険(利用付帯) | ・海外/国内旅行保険(利用付帯) ・海外/国内ショッピング保険 ・返品保険 ・スマホ保険 ・キャンセル保険 |

| 公式サイト | 公式サイト | 公式サイト |

| メインカード | サブカード | ||

|---|---|---|---|

| 楽天カード | アメリカン・エキスプレス®・ ゴールド・プリファード・カード |

||

| 強み | 通常還元率が1.0% | 弱点 | 実質的なポイント還元率が低め |

| 弱点 | 楽天グループ以外を対象とした特典が少ない | 強み | ゴールドカードのなかでも特典が豊富 |

| プラチナカードクラスの特典まで付帯 |

アメリカン・エキスプレス®・ゴールド・プリファード・カードの通常還元率は1.0%だが、ポイントの使い道のほとんどで1:1の交換ができず、実質的な還元率は低くなりがちである。

しかし、アメリカン・エキスプレス®・ゴールド・プリファード・カードは他のカードと異なり、サービスの適用条件に利用額の設定はないため、特典専用のクレカとして割り切り、ポイントがためやすい楽天カードをメインカードとするのが良いだろう。

アメリカン・エキスプレス®・ゴールド・プリファード・カードは年会費が3万9,600円(税込)かかるが、この料金帯でこれほどの特典がそろっているカードはない。

・最高5,000万円の国内旅行保険(利用付帯)

・年間最大5万円補償のスマホ保険

・年間最高500万円の海外・国内ショッピング保険

・年間最高10万円のキャンセル保険(旅行やコンサートのキャンセル費用を補償)

・年間最高15万円の返品保険(店が返品を受け付けなかった場合の払い戻し補償)

・プライオリティ・パスが年会費無料(通常99米ドル)で登録可(※)

・ダイニング特典(2名以上のコース利用で1名分が無料)

・プリンスホテルズ&リゾーツの上級会員資格を付与

・1泊2名様分の無料宿泊券をプレゼント(カード利用年間200万円以上が条件)

・「アメリカン・エキスプレス・トラベル オンライン」のホテル予約で利用できる1万円分のトラベルクレジットをプレゼント

・海外旅行時の手荷物無料宅配サービス(出発および帰国時)

・家族カード2枚目まで年会費1万9,800円(税込)が無料

出典:アメリカン・エキスプレス®・ゴールド・プリファード・カード公式サイト

※ 利用料が年間2回まで無料

保険の豊富さと手厚さは特に際立つ。海外旅行保険に関しては航空機遅延保険も付帯し、遅延や欠航、手荷物紛失時にも補償を受けられる。さらにプライオリティ・パスやダイニング特典など一般的にはプラチナカードに付帯する特典も豊富である。

アメックスカードといえばステータス性の高いカードとして広く知られています。この先、アメリカン・エキスプレス・プラチナ・カード(アメックスプラチナ)や、インビテーション制のいわゆるブラックカードであるアメリカン・エキスプレス・センチュリオン・カードを保有したいのなら、このカードからクレヒスを積んでいくのが良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

ステータス重視…三井住友カード ゴールド(NL)×JCBゴールド

| カード名 |  三井住友カード ゴールド(NL) |

JCBゴールド |

|---|---|---|

| 年会費 | 5,500円(税込)、 年間100万円以上の利用で 翌年以降の年会費が永年無料(※1) |

初年度無料(※4)、 2年目以降は1万1,000円(税込) |

| 入会資格 | 満18歳以上で、ご本人に 安定継続収入のある方(高校生は除く) |

満20歳以上(学生を除く)、 本人が安定した収入を有する |

| 発行期間 | 最短10秒 ※即時発行ができない場合があります。 |

最短5分発行に対応(※2) |

| 国際ブランド | Visa、Mastercard | JCB |

| 通常還元率 | 0.5%(※3) | 0.5% |

| 利用可能枠 | ~200万円 | 明記なし |

| 優待特典 | ・対象店舗でポイントアップ ・年間利用額に応じたボーナスポイント付与 ・空港ラウンジ無料(国内13か所・海外1か所)※2025年6月26日時点 |

・優待店舗でポイントアップ ・空港ラウンジ無料(国内13か所・海外1か所)※2025年6月26日時点 ・ゴルフ優待 |

| 付帯保険 | 海外・国内旅行傷害保険(利用付帯) または選べる無料保険 ・海外/国内ショッピング保険 |

・海外/国内旅行保険(利用付帯) ・海外/国内ショッピング保険 ・スマホ保険(※3) |

| 公式サイト | 公式サイト | 公式サイト |

※1 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2:モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。を追記してください。

※3 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※3 JCBゴールドのスマホ保険は、「補償対象となるスマートフォンの通信料支払いにJCBゴールドを指定し、事故発生時点で直近3ヵ月以上連続した通信料支払いがある」ときに適用される。購入後24ヵ月以内のスマートフォンが補償対象となります。

※4 ※オンラインで入会申し込みの場合は初年度年会費無料。

(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。)

三井住友カード ゴールド(NL)はそこまでステータス性の高いゴールドカードではありませんが、銀行系である三井住友カードのネームバリューは大きいでしょう。ステータス性を気にする人であっても、流通系ゴールドカードよりは堂々と出しやすいのではないでしょうか。

たけなわアヤコ(ファイナンシャル・プランナー)

三井住友カード ゴールド(NL)は高校生を除く満18歳以上(※)を対象としたカードであるため、ゴールドカードのなかでは比較的作りやすいと考えられる。

※ご本人に安定継続収入のある方

JCBゴールドも満20歳以上(学生を除く)が対象である。国際ブランドの提供元が発行するプロパーカードとはいえ、比較的作りやすい分、極めてステータス性の高いカードとはいえない。

より高いステータス性を求めるのであればクレヒス(利用履歴に関する信用情報)を積み、三井住友カードとJCBカードの上位グレードを狙うと良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

・JCBカード…申し込み制の「JCBプラチナ」、インビテーション制の「JCBゴールド ザ・プレミア」「JCB ザ・クラス」

ステータス性といえばアメリカン・エキスプレス・カードが挙げられやすいが、年会費が安く、誰でも扱いやすいのは三井住友カードやJCBカードだろう。

ステータス性のためにどこまでの年会費を出せるか、また特典を使いこなせるかなどの観点から自分に合ったカードを選ぶようにしよう。

JCBゴールドに関する良い口コミ

40代|男性

【補償が充実】

良かった点は、一般のJCBカードよりポイント有効期限が長く、獲得月から3年間ポイントが利用可能であることです。また旅行傷害保険の補償が充実しています。家族会員も補償の適用範囲で、旅行傷害保険が海外最高1億円、国内最高5,000万円です。またショッピングガード保険の補償が充実していて、補償の限度額が500万円までなので満足しております。

30代|女性

【会員情報誌が良い】

メリットは3つあります。①どこの会社も利用明細がWEBに変更となり、紙明細の郵送を希望する場合は有料となるケースもありますが、JCBゴールドの場合は無料で紙明細を郵送してくれています。②会員情報誌「JCB THE PREMIUM」を郵送してくれます。ゴールドカード以上のランクの優待サービスが載っており、さまざまな上位ランクの情報を得ることができます。③一定額以上使用すると、上位カードへ招待してもらえます。

20代|男性

【インビが狙える】

JCBゴールドカードで2年連続100万円以上決済するとJCBゴールド ザ・プレミアへのインビテーションが届きます。ポイントの有効期限も5年に伸び、年会費に対して非常にコスパの良いカードになります。ゴールドカードの段階でもタッチ決済やQUICPayに対応しており、普段づかいに便利なカードです。

JCBゴールドに関する良くない口コミ

40代|男性

【還元率が低い】

デメリットは、他のクレジットカードと比較しても平均的なポイント還元率です。基本ポイント還元率の0.5%を実現できる使い道も限定的。具体的にポイント還元率が0.5%程度になる使い道は、「JCBプレモカードへのチャージ」や「nanacoポイントへの移行」など一部に限られます。Oki Dokiポイントは、dポイントや楽天ポイント、ANAマイルやJALマイルなどにも移行可能ですが、交換レートは低いです。

20代|男性

【通常還元率は0.5%】

JCBゴールドカードの通常の還元率は0.5%であり、ポイントの有効期限は3年間なので、普段からカード決済を多用する方でない場合は、ポイントを使う前に失効させてしまう可能性があります。クレカヘビーユーザーでないのであればJCBカードWのほうがメリットは大きいかもしれません。

30代|男性

【海外で利用しにくい】

海外旅行に行った際の実体験からくる感想なのですが、決済できる加盟店がVisaのカードなどと比べると数が少なく使えない印象でした。VisaやMasterCardなどと比べると、どうしても加盟店の数が少ないデメリットがあるため、海外に行くとその弱点が見えてきてしまいますね。

出典:MONEY TIMES編集部がクラウドワークスで調査

【上位カード】組み合わせ2例

グルメ優待やホテル優待など、よりハイグレードな特典を求める人にはハイステータスカードやプラチナカード以上の組み合わせが良いだろう。

プラチナカードの年会費相場は安くて5万円ほどであるほか、特典を使いこなすうえでも費用がかかる。一般的には、家計にゆとりが生まれてきた人向けといえるだろう。

自分や家族に合った組み合わせを選べば、趣味の時間や記念日をより充実させてくれるでしょう。もちろん取引先との接待をはじめ、ビジネスシーンでも活用可能です。

たけなわアヤコ(ファイナンシャル・プランナー)

グルメ優待…三井住友カード プラチナ×ダイナースクラブカード

| メインカード | サブカード | ||

|---|---|---|---|

| 三井住友カード プラチナ | ダイナースクラブカード | ||

| 強み | レストラン系優待が充実 | 弱点 | 高還元レートなポイントの使い道が限られる |

| 継続特典が高コスパ | VisaやMastercardに比べると 国際ブランドのシェア率が低い |

||

| 旅行傷害保険が海外・国内ともに自動付帯する | |||

| 弱点 | 通常のポイント還元率が0.5% | 強み | レストラン系優待の充実度が非常に高い |

| ホテル優待や保険も手厚く、 旅行先で食事を堪能するのにも◎ |

|||

| 通常還元率が1.0% |

2枚のうち、特にグルメ系の優待が充実しているのはダイナースクラブカードだ。

| カード名 | グルメ系優待の概要 |

|---|---|

| 三井住友カード プラチナ | ・プラチナグルメクーポン…東京と大阪を中心とした約170店舗の 対象レストランのコース料理が1名分無料 ・プラチナワインコンシェルジュ…有名ソムリエ「田崎真也」氏の 厳選ワインを優待価格で購入可能 ・TableCheck Pay…TableCheck掲載店舗の会計をスマホで完了できるサービス ・Visaプラチナ ラグジュアリーダイニング… 対象店舗で利用可能な5,000円相当の割引クーポンプレゼント ・Taste of Premium限定 プレミアムダイニング by 一休.com… 一休レストランで2万5,000円(税込)以上の予約をすると 5,000円分のクーポンプレゼント(※1) |

| ダイナースクラブカード | ・エグゼクティブ ダイニング…対象レストランのコース料理が1名分または2名分無料 ・Family Table…対象レストランを家族で利用時、お子さまメニューが1名分無料 ・「ひらまつ」からの特別優待…全国展開のひらまつグループレストランで飲食代10%OFF、 4名以上の利用でスパークリングワイン1本プレゼント&個室へ優先案内 ・料亭プラン…予約難易度の高い高級料亭の予約を代行 ・ナイト イン 銀座…銀座にある対象のバーでウェルカムドリンク1杯サービス、 対象クラブの初回利用時に特別料金優待 ・デュカス・パリとのパートナーシップ… 「ベージュ アラン・デュカス 東京」と「ビストロ ブノワ」で優待 ・TRANSIT GENERAL OFFICE運営レストランからの特別優待… TRANSIT GENERAL OFFICEグループのレストランでコース料金 10%OFFやボトルワイン50%OFFなど |

三井住友カード プラチナには、この価格帯のプラチナカードとしては一般的なグルメ系優待が揃っている。一方、ダイナースクラブカードは年会費以上の充実ぶりだ。

ハイグレードなクレジットカードの特典として知られているダイニング特典も、ダイナースクラブカードでは一般的な「2名以上のコース利用で1名分無料」の特典だけに留まらない。店舗によっては「6名以上のコース利用で2名分が無料」になるグループ特別優待まである。

ほかにもダイナースクラブカードならではのグルメ系優待は豊富だ。大切な人との記念日はもちろん、取引先との接待をはじめ、さまざまなシーンで役立てられるだろう。

ダイナースクラブカードは旅行保険をはじめ、トラベル系の特典も充実しているので、旅行や出張先で食事を堪能したい人にも向いている。

しかし、ダイナースクラブカードは通常還元率こそ1.0%ではあるが、還元レートが1:1以上になる使い道が限られている。

・カード利用代金に充当…1万ポイントで3,000円分と 1:1を下回る

・ポイント移行…dポイントは2,500ポイントで1,000ポイント、Amazonギフトカードは5,000ポイントで2,000円分などいずれも1:1を下回る

・マイル移行…ANAマイルのみ1:1で移行可能、ただし「ダイナースグローバルマイレージ」の年間参加料6,600円(税込)が必要

※ダイナースクラブのウェブサイトを参照して筆者作成、2023年12月14日現在

ダイナースクラブカードは特典を利用するだけでも年会費をペイできるので、ANAマイルをためたい人以外はサブカードとして使用するのがよいでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

メインカードにするものは、普段遣いしやすいものであれば何でも構わない。充実したグルメ系優待がほしいというだけであれば、ダイナースクラブカード1枚でも十分であるためだ。

そこで今回は「ステータス性の高いカード」を求める人に向けて、メインカードには三井住友カード プラチナを選んだ。

三井住友カード プラチナとダイナースクラブカードの2枚持ちであれば、グルメ系優待をさらに拡充できるだけでなく、旅行保険をさらに手厚くできるためだ。

旅行中や出張中にグルメを堪能したい人には、この2枚の組み合わせを検討してみよう。

| カード名 | 三井住友カード プラチナ | ダイナースクラブカード |

|---|---|---|

| 付帯条件 | 自動付帯 | 自動付帯 ※一部、利用付帯 |

| 傷害死亡・後遺障害 | 1億円 | 1億円 ※自動付帯分5,000万円、 利用付帯分5,000万円 |

| 傷害治療費用 | 500万円 | 300万円 |

| 疾病治療費用 | 500万円 | 300万円 |

| 賠償責任 | 1億円 | 1億円 |

| 救援者費用 | 1,000万円 | 300万円 |

| 携行品損害 | 100万円 | 50万円 |

| 家族特約 | 最高1,000万円 ※自動付帯 |

- |

| 航空便遅延 | ・乗継遅延費用:2万円 ・手荷物遅延費用:2万円 ・手荷物紛失費用:4万円 ・出航遅延・欠航費用:2万円 ※自動付帯 |

- |

海外旅行保険はどちらも自動付帯であるが、三井住友カード プラチナには家族や航空便遅延に関する保険まで付帯する。

| カード名 | 三井住友カード プラチナ | ダイナースクラブカード |

|---|---|---|

| 付帯条件 | 自動付帯 | 利用付帯 |

| 傷害死亡・後遺障害 | 1億円 | 1億円 |

| 入院保険金 | 日額5,000円 | 日額5,000円 |

| 通院保険金 | 日額2,000円 | 日額3,000円 |

| 手術給付金 | - | ・入院中の手術:5万円 ・入院中以外の手術:2.5万円 |

| 航空便遅延 | ・乗継遅延費用:2万円 ・手荷物遅延費用:2万円 ・手荷物紛失費用:4万円 ・出航遅延・欠航費用:2万円 ※利用付帯 |

- |

国内旅行保険は三井住友カード プラチナは自動付帯、ダイナースクラブカードは利用付帯だ。ダイナースクラブカードで旅行代金の支払いをしたうえで三井住友カード プラチナは携帯しよう。

なお三井住友カード プラチナは0.5%のポイント還元率だが、利用金額に応じたギフトカードのプレゼント特典を活用すれば実質1.0%還元にできる。

プレゼント上限が3万円分なので、6ヵ月で600万円分の利用までは1.0%還元が可能だ。ただし2,000円の下限も設定されており、利用額に0.5%をかけたとき、下限以下になる分は還元対象に含まれない(例:350万円利用時の0.5%は1万7,500円相当だが、もらえるギフトカードは1万6,000円分)。

三井住友カードの利用でたまるVポイントには、多くの使い道があるが、カード利用金額への充当でも還元率が落ちることはない。

・Vポイント対象店舗で決済…1:1レート(1ポイント1円)

・SMBCダイレクトの振込手数料割引…1:1レート(1ポイント1円)

・商品やギフト券に交換…商品によってレートは異なる

・ポイント移行…Tポイントは1:1レート、1:1を下回るものもある

※三井住友銀行のウェブサイトを参照して筆者作成、2023年12月14日現在

三井住友カード プラチナはためたポイントの利用しやすさにおいても、メインカードとして使いやすいだろう。

ホテル優待…Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード×三井住友カード プラチナ

| カード名 |  Marriott Bonvoy アメリカン・ エキスプレス・プレミアム・カード |

三井住友カード プラチナ |

|---|---|---|

| 年会費 | 8万2,500円(税込) | 5万5,000円(税込) |

| 入会資格 | 明記なし ※パート、アルバイトは不可 |

満30歳以上、本人が安定した収入を有する |

| 発行期間 | 明記なし ※カード到着まで約3週間 |

最短3営業日 |

| 国際ブランド | アメックス | Visa、 Mastercard |

| 通常還元率 | 3.0% | 0.5%(※1) |

| 利用可能枠 | 明記なし | 原則300万円~(総利用枠) |

| 優待特典 | ・無料宿泊特典(付与条件あり) ・マリオットボンヴォイの「ゴールドエリート」付与、 毎年15泊分の宿泊実績をプレゼント など |

・ダイニング優待 ・プライオリティ・パス ・メンバーズセレクション ・コンシェルジュサービス ・対象店舗でポイントアップ など |

| 付帯保険 | ・海外旅行保険(利用付帯) ・国内旅行保険(利用付帯) ・海外/国内ショッピング保険 ・キャンセル保険 ・スマホ保険 |

・旅行傷害保険(自動付帯) ・旅行傷害保険(自動付帯) ・海外/国内ショッピング保険 |

| 公式サイト | 公式サイト | 公式サイト |

| メインカード | サブカード | ||

|---|---|---|---|

| Marriott Bonvoy® アメリカン・エキスプレス®・プレミアム・カード | 三井住友カード プラチナ | ||

| 強み | 無料宿泊特典がある | 弱点 | 通常還元率が0.5% |

| マリオットボンヴォイの上級会員資格を取得できる | |||

| 弱点 | 旅行保険の補償がやや心もとない | 強み | 旅行傷害保険が海外・国内ともに自動付帯する |

| 継続特典にカード利用条件がない | |||

| レストラン系優待が充実 |

マリオットボンヴォイアメックスプレミアムカードは、その名前のとおり、外資系のラグジュアリーホテルブランド「マリオット」の優待特典がメインのクレジットカードだ。

・マリオットの会員プログラム「Marriott Bonvoy」のゴールドエリートを付与

・年間400万円以上のカード利用でプラチナエリートを付与

・入会時と毎年の更新時に15泊分の宿泊実績をプレゼント

・2連泊以上の宿泊時に「100米ドルのプロパティクレジット付き宿泊プラン」を選択可能(ザ・リッツ・カールトンとセントレジス限定)

※マリオットボンヴォイアメックスプレミアムカードのウェブサイトを参照して筆者作成、2023年12月14日現在

なかでも目玉となる優待は、無料宿泊特典とゴールドエリートの付与だろう。

無料宿泊特典は年間150万円以上(月平均:12万5,000円)のカード利用があれば、毎年もらえる。

さらにカード利用でためたポイントがあれば、最大1万5,000ポイントまで追加ができ、交換レート6万5,000ポイントまでのホテルであれば無料で宿泊できる。

マリオットボンヴォイアメックスプレミアムカードは、Marriott Bonvoyポイントが3.0%還元でたまる。

年間150万円以上の利用時には、単純計算でも4万5,000ポイントがたまるので、基本的には6万5,000ポイント以内のホテルが毎年、無料宿泊の対象になるでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

Marriott Bonvoyの上級会員資格であるゴールドエリートは、本来であればマリオットグループのホテルで年間25泊以上を達成しなくては付与されない。

マリオットボンヴォイアメックスプレミアムカード会員であれば、そのような条件が撤廃され、カード入会時からお得意様向けの特典が付帯される。無料で豪華な待遇を受けられるうえ、ポイントもたまりやすくなる。

・午後2時までのチェックアウトに変更可能(優先レイトチェックアウト、空室状況に応じる)

・ホテル利用時のポイント還元率が25%アップ(客室、スパ、レストランなどの料金すべてが対象)

※マリオットのウェブサイトを参照して筆者作成、2023年12月14日現在

しかしマリオットボンヴォイアメックスプレミアムカードは、同価格帯のアメックスカードと比較するとホテル優待が充実している分、旅行保険の補償は少し心もとない。

そこで保険を充実させたいのであれば、サブカードには三井住友カード プラチナを選ぶと良いだろう。

三井住友カード プラチナであれば国際ブランドはVisaまたはMastercardが選べるので、加盟店シェア率がやや少ないアメックスの弱点もカバーできる。

| カード名 | マリオットボンヴォイ アメックスプレミアムカード |

三井住友カード プラチナ |

|---|---|---|

| 付帯条件 | 利用付帯 | 自動付帯 |

| 傷害死亡・後遺障害 | 1億円 | 1億円 |

| 傷害治療費用 | 300万円 | 500万円 |

| 疾病治療費用 | 300万円 | 500万円 |

| 賠償責任 | 4,000万円 | 1億円 |

| 救援者費用 | 400万円 | 1,000万円 |

| 携行品損害 | 50万円 | 100万円 |

| 家族特約 | - | 最高1,000万円 ※自動付帯 |

| 航空便遅延 | ・乗継遅延費用:2万円 ・手荷物遅延費用:2万円 ・手荷物紛失費用:4万円 ・出航遅延・欠航費用:2万円 ※利用付帯 |

・乗継遅延費用:2万円 ・手荷物遅延費用:2万円 ・手荷物紛失費用:4万円 ・出航遅延・欠航費用:2万円 ※自動付帯 |

三井住友カード プラチナはすべての補償が自動付帯であるうえ、保険金額も申し分ない。

| カード名 | マリオットボンヴォイ アメックスプレミアムカード |

三井住友カード プラチナ |

|---|---|---|

| 付帯条件 | 利用付帯 | 自動付帯 |

| 傷害死亡・後遺障害 | 5,000万円 | 1億円 |

| 入院保険金 | - | 日額5,000円 |

| 通院保険金 | - | 日額2,000円 |

| 手術給付金 | - | - |

| 航空便遅延 | - | ・乗継遅延費用:2万円 ・手荷物遅延費用:2万円 ・手荷物紛失費用:4万円 ・出航遅延・欠航費用:2万円 ※利用付帯 |

三井住友カード プラチナは国内旅行保険も手厚いが、航空便遅延費用だけは利用付帯である。

国内旅行は、海外旅行に比べるとリスクが少ない。基本的には三井住友カード プラチナで旅行代金を決済し、すべての保険を適用するのが良いだろう。

なおホテル優待系で有名なカードには、ほかにも「ヒルトン・オナーズ アメリカン・エキスプレス・プレミアム・カード(以下、ヒルトンアメックスプレミアムカード)」もあるが、こちらは年会費が6万6,000円(税込)かかる。

その分、ヒルトンアメックスプレミアムカードは特典内容がマリオットボンヴォイアメックスプレミアムカードよりもやや手厚い。

| カード名 | マリオットボンヴォイ アメックスプレミアムカード |

ヒルトンアメックス プレミアムカード |

|---|---|---|

| 年会費 | 8万2,500円(税込) | 6万6,000円(税込) |

| 無料宿泊特典 | 年間150万円以上の 利用条件あり |

条件なしで毎年付与 年間300万円以上の利用と継続で もう1泊分プレゼント |

| 上級会員資格 | マリオットボンヴォイプログラム 「ゴールドエリート」付与 |

ヒルトン・オナーズ 「ゴールドステータス」付与 |

| さらなる上級会員 資格取得のサポート |

・年間400万円以上の利用で 「プラチナエリート」 ・15泊分の実績を毎年付与 (年間50泊以上の実績でプラチナエリート) |

・年間200万円以上の利用で 「ダイヤモンドステータス」 |

しかし対象となるホテルグループが異なることもあり、単純な比較はできない。好みのホテルグループや特典があるものを選ぼう。

国内の店舗数はマリオットが圧倒的に多いため、国内旅行が多い人にはマリオットボンヴォイアメックスプレミアムカードが良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

最強の2枚の選び方

クレジットカードの最強の2枚の選び方は、まずはメインカードを決め、次にメインカードのメリットをさらに向上させたり、弱点をカバーできたりするサブカードを選ぶ。

クレジットカードの利用目的や求める条件は、人によって異なる。

「旅行を快適にする特典がほしい」「ポイント還元でお得に買い物がしたい」など、まずは利用目的を明確にし、それに合致するメインカードを選ぼう。

次にメインカードのメリットとデメリットを見極め、強みを伸ばせるものや弱点を補えるものをサブカードとして選ぶと良い。

メインカードの選び方

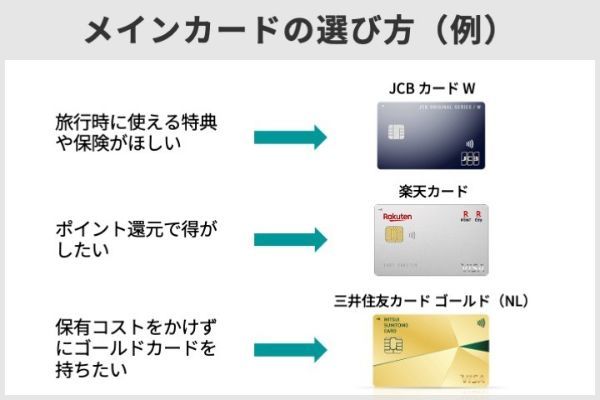

最強の2枚の組み合わせを作るにあたって、まずはカードを利用する目的に合わせてメインカードを選ぼう。以下は一例だ。

| 利用目的 | 向いているメインカード |

|---|---|

| 旅行時に使える特典や保険がほしい | JCB カード W(※) |

| ポイント還元で得がしたい | 楽天カード |

| 保有コストをかけずにゴールドカードを持ちたい | 三井住友カード ゴールド(NL) |

旅行時の特典利用を目的にクレジットカードを作るのなら、メインカードはJCB カード Wが最適だ。

ポイント還元を目的にクレジットカードを作るのなら、楽天カードのポイントのためやすさは見逃せない。

「ゴールドカードがほしいが、保有コストはかけたくない」のなら、三井住友カード ゴールド(NL)が良いだろう。

(※)年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カードという銀行系ならではのネームバリューや信頼性もあるので、クレジットカードのステータス性がほしい人にも適している。

サブカードの選び方

サブカードはメインカードの強みを伸ばすものか、弱点を補うものを選ぶのが良い。例えばJCB カード Wをメインカードとするなら、エポスカードと組み合わせてみよう。

エポスカードは、年会費無料カードのなかでは海外旅行保険の内容がかなり手厚い。加盟店シェア率が全世界No.1といわれるVisaブランドであることも含め、JCB カード Wの弱点を補ってくれる。

メインにしたいクレジットカードの強みと弱点を表にまとめた。

| カード名 | 強み | 弱点 |

|---|---|---|

| JCB CARD W | ・日本人向けの海外旅行特典が多い ・基本のポイント還元率が1%と高い |

・旅行保険の充実度はやや心もとない ・国際ブランドがJCBのみ |

| 楽天カード | ・基本ポイント還元率が1%と高い ・ポイントの有効期限が実質無期限(※1) |

・公共料金の支払いでは還元率が0.2%に落ちる ・ETCカードの年会費が550円(税込)と有料 ・流通系のためステータス性が低い |

| 三井住友カード ゴールド(NL) | ・永遠無料(※2)が可能 ・銀行系ならではの安心感が高い ・ゴールドカードならではの特典が付帯 |

・通常のポイント還元率が0.5%(※3 )と低め ・高級帯のゴールドカードと比較すると ステータス性が低い、特典が少ない |

※1 実質無期限なのは通常ポイント。特定のキャンペーンで付与される期間限定ポイントは、ポイントごとに有効期限が設定されている。

※2 通常は5,500円(税込)。年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3 【通常】ご利用金額200円(税込)につき1ポイント(0.5%)、ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります

楽天カードは公共料金の支払いでは還元率が1%から0.2%に落ちるので、そこをカバーしてくれるdカードと組み合わせればさらに効率良くポイントをためられる。

三井住友カード ゴールド(NL)はとてもコスパの良いゴールドカードだが、その分、ステータス性や豊富な特典を求める人にとっては物足りなさを感じやすい。アメリカン・エキスプレス®・ゴールド・プリファード・カードと組み合わせて、ステータス性や特典をカバーすると良い。

より上のステータス性を望む人にとっては、アメックスゴールドでクレヒスを積み、プラチナやインビテーション性カードの獲得を目指すのも良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

メインカードにしたい最強のクレジットカード

メインカードにしたいクレジットカードの選定基準は「ポイントのためやすさと使いやすさ」「年会費が無料(※)で保有コストがかからない」「カード独自の特典が豊富」の3つだ。

(※)三井住友カード ゴールド(NL)のみは条件付き無料

メインカードの条件を満たしたカードはJCB カード W、楽天カード、三井住友カード ゴールド(NL)の3枚である。

| カード名 |  JCB カード W |

楽天カード |

三井住友カード ゴールド(NL) |

|---|---|---|---|

| 向いている人 | 旅行特典や高還元 カードを求める人 |

高還元カードを求める人 | コスパの良い ゴールドカードを求める人 |

| 年会費 | 永年無料 | 永年無料 | 5,500円 (税込)(※1) |

| 発行期間 | 最短5分発行に対応(※2) | 明記なし (カード到着は約1週間~ 10日前後) |

最短10秒 ※即時発行ができない 場合があります。 |

| 国際ブランド | JCB | Visa、 Mastercard、 JCB、 アメックス |

Visa、 Mastercard |

| 通常還元率 | 1.0% | 1.0% | 0.5%(※3) |

| 優待特典 | ・優待店舗で ポイントアップ ・海外の優待店舗で 割引やプレゼント |

・楽天市場をはじめ 楽天グループで ポイントアップや割引 |

・対象店舗で ポイントアップ ・年間利用額に応じた ボーナスポイント付与 ・空港ラウンジ無料 (国内13か所・海外1か所)※2025年6月26日時点 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト |

| 詳細 | 詳細 | 詳細 | 詳細 |

※1年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2:モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。を追記してください。

※3 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

海外旅行に行く人…JCB カード W

| 年会費 | 永年無料 |

|---|---|

| 入会資格 | 18~39歳(高校生は除く)、本人または 配偶者が安定した収入を有する、学生は無収入でも可 |

| 発行期間 | 最短5分発行に対応(※1) |

| 国際ブランド | JCB |

| 通常還元率 | 1.0% |

| 利用限度額 (総利用枠) |

明記なし(審査に応じた個別設定) |

| 優待特典 | 優待店舗でポイントアップ 海外の優待店舗で割引やプレゼント |

| 付帯保険 | 海外旅行保険(利用付帯)、海外ショッピング保険 |

| 詳細 | 公式サイト |

※1:モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。を追記してください。

国際ブランドを手掛ける企業のプロパーカードには、ほかにもアメリカン・エキスプレス・カードやラグジュアリーカードなどがある。いずれも安心感やステータス性は充実している反面、年会費無料で通常還元率1.0%以上になるカードはない。

従来は「国際ブランド会社のプロパーカード=誰にでも向いているカードではない」というイメージがありました。年会費がかかったりポイント還元率が低かったり、コスパが良いカードとは言い難かったためです。そのようなプロパーカードのイメージを大きく変えたのがJCBカードWだといえるでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

JCBカードWは18~39歳までの申し込み限定(カード発行後は40歳以降も利用可)だが、若年層でも作りやすく、1.0%還元によって得も感じやすい。

JCBカードWは旅行特典も非常に多い。現地での優待特典やサポートはもちろん、情報収集や予約時点で使えるサービスも豊富だ。

年齢条件を満たしており、かつ「旅行が好き」または「発行元の安心感やステータス性も気になる」のいずれかに当てはまるのであれば、JCBカードWが良いだろう。

・JCB海外優待たびらば(海外のレストランやホテル、観光施設などで割引・一品プレゼントなど)

・JCBハワイガイド(ハワイ特化の優待情報やチップ計算機能付きアプリ)

・ハワイのワイキキ・トロリー(ピンクライン)が無料で乗り放題

・JCBトラベル(JCB運営の旅行予約サイト、JCB会員限定特典あり)

・JCBプラザコールセンター(航空券のほか海外JCB加盟店ホテル、レストランなどの予約手配)

・JCB PLAZA(海外で利用可能なコールセンター)

・JCB PLAZA Lounge(海外の主要都市※に設置されたJCB会員専用ラウンジ)

・JCBおみやげサービス(旅行出発前に注文することで希望の日、場所に土産品を宅配)

・海外旅行時の空港宅配サービス15%OFF、成田国際空港のANA DUTY FREE SHOPで免税価格からさらに5%OFF

※JCB PLAZA Loungeの設置都市は、ホノルル、グアム、ソウル、台北、香港、バンコク、パリ。シンガポールとアメリカ本土はラウンジ設置都市だが、シンガポールはオンライン相談と電話受け付けのみに対応、アメリカ本土はオンライン相談のみに対応

JCBカードは日本発の国際ブランドであることから、海外で使える優待であっても日本人にとって使いやすい特典が設けられている。例えば次のような特典がある。

・ハワイには優待店舗数が圧倒的に多いうえ、ワイキキ・トロリーのピンクラインに無料で乗車可能

・ワイキキとホノルルにはJCB会員専用ラウンジもある

さらに海外特化のカードとはいえ、海外旅行時には「JCBカードWさえあれば安心」とはいいきれない。JCBカードWの弱点は以下だ。

・ポイントの使い道として便利なカード利用金額への充当では、還元率が0.6%に落ちる

JCBカードWのポイントサービスを使いこなすには、計画的な利用が求められるだろう。

JCB カード Wに関する良い口コミ

40代|男性

【ポイントが貯まる】

良かった点は、還元率が常にJCBの一般カードの2倍で、ポイントがたくさん貯まることです。また最大還元率はクレカの中でも最高水準であり、スターバックスなど提携店利用でポイントが最大21倍になるので、自分としては満足した買い物ができて便利だと思います。

30代|男性

【ポイント高還元!】

年会費無料で持てる手軽さがメリットだと思います。また、スターバックスやAmazonなど普段よく使う店舗、サービスで特にポイントが貯まりやすく自分の生活スタイルに大変合っています。貯まったポイントは私の場合はAmazonで使用しています。

30代|女性

【Amazonでお得】

基本還元率が1.0%と高く、メインカードとして役立っています。特にJCBオリジナルシリーズパートナー店舗でのポイントアップはうれしい点です。Amazonで買い物をする機会が多いため、ポイントがよく貯まります。Oki DokiポイントはJCBプレモカードにチャージしてAmazonで使っています。

出典:MONEY TIMES編集部がクラウドワークスで調査

JCB カードWに関する良くない口コミ

40代|男性

【年齢制限がある】

キャンペーンのキャッシュバック付与が入会4ヵ月後と遅いことがデメリットです。メンバーランク制度のJCB STAR MEMBERSは対象外であり、キャッシング利用にも向いていないと思います。

30代|男性

【入会上限年齢がある】

入会の上限年齢が39歳と設定されているため、友人に勧めたくてもできないことがありました。年齢制限の必要性はないのかなと思いましたので、撤廃してもらえるとうれしいです。また、モバイルSuicaのようにスマホのみで利用できる仕組みがあると便利だと思います。

30代|女性

【旅行保険が不十分】

海外旅行に行くときはJCB カード Wだけでは心もとなく、他に手厚い旅行保険を付帯するクレジットカードを併用しています。無料なので仕方ないとは思いますが、併用するエポスゴールドは年会費無料でそこそこ手厚いので、JCBにも頑張ってほしいです。

出典:MONEY TIMES編集部がクラウドワークスで調査

ポイントをためたい人向け…楽天カード

| 年会費 | 永年無料 |

|---|---|

| 入会資格 | 満18歳以上(高校生は除く) |

| 発行期間 | 明記なし(カード到着は約1週間~10日前後) |

| 国際ブランド | Visa、Mastercard、JCB、アメックス |

| 通常還元率 | 1.0% |

| 利用限度額 (総利用枠) |

~100万円 |

| 優待特典 | 楽天市場をはじめ楽天グループでポイントアップや割引 |

| 付帯保険 | 海外旅行保険(利用付帯) |

| 詳細 | 公式サイト |

楽天カードは楽天市場で常に3.0%還元になることから楽天ユーザーであれば必携のカードといわれるが、たとえ楽天市場を利用しなかったとしても、当カードはポイントがたまりやすい。

楽天カードには楽天ポイントカードが付随しており、その加盟店が他社カードと比較しても非常に多いためだ。

楽天ポイントカード加盟店では、カードの提示だけで0.5~1.0%が付与される。支払いによるポイント付与と合わせると、還元率は1.5~2.0%だ。

さらに楽天カードと楽天ペイを組み合わせれば、チャージで0.5%、楽天ペイのチャージ払いで1.0%、ポイントカード提示で0.5~1.0%がもらえる。ポイントの3重取りによる合計還元率は、2.0~2.5%だ。

楽天ポイントの3重取りが可能な店舗の一例をまとめた。

ファミリーマート、ポプラ、デイリーヤマザキ、生活彩家 など

<スーパー・ホームセンター>

西友、リヴィン、サニー、東急ストア、百貨店、プラザ、コーナン、松坂屋、ハンズ など

<グルメ>

カレーハウスCoCo壱番屋、ガスト、ステーキガスト、バーミヤン、しゃぶ葉、すき家、ココス、ミスタードーナツ、はなまるうどん、サンマルクカフェ、リンガーハット、大戸屋 など

<ドラッグストア>

ツルハドラッグ、サンドラッグ、ウェルネス、ダイコクドラッグ など

<家電量販店>

エディオン、100満ボルト、ビックカメラ、コジマ、ソフマップ など

※楽天ポイントカード、楽天ペイのウェブサイトを参照して筆者作成、2023年8月25日現在

以上はあくまでごく一部であるほか、楽天ポイントカード加盟店も楽天ペイ加盟店も続々と増えている。

楽天カードは、ためたポイントの使い道がとても豊富であるうえ、ほとんどの使い道で1.0%の還元率を保てるのも強みだ。

・楽天ペイや楽天Edyにチャージ

・ポイント運用による投資

・楽天市場やラクマなどで商品購入に使用

・ホテルのグレードアップに利用

・楽天オリジナルグッズや共通ポイント、マイルなどに交換

※上記のうち、マイル交換だけは0.5%還元に落ちる

ポイントを楽天カードの支払いに充当した場合でも還元率は1.0%なので、誰でもポイントサービスを使いこなしやすいだろう。

楽天カードでは通常ポイントは実質無期限(ポイント獲得のたびに有効期限が1年間更新となる)、期間限定ポイントは比較的短い有効期限となっているが、支払い額への充当をこまめに使えばポイントの失効も避けやすい。

ポイントの有効期限は、ポイントが付与された月の翌年同月の前月末日までです。期限までに新たに通常ポイントを獲得すれば有効期限が切れることはありません。(有効期限が設定されている期間限定ポイントは対象外です。)

引用:Rakuten PointCard公式サイト

ただし公共料金や税金の支払いではポイント還元率が0.2%まで落ちてしまうことや、ETCカードの年会費が有料(税込550円)である点には、注意が必要だ。

住民税、国民年金保険料 他

楽天ETCカードの年会費は通常550円(税込み)となります。

ただし、下記いずれかの条件を満たしている場合は年会費が無料となります。

(1)楽天プレミアムカード会員または楽天ゴールドカード会員の方

(2)楽天PointClubの会員ランクがプラチナ会員またはダイヤモンド会員の方

引用:楽天カード『Q. 楽天ETCカードの年会費について』

楽天カードに関する良い口コミ

30代|男性

【ポイントが貯まる】

基本的な還元率が高く、その上さらに楽天市場など楽天グループの提供しているサービスと連携してさまざまなポイントアップキャンペーンが頻繁に行われているので、うまく使いこなせばかなりポイントは貯まりやすいと思います。日常的な買い物も楽天市場でしていれば、自然に貯めて使えてお得な生活ができます。

20代|女性

【ポイントが貯まる】

楽天ポイントはコンビニから百貨店などあらゆるところで貯める機会があります。またホテルの宿泊やレストランなどのサービスでも貯まり、便利だと思います。また楽天ポイントの獲得数などによって会員のステータスが上がるので、カードを使えば使うほど、ポイントが貯まりやすい好循環が生まれます。

30代|男性

【ポイントが集めやすい】

楽天で使える楽天ポイントが集まりやすく、カード決済にすることで還元率を上げることができます。また入会特典ポイント増額のキャンペーンを利用することで、さらにお得にポイントを集めることができます。

出典:MONEY TIMES編集部がクラウドワークスで調査

楽天カードに関する良くない口コミ

30代|男性

【改悪が多いです】

楽天証券での積立投資におけるクレカ決済のポイント還元率が一律1.0%から下がって改悪されてしまったのが、とても残念です。競合他社と比べて還元率が低いので乗り換えも検討せざるをえない状況です。今後の改善を期待しています。またゴールドカードの特典ももう少し充実してほしいです。

30代|女性

【ついつい買ってしまう】

強いていうならば、必要ないものまでポイントがつくならとつい買ってしまうことがあります。楽天カードの明細書がアプリから見られるのですが、たまにログインし直す必要があり、少し面倒に感じます。

20代|女性

【実店舗がないこと】

全てがネットでのやり取りなので、カードを作るまでの手続きにかなり手こずりました。スマホを使いこなせる人なら問題はないと思いますが、スマホが使えない人、高齢者には難易度が高すぎると思います。操作が分からない時、問い合わせる場所がないのは不便だと思いました。

出典:MONEY TIMES編集部がクラウドワークスで調査

コスパ抜群ゴールドカード…三井住友カード ゴールド(NL)

| 年会費 | 5,500円(税込)、 年間100万円以上の利用で翌年以降の年会費が永年無料(※1) |

|---|---|

| 入会資格 | 満18歳以上で、ご本人に安定継続収入のある方 (高校生は除く) |

| 発行期間 | 最短10秒 ※即時発行ができない場合があります。 |

| 国際ブランド | Visa、Mastercard |

| 通常還元率 | 0.5%(※3) |

| 利用可能枠 | ~200万円 |

| 優待特典 | 対象店舗でポイントアップ、年間利用額に応じた ボーナスポイント付与、空港ラウンジ無料(国内13か所・海外1か所)※2025年6月26日時点 |

| 付帯保険 | 海外・国内旅行傷害保険(利用付帯)または 選べる無料保険、海外・国内ショッピング保険 |

| 詳細 | 公式サイト |

※1 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

永年無料の条件は「年間100万円以上のカード利用」であり、一度でも条件を満たせば翌年以降はカード利用額に関わらず年会費がかからない。※

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

1年間だけでも月8.4万円程度の利用が可能なのであれば、誰でも保有コストをかけずにゴールドカードを持てる。

三井住友カード ゴールド(NL)を発行している三井住友カードは、これまでにさまざまな賞や認証を獲得しており、安心感と銀行系ならではのステータス性があるカード会社だ。

・HDI-Japanの格付けにおいて、「モニタリング」部門で三ツ星を3年連続獲得(2020年)

・コンタクトセンター・ワールドアワード世界大会において、「BestCustomerService」部門で銀賞を受賞

・「COPC® CX規格CSP6.1版」認証(コンタクトセンター業務の国際的品質保証規格)

出典:三井住友フィナンシャルグループ『外部評価・認証実績』

三井住友カード(NL)は、「お得にゴールドカードを持ちたいが、ステータス性が低いイメージのある流通系カードは避けたい」といった人にも向いている一枚である。

毎年100万円以上のカード利用があれば、1万ポイントがもらえる(1%還元)継続特典もある。継続特典と通常利用時の付与ポイント(0.5%還元)を合わせれば、ポイント還元率は1.5%だ。

さらに三井住友カード ゴールド(NL)には、対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元(※)になる特典がある。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

セイコーマート、セブン-イレブン、ポプラ、ミニストップ、ローソン

<飲食店>

マクドナルド、モスバーガー、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店(ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象)、ドトールコーヒーショップ、エクセルシオール カフェ、かっぱ寿司

※三井住友カードのウェブサイトを参照して筆者作成、2023年8月25日現在

これらポイントアップ特典や継続特典を併用すれば、通常のポイント還元率(0.5%)の低さは十分にカバーできるだろう。

継続特典の達成状況は公式アプリ上で簡単に確認できる。効率良くポイントを貯めるためにも、状況の把握や、ほかのサブカードの用意は必須だ。

三井住友カード ゴールド(NL)に関する良い口コミ

20代|女性

【ポイントが貯まる】

1年以内に100万円以上利用すると年会費が永年無料になるキャンペーンが強みです。楽天証券のポイント付与が改悪されたのはまだ記憶に新しいですが、三井住友カードならSBI証券での投信の積み立て、保有に応じてポイントが付与されます。Visaでタッチ決済ができるのも非常にありがたいです。コンビニでちょっと買い物をするとき、以前はSuicaを使っていましたが、チャージ式なのでいまいち利用額が分かりにくかったです。このカードを使えば、利用額を管理しやすいため助かっています。

40代|男性

【サービスが充実】

良かった点は、年間で100万円使うと年会費が永年無料になることです。また毎年100万円以上使うと1万ポイントもらえ、コンビニやマクドナルドなどでの利用でポイント還元率がアップすることも魅力です。それと即日発行に対応しているのもありがたいです。ゴールドカードならではのさまざまなサービス特典が使えるので買い物するときなどに大変便利だと思います。

40代|男性

【条件付で年会費無料】

年間100万円以上利用すれば、ゴールドカードにもかかわらず年会費が永年無料になるところがメリットです。旅行傷害保険、空港ラウンジサービス、ショッピング保険が付いているところもうれしいです。SBI証券の投信積み立てに使え、さらにポイント付与されるところも魅力です。LINE Payのチャージアンドペイで利用できるところも助かっています。

三井住友カード ゴールド(NL)に関する良くない口コミ

40代|男性

【対象外のケースが多い】

悪かった点は、SBI証券のクレカ積立とVポイントへのチャージは、年会費永年無料に必要な100万円の対象外であることです。

20代|男性

【通常の還元率が低い】

還元率が基本0.5%と低く、普段づかいには適していません。特定店舗にあまり行かない人にとっては、あまり旨味がないカードとなってしまうでしょう。特定店舗も若者向きの店が多いので、もう少し幅を広げてほしいです。また毎週日曜から月曜にかけて定期メンテナンスがあるのが地味にめんどうくさいです。

50代|女性

【対象店が少ない】

現状のサービスでは、私があまり行かないマクドナルドやコンビニ(セブンイレブン・ローソン)でポイント還元率がアップします。私たち世代がよく利用するようなお店(百貨店やスーパーマーケット)で還元率を上げてもらえればうれしいと思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

クレジットカード2枚をお得に使う方法

クレジットカード2枚をお得に使うには、利用シーンによってカードを使い分けることが大事だ。

優待店舗や特典はカードによって異なるため、自分がよくいく店舗で使える優待を把握しておくと良いだろう。

また、あらゆる支払いをカード払いにしておくとポイントが貯まりやすい。

普段の買い物はもちろん、公共料金や税金の支払いなど、決済方法はできるだけカード払いに集約させよう。

利用シーンによって使い分ける

たとえばポイントをたくさん貯めたいなら、利用店舗での還元率が高いカードで決済したほうが良い。

・楽天カード…楽天市場で3.0%還元、ファミリーマートで2.0%還元など

・三井住友カード(NL)、三井住友カード ゴールド(NL)…セブン-イレブン、ローソン、マクドナルドなどでのスマホのタッチ決済で最大7%ポイント還元(※)

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

出典:JCBカード、楽天カード、三井住友カード(NL)、三井住友カード ゴールド(NL)の公式サイトをもとに筆者作成(2023年12月14日現在)

優待店舗をすべて覚えるのは難しいが、少なくとも自分がよく行く店舗については使える優待を確認しておくと良いだろう。

また、メインカードとサブカードの国際ブランドは、なるべく重複させないようにしておくと良い。複数のカードブランドを保有することは、カード決済できる店舗の充実につながるためだ。

クレジットカードに登録された国際ブランドと店舗の加盟ブランドが同じでなくては、クレジット決済は利用できない。

カードの種類だけでなく、国際ブランドによっても利用できる特典やサービスは異なる。

| 国際ブランド名 | 主な特典 |

|---|---|

| Visa | ・JALエービーシーの空港宅配サービスが15%OFF ・海外Wi-Fiレンタルが3%OFF ・エクスペディア利用時、ホテルの宿泊料金が8%OFF など |

| Mastercard | ・Agoda利用時、ホテルの宿泊料金が最大12%OFF ・Trip.com利用時、宿泊料金が8%OFF、航空券が3%OFF など |

| JCB | ・ハワイのワイキキトロリー(ピンクライン)が無料 など |

| アメリカン・エキスプレス | ・大丸松坂屋公式コスメオンラインストアDEPACO利用時、5%キャッシュバック ・MTG ONLINESHOP利用時、10%キャッシュバック ・エクスペディア利用時、ホテルの宿泊料金が8%OFF など |

| ダイナースクラブ | ・対象レストランのコース料金が1名分もしくは2名分無料 ・対象ホテルや旅館で部屋や料理のアップグレード、朝食追加など ・伊東屋利用時に、1万1,000円(税込)以上の購入で5~10%OFF |

※ダイナースクラブの特典はカード種類によっては利用不可

いずれの国際ブランドもクレジットカード自体の特典よりは汎用性が低い傾向にあります。カード本体の特典よりも優先して使いたいものがある場合のみ、優先してそのブランドを選ぶと良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

あらゆる支払いをカード払いにする

ポイントサービスのあるクレカは、使えば使うほど多くのポイント還元を得られる。

特に公共料金や税金の支払いはまとまった金額になりやすいが、なかにはこれらの支払いでは還元率が大幅に下がるカードもある。

クレジットカードを2枚持ちするのであれば、どちらか1枚は公共料金や税金の支払いでも高還元を得られるものにするのが好相性だ。

| カード名 | 公共料金・税金支払い時の還元率 |

|---|---|

| JCBカードW | 1.0% |

| dカード | 1.0% |

| 三井住友カード プラチナプリファード | 1.0% |

以上の3枚は、公共料金や税金の支払いでも還元率が下がることなく、1.0%と高還元だ。

カードによっては利用額に応じた特典も得られるだろう。

・三井住友カード ゴールド(NL)…年間100万円以上の利用で翌年以降の年会費が永年無料(※)、年間100万円以上の利用で継続特典として1万ポイントをプレゼント(※)

・三井住友カード プラチナプリファード…年間100万円以上の利用で継続特典として最大4万ポイントをプレゼント(※)

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

利用額に応じた特典はカード年会費相当や年会費以上の内容であることが多いので、積極的に狙っていきたい。

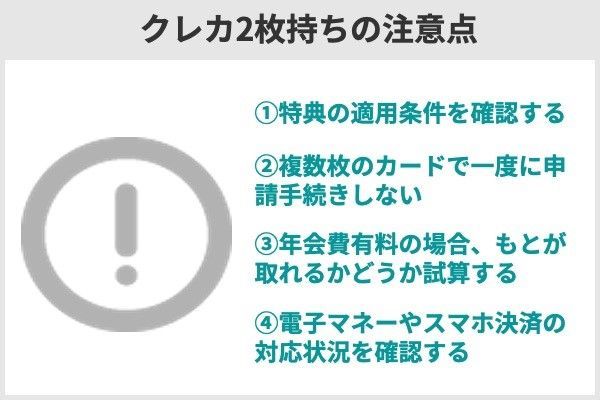

クレカを2枚以上持つときの注意点

クレジットカードを2枚以上持つ際の注意点は、特典の適用条件を確認し、年会費がかかる場合は損益分岐点を見極めてから申し込むことだ。

カードに魅力的な特典がついていても、条件を達成しなければ使えないため意味がなく、年会費のもとが取れなければ損をしてしまうからだ。

また、電子マネーやスマホ決済を使いたいならクレカの対応状況を確認しよう。カードによって登録できない電子マネーやスマホ決済がったり、登録できてもポイント付与率が異なって損をする恐れがある。

実際にカードを申し込む際は、複数のカードに一度に申請するのではなく、一枚ずつ行ったほうが良いだろう。

複数枚のクレジットカードへと立て続けに申し込むと、審査落ちする可能性が高まるといわれているためだ。

特典の適用条件を確認

| カード名 | 特典および適用条件 |

|---|---|

| JCB カード W | 常に還元率2倍(1.0%)…18歳~39歳のうちの申し込みが必須 |

| dカード | ・海外旅行保険(利用付帯)、国内旅行保険(利用付帯)…29歳以下であること ・スマホ保険…対象店舗で購入していること |

| 三井住友カード ゴールド(NL) | ・年会費が永年無料…年間100万円以上のカード利用を一度でも達成すること(※1) ・1万ポイントプレゼント(継続特典)…年間100万円以上のカード利用があること |

| 三井住友カード プラチナプリファード | 最大4万ポイントプレゼント(継続特典)…年間100万円以上のカード利用があること ※100万円利用ごとに1万ポイント付与 |

| Marriott Bonvoy® アメリカン・エキスプレス®・ プレミアム・カード |

無料宿泊特典(継続特典)…年間150万円以上のカード利用があること |

※1:年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

例えばプロパーカードでは珍しい1.0%還元を誇るJCBカードWには、18歳から39歳までの申し込み制限がある。年齢条件に当てはまらなければ、申し込みすらできない。

またゴールドカードやプラチナカードは一般カードに比べると高級な特典が並ぶが、どちらかというと普段の生活では利用することがない特典が中心である。

| カード名 | 特典の傾向 |

|---|---|

| アメリカン・エキスプレス®・ ゴールド・プリファード・カード |

旅行時、接待時、記念日などに使える優待が中心 (ダイニング特典、ホテル優待、プライオリティ・パスなど) |

| 三井住友カード プラチナ | 旅行時、接待時、記念日などに使える優待が中心 (ダイニング特典、ホテル優待、ゴルフ優待、コンシェルジュサービスなど) |

| ダイナースクラブカード | 旅行時、接待時、記念日などに使える優待が中心 (ダイニング特典、ホテル優待、ゴルフ優待など) |

| Marriott Bonvoy® アメリカン・エキスプレス®・ プレミアム・カード |

ホテル優待が中心(無料宿泊特典、マリオットボンヴォイの 上級会員資格「ゴールドエリート」付与 など) |

ハイグレードカードでは、高級レストランやホテル、ゴルフ場などで利用できる特典が多く見られる。

特典は一般的な価値ではなく、自分にとって使いこなせる内容であるかを見極めることが大切です。

たけなわアヤコ(ファイナンシャル・プランナー)

損益分岐点を見極めてから申し込む

| カード名 | 年会費 | 損益分岐点 |

|---|---|---|

| ENEOSカード S | 初年度無料、 2年目以降は1,375円(税込) |

年1回以上のカード利用があれば、翌年の年会費が無料 |

| ANAアメックス | 7,700円(税込) ※ポイント移行コース登録で+6,600円(税込) |

年間140万円以上のカード利用(※1) ※初年度は入会特典で年会費をペイしやすい |

| アメリカン・エキスプレス®・ ゴールド・プリファード・カード |

3万9,600円(税込) | プライオリティ・パス利用+ 1泊2名様分の無料宿泊券(カード利用年間200万円以上で進呈)+ 「アメリカン・エキスプレス・トラベル オンライン」のホテル予約で利用できる10,000円分のトラベルクレジット(※2) |

| 三井住友カード ゴールド(NL) | 5,500円(税込) | 年間100万円以上の利用が1度でもあれば 翌年以降の年会費が永年無料(※3) |

| 三井住友カード プラチナプリファード | 3万3,000円(税込) | 年間200万円以上のカード利用(※4) |

| 三井住友カード プラチナ | 5万5,000円(税込) | メンバーズセレクション+6ヵ月で 400万円以上のカード利用(※5) |

| JCBゴールド | 初年度無料(※7)、 2年目以降は 1万1,000円(税込) |

年間220万円以上のカード利用 ※ゴルフ優待やスマホ保険などを利用するならより簡単に分岐点を上回る |

| ダイナースクラブカード | 2万4,200円(税込) | ダイニング特典を複数利用 |

| Marriott Bonvoy® アメリカン・エキスプレス®・ プレミアム・カード |

8万2,500円(税込) | 年間150万円以上のカード利用(※6) |

※1 年間140万円利用時のポイント還元(1万4,000マイル相当)+継続ボーナス(1,000マイル)=1万5,000円マイル相当

※2 プライオリティ・パス(約1万5,000円の価値)+無料宿泊券+トラベルクレジット(1万円分)=約6万4,300円相当(一例)

※3 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※4 年間200万円利用時のポイント還元(2万ポイント)+継続特典(2万ポイント)=4万円相当

※5 メンバーズセレクション(ものによって価値は変わるが1万5,000円前後のものが多い)+年間200万円利用時のポイント還元(2万ポイント)+カードご利用プレゼント(2万ポイント)=約5万5,000円相当

※6 年間150万円利用時のポイント還元(4万5,000ポイント)+無料宿泊特典(5万円相当)=9万5,000円相当

※7 ※オンラインで入会申し込みの場合は初年度年会費無料。

(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。)

三井住友カード ゴールド(NL)なら、「一度でも年間100万円以上の利用が可能であるか」が損益分岐点となる。一度でも年間100万円以上の利用があれば、翌年以降の年会費5,500円(税込)が永年無料になるためだ。

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カード プラチナプリファードの損益分岐点は「毎年、200万円の利用が可能であるか」だ。最大では年間400万円の利用時に4万ポイントの継続特典がもらえるが、必ずしも400万円以上を利用する必要はない。

毎年200万円の利用で通常付与による2万ポイントと継続特典付与による2万ポイントで合計4万ポイントとなり、3万3,000円(税込)の年会費を上回る。

アメリカン・エキスプレス®・ゴールド・プリファード・カードなら、年会費3万9,600円(税込)分の特典を有効活用できるかが損益分岐点になる。

例えばアメリカン・エキスプレス®・ゴールド・プリファード・カードのプライオリティ・パスを利用する予定があるのなら、それだけで約1万5,000円(1米ドル=150円で計算)の価値がある。カードの継続特典である無料宿泊券や、トラベルクレジット(1万円分)も利用した場合、年会費以上の得をしたことになるだろう。

電子マネーやスマホ決済の対応状況を確認

| カード名 | 利用可能な決済方法 |

|---|---|

| JCBカード | ・QUICPay ・iD ・nanaco ・楽天Edy ・WAON ・交通系電子マネー(一部対象外) ・au PAY ・メルペイ ・EPOS PAY など |

| エポスカード | ・Apple Pay ・Google Pay ・EPOS PAY ・PayPay ・d払い ・モバイルSuica ・楽天Edy |

| 楽天カード | ・Apple Pay ・Google Pay ・QUICPay+ ・iD ・nanaco ・楽天Edy ・WAON ・Suica ・楽天ペイ など |

| dカード | ・Apple Pay ・iD ・d払い |

| アメックスカード | Apple Pay |

特に日本独自の電子マネーやスマホ決済は、一般的にはアメックスカードのような外資系カードでは使えないことが多い。

また登録カードによってポイント付与率が異なることもあるので、欠かさずチェックしたい。

例えば楽天ペイはVisa、Mastercard、JCB、アメックスのクレジットカードであれば、原則、登録可能だ。ただしチャージ払いによるポイント還元率が1.5%になるのは、楽天カードを登録した場合のみである。ほかのクレカを登録した場合の還元率は、1.0%に留まってしまう。

d払いでは、dカードを登録した場合には1.0%還元となるが、ほかのクレジットカードでは0.0%というように、ポイント付与の対象外となるケースもある。

複数のカードで一度に申請しない

カード会社から、「入会特典やキャンペーン目的なのではないか」または「生活が困窮している返済能力に欠ける人なのではないか」と危惧されるからだ。

なぜクレジットカードの申し込み状況が把握されるのかというと、カードの申し込みおよび利用記録は信用情報機関にすべて登録されているためである。

カード会社は審査の際に必ず信用情報機関で申込者の信用情報を照会するので、「いつ、どのカードに申し込んだのか」はすべて筒抜けとなる。

複数枚のカードがほしいときには、まず1枚に申し込み、審査に通過してから次のカードの申し込みに進むと良い。

カードの増枠申請も同様です。保有している複数枚のカードで同時に増枠申請をしたり、増枠申請と同時に新しいカードを複数枚申し込んだりしては、生活の困窮を疑われてしまうかもしれません。

たけなわアヤコ(ファイナンシャル・プランナー)

よくある質問

審査の際、申告した収入や職業などの個人情報およびカードの信用情報(※)に問題がないと判断されれば、10枚でも20枚でも作成できる。

(※)信用情報機関によって管理されているクレジットやローンの利用記録のこと。カード会社は審査の際に必ず信用情報を照会する

20歳以上の人口である1億489万人(2022年3月1日時点)を基に、クレジットカードの総発行枚数は3億101万枚(248社の回答合計)から1人あたりの平均枚数を導き出している。

つまりクレカを所有していない人も比率に含まれていることから、実際の平均所有枚数はより多いことが推察される。

ただし既存のクレジットカードにキャッシング枠を付帯している、もしくは新しく作るカードにキャッシング枠を付帯しようとしている場合には少し注意が必要だ。

キャッシングは貸金業法の対象であることから、クレジット単体よりも審査が厳しくなるためである。

貸金業法では返済能力以上の貸し借りを防ぐため、年収の3分の1を超える契約を不可としている。新たな契約によって年収の3分の1を超える恐れがある場合には、審査落ちしやすいだろう。

また年収の3分の1を超えなかったとしても、年収や職業などとの兼ね合いから返済能力を超えるおそれがあると判断された場合にも審査には落ちる。

クレジットカードの海外旅行保険や国内旅行保険は、保険の適用条件が利用付帯と自動付帯に分かれる。

利用付帯の保険とは、旅行に伴う航空チケットやホテル代などをカードで支払うことを適用条件としたものである。一方、自動付帯はクレジットカードを携帯していればそれだけで保険が適用される。このような仕組みを利用して、保険金の総額を上乗せ(※)する人もいる。

(※)利用付帯のクレジットカードで支払いを済ませて保険を適用させたうえで、自動付帯のカードも保有

しかし近年は新型コロナウイルス感染症の影響を受けて旅行保険のニーズが低迷し、適用条件を自動付帯から利用付帯に変更するクレジットカードが相次いでいる点は注視しておきたい。

保険金の請求は、原則自ら申請しなくてはいけない。カード会社や保険項目によって必要な書類や手続きは異なるので、詳細は各社の公式サイトやサポート窓口で確認しよう。

以下は、海外旅行保険における傷害・疾病治療費用を請求する際にしなくてはいけない一般的なことである。

・病院で治療(費用は一時的に自分で立て替え、診断書や領収書を発行してもらう)

・カード会社の保険に関する窓口に連絡し、サポートおよび手続きの準備を依頼

この2点は、現地でなるべく早めに済ませよう。申請書類や診断書および領収書を送付し、手続きを完了させるのは一般的に帰国後である。

・国内外問わず、旅行好きな人なら…JCBカードW×エポスカード

・Amazonと楽天市場を併用する人なら…JCBカードW×楽天カード

・ポイント還元を重視する人なら…楽天カード×三井住友カード(NL)または楽天カード×三井住友カード ゴールド(NL)

・ポイントも特典もバランスよくほしい人なら…楽天カード×dカード

・車をよく運転する人なら…楽天カード×ENEOSカード S

・マイルをためたい人なら…楽天カード×ANAアメリカン・エキスプレス・カード

・ステータス性と高還元を両立したい人なら…楽天カード×三井住友カード プラチナプリファード

・特典の豊富さを重視する人なら…楽天カード×アメリカン・エキスプレス®・ゴールド・プリファード・カード

・手堅くステータス性を求める人なら…三井住友カード ゴールド(NL)×JCBゴールド

いずれも優秀な組み合わせなので、自分の利用目的に合わせて選ぶと良いだろう。

ただしゴールドカード以上になると、年会費のかかるカードが増えてくる。年会費の負担とお得さのバランスが釣り合っているかは、十分に検討する必要があるだろう。

・JCBカードW…18歳以上39歳まで

・JCB GOLD EXTAGE…20歳以上29歳まで

・楽天カード アカデミー…18歳以上28歳まで(高校生を除く学生のみ)

・JALカード navi(学生専用)…18歳以上29歳まで(高校生を除く学生のみ)

・学生専用ライフカード…18歳以上25歳まで(高校生を除く学生のみ)

カードの入会資格は申し込み前によく確認しよう。

たとえば、限度額が20万円のA社発行カードと、限度額が30万円のB社発行カードを所有している場合、2枚のカードの合計である50万円までがクレジット決済が可能だ。

一方、発行元が同じ2種のクレジットカードでは、2枚のうちより高い限度額が適用され、利用枠は共有になる。

たとえば限度額が20万円のA社発行カードと、限度額が30万円のA社発行カードを所有している場合、利用枠が共有となり30万円までのクレジット決済が可能になる。

例えばJCBカードWは海外旅行向きの特典が充実している

そこで全世界的にシェア率が高いVisaブランドを2枚目に持てば、カード決済できる店舗が増え、利便性が増す。

なかでもエポスカードなら、「JCBカードWに少ない国内優待を増やし、旅行保険も拡充できるので好相性」といった具合だ。

クレジットカードの申し込み状況は信用情報機関に登録され、カード会社はその情報を含めて審査を実施する。

収入や年齢など属性情報と照らし合わせたとき、申し込みがあまりに多く不審と判断されることがあるのだ。

常識的な範囲内の申し込みであれば、複数枚の申し込みだけで審査落ちすることはまずないが、1枚ずつ順番に申し込むのが無難である。

なお申し込みに関する情報の登録期間は、最長6ヵ月間だ。審査落ちの原因が申込枚数であるようであれば、6ヵ月を待ってから申し込むと良い。

また住所や氏名など個人情報に変更があったときには、カード会社に変更の申請をしなくてはいけない。カード枚数の分だけ、手続きの手間がかかってしまう。

年会費がかからないカードであっても、使わなくなったクレジットカードは解約するのが無難だ。

一般的には、1枚目はメインカードとして普段遣いしやすいものを選び、2枚目は1枚目のデメリットを補うものを選ぶことが多い。

3枚目であれば、汎用性が低いカードであっても使いこなしやすくなる。例えば以下のような使い方は3枚目に向いている。

・効率よくポイント還元を得るため特定店舗専用のサブカードとして…JCBカードW、楽天カード、三井住友カード(NL)、三井住友カード ゴールド(NL)

・ラグジュアリーな特典目当てのサブカードとして…アメリカン・エキスプレス®・ゴールド・プリファード・カード、ダイナースクラブカード、マリオットボンヴォイアメックスプレミアムカード

・JCB THE CLASをはじめインビテーションを狙うためのクレヒス修行用カードとして…JCBゴールド、JCBプラチナ

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

・ポイント還元率の高いクレジットカード10選

・ポイントがよく貯まるクレジットカード5選 効率的な貯め方も紹介

・最大還元率2.2%「リクルートカード」の特徴を解説

・ポイント還元率の高いSuica付帯のクレジットカード8選

・陸マイラーが得する!マイルが貯まるクレジットカード10選

・Visa、JCB、MasterCardの違い