初めてのクレジットカードをもつ場合、年会費無料のものや、ポイントが貯まりやすく使いやすいものがおすすめだ。使いたいシーンによってもお得なカードは違うため、自身のライフスタイルに合ったものを意識して選ぶことが重要だ。

- ネットで使いたい新社会人・大学生におすすめ…dカード、Orico Card THE POINT、楽天カード

- お得に普段使いしたい新社会人・大学生におすすめ…三井住友カード(NL)、リクルートカード、三菱UFJカード

- 海外旅行で使いたい新社会人・大学生におすすめ…JCBカードW、JAL CLUB EST

- 使わなくても持っているだけでお得!…エポスカード、SAISON CARD Digital

(公式サイト)

初めてのクレジットカードを選ぶポイント

初めてのクレジットカードはシンプルな仕組みのものを選ぶと良い。クレジットカード選びの基本になるポイントは以下の4つだ。

カードを使っていくうちに物足りなさを感じたら、2枚目以降のクレジットカードも検討してみましょう。2枚目以降も1枚目を選んだときと同様、年会費、ポイントサービス、国際ブランド、付帯サービスが重要です。

モリソウイチロウ(ライター)

年会費は無料、かかっても元を取れる

特に、クレジットカードをもつことに不安感があったり、利用シーンが想像できず何をどう選んでいいか分からなかったりする場合は、年会費が無料のものを選ぶといい。

中には、条件付きで年会費が無料になるカードもある。たとえば、三菱UFJカードの年会費は永年無料。

年会費が無料になる条件として、1年間に一定額以上の利用を求めるカードもありますが、多くは容易にクリアできる条件であることが多いです。

モリソウイチロウ(ライター)

そうしたカードは、条件なしで無料のものと比べてサービスが多少充実していると考えてよいだろう。ただし、年会費がかかってしまうと、その分、損をしてしまうので注意が必要だ。

| カード | 条件 |

|---|---|

| 三菱UFJカード | 永年無料 |

| au PAYカード | 年間1回の利用で無料(あるいはauの契約がある) |

| セゾンパール・アメリカン・ エキスプレス・カード |

年間1円以上の利用で無料 |

| ENEOSカードS | 年間1回以上の利用で無料 |

| JCB一般カード | 年間50万円(税込)以上のショッピング利用等で無料 |

年会費がたとえ有料であっても、カードの使いみちがはっきりしていて確実に元が取れ、さらにそれ以上のメリットが得られるなら検討してみてもよい。

さらに、dカード GOLDの年間ショッピング利用額が100万円(税込)以上だと1万1,000円(税込)相当のクーポンが、200万円(税込)以上だと2万2,000円(税込)相当のクーポンが進呈される。

ドコモの携帯料金の支払いが多く、カードショッピング利用が年間100万円を超えることが確実な人なら、dカード GOLDも検討対象にしていいだろう。

ポイントが貯まりやすく使いやすい

クレジットカードで支払うと、支払い金額に応じてポイントが付与される。貯まったポイントはカード利用代金に充当したり、商品に交換できたり、他社ポイントに交換できたりする。基本的には交換対象の選択肢が多いポイントが使いやすいといえる。

ポイントが貯まりやすいカードかを判断するには、ポイント還元率を確認する必要がある。

ポイント付与対象は主にショッピング利用分だ。一方で、金券の購入、電子マネー等のチャージ、公共料金の支払い分などについては対象外か、ポイントの付与率が少なく設定されているケースもある。

クレジットカードで現金を借りるキャッシングではポイントは付与されない。

ポイント還元率は貯まったポイントの交換対象によって違ってくるため、カード会社によっては明記していないこともある。

一方、nanacoポイントに交換する場合は、OkiDokiポイント1ポイント→nanacoポイント5ポイント(5円相当)のレートが適用され、1%の還元率が割り出される。

※本記事では、高いレートの交換対象で還元率を割り出している。

国際ブランドはVISAかMastercard

海外旅行をあまりしない人やハワイ、韓国、台湾が主な海外旅行先という人はJCBを選んでもよいでしょう。

モリソウイチロウ(ライター)

1つのクレジットカードには1つの国際ブランドがついており、それによって国内外の店舗で幅広く使うことができる。

日本で発行されているクレジットカードについている国際ブランドは以下だ。

Mastercard……VISAに次いで世界的に有名な国際ブランド。ヨーロッパで強い。クレジットカードを直接発行しておらず、ライセンスを提供している。

JCB……日本発の国際ブランド。ハワイ、韓国、台湾など日本人の観光客の多い地域での使い勝手が良い。

アメリカン・エキスプレス……ハイステータスなブランド。優待サービスも充実。

ダイナースクラブ……世界初の多目的型クレジットカード。ハイステータスであり、グルメやトラベル&エンターテインメントの優待が充実。

出典:三井住友カードより

日本における国際ブランド別のシェア率は、VISAが50.8%、JCBが28.0%、Mastercardが17.8%、その他が3.4%である。(出典:イプソス株式会社「2020年キャッシュレス大規模調査」)

基本的にはVISAかMastercardかJCBのいずれかのカードを持っていれば、クレジット決済可能な店舗等で確実に使えると考えていいだろう。ただし、日本人観光客が比較的少ない海外ではJCBが使えないことがある。

多くのカードでは、複数の国際ブランドから選択できる。その一例を次に挙げておこう。

| カード | 国際ブランド |

|---|---|

| dカード | ・Visa ・Mastercard |

| 楽天カード | ・Visa ・Mastercard ・JCB ・アメリカン・エキスプレス |

| Orico Card THE POINT | ・Mastercard ・JCB |

| 三井住友カード(NL) | ・Visa ・Mastercard |

| リクルートカード | ・Visa ・Mastercard ・JCB |

付帯サービスが自分の生活に合う

一般的な付帯サービスを次に挙げてみよう。

| 付帯サービス | 内容 |

|---|---|

| 旅行サポート | 旅行予約、旅行中の問い合わせ窓口、空港での各種優待、海外レンタカー優待など |

| 旅行傷害保険 | 旅行中のケガや病気の治療費等を補償 |

| ショッピング保険 | カードで購入した商品の破損や盗難を補償 |

| 提携店での優待 | 提携店で割引やポイントアップなどが適用 |

旅行、特に海外旅行に行く機会の多い人は、旅行サポートや旅行傷害保険が付帯するカードを選ぶといい。たとえば、JCBカードWは海外旅行のサポートや保険が充実している。

・海外にてカードで購入した商品に対し購入日から90日間、最高100万円まで補償する「ショッピングガード保険」の付帯

・空港免税店、海外レンタカーなどでの割引サービス

・現地加盟店の情報やオプショナルツアー、各種チケットの手配、カードの紛失・盗難時のサポートが受けられる「JCBプラザコールセンター」の利用

出典:JCB

カードを使って比較的高額な商品を購入する機会の多い人は、ショッピング保険が付帯するカードを選ぶといい。dカードやリクルートカードなどは国内外のショッピングに対して保険が付帯している。

また、ショッピングや外食、国内レジャーを楽しむ機会の多い人は、特約店での優待が充実しているカードを選ぶといい。

たとえばエポスカードは全国の商業施設、飲食店、カラオケ、美容院、ネイルサロン、遊園地、スパ・温泉、舞台・イベント、映画、レンタカー・カーシェア、旅行予約など約1万店舗で割引やポイントアップなどの優待を受けられる。

・イオンシネマのシネマチケット1,800円(一般価格)が1,400円(※エポトクプラザからシネマチケットの事前購入)

・カラオケ館(複数店舗)のルーム料金30%オフ

・ニッポンレンタカーの基本料金最大15%オフ

・HISでポイント3倍

出典:エポトクプラザ

一般論として、同じカード会社であれば一般カードより、ゴールドカードやプラチナカードのほうが付帯サービスもより充実しています。たとえば、ゴールドカード以上のランクでは、国内主要空港のラウンジを無料で利用できるサービスが付帯します。

モリソウイチロウ(ライター)

ネットで使いたい新社会人・大学生が初めてもつのにおすすめのクレジットカード3選

海外のサイトで利用する可能性がある場合、国際ブランドには世界的に高いシェア率をもつVISAかMastercardを選ぶとよいでしょう。

モリソウイチロウ(ライター)

楽天カード…楽天市場で3%還元

| ここがお得! | 楽天市場で3%還元 |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | ・Visa ・Mastercard ・JCB ・アメリカン・エキスプレス |

| ポイント種類 | 楽天ポイント |

| 基本還元率 | 1% |

| 申込条件 | 18歳以上(高校生は除く) |

| 限度額 | 最高100万円 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・カード盗難保険 |

| 優待特典 | ・楽天市場利用分に基本ポイントに加え1%分の特典ポイント ・ハワイラウンジ ・ハワイ特典クーポン ・トラベルサービス(Wi-Fiレンタル、海外レンタカー、 手荷物宅配、防寒具一時預かりサービス)優待 ・楽天カードポイントプラス(特約店でのポイントアップ) |

| 審査・発行期間 | 通常約1週間でのお届け |

| 詳細 | 公式サイト |

楽天市場でのショッピングには1%のポイントが付与され、支払いを楽天カードで行うと、基本の1%還元に加えて特典ポイントとして1%分が付与され、合計で3%還元になる。

さらに、楽天市場アプリ経由のショッピング分には0.5%分が加算される。また、カード利用代金の引き落とし口座を楽天銀行に設定すると、楽天市場でのカード利用に0.5%分のポイントが加算される。それらの加算分も合計した場合、4%還元となり、非常に還元率の高いカードである。

それらのポイントはすべて、楽天グループで共通して使える楽天ポイントとして付与されるので、ポイントが一つにまとまって使いやすいというのもメリットだ。

楽天ポイントカード加盟店では、楽天カードの提示により現金決済時にも楽天ポイントが付与される。該当の店舗で楽天カードにて支払うと基本の1%還元とのポイント2重取りができる。

| 加盟店 | 楽天カード基本 ポイント還元率 |

楽天ポイントカード 提示ポイント還元率 |

|---|---|---|

| ファミリーマート | 1% | 0.5% |

| マクドナルド | 0.5% | |

| 東急百貨店 | 0.5% | |

| ミスタードーナツ | 1% | |

| ニッポンレンタカー | 0.5% |

また、スマホ決済の楽天ペイに楽天カードでチャージすると、チャージ時に0.5%分、支払い時に1%分の楽天ポイントが付与されて合計1.5%還元になる。なお、楽天ペイにチャージできるクレジットカードは楽天カードだけだ。

楽天ポイントカード加盟店で、かつ楽天ペイ利用が可能な店舗では、チャージ時の0.5%分、支払い時の1%に加えて、楽天ポイントカード提示によるポイントの3重取りもできる。

上の表で挙げた中でいうと、マクドナルトとニッポンレンタカー以外でその3重取りができ、ファミリーマートが合計2%、東急百貨店が合計2%、ミスタードーナツが合計2.5%還元になる。

楽天カードはポイントが貯まりやすいのが特徴ですが、公共料金の多くで支払い分が0.2%還元に設定されているため、公共料金の支払いには向かないといっていいでしょう。

モリソウイチロウ(ライター)

dカード…ネットショッピングのd払いで最大4%還元

| ここがお得! | ネットショッピングで最大4%還元 |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | ・Visa ・Mastercard |

| ポイント種類 | dポイント |

| 基本還元率 | 1% |

| 申込条件 | 満18歳以上(高校生を除く) |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・dカードケータイ補償 ・お買物あんしん保険 ・紛失・盗難補償 ・海外旅行傷害保険(29歳以下のみ・利用付帯) ・国内旅行傷害保険(29歳以下のみ・利用付帯) |

| 優待特典 | ・トラベルデスク(海外) ・海外緊急カード発行(VISAブランドのみ) ・海外レンタカー割引優待 ・dカード特約店 |

| 審査・発行期間 | 最短5日でカード到着 |

| 詳細 | 公式サイト |

まず、dカードをd払いの支払いカードにすると、dカード支払い特典0.5%分と、d払い利用時の基本還元率0.5%で合計1%還元になる。

・メルカリ

・ニッセンオンライン

・出前館

・ピザーラ

・エイチ・アイ・エス

・東京電力

・宝くじ公式サイト

出典:d払い

さらに、キャンペーンページからエントリーした上で、毎週金・土曜日にd払いでネットショッピングすると「d曜日ポイント」として3%分が加算され、合計4%還元になる。

dカードの利用で貯まるdポイントは共通ポイントでもあり、dポイント加盟店では現金決済時にもカード提示により所定のポイントが付与される。

また、クレジット決済すると、1%の基本ポイントに加え、カード提示によるポイントを2重取りできる。

| 加盟店 | dカード基本 ポイント還元率 |

dポイントカード 提示ポイント還元率 |

|---|---|---|

| マクドナルド | 1% | 0.5% |

| ファミリーマート | 0.5% | |

| ミスタードーナツ | 1% | |

| 京王百貨店 | 0.5% | |

| エディオン | 0.5% |

dカード利用によりポイントアップや割引を受けられるdカード特約店というものがある。一部店舗ではdポイントカード提示ポイントも併せて獲得でき、ポイント3重取りが可能だ。

| 特約店 | dカード基本 ポイント還元率 |

特約店ポイント 還元率・割引等 |

付加ポイント |

|---|---|---|---|

| ENEOS | 1% | 0.5% | 燃料油2Lあたり 1ポイント |

| マツモトキヨシ | 2% | dポイントカード 提示分1% |

|

| オリックスレンタカー | 3% | - | |

| ノジマ | 3%オフ | dポイントカード 提示分1% |

|

| スターバックスカード | 3% | - |

dカードはネットショッピングでポイントが貯まりやすいだけでなく、公共料金の支払い分にも1%分のポイントが付与されるため、初めてもつクレジットカードとして十分おすすめできます。

モリソウイチロウ(ライター)

Orico Card THE POINT…ネットショッピングで2%以上還元

| ここがお得! | ネットショッピングで2%以上還元 |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | ・Mastercard ・JCB |

| ポイント種類 | オリコポイント |

| 基本還元率 | 1% |

| 申込条件 | 満18歳以上 |

| 限度額 | 審査に基づき決定 |

| 付帯保険 | 紛失・盗難保証 |

| 優待特典 | 海外・国内トラベルサポート (パッケージツアー割引、格安航空券割引、 レンタカー予約割引) |

| 審査・発行期間 | 2~3週間でお届け |

基本の還元率が1%で、特別加算分として0.5%分、さらにオリコモール上でショップごとに設定された特典ポイントが加算され2%以上の還元率になる。

たとえば、楽天市場を利用する場合、オリコモール経由を経由しOrico Card THE POINTで支払うと、楽天会員ポイントも加算され、楽天カードと同じ合計3%還元が実現する。

街のau PAY加盟店で利用する場合は、いったんスマホ決済のau PAYにチャージしてから支払うと、支払い時に付与される0.5%分のPontaポイントと合わせて1.5%還元になる。au PAYへのチャージはMastercardブランドのOrico Card THE POINTのみ可能だ。

カード入会後6ヵ月間は、合計利用金額50万円を上限として2%のポイント還元率が適用される。

au PAY加盟店以外、そして2%還元が適用されるカード入会から6ヵ月間はOrico Card THE POINTで直接クレジット決済をすればいい。

公共料金や税金、国民年金の支払い分もポイント付与対象なのでポイントを貯めやすいのも魅力です。

モリソウイチロウ(ライター)

お得に普段使いしたい新社会人・大学生が初めてもつのにおすすめのクレジットカード3選

特定の店舗で非常に高いポイント還元率が適用されるカードもあるため、外出時の自分の行動パターンを振り返り、そうした店舗をよく利用しているようであれば、取得を検討してみましょう。あるいは、支払先がどこであれ高い還元率が適用されるカードを選ぶのも手です。どのカードが一番ポイントを獲得できるかは人によって異なるので、簡単にシミュレーションしてみると良いでしょう。

モリソウイチロウ(ライター)

三井住友カード(NL) |

リクルートカード |

三菱UFJカード | |

|---|---|---|---|

| ここがお得! | 対象のコンビニ・ 飲食店でスマホのタッチ決済利用で最大7%還元 ※1 |

1.2%の 高還元率カード |

コンビニエンスストア (セブン‐イレブン)やコカ・コーラ自販機で5.5%還元※5 |

| 年会費 | 無料 | 無料 | 永年無料 |

| 国際ブランド | ・Visa ・Mastercard |

・Visa ・Mastercard ・JCB |

・Visa ・Mastercard® ・JCB ・American Express® |

| ポイント種類 | Vポイント | リクルートポイント | グローバルポイント |

| 基本還元率 | 0.5% ※2 |

1.2% | 0.5% |

| 審査・発行期間 | 最短10秒 ※3 | (Visa/Mastercard) 約3~4週間 (JCB)最短3営業日で発行 |

最短翌営業日 ※Mastercard®とVisaのみ |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト |

| 詳細 | 詳細 | 詳細 | 詳細 |

※三菱UFJカードについて、2025/5/1時点の情報です。

※1 スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※1 iD、カードの差し込み、磁気取引は対象外です。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 通常のポイントを含みます。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 【通常】ご利用金額200円(税込)につき1ポイント(0.5%)

※3 即時発行ができない場合があります。

※5 1ポイント5円相当の商品に交換した場合

※5ポイント還元には上限など各種条件がございます

三井住友カード(NL)…対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元

| ここがお得! | 対象のコンビニ・飲食店でスマホのタッチ決済利用で最大7%ポイント還元 ※1 |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | ・Visa ・Mastercard |

| ポイント種類 | Vポイント |

| 基本還元率 | 0.5% ※2 |

| 申込条件 | ・満18歳以上(高校生は除く) ・20歳未満は保護者の同意が必要 |

| 利用可能枠 | 総利用枠:~100万円 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・紛失・盗難・不正利用補償 |

| 優待特典 | ・対象のコンビニ・飲食店でスマホのタッチ決済で最大7%還元(※) ・トラベルサービス (宿泊・航空券優待、ツアー優待、海外レンタカー優待、空港宅配優待、 手荷物預かりサービス優待、レンタルモバイル優待、スーツケースレンタル優待) ・VJデスク(海外窓口) |

| 審査・発行期間 | 最短10秒 ※3 |

| 詳細 | 公式サイト |

※ スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※ iD、カードの差し込み、磁気取引は対象外です。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※ Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 【通常】ご利用金額200円(税込)につき1ポイント(0.5%)

※3 即時発行ができない場合があります。

対象店舗は次のとおりだ。

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です

出典:三井住友カード

学生のカード会員は、対象のサブスクリプションサービスや携帯料金、スマホ決済(LINE Payのチャージ&ペイ)をカード支払いすることでポイントアップが適用される。学生にとってとてもお得な仕組みといっていいだろう。

三井住友カード(NL)は2023年7月1日より対象のコンビニ・飲食店でのポイント還元率が最大5%から7%にアップしました。ただし7%還元になるのは、スマホのVisaのタッチ決済・Mastercard®コンタクトレスのみであることに注意しましょう。

モリソウイチロウ(ライター)

リクルートカード…1.2%の高還元率カード

| ここがお得! | 1.2%の高還元率カード |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | ・Visa ・Mastercard ・JCB |

| ポイント種類 | リクルートポイント |

| 基本還元率 | 1.2% |

| 申込条件 | (Visa/Mastercard)18歳以上で 本人または配偶者に安定した収入のある方、 または18歳以上で学生の方 (高校生を除く) (JCB)18歳以上(高校生除く) |

| 限度額 | (Visa/Mastercard)一般の方は 10~100万円、学生の方は10~30万円 (JCB)審査の上決定 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・国内旅行傷害保険(利用付帯) ・ショッピング保険 ・紛失・盗難補償 |

| 優待特典 | (JCB)

・トラベルサービス(海外Wi-Fiレンタル、空港宅配、 海外・国内レンタカー、空港免税店割引)優待 ・JCBプラザ ・JCBプラザコールセンター ・JTB海外緊急サポートデスク ・紛失盗難海外サポート |

| 審査・発行期間 | (Visa/Mastercard)約3~4週間 (JCB)最短3営業日で発行 |

| 詳細 | 公式サイト |

電子マネーへのチャージ分がポイント付与対象外のカードがあるが、リクルートカードでは、対象電子マネーの合算で月間3万円までのチャージ分にはポイントが付与される。

ポイント付与対象の電子マネーは以下だ。

Visa、Mastercardブランド…nanaco、モバイルSuica、楽天Edy、SMART ICOCA

各電子マネーでは支払い時にポイントが付与されるので、月間3万円分までならポイント2重取りが可能だ。

| 電子マネー | リクルートカード基本ポイント還元率 | 電子マネー利用ポイント |

|---|---|---|

| nanaco | 1.2% | 0.5%(一部例外あり) |

| モバイルSuica | 2%(JR東日本・新幹線) 0.5~1%(店舗) |

|

| 楽天Edy | 0.5% | |

| SMART ICOCA | 条件クリアで10%(JR西日本) 0.5%(店舗) |

公共料金の支払いでも1.2%のポイント還元があるので、カード選びに迷ったら優先的に検討してみてください。

モリソウイチロウ(ライター)

リクルートカードは年会費無料のカードとしては付帯保険がかなり充実している。

旅行損害保険の補償額は海外が最高2,000万円、国内が最高1,000万円に設定されている。

いずれも、旅行代金をクレジット決済した場合に付帯する「利用付帯」だが、年会費無料カードで海外と国内の補償の両方が付帯しているものは少ない。

クレジット決済で購入した商品の破損・盗難などの損害を、購入日から90日間、年間200万円まで補償するショッピング保険も付帯する。年間200万円というのは年会費無料カードとしてはかなり大きな金額といっていいだろう。

旅行や比較的高額な商品を購入する機会の多い人にとっては、保険が充実しているメリットの大きいカードといえる。

三菱UFJカード…コンビニエンスストア(セブン‐イレブン)やコカ・コーラ自販機で5.5%還元※2

| ここがお得! | コンビニエンスストア(セブン‐イレブン)やコカ・コーラ自販機で5.5%還元※2 |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | ・Visa ・Mastercard ・JCB ・American Express® |

| ポイント種類 | グローバルポイント |

| 基本還元率 | 0.5% |

| 申込条件 | 18歳以上で本人または配偶者に安定した収入のある方、 または18歳以上で学生の方(高校生を除く) |

| 限度額 | 社会人の方は10~100万円、学生の方は10~30万円 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・ショッピング保険 (海外のみ、国内は分割払い・リボ払い時、 登録型リボ「楽Pay」登録中に適用) ・盗難・紛失補償 |

| 優待特典 | ・ツアーデスク(ツアー、ホテル、航空券の申し込み&ツアー割引) ・海外アシスタンスサービス「ハローデスク」 ・国内外レンタカー割引 ・海外おみやげ宅配サービス割引 ・スーツケースレンタル優待 ・海外Wi-Fiルーターレンタル割引 ・優待・特典付きチケットサービス ・ゴルフ場予約代行 ・ファイナンシャルプランナー無料保険相談サービス ・三菱UFJフィナンシャル・グループ各社で優待 |

| 審査・発行期間 | 最短翌営業日 ※Mastercard®とVisaのみ |

さらに、2024年7月31日までのキャンペーンとして、上記の対象店舗のご利用でグローバルポイントが最大19%還元になる。

※1 各社のご利用金額の合算、集計は行いません。各社単位でのご利用金額に応じてポイントを付与いたします。

※1 Apple PayはQUICPay(クイックペイ)でのご利用が対象となります。

※1 Apple Pay、QUICPayはMastercard®とVisaのみでご利用可能となります。

※2 ポイント5円相当の商品に交換した場合

※2 ポイント還元には上限など各種条件がございます

なお、登録型リボ「楽Pay」に登録し、さらに参加登録とMUFGカードアプリへのログインにより、5.5%還元※となる。これらの対象店舗でさらに常時5%が加算される。

※ポイント還元には上限など各種条件がございます

三菱UFJカードは旅行でさまざまな優待があるのも特徴だ。

また、国内レンタカーのうちトヨタレンタカー、ニッポンレンタカー、日産レンタカー、オリックスレンタカーでは5%割引、MMCレンタカーでは25%割引が適用される。海外レンタカーでは最大で20%の割引が適用される。

そのほか、海外アシスタンスサービス「ハローデスク」の提供、海外おみやげ宅配サービス割引、スーツケースレンタル優待、海外Wi-Fiルーターレンタル割引などが利用できるので、旅行の機会がたびたびあるならメリットは大きいだろう。

三菱UFJカードの年会費は永年無料。

モリソウイチロウ(ライター)

海外旅行で使いたい新社会人・大学生が初めてもつのにおすすめのクレジットカード2選

海外旅行では多額の現金を持ち歩くよりも、クレジットカードを使ったほうがセキュリティ上、安心だ。

国際ブランドについては、世界的なシェア率で考えてVISAかMastercardがまずは候補に挙がる。しかし、ハワイや台湾、韓国など日本人観光客が比較的多い国や地域では優待店を多く抱えるJCBを選んでもよい。

海外旅行へひんぱんに行く人なら、航空会社提携のクレジットカードでマイルを効率よく貯めて、特典航空券の獲得を狙ってみてもいいでしょう。

モリソウイチロウ(ライター)

JCBカードW |

JAL CLUB EST | |

|---|---|---|

| ここがお得! | 海外旅行の サービスが充実 |

マイルがどんどん 貯まる20代限定カード |

| 年会費 | 無料 | 2,200円(税込) ※初年度無料 |

| 国際ブランド | JCB | ・Visa ・Mastercard ・JCB |

| ポイント種類 | Oki Dokiポイント | JALマイル |

| 基本還元率 | 1% | 1%(マイル還元率) |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・ショッピングガード保険(海外) ・紛失・盗難補償 |

・海外旅行傷害保険(自動付帯) ・国内旅行傷害保険(自動付帯) |

| 優待特典 | ・トラベルサービス (海外Wi-Fiレンタル、空港宅配、 海外・国内レンタカー、空港免税店割引)優待 ・JCBプラザ ・JCBプラザコールセンター ・JTB海外緊急サポートデスク ・紛失盗難海外サポート |

・JALカード割引(会員限定運賃) ・空港店舗・免税店割引 ・会員専用国内線予約 ・ツアー最大3%割引 ・機内販売10%割引、マイル2倍 ・ホテルニッコー&JALシティ優待特典 ・国内レンタカー割引、マイル2倍 ・空港パーキング割引、マイル2倍 ・手荷物・コート一時預かり、 Wi-Fi・携帯電話レンタル割引 |

| 審査・発行期間 | 最短5分 | 発行会社により異なる |

| 公式サイト | 公式サイト | 公式サイト |

| 詳細 | 詳細 | 詳細 |

JCBカードW…海外旅行サービスが充実

| ここがお得! | 海外旅行サービスが充実 |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | JCB |

| ポイント種類 | Oki Dokiポイント |

| 基本還元率 | 1% |

| 申込条件 | ・18歳以上39歳以下で、本人または配偶者に安定継続収入がある ・18歳以上39歳以下の学生(高校生を除く) |

| 限度額 | 審査の上決定 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・ショッピングガード保険(海外) ・紛失・盗難補償 |

| 優待特典 | ・トラベルサービス (海外Wi-Fiレンタル、空港宅配、海外・国内レンタカー、 空港免税店割引)優待 ・JCBプラザ ・JCBプラザコールセンター ・JTB海外緊急サポートデスク ・紛失盗難海外サポート |

| 審査・発行期間 | 最短5分 |

| 詳細 | JCB CARD W |

海外主要都市に設置されたサービス窓口やJCBプラザ、JCBプラザラウンジがあるというのも旅行中の心強い味方だ。

世界の主要な観光地にはJCBカードの優待店があり、「たびらば」というJCBのサイトで検索可能だ。上手に利用すればお得に旅を楽しめるだろう。

特にハワイでは200店舗以上で割引やプレゼントが提供されており、循環シャトルバス「ワイキキトロリー・ピンクライン」ではカードの提示により無料で乗車できる。

JCBカードWはポイント還元率も高い。JCBの自社発行カードの還元率は0.5%だが、JCBカードWは2倍の1%だ。

提携店「JCBオリジナルシリーズパートナー」ではポイントアップが適用され、自社発行カードのポイント付与を1倍として最大20倍(JCBカードWでは最大21倍)が付与される。

よく利用する店舗が提携店に含まれていれば、普段使いのカードとしてもお得に活用できるはずだ。

| 提携店名 | 「JCBカードW」 での倍率 |

「JCBカードW」 での還元率 |

|---|---|---|

| スターバックス(eGift) | 21倍 | 10.5% |

| スターバックス (スターバックス カードへの オンライン入金・オートチャージ) |

11倍 | 5.5% |

| オリックスレンタカー | 7倍 | 3.5% |

| 洋服の青山 | 6倍 | 3% |

| AOKI | ||

| キッザニア東京 キッザニア甲子園 |

||

| Amazon.co.jp | 4倍 | 2% |

| 京王百貨店 | ||

| セブン‐イレブン | ||

| メルカリ | 3倍 | 1.5% |

| ドミノ・ピザ | ||

| ビックカメラ | ||

| タイムズパーキング |

JCBカードWの入会条件は18歳から39歳で、その間に入会すると40歳以降も年会費無料のまま継続してカードを持てるのでおすすめです。

モリソウイチロウ(ライター)

JAL CLUB EST…マイルがどんどん貯まる20代限定カード

| ここがお得! | マイルがどんどん貯まる20代限定カード |

|---|---|

| 年会費 | 2,200円(税込) ※初年度無料 |

| 国際ブランド | ・Visa ・Mastercard ・JCB |

| ポイント種類 | JALマイル |

| 基本還元率 | 1%(マイル還元率) |

| 申込条件 | ・20歳以上30歳未満 ※30歳になる誕生月の4ヵ月前の月末まで申し込み可 |

| 限度額 | ・10~100万円(VISA/Mastercard) ・審査の上決定 |

| 付帯保険 | ・海外旅行傷害保険(自動付帯) ・国内旅行傷害保険(自動付帯) |

| 優待特典 | ・JALカード割引(会員限定運賃) ・空港店舗・免税店割引 ・会員専用国内線予約 ・ツアー最大3%割引 ・機内販売10%割引、マイル2倍 ・ホテルニッコー&JALシティ優待特典 ・国内レンタカー割引、マイル2倍 ・空港パーキング割引、マイル2倍 ・手荷物・コート一時預かり、Wi-Fi・携帯電話レンタル割引 |

| 審査・発行期間 | 発行会社により異なる |

JAL CLUB EST(普通カード)は20代だけが申し込めるカードで、年会費は2,200円(税込)だ。国際ブランドにアメリカン・エキスプレスを選んだ場合のみ年会費とサービス内容が異なるが、ここではその他のブランドのみ紹介する。

| ボーナスマイル名 | 概要 | 通常 ボーナス |

JAL CLUB EST 限定ボーナス |

|---|---|---|---|

| 入会搭乗 ボーナス |

入会後初めての搭乗時に進呈 | 1,000マイル | 1,000マイル |

| 毎年初回搭乗 ボーナス |

入会搭乗ボーナス獲得年の翌年以降、 毎年最初の搭乗時に進呈 |

1,000マイル | 1,000マイル |

| 搭乗ごとの ボーナス |

- | フライトマイルの 10%プラス |

フライトマイルの 5%プラス |

JALカードは、ショッピング利用によりポイントではなくマイルが付与される。JAL CLUB ESTではマイルが通常の2倍付与されるショッピングマイル・プレミアムに自動入会され、100円の利用で1マイルが貯まる。

貯めたマイルは通常36ヵ月の有効期限だが、このカードの会員期間中に貯めたものに関しては60ヵ月まで延長されるので長期間にわたってマイルを貯められる。

国際線利用時にはJALビジネスクラス・チェックインカウンター、自動チェックイン機を利用できるので、混雑時でもスムーズな手続きが可能だ。このサービスは同じランクのJAL普通カードは付帯していない。

海外旅行だけでなく国内の旅行・移動も多いなら、年間5回まで国内線のサクララウンジを利用できることも大きなメリットだ。同行者1名まで一緒に入室できる。

年会費が有料ですが、非常にマイルが貯まりやすく、旅行をグレードアップしてくれるサービスを活用できます。JALの利用が多い20代に非常にお得なカードだと言えるでしょう。

モリソウイチロウ(ライター)

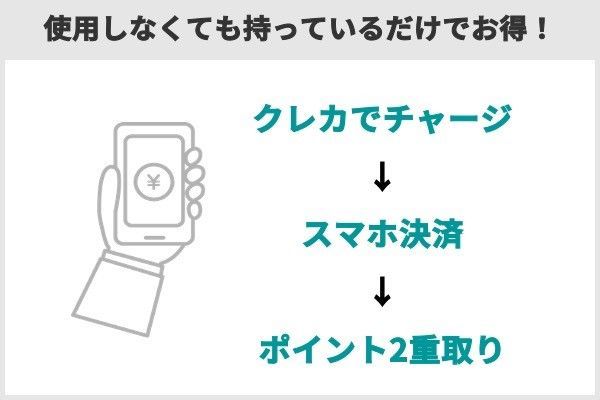

使わなくても持っているだけでお得なクレジットカード2選

電子マネーやスマホ決済があればクレジットカードは不要という考える人もいるかもしれませんが、一般的にポイント還元率はクレカのほうが高いです。クレカでチャージして電子マネーやスマホ決済で支払うことでポイントの2重取りが可能なケースも多くお得です。

モリソウイチロウ(ライター)

エポスカード |

SAISON CARD Digital | |

|---|---|---|

| ここがお得! | マルイ&約1万店舗で優待 | セゾンの多彩な優待 |

| 年会費 | 無料 | 無料 |

| ポイント種類 | エポスポイント | 永久不滅ポイント |

| 基本還元率 | 0.5% | 0.5% |

| 付帯保険 | ・海外旅行傷害保険(自動付帯) ・盗難・紛失補償 |

・紛失・盗難補償 ・カード不正利用補償 |

| 優待特典 | ・1万店舗で優待(割引・ポイントアップ) ・トラベル優待(HIS・ 日本旅行でポイントアップ、 空港パーキング優待、 国際線クローク一時預かり、 国際線クロークコート預かり、おみやげ通販) ・海外サポートデスク ・海外緊急デスク |

・優待ショップ割引&サービス ・apollostation・出光・シェル優待 (永久不滅ポイントと同時に Pontaポイントを付与) ・abemaTV・プレミアム3ヵ月間無料 ・国内・海外レンタカー優待 ・カーシェアリング優待 ・ツアー最大8%割引 ・イープラス (チケット先行予約、優待割引) ・トラベルサービス優待 (国際線手荷物一時預かり、 コート預かり、手荷物宅配、 海外・国内用Wi-Fiレンタル) |

| 審査・発行期間 | 最短即日発行 | 最短5分でデジタルカードを発行、 後日カードをお届け |

| 公式サイト | 公式サイト | 公式サイト |

| 詳細 | 詳細 | 詳細 |

エポスカード…マルイ&約1万店舗で優待

| ここがお得! | マルイ&約1万店舗で優待 |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | Visa |

| ポイント種類 | エポスポイント |

| 基本還元率 | 0.5% |

| 申込条件 | 満18歳以上(高校生を除く) |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・海外旅行傷害保険(自動付帯) ・盗難・紛失補償 |

| 優待特典 | ・1万店舗で優待(割引・ポイントアップ) ・トラベル優待 (HIS・日本旅行でポイントアップ、空港パーキング優待、 国際線クローク一時預かり、 国際線クロークコート預かり、おみやげ通販) ・海外サポートデスク ・海外緊急デスク |

| 審査・発行期間 | 最短即日発行 |

| 詳細 | 公式サイト |

また、全国の商業施設、飲食店、カラオケ、遊園地、スパ・温泉、舞台・イベント、映画、レンタカー・カーシェア、旅行予約、美容院、ネイルサロンなど約1万店舗で割引やポイントアップなどの優待が提供される。

| 優待店名 | 優待内容 |

|---|---|

| AROMIC STYLE 戸塚モディ | 月2回、5%オフ |

| ハウステンボス | 宿泊料金優待価格、1DAYパスポート5%オフ、 お土産ショップ5%オフ、一部レストラン5%オフ |

| 東京ジョイポリス | デイパスポート300円割引(5名まで) |

| 鴨川シーワールド | 施設料金優待(5名まで) |

| カラオケ館(複数店舗) | ルーム料金30%オフ |

| 渋谷HUMAXシネマ | 映画一般鑑賞料金1,900円→1,300円 |

| イオンシネマ | 一般価格1,800円→1,400円(要事前購入) |

| ユナイテッド・シネマ/ シネプレックス |

当日窓口一般価格1,900円→1,300円(要事前購入) |

| オリックスレンタカー | 基本料金最大50%オフ |

| ルートインホテルズ | 10%オフ |

ここに挙げたもの以外の店舗は優待情報をまとめたサイト「エポトクプラザ」で検索できる。外出時には常にカードを携帯しておき、必要に応じて優待店を検索するといいだろう。

エポスカードは付帯保険も充実している。旅行代金のクレジット決済の有無にかかわらず、最高500万円の海外旅行傷害保険が自動付帯する。年会費無料カードの中では、旅行傷害保険が自動付帯するものは少ない。

自動付帯のメリットは、ほかのクレジットカードで旅行代金を支払った場合、そのカードの旅行傷害保険とエポスカードの保険が両方付帯することだ。傷害死亡・後遺障害を除く保険項目に関しては、両方の保険金額が合算される。

エポスカードをもっておくだけで、万が一の時の保険金額を増額できることになります。年会費無料カードであることを考えると、大きなメリットといっていいでしょう。

モリソウイチロウ(ライター)

また、ハワイ・韓国・台湾など主要観光地で割引などの特典を利用できる。たとえば韓国のロッテ免税店では最大15%の割引が適用される。

SAISON CARD Digital…セゾンの多彩な優待

| ここがお得! | セゾンの多彩な優待 |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | ・Visa ・Mastercard ・JCB ・アメリカン・エキスプレス |

| ポイント種類 | 永久不滅ポイント |

| 基本還元率 | 0.5% |

| 申込条件 | |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・紛失・盗難補償 ・カード不正利用補償 |

| 優待特典 | ・優待ショップ割引&サービス ・apollostation・出光・シェル優待(永久不滅ポイントと同時に Pontaポイントを付与) ・abemaTV・プレミアム3ヵ月間無料 ・国内・海外レンタカー優待 ・カーシェアリング優待 ・ツアー最大8%割引 ・イープラス(チケット先行予約、優待割引) ・トラベルサービス優待 (国際線手荷物一時預かり、コート預かり、 手荷物宅配、海外・国内用Wi-Fiレンタル) |

| 審査・発行期間 | 最短5分でデジタルカードを発行、後日カードをお届け |

SAISON CARD Digitalは年会費無料のナンバーレスカードだ。カード番号やセキュリティコードの印字が一切なく、デジタルカードは最短5分で発行される。

| 優待店名 | 優待内容 |

|---|---|

| 魚民 | 10%割引 |

| レッドロブスター | 「シュリンプカクテル」プレゼント (会計の合計金額が3,300円以上の場合) |

| カラオケ館 | カラオケルーム料金30%割引、 テレワークルーム料金 20%割引 |

| サンシャイン水族館 | 入場料約20%割引 |

| 富士急ハイランド | フリーパス大人・中高生・小学生200円引き、 幼児・シニア100円引き |

| スパリゾートハワイアンズ | 大人(中学生以上)3,570円→3,220円、 小学生 2,250円→2,030円、 幼児1,640円→1,480円 |

| ニッポンレンタカー | 基本料金5%割引 |

| オリックスレンタカー | 基本料金最大15%割引 |

SAISON CARD Digitalは旅行関連の優待も充実している。

tabiデスクの利用で海外のツアーに最大8%割引が、国内のツアーに最大5%割引が適用される。割引対象にはJTBや近畿日本ツーリスト、JALパック、クラブメッド、赤い風船など主要なツアーブランドが含まれる。

海外旅行時には、世界145ヵ国、1万以上の拠点を持つハーツレンタカーを5~20%割引の優待料金で利用できる。

このカードには旅行傷害保険は付帯しないので、特に海外旅行時はその保険が付帯するカードを併用するか、別途保険に加入する必要があります。

モリソウイチロウ(ライター)

初めてのクレジットカードを作るときに知っておくべきこと

クレジットカードを初めて作るのであれば、ショッピングとキャッシングの違いや分割払いとリボ払いの違いなど、事前にいくつか知っておくべきことがある。

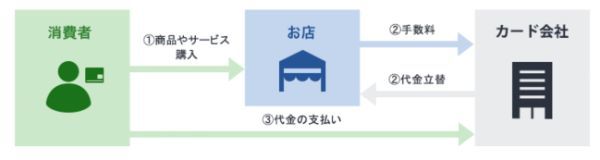

クレジットカード決済のしくみ

利用者はクレジットカード会社と契約することで、カード加盟店からキャッシュレスでショッピング等ができる。カード利用代金は後日、登録してある金融機関口座から引き落とされるというのがカード決済のしくみだ。

持っているカードで支払いができる店舗かどうかは国際ブランドで判断できる。カードにVISAのロゴがある場合、入り口やレジなどに同じVISAのロゴが掲示されていれば、クレジット決済が可能だ。

クレジットカード会社はカード利用代金から加盟店手数料を引いた額をカード加盟店に入金する。つまり、加盟店側は売上が即金で入らないだけでなく、現金決済時よりも少ない売上額を受け取る。

もし、そうしたケースに出くわしてしまったなら、その場で手数料の根拠を確認した上で、カード会社に問い合わせましょう。それが難しければ、支払いの明細を求め、後でカード会社に確認してみてください。

モリソウイチロウ(ライター)

ショッピング枠とキャッシング枠の違い

クレジットカードでは審査により個々に利用可能枠が定められている。これはひと月に使える金額ではなく、利用可能な金額の上限だ。

たとえば、100万円の利用可能枠のカードで30万円をクレジット決済し、それがまだクレジットカード会社に引き落とされていない場合、残りの70万円分までクレジット決済できる。この70万円のほうを利用可能額という。

利用可能枠の中には、ショッピングに利用できる上限額=ショッピング枠と、ATMからお金を借りるキャッシングに利用できる上限額=キャッシング枠がある。このうちショッピング額は利用可能枠と同じ額だ。

・ショッピング利用が0円→30万円までのキャッシングが可能

・30万円キャッシング→これ以上のキャッシングは不可。利用可能枠の残り70万円分のショッピングが可能。

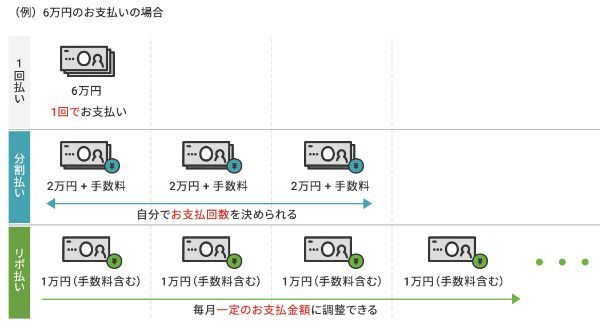

分割払いとリボ払いの違い

ショッピング利用分の支払いは一括払い(1回払い)、分割払い、リボ払い(リボルビング払い)から選択できる。支払い時に選択するか、あるいは後からクレジットカード会社のサイトで変更可能だ。

分割払いとリボ払いはどちらも複数回にわたって支払う方法だ。

どちらがいいかはケースバイケースだが、初めてクレジットカードをもつ人には、支払回数を把握しにくいリボ払いは基本的におすすめしにくい。

クレジットカードの利用にかかる費用

クレジットカードの利用にかかる費用には、カードの年会費と分割払いやリボ払いを利用した場合の手数料がある。年会費無料のカードであっても、汚損や破損、紛失、盗難などで再発行する場合、再発行手数料がかかるケースもある。

近年は年会費無料のカードが多いですが、年会費のかかるカードを検討する場合は、得られるメリットと年会費のバランスをよく考えましょう。良さそうに見えるメリットであっても、自身が利用できそうなものでなければ意味がありません。

モリソウイチロウ(ライター)

一方、クレジット決済に関しては、一括払いなら手数料はかからないが、3回払い以上の分割払いやリボ払いでは所定の手数料がかかる。

たとえば、三菱UFJニコス発行のクレジットカードでは3回払いの場合、利用代金100円あたり2.04円分が分割払い手数料としてかかり、リボ払いでは年率15%の手数料が発生する。

特にリボ払いでは毎月の支払い額を小さく設定すると支払回数が長くなり、その分だけ手数料額が大きくなるので注意したい。

クレジットカードの申し込みから受け取りまでと受け取り後にすべきこと

クレジットカードの申し込み・発行の手順は銀行口座を作ることにも似ているが、審査がある点は異なる。次の6つの段階に分けてそれぞれ説明しよう。

申し込みに必要な情報・書類を準備する

スムーズに申し込めるよう、事前に必要な情報や書類を準備しておこう。

・口座情報やネットバンキングにログインするためのIDやパスワード

・店頭・郵送申し込みであれば銀行印

・自身のおおよその年収

申し込み時に利用代金を引き落とす金融機関口座の登録も行うので、口座情報やネットバンキングにログインするためのIDやパスワードがすぐ分かるようにしておこう。

おおよその年収も把握しておくと良い。通常、収入証明書の提出は必要ないが、キャッシング枠を付帯させる場合、50万円以上の枠を希望するか、他社借入分と合わせて100万円以上の枠になる場合は給与明細や源泉徴収票などの提出が必要になる。

個人が借入れをしようとする場合において、①ある貸金業者から50万円を超えて借入れる場合、②他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合、のどちらかに当てはまると、「収入を証明する書類」の提出が必要です。

出典:日本貸金業協会

カードの申し込みの流れ

申し込みの流れについては、クレジットカード会社の公式サイトからスマホやパソコンから行うやり方を説明しよう。

1,契約者情報を入力

まずクレジットカードの利用規約などが表示されるので、よく確認してから「同意する」を押して先に進む。

契約者情報の入力画面では、主に以下の項目について正確に記入する。

一連の入力プロセスの中でキャッシング枠を申し込めるが、カード発行後に設定することもできるので、とりあえず「キャッシング枠を希望しない」を選択しておいてもよい。

2,本人確認を行う

本人確認は主に以下の方法がある。

・スマホで本人確認書類を撮影してアップロード

・カード受け取り時に本人確認書類を提示

引き落とし口座の登録時に金融機関のネットバンキングにログインすることで本人確認を済ませ、本人確認書類の提出が不要になるケースもある。

3,審査

クレジットカード会社の公式サイトから申し込んだ場合、通常、申し込みが受理されたことを伝えるメールが届くので、あとは審査待ちとなる。審査期間はカードにより異なるが、1~3週間ほどで手元に届くのが一般的だ。

4,カードの発行

審査終了後にカードが発送される。簡易書留や本人限定受取郵便で送付されるので、受け取り時に本人確認書類が必要な場合は事前に準備しておきたい。

受け取り後にやること

カードが届いたらまず名前のローマ字表記など、記載項目に間違いがないか確認しよう。特にパスポートでの表記と異なる場合、海外で使えない可能性もあるのでしっかり確認しておきたい。

同様に、カードの種類、国際ブランド、有効期限、暗証番号についても申し込み内容と一致しているか確認する。

カードの裏面の書名欄にすぐサインをすることも重要だ。

サインをしていない状態でカードの不正利用をされた場合、損害が補償されないこともあります。サインはどのようなものでもいいですが、書き慣れた字体にしておきましょう。

モリソウイチロウ(ライター)

そのほか、カードに同封されている契約内容を記した書面で利用可能枠や利用締め日、引き落とし日なども確認しておきたい。カードの情報を確認できるウェブサービスへの登録も早めに済ませておこう。

クレジットカードの6つのメリット

クレジットカードにはキャッシュレスで買い物ができることも含め、いくつかのメリットがある。

使わなくてもお得な場合がある

カード提示により特定の店舗で割引などの優待を受けられるものもある。そうした優待が充実したカードとして、マルイのほか約1万店舗で優待を受けられるエポスカード、セゾンの多彩な優待を利用できるSAISON CARD Digitalなどが挙げられる。

| 優待店名 | 優待内容 |

|---|---|

| AROMIC STYLE 戸塚モディ | 月2回、5%オフ |

| ハウステンボス | 宿泊料金優待価格、1DAYパスポート5%オフ、 お土産ショップ5%オフ、一部レストラン5%オフ |

| 東京ジョイポリス | デイパスポート300円割引(5名まで) |

| 鴨川シーワールド | 施設料金優待(5名まで) |

| カラオケ館(複数店舗) | ルーム料金30%オフ |

| 渋谷HUMAXシネマ | 映画一般鑑賞料金1,900円→1,300円 |

| イオンシネマ | 一般価格1,800円→1,400円(要事前購入) |

| ユナイテッド・シネマ/ シネプレックス |

当日窓口一般価格1,900円→1,300円(要事前購入) |

| オリックスレンタカー | 基本料金最大50%オフ |

| ルートインホテルズ | 10%オフ |

| 優待店名 | 優待内容 |

|---|---|

| 魚民 | 10%割引 |

| レッドロブスター | 「シュリンプカクテル」プレゼント (会計の合計金額が3,300円以上の場合) |

| カラオケ館 | カラオケルーム料金30%割引、 テレワークルーム料金 20%割引 |

| サンシャイン水族館 | 入場料約20%割引 |

| 富士急ハイランド | フリーパス大人・中高生・小学生200円引き、 幼児・シニア100円引き |

| スパリゾートハワイアンズ | 大人(中学生以上)3,570円→3,220円、 小学生 2,250円→2,030円、 幼児1,640円→1,480円 |

| ニッポンレンタカー | 基本料金5%割引 |

| オリックスレンタカー | 基本料金最大15%割引 |

カードをもち歩きたくないという人は、公共料金の支払いにクレジットカードを設定すると、放置しておくだけでポイントが貯まる。その場合、公共料金の支払いでも基本の還元率と同じようにポイントが貯まるカードを選びぼう。

・Orico Card THE POINT(1%)

・リクルートカード(1.2%)

・JCBカードW(1%)

出典:dカード、Orico Card THE POINT、リクルートカード、JCBカードW

利用額に応じてポイントが還元される

クレジットカードのショッピング利用分にはポイントが付与される。一般的に1%以上の還元率なら高還元率カードといっていいだろう。

出典:リクルートカード、dカード、楽天カード、Orico Card THE POINT、JCBカードW

クレジットカード会社によっては、ポイントが多く付与されるキャンペーンを随時実施しているため、うまく利用すると大きくポイントを獲得できる。

たとえば、楽天カードでは新規入会と利用で5,000ポイントがもらえるキャンペーンを常時開催している。

出典:楽天カード

付帯サービスを利用できる

クレジットカードには、支払い機能以外に各種サービスが付帯しているのが一般的です。

カードによって旅行関連のサービスが特に充実したもの、ショッピング関係のサービスが特に充実したものなど、傾向は異なっている。

| ショッピング優待 | 所定の店舗で割引やポイントアップ、 プレゼントなどの優待を受けられる |

|---|---|

| トラベルサービス | ツアー割引、海外デスク、緊急時ダイヤル、空港サービス優待 (荷物等の一時預かり、海外用Wi-Fiレンタル、 空港宅配、空港パーキング)、レンタカー優待 |

| チケットサービス | コンサートや演劇などのチケットで先行予約・限定席などを提供 |

| 付帯保険 | 旅行中の病気やケガの治療費を補償する旅行傷害保険や、 クレジット決済で購入した商品の破損や盗難などを補償するショッピング保険 |

同じクレジットカード会社であっても、一般カードよりもゴールドカードのほうが付帯サービスはより充実する。プラチナカードが発行されていれば、ゴールドよりさらに充実した内容と考えてよい。

付帯サービスの内容によっては、自分に必要ないということもあるでしょう。カード選びの際には自身のニーズに合ったサービスがあるかどうかで判断しましょう。

モリソウイチロウ(ライター)

紛失した時のリスクが低い

電子マネーも一般的には紛失・盗難時の損害額は補償されない。

Edyカードが盗難・紛失にあった場合は、Edy残高は補償されません。予めご了承ください。

出典:楽天カード

もし、カードがないことに気づいたら、すぐに24時間利用可能な紛失・盗難時の窓口へ電話して状況を伝えること重要だ。それによりカードの利用は即座に停止される。また、最寄の警察署にも速やかに届け出る必要がある。

d カードの盗難・紛失の際は、速やかに当社及び最寄警察署にお届けください。

出典:dカード

ただし、暗証番号の管理などについてカード会員自身に責任があると見なされる場合は、不正利用の損害額が補償されないこともあるので注意しよう。たとえば、カードの裏面に暗証番号をメモしていた場合などが該当する。

第三者が会員の暗証番号等又はケータイ iD 暗証番号(以下総称して「暗証番号」とい います)を使用して d カードサービスを利用した場合でも、会員による暗証番号の管 理等について、会員の責めに帰すことができない事由による場合を除いては、当該 d カ ードサービスの利用は当該会員自身のご利用として取り扱われ、本会員は d カード利 用代金の支払を免れることができませんので、ご注意ください。

出典:dカード

現金がなくても支払える

しかし、クレジットカードに助けられる状況もある。

一度に多額の出費がある場合は、分割払いのクレジット決済にしてしまえば、ちょうど初任給が入ってくるくらいのタイミングで支払いが始まり、毎月の給料から少しずつ支払っていける。

入社時だけでなく、人生の節目で多額の出費が必要な場面が出てくるので、そうした際にクレジットカードを上手に使うと良いでしょう。

モリソウイチロウ(ライター)

現金を借りられる

どうしても現金が必要だが手持ちがないという場合には、キャッシングによってコンビニや銀行のATMから現金を借りられる。あるいは、登録してある金融機関口座への振込の形でのキャッシングも可能だ。

また、海外では渡航先の現地通貨でキャッシングが重宝される。一般的に、海外旅行時は多額の現金を持ち歩くことは盗難リスクの面で推奨されない。しかし、現地のATMで随時必要に応じてキャッシングするなら、盗難リスクを最小限に減らせる。

海外で観光客が訪れるような店舗ではクレジット決済できることが多いが、それでも現金が必要な場面もあるだろう。クレジットカードの海外キャッシングはそうした場合の大きな味方といえる。

クレジットカードの注意点は?対策も紹介!

クレジットカードは便利な反面、使い方によってはデメリットになることもあるため注意が必要だ。ただし難しく考える必要はなく、正しく対策すれば十分避けられるものだ。

審査に落ちる可能性がある

審査落ちに対する対策

年収が低い人はネットでクチコミなどを調べてなるべく審査の甘いカードを選ぶようにしよう。

平均以上の十分な収入があり、年会費有料のカードやゴールドカード以上を狙えそうな人でも、初めて作るカードであれば、まずは審査のハードルが高くないものを選択してみよう。

そのカードを使ってクレジット決済の利用・支払いの実績を積んでいくと、次によりステータスの高いカードを申し込むとき、審査通過の可能性が高くなるだろう。審査落ちを避けるには慎重さがなにより重要といえる。

審査落ちしたからといって、すぐにはほかのカードに申し込むのは避けましょう。カードに申し込んだという情報は信用情報機関を介してクレジットカード会社間で共有されるので、短期間のうちに連続してカードに申し込むと、審査落ちしやすいと言われているからです。

モリソウイチロウ(ライター)

使いすぎる可能性がある

大きな買い物をしない場合でも、収入額を超過してしまっている生活費をクレジットカードで補うような使い方をしていると、そのうち支払いが滞ってくる。

クレジットカードは現金と違って即時の支払いではないため、家計の収支まわりの管理が苦手な人が無計画に使うと、債務が膨れ上がりかねない。

カード利用代金の支払いを滞納すると信用情報機関に記録され、いわゆる「個人信用情報に傷がついた」状態に陥る。滞納の程度にもよるが、それ以降、新しいカードやローンの審査に通りにくくなる可能性がある。

また、支払期限を過ぎると遅延損害金がかかり、カードの利用停止や強制解約の恐れもある。だからといって、カード代金の支払いのためにキャッシングやカードローンを利用してしまうと多重債務状態に追い込まれ、かえって完済が遠のいてしまう。

自分の支払い能力を超えてクレジットカードを使いすぎると、最悪の場合、多重債務状態に陥る事態にもなりうるということだ。

カードの使いすぎへの対策

たとえば、普段は浪費しないのに、お酒を飲みに行くと気が大きくなって散財してしまうという人は、そのときだけカードをもっていかないというのも一つの手といえる。

毎月の生活費が収入を超過してしまうタイプの人は、クレジットカード会社に連絡して利用限度枠を下げてもらうといいだろう。少なくとも月給の手取り額を超えないところまで下げることをおすすめする。

利用限度額を下げたら生活できないという人は、収入に対して生活費がかかり過ぎているので、クレジットカードのこと以前に家計の収支を見直したほうがよいでしょう。

モリソウイチロウ(ライター)

分割払いやリボ払い時には手数料が発生する

もちろん、クレジット決済にはポイントがつくというメリットはあるが、分割払い・リボ払いにしてしまうと手数料のほうがポイントを上回ってしまうだろう。

たとえば、楽天カードではリボ払いに実質年率15%の手数料が発生する。一般的な消費者金融の実質年率が18%ということを考えると、15%というのはかなり高いことが分かる。

出典:楽天カード、アイフル

毎月の支払いに上乗せされる手数料額は次の計算式で求められる。

残高が減っていくと手数料も減っていくが、毎月の支払額が少ないと残高がなかなか減らないので、長期にわたって手数料を支払うことになり、その総額も膨らむ。

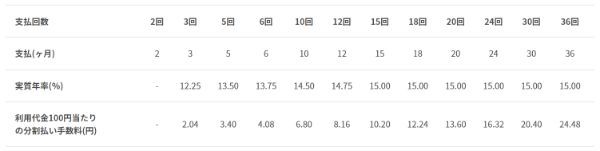

分割払いの手数料は分割回数によって利率が異なり、楽天カードでは実質年率12.25%~15.00%の手数料が適用される。支払い回数別の実質年率と手数料は次のとおりだ。

これを見て分かるように、支払い回数が多くなるとリボ払いと同じ実質年率が適用される。36回払いだと決済金額の約25%もの手数料を支払うことになってしまうのだ。

リボ払いや分割払いを何度も繰り返してしまうと、前の支払いが終わらないうちに次の支払い分が重なってくるので、毎月の支払い額が増え続けてしまう。

分割払い・リボ払い手数料への対策

2回払いであれば繰り返し利用したとしても、複数の分割払い分が重なって支払い額が膨らみ過ぎるケースは少なくなる。

リボ払いはなるべく避けたほうがいいが、どうしても利用したいなら、毎月の利用代金支払額をなるべく高く設定して支払いを長引かせないことが重要だ。余裕のあるときには繰り上げ返済を行い、未払い残高を減らして返済期間を短縮することを第一に考えよう。

ボーナスが出る会社に勤めているなら、ボーナス時期に支払うボーナス1回払いなら一般的に手数料は無料なので検討してみよう。

また、家電量販店や家具量販店ではショッピングローン(ショッピングクレジット)と呼ばれる店舗独自のお得な分割払いが提供されている。

キャッシングを使うと金利がかかり返済額が増える

たまたま現金がなく、銀行キャッシュカードも携帯していなかったといった特殊な状況でなければキャッシングはしないほうがいい。もし、キャッシングしなければ生活が立ち行かないというのなら、それは家計の収支そのものに問題がある。

一方、海外旅行をする人にとって、キャッシングは必然性のある場面も多いだろう。海外キャッシングに関しては1回払いが適用され、引き落としまでの期間分の手数料だけがかかるので、予想外に大きな返済額になることはないはずだ。

出典:JCB

キャッシングへの対策

海外旅行で海外キャッシングを利用したいのでキャッシング枠を維持しておきたいという人もいるだろう。

その場合、国際ブランド付きの銀行デビットカードを利用すれば、渡航先のATMから現地通貨を引き出すことができるので、クレジットカードは不要だ。

万が一の急な出費のためにキャッシング枠を念のため維持しておきたいという人は、普段は決して使わないことを前提に家計の収支を見直し、支出が超過しないよう自らを律するしかないでしょう。「万が一」が生じて仕方なくキャッシングを利用してしまった場合は、なるべく早く返済して支払う手数料(利息)の総額が膨らまないようにしましょう。

モリソウイチロウ(ライター)

不正利用のリスクがある

所定の手続きを行うことにより、その損害額は原則的に補償されるが、カードの書名欄にサインがなかったり、暗証番号をカードにメモしたりするなど、カード会員本人に重大な過失がある場合は保証対象外とされる可能性もある。

補償されるケースでもデメリットはある。カードの再発行手数料が発生したり、それに伴うカード番号の変更により、クレジット決済している固定の支払先への登録情報の変更が必要になる。

不正利用されると、本来かけなくていいはずの手間と時間を要してしまうことになります。これだけでも十分にデメリットといっていいでしょう。

モリソウイチロウ(ライター)

不正利用への対策

企業名をかたったメールなどを介して偽サイトへ誘導してカード情報を盗み取ろうとするフィッシング詐欺にも注意したい。

自分がよく利用するサイトについては正しいURLをブックマークしておき、原則的にメール内のURLは開かないようにしよう。

よくある質問

実業家のマクナマラはレストランで友人の弁護士シュナイダーと食事をした際に財布を忘れたことに気付き、恥をかいた。そして、その出来事をきっかけに、ツケ払いで支払いできる仕組みとしてダイナースクラブを発足させたという。

その後、1960年末に創立された日本のダイナースクラブが、世界初のプラスチック製カードを考案・導入したとされている。

出典:三井住友トラストクラブ

出典:一般社団法人・日本クレジット協会「クレジットを使う前に知っておきたいコト」

いずれも大事なことだが、多くの人がつまずくのは支払い計画や残高の管理の部分だろう。家計の管理が苦手な人は当然、クレジットカードの使い方の管理も苦手なはずなので、使い過ぎないよう限度枠をあえて低く抑えるといった工夫が必要だ。

なお、パスポートのローマ字と一致していない場合は、カードのほうを同じ表記に変更できるので、すぐに海外に行く予定がない場合でも早めに済ませておこう。

それから、カードの署名欄に自分自身でサインをし、カード申し込み時に決めた暗証番号を確認して、しっかり暗記しておこう。クレジットカード会社のオンラインサービス(会員ページ)への登録も早めに済ませよう。

ゴールドカードやプラチナカードなどハイステータスなカードに関しては、20歳以上などより高い年齢でないと作れないものがある。プラチナカードの中には30歳以上でないと申し込めないカードもある。

中国では銀聯ブランドのカードのみ使える店舗も多い。日本の一部クレジットカード会社では銀聯ブランドのカードを発行できるところがある。たとえば、三菱UFJニコスや三井住友カードなどが発行している。

滞納が続くと督促状・催告書が送付され、カードの強制解約や未払い分の一括請求がなされる。それでもなお支払わない場合は裁判所によって財産の差し押さえが行われる。

支払いが遅れれば遅れるほどクレジットカード会社の対応は厳しくなっていく可能性があるため、すみやかに対処したほうが良いだろう。

一般論としては、ポイントが貯まりやすいカードをメインカードとして主に使い、あとの2枚は優待や特典で選ぶことをおすすめする。4枚以上もってもいいが、カードが増えると管理しにくくなるので、やはり3枚程度がちょうどいいといえる。

【関連記事】

・ポイント還元率の高いクレジットカード10選

・ポイントがよく貯まるクレジットカード5選 効率的な貯め方も紹介

・最大還元率2.2%「リクルートカード」の特徴を解説

・ポイント還元率の高いSuica付帯のクレジットカード8選

・陸マイラーが得する!マイルが貯まるクレジットカード10選

・Visa、JCB、Mastercardの違い