世界経済は引き続き成長し、中央銀行はインフレを抑制しつつ景気後退を回避する見込みです。これにより、金利引き下げの可能性が高まっています。また、米国や欧州の政治的変化が財政政策や市場の安定性に影響を与えると予想され、投資家は複雑な環境での機会とリスクのバランスを取る必要があります。

2. 最も推奨する資産クラス【リスク資産】2025年前半には、株式や投資適格債券などのリスク資産への投資が推奨されています。

【債券】政府債券、クレジット、レバレッジドローン、新興国債券などが魅力的な投資先とされています。

【アジアおよび新興市場】インドやインドネシアが長期的な成長の勝者と見なされており、短期的には中国の追加刺激策からの恩恵も期待されています。

【特定セクターの株式】日本、欧州、米国(メガキャップ以外)の特定セクターに投資機会があるとされています。

【長期的テーマ】AI、クリーンエネルギー、製造業の再構築、インフラ、ヘルスケア、高齢化社会などの分野が注目されています。

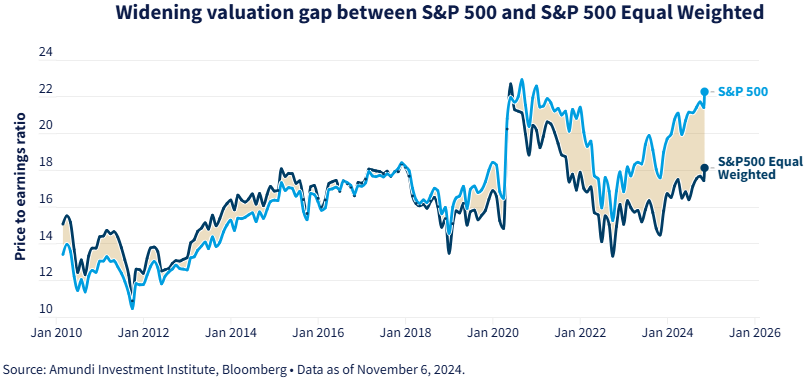

3. 最も悲観的な資産クラス具体的な資産クラスの言及はありませんが、米国のメガキャップ株のバリュエーションが高止まりしていることが指摘されています。また、米国の高い債務コストや市場の集中度の高さなど、市場の異常性が懸念材料として挙げられています。

4. 米国株式指数に対しての見方

米国のメガキャップ株の高いバリュエーションが指摘されている一方、米国株式市場全体に対する明確な楽観・悲観のスタンスは示されていません。ただし、米国以外の地域やセクターに投資機会があるとされています。

5. 米国国債に対しての見方米国国債を含む政府債券は、利回りが歴史的高水準にあり、中央銀行の緩和政策や景気後退の懸念がないことから、魅力的な投資先とされています。したがって、米国国債に対しては楽観的な見方が示されています。