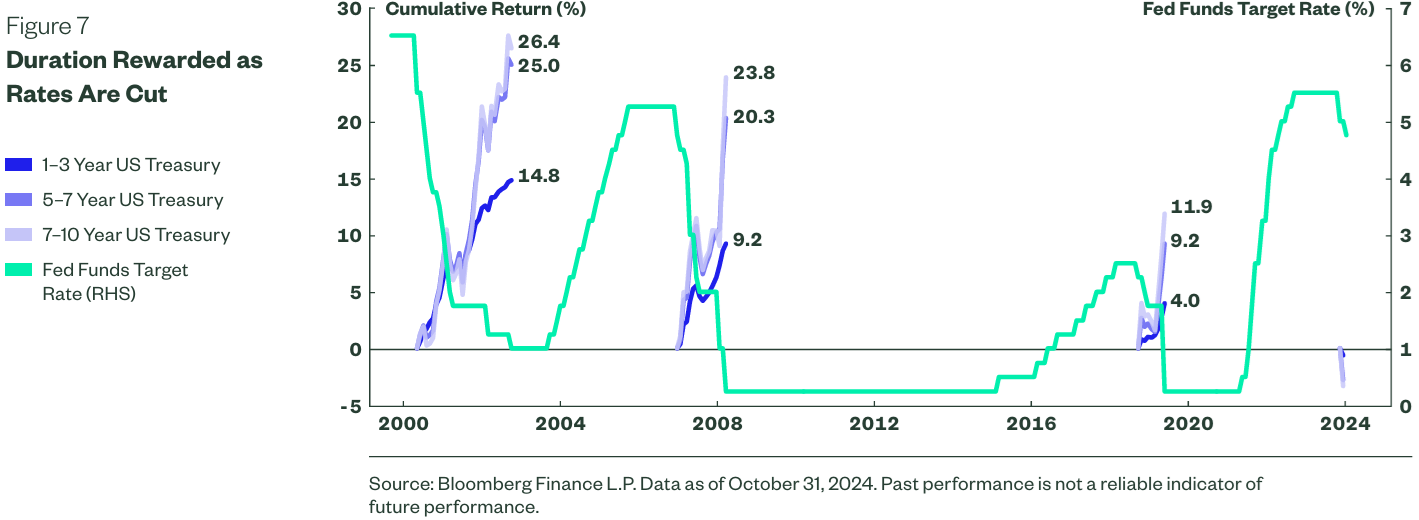

【楽観的】利下げ局面でイールドカーブが急騰し、特に長期債が大きな利益を生むと期待されています。米国債は他の先進国債券と比べても相対的に魅力的です。

State Street 2025 Global Market Outlook: Finding the Right Path

Vanguard 1. 最も強調したいマクロストーリー【供給側の要因が米国経済の回復を支える】米国は労働供給と生産性の向上により、成長と低インフレのバランスを実現。

中央銀行の利下げサイクルが本格化しつつも、政策金利は過去の低水準より高く留まると予測されています。

ただし、移民政策や貿易関税の変更といった政策リスクが供給側のプラス効果を弱める可能性が指摘されています。

2. 最も推奨する資産クラス【債券(特に米国債)】「クーポンウォール」により高い初期利回りがリターンの安定性を高めており、長期債が推奨されています。

金利が4%以上に留まると予測される中、債券は魅力的なリスク・リターン環境を提供するとしています。

3. 最も悲観的な資産クラス【新興市場株式】特に中国経済の構造的問題により、企業収益の成長が鈍化しており、新興市場株式の見通しは控えめです。

一部の新興市場は製造業サプライチェーンの再編から利益を得る可能性がありますが、全体としては弱気な見解が示されています。

4. 米国株式指数に対しての見方

【慎重な楽観】生産性の向上と大型テクノロジー企業の競争力が引き続き支援要因になると予測されていますが、バリュエーションは依然として高く、長期的にはリターンが抑制される可能性が高いです。

5. 米国国債に対しての見方【非常に楽観的】高い初期利回りとリスク分散効果が期待され、債券は「安定したリターンの土台」として評価されています。

特に金利が4%以上の水準を維持する中で、債券は多資産ポートフォリオにおける重要なバランス役を果たすとしています。