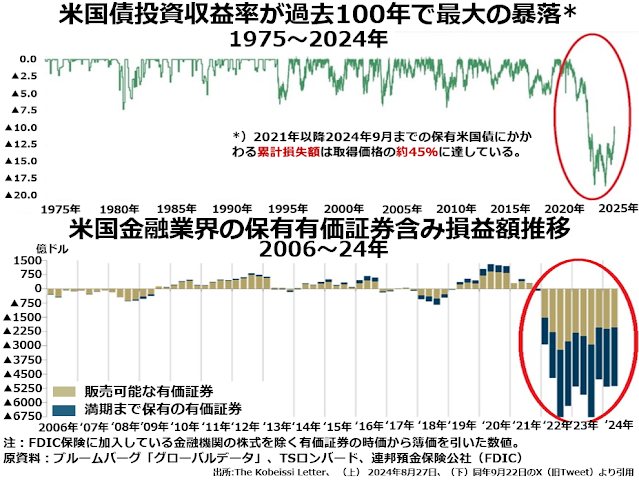

それと同時に、金融資産ポートフォリオの中に多額の債券類を組みこんでいた金融機関には、金利上昇=債権価格低下による巨額の含み損が発生します。その惨状は、次の2段組グラフでご覧いただけるとおりです。

2022年3月にアメリカの中央銀行である連邦準備制度(Fed)が、連続して急激かつ大幅な利上げに踏み切った頃、金融市場にはさまざまな疑問が生じていました。最大の疑問は、実体経済がそれほど好調というわけでもないのに、なぜ借り手にとって被害の大きな利上げを続けざまにやるのかと言うことです。

このグラフの上下2段を見比べると、答えは明白です。米国債の投資収益率は2021年からすでにマイナスに転じていて、それに伴って銀行業界では2022年第1四半期から莫大な含み損が生じていたのです。

もしFedが2022年3月から相次ぐ利上げをしなかったとしても市中金利はかなり大幅に上昇し、中央銀行には金利をコントロールする力がないという事実が白日の下にさらされていたでしょう。

市中金利を追いかけてどんどん利上げをくり返す以外に、Fedにはこの権威失墜を防ぐ手立てはなかったのです。

そして、バンク・オブ・アメリカは愚かにも臨時増発債2兆ドルのうち7000億ドルを買い占めて、直後から膨大な含み損を抱えてしまったのです。

2021年から2024年9月までの米国債の累計投資収益は45%の損失となっています。もしバンカメが当時購入した7000億ドルの米国債をそのまま持っていたとしたら、それだけで銀行業界全体の含み損約5500億ドルのうち、3000億ドル強がバンカメ1行の分でしょう。

バフェットならずともこんな危ない銀行の株を持っていたら、手仕舞い売りしか選択肢はなさそうです。

ここまでは、ベア・スターンズとリーマン・ブラザーズが破綻し、その他の大手投資銀行も青息吐息だった2007~09年の国際金融危機とほぼ同様のシチュエーションです。大きな違いは、当時は健全だったFedのバランスシートも、今回は深刻に傷んでいることです。