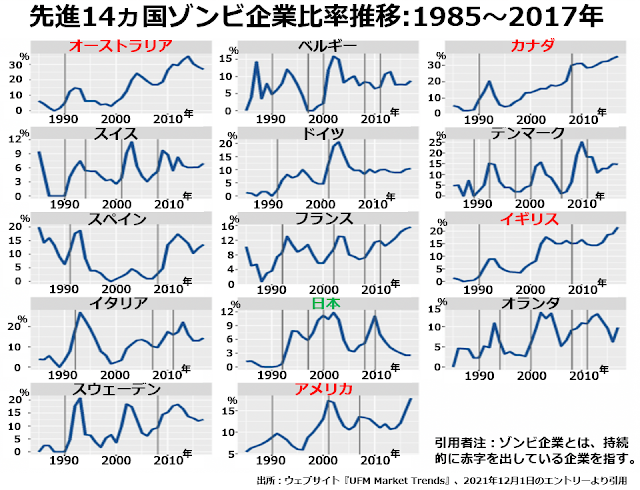

ところが、政府・日銀は超低金利や過剰流動性で突出した愚行をくり返したにもかかわらず、日本の企業社会は非常に抑制の利いた対応をして、いわゆるゾンビ企業の発生も先進諸国の中で最低レベルにとどめています。

ご覧のとおり、日本企業はゾンビ企業比率が最高でも12%にとどまり、2017年の時点では3%弱と、ここに掲載された14カ国中で最低でした。

ご覧のとおり、日本企業はゾンビ企業比率が最高でも12%にとどまり、2017年の時点では3%弱と、ここに掲載された14カ国中で最低でした。

日本企業は、それこそ江戸時代までさかのぼっても期間収益の最大化より継続事業体としての健全性維持に重きを置く傾向が顕著でした。

他の先進諸国で超低金利政策が取られれば、当然目いっぱい債務ギアリングを拡大して、ちょっと業績が傾けば存続にかかわるような大損失を出す企業が多いのですが、日本では金利が低いうちになるべく借金を返しておくという行動様式が一般的であることも、この健全性維持に大いに貢献しています。

逆にイギリスを筆頭に、かつてそのイギリスを宗主国にいただく植民地だったアングロサクソン諸国は、植民地経営そのものが侵略・略奪・征服と密接不可分なだけに、狩猟民族的な一攫千金を狙って、低金利の時代に大バクチを打ってゾンビになったままという企業が多いようです。

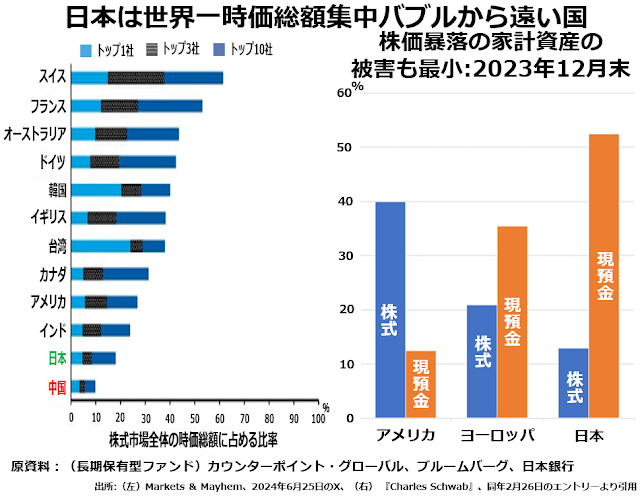

現在アメリカで猖獗を極めている時価総額集中バブルからも、日本は先進諸国の中でいちばん遠い距離にあります。

特定企業への時価総額集中度が高いほど、その企業の株価パフォーマンスが悪くなったとき、それに代わる受け皿になる企業がないために市場全体が大崩れする危険が大きくなります。左側のグラフで、日本は先進諸国の中でその危険からもっとも遠い位置にあることがわかります。

特定企業への時価総額集中度が高いほど、その企業の株価パフォーマンスが悪くなったとき、それに代わる受け皿になる企業がないために市場全体が大崩れする危険が大きくなります。左側のグラフで、日本は先進諸国の中でその危険からもっとも遠い位置にあることがわかります。

さらに、トップ1~トップ10社への時価総額集中度では中国は日本より低いのですが、中国の場合業績は非常に悪い国有企業が安定して政府からの利権分配に与れるということで株式市場での人気が高いという意味で、やはり危険な株価構造になっています。

右側に目を転ずると、アメリカだけでなくヨーロッパ諸国と比べても、日本は個人世帯金融資産の中で株の比率が低く、現預金の比率が高い「天下大乱の時代」に適した安全性重視のポートフォリオを維持しています。

日本のバブルへの過剰反応は意図的な韜晦?