あまたの中小企業から新規の貸出先を見出すのはかなりの作業になる。中小金融機関の取引先になっている会社を横取りする作戦は昔からあるが、企業の方もいつ見捨てられるかわからないという過去の教訓を持っていて、簡単ではない。

大銀行には、日本製鉄のUSスチールの買収のような数千億円単位の大型融資案件が時折り舞い込むし、メガバンクがやっているように海外の銀行を丸ごと買うというのもある。

546兆円が国内の貸出に向う可能性は低いのである。しかし、この巨額な資金の存在は役に立っている。

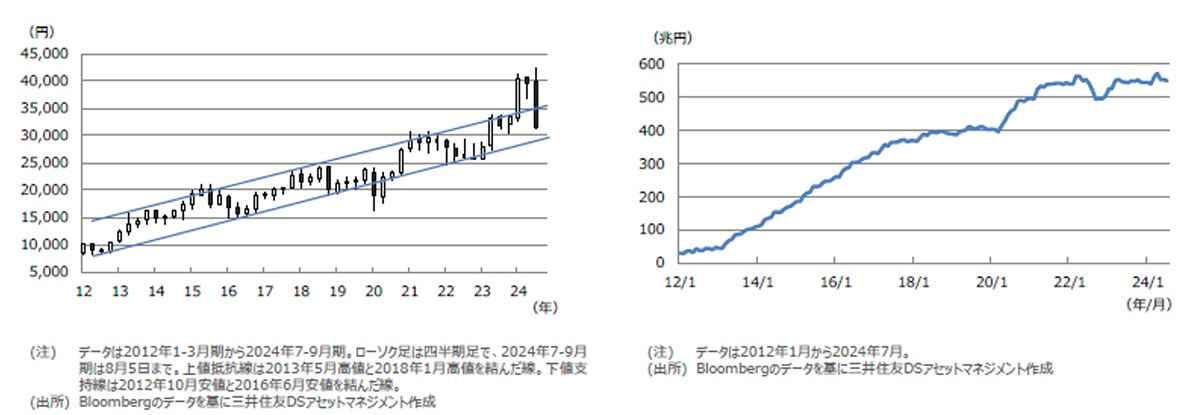

以下に示したのは三井住友DSアセットマネジメント 市川レポートに掲載された二つのグラフである(図2)。

図2 日経平均株価の長期トレンド(左図)と日銀当座預金残高の推移(右図) 出典:三井住友DSアセットマネジメント株式会社 市川レポート、2024.8.6

まず注目すべきは二つのグラフの相似だ。

しかし日銀当座預金で株を買い向かっているのではない。日銀は個別の株式を買えないが、株価を支えるために全株を反映しているETFを買うということを続けてきた。いわゆるPKOであるが、それは株価が十分に値上がりしたことで意義を失い現在は行われていない※。

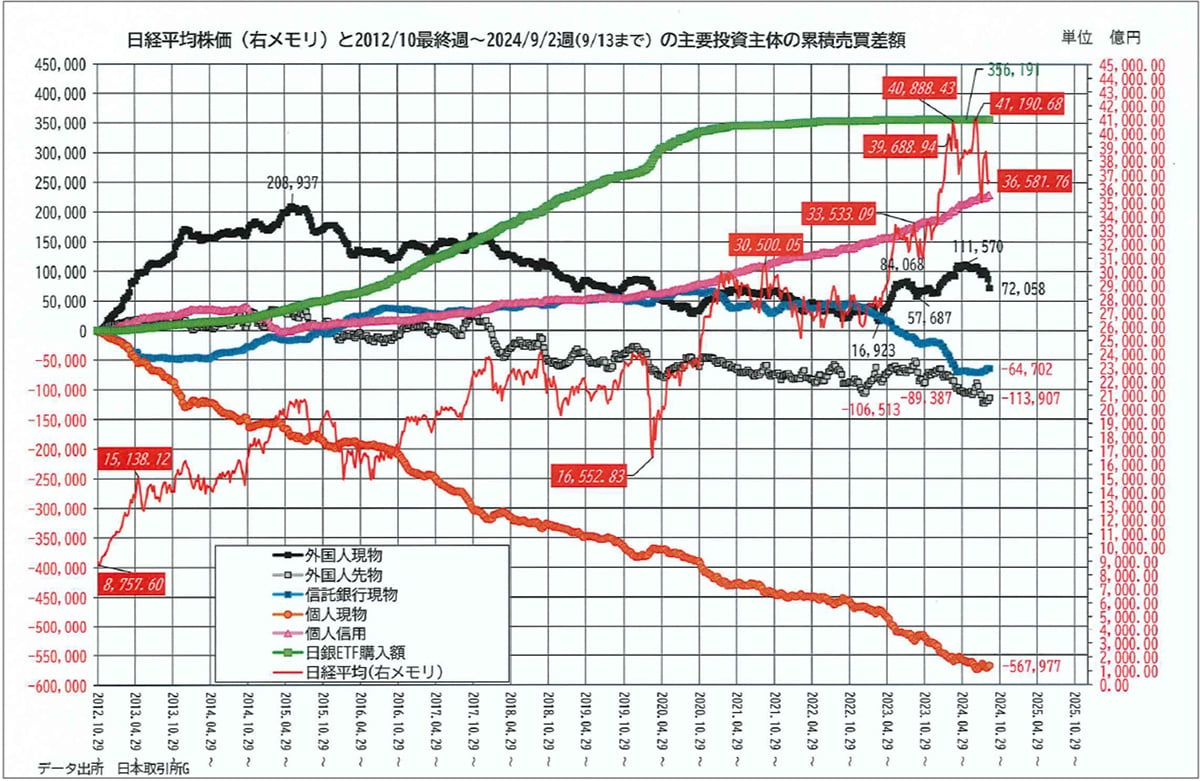

※ 2008年のリーマン・ショックを契機に開始され2020年の秋まで続いた。肝心なのは、日銀が売っていないことだ(図3)。日銀の株式保有額は356兆円で日本最大の株主のままである。日銀が売らないということは株価の下支え要因としてとても大きいのである。

重要なのは、これらの巨額な滞留資金の存在が株価の下支えになっていること、この下支えの上に金利の状況、利潤の状況(EPS)、海外投資家の動向(円安)、個人投資家の信用取引などが作動し市場最高値を実現したという立体的な構造である。

図3 主要投資主体の累積売買差額 出典:川島一郎氏作成

株価と直接的な連動性を持つのはMRF(マネー・リザーブ・ファンド)であろう。