中でもうさん臭さで群を抜いているのが、上段の知的所有権使用料などの無形固定資産投資もふくめた数字では毎四半期10~20億ドルにとどまっているアルファベット(グーグル)が、下段の有形固定資産に限定した設備投資では過去3四半期連続で100億ドルを超えていることです。

同一の四半期について、狭い定義の設備投資額のほうが広い定義の設備投資額より大きいという異常事態が過去5年間一貫して続いています。

これはもう、日本で言えば決算短信のような比較的監査の甘いデータには、有価証券報告書に当たる監査のきつい書類に記載できないような「設備投資額」を紛れこませている可能性が非常に高いと思います。

次の2枚組グラフが「そんな姑息な手段を取らなければならない動機は大ありだ」と告げています。

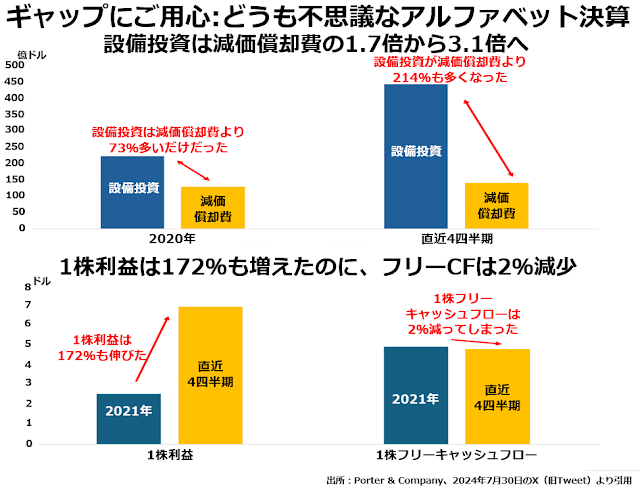

上段を見ると、2020年通年では帳簿上は取り分けて保管することになっているけれども、実際には自由に使える減価償却費に比べて、設備投資額は73%多いだけだったのに、直近の4四半期では214%も多くなっていて、その分は手元現預金を取り崩す必要があったわけです。

下段には、2021年通年に比べて直近4四半期では1株利益は172%も伸びているけれども、フリーキャッシュフローのほうは逆に2%減っていることが描かれています。

「なぜこんなに1株利益が伸びているのにフリーキャッシュフローは微減にとどまっているのか?」という下段に関する素朴な疑問への答えが、上段の「減価償却費で賄えるよりはるかに多額の設備投資をしているから」ということなのでしょう。

つまり、「収益が順調に伸びているから、設備投資も意欲的に拡大している」という公式データが描き出すアルファベット像は、収益と設備投資双方で粉飾をしてでっち上げたまったくの虚像だった可能性が高いということです。

アルファベットほどの巨大企業がそんなにせこい手段を使って業績好調を装うことがあり得るでしょうか。私は大いにあると思います。