さらにエヌヴィディアが米株史上最大の1営業日で3230億ドルの時価総額増加を記録した7月31日の前日、7月30日には1934億ドルも時価総額が減少していました。つまり、7月31日の時価総額増加は、2営業日前に比べれば1296億ドルの増加に過ぎなかったのです。

もう一度左側のグラフに戻ると、時価総額の大幅な増加はさみだれ的なのに対して、大幅な減少はドスン、ドスンと連続してやって来ることがわかります。これも仕手株特有の動きと言えるでしょう。

アメリカで上場企業が公表を義務付けられている損益計算書やバランスシート(貸借対照表)は、残念なことにいくらでも加工が可能な書類になっています。その中ではエヌヴィディアは驚異的な増収増益を続けているというおとぎ話を書き綴っています。

しかし、もしほんとうにそれだけの収益成長を達成している企業なら、こんなに激しく株価、そして時価総額が変動するものでしょうか?

さらに疑惑を深めているのが、エヌヴィディアはマグニフィセント7のうち他の6社からの設備投資需要を手広く受入れて、表面的にはすばらしい決算を続けているという事実です。

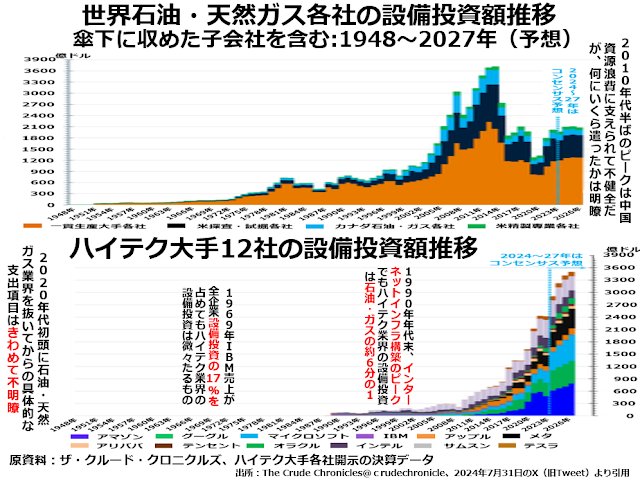

ハイテク大手の設備投資って、いったい何?次の2段組グラフをご覧ください。重厚長大型装置産業の典型である石油・天然ガス業界と、急発展が始まった頃にはサービス業主導経済にふさわしい設備投資の軽さがウリだったハイテク大手12社合計の設備投資総額を比べています。

上段に示した石油・天然ガス業界の設備投資額推移は、単純明快です。中国資源浪費経済が頂点に達した2008~14年頃には、フラッキングとか海底油田・ガス田の探査や試掘とか、とんでもないカネ食い虫に大金を投じていました。

「このフラッキング技術開発にいくら」とか「この海底油田探査基地にいくら」とか、使途自体は経営責任が問われるような項目でも、何にいくら遣ったかについては「いつもニコニコ明朗会計」をしてきたのです。