8月5日の暴落は“失言暴落”のようでもあるが、その背後には現在の証券・株式市場の変質がある。一言でいえば、株式市場の金融化だ。

資本主義の発展の結果、大量の遊休貨幣が形成され、それが管理通貨制度で増幅されるが、投資先は先細りする。それは恒常的な低金利になるが、持ち手の金融資本は満足できず新天地を目指す。

日本では、低金利の時代が、デフレの時代が長期化したから、この傾向は一層、強まった。利潤率が律すべき株式市場まで金融化し、株価は金利に異常なまでに反応することになった。だから、発言を慎重になどという倫理の問題ではなく、本質の理解の問題なのである。

【補足】

8月6日(火)の反発について。

既に述べたが、ブラックマンデーとの違いは、出来ズ・売り気配、の下げでなく、実物買いの投資家が現われたことだ。それが誰かはまだ明らかでないが、信用取引の売り越し額に匹敵する個人の現物買いがあったことが確認されている(約3,000億円)。

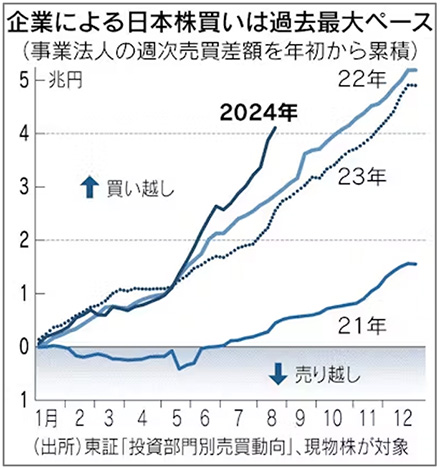

また本文中に示したようにヘッジファンドのいくつかは8月5日に買っている。そして事業法人の自社株買いがあった(図3)。

図3 企業による自社株買い出典:日本経済新聞(2024年8月23日)

彼らはかなり前から“買い”を宣言しており、安くなるのを待っていたようだ。新聞報道によれば8月第2週(13日~16日)で事業法人は2,376億円の買い越しだ。2024年初から33週中28週が買い越し、累積額は4兆円である。

「事業法人のアベノミクス以来の合計は32兆円の買い越しだ。」

日本経済新聞(2024年8月29日)

しかし、『The NEXT』で述べたように、自社株買いは株式市場の否定である。

■

注1)令和のブラックマンデー、などが一部の新聞で使われているが定着していない。名称から事件の背景がイメージできないからだろう。

注2)イギリスの経済新聞は今回の暴落で利益を上げたファンドの記事を載せている。オーストラリアのヘッジファンド、カーコスワルド・キャピタル・パートナーズで、その運用者は「オズの魔法使い」と呼ばれている(2024年8月7日、日本経済新聞)。