iDeCoの掛金は所得控除の対象となり、年末調整または確定申告をすることで、税金が安くなるメリットがある。しかし年末調整や確定申告の手続きがよく分からないという人もいるだろう。そのような人のために、iDeCoで控除を受けるためにはどうしたらいいかなど、簡単に説明をしていこう。

目次

1,iDeCo(イデコ)の掛金は全額が所得控除の対象になる

2,iDeCo(イデコ)の控除を受けるために必要なこと

3,年末調整の申告手続きが必要な場合と不必要な場合

4,iDeCo(イデコ)の控除を受けるための年末調整の手続き3ステップ

5,iDeCo(イデコ)の控除を受けるための確定申告の方法

6,iDeCo(イデコ)の控除は年末調整または確定申告で受けられる

1,iDeCo(イデコ)の掛金は全額が所得控除の対象になる

iDeCoの掛金は、その全額が所得控除の一種である「小規模企業共済等掛金控除」の対象となる。所得控除は、所得税や住民税を計算する際に各納税者の個人的事情を加味し、税負担の軽減を図る制度だ。

所得が多い人の方が税負担軽減額は大きくなる

所得控除では税率をかける前の課税所得が軽減される。所得税率は、累進課税制度によって所得に応じて段階的に上がる仕組みとなっているため、iDeCoに拠出した掛金が同じであれば、所得の多い人の方が税負担軽減額は大きくなる。

所得税・住民税の計算方法

所得税額=課税所得(所得金額 − 所得控除×所得税率−税額控除

住民税額(所得割額)=課税所得(所得金額−所得控除×住民税率−税額控除

所得税と住民税額は以上の計算式から求められる。しかし、これで実際に計算していくのは面倒だろう。そのような人のために課税所得金額とiDeCoの掛金額によって、どのくらい税負担が軽減されるか概算した。

課税所得金額とiDeCoの掛金額による税負担軽減額シミュレーション表

| 課税所得金額 | 所得税率 (※1) |

住民税率 (所得割) |

所得税・住民税の負担軽減額 (※1 ※2 ※3) |

|||

| 掛金額(月額) | ||||||

|

1万 |

2万円 | 2万 3,000円 |

6万 8,000円 |

|||

| 195万円未満 | 5% (5.105%) |

10% | 2万 1,600円 (2万 1,751円) |

3万 6,000円 (3万 6,252円) |

4万 1,400円 (4万 1,689円) |

12万 2,400円 (12万 3,256円) |

| 195万円以上 330万円未満 |

10% (10.21%) |

2万 8,800円 (2万 9,102円) |

4万 8,000円 (4万 8,504円) |

5万 5,200円 (5万 5,779円) |

16万 3,200円 (16万 4,913円) |

|

| 330万円以上 695万円未満 |

20% (20.42%) |

4万 3,200円 (4万 3,804円) |

7万 2,000円 (7万 3,008円) |

8万 |

24万 4,800円 (24万 8,227円) |

|

| 695万円以上 900万円未満 |

23% (23.483%) |

4万 7,520円 (4万 8,215円) |

7万 9,200円 (8万 359円) |

9万 1,080円 (9万 2,413円) |

26万 9,280円 (27万 3,221円) |

|

| 900万円以上 1,800万円未満 |

33% (33.693%) |

6万 1,920円 (6万 2,917円) |

10万 3,200円 (10万 4,863円) |

11万 8,680円 (12万 592円) |

35万 880円 (35万 6,534円) |

|

| 1,800万円以上 4,000万円未満 |

40% (40.84%) |

7万 2,000円 (7万 3,209円) |

12万円 (12万 2,016円) |

13万 8,000円 (14万 318円) |

40万 8,000円 (41万 4,854円) |

|

| 4,000万円以上 | 45% (45.945%) |

7万 9,200円 (8万 560円) |

13万 2,000円 (13万 4,268円) |

15万 1,800円 (15万 4,408円) |

44万 8,800円 (45万 6,511円) |

|

※2 控除額全額に対して同じ所得税率が適用される(控除後に課税所得金額の区分が変わらない)場合の負担軽減額

※3 1円未満は切り捨て

(※国税庁ホームページより筆者作成)

例えば年収800万円(控除前所得税課税所得金額約440万円)の人が、毎月2万3,000円、年間27万6,000円をiDeCoの掛金として拠出した場合、所得税と住民税をあわせて約8万4,000円の税負担軽減効果が期待できる。

2,iDeCo(イデコ)の控除を受けるために必要なこと――年末調整とは?

iDeCoをはじめとする所得控除を受けるには、確定申告を行うのが原則。しかし年末調整の対象となる人は、年末調整をすれば確定申告をしなくても控除を受けられる。

一般に会社員や公務員などは、所得税(復興特別所得税を含む)が給与から源泉徴収により天引きされる。源泉徴収される所得税額は、年初の状況を元にした概算額。その後の給与額や扶養家族の変動、生命保険料控除などの所得控除は反映されていない。

年末調整とは、その年最後の給与支払い後に、その年中に生じた変動や各種控除を反映して所得税額を再計算し、源泉徴収された所得税の過不足を調整(精算)する仕組みだ。

3,年末調整の申告手続きが必要な場合と不必要な場合

iDeCoの掛金を払い込む方法には、個人口座からの引き落としによる方法(個人払込)と、給与天引きによる方法(事業主払込)がある。

年末調整を自分でしなくても控除される場合は?

事業主払込を選択している場合は、勤務先が掛金額を把握しており、給与計算時に処理されるため、年末調整の際は自ら申告しなくてもiDeCoの掛金は控除される。

年末調整を自分でしないと控除されない場合は?

iDeCoの掛金を個人口座からの引き落としにより払っている場合、勤務先はその金額を把握できないため、年末調整で控除を受けるには自ら申告する必要がある。

4,iDeCo(イデコ)の控除を受けるための年末調整の手続き3ステップ

個人払込によりiDeCoの掛金を払い込んでいる人が控除を受けるには、年末調整において次のような手続きが必要になる。

<年末調整でiDeCoの控除を受けるための手続き>

- 小規模企業共済等掛金払込証明書を受け取り、掛金額を確認

- 給与所得者の保険料控除申告書の所定欄に掛金額を記入

- 申告書に掛金払込証明書の原本を添付し、勤務先に提出

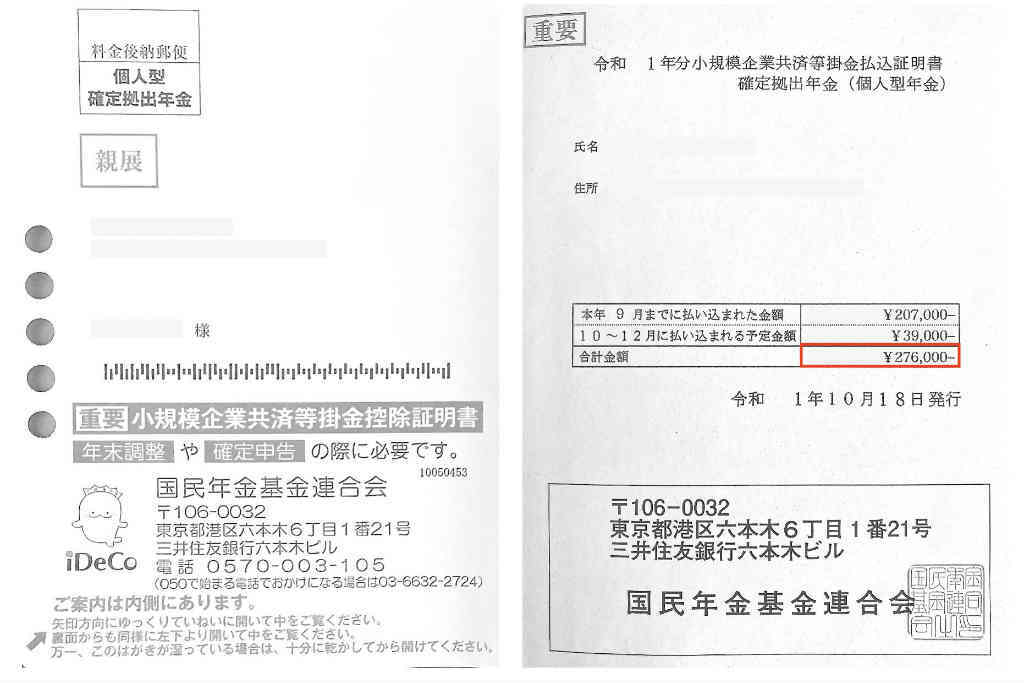

STEP1,小規模企業共済等掛金払込証明書を受け取り、掛金額を確認

1月~9月に掛金の引き落としがある人は、毎年10月下旬頃、国民年金基金連合会から「小規模企業共済等掛金払込証明書」が自宅に届く。掛金払込証明書には、9月までに実際に払い込まれた掛金額と、10月~12月に払い込まれる掛金の予定額、その合計額が記載されている。

10月~12月まで掛金払込証明書に記載された予定額通りに掛金を払い込む場合、申告書には合計額に記載された金額を記入すればよい。

10月~12月の間に掛金額の変更があったり、払込が行われなかったりして、掛金払込証明書に記載された払込予定額と実際の払込額が異なる場合は、変更のあった掛金を払い込んだ月の翌月末頃、変更後の払込額が記載された掛金払込証明書が再発行される。再発行が年末調整に間に合えば、再発行後の掛金払込証明書に記載された金額を申告書に記入する。

掛金払込証明書が再発行される場合や、11月以降に初回の掛金を払い込んだ場合など、掛金払込証明書が年末調整に間に合わない場合、控除を受けるには確定申告が必要になる。

ただしその年に払い込む掛金額が確定しており、掛金払込証明書を後日提出できる場合は、年末調整の再計算により控除を受けられる可能性もある。年末調整再計算の可否や詳細については、勤務先の担当部署に確認してほしい。その年の掛金額は、国民年金基金連合会のコールセンター(TEL 0570-003-105/03-6632-2724)で確認できる。確認には自身の基礎年金番号が必要だ。

掛金払込証明書が届いていない場合や、紛失してしまった場合には、iDeCoの口座を開設している金融機関(運営管理機関)を介して、国民年金基金連合会に申請すれば、掛金払込証明書の再発行が可能である。再発行には、申請書が国民年金基金連合会に到着後10営業日程度かかる。金融機関に登録した住所が正しいことを確認した上で、なるべく早く手続きするようにしたい。

※事業主払込により掛金を払い込んでいる場合は、そもそも掛金払込証明書は発行されない。

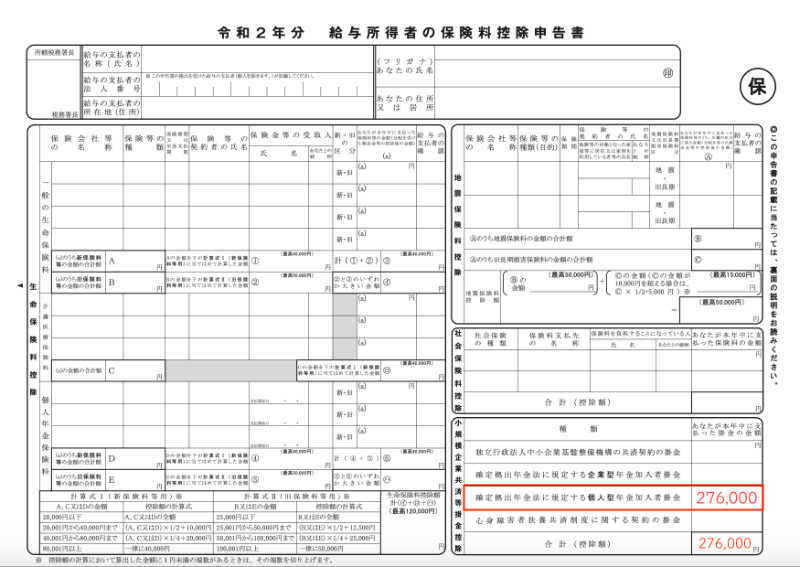

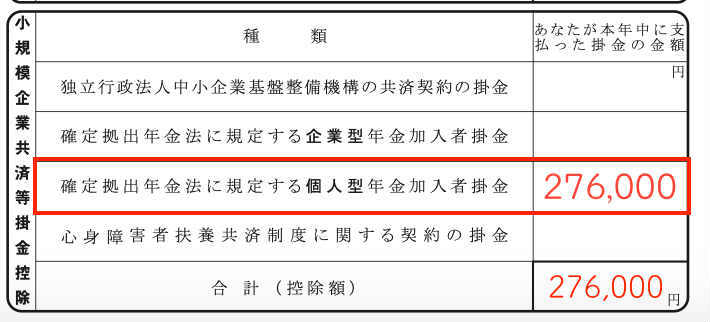

STEP2,給与所得者の保険料控除申告書の所定欄に掛金額を記入

勤務先から「給与所得者の保険料控除申告書」を受け取ったら、「小規模企業共済等掛金控除」欄の「確定拠出年金法に規定する個人型年金加入者掛金」欄に、その年の掛金の合計額(予定額)を記入する。

生命保険料控除など、その他に適用を受ける控除があれば、あわせて記入する。

STEP3,申告書に掛金払込証明書の原本を添付し、勤務先に提出

申告書の記入が終わったら、「小規模企業共済等掛金払込証明書」の原本を添付し、勤務先に提出する。書類に不備がなければ手続きは完了だ。

控除により軽減された所得税は12月分給与に上乗せして還付され、住民税は翌年度分の税額の計算に反映される。

5,iDeCo(イデコ)の控除を受けるための確定申告の方法

年末調整でiDeCoの控除を受けられなかったとしても、自身で確定申告をすれば控除を受けることができる。控除を受けるためだけに行う「還付申告」であれば、翌年1月1日以降5年以内であればいつ申告を行ってもよい。確定申告に必要な源泉徴収票が発行されたら、早めに申告を行うとよいだろう。

<確定申告でiDeCoの控除を受けるための手続き>

- 掛金払込証明書と源泉徴収票を元に確定申告書を作成

- 申告書に掛金払込証明書の原本を添付し、税務署に提出

STEP1,掛金払込証明書と源泉徴収票を元に確定申告書を作成

確定申告書を作成するには、

- 国税庁のホームページからダウンロードして手書きで作成する方法

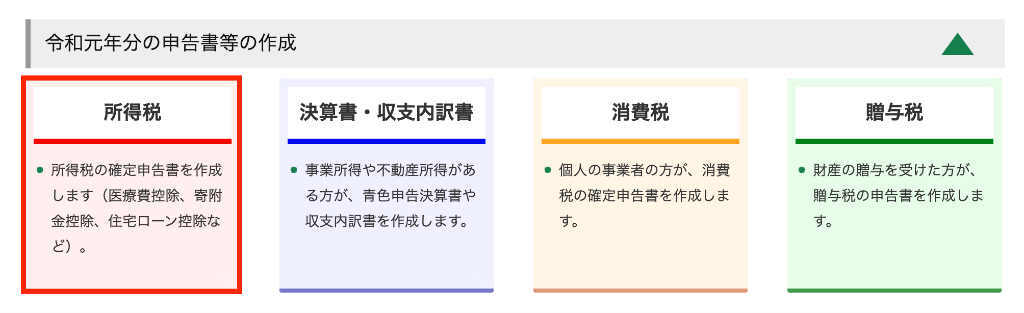

- 国税庁ホームページ「確定申告書等作成コーナー」から作成する方法

があるが、確定申告書等作成コーナーの利用がおすすめだ。確定申告書等作成コーナーを利用すれば、画面の指示に従って必要事項を入力していくと金額が自動計算されるため、計算ミスや記入ミスを減らせる。

<確定申告書等作成コーナーから申告書を作成する流れ>

申告書の作成に必要な情報は、「源泉徴収票」と「小規模企業共済等掛金払込証明書」に記載されているため、画面の指示に従って必要事項を入力していけばよい。

1. トップページの「作成開始」を選択

2. 税務署への提出方法を選択

e-Taxによる提出(データによる提出)と書面による提出のいずれかを選択する。e-Taxで提出するには事前に準備が必要となる。ここでは「印刷して提出」する場合を例に説明する。

作成手順1:申告書を作成する年と種類を選択

申告書作成する年、申告書の種類は「所得税」を選択する。

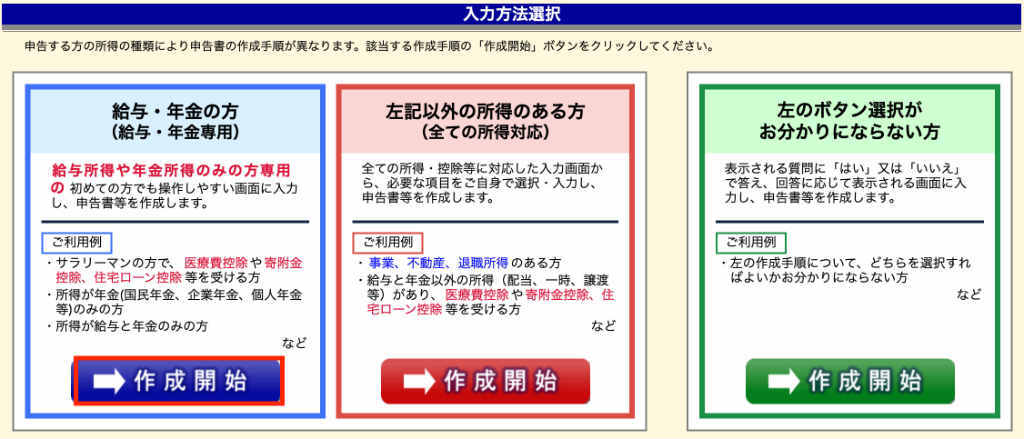

作成手順2:入力方法を選択

給与所得のみの会社員や公務員は「給与・年金の方(青色)」の「作成開始」を選択する。

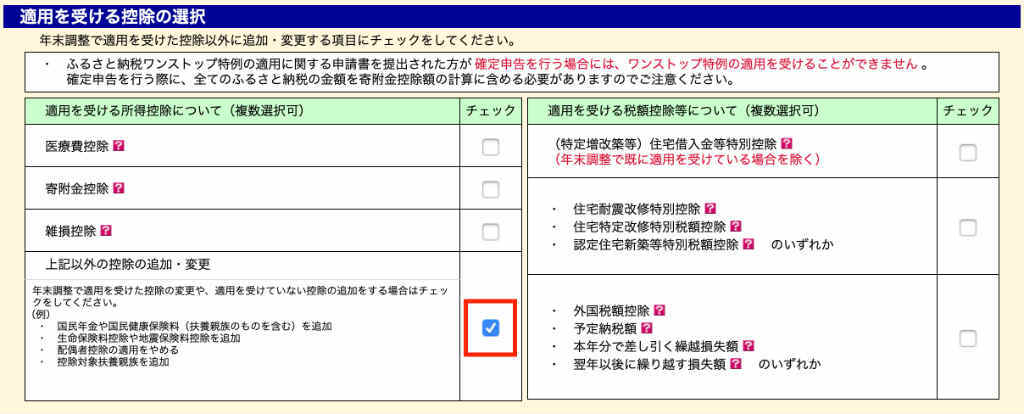

作成手順3:適用を受ける控除を選択

iDeCoの控除(小規模企業共済等掛金控除)は、「上記以外の控除の追加・変更」にチェックを入れる。

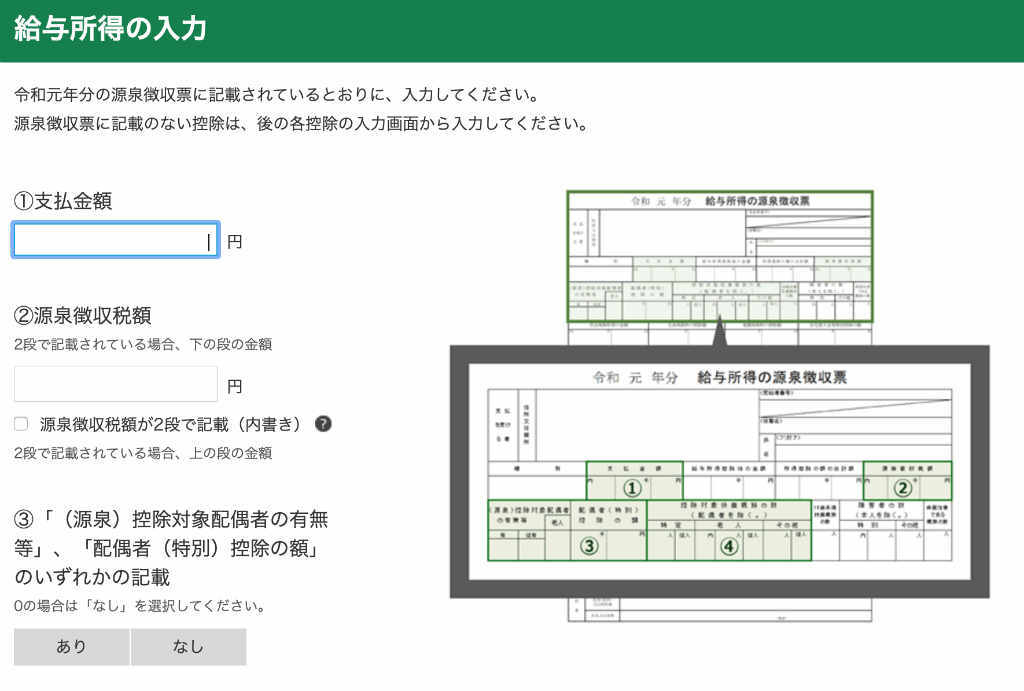

作成手順4:源泉徴収票から収入金額を入力

画面の指示に従い、源泉徴収票に記載された金額を入力する。

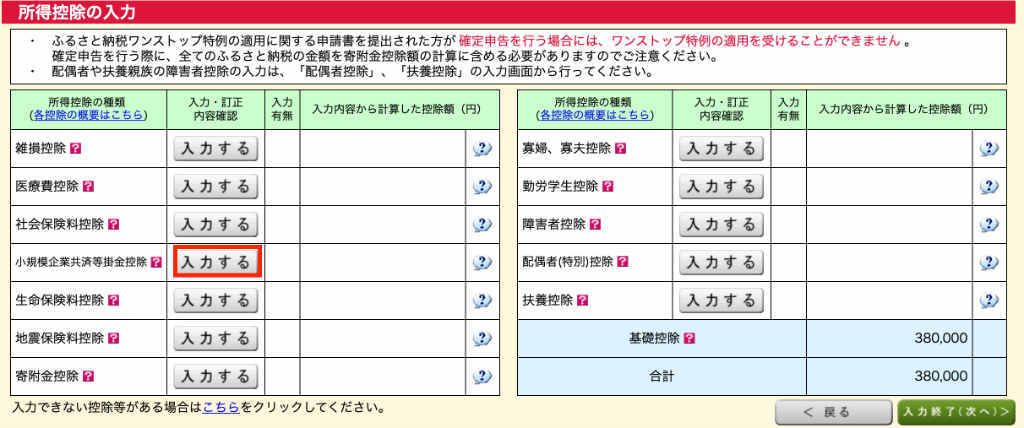

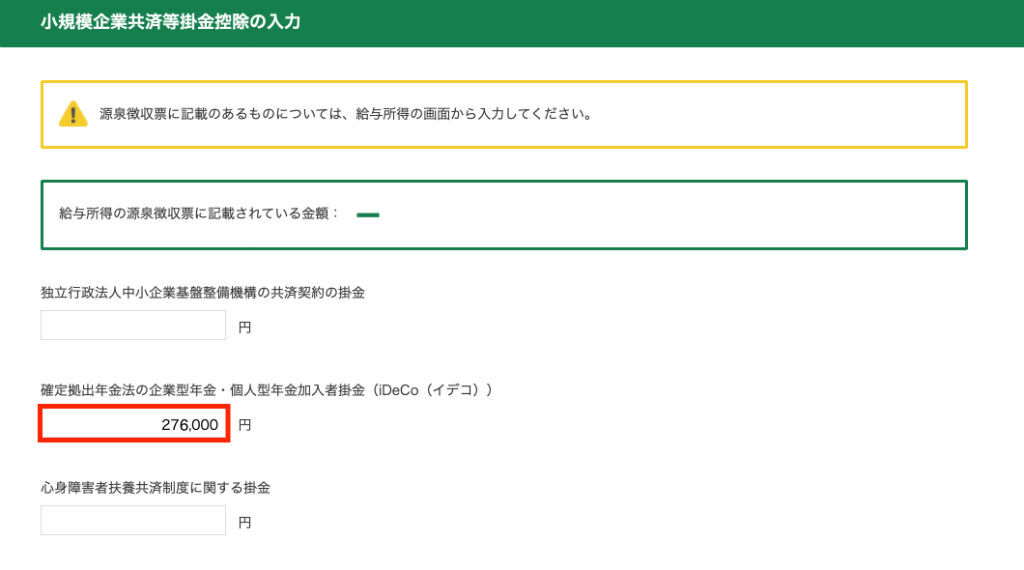

作成手順5:所得控除額を入力

「小規模企業共済等掛金控除」を選択し、「確定拠出年金の企業型年金・個人型年金加入者掛金」欄に、小規模企業共済等掛金払込証明書に記載された「合計金額」を入力する。

作成手順6:住民税等に関する事項、住所、氏名、マイナンバー等を入力

住民税等に関する事項(住民税の徴収方法、16歳未満の扶養親族の有無等)、住所、氏名、マイナンバーなどの情報を入力する。

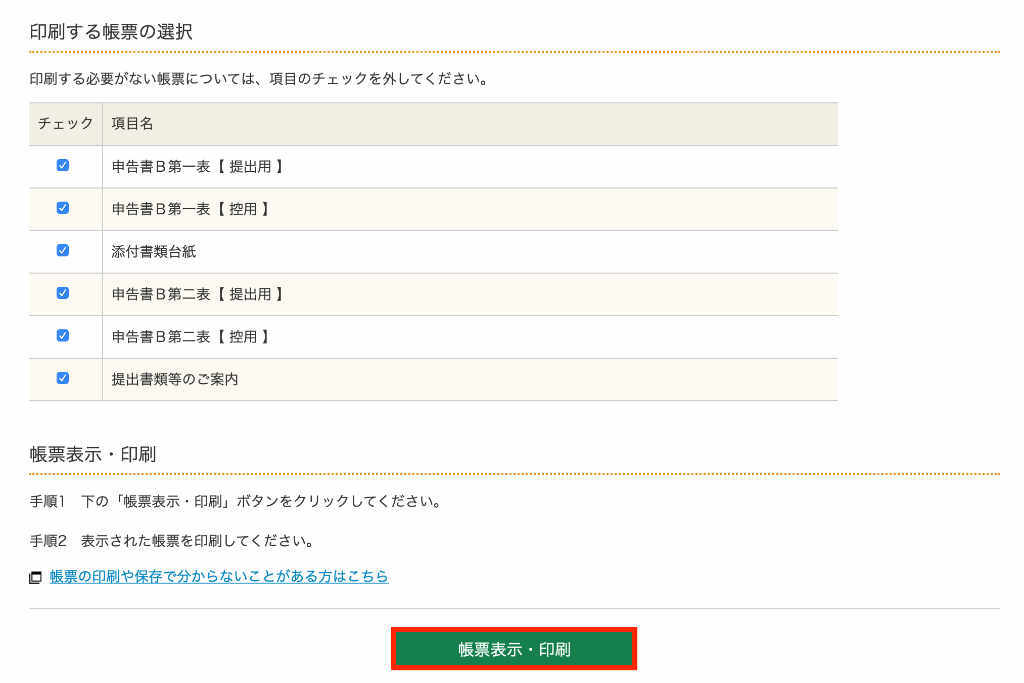

作成手順7:申告書の内容を確認し印刷

作成した申告書の内容を確認し印刷する。

STEP2,申告書に掛金払込証明書の原本を添付し、税務署に提出

印刷した申告書は、「小規模企業共済等掛金払込証明書」の原本を添付し税務署に提出する。これで確定申告の手続きは完了だ。

控除により軽減された所得税は、申告後1ヵ月から1ヵ月半程度で指定した口座に振り込まれ、住民税は翌年度分の税額の計算に反映される。

6,iDeCo(イデコ)の控除は年末調整または確定申告で受けられる

iDeCoの控除を受けるには、年末調整または確定申告のいずれかで手続きすればよい。年末調整に間に合わなかった場合は、翌年1月1日以降5年間は、確定申告により控除を受けられる。年末調整で控除を受けるのが基本だが、確定申告による方法も知っておくと安心だ。

HP : https://www.rapportco.com

HP : https://www.rapportco.com

この筆者の記事を見る

【関連記事 PR】

・40代からiDeCo(イデコ)を始めるのは遅いのか

・SBI証券のiDeCo(イデコ)手数料は?

・楽天証券でiDeCo(イデコ) 特徴や強みは?

・iDeCo(イデコ)を始めるならSBI証券と楽天証券のどっち?

・【初心者向け】ネット証券おすすめランキング