目次

確定申告で受けられる控除

・所得控除

・税額控除

・その他控除

確定申告書の書き方

・確定申告書の記入例

確定申告で受けられる控除

確定申告をするときには収入から経費を差し引くことで所得税額が低くなりますが、経費の他にも控除できるものがいろいろあります。控除できるものを適切に計上することで節税にもつながります。

控除は自分で忘れずに計上しなければなりません。計上漏れがあっても税務署は一切指摘してくれません。かといって、過大に控除を計上すると脱税とみなされてペナルティを受ける恐れもあります。控除は過不足なく適切に計上することが大切です。

確定申告で受けられる控除には、所得金額から差し引くことで課税所得が軽減される「所得控除」、課税所得から計算した所得税額から直接差し引くことができる「税額控除」、さらに「その他控除」の3種類があります。

以下、それぞれについて解説しながら、必要書類もご紹介していきます。

所得控除

所得控除とは、所得金額から差し引く控除のことです。これによって課税所得が少なくなるので、結果として納税する所得税額が軽減されることになります。

所得控除には多くの種類があり、人によって該当する項目が異なる場合が多いので、一つひとつ正確に内容を把握しておきましょう。

基礎控除

基礎控除は、確定申告する人の全員に適用される控除です。適用されるための条件もなく、全員一律で38万円が所得金額から控除されます。必要書類もありません。

医療費控除

医療費控除は、病気や怪我などのために支払った医療費を所得金額から差し引くことができるものです。原則として1年間に支払った医療費が10万円を超えた場合に、超えた金額を控除することができます。

納税者本人だけでなく、生計を一にする親族のために支払った医療も控除することができます。生計を一にしていれば必ずしも同居していなくても控除の対象になります。例えば、遠方で一人暮らしをしている子どもでも仕送りをするなどして生計を一にしている状態であれば、その子どもの医療費も控除することができます。

医療機関へ通院するための交通費や、ドラッグストアなどで市販の薬品を購入した費用も病気や怪我と関連性があれば控除の対象となります。他方で、症状なく受診した健康診断や人間ドックなどの費用は原則として控除できないので注意が必要です。

医療費控除を受けるためには、従前は領収書が必要でしたが、平成29年分の確定申告からは領収書に代えて「医療費控除の明細書」を作成して提出することになっています。ただし、平成31年分の確定申告までは従来通り領収書の添付または提示でも受け付けられます。

医療費控除の明細書の詳細については、国税庁のホームページで確認しておきましょう。

参照:国税庁「医療費控除の明細書の書き方など」

なお、病気や怪我の治療のためではなく、健康の保持増進や疾病の予防の目的でも、厚生労働省が指定した対象医薬品を購入した場合は一定の金額を控除することができる「セルフメディケーション税制」が平成29年分の確定申告から創設されています。

注意しなければいけないのは、セルフメディケーション税制と通常の医療費控除はどちらかを選択しなければならず、両方を適用することはできません。セルフメディケーション税制の詳細については、国税庁のホームページで確認しておきましょう。

参照:国税庁「セルフメディケーション税制の概要・手続など」

雑損控除

雑損控除とは、災害や盗難などで損害を受けた場合に、所得金額から一定の金額を差し引くことができるものです。

火災保険や地震保険などをかけていたとしても、保険ではまかないきれない損害が発生することがあります。そんなときに雑損控除を受けて税金を安くすることで負担を軽減することができます。

納税者本人の資産だけでなく、生計を一にする親族で総所得金額が38万円以下の人の資産についても雑損控除の対象となります。

ただし、損害の発生原因は災害や盗難、横領に限られており、詐欺や恐喝による損害は雑損控除の対象とならないので注意が必要です。

雑損控除を受けるために必要な書類は、災害等に関連したやむを得ない支出の金額の領収書や、罹災証明・盗難届などその災害を証明する書類になります。

寄付金控除(ふるさと納税など)

寄付金控除とは、国や都道府県、市町村、特定公益増進法人などに寄付した場合に、その金額に応じて所得金額から差し引くことができるものです。ふるさと納税も都道府県や市区町村への寄付に当たるので、寄付金控除の対象になります。

その年に寄付した合計額と総所得金額の40%のいずれか低い方から2,000円を引いた金額を控除することができます。

寄付金控除を受けるために必要な書類は、寄付した際に受け取った受領書や領収書なとです。

生命保険料控除

生命保険料控除とは、民間の生命保険に加入して保険料を支払った場合に一定の金額を所得金額から差し引くことができるものです。

平成23年12月31日以前に契約した生命保険(旧制度)と、平成24年1月1日以降に契約した生命保険(新制度)で控除額の計算方法が異なります。

旧制度での生命保険については1年間に払い込んだ保険料が10万円を超えた時点で一律5万円、新制度での生命保険については1年間に払い込んだ保険料が8万円を超えた時点で一律4万円が控除額の上限となります。

生命保険料控除を受けるために必要な書類は、保険会社から送られてくる生命保険料控除証明書です。

地震保険料控除

地震保険料控除とは、地震保険に加入して保険料を支払った場合に一定の金額を所得金額から差し引くことができるものです。

平成18年の税制改正により平成19年分から損害保険料控除が廃止され、代わりに地震保険料控除が創設されました。ただし、経過措置として平成18年12月31日までに契約した長期損害保険契約のうち一定の要件を満たすものは地震保険料控除の対象になります。

控除額の上限は、平成19年1月1日以降に契約した地震保険については年間の払込保険料が5万円を超えた時点で一律5万円、経過措置が適用される長期損害保険契約等については年間の払込保険料が2万円を超えた時点で一律1万5000円となります。

地震保険料控除を受けるために必要な書類は、保険会社から送られてくる地震保険料控除証明書です。

扶養控除

扶養控除とは、所得税法で規定されている控除対象扶養親族がいる場合に一定の金額を所得金額から差し引くことができるものです。

控除対象扶養親族とは、その年の12月31日時点で16歳以上の扶養親族のことを言います。扶養親族に該当するためには、生計を一にしていることの他にも年間の合計所得金額が38万円以下(令和2年分以降は48万円以下)であることなど、いくつかの要件があります。

控除額は、一般の控除対象扶養親族については38万円ですが、特定扶養親族や老人扶養親族に該当すると控除額が増額されます。

扶養親族が日本国内に居住している限りは、扶養控除を受けるために必要な書類はありません。

障害者控除

障害者控除とは、納税者本人や扶養親族などが所得税法で規定されている障害者に該当する場合に一定の金額を所得金額から差し引くことができるものです。

扶養控除が適用されない16歳未満の扶養親族や、配偶者のうち一定の要件を満たす場合も障害者控除の対象になります。

控除額は基本的には27万円ですが、特別障害者や同居特別障害者に該当すると控除額が増額されます。

障害者控除を受けるために必要な書類は特にありません。障害者手帳のコピーなども必要ありません。

寡婦控除

寡婦控除とは、夫と死別や離婚をして再婚していない女性のうち所定の要件を満たす場合に一定の金額を所得金額から差し引くことができるものです。

控除額は基本的には27万円ですが、「特別の寡婦」に該当する場合は35万円になります。

なお、妻と死別や離婚をして再婚をしていない男性についても寡夫控除として27万円の控除がありますが、寡夫控除よりも適用される用件が少し厳しく定められています。

寡夫控除・寡夫控除を受けるために必要な書類は特にありません。

勤労学生控除

勤労学生控除とは、納税者本人が所得税法で規定されている勤労学生に該当する場合に一定の金額を所得金額から差し引くことができるものです。

勤労学生控除を受けるためには、特定の学校の学生や性とであることや、合計所得金額が65万円以下(令和2年分以降は75万円以下)であることなどの要件があります。控除額は、一律27万円です。

必要書類としては源泉徴収票を添付または提示する必要があります。

税額控除

税額控除とは、課税所得金額に税率をかけて計算した所得税額から一定の金額を差し引くことができるものです。

今までみてきた所得控除には課税所得を少なくすることによる間接的な節税効果しかありませんが、税額控除は所得税額から直接控除することができるので、大きな節税効果が期待できます。

配当控除

配当控除とは、国内法人から利益や余剰金の配当を受けるなどして配当所得がある場合に、一定の金額を所得税額から差し引くことができるものです。配当金から源泉徴収された所得税額も税額控除することができます。

配当控除の対象となるのは日本国内の法人からの配当所得に限られており、外国法人からの配当金は控除の対象になりません。

配当控除を受けるためには、配当所得を総合課税として申告することが必要です。申告分離課税を選択した場合は、配当控除を受けることはできません。

必要書類としては、源泉徴収票と配当金の支払通知書のコピーがあります。

マイホームの取得等と所得税の税額控除

マイホームの取得等と所得税の税額控除とは、住宅ローン等を利用してマイホームを購入するなどした場合で、所定の要件を満たすときに一定の金額を所得税額から差し引くことができるものです。

マイホームを購入した場合だけでなく、新築や増改築した場合にも適用されます。この控除には、購入または新築した場合に適用される「住宅借入金等特別控除」と増改築した場合に適用される「特定増改築等住宅借入金特別控除」の2種類があります。

控除額は、年末時点の住宅ローン残高に基づいて算出されます。上限額は原則として40万円、適用期間は10年間です。

必要書類としては、不動産売買契約書や増改築の請負契約書の写し、登記事項証明書、住宅ローンの残高証明書があります。

住宅耐震改修特別控除

住宅耐震改修特別控除とは、自宅を耐震のために改修した場合に一定の金額を所得税額から差し引くことができるものです。

平成18年4月1日から平成29年12月31日までに行われた改修工事が対象になります。控除額は、住宅耐震改修にかかる高じの標準的な費用の額に基づいて算出されます。

住宅ローンを利用していない改修工事も控除対象です。この控除と住宅借入金特別控除の適用要件を両方満たしている場合は、両方の控除を併せて受けることができます。

この控除を受けるためには、増改築高じ証明書または住宅耐震改修証明書などの書類が必要になります。

政党等寄付金特別控除

政党等寄付金特別控除とは、政党や政治資金団体に対する寄付金で一定のものについて所得税額から差し引くことができるものです。

控除額は、その年中に支払った政党等に対する寄付金の合計額に基づいて算出されますが、上限はその年の所得税額の25%になります。

この控除か、または所得控除としての寄付金控除のどちらか有利な方を選択して控除を受けることができます。

政党等寄付金特別控除を受けるためには「政党等寄附金控除特別控除額の計算明細書」と「寄附金(税額)控除のための書類」(総務大臣又は都道府県の選挙管理委員会等の確認印があるもの)が必要です。

外国税額控除

外国税額控除とは、日本国外での所得について、その国で課税されている場合には一定の金額を限度として外国所得税の金額をその年分の所得税額から差し引くことができるものです。

外国株の配当金から源泉徴収されている場合は配当控除を受けることはできませんが、この外国税額控除を受けることができます。

この控除を受けることによって、日本と外国の両方で二重に加重されることを避けることができます。

外国税額控除を受けるためには「外国税額控除に関する明細書」、「外国所得税を課されたことを証する書類」、「その税が外国税額控除の対象となる外国所得税に該当することについての説明などを記載した書類」、「国外所得総額の計算に関する明細書」が必要です。

調整控除

調整控除とは、所得税と住民税で控除額が異なるため、その差による影響を解消するために住民税の所得割額から一定の金額を差し引くものです。

調整控除の対象者には源泉徴収票や確定申告書のデータから自動的に控除が適用され、住民税が減額されます。

所得税の確定申告を行えば住民税は自動的に計算されるため、調整控除を受けるために特に手続をする必要はありません。したがって、必要書類も特にありません。

その他控除

以上でみてきた控除は、何らかの支出や負担があることを考慮して所得税を減額するというものが主でしたが、その他にも異なる趣旨で控除されるものがあります。

青色申告特別控除

確定申告には白色申告と青色申告がありますが、青色申告を選択することで最大65万円の所得控除を受けることができます。これが青色申告特別控除とよばれるものです。

青色申告特別控除を受けるためには、青色申告の承認を受けた事業者であることや、複式簿記で会計を行っていること、貸借対照表と損益計算書を提出することなど、白色申告にはない適用要件がいくつかあります。

これらの要件を満たせば会計処理が正確かつ適切に行われる可能性が高まることから、国としても青色申告を推進するために特典として控除を設けているのです。

なお不動産所得の場合、その規模が「業務」なのか「事業的規模」かどうかで控除額が変わってきます。形式基準の規模で言うと「5棟10室」、駐車場ならば「50台」という目安があります。必ずしも数だけで判断されるわけではなく、形式基準を多少下回っても金額的に生計を維持できるだろうと解釈されれば適用があると解釈されています。青色申告で事業的規模の場合は控除は65万円、そうでない業務の場合は10万円控除となります。

青色申告をするために必要な書類を提出していれば、この控除を受けるために別途必要な書類はありません。

給与所得控除

給与所得控除とは、給与収入から差し引くことができる控除のことです。

給与所得者でも仕事のために自己負担である程度の支出をすることがあることを考慮して設けられたものです。事業所得者の経費控除に相当するのが、給与所得者の給与所得控除です。

控除額は給与収入額に応じて算出されますが、最低で65万円を給与収入から控除することができます。

給与所得控除を受けるために必要な書類は特にありません。

なお、給与所得者が特定の支出をした場合で、その年の特定支出の金額の合計が一定の金額を超えるときは、超える部分の金額を給与所得控除語の所得金額からさらに差し引くことができる「給与所得者の特定支出控除」という制度もあります。

給与所得者の特定支出控除の詳細については、国税庁のホームページでご確認ください。

参照:国税庁「給与所得者の特定支出控除」

確定申告書の書き方

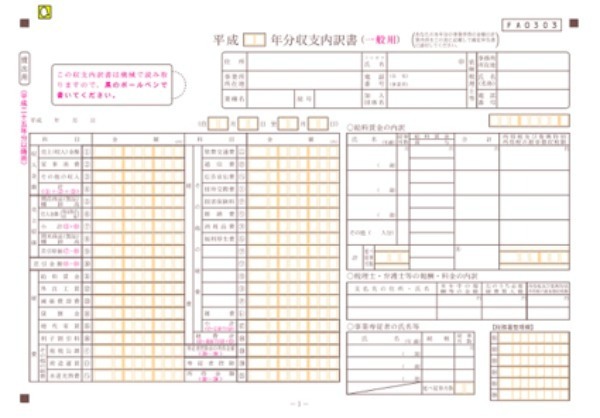

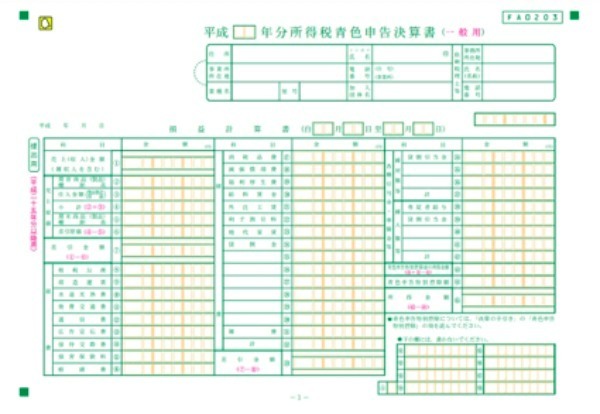

確定申告書の書き方を解説していきますが、確定申告書を書く前に、白色申告なら「収支内訳書」、青色申告なら「青色申告決算書」を作成しておきましょう。

これらの書類を先に作成しておくことで、確定申告書を書くときの手間が大幅に軽くなります。

それでは、以上を前提として、確定申告書の書き方について記入例を参照しながら解説していきます。

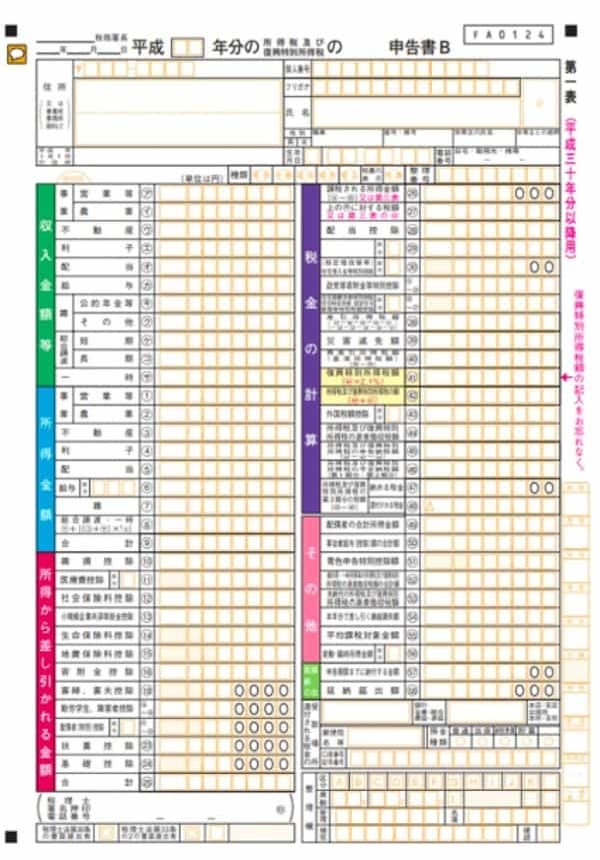

確定申告書の記入例

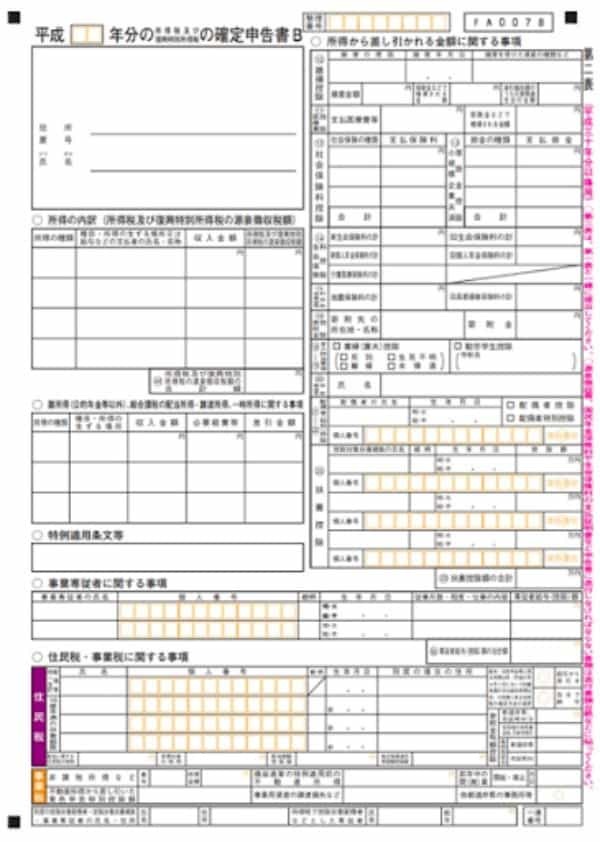

確定申告書には「申告書A」「申告書B」「申告書第三表(分離課税用)」の3種類があります。個人事業主やサラリーマンでも不動産投資などの副業で収入がある方は「申告書B」を使うことになるので、ここでは「申告書B」の書き方をみていきましょう。

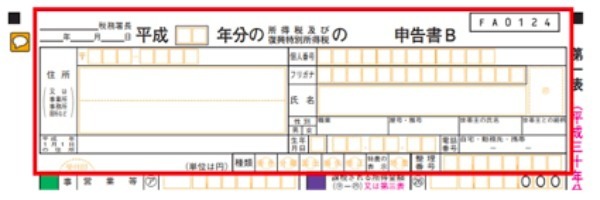

表題部

住所、氏名などを正確に記入し、押印しましょう。印鑑は認め印で構いません。

個人番号(マイナンバー)も忘れずに記入してください。

「種類」の欄は、青色申告をする場合は「青色」に丸を付け、白色申告をする場合はそのままにしておいてください。

「整理番号」は、税務署から送られてくる確定申告のお知らせなどの書類に記載されているので、その番号を記入します。分からない場合は空欄のままで構いません。

収入金額等

この欄には、その年の収入金額を、収入の種類ごとに記入します。

経費を控除する前の、実際に受領した金額をここに記入しましょう。

所得金額

この欄には、収入金額から経費を控除した金額を記入します。

所得金額の合計は、収支内訳書または青色申告決算書で算出した所得金額と一致するはずなので、確認しましょう。

所得から差し引かれる金額

この欄には、この記事の「所得控除」で解説した各項目について、該当するものを記入します。

社会保険料控除と小規模企業共済等賭け金控除は「所得控除」のところで解説しませんでしたので、ここでご説明します。

社会保険料控除とは、国民年金保険料や国民年金基金の掛金、厚生年金保険料、国民健康保険料、後期高齢者医療制度の保険料、介護保険料、労働保険料などを支払った場合は、その全額を控除することができるものです。

小規模企業共済等賭け金控除とは、小規模企業共済や個人型確定拠出年金に加入している場合、その年に支払った掛金を全額控除することができるものです。

各項目について、正確に金額を記入していきましょう。

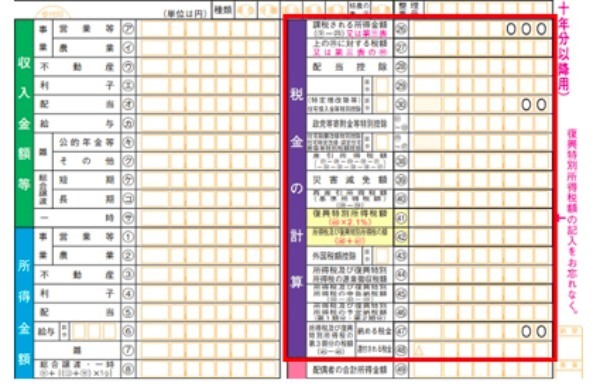

税金の計算

「所得金額」-「所得から差し引かれる金額」が課税所得金額になります(丸囲み数字26)。

課税所得金額に基づいて、いったん所得税額を計算します(丸囲み数字27)。

ここで算出した所得税額から、この記事の「税額控除」のところで説明した各項目を控除することができるので、該当するものを正確に記入していきましょう。

税額控除を行った結果、所得税額がプラスになればその金額を「納める税金」の欄(丸囲み数字47)に記入します。マイナスになった場合は「還付される税金」の欄(丸囲み数字48)に記入します。

その他

この欄に該当するものがあれば記入する必要がありますが、ここに記入することによってさらに控除が受けられるわけではないので注意してください。専従者給与(控除)額や青色申告特別控除は既に収支内訳書や青色申告決算書に計上しているはずなので、確認しましょう。

第二表

申告書Bには第二表もあるので、忘れずに記入しましょう。

第二表は、主に所得や所得控除の各項目についての詳細を記入するものです。

所得の内訳について、取引先が多数あるため書ききれない場合は、別途「所得の内訳書」を作成して添付するとよいです。

国税庁の確定申告書等作成コーナーを活用しよう 確定申告書の用紙に手書きで記入する場合は、合計額や税額を自分で計算しながら進めていかなければならないので、ミスが起こりがちです。計算ミスや記入ミスが多くなると、新たな用紙に一から記入し直さなければならなくなり、大きな労力を要することになってしまいます。

「確定申告書等作成コーナー」を利用すれば、各項目に必要事項を入力するだけで、計算が必要な部分は自動で計算されます。入力ミスを発見した場合も、該当箇所の入力を修正すれば自動で再計算されるので、修正の手間も少なくなります。

ぜひ確定申告書等作成コーナーを活用してみましょう。