仮にチャレンジャーを最先行だとすると、8月や9月にかけて人員削減が減ったわけではなく、むしろ春に一旦減った後に2023年前半、2024年前半の山の近くまで再び跳ねている。

ここから分かるのは解雇側のトレンドは今のところ一進一退であり、イニシャルクレームは年末にかけて20万人近辺に低下する場面がたとえあったとしても、その後は再び26万人近辺まで戻るだろう、ということである。

という中で最新の数字が26万人近くまで急増したのはハリケーンの影響と思われる。一般的に自分の予想より弱い数字を見たらすぐハリケーンのせいにするのは的外れの可能性が高いが、今回のケースはチャレンジャーとのダブルチェックにも耐えられるだろう。自然体のイニシャルクレームは20~22万人の間にあったはずだ。

労働需給とベバリッジ曲線

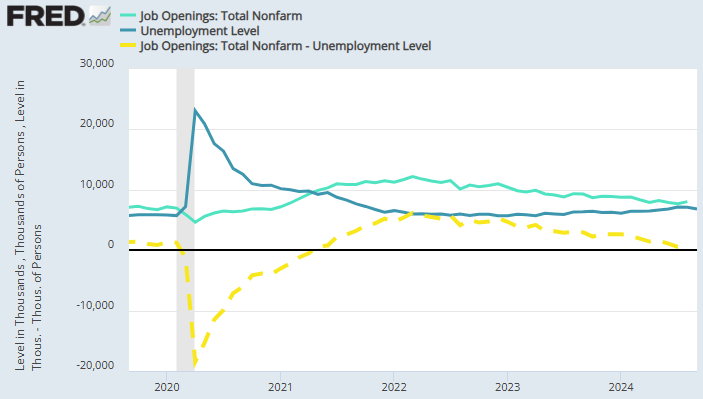

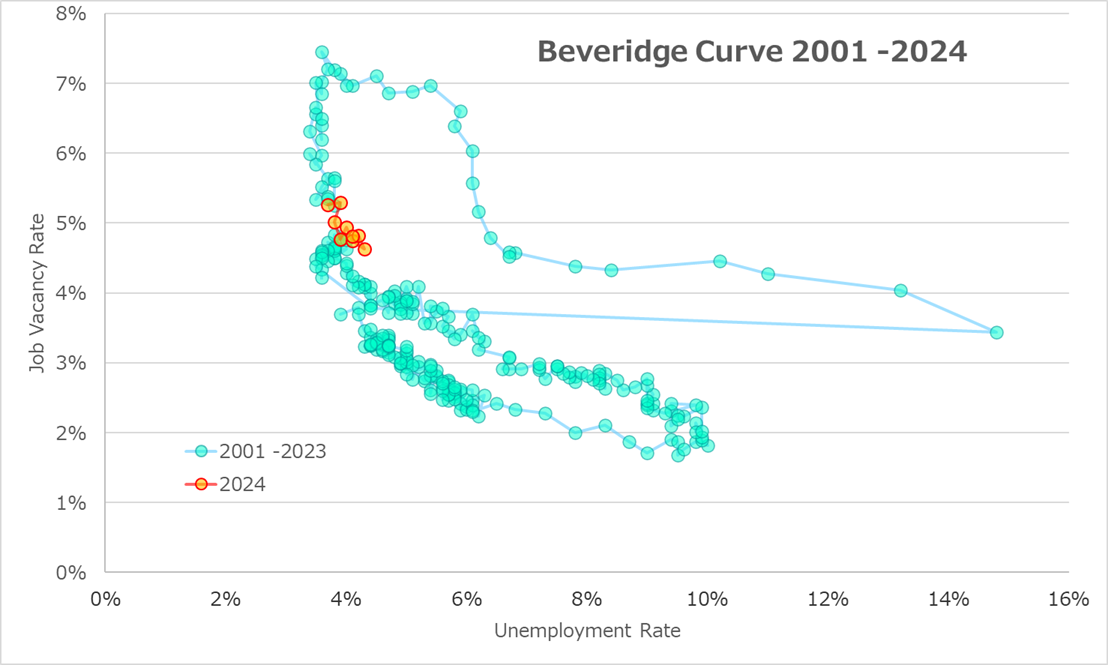

JOLTSと失業者数の比較で見ると一度は交叉しそうになったものの、9月の雇用統計で再びJOLTSが失業者数を引き離している。つまりJOLTSの減少トレンドが失業に与える影響が増幅され始める(ベバリッジ曲線の平坦化)直前で折り返した形となる。

これが短期的な反転ではなく、2022年以来の雇用減速が再加速に転ずる重要な反転であると主張する根拠は少ない。しかしJOLTSが減少トレンドから少なくとも一進一退に転じたことで、前回の記事で2024年末としていたベバリッジ曲線の平坦区間への突入は2025年以降に持ち越されることになる。

従って、2024年中の追加利下げは主に雇用ではなくパッシブ・タイトニングとインフレ減速の進捗によって正当化されるものとなり、年内に大幅利下げが繰り返される可能性は概ね排除される。

一方、これらの理由だけでも年内100bp程度の利下げまでは可能であり、単月の雇用統計を見て11月の25bp利下げまで取り下げられる可能性は懸念する必要がない。何もそこで右往左往してFedの信用を落とさなくても、2025年利下げ分にはいくらでも剥落の余地があるからだ。