もしめでたくカマラ・ハリスが当選してしまったらどうするのかと言えば、人身御供にするには最適のジェンスン・フアンだけに重い刑を科して、マグニフィセント7の中で他の6社には形式的な処罰で済ませても、なんとかごまかせるだろうということでしょう。

カマラ・ハリス氏とジェン・スン・フアン氏

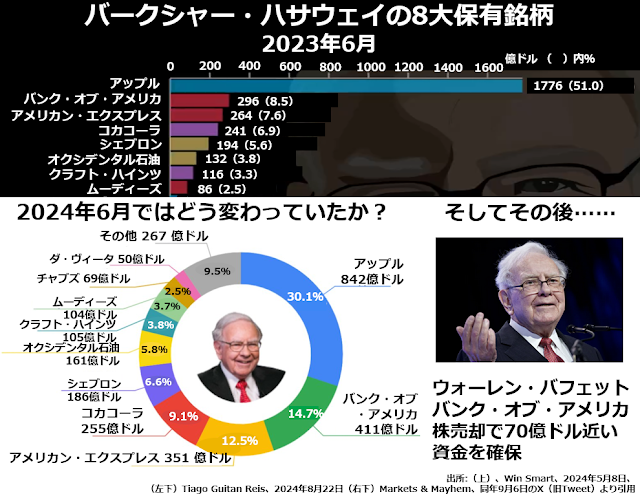

ほぼ10年代ごとに入れ替わっている金融業界大手のCEOよりはるかに古狸のウォーレン・バフェットは、もっと深刻な事態の到来を予測しているようです。

具体的には、この民主党の「財閥退治」と円キャリー取引の巻き戻しをきっかけに、マグニフィセント7銘柄と大手金融機関の株価が総崩れになるベア相場の到来を予期して、去年後半頃にはアップル社首脳陣に一種の最後通牒を突きつけていたようです。

「御社ももう高成長でも好配当でもないのだから、いつまでも架空売上計上の共犯の輪に入らなければ、株価はジリ貧のままだぞ。弊社では大型株総崩れの市況を予測しているから、御社がこの忠告を受入れようと受入れまいと、ポートフォリオに占める御社の比重は大幅に下げる」といった内容でしょうか。

今もウォーレン・バフェットが陣頭指揮を執っているバークシャー・ハサウェイ社のポートフォリオは、この最後通告どおりに変わりました。

アップル社株がポートフォリオに占める比率は現金比率を高めたために51%から30%への減少で済んでいますが、実額としては1776億ドルから842億ドルへと半減以下の大幅な削減です。

また今年6月の段階では第2位で14.7%、411億ドルの株を保有していたバンク・オブ・アメリカについては、その後急速に売却を進めています。金融大手まで総崩れになる相場の到来が想定より早く来そうだと思っているのでしょう。

ただ、それでもバフェットの限界だと思えることがあります。

アメリカン・エクスプレス、コカコーラ、シェブロン、クラフト・ハインツといった派手な流行を追わない堅実経営のアメリカ株を辛抱強く持っていれば、とてつもなく肥大化したマグニフィセント7の時価総額の一部を吸収して、そこそこ良好なパフォーマンスが期待できると信じているらしいことです。