SeanPavonePhoto/iStock

- 企業の金融勘定:日本

前回は、家計の金融勘定について対GDPの比較をしてみました。

日本は1980年~1992年ころまで、他の主要国と比較して資金過不足が大きくプラスで推移している時期がありました。

特に、金融資産のうち現金・預金の水準が高い時期が続いていて、これが現在の家計の金融資産の大きな部分を形成しているものと推測されます。

今回は、家計が金融資産を増やす裏で、主に負債を増やす存在である企業の金融勘定について眺めてみましょう。

ストックでは負債のうち株式の増えるアメリカやカナダが、フローではどのような状態なのかが大きなポイントとなりそうです。

まずは、日本の金融勘定を見てみましょう。

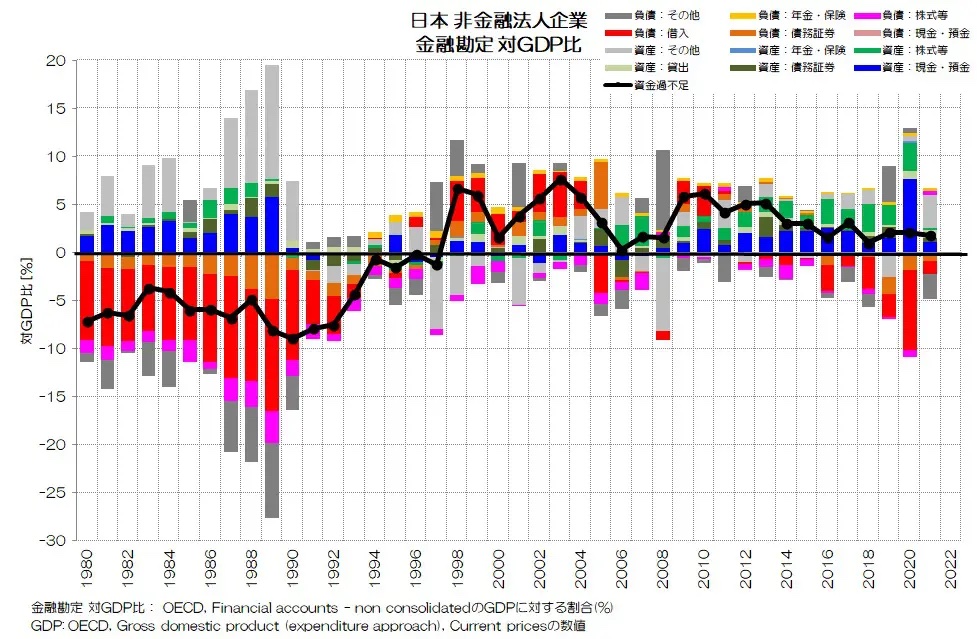

図1 日本 非金融法人企業 金融勘定 対GDP比OECD統計データ より

図1が日本の企業の金融勘定対GDP比です。

バブル崩壊まで(~1990年)、ポストバブル期(1990~1997年)、1998~2010年、2011年以降で傾向が変わりますね。

まずバブル崩壊までは、主に負債のうち借入が大きく増えていました。

資金過不足もマイナス5~10%で大きく資金不足となっていたようです。

1990年からは負債の水準が極端に減っていきます。

そして1998年以降は黒字主体化していて、負債のうち借入(赤)が増えるどころか減っていることがわかります。

負債がプラス側に記録されるという事は、その分その負債が減っていることを意味します。

2011年以降は負債のうち借入が少しずつ増えていきます。

1998年までのバブル期・ポストバブル期の異常状態を2010年ころまでで調整していたような推移に見受けられますね。

この挙動が他国に対してどういった意味を持つのか、意識しながらその他の主要国のデータを見ていきましょう。

- 企業の金融勘定:アメリカ

まずはアメリカからです。

アメリカの企業は負債残高でみると、株式等の伸びが大きいのが特徴です。

新株発行による資金調達が多ければ、この金融勘定の負債側で確認できるはずですね。

逆に、発行済み株式の株価上昇による影響が大きければ、金融勘定での存在感は薄いはずです。

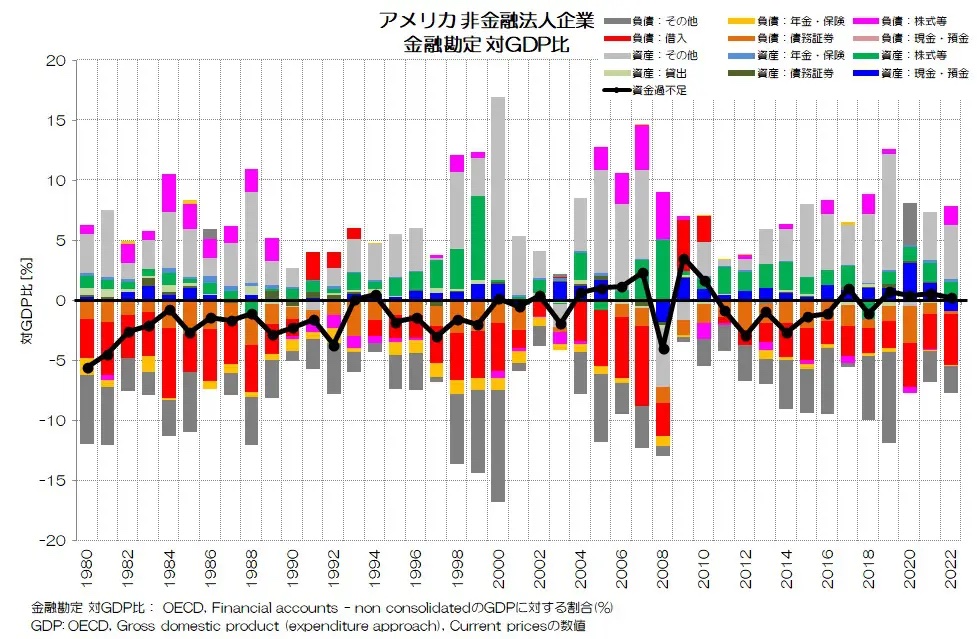

図2 アメリカ 非金融法人企業 金融勘定 対GDP比OECD統計データ より

図2がアメリカの企業の金融勘定 対GDP比です。

まず、負債のうち借入(赤)が基本的にマイナスですので、借入が増えている状態が確認できます。

一方で、株式等(ピンク)は、マイナス側どころか、プラス側に記録されることが多いようです。つまり、企業からすると株式等を減らすという挙動ですね。

推測となりますが、これは新株発行よりも、自社株買い等による株式の減少の方が多い状態を示しているのかもしれません。

自社株買いの一部は、ストックオプションの行使に利用されるほか、株価上昇の効果が大きいと言われますね。

とても興味深い挙動と言えそうです。

SNAではストックオプションも項目として立てられてはいますが、数値はゼロでしっかりと集計できているわけではないようです。

今後詳細な統計データが出てきたら、このあたりの挙動ももう少しはっきりするかもしれませんね。

いずれにしろ、金融勘定で企業の負債のうち、株式等が増えているわけではなく、むしろ減っているという事がはっきりしました。

つまり、負債残高で企業の株式等が極端に増大しているのは、発行済み株式の株価上昇による影響が大きいという事になりそうです。

資金過不足はややマイナス側で推移していますが、概ねプラスマイナス5%の範囲で、日本のように10%近くに達することはありません。