- 企業の金融勘定 対GDP比

続いて企業の金融勘定 対GDP比です。

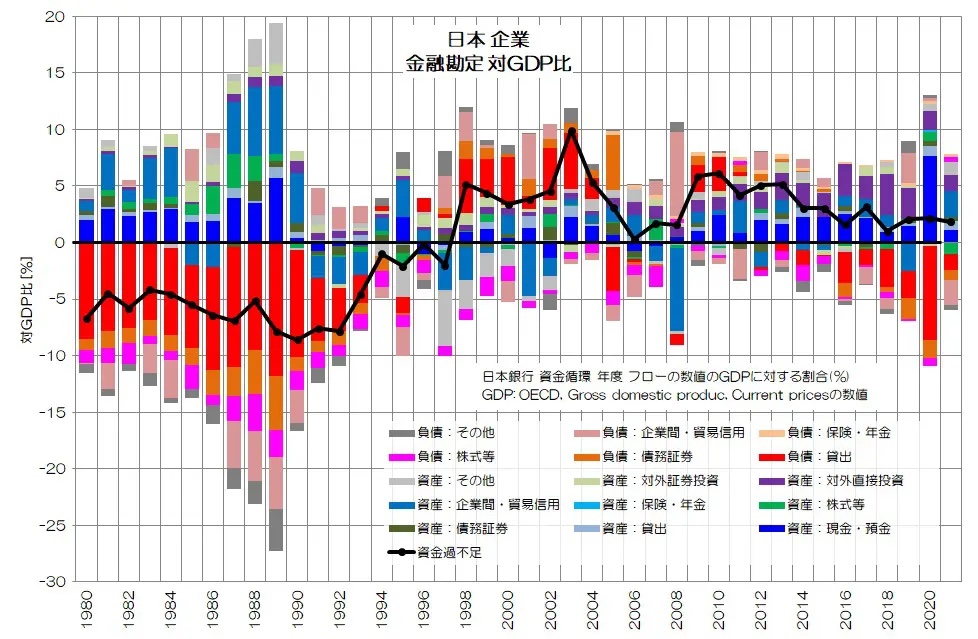

図2 日本 企業 金融勘定 対GDP比日本銀行 資金循環統計、OECD 統計データ より

図2が日本の企業の金融勘定 対GDP比のグラフです。

1989年まで負債が増え、金融資産が拡大していますが、1990年に両方とも急激に収縮しています。 バブル・バブル崩壊による企業の挙動変化が良くわかりますね。

バブル崩壊までは、企業は年間対GDP比5~10%程の資金不足で、特に負債のうち借入が年間10%前後で推移していたようです。

後日他の主要国の企業の金融勘定についても取り上げますが、この水準は極めて大きいようです。

当時、企業が借入による負債増で大きく投資をしていた様子がわかります。

当時は不動産や株式投資が過熱していたと言われていますが、実は建物や設備などへの総固定資本形成も極めて多かったようです。

そしてバブル崩壊で一気に収縮し、1994年からは貸出を減らす挙動へと変化し、1998年から本格化します。

負債項目の貸出(赤)がプラス側に存在するという事は、それだけ貸出が減っている事を示します。

その後2011年まで貸出を減らす挙動が続いています。

当時は貸し剥がしや貸し渋りなども多かったとも言われていますね。

1998年からは、このような挙動と連動して黒字主体化しています。

徐々に金融資産側の対外直接投資(紫)が増えていき、2012年以降で負債のうち貸出が増えていく局面に戻っても、企業の資金余剰が続いています。

対GDP比で金融資産5~10%、負債5%前後で、0~5%(概ね3%前後)の資金余剰です。

日本経済の大きな特徴は、企業が黒字主体化している事ですが、その中でも2011年までの貸出の減少と、2012年以降の対外直接投資の増加という2つの局面の移り変わりがあるようです。

2012年以降は負債のうち貸出も対GDP比で1~3%程度増えているようです。

ビジネス

2023/05/17

「金融勘定」の対GDP比

関連タグ

関連記事(提供・アゴラ 言論プラットフォーム)

今、読まれている記事

もっと見る