【税制上の扶養控除】親を扶養に入れた際の節税効果

親を扶養に入れた際の節税効果について解説します。子世帯と親世帯の収入により、節税効果は変わってきます。

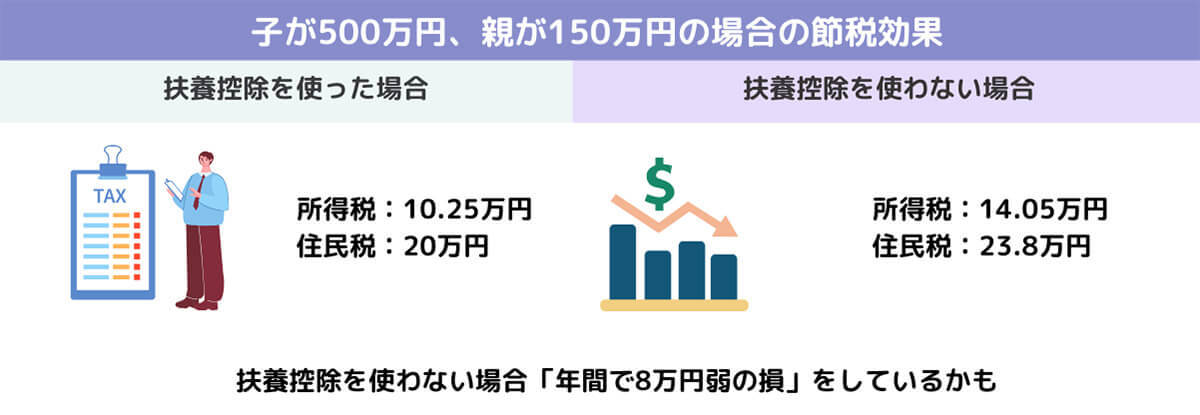

子が500万円、親が150万円なら「世帯で年間7.6万円も損している!?」

子どもの年収が500万円、親が150万円の場合は「世帯で8万円弱の損」をしているかもしれません。

ではさっそく、具体的に計算してみましょう。

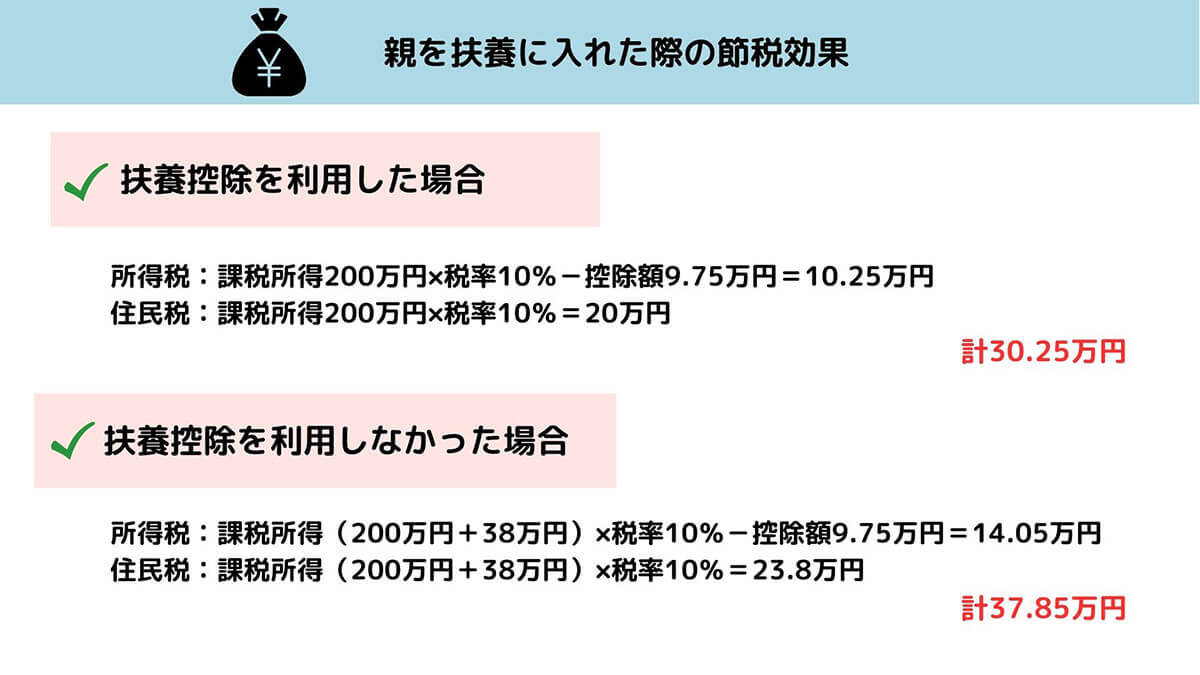

たとえば独身の子の年収が500万円、社会保険料が70万円、親の年収が150万円(70歳未満、年金のみ)とすると、計算は以下の通り。

・親の合計所得金額は40万円(150万円-公的年金控除110万円)

・子の給与所得は356万円(500万円-給与所得控除144万円)

・所得控除は156万円(扶養控除38万円+基礎控除48万円+社会保険料控除70万円)

・課税所得は200万円(給与所得356万円-所得控除156万円)

・所得税は200万円×税率10%-控除額9.75万円=10万2500円

・住民税は200万円×税率10%=20万円

申請方法

年金受給者の親と同居して養っている場合でも、親を税制上の扶養に入れるためには申請が必要です。とはいえ、申請手続きは簡単なもの。会社員の場合、毎年行っている年末調整の「給与所得者の扶養控除等申告書」に名前と所得、個人番号などを記入し提出するだけです。

【健康保険上の扶養控除】親を扶養に入れた際の節税効果

健康保険上、子に扶養されることになった親は、当然ながら保険料の負担なしで健康保険に加入できます。

しかし、親が病気の治療などを受けており、高額医療費支給制度を利用している際には注意が必要。高額医療費支給制度は年齢や所得によって変化するため、子の収入が高いと高額医療費支給制度の支給分が減ってしまうことがあります。

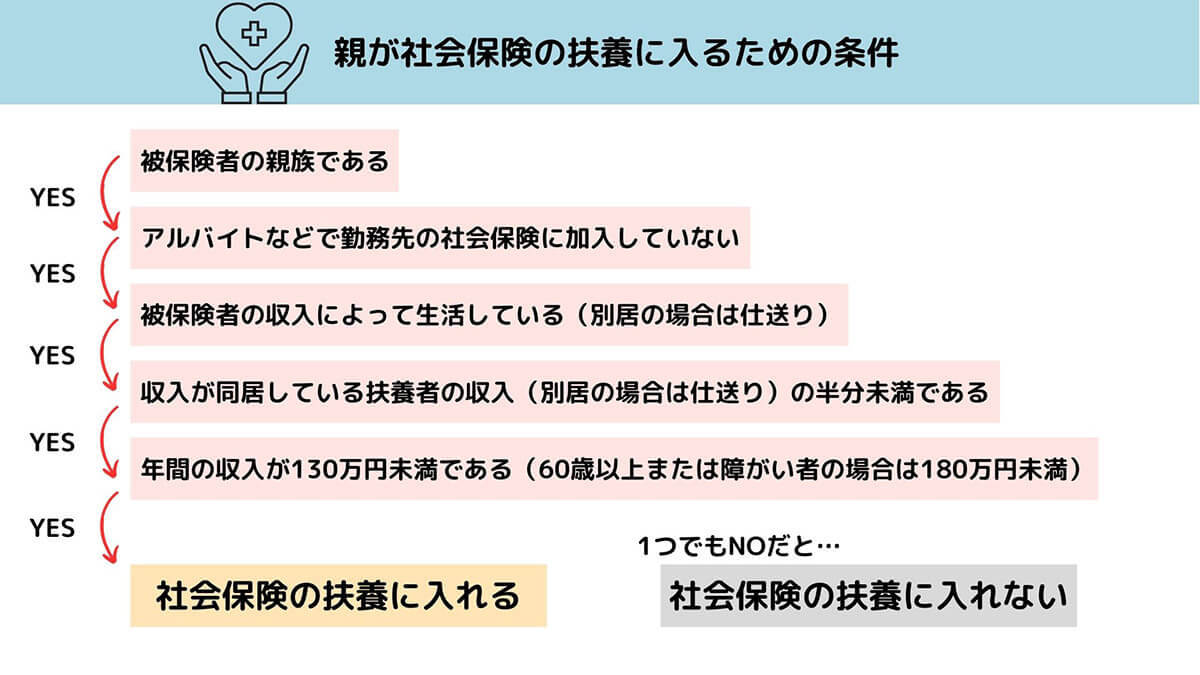

また、健康保険上の扶養に入れるかはやや条件が複雑。以下のチャートで確かめてください。

親を扶養に入れた場合「親の健康保険料」が不要

健康保険料は所得に応じて決まりますが、一般的には年収の約10%程度です。

子と親がそれぞれ別々の健康保険に加入している場合、子(年収500万円)の健康保険料は年間50万円(500万円×10%)。親(年収150万円)の健康保険料は年間15万円(150万円×10%)となります。合計すると65万円です。

しかし、子が親を扶養家族に入れる場合、親の分の健康保険料はかかりません。つまり、年間15万円も節約できることになります。先ほどの「所得税+住民税」の約8万円とセットで考えると、かなりの節約です。

申請方法

親を健康保険の扶養に入れる際は、以下の書類を会社に提出します。

・被扶養者(異動)届

・被扶養者の戸籍謄本

・被扶養者の住民票

・援助額を証明できる書類(振込通知書や現金書留など)

・年金振込通知書(親が年金受給している場合)

手続き方法は加入している健康保険組合によって異なるため、事前に確認しておきましょう。