目次

確定申告の流れ

確定申告期限を過ぎる/提出しないとどうなる?

確定申告の流れ

確定申告の流れは、申告書を作成するための数字計算にかかる時間が全体の9割以上。申告書の作成自体は1割以下の時間で済むことが大半です。

そこで、以下では申告書を作成する前の段階から、確定申告の流れを解説します。

ステップ1. 日々の収入・経費をまとめる

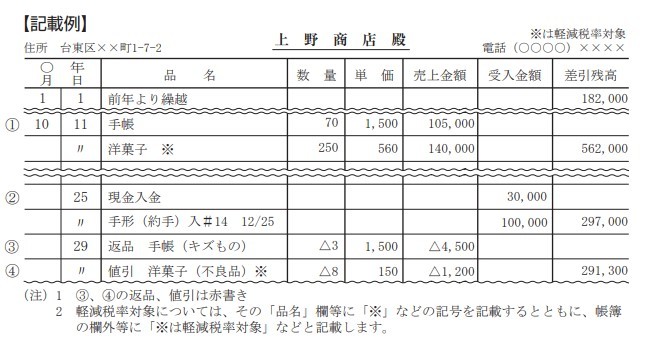

まず、所得を出すためには日々の収入や経費をまとめる必要があります。基本的にはレシートや請求書などを見ながら、「日付」「勘定科目」「金額」などを帳簿付けしていきます。

一件一件入力するのは手間ですが、クラウド会計ソフトには「銀行口座/クレジットカードの明細取り込み」「撮影レシートの取り込み」「AI自動仕訳」といった便利機能も搭載されています。ITの力を駆使し、手間を減らすのがおすすめです。

ステップ2. 控除額をまとめる

所得から差し引く控除額も、自分でまとめる必要があります。ただ、生命保険料や社会保険料などの控除については、保険会社や年金機構などから11月ごろに「控除証明書」が送られてきます。それを見ながらまとめればいいので、日々の記帳よりはラクに済ませられます。

ステップ3. 所得額を計算する

所得税は収入ではなく所得にかかる税金です。所得を計算するには収入から経費と控除額を差し引きます。

ここまでまとめてきた収入と経費、控除額を合計し、「収入-必要経費-所得控除」の式で所得額を求めましょう。なお、こういった計算もクラウド会計ソフトを使えば自動化が可能です。

ステップ4. 所得税額を計算する

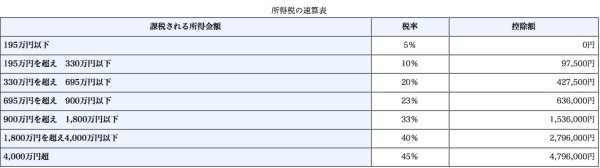

先ほども触れたように、所得税は「所得×税率」で決まります。この税率部分は所得額によって変わるため、所得と税率の対応表である「所得税の速算表」を見て所得税の金額を出します。

それほど多くはありませんが、算出された所得税からさらに税額を控除できる「税額控除」というシステムもあります。住宅ローン控除や配当控除などがこれに該当するので、あてはまるものがある場合は所得税からこれを控除しましょう。

※所得控除と税額控除

所得控除:所得税算出の基準となる所得額から控除できるシステム

税額控除:所得額をベースに算出された所得税額から控除できるシステム

さらに、東日本大震災の復興施策の財源を確保する目的で、2013年1月から2037年12月末までの所得税額には2.1%が上乗せされています。計算式は『所得税額×2.1%』で求められるので、こちらの計算も忘れずに。繰り返しになりますが、これらの計算もクラウド会計ソフトで自動化可能です。

ステップ5. 源泉徴収額をまとめる

次に、源泉徴収された金額をまとめましょう。結果、「所得税額>源泉徴収額」となった場合は、差額を追加で納める必要があり、逆に「源泉徴収額>所得税額」の場合は、差額が過払い税金として還付されます。

ステップ6. 確定申告書などの書類を作成する

ここまでの数字が求められたら、もう確定申告書や青色申告決算書が書けるはず。求めた数字を適正な場所に入力していきましょう。なお、書類への記入は上で見た金額計算と並行しても問題ありません。

自力で書類を作成したいものの書き方が分からない場合、国税庁の電話相談や記帳説明会などを利用するのがおすすめです。

ステップ7. 確定申告書などの書類を提出する

書類が完成したら、いよいよ提出です。確定申告書の提出期間は2月16日~3月15日までで、遅れるのはNGですが早すぎても受け付けてもらえません。また、電子申告を行う場合はマイナンバーカードの発行や利用者識別番号、電子証明書の取得などが必要で、すぐに提出できるとは限りません。

郵送や税務署に確定申告書を持ち込んでの提出も可能ですが、電子申告は特典が多いので、少し面倒でも電子申告を利用することをおすすめします。

確定申告期限を過ぎる/提出しないとどうなる?

確定申告は提出期間が約1か月と短く、期日に間に合わなかったり、提出を忘れてしまったりするケースも考えられます。その場合はどうなってしまうのでしょうか?

結論から言えば、期限後申告という形で申告を行うことは可能です。ただし、期限内の申告と全く同じようには扱われず、段階的にペナルティが発生するため、できる限り早く対処することがのぞましいでしょう。

初めて確定申告をする方が知っておきたいペナルティは、以下の3つです。

ペナルティ1. 無申告加算税

本来納付する予定である税金に上乗せで払わなければいけない税金です。

具体的には、納税額のうち50万円までの部分に「15%」、50万円を超える部分に「20%」の加算税がかかります。

具体的に言うと、100万円を納税する人であればそれぞれ7万5000円、10万円が加算され、合計17万5000円の加算税が発生します。

かなり厳しい加算税ですが、幸いこの税が適用されるケースは「あなた、確定申告してないでしょ!」と税務署に指摘されてから申告した場合。もし税務署から指摘される前に期限後申告をした場合は、納税額全体に5%の加算で済みます。

さらに、以下全ての要件に当てはまる場合、無申告加算税はかかりません。

- その期限後申告が、申告期限から1か月以内に自主的に行われていること。

- その期限後申告に関して、納付すべき税額の全額を納付期限までに納付していること。

- 期限後申告書を提出した日の前日から5年前までの間に、無申告加算税または重加算税を課されたことがなく、期限内に申告する意思があったと認められる場合の無申告加算税の不適用を受けていないこと。

また、新型コロナウイルスや災害などに見舞われた場合、申請すれば申告期限を延長することも可能。「やむを得ない事情で数日間期限に遅れちゃった……!」という場合でも、素早く誠実に対応すれば無申告加算税はかからないと考えてよいでしょう。

ペナルティ2. 延滞税

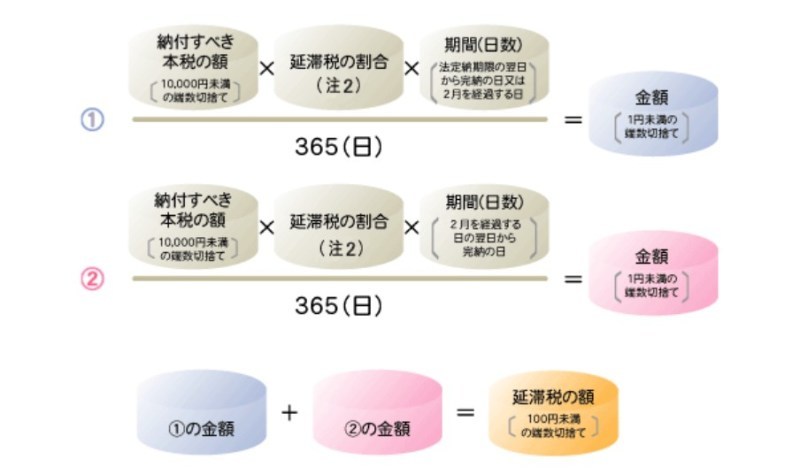

延滞税は、無申告加算税とはまた別に請求される税額です。納付期限の翌日から数え始めて、納税が完了するまでの日数に応じた金額を納付します。計算式は以下の画像の通りですが、地味に痛い金額なので、延滞税の計算をしなくて済むよう期限内に納付してしまいましょう。

ペナルティ3. 青色申告の取り消し

青色申告は厳しい申告方法ということには何度も触れましたが、期限後申告にも厳しいです。具体的には、2期連続で期限後申告をしてしまうと青色申告が取り消しになります。

青色申告のメリットを受けていた場合はそのメリットが利用できなくなり、修正申告が必要に……。青色申告は基本的におすすめですが、「いつも締め切りや提出期限を破ってしまうタイプ」という自覚がある方は、最初から白色申告で申告することを検討してもいいかもしれません。