確定申告が必要な人は?

フリーランスと確定申告のかかわりを見てきましたが、果たしてすべてのフリーランスに確定申告が必要なのでしょうか。結論から言えば、「厳密に考えればNOだが、実質的にはYES」とまとめられます。

一方、確定申告は「やらなくてもOKだが、やったほうがおトクな人」もいるという制度。ここでは、確定申告が必要な人について考えていきます。

絶対に確定申告が必要なケース

本業が会社員の場合は確定申告の必要性を考えるのが難しくなるものの、フリーランスの場合はそれなりに単純。確定申告が必要なのは「年間48万円以上の事業所得などが発生したフリーランス」だからです。

先ほどから「所得」というワードを出していますが、改めて所得とは何かを確認します。所得とは、「収入(売上)から支出(経費)を引いた金額」のこと。種類は10種類ありますが、フリーランスとして得た所得は「事業所得」に分類されます。「収入-経費」がプラスであれば、確定申告が必要というのが原則です。

ただし所得が発生していても、「所得控除」を使えば、確定申告をしなくて済むケースがあります。所得控除とは、発生した所得から所得控除額を差し引けるシステムのこと。所得控除の代表例が、フリーランス全員(所得制限アリ)に適用される「基礎控除」です。

基礎控除では、48万円の所得控除が認められているため、「収入-支出」が48万円以下であれば、確定申告は不要ということになります。これが冒頭で「48万円以上の事業所得が発生したフリーランスは確定申告が必要」と言った理由になります。

しかし、実際は事業所得が48万円を下回るケースは少ないのが実情です。仮に売上が100万円、経費が30万円だった場合でも、差し引きすると22万円余ってしまいます(100万-30万-48万=22万)。そのため、本業フリーランスの場合は、基本的に確定申告が必要だと考えて問題ありません。

なお、基礎控除だけでなく、配偶者控除や社会保険料控除などの控除が受けられる場合はそれらも事業所得から差し引くことができます。また、不動産投資や株式投資などで利益を上げている場合、事業所得が0円でも確定申告が必要になる場合があるなど、細かく見ていくと確定申告の必要性は複雑です。

確定申告したほうがおトクなケース

事業所得が48万円を超えない場合でも、じつは確定申告をしたほうがおトクなケースがあります。それは、「報酬が源泉徴収されている場合」です。

皆さんも報酬から「源泉徴収額」が差し引かれているのを見たことがあるかもしれません。詳しくは解説しませんが、源泉徴収とは「所得税のとりっぱぐれを防ぐための税金前払い制度」。クライアントが報酬を支払う段階で、皆さんの報酬から10.21%が徴収されています。

しかし、事業所得が48万円以下の場合、事業所得に対する所得税はそもそも発生しません(所得税の計算式は「所得額×税率」のため)。それなのに「所得額の前払い」がされているというのは、ヘンな話ですよね。

解説すると、上記の状況は「所得税の払い過ぎ(過払い)」になっていることを意味します。この過払いを解消し、払い過ぎた税金を還付してもらうことは可能なのですが、そのためには源泉徴収された額をまとめ、確定申告をする必要があるのです。

この還付額はバカになりません。仮に売上が年間30万円だけでも、そのすべてが源泉徴収の対象になっていると30,630円も差し引かれます。確定申告をすれば取り返せますが、確定申告をしない場合、30,630円の払い損になってしまいます。確定申告をしたほうがおトクといえるでしょう。

確定申告の必要書類

確定申告にあたっては、以下の書類などが必要です。

- 確定申告書

- マイナンバーカードなどの本人確認書類

- 収入・支出・控除の証明書

- 青色申告決算書(青色申告の場合)

- 収支報告書(白色申告の場合)

それぞれ詳細を見ていきましょう。

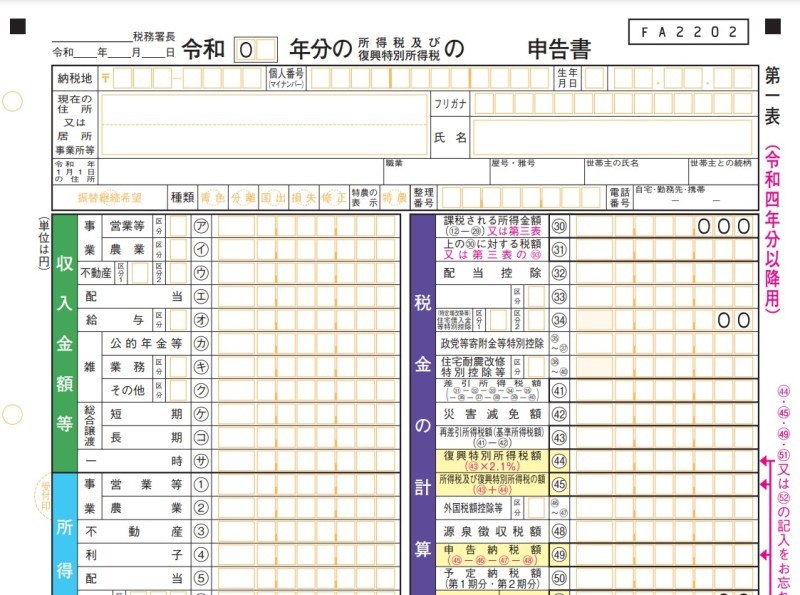

1. 確定申告書

確定申告の基本となる、申告内容を記入する書類です。A様式とB様式がありますが、フリーランスはB様式を利用します(A様式はサラリーマンや公的年金受給者が使用するもの)。書類は国税庁のHPからダウンロード可能です。

ただし、クラウド会計ソフトや国税庁が提供する電子申請ソフトを使う場合、書類をダウンロードしなくてもフォームに従って数字や情報を入力すればOKです。

2. マイナンバーカードなどの本人確認書類

確定申告にあたっては本人確認書類の写しが必要ですが、フリーランスならマイナンバーカードを取得し、活用することをおすすめします。マイナンバーカードがあれば電子申告システムの「e-Tax」などを活用した電子申告が可能になり、簡単かつおトクな確定申告ができるからです。

3. 収入・支出・控除の証明書

収入・支出の証明書というと難しく聞こえるかもしれませんが、要はレシートや領収書、請求書のことです。これらは確定申告そのものというより、確定申告書に記載する数字を計算するために使うものです。意外かもしれませんが、いちいち税務署に提出する必要はありません。

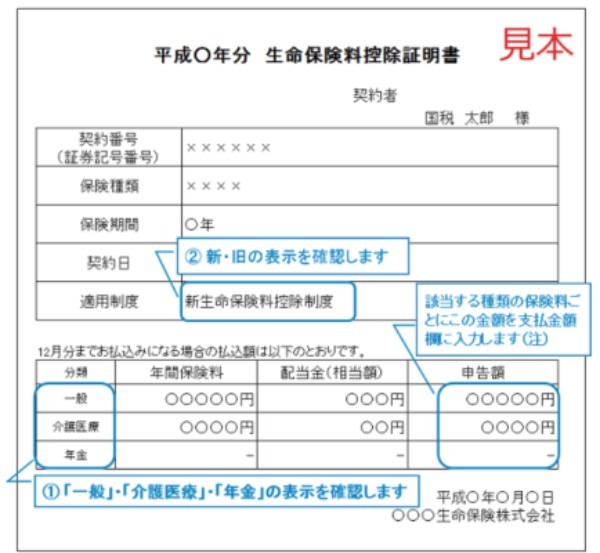

一方、控除の証明書(例:生命保険料控除証明書など)は、確定申告書の記載に使うのはもちろん、確定申告の際に提出する必要もあります。おもな控除と証明書は以下の通りです。

| 控除の種類 | 必要な証明書 |

|---|---|

| 社会保険料控除 | 社会保険料控除証明書 |

| 医療費控除 | 医療費の明細書 |

| 生命保険料控除 | 生命保険控除証明書 |

| 地震保険料控除 | 地震保険料等の控除証明書 |

| 小規模企業共済等掛金控除 | ・掛金額払込証明書 ・小規模企業共済掛金払込証明書 |

| 住宅ローン控除 | ・住宅借入金等特別控除額の計算明細書 ・住民票の写し ・建物、土地の登記事項証明書 ・建物、土地の不動産売買契約書(請負契約書)の写し ・金融機関の住宅ローンの残高証明書 (控除初年度) |

ただし、e-Taxを使って申告すれば、上記書類の添付を省略することが可能です。

このように提出が必須でない書類も多いですが、青色申告の場合は領収書などを最大7年間保存する必要があります。使わなくなったからといって、書類をすぐ捨てないようにしましょう。

4. 青色申告決算書(青色申告の場合)

青色申告決算書には一般用、農業所得用、不動産所得用、現金主義用の4種類あります。エンジニア、デザイナー、ライターなどの場合は一般用の青色申告決算書を使えばOKです。なお、こちらの書類もクラウド会計ソフトなどを使えば自動で出力してくれるものが大半です。

5. 収支内訳書(白色申告の場合)

収支内訳書も3種類ありますが、フリーランスの場合は一般用の収支内訳書を使えばOKです。この書類は全2ページと青色申告決算書よりもページ数は少なく、多少申告がラクになります。