証券会社はペイオフの対象になるのだろうか?ペイオフの仕組みやペイオフの対象となる金融機関、証券会社が破綻した場合の注意点などについて解説する。

目次

1,ペイオフとは――金融機関破綻時の預金者保護の手段

銀行が破綻すると、預金が払い出されないおそれがある。

これに備えるため、各金融機関は毎年「預金保険機構」に保険料を支払っている。

金融機関が破綻した場合は、預金保険機構が預金を補償する仕組みだ。

出典:預金保険機構『預金保険制度の概要』より

ペイオフは本来預金を保護する仕組みを指しますが、ときに「預金が保護されなくなること」という意味で用いられることがある。これは、ペイオフによる保護には限度があるためだと考えられます。

ペイオフが実施された場合、保護の対象となる預金等は2つに分類される。一つは「決済用預金」、もう一つが「一般預金等」だ。

預金の種類によって保護される範囲が異なるので確認しておきたい。

当座預金や利息の付かない普通預金、別段預金の一部(一時的な資金を保管するために設けられる預金科目)などが該当する。

決済用預金については、預金保険法第51条の2(決済用預金に係る保険料の額)に定められており、 以下3要件を満たす預金を指す。

決済用預金以外の預金等であり、外貨預金・譲渡性預金・金融債(募集債および保護預かり契約が終了したもの)等を除いたもの(預金保険法第51条より)が対象。

一般預金等には、利息の付く普通預金・定期預金・定期積金・元本補てん契約のある金銭信託などが含まれ、定額保護が定められている。

預金保険で保護されない一般預金等の1,000万円を超える部分については、破綻した金融機関の倒産手続きによって弁済金・配当金として支払われることになる。

金融機関の破綻に備える3つの方法

金融機関の破綻に備えたいなら、以下の3つの方法を検討してほしい。

- 1,000万円を超えたら、他の金融機関に振り分ける

- 国債にしておく

- 当座預金を利用する

・1,000万円を超えたら、他の金融機関に振り分ける

一般預金の場合、ペイオフの対象になる元本は1金融機関あたり1,000万円だ。

万が一金融機関が破綻した場合でも、預金保険機構から補償を受けられるだろう。

金融機関を分けるときは、せっかくなら金利水準の高い銀行に預けるのがよいでしょう。

・国債にしておく

預金で国債を購入するという選択肢もある。

国債は2003年以降ペーパーレス化されており、その権利は振替口座簿(保有に関する電子的な記録)で管理されている。

銀行が破綻してもその権利を失うことはないため、金融機関の破綻に備えられるでしょう。

・当座預金を利用する

当座預金とは主に支払いに使われる口座のこと。

出典:全国銀行協会『当座預金』

金融機関の破綻には備えられるが、利便性に欠けることに注意したい。

上記の決済用預金と一般預金等以外の預金、つまり外貨預金・譲渡性預金・金融債(募集債および保護預かり契約が終了したもの)などは、この預金保険で保護されないことを覚えておきましょう。

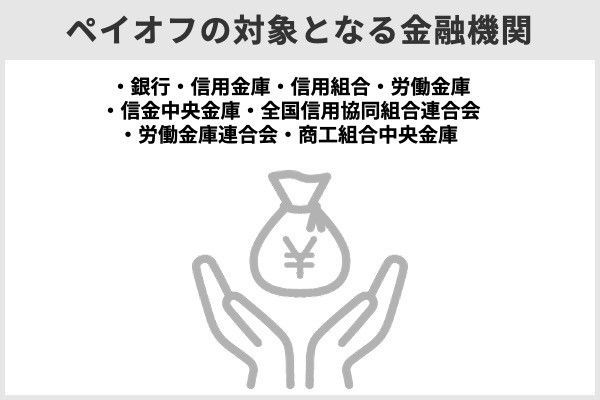

2,ペイオフ対象となる金融機関はどこ?

預金保険機構によって預金者の預金等が保護される金融機関は、預金保険法第2条に定められている。

対象は、日本国内に本店がある以下の金融機関だ。

- 銀行

- 信用金庫

- 信用組合

- 労働金庫

- 信金中央金庫

- 全国信用協同組合連合会

- 労働金庫連合会

- 商工組合中央金庫

日本国内に本店がある銀行には、都市銀行や地方銀行、第二地方銀行、ゆうちょ銀行、店舗を持たない日本国内のネット銀行、整理回収機構、外国金融機関の日本法人なども含まれます。出典:e-Gov法令検索『預金保険法 預金保険法 第一章 第二条』

国内株式個人取引シェアNo.1

|

投資信託に強い

|

米国株が豊富

|

| 詳細こちら (公式サイトへ) |

詳細こちら (公式サイトへ) |

詳細こちら (公式サイトへ) |

3,投資者保護のしくみ――証券口座にある資産を二重のセーフティネットで保護

日本の証券会社の証券口座にある資産は、以下のような二重のセーフティネットで保護されている。

- 金融商品取引法によって、証券会社の資産は「分別管理」することが定められている

- 万が一分別管理が行われていなかった証券会社が破綻した場合には、「日本投資者保護基金制度」によって、顧客の資産は1人につき1,000万円まで保護される

ここでは、この二重のセーフティネットの仕組みを詳しく説明していく。

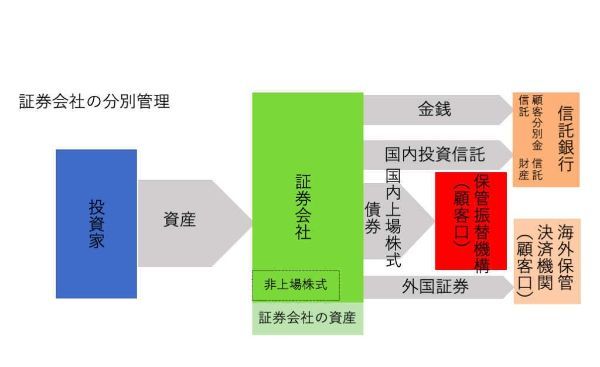

① 金融商品取引法によって定められている証券会社の「分別管理義務」

証券会社も通常の会社同様、給与や地代などの支払いを行なう。

それらは証券会社が持つ資産から行なわれるが、顧客の資産と区分されていない場合、顧客の資産が証券会社の支払いに充てられる懸念がある。

これを防ぐため、金融商品取引法は証券会社に、証券会社自身の資産と顧客の資産を明確に区分して保管するよう義務付けている。

「投資家の資産」は、種類別に以下の場所で保管される。

- 預り金などの金銭→信託銀行(顧客口分別金信託)

- 国内投資信託→信託銀行(信託財産)

- 国内上場株式、債券→保管振替機構(顧客口)

- 外国株式など→海外保管決済機関(顧客口)

- 非上場株式→証券会社の資産と区別して社内管理

一方、「証券会社の資産」は証券会社の社内で保管される。

このように、適正に分別管理を行っている証券会社が破綻しても、投資家の資産はすべて投資家に返還される仕組みになっている。

仮に証券会社が破綻した場合、返還されない可能性については注意してください。(参考=日本証券業協会)

なお、信用取引における委託保証金は分別管理の対象だ。

投資家の資産を保全するためには、分別管理制度の徹底が求められます。そのため、金融庁による定期検査や、日本証券業協会による定期監査と特別監査、監査法人あるいは公認会計士によるチェックなどが実施されています。

さらに、法律で定められた分別管理を証券会社が適正に行っていない場合(分別管理義務違反)のために、以下のような罰則規定が設けられている。

・代表者あるいは従業員は2年以下の懲役または300万円以下の罰金

②分別管理義務違反の証券会社破綻時は、投資家資産を上限1,000万円まで補償

このような場合に、投資家の資産を補償する仕組みが「日本投資者保護基金」制度だ。

・補償される対象

日本投資者保護基金が補償の対象とするのは、個人投資家と、適格機関投資家(銀行、証券会社、保険会社など)や国、地方公共団体を除いた法人である。個人であっても、仮名口座である場合は対象外だ。

・補償される取引と資産

有価証券関連ビジネスまたは商品デリバティブ関連業務ビジネスによる取引によって、補償対象の投資家が証券会社に預けた資産(金銭と有価証券)が補償される。

• 国内外で発行された債券

• 国内外で発行された投資信託

• 株式信用取引の委託保証金または代用有価証券

• 大阪証券取引所上場の日経225先物取引と日経225オプション取引の証拠金または代用有価証券

• 東京金融取引所のくりっく株365取引(取引所上場株価指数証拠金取引)の証拠金または代用有価証券

・補償されない取引と資産

商品デリバティブ関連業務ビジネスによる取引のうち、店頭デリバティブ商品や外国市場デリバティブ商品、その他プロの投資家が取引することが多い金融商品は、日本投資者保護基金の補償対象外である。

補償対象取引であっても、破綻した証券会社が発行した株式や社債は補償対象外となる。

• 外国の取引所で取引される先物、オプション、CFD取引

• 東京金融取引所のくりっく365取引(取引所上場外国為替証拠金取引)

• FX取引(外国為替証拠金取引)

• 第二種金融商品取引業の金融商品に該当する取引(信託受益権、組合契約、匿名組合契約、投資事業有限責任組合契約などに基づく権利の取引)

出典:日本投資者保護基金『投資者保護とは』

-

本基金によって投資家の資産が分離・管理され、財産の保全状態が監査される。

-

後裁判所から「保全管理命令」が出され、保全管理人が選任される。

-

破綻した証券会社の分別管理義務違反により、投資家の資産の返還ができない可能性が高いことが明らかになると、本基金は「弁済困難の認定(補償の決定)」の決議と公告を行う。

-

投資家は、公告や郵送される通知で補償の請求期間や方法などを確認して、本基金に支払請求を申請すると、金額が照合されて本基金による補償が実行される。

国内株式個人取引シェアNo.1

|

投資信託に強い

|

米国株が豊富

|

| 詳細こちら (公式サイトへ) |

詳細こちら (公式サイトへ) |

詳細こちら (公式サイトへ) |

4,過去に起こったペイオフの事例

出典:預金保険機構『日本振興銀行の経営破綻と今後の業務等について』より

破綻処理は2017年5月まで続き、1,000万円以内の一般預金は全額弁済されが、1,000万円を超える部分の約4割はカットされたとみられる。

出典:2017年5月22日の日本経済新聞より

銀行が破綻する可能性は一般的に低いですが、万が一に備えておくといいでしょう。1つの銀行で1,000万円以上の一般預金を預けないようにするか、当座預金の利用を検討しまよう。

5,証券会社の投資者保護とペイオフの注意点

ペイオフでは、同一の金融機関に同じ預金者名義で複数の口座を保有している場合、「名寄せ」されて、すべての一般預金等が合算される。

心配であれば、複数の金融機関に資産を分散する、または預金以外の金融商品に投資するなど、資産の管理・運用方法を見直すといいだろう。

一方、証券会社に預けた資産はペイオフの対象外ですが、証券会社による「資産の分別管理」と「投資者保護基金制度」の2重の備えによって顧客の資産は保護されます。破綻した際の資産保全について不安を感じることなく、安心して証券会社で取引しましょう。

6,証券会社のペイオフについてよくある5つのQ&A

実際に株式投資を始めてみる

国内株式個人取引シェアNo.1、IPO取扱数1位、投信本数1位、外国株取扱国数1位

>>SBI証券の口座開設はこちら

口座開設数2位、外国株や投資信託に強く、マーケットスピードも使える >>楽天証券の口座開設はこちら

米国株の取り扱いが豊富、ワン株も取引可能

>>マネックス証券の口座開設はこちら

株主優待名人の桐谷さんも開設、少額取引の手数料が0円

>>松井証券の口座開設はこちら

取引コストが抑えられ、中上級者も検討したい >>ライブスター証券(新:SBIネオトレード証券)の口座開設はこちら

IPO当選確率を上げるなら!ツールも魅力的

>>岡三オンライン証券の口座開設はこちら

手数料が業界最安値水準な上に取引でポイントがたまる

>>DMM 株の口座開設はこちら

2013年より、総合証券とネット証券を使い分けながら、資産運用を開始。2017年から各種WEBサイトのフリーライターとして活動、現在は経済金融系記事を中心に執筆している。

■保有資格

証券外務員一種、二種

投資診断士

2級ファイナンシャル・プランニング技能士

2013年より、総合証券とネット証券を使い分けながら、資産運用を開始。2017年から各種WEBサイトのフリーライターとして活動、現在は経済金融系記事を中心に執筆している。

■保有資格

証券外務員一種、二種

投資診断士

2級ファイナンシャル・プランニング技能士

【関連記事】

・初心者向けネット証券ランキング

・ネット証券NISA口座ランキングTOP10!

・つみたてNISA(積立NISA)の口座ランキングTOP10

・日本の証券会社ランキングTOP10 売上高1位は?

・スマホ証券おすすめ6社を比較!ネット証券との違いや手数料など>

・楽天証券のメリットとデメリット SBI証券と比較 >