債務整理 | 4通りの債務整理が可能

総合支援金制度や緊急小口資金の制度を利用しても、当座の資金を確保できなかった場合は債務整理も検討すべきでしょう。

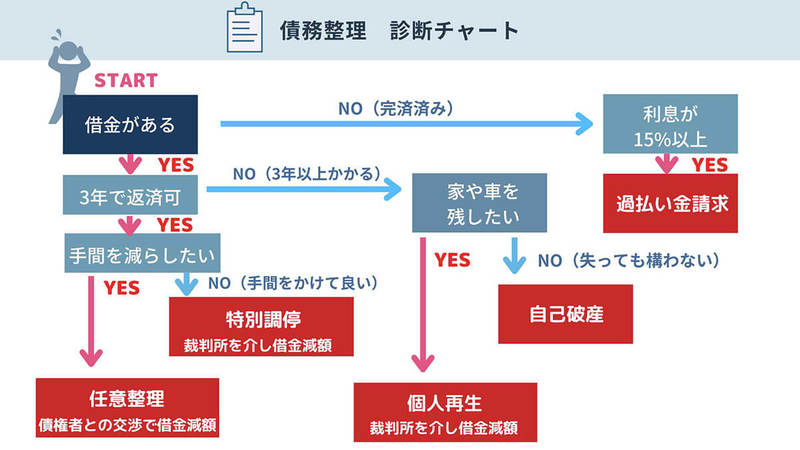

債務整理には「過払い金請求」「自己破産」「個人再生」「特別調停」「任意整理」の5通りがあります。

どのような形の債務整理がご自身の状況にマッチするか、以下の診断チャートをご利用ください。

債務整理は国が公式に認めている、借金問題を解決する合法的な救済制度です。ただし5通りの選択肢のうち、どの手段を選んだとしても「個人」ですべての手続きをするのは簡単ではありません。とくに「任意整理」の場合、自身で債権者との交渉を行って借金減額を実現するのは難しいことも多いでしょう。

現実的には債務整理を検討する際は、どの手段を選ぶとしても、弁護士や司法書士にまず相談を行うことをおすすめします。

過払い金請求

「過払い金」とは本来は支払う必要がないにもかかわらず、カードローンやキャッシングの返済で「支払い過ぎていたお金」のことです。

過払い金が発生する条件は、法が定める上限利率を超えた「利息支払いをしたかどうか」です。上限利率の一覧は以下の通りです。

| 元金 | 上限利率(年利) |

|---|---|

| 10万円未満 | 20% |

| 10万円以上100万円未満 | 18% |

| 100万円以上 | 15% |

たとえば貸金業者から100万円を借り入れ、25%の利率で返済したとします。元金が100万円以上の場合、法が定める上限利率は15%です。つまり25% – 15% = 10%の利息金が過払い金として返金されます。

加えて過払い金は、実質的に債権者が貸金業者に「貸していたお金」でもあります。そのため利息が上乗せされて戻ってくるケースも。

過払い金には年率5%の利息が過去の判例によって認められており、過払い金請求を行うと多くのお金が戻ってくるケースも多いです。

「実際にいくら程度のお金が戻ってくるか」は、元金の金額や取引回数、残債などによって細かく変わります。弁護士や司法書士に問い合わせ、個別に見積もりをしてみましょう。

民事再生(個人再生)

民事再生(個人再生)とは、債務者が裁判所に申し立てをして「最大10分の1に減額された債務を3年~5年ほどで分割払いし、残りの債務は免除してもらう」という裁判手続きのことです。

裁判所の手続きのため、強制力があり、減額された借金をおおむね3年程度で返済すれば残りの金額の支払い義務がなくなります。

また自己破産と異なり、生命保険や車や自宅といった「資産」を持ったまま手続きができることも大きなメリットです。

ただし「3年~5年程度で減額された借金を確実に返せる」ことが、民事再生(個人再生)の条件です。収入が不安定であったり、失業中の場合には個人再生は難しいです。

また信用情報に個人再生を行った事実が残るため、「ブラックリスト」に載る形となります。「ブラックリスト」には一度掲載されると、5年~10年は情報が残ると言われています。その期間はクレジットカードの作成やローンを組むことは難しいでしょう。

自己破産

「安定した職に就いていない」ことなどが理由で民事再生(個人再生)が難しい場合、自己破産も選択肢の1つです。自己破産とは、債務者が自主的に破産手続き開始の申し立てを行うこと。「すべての借金を免除する」ことが可能な反面、住宅や車などプラスの財産もすべて処分され、借金も財産もゼロの状態となります。

借金の返済義務がなくなる反面、以下のデメリットがあります。

・住宅や車などプラスの財産もすべて処分される

・新たな借り入れやローン、クレジットカードの利用が難しくなる

・破産手続き中の引っ越しや旅行に裁判所の許可が必要

・公的資格の利用に制限が生じる

・官報に掲載される

・信用情報に自己破産をした旨が残り「ブラックリスト」に載る形となる

特別調停

特別調停とは、裁判所の調停委員が債務者と債権者の間に立ち、両者から話を聞いたうえで「和解」を目指す手続きです。

簡易裁判所への申し立てを行い、特定調停が認められると、裁判所から申立書のコピーが債権者に郵送されます。すると債権者には、債務者への取り立てをいったん停止する法的な義務が生じます。よって「まず取り立てを止めたい」場合に、有効な選択肢の1つです。

一方で「本人が行う手続き」が多いという特徴があります。主な手続きは以下の通りです。

・申立書類の作成

・裁判所との連絡

・裁判所への出廷

とくに申立書類には「特定調停申立書」「関係権利者一覧表」「財産の状況を示す明細書」などが必要です。

これらをすべて自身で用意するのは難しいケースも多いほか、調停はあくまで和解を目指す手続きであり個人再生などと比べると「借金減額が実現される」可能性はやや下がります。債権者が減額に応じないケースもあるためです。

任意整理

任意整理とは裁判所の手続きを利用せず、弁護士や司法書士が債務者の代理人となったうえで、交渉によって借金減額を行うことです。

弁護士/司法書士が、貸金業者やクレジットカード会社と主に利息のカットや長期分割返済などについて個別に交渉。現在の支払いよりも、債務者にとって負担の少ない返済計画を組んだうえで和解を成立させます。

裁判所が介在しないため、特別調停と比べると書類の準備などの手間がかかりません。「利息のカット」「返済期間を長く確保し、分割で返済する」といった形であれば返済のめどが立つ場合は、最小の手間で和解を成立させられる方法です。

一方で任意整理の場合、元本そのものの減額は実現しないことが多いです。借金総額が1000万円を超えているなど、多額の借り入れがある場合は、元本そのものを減額しやすい個人再生などを検討する方が良いこともあります。

当座のお金を用意するその他の最終手段

公的融資や債務整理を行う場合も、手続きが完了するには一定期間の時間を要します。

その間の当座のお金を用意したい場合、最終手段としては「質屋」や「フリマアプリ」で私物を適宜処分し、お金を確保することもおすすめです。

とくに質屋の場合、質入れする製品の査定額の7割から9割程度の金額を借り入れ可能なケースが多いです。なおかつ品物の保管期限までに、借り入れた金額の返済を行えば、品物は戻ってきます。なお返済出来なかった場合も、品物を質屋に売却した扱いとなり、取り立てなどが行われることはありません。

以下のようなアイテムが自宅にある場合、品を質入れすることも検討してみましょう。

・MacBookやiPhoneなどApple社製品

・一眼レフカメラ

・腕時計

・指輪、ネックレスなどアクセサリー

・ブランドバッグ

・宝石類

質屋が近くにない場合は、「メルカリ」などフリマアプリで売却するのも手です。ただしこの場合、品は質入れではなく「売却」したことになるため、後から同じものを取り戻すことは難しい点にご注意ください。

まとめ

本当にお金がないときにまず試すべきは、クレジットカードのキャッシング枠の利用、銀行の定期預金 の「定期預金担保貸付」の利用、生命保険の「契約者貸付制度」の利用です。それでも確保できない場合は公的融資制度に頼ったり、身の回りの高額なアイテムを質屋に売却したりなどしてみましょう。

文・藤原博文/提供元・オトナライフ

【関連記事】

・ドコモの「ahamo」がユーザー総取り! プラン乗り換え意向調査で見えた驚愕の真実

・【Amazon】注文した商品が届かないときの対処法を解説!

・COSTCO(コストコ)の会員はどれが一番お得? 種類によっては損する可能性も

・コンビニで自動車税のキャッシュレス払い(クレカ・QRコード決済)はどの方法が一番お得?

・PayPay(ペイペイ)に微妙に余っている残高を使い切るにはどうすればいいの!?