適格請求書発行事業者になるためには

基準期間における課税売上高が1,000万円以下でも、消費税課税事業者選択届出書を提出することで、課税事業者になることができます。

なお、適格請求書発行事業者の登録申請書を提出し、免税事業者が2023年10月1日から2029年9月30日までの日の属する課税期間中に登録を受けることとなった場合には、登録日(※4)から課税事業者となる経過措置が設けられています。

(※4:2023年10月1日より前に登録の通知を受けた場合であっても、登録の効力は登録日から生じることとなります)

この経過措置の適用を受けることとなる場合は、登録日から課税事業者となり、登録を受けるにあたり、消費税課税事業者選択届出書を提出する必要はありません。

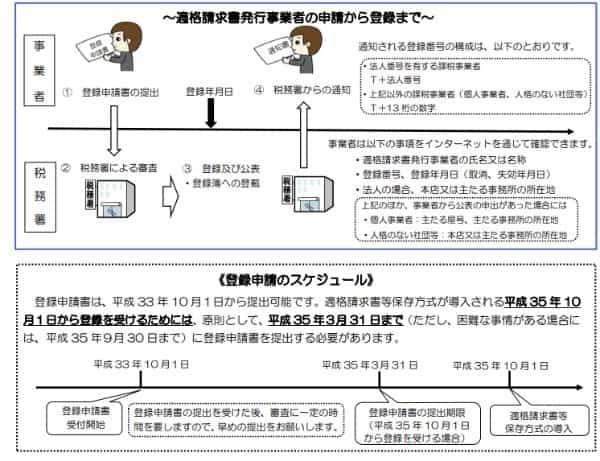

インボイス制度の適格請求書発行事業者になるための手続きは、2021年10月から

登録事業者の受付は、2021年10月から開始しています。そのためインボイス制度開始の2023年10月1日から登録事業者として活動するには、2023年3月までに登録申請書の提出が必要です。

通常の登録事業者の申請スケジュール

登録申請までに免税事業者が検討すること

前述の通り、インボイス制度開始までに、免税事業者は、納税義務者になるかどうか、検討をする時間があります。

インボイス制度がはじまるまでは、免税事業者として納税義務が免除された状態で活動し、売上を伸ばしつつ準備するというのもひとつの方法です。

まとめ

課税事業者と免税事業者の双方に影響を与えるインボイス制度。とりわけ免税事業者のフリーランスには、手取り金額に大きな影響を与えると考えられます。

課税事業者になった場合、消費税の納税が発生します。しかし免税事業者のままでは、取引の立場が弱くなる可能性も。

また、適格請求書発行事業者公表サイトにおいて、適格請求書発行事業者は登録番号とともに氏名も公表されることも話題となっています。

インボイス制度の開始までには、まだ猶予があります。内容を理解しつつ税金の知識をつけたり、市場での競争力を高めたりするなど、フリーランスとしての備えが必要となるでしょう。

(執筆:サトウカエデ 編集:Workship MAGAZINE編集部 監修:公認会計士山内真理事務所 税理士 伊沢成貴)

【関連記事】

・フリーランスで爆死しないためのリスクマネジメント 〜独立、その前に!〜

・仕事の名義、正解ってあるの? ~フリーランス、名義をどうするか問題~

・フリーランスの名刺論 〜それ、覚えてもらえる名刺ですか?~

・"祈られない" 営業方法 ~提案の正解、たぶんこれです~

・フリーランスのアンガーマネジメント ~ちょっと待て、その一言がブタのもと~