目次

「青色申告」でさらに節税

自信がない・忙しくて確定申告ができない場合は、税理士に相談しよう

「青色申告」でさらに節税

確定申告の方法のひとつに、帳簿を作成して申告する「青色申告」があります。「青色申告」を適用するには、不動産投資を始めてから原則2カ月以内に税務署へ届け出を出す必要があります。「青色申告」をするメリットには2種類あります。

メリット①:青色申告特別控除

所得から10万円を差し引くことができる「青色申告特別控除」は、所得が少なくなるので、収めなければならない税金も少なくなります。さらに物件を複数保有している場合には「事業的規模」となるため「青色申告特別控除」は65万円に拡大します。

メリット②:純損失の繰越控除

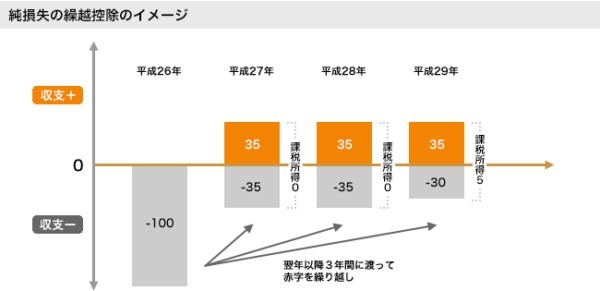

もし届け出を出してから最初の年に収益が赤字になっても、翌年以降3年間にわたって赤字を繰り越すことができる「純損失の繰越控除」があります。

たとえば、2016年に100の赤字が出て、次の2017年~2018年はいずれも35の黒字だったと仮定します。2016年は利益が出ていないので税額はゼロです。2017年は、35の黒字と利益は出ていても、前年に出た赤字100のうち35を繰り越すことで、課税所得をゼロにできるのです。2018年も残りの赤字65のうち35を繰り越せ、2019年はまだ繰り越していない赤字30を繰り越すことで、課税所得を「35-30=5」に圧縮できるというわけです。

ほかにも両親や配偶者など、家族に給与を払った形にできる特典「青色専従者控除」もあります。給与は経費として引くことができるので利益が下がり、税金が節減されるのです。

自信がない・忙しくて確定申告ができない場合は、税理士に相談しよう

初めて確定申告をする場合は、決算書や申告書の作成方法がわからなかったり、どの範囲まで経費を計上していいかがわからないこともあります。忙しくて確定申告にまで手が回らない人もいるかもしれません。

そういった場合、税理士に相談するのもひとつの方法です。記帳作業を代行してくれるだけでなく、節税のアドバイスももらうことができます。税理士への報酬も経費として認められるので節税にもつながります。