dスマホローンでは、審査内容に応じて必要と判断した場合に限り、在籍確認がある。ただし、どのような場合に在籍確認が行われるかは、情報を公開していない。在籍確認の実施率についても未公開だ。

職場に在籍確認の電話がくるのが不安な人もいるだろう。その点、dスマホローンは、一般的な消費者金融からの連絡に比べると、ローンについての電話だとバレにくい。NTTドコモのフリーダイヤルから、担当者の個人名で連絡がくるためだ。

NTTドコモはスマホやクレジットカードなど幅広いサービスを展開しているため、職場の電話応対者もローンの電話だと特定しづらいだろう。

もし職場に借り入れのことを絶対にバレたくないのであれば、dスマホローンではなく、アイフルなど、在籍確認のない他の無担保ローンを選ぶのが良い。

目次

dスマホローンの在籍確認は必須ではない!いつ行われる? 避ける方法は?

dスマホローンの在籍確認は必須ではない。申込情報や審査の状況によって、必要だと判断された場合のみ実施される。よって行われるタイミングは、審査の終盤だ。

「必要なときのみ在籍確認を行う」という体制は、貸金業者による無担保ローンでは一般的である。

しかし、どのような状況において在籍確認がされるのか、明確な基準はどこの企業も公開していない。

「どうしても職場に連絡されたくない」のであれば、以下に当てはまる企業を選ぶのがおすすめだ。

- 在籍確認の実施率が極めて低い(または回避する方法が用意されている)

- 「在籍確認の実施時には事前に同意を取る」ことを明記している

残念ながらdスマホローンは、実施率を明かしておらず、同意に関する記述もWebサイト上にない。在籍確認を確実に避けたいのであれば、他社を選ぶのが良いだろう。

ただし、いずれの貸金業者であっても「職場バレしたくない」という申込者の事情は理解している。よって在籍確認は、個人情報の保護に非常に気を遣ったうえで行われる。そのうえ、dスマホローンはNTTドコモのフリーダイヤルを用いるため、職場バレはしづらい。

「金利が比較的低い」や「ドコモユーザー特典がある」など、dスマホローンならではのメリットに魅力を感じるのであれば、選ぶ価値は十分あるでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

ここでは、dスマホローンに在籍確認がある理由や、職場に電話がかかってくるタイミング、聞かれる内容など、在籍確認が不安な人が知っておきたい内容を解説していく。

dスマホローンに在籍確認がある理由

dスマホローンが在籍確認をする理由は、返済能力を把握するためだ。審査の過程で必要と判断した場合に限り、職場への電話連絡がある。

※審査の際に確認が必要な場合は、お電話させていただくことがあります。

※在籍のご確認のためお申込み時にご申告いただいた勤務先へお電話させて頂く場合がございます。

引用:dスマホローン お申し込みについて

在籍確認は、dスマホローンに限らず、貸金業者であれば審査の過程で返済能力を判断するために行われる場合がある。

貸金業者とは具体的に、消費者金融、クレジットカード会社などのことであり、銀行、信用金庫、信用組合、労働金庫などは貸金業者ではない。

貸金業者は、申込者が返済不能に陥らないかを見極めるため、まず申請情報から収入や職業、勤続歴などを確認する。

しかし申請情報は自己申告のため、嘘をつこうと思えばいくらでもつけるものだ。嘘ではない裏付けを取るために行われるのが、在籍確認である。

銀行カードローンは原則として在籍確認が必須ですが、貸金業者はよほどのことがない限り、実施しない方針のところが増えています。在籍確認は申込者からは嫌がられる行為であり、銀行よりも借りやすいという貸金業者のメリットが低下してしまうからです。

たけなわアヤコ(ファイナンシャル・プランナー)

dスマホローンの在籍確認の方法

dスマホローンの在籍確認の方法は、原則として「勤務先への電話(※派遣社員は派遣元)」で行われる。多くの貸金業者と同じ方法だ。

dスマホローンの在籍確認は、NTTドコモのフリーダイヤルから電話がかかってくる。電話口でdスマホローン側が名乗るのは、担当者の個人名だ。

万が一、職場の同僚や上司などから電話の用件を問われた場合には、「新しく申し込んだクレジットカードの確認だった」と言うと良いでしょう。クレカの審査でも在籍確認を実施することがあり、NTTドコモではクレジットカードの発行もしているので、職場の人から不自然に思われないでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

dスマホローンでは、個人事業主のように職場への在籍確認が不可能な場合は、書類(確定申告書、青色申告書、収支内訳書など)の提出による確認が取られる。

dスマホローンの在籍確認のタイミング

dスマホローンの在籍確認のタイミングは審査の終盤だ。dスマホローンのように、審査内容に応じて在籍確認を実施する企業の場合は、仕組み上、終盤にならざるを得ないだろう。

ローンの審査は在籍確認のほかにも複数の方法で行われ、総合的に返済能力が判断される。状況に応じて前後する場合があるが、一般的な審査プロセスは以下だ。

-

申請書類によるスコアリング審査

-

スタッフによる申請書類および提出書類の確認

-

信用情報の照会

-

在籍確認

スコアリング審査とは個人の支払い能力や信用情報を評価してスコアを算出する方法である。クレジットヒストリーや収入、職業、勤続年数などをもとにスコアリングされ、高得点者ほどローンが借りやすい。

dスマホローンの在籍確認で聞かれる内容

dスマホローンの在籍確認で聞かれる内容は、基本的には申込者本人が在籍しているかどうかだ。

申請者が電話に出た場合の在籍確認の流れは以下だ。

・申込者「はい、そうです」

・dスマホローン「ありがとうございます。こちらで在籍確認を完了とさせていただきます」

申込者が電話を受け取った場合は、本人であることを示せば、それだけで完了だ。場合によっては、生年月日や申し込みの意思といった2、3個の簡単な質疑応答が発生することもある。

申込者が電話に出られず、職場の他の人が応対した場合は、おおむね以下の流れで進む。

・電話担当者「(申込者)は、ただいま席を外しております。折り返しいたしますが、どのようなご用件でしょうか」

・dスマホローン「かしこまりました。こちらから後日改めて、連絡いたしますので結構です。お気遣いありがとうございます」

申込者が不在であった場合でも、「(申込者)は席を外している」や「(申込者)は外出中である」といった言葉から在籍確認は成立する。そのため、後日改めて電話連絡が来ることはない。

dスマホローンの在籍確認に出られなかったら審査落ちする?

申込者が在籍確認の電話に出られなかったとしても、応対した者から在籍の旨が分かる返答があれば、審査落ちはしない。

ただし電話応対担当者が「個人情報保護の観点から回答できない」といった返答をした場合には、在籍確認は不成立だ。

審査状況や貸金業者によっては、書類による在籍確認を促される場合もあれば、特に何もなく審査落ちすることもある。その場合でも審査落ちの理由は、原則、明かしてもらえない。

dスマホローンの在籍確認が必要なときの注意点

在籍確認では、職場バレ以外にも気に留めておきたいことが2点ある。即日融資したいなら、勤務先の休日や営業業務時間外の申し込みは避けることと、パートやアルバイトでも在籍確認がくる場合があることだ。

・パートやアルバイトなども対象者である

dスマホローンでは、「年末年始を除き17:00までの申し込みに限り、最短即日で審査完了」となっているが、在籍確認が必要になると時間制限がより厳しくなる。

勤務先の営業時間を過ぎると在籍確認ができないので、審査が翌日以降に持ち越されてしまうためだ。スムーズな融資を望むのであれば、申し込みは勤務先の休日を避けるだけでなく、なるべく早い時間帯にするのが良い。

また在籍確認が必要と判断されたときには、パートやアルバイトなど雇用形態に関係なく実施される。

企業規模によっては非正規社員の名前までは把握しておらず、在籍確認が不成立になってしまうこともあるだろう。

不安な場合には、所属の店舗や部署の直通番号で申請、または事前にdスマホローンの問い合わせ窓口で相談しておくのが良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

dスマホローンの在籍確認をどうしても避けたい!方法はある?

dスマホローンでは、審査上、必要と判断した場合にしか、在籍確認は実施されない。避けたいのであれば、必要と判断されない状態を整えてから申し込むのが良いだろう。

・誠実な信用情報を積む

dスマホローンで在籍確認が必要になるのは、主に「虚偽申告の疑いがあるとき」だ。年収や職業などを偽ることは避けよう。

ローンの申込時には、必ず信用情報が照会される。信用情報とは、これまでのクレジットやローンの利用履歴だ。

虚偽申告をすると、「申請情報に対して、クレジットやローンの利用額や頻度に違和感がある」と疑われ、在籍確認を実施される可能性が高い。

また、正しい情報で申請しても、信用情報に支払いの延滞をはじめとした不誠実な利用履歴が残っている場合は在籍確認をされやすい。貸し倒れリスクが高い申込者だと判断され、貸金業者から警戒されるためだ。

信用情報の利用歴は、抹消までに数年かかる。利用歴の登録期間を信用情報機関ごとにまとめたものが下表だ。目安は5年と捉えておけばいいだろう。

| 登録情報 | CIC | JICC | KSC |

|---|---|---|---|

| 長期延滞 | 契約期間中、 契約終了後は5年間 |

契約期間中、 契約終了後は5年間 |

契約期間中、 契約終了後は5年間 |

| 債務整理 | 契約期間中、 契約終了後は5年間 |

契約期間中、 契約終了後は5年間 ※債権譲渡の事実に関する 情報は当該事実発生日から1年間 |

各手続きの 決定日から7年間 |

| 代位弁済 | 契約期間中、 契約終了後は5年間 |

契約期間中、 契約終了後は5年間 ※債権譲渡の事実に関する 情報は当該事実発生日から1年間 |

契約期間中、 契約終了後は5年間 |

| 強制解約 | 契約終了後5年間 | 契約終了後5年間 | 契約終了後5年間 |

すぐに借り入れが必要なのであれば、在籍確認は受け入れたうえで、職場バレしないための対策を考えよう。

まずdスマホローンは、NTTドコモのフリーダイヤルで連絡が入るが、これだけでも職場バレの対策になる。NTTドコモからの電話連絡であれば、同僚や上司にローンの借り入れを疑われる可能性は低いだろう。

それでも不安なようであれば、申し込み後にdスマホローンの窓口に問い合わせてみよう。対応してもらえるかは状況次第だが、自分が対応可能な時間、または電話口で伝える名前や要件を指定するのが良いだろう。

また、dスマホローンは在籍確認の実施率を明かしていないため、実際に在籍確認が行われるかは不明だ。

在籍確認が点が不安であれば、といった別の無担保ローンを検討してみよう。

プロミス、アイフル、SMBCモビット(原則電話連絡なし)はいずれも在籍確認の実施率が低く(または回避方法あり)、実施時には必ず同意を取ることを示している。

(公式サイト)

在籍確認が嫌な人向け!職場への電話連絡なしのカードローン3選

どうしても在籍確認を避けたいのであれば、「プロミス」「アイフル」「SMBCモビット(原則電話連絡なし)」の3つのカードローンが最適だ。これらのカードローンは、職場への電話連絡を原則行わないため、安心して利用でる。

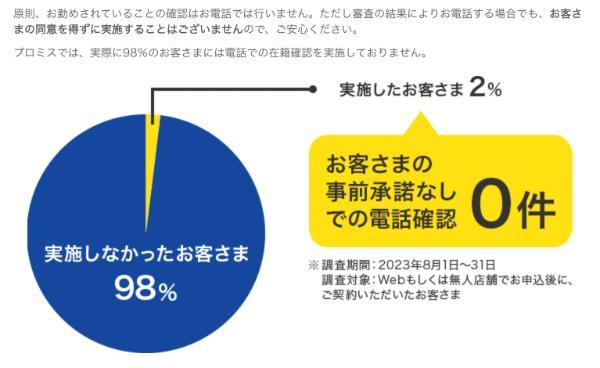

プロミスは、原則、職場への電話連絡をしない。一定期間における電話連絡の実施率は2%であり、申込者のうち98%は在籍確認なし、または電話以外での在籍確認となっている。

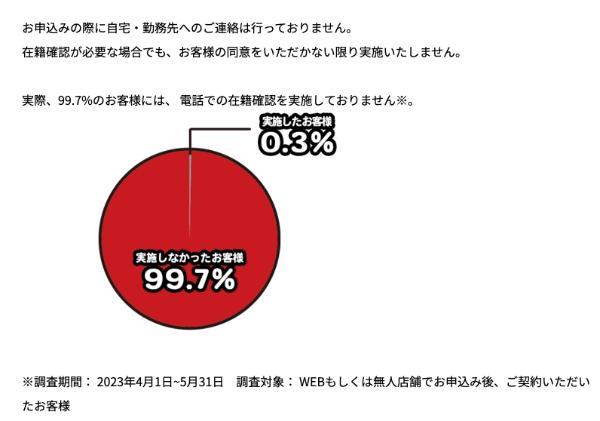

アイフルも、職場への電話連絡は原則なしで、99.7%の申込者は電話連絡を受けていない。

SMBCモビットは、電話連絡が原則ない。

| カードローン名 |  |

|

|

|---|---|---|---|

| 審査時間 | 最短3分(※3) | 最短18分 | 最短15分(※2) |

| 融資時間 | 最短3分(※3) | 最短18分 | 最短15分(※2) |

| 金利(実質年率) | 2.5%~18.0% | 3.0%~18.0% | 3.0%~18.0% |

| 限度額 | 800万円まで | 1万円~800万円 | 800万円まで |

| 電話連絡の有無 | 原則なし | 原則なし | 原則なし |

| 郵送物の有無 | 「Web明細」の 利用時は原則なし |

「電磁的交付」の 承諾時は原則なし |

原則なし |

| 無利息期間 | 初めての方に限り、 30日間(※1) |

初めての方に限り、 30日間 |

なし |

| 最新の審査通過率 | 35.7% | 34.9% | 不明 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト |

プロミス、アイフル、SMBCモビットのいずれの消費者金融も「在籍確認が必要になった場合は、事前に申込者の同意を得る」ことを明記している。

どうしても職場への連絡を避けたい場合には、同意取得のタイミングで申し込みを取り下げても良いだろう。

プロミス

| 審査時間 | 最短3分※1 |

|---|---|

| 融資時間 | 最短3分※1 |

| 金利 | 2.5%~18.0% |

| 限度額 | 800万円まで |

| 電話連絡の有無 | 原則なし |

| 郵送物の有無 | 「Web明細」の利用時は原則なし |

| 無利息期間 | 初めての方に限り、30日間(※) |

| 2024年4月の審査通過率 | 35.7% |

プロミスは、電話による在籍確認が原則なしのカードローンだ。2023年8月1日~31日の1ヵ月間では、総申込件数のうち、98%において職場への電話連絡を行っていない。実施した2%に関しても、事前に申込者に対して承認を取ったうえで電話連絡をしている。

プロミスで勤務務先に対する在籍確認を避けたいのであれば、事前承認の時点で拒否するほか、「ほかの方法ではできないか」を打診するのも良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

プロミスは、初めての利用であれば、30日間の無利息期間も使えるので、さらにお得だ。

プロミスの無利息期間を適用させるには、メールアドレスの登録およびWeb明細の申し込みが必要なので、手続きは忘れないようにしよう。条件を満たせば、初回借入日から30日間の期間は利息0円となる。

なお審査基準は一般的に金利に反比例するので、金利が低いほうが審査基準が厳しい。

プロミスの審査通過率(新規申し込みの成約率)は2024年4月で35.7%だ(2024年発表『SMBCコンシューマーファイナンス月次営業指標』より)。

過去のデータもおおむね35%~40%で推移しているが、これは大手消費者金融では一般的な数値である(SMBCコンシューマーファイナンス『月次データ』より)。

アイフル

| 審査時間 | 最短18分 |

|---|---|

| 融資時間 | 最短18分 |

| 金利 | 3.0%~18.0%(実質年率) |

| 限度額 | 1万円~800万円 |

| 電話連絡の有無 | 原則なし |

| 郵送物の有無 | 「電磁的交付」の承諾時は原則なし |

| 無利息期間 | 初めての方に限り、30日間 |

| 2024年4月の審査通過率 | 34.9% |

アイフルもまた、勤務先への電話連絡による在籍確認は、原則していない。実際、2023年4月1日~5月31日の2ヵ月間では、総申込件数の99.7%に対して未実施だ。

アイフルでは在籍確認が必要と判断された場合も、事前に同意を取ることが明記されている。万が一のときには、拒否できるため安心だ。

アイフルの金利は3.0%~18.0%(実質年率)であり、dスマホローンの3.9%~17.9%(実質年率)に比べると、最高金利が0.1%だけ高い。しかしアイフルには、dスマホローンにはない最大30日間の無利息期間がある(※初回契約時のみ)。

| アイフル (18.0%+30日間無利息) |

dスマホローン (17.9%) |

|

| 10万円利用時 (20回返済) |

1万5,653円 | 1万6,380円 |

| 30万円利用時 (38回返済) |

9万3,088円 | 9万5,162円 |

| 80万円利用時 (80回返済) |

57万808円 | 57万5,360円 |

※あくまで参考値であり、実際の利息額は異なる場合があります。

初回借り入れ分に関しては、約1ヵ月分の利息が浮くため、いずれのシミュレーションでも結果的にアイフルのほうが少ない利息で済んでいる。

ただしアイフルの無利息は、契約の翌日から自動的に適用される。契約後すぐに借り入れをしなくては、最大30日間の無利息期間にならないため、留意しよう。

審査通過率(新規申し込みの成約率)は、2024年4月で34.9%だ。(2024年発表『アイフル月次推移』より)過去のデータでは30%~35%あたりを行き来している(アイフル『月次データ』より)。

プロミスよりはやや低い数値ですが、大手の無担保ローンとしては、一般的な値です。審査が特別厳しいわけではありません。

たけなわアヤコ(ファイナンシャル・プランナー)

SMBCモビット

| 審査時間 | 最短15分(※) |

|---|---|

| 融資時間 | 最短15分(※) |

| 金利 | 3.0%~18.0%(実質年率) |

| 限度額 | 800万円まで |

| 電話連絡の有無 | 原則なし |

| 郵送物の有無 | 原則なし |

| 無利息期間 | なし |

| 2024年4月の審査通過率 | 不明 |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

SMBCモビットは、電話連絡および郵送物をなしにできることをメリットとした先駆者だ。他社よりも早くから電話連絡なしでの契約を可能としていたため、そのノウハウに対する信頼度は高い。

・返済方法を口座振替にして登録する

・三井住友銀行内ローン契約機で申し込む(顔写真付きの本人確認書類を持参)

SMBCモビットは、特に融資を急いでいる人向けに特別対応をしているのが特徴だ。Webからの申し込み後にモビットコールセンターまで電話を入れれば、状況に応じた配慮をしてもらえる。

モビットコールセンターの営業時間は9:00~21:00であり、順番に取り次がれる。なるべく早めの時間に問い合わせるのが良いだろう。

ただしSMBCモビットは、最高金利が18.0%(実質年率)であるうえ、無利息期間のサービスがない。

SMBCモビットとdスマホローンの最高金利での利息を比較した表が下記だ。80万円利用時で、約3,500円の差が生まれる。

| SMBCモビット (18.0%) |

dスマホローン (17.9%) |

|

| 10万円利用時 (20回返済) |

1万6,480円 | 1万6,380円 |

| 30万円利用時 (38回返済) |

9万5,732円 | 9万5,162円 |

| 80万円利用時 (80回返済) |

57万9,040円 | 57万5,360円 |

※あくまで参考値であり、実際の利息額は異なる場合があります。

SMBCモビットとdスマホローンの差は0.1%なので若干ではあるが、dスマホローンよりは利息が高くつきやすいだろう。

dスマホローンの審査は厳しい?申し込みから結果までの流れも解説!

dスマホローンの審査難易度は、ごく一般的だと推察される。

dスマホローンは大手消費者金融のように審査通過率(新規申し込みの成約率)を公開していないため、他社との比較はできない。

そこで推察では、ローンサービス全般においていえる以下の傾向から比較検討した。

・融資限度額が高いほど、審査基準は厳しくなる

dスマホローンはカードローンの相場と比較すると、「やや低金利」で「融資限度額は低い」。よって冒頭の通り、審査基準はおおむね一般的だと考えられる。

また、dスマホローンはNTTドコモが社内で審査を実施している。他社に審査を任せている企業と異なり、NTTドコモならではの審査基準が用いられている可能性は十分あるだろう。

ほかのカードローンで審査落ちしている人でも、試す価値はある。

dスマホローンの審査基準

dスマホローンの審査基準は、貸金業者の無担保ローンのなかでは一般的だろう。これは、dスマホローンのサービス概要からの推察である。

| サービス概要 | 内容 | 相場と比較して |

|---|---|---|

| 融資限度額 | 1万円~300万円 | 低め |

| 通常金利 | 3.9%~17.9% | やや低め |

| 返済期間・回数 | 最長8年1ヵ月(96回) | やや長め |

通常、ローンサービスは貸し倒れのリスクが高い場合ほど、審査基準が上がる。そのため、「高い融資限度額」や「低い金利」、「長い返済期間」であればあるほど、審査通過は難しくなるのだ。

その点、dスマホローンはサービス概要を総合的に見ると、ごく一般的な相場程度である。

そのほかでは申し込み条件も審査基準を推察するポイントになるが、他社と比べて特別厳しくはない。

| ローン名 | 申し込み条件 | 公式サイト |

|---|---|---|

|

・満20歳~68歳であること ・安定した収入があること ・dアカウントを保有していること(※) |

公式サイト |

|

・満18歳~74歳であること ・安定した収入があること |

公式サイト |

|

・満20歳~69歳であること ・安定した収入があること |

公式サイト |

|

・満20歳~74歳であること※2 ・安定した収入があること |

公式サイト |

dスマホローンの申し込み条件は、ローンの利用では法律上、必須となる収入条件のほか、ごく一般的な年齢制限だ。

また、dスマホローンは自社で審査を実施しているのが特徴だ。NTTドコモグループの優良顧客であれば、他社よりも審査に通過しやすいだろう。

NTTドコモのネット回線や電気、クレジットカードなどを利用しているのなら、検討してみよう。

dスマホローンの審査の流れ

dスマホローンの申し込みから審査、融資開始までの流れは、以下の順に進む。

-

dアカウントを保有していない場合は、まず無料で作成する

-

アプリ、またはWebから申し込む

-

本人確認書類をアプリで撮影、またはWebからアップロードする

-

審査開始(申請情報の確認、信用情報の照会、在籍確認など)

-

審査完了

-

アプリまたはWebから契約手続きを行う

-

融資開始

申し込みにはdアカウントが必要になるので、未保有ならばまずは作成を済ませよう。

dアカウントはメールアドレスを登録し、IDとパスワードを設定、名前や生年月日といった簡易的な個人情報の入力のみで契約できる。ドコモの回線契約は不要だ。

dスマホローンは、アプリやWebだけで申し込みから利用まで完結できる。好みの方法で進めよう。

dスマホローンの本人確認書類の提出も、スマホによる写真撮影で行う。申し込み前に以下のうち、いずれか1枚を手元に用意しておくとスムーズだ。

・運転経歴証明書

・マイナンバーカード

・パスポート

・在留カード

・特別永住者証明書

dスマホローンの申し込み手続きおよび書類の提出が済めば、審査は自動的に開始される。審査の間は、結果を待つのみだ。

審査結果はアプリまたはメールで通知される。結果がなかなか届かず心配なときには、アプリやWebの会員ページで進捗も確認できる。

dスマホローンの審査に無事に通過し、契約手続きを済ませれば借り入れが可能だ。契約手続きの際には、金融機関口座の登録が必要になる。手元にキャッシュカード、通帳など、金融機関コードや口座番号が分かる書類を用意しておこう。

dスマホローンの審査にかかる時間

dスマホローンの審査は、最短即日で完了する。ただし以下の点には、留意しよう。

・即日審査開始は、17:00までに申し込みが完了した場合に限る

・申し込み状況によっては、時間内の申し込みであっても翌営業日の審査になることはある

・在籍確認が発生した場合は、勤務先の営業日や時間帯も審査に関わる

dスマホローンは原則、年中無休で営業しているため、土日祝日でも即日融資を受けられる。

ただし年末年始は特別休業となるほか、17:00以降に完了した申し込みに関しても、翌営業日以降の審査になってしまう。時間内に申し込んだとしても、審査が長引いて翌営業日以降になる恐れもある。

スムーズにdスマホローンの融資を受けるためには、緊急時に備えて事前に契約したり、急ぎのときはなるべく早い時間帯に申し込んだりするなどして対策するのが良いだろう。

dスマホローンの審査に落ちた!考えられる4つの原因と対策

dスマホローンの審査に落ちた場合、考えられる原因は「返済能力が低いと判断された」「信用情報に問題がある」「他社からの借り入れが多い」「申し込み内容が事実と違う」の4つだ。

dスマホローンは、無担保の融資サービスであり、審査では個人の返済能力と信用が重視される。

たとえば勤続年数や事業年数が短かったり、安定性に欠けた職業であったりすると、コンスタントに収入を得ていないことが原因で、審査落ちすることもあるだろう。この場合はしばらく時間を置いてから、改めて申し込むと良い。

過去のクレジットやローンの利用履歴である信用情報に、延滞をはじめとした問題の記録がある場合や、収入に見合わない借り入れがある場合は、審査に大きな悪影響を及ぼす。

信用情報に問題がある場合は、情報の抹消を待ってから申し込むと良い。他社での借り入れが原因なら、まずは返済に集中するのが無難だ。

また、虚偽申告をした場合は、信用できない申込者とみなされて当然だろう。明らかに故意の虚偽であれば、再度申し込んでも審査落ちする可能性が高いため別のカードローンを選ぼう。

一方、明らかな記入ミスであれば、改めて申請するだけで良いケースもある。

返済能力が低いと判断された

dスマホローンの審査では、個人の返済能力が重視されるため、返済能力が低いと判断されると審査落ちする。これはdスマホローンに限らず、消費者金融のような貸金業者のローンサービスはすべて同様だ。

たとえば勤続年数や事業年数が短かったり、安定性に欠けた職業であったりすると、コンスタントに収入を得ていないことがネックになり、審査落ちすることがある。この場合、しばらく時間を置き、勤続年数や事業年数を重ねてから改めて申し込むと良い。

返済能力が低いと審査落ちするのは、返済能力が低い者との契約が、貸金業法において禁止されているためだ(貸金業法『(過剰貸付け等の禁止)第十三条の二』より)。

(過剰貸付け等の禁止)

第十三条の二 貸金業者は、貸付けの契約を締結しようとする場合において、前条第一項の規定による調査により、当該貸付けの契約が個人過剰貸付契約その他顧客等の返済能力を超える貸付けの契約と認められるときは、当該貸付けの契約を締結してはならない。

引用:貸金業法(昭和五十八年法律第三十二号)

返済能力が低いとは具体的にどのようなものであるかというと、たとえば以下のような状態である。

・個人事業主や企業経営者である

・歩合制の割合が大きい職種である

dスマホローンの申し込み条件にもあるように、「安定して収入を得ているか」が返済能力を見極めるポイントになる。

厚生労働省の調べ(※)でも分かっている通り、勤続年数や事業年数は短いほど、離職率が高い。

よって現在の職に就いてから日が浅い場合は、離職リスクから返済能力を低く見積もられやすいのだ。

また、個人事業主や企業経営者、歩合制の職種などは月々の収入に偏りが出るのが、融資契約ではネックになる。

返済能力は、さまざまな申請情報や信用情報を基に総合判断される。「個人事業主だから」、または「歩合制だから」といった1つの項目だけで審査落ちすることはないが、足を引っ張ることにはなる。代わりに、勤続年数や年収額などほかの項目で高い評価を得なくてはいけない。

いずれにしても、返済能力が低いと判断された場合の対策としては「勤続年数や事業年数を重ねてから改めて申し込む」ことが基本だ。可能であれば収入を増やすことも視野に入れると良い。

信用情報に問題がある

ローン審査では、信用情報の照会が法律で義務付けられているため、問題とされる記録があった場合には審査落ちする(貸金業法『(返済能力の調査)第十三条』より)。

信用情報に問題があって審査落ちした場合は、情報の抹消を待ってから申し込むと良いだろう。他社での借り入れが原因なら、まずは返済に集中するのが無難だ。

信用情報に登録されている問題によって、審査への影響度は異なる。たとえば金融事故に含まれる以下は、ほぼ確実に審査に落ちることから、「ブラックリスト入りした」と言われる。

・債務整理(自己破産、任意整理など)

・代位弁済

・強制解約

金融事故の情報は、信用情報から抹消されるまでの期間が5年~7年と長いが、登録中はdスマホローンに限らず審査通過が不可能だ。この場合は抹消を待つしかないだろう。

なお、債務整理や代位弁済などの金融事故には含まれない範囲の延滞に関しては、最長でも2年間で信用情報から抹消される。

審査落ちの原因が信用情報に問題があるためかどうかを把握したいときには、信用情報機関で手続きをして現状を確認するのも良いだろう。自分の信用情報であれば、個人でも照会可能だ。

信用情報機関にはCIC、JICC、KSCの3つがあるので、問題を起こしたサービスの運営企業や金融機関がどこに属しているかを確認したうえで照会すると良い。いずれの機関も、Webサイトで加盟会員の検索や一覧の確認ができる。

他社からの借り入れが多い

信用情報には現在のローン利用状況も記録されているため、借入残高や件数が多いと審査落ちしやすい。借り入れの多さが審査上ネックになっている場合は、まずは返済に集中するほかない。

借入残高は増えれば増えるほど、返済の負担が大きくなる。借入件数は多ければ多いほど、家計に余裕がないことを懸念される。いずれにしても、貸し倒れリスクが高い申込者というわけだ。

いくら以上であれば借り入れが多いと判断されるかは、申請者の返済能力に応じて異なるため、具体的な数字はない。

ただし、貸金業法の総量規制により、個人の借り入れは年収の3分の1が限度である。「現在の借入残高+今回の希望額」が総量規制の範囲を超えるようであれば、審査落ちは確実だ。

借り入れの多さが原因で審査落ちした場合は、まずは現在の返済に集中するほかない。真面目に返済を続けていれば、良い信用情報を積めるため、将来的により好条件での契約を結びやすくなるメリットもある。

申し込み内容が事実と違う

申し込み内容が事実と異なる場合、虚偽申告を疑われ、審査に落ちる。信用できない申込者と契約しては、貸金業者側が不利益を被る恐れが高いためだ。

明らかに故意の虚偽であれば、再度申し込んでも審査落ちする可能性が高いため、別のカードローンを選ぼう。

職業や年収についての嘘は在籍確認や収入証明書類から分かる。借入状況の嘘は信用情報で明確に暴かれる。虚偽申告によって審査通過の確率は上げられないので、絶対に避けよう。

一度でも虚偽申告をすれば、dスマホローンの顧客リスト上で要注意人物としてマークされる恐れもある。その場合、正しい情報で再申請しても受け入れてもらえない可能性が高いので、別の無担保ローンを利用したほうが良い。

一方、故意ではなく誤って入力したり、提出書類に不備があったりすることもあるだろう。明らかにただのミスだと分かる場合に関しては、正しく再申請するだけで審査対策は済む。

dスマホローンの4つのメリット

dスマホローンのメリットは、「金利が安い」「最短即日で融資を受けられる」「ドコモユーザーの金利優遇がある」「d払いチャージができる」の4つだ。

dスマホローンは、通常金利が3.9%~17.9%(実質年率)で、利息が比較的安い。さらに最短で即日融資に対応している。この2点は、気軽にローンを利用したい人に魅力的なポイントだろう。

dスマホローンは、NTTドコモグループのサービスを多く利用しているドコモ経済圏の人ほどお得で便利なのも特徴だ。

ドコモ回線やdカードなど、グループサービスを利用している場合には、条件達成で優遇金利が適用(最大−3.0%)される。さらに利息を安くできるチャンスだ。

スマホ決済サービスのd払いアプリを使用しているのであれば、d払い残高にチャージする形での借り入れも可能だ。

d払い残高へのチャージは、原則24時間365日対応しているため、金融機関の休業日やメンテナンス時間に左右されない。口座から現金を引き出すための手数料も不要だ。

さらに残高チャージなら1,000円からの融資にも対応(口座振り込みは1万円から)し、借り入れ後にd払いで利用すればdポイントもたまる。

金利が安い

dスマホローンは、低金利なのがメリットだ。

dスマホローンと、プロミスやアイフルなど消費者金融のローンの金利を比較してみよう。金利は借入限度額が高いほど低くなるため、下の表には限度額も含めた。

| ローン名 | 金利(実質年率) | 限度額 | 公式サイト |

|---|---|---|---|

|

3.9%~17.9% | 300万円まで | 公式サイト |

|

2.5%~18.0% | 800万円まで | 公式サイト |

|

3.0%~18.0% | 1万円~800万円 | 公式サイト |

|

3.0%~18.0% | 800万円まで | 公式サイト |

dスマホローンは限度額が300万円までと低いにも関わらず、より限度額が高いプロミスよりも最低金利が低い。また最高金利に関しても、アイフルやSMBCモビットよりはわずかながら低い。

dスマホローンは、300万円までの借り入れで済むのであれば、比較的金利が安く利用しやすいだろう。

dスマホローンで10万円を借り入れたた場合、利息がどれくらいになるかシミュレーションしてみよう。

| 返済回数 | 1回の支払い額 | 総利息額 (実質年率17.9%) |

|---|---|---|

| 3回 | 3万4,333円 | 2,996円 |

| 5回 | 2万904円 | 4,517円 |

| 7回 | 1万5,151円 | 6,052円 |

| 10回 | 1万839円 | 8,382円 |

| 15回 | 7,490円 | 1万2,337円 |

| 20回 | 5,820円 | 1万6,383円 |

※あくまで参考値であり、実際の利息額は異なる場合があります。

10万円を借り入れて、3ヵ月で返済した場合の利息額は2,996円だ。返済回数を増やすと1回の支払い負担は少なくなるが、その分、総利息額はかさんでしまう。

dスマホローンの返済方法は「残高スライド元利定額リボルビング方式」である。そのときの借入残高に応じて最低返済額が決まり、自動的に口座振替される。

dスマホローンの場合、毎月、最低額のみの返済では完済までに時間がかかりやすい。利息を安く済ませたいのであれば、積極的に追加返済(繰り上げ返済)をしよう。

最短即日で融資を受けられる

dスマホローンでは、最短で即日融資を受けられる(※年末年始は除く)。急ぎの人は、17:00までに申し込みを完了させよう。

また、簡易的な借り入れ診断に関しては、3つの項目(年収、借入残高、d払い残高の利用状況)を入力するだけで、すぐに結果が出る。

dスマホローンの審査に通るかどうか心配なのであれば、まずは簡易診断を試すのが良い。「優遇金利を受けられるか」、「受けられるなら具体的にいくらの金利になるのか」といった目安も表示される。

ドコモユーザーの金利優遇がある

以下いずれかのサービスを利用するドコモユーザーであれば、条件達成でdスマホローンの優遇金利が適用される。

・dカードまたはdカードGOLD…契約のみで条件達成

・d払い… d払い残高からの支払いを月1回以上で条件達成

※FOMAサービス契約約款、Xiサービス契約約款、5Gサービス契約約款に基づくもの。一部は除く

dスマホローンの通常金利が3.9%~17.9%(実質年率)であるのに対し、優遇金利は0.9%~17.9%(実質年率)だ。いくら優遇されるかはサービスの利用状況によって差がつくが、最大では3.0%も下がる。

| サービス名 | 優遇金利(実質年率) |

|---|---|

| ドコモ回線 | −1.0% |

| dカード | −0.5% |

| dカードGOLD | −1.5% |

| d払い(※1) | −0.5% |

各優遇金利は合算できるため、最大3.0%引き下げまで優遇を受けるにはドコモ回線、dカードGOLD、d払いの3つを利用すると良い。

優遇金利が適用されるかは、毎月25日(または26日)に判定される。dスマホローンの契約と同時か、契約後に、dカードやd払いの利用を開始しても良い。

一方、dスマホローンの利用中にドコモ回線やdカードの契約を破棄したり、d払いを利用しなくなったりした場合には、判定日を迎えた時点で優遇金利が見直される。

そのほか延滞が発生している場合も、延滞中は優遇金利が解除されるため、注意しよう。

dスマホローンで10万円借りた場合の通常金利と優遇金利で、どのくらい利息に差がでるかシミュレーションした。

| 返済回数 | 総利息額 (実質年率14.9%) |

総利息額 (実質年率17.9%) |

|---|---|---|

| 3回 | 2,491円 | 2,996円 |

| 5回 | 3,753円 | 4,517円 |

| 7回 | 5,023円 | 6,052円 |

| 10回 | 6,951円 | 8,382円 |

| 15回 | 1万212円 | 1万2,337円 |

| 20回 | 1万3,534円 | 1万6,383円 |

※あくまで参考値であり、実際の利息額は異なる場合があります。

上の表のように、返済回数が3回、5回など少ないうちは数百円の利息差しかないが、10回、15回と回数が増えれば数千円単位の差が付き始める。

特に「時間をかけて返済したい」や「繰り返し借り入れたい」と考えている人にとっては、3.0%の金利差によって得られるメリットが大きいでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

d払いチャージができる

dスマホローンは、d払い(スマホ決済サービス)にチャージする形での借り入れに対応しているのも魅力だ。金融機関口座ではなく、d払いを使って借り入れるメリットは以下の4点だ。

- 金融機関口座の営業日や時間に振り回されることなく借り入れできる

- 1,000円単位で借り入れできる

- 借り入れたd払い残高でそのまま買い物できる(dポイントがたまる、ATM手数料がかからない)

- 現金が必要なときはセブン銀行ATMで引き出し可能

d払い残高への借り入れは、24時間365日にわたって可能(※メンテナンス時間は除く)だ。金融機関口座の営業日や営業時間に関わらないため、利用タイミングの自由度が上がる。

さらにdスマホローンの金融機関口座への借り入れは1万円スタートの1,000円単位になっているが、d払い残高なら1,000円スタートの1,000円単位だ。

dスマホローンを借り入れた後のd払い残高は、以下2つの方法で使える。

・セブン銀行ATMから出金する

そのままd払い加盟店でd払い残高を利用した場合は、決済額に応じてdポイントがためられる。ためたポイントもd払いで利用できるほか、ドコモ商品の購入に充当、スマホのデータ量の追加など、さまざま利用可能だ。

dスマホローンでd払いを使えば、ATMからの引き出し手数料がかからない点もお得である。

どうしても現金が必要になったときは、d払いアプリを使えばセブン銀行ATMから出金ができる。手数料は、1回の出金に付き220円だ。

dスマホローンの4つのデメリット

dスマホローンに申し込む際には、「融資額が少なめ」「返済手数料が高い」「無利息期間がない」「ドコモユーザー以外はメリットが少ない」という4つのデメリットも確認しておこう。

dスマホローンの融資限度額は、300万円と比較的低い。より大きな金額を借り入れたい場合には不向きだ。

またdスマホローンは、他社に比べると返済手数料が高く、無利息期間がないので、お得さに欠けるのも難点である。

NTTドコモの回線やクレジットカードを利用しているのであれば金利が優遇されるため、dスマホローンのデメリットは補えるでしょう。一方、金利優遇を受けられるドコモユーザー以外は、メリットが少ないため、他社のカードローンも検討してみましょう。

たけなわアヤコ(ファイナンシャル・プランナー)

(公式サイト)

融資額が少なめ

dスマホローンの融資限度額は300万円であり、他社と比較しても低めであるため、より大きな金額を借り入れたい場合には不向きだ。

dスマホローンとプロミスやアイフルなど大手消費者金融の限度額を比較してみよう。

プロミス、アイフルとSMBCモビットが800万円までである一方、dスマホローンは300万円と低めである。300万円以上のまとまった金額を借り入れたいのであれば、他社を選ぶのが良いだろう。

ただし総量規制上、年収の3分の1を超える借り入れは不可能だ。さらに、初回契約時から何百万円と高額な限度額を設定する無担保ローンは少ない。無担保である以上、貸し倒れリスクを懸念して、初回の融資に慎重になる貸金業者が一般的であるためだ。

よほど返済能力が高い申込者以外は、長期間にわたってローンの利用を継続した場合のみ、高額融資が受けられるのが一般的です。そのためはじめて借り入れをするなら、dスマホローンの融資額の低さはそこまで気にしなくて良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

返済手数料が高い

dスマホローンは、追加返済を口座振り込みで行うと、手数料が取られるのもデメリットだ。他社では振込手数料が無料なこともあるだ。

| ローン名 | 毎月の口座振替時 | 追加返済時 | 公式サイト |

|---|---|---|---|

|

無料 | ・d払い残高からの返済は無料(※返済上限額あり) ・口座振り込みは各金融機関の手数料を負担 |

公式サイト |

|

無料 | ・口座振り込み(ネット返済)は無料 ・ATM返済は各金融機関の手数料を負担 |

公式サイト |

|

無料 | ・口座振り込み(ネット返済)は無料 ・ATM返済は各金融機関の手数料を負担 |

公式サイト |

|

無料 | ・口座振り込み(ネット返済)は無料 ・ATM返済は各金融機関の手数料を負担 |

公式サイト |

毎月の返済日に自動で行われる口座振替の手数料は、4社とも無料だ。しかし口座振り込みによる追加返済に関しては、dスマホローンのみが有料、ほか3社は無料である。

どこの金融機関も追加返済の振込手数料は数百円程度ですが、積み重なると大きな出費になりかねません。ただしdスマホローンも、d払い残高からの追加返済であれば手数料が無料です。手数料が気になる人はd払いチャージを活用するのも良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

無利息期間がない

dスマホローンには、無利息期間がないため、プロミスやアイフルのように無利息期間がある場合に比べると、初回利用時の利息が高くつく恐れがある。 dスマホローンとプロミスの比較で見ると、80万円利用時の利息差は1万円以上になる。たった30日間の無利息でも、借入額が大きかったり、借入期間が長期にわたったりすると、総利息額には数万以上の差が出る場合もあるのだ。 ただし、dスマホローンの金利優遇が適用されれば、無利息期間を上回る有利な借り入れも可能だ。

dスマホローンで金利を−1.0%以上にするには、以下3つの選択肢がある。

・dカードGOLDを契約する(−1.5%)

・dカードを契約(−0.5%)+d払い残高を月1回以上利用する(−0.5%)

金利を1%低くするために利用できるものがあればdスマホローン、難しいようであれば無利息期間のあるローンを選ぶのが良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

(公式サイト)

ドコモユーザー以外はメリットが少ない

dスマホローンはドコモユーザー以外にはメリットが少ないこともデメリットだ。

dスマホローンが他社と一線を画すのは、ドコモユーザー向けのサービスが優秀な点だ。ローンそのもののスペックはごく一般的であり、低めの融資額や返済手数料といった点ではむしろ難がある。

ドコモユーザーであっても以下のうち、いずれかに当てはまっているかの確認が必要だ。

・dカードまたはdカードGOLDを契約中、またはする予定である

・d払いを月1回以上の頻度で利用できる

・d払い残高への借り入れがしたい

上記にひとつも当てはまらない場合には、dスマホローンのメリットが適用されない、もしくは使いこなせないでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

よくある質問

電話連絡を避けたい場合には、虚偽や不備のない申請を心掛けよう。

審査通過率は公開されていないが、申し込み条件やサービス概要が一般的であるためだ。

また、dスマホローンの審査はNTTドコモが自社で実施しているため、グループサービスの利用状況に応じた与信調査も実施されると考えられる。NTTドコモの優良顧客であれば、審査優遇を受けられるだろう。

収入の安定度は、勤続年数や勤め先の企業規模、年齢などさまざまな観点から総合的に判断される。逆にいえば年収が低かったとしても、そのほかの項目が高評価であれば審査には十分通る。

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

【関連記事】

・住宅ローンのおすすめ金融機関をFPが厳選!変動金利、固定金利のおすすめは?選ぶときの注意点は?

・iDeCo(イデコ)を40代から始めるのは遅いのか

・人気ゴールドカードのおすすめ比較ランキングTOP10!

・プラチナカードの比較ランキングTOP10!還元率や年会費、アメックスやJCB、自分に合った1枚はどれ?

・ポイント還元率の高いクレジットカード11選