これまで「未上場株式への投資」は、プライベートバンクに口座開設している超富裕層や、人脈と知識を有するエンジェル投資家など「限られた投資家」にしかアクセスできないアセットクラスであった。しかし、2015年5月より株式投資型クラウドファンディングが解禁されたことにより、一般の個人投資家にも裾野が広がりつつある。

株式投資型クラウドファンディングはどのような特徴を持つ投資方法であり、どのようにポートフォリオに組み込んでいけば良いのだろうか。株式投資型クラウドファンディングのプラットフォーマーである株式会社ユニコーンの代表取締役最高経営責任者 兼 最高執行責任者の安田次郎氏に話を聞いた。(聞き手:菅野陽平)

株式会社ユニコーン 代表取締役 最高経営責任者 兼 最高執行責任者 学習院大学法学部卒 ペンシルベニア大ロースクール法学修士取得 国際証券(現三菱UFJモルガンスタンレー証券)、クレディ・スイス、リーマン・ブラザーズ、野村證券にて企業の資金調達に関する業務に従事。2019年2月より株式会社ユニコーンの代表取締役社長に就任。

コーポレートサイト:ユニコーン

未上場会社の株主になることが特徴

――株式投資型クラウドファンディングとは、どのような投資方法でしょうか?

一言で言えば「未上場株式への投資」です。

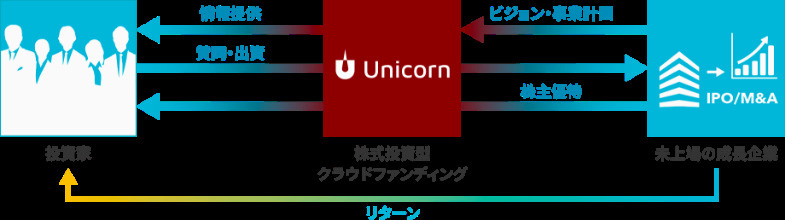

インターネットを通じて、多くの人が少額の資金を出資し、未上場会社の株式に投資することのできる仕組みが「株式投資型クラウドファンディング」です。

「クラウドファンディング」という名前がついていますが、株式投資そのものと考えて頂いて良いでしょう。

「ファンド型クラウドファンディング」のように、ファンドへ出資してもらって間接的に投資するのではなく、直接、未上場会社の株主になることが特徴です。

株主になるということは、会社法で権利が守られた存在になるということです。

私たちのようなプラットフォーマーと呼ばれる運営会社は、調達企業と個人投資家の仲介は行いますが、私たちが株主であることを担保したり、株式を預かったりするわけではありません。

したがって万が一、私たちのような運営会社が破綻しても、未上場会社の株主の権利が白紙になることはありませんのでご安心ください。

――「未上場株式への投資」は、これまでは基本的に、プライベートバンクに口座開設している超富裕層や、人脈と知識を有するエンジェル投資家など限られた投資家にしか投資できないアセットクラスでした。

未上場株式の勧誘は証券会社しか出来ませんが、原則として、日本証券業協会の自主規制ルールにおいて、証券会社は未上場株式の勧誘を行わないことになっています。

したがって、未上場株式への投資は、なかなか広く個人投資家に普及してきませんでした。

しかし、2015年5月の金融商品取引法の改正により株式投資型クラウドファンディングが解禁され、一定の条件を満たすことで、人数制限を設けることなく、幅広く個人投資家に対し勧誘することが出来るようになりました。

今日においては、金融庁の登録を受けた業者であれば、株式投資型クラウドファンディングを扱って良いことになっています。

当然、当社は金融庁に登録済みの運営会社です。

利益を得られるタイミングは主にIPOするときか、M&Aのとき

――株式投資型クラウドファンディングは「ハイリスク・ハイリターン」の投資方法かと思いますが、改めて運用面の特徴を教えてもらえますか?

IPOよりもさらに前の段階の株式を取得するわけですので、首尾よくIPOまで辿り着いた場合は、かなり大きなリターンを期待できます。

日本ではまだ株式投資型クラウドファンディングで資金調達した企業のIPO事例はありませんが、海外ではすでに事例があります。

なかには10倍近いリターンを得た案件もあります。

10倍、20倍といったリターンが狙えることが最大の魅力でしょう。

株式投資型クラウドファンディングが解禁されたのが2015年5月とはいえ、第1号案件が募集されたのが2017年5月ですので、日本でまだIPO事例はないのは仕方ないことだと思います。

一般的に、事業がどんなに順調でも起業からIPOまでは5〜6年かかるものですから。

来年(2022年)の5月で第1号案件から丸5年が経ちますので、来年くらいからIPO事例ができることが期待されますね。

ただし、法律で「1銘柄への年間投資金額は50万円まで」と定められています。

そのため、1銘柄にたくさんのお金を投資することはできません。

資産と知識を有する特定投資家についてはこの50万円規制を撤廃しようという規制緩和案が、金融庁から発表されていますが、特定投資家となるためには、投資性のある金融資産の合計額が3億円以上ある(見込まれる)ことなど、高いハードルがあります。(編集部注=金融庁)

実質的には、ほとんどの人は該当しないでしょう。

株式の利益にはキャピタルゲイン(値上がり益)とインカムゲイン(配当)がありますが、一般的に、株式投資型クラウドファンディングを行うような企業の株式からは、インカムゲイン(配当)を得ることは期待できません。

スタートアップ企業のほとんどは、資金を事業に再投資するためです。

当社の場合は、発行会社に必ず株主優待を実施してもらうようにしていますが、自社商品や少額のギフト券が主ですので、大きなリターンにはなり得ません。

利益を得られるタイミングは、主にIPOするときか、M&A(買収された)のときです。

なお、日本でIPO事例はないと申し上げましたが、バイアウト(M&A)による利益確保の事例は数社あります。

まだ片手で収まる数ですが、昨年(2020年)あたりから事例が出てきています。

ただし、リターンは20%や30%といった場合が多いようです。やはり、10倍や20倍を狙うには、IPOにたどり着くことが必要でしょう。

――大きなリターンの裏側には、大きなリスクがあることが資産運用の鉄則です。リスク面についても教えてもらえますでしょうか?

一般論として、IPOまでたどり着くことができるスタートアップ企業は限られています。

そのため、調達企業のすべてが順調に成長するわけではありません。

仮に破綻してしまった場合は、残余財産が無ければ、基本的に投資元本は全損(1円も戻ってこない)です。

スタートアップ企業で監査法人が入っていることはほとんどなく、事業活動や決算資料に対する信頼性が相対的に低いことにも留意が必要ですね。

また、流動性が著しく低いことにも注意が必要です。

このようなリスクを鑑みますと、複数の案件に分散投資することが必要と思われます。

1銘柄への年間投資金額は50万円までですので、まとまった金額(数百万円など)を未上場株式に投資する場合は、いずれにせよ複数の案件に分散投資することになります。

未上場株式は金融資産の10%前後を目処に

――投資家の状況によってケースバイケースだと思いますが、金融資産の何%くらいを未上場株式に振り向けるのが適切だと思いますか?

あくまで私見ですが、10%前後を目処にして頂くと良いのではないでしょうか。

1,000万円の金融資産をお持ちでしたら、100万円前後ということですね。

少なめであれば5%、多くても15〜20%くらいに留めておくのが良いかと思います。

いずれにせよ、余剰資金で投資することが大原則です。

――個人投資家に案件を紹介する立場ですから、運営会社としては、調達企業を見極める眼が重要になってくると思います。

仰る通りですね。

事前に必ず審査を行なっており、審査に通過した案件のみを個人投資家に紹介しています。

手前味噌になりますが、審査はかなり厳しくやっていると自負しています。

事業計画書を提出してもらい、その内容をチェックする作業ですね。知的財産や特許を有している企業も多いので、当社の審査チームには、弁理士資格を持つ人間を配置していることも特徴です。

――最後に、今後の展望をお聞かせください。

重要なことは、個人投資家に魅力的な案件を紹介していくこと、そして、調達企業の成長のサポートをすることです。

「お金を集めたら終わり」ではなく、「お金を集めたところがスタート」だと思っています。

調達企業が成長していくことで、個人投資家にも経済的リターンをお返しすることができます。

そのような良い循環を作ることを早く実現したいですね。そうすることによって、株式投資型クラウドファンディング業界も拡大していくと考えています。

もし、当社の株式投資型クラウドファンディングにご興味をお持ち頂けましたら、まずはぜひ会員登録をお願いします。

審査がありますが、審査通過後にば、ご登録して頂いた住所にパスワードを送付しますので、インターネットでログインして頂くことにより、会員登録が完了します。

そうしますと案件に申し込むことが可能になります。

リスクも大きいですが、その分期待リターンも大きいので、ポートフォリオのひとつとしてご検討頂けると嬉しいですね。

【関連記事】

・ネット証券をランキングで比較!

・スマホでネット証券の株取引を始める時に注意しておきたい3つのこと

・株式投資に必要な資金はいくら?10万円以下で購入できる東証一部銘柄も紹介

・株式投資の初心者がやってはいけない4つのこと 銘柄の選び方や投資方法は?

・株の始め方5ステップ 証券会社選び、いくら投資すべきか、銘柄選び、NG行動など初心者が知っておきたいこと

・ANAとJALの株主優待を徹底比較!お得なのはどっち?