Nongbassbasic/iStock

(前回:SoFi鍵を握る「金融サービス事業」深掘り(後編):次なる成長エンジンとは?)

前シリーズでは、SoFiの金融サービス事業においてLoan Platform Business(LPB)が強力な成長ドライバーであり、構造的にも他社には容易に模倣できない独自性を備えたモデルであることを確認した。

また預金口座サービス「Money」を中心に収益インフラとしての機能、純金利マージンの驚異的な高さ、さらには次なる成長エンジンとなる事業群(インターチェンジ手数料、暗号資産、ブロックチェーンなど)も多角的に分析した。

今回は、ローン事業についての深堀りをしていきたい。

ローン事業売上・利益推移

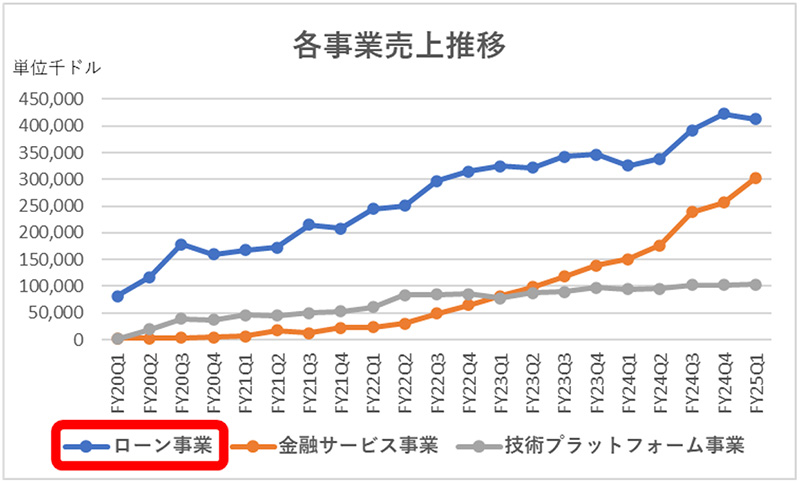

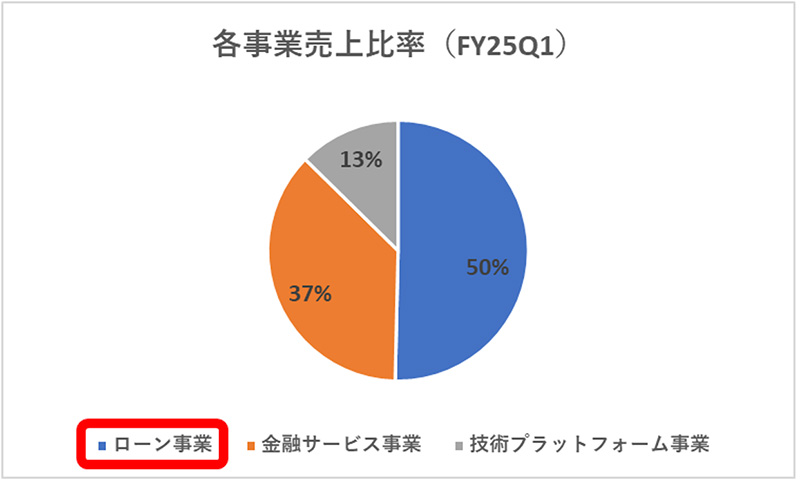

ローン事業の売上は金融サービス事業の売上に迫られつつあるものの、2025年第1四半期時点で、いまだSoFi全体の売上の50%を占める主力事業である。

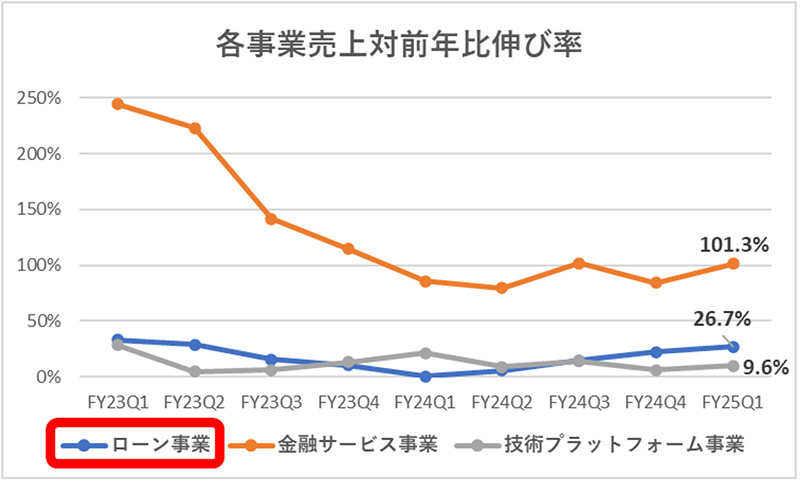

対前年の売上の伸び率26.7%も金融サービス事業には及ばないものの、悪くない数字だ。

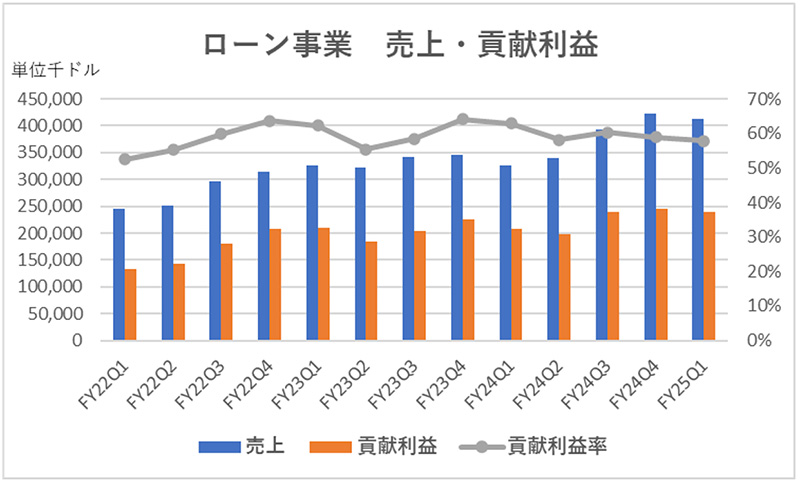

売上・貢献利益・貢献利益率の推移をみても、多少の上下はあるものの、堅調な成長基調にある。また貢献利益率が常時50%を超えていることからも、安定的な収益構造が特徴だ。

ローン事業:振り返り

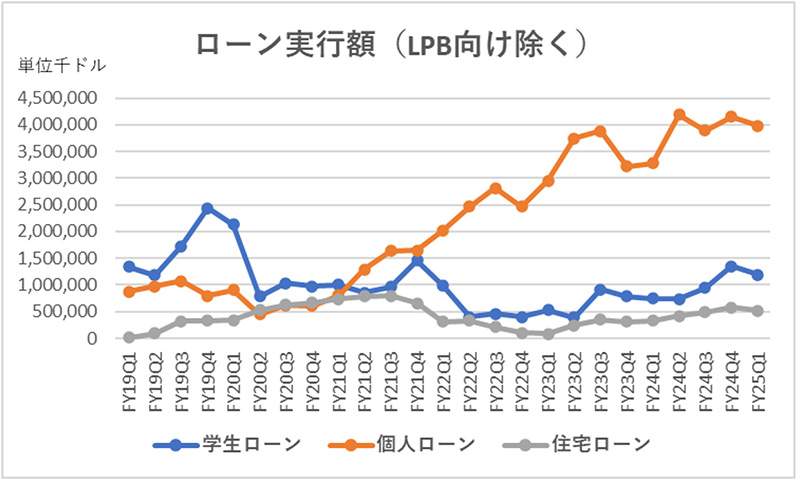

ローン実行額推移を簡単に振り返る。

※ Loan Platform Business(LPB)からの売上は金融サービス事業に属するため、個人ローンはLPB向け融資を除いた数値

SoFiは学生ローンの借り換えを原点として事業を開始した。その創業過程もあり、コロナ前までは学生ローン向けの融資実行額が最も多く、次いで、個人ローン・住宅ローンという順であった。しかし、2020年3月以降、コロナ禍における支援策の一環として学生ローンの支払いが猶予されると、一転して学生ローン向けの融資は急減した。