alexialex/iStock

昨今、米国のクレジットカードや自動車ローンの延滞率が上昇し続けていることを危惧する論調も増えてきているが、実際はどうなのだろうか。先日、ニューヨーク連銀から発表された四半期報告書(2024Q3)から考察する。

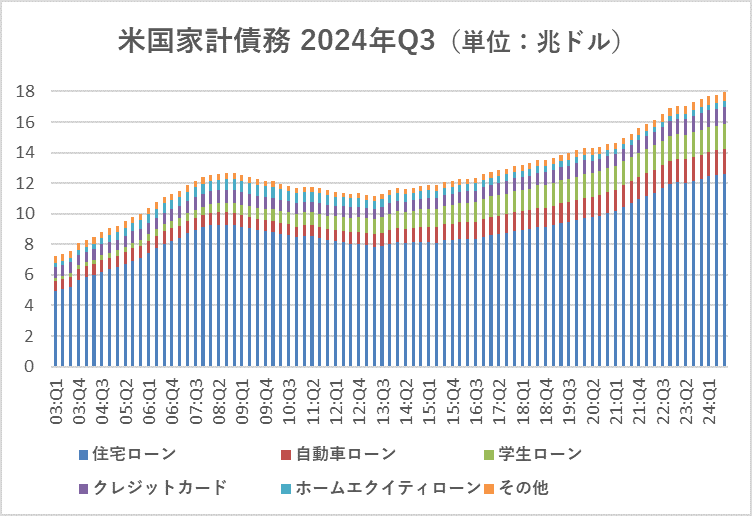

米国の家計債務残高(2024年Q3)は17.94兆ドルで、住宅ローンが12.59兆ドル(70.2%)を占め、次いで自動車ローン1.64兆ドル(9.2%)、学生ローン1.61兆ドル(9.0%)、クレジットカード1.17兆ドル(6.5%)という順になっている。

家計債務残高は以下のとおり、右肩上がりに上昇している。

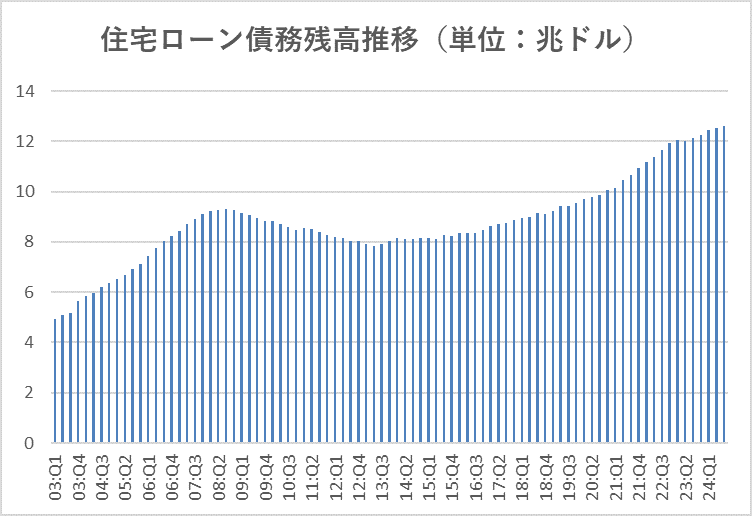

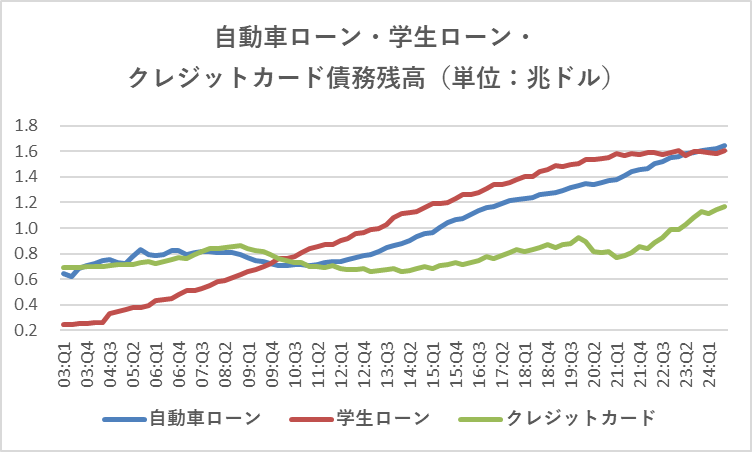

住宅ローンの割合が大きく、それぞれの債務残高推移が見づらいため、分解する。

※ホームエクイティローン・その他は金額が大きくないため、省略

学生ローンは、コロナ禍における支援策の一環として2020年3月に支払が猶予されたこともあり、おおむね横ばいで推移しているが、それを除くといずれも右肩上がりだ。

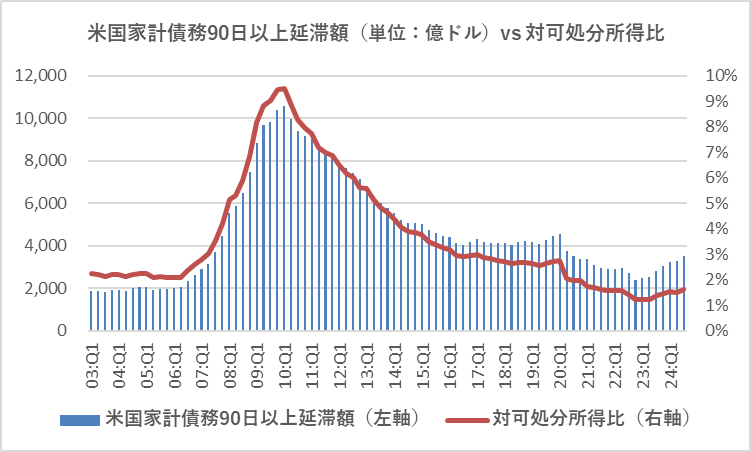

右肩上がりが続いているため、一見心配に思えるが、対可処分所得比で見ると以下である。

家計債務残高は右肩上がりで推移し、その勢いを強めているが、可処分所得もそれ以上に増加しているため、対可処分所得比では右肩下がりである。

以下は米国家計債務の90日以上の延滞総額に対する対可処分所得比である。こちらも過去と比較すると低水準で推移しているため、全体としてみれば現時点では問題ない。

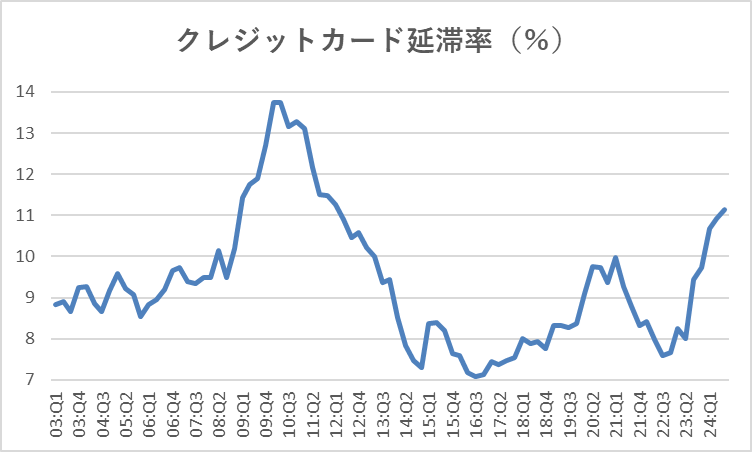

しかし、これで問題ないと結論付けるには、早計だろう。米国家計債務と可処分所得を全体として対比すると問題がない一方、リーマン・ショック時を彷彿させる直近のクレジットカード延滞率の急上昇が示唆するものは何であろうか?

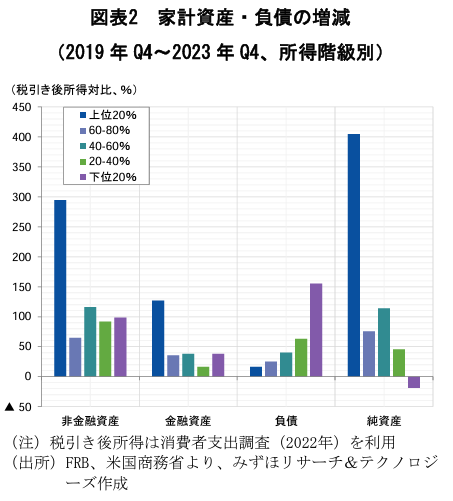

それはまぎれもなく米国経済の二極化である。以下表から分かるように、コロナを経て、お金持ちが資産を増やしてよりお金持ちに、貧乏人がより負債を増やしてより貧乏になっている現状がそこにはある。

※みずほリサーチ&テクノロジーズ 資料から抜粋