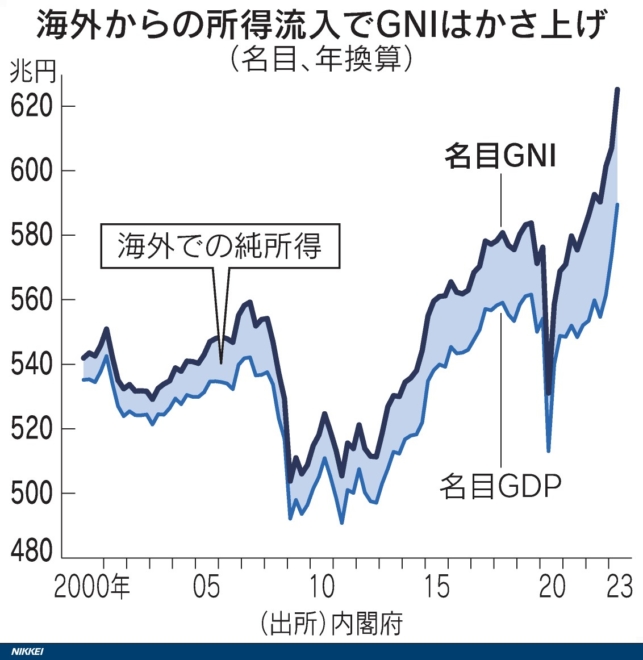

名目GNI(名目GDP+海外投資収益)でみると、アベノミクス時代にGNIは大きく増え、GDPを最大1割ぐらい上回った。それは企業の連結経常利益として株主に還元されたが、国内の雇用は生まず、実質賃金は下がり続けた。

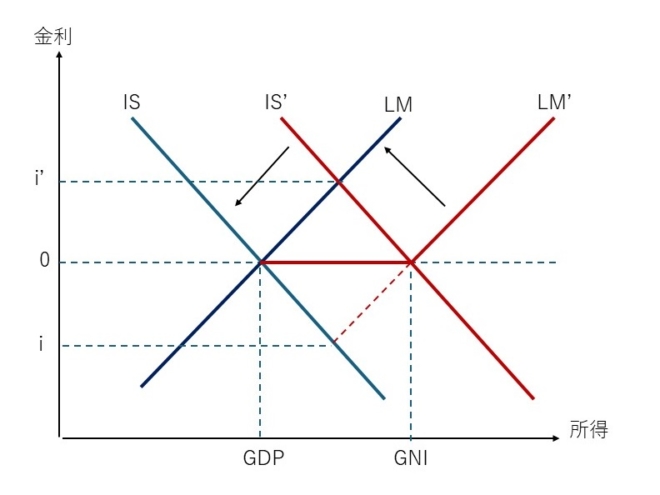

これを黒田総裁の愛用したマンデル=フレミング理論で説明すると、国内のIS-LM曲線が次の図のようになっているとき、通貨供給をLM’のように増やすと金利がiまで下がり、資金が流出して円安になる。これで輸出が増えると、IS曲線が右にシフトして所得が増える。

マンデル=フレミングモデル

マンデル=フレミングモデル

だが名目金利はゼロ以下には下げられないので、LM’曲線は図のようにゼロのところで屈折し、IS曲線は動かない。そこでマネタリーベースを増やせば「インフレ期待」が起こり、実質金利(名目金利-予想インフレ率)がiまで下がって緩和効果が出る、というのが黒田総裁のねらいだった。

ところがいくら大量にマネーを供給してもインフレ期待は起こらなかった。使いきれないチープマネーを大量に供給されて貯蓄超過になった企業は、その資金を海外に投資したので、国内需要はゼロ金利で飽和し、金利はそれ以上は下がらなかったのだ。

海外法人の資金需要は旺盛なので、日銀がゼロ金利の資金を大量に供給すると、LM曲線はLM’になり、海外直接投資を含むIS曲線はIS’となってGNIは増える。これで連結経常利益は上がるので株価も上がるが、GDPは同じなので国内の雇用は増えない。

新しい工場から海外に移転する逆淘汰(負の退出効果)が起こり、グローバル企業の収益は上がるが、国内企業の生産性は下がった。これによる生産性格差デフレ(逆バラッサ=サミュエルソン効果)が円安の一つの原因だった。

「植田ショック」はアベノミクス清算のスタートこのような産業空洞化は新しい現象ではなく、1990年代からアメリカで問題になった。空洞化による雇用喪失の影響は大きく、企業収益が上がる一方で賃金が低下し、格差が拡大した。それがトランプ大統領の出てきた背景である。