在籍確認なしで審査が激甘なクレジットカードを探している人におすすめのクレカは、ACマスターカード、PayPayカード、楽天カード、三井住友カード RevoStyle(リボスタイル)、SAISON CARD Digital、の6枚だ。

そもそも、どのカードにも審査はあり、「必ず通る」ものは存在しない。勤務先への電話連絡(在籍確認)がある場合もあるが、即時発行型や消費者金融系・リボ専用のクレジットカードは、在籍確認が省略されやすい傾向がある。

例えばACマスターカードやプロミスvisaカードは「原則、お勤め先へ在籍確認の電話なし」と公式サイトで明示されている。この記事を通じて、自分にあった1枚をぜひ見つけてほしい。

審査通過率業界トップクラス(※)

| 作り方 | プロミス公式サイトで 名前・性別・生年月日を入力 |

|---|---|

| 在籍確認 | 原則在籍確認なし |

| 発行料 | 無料 |

監修者|モリソウイチロウ(ライター)

ZUU onlineをはじめ、さまざまな金融・経済専門サイトに寄稿。特にクレジットカードに詳しく、専門サイトでの執筆も行っている。ラジオ局AD、テレビCM制作AD、放送作家、ゲーム雑誌編集デスクなどの経験を経て東洋医学専門誌編集長、ライフスタイル誌共同編集長などを歴任。

目次

原則、お勤め先へ在籍確認の電話なしの激甘クレジットカードはどれ?

結論から言うと、審査の仕方に差はあれど「必ず通るクレジットカード」は存在しない。カード会社は割賦販売法に基づき、申込者の支払能力を確認する義務があるからだ。

第三十条の二の三 包括信用購入あつせん業者は、包括信用購入あつせんを受けようとする者が包括信用購入あつせんを利用することができないこととならないよう、当該包括信用購入あつせんを受けようとする者の支払能力に関する調査を適切に行わなければならない。

出典:割賦販売法

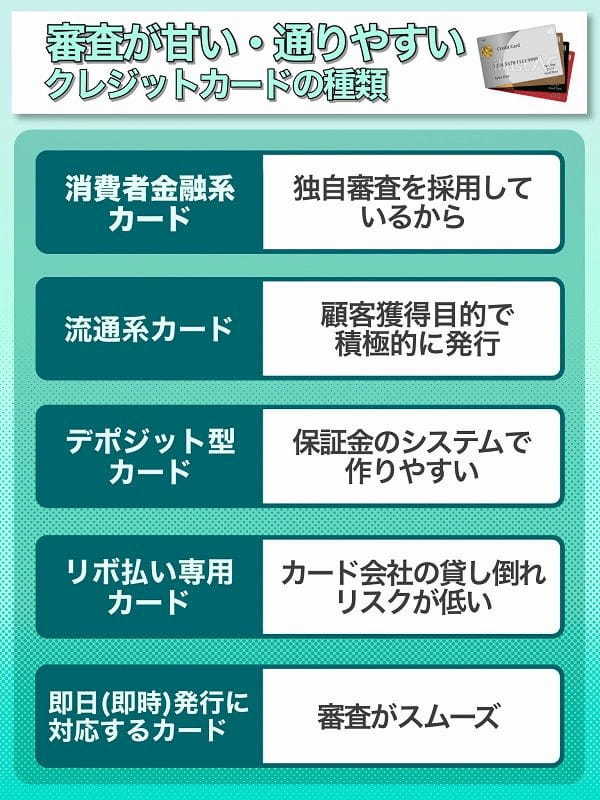

ただし、消費者金融系・流通系・リボ払い専用カードは審査基準が独自で、即日発行型では在籍確認が省略される場合もある。特にリボ払い専用や流通系は審査が柔軟で、勤務先への電話確認なしで発行されやすい傾向がある。これらのカードを選ぶことで、在籍確認なしで作れる可能性が高まるのだ。

PayPayカードやSAISON CARD Digitalは即時発行に対応しており、在籍確認が省略される可能性が高い。

楽天カードは流通系として積極的に発行されており、審査も比較的通りやすい。

ACマスターカードやプロミスvisaカードは公式サイトに原則、お勤め先へ在籍確認の電話を行わないことを明らかにしている。また、独自審査を採用しているので、他社で落ちた人にもチャンスがある。

三井住友カード RevoStyle(リボスタイル)はリボ払い専用で、貸し倒れリスクが低いため、通常のカードより審査が柔軟とされる。

原則、お勤め先へ在籍確認の電話なしで審査が激甘なクレジットカードを探す人におすすめの6選!

原則、お勤め先へ在籍確認の電話なしで審査が不安な人におすすめのカードはACマスターカード、プロミスvisaカード、PayPayカード、楽天カード、三井住友カード RevoStyle(リボスタイル)、SAISON CARD Digital、の6枚だ。それぞれの特徴を見ていこう。

ACマスターカード

| 審査・発行期間 | 最短即日発行 バーチャルカードは 最短20分(※) |

|---|---|

| 年会費 | 無料 |

| 還元率 | 自動でキャッシュバック適用 毎月ご利用金額から0.25%キャッシュバック |

| ポイント種類 | ‐ |

| 国際ブランド | MasterCard |

| 申込条件 | 安定した収入と返済能力を有し 当社基準を満たすこと |

在籍確認 | 原則、勤務先への電話による在籍確認なし |

| 詳細 | 詳しくはこちら |

※申込時間や審査によって希望に添えない場合がある。

ACマスターカードは、他社のクレジットカードで審査に通らなかった場合でも、発行できる可能性がある。

審査は最短20分(※)で完了し、即日発行が可能なため、クレジットカードをすぐに利用したい人にも適している。特にバーチャルカードであれば、審査完了後、最短20分(※)で発行される。そのため、原則、お勤め先へ在籍確認の電話なしで作れる可能性が高い。実際に発行元のアコム社は「原則、勤務先への電話連絡による在籍確認なし」と公表している。

※ お申込時間や審査によりご希望に添えない場合がございます。

プラスチック製のカードは、全国の自動契約機(むじんくん)で最短即日発行が可能だ。できるだけ早くACマスターカードを手に入れたい場合は、Webで申し込みと審査を完了させた後、自動契約機で受け取るのが最適な方法といえる。

詳細はこちら

プロミスVisaカード

| 審査・発行期間 | オンライン申し込みにより最短で5営業日発行 |

|---|---|

| 年会費 | 無料 |

| 還元率 | 0.5% |

| ポイント種類 | Vポイント |

| 国際ブランド | Visa |

| 申込条件 | 満18歳以上のプロミス会員(高校生は除く) (学生/主婦・主夫の発行可否:可) |

在籍確認 | 原則なし (公式サイトで明示) |

| 詳細 | 公式サイト |

原則、お勤めされていることの確認はお電話では行いません。ただし、審査の結果によりお電話による確認が必要となる場合がございます。

(ご連絡の際は担当者の個人名もしくは三井住友カード名義でおかけし、プロミス名はお伝えいたしませんのでご安心ください。)

引用:プロミス『プロミスVisaカード』

申し込み条件として「主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込みいただけます」と明記されているため、審査のハードルが低いと判断できるだろう。

後に紹介する三井住友カード RevoStyle(リボスタイル)と同じ三井住友カード株式会社からの発行ですが、プロミスVisaカードは「RevoStyle」のように自動的にリボ払いになることはありません。

モリソウイチロウ(ライター)

他社に落ちた人も要チェック

1秒診断を受けてみる

(公式サイト)

PayPayカード

| 審査・発行期間 | ・約1週間でお届け ・最短7分でネットショッピングなどで利用可能 |

|---|---|

| 年会費 | 無料 |

| 還元率 | 最大1.5% |

| ポイント種類 | PayPayポイント |

| 国際ブランド | ・VISA ・MasterCard ・JCB |

| 申込条件 | ・満18歳以上(高校生除く) ・本人または配偶者に安定した継続収入がある ・本人認証が可能な携帯電話を持っている (学生/主婦の発行可否:可) |

| 在籍確認 | 原則なし (編集部調べ) |

| 詳細 | 公式サイト |

PayPayカードは、最短7分での即時発行に対応しているため、電話による在籍確認ではなく、簡易審査が採用されていると予測できる。

そこで実際にカード会社に問い合わせたところ、以下のとおり在籍確認は基本的に行っていない旨の回答を得られた。

お待たせ致しました、PayPayカード発行に伴う在籍確認は基本的にはございません

引用:PayPayカード『お問い合わせチャット』

審査に通ると、Web上でカード番号が発行(バーチャルカードが発行)され、すぐにネットショッピングや実店舗での支払いに利用できる。 なお、プラスチック製のクレジットカード本体は約1週間で届く。

また、公式サイトからカードの申し込みページに進むと、職業選択欄で「学生」「専業主婦(夫)」を選べるようになっている。

本人または配偶者に安定した継続収入があることが条件とされており、ここからも在籍確認がなく審査も甘いことがうかがえます。

モリソウイチロウ(ライター)

PayPayカードは流通系カードに分類されることからも、審査難易度の面でも比較的作りやすいと考えられる。すぐにクレジットカードを作りたい人だけでなく、審査が不安な人にとっても適した1枚だ。

申し込む(公式サイト)

楽天カード

| 年会費 | 永年無料 |

|---|---|

| 最短発行日数 | 記載なし (カード到着は約1週間~10日前後) |

| ポイント種別 | 楽天ポイント |

| 還元率 | 1.0% |

| おすすめポイント | ポイントの2重取り、3重取りが可能 |

楽天カードは流通系カードであり、集客目的で積極的に発行されていると予測できるため、審査に通りやすいといえる。

楽天カードは楽天市場での常時3.0%還元をはじめ、楽天グループでお得になる特典が豊富だが、そのほか街の店舗でもポイントを効率よくためやすい。

なぜなら楽天カードには楽天ポイントカード機能が付帯しており、さらにはスマホ決済の楽天ペイと組み合わせることでポイントの2重取りや3重取りが可能になるためだ。

| 概要 | ポイント還元率 |

|---|---|

| 楽天カードで決済 | 1.0% |

| 楽天ポイントカード提示 | 0.5~1.0%(店によって変動) |

| 概要 | ポイント還元率 |

|---|---|

| 楽天カードで楽天ペイにチャージ | 0.5% |

| 楽天ポイントカード提示 | 0.5~1.0%(店によって変動) |

| 楽天ペイを利用 | 1.0% |

楽天ポイントカード加盟店かつ楽天ペイ加盟店であれば、ポイントの3重取りができてその合計還元率は2.0~2.5%にもなる。

三井住友カード RevoStyle(リボスタイル)

| 審査・発行期間 | オンライン申し込みにより最短3営業日発行 (約1週間でカードをお届け) |

|---|---|

| 年会費 | 無料 |

| 還元率 | 0.5% |

| ポイント種類 | Vポイント |

| 国際ブランド | Visa |

| 申込条件 | 満18歳以上(高校生は除く) (学生/主婦の発行可) |

| 在籍確認 | 原則なし (編集部推定) |

| 詳細 | 公式サイト |

三井住友カードRevoStyle(リボスタイル)は、リボ払い専用カードだ。このカードを1回払い(一括払い)で使用した場合、自動的にリボ払い(リボルビング払い)が適用される。

マイ・ペイすリボ(残高スライドコース)とは(RevoStyle)

ショッピング1回払いご利用分が自動的にリボ払いになるお支払い方法です。毎月のお支払い金額は締日時点のご利用残高に応じて変わります。

引用:三井住友カード公式サイト

ただし、三井住友カードRevoStyle(リボスタイル)では、毎月の決まった支払い額に追加で支払いを行うことができるため、早期に残高をゼロにし、手数料の負担を避けることが可能だ。このカードでは1回払い以外にも2回払い、ボーナス一括払い、分割払いも可能だ。

このうち2回払いとボーナス一回払いには手数料がかからないので、リボ払い手数料を支払いたくなければ、それらの支払い方法を選択してもよいでしょう。

モリソウイチロウ(ライター)

三井住友カードRevoStyle(リボスタイル)の通常のポイント還元率は0.5%と決して高いほうではない。しかし、リボ払い手数料の請求がある同じ月の請求分に対しては0.5%分のポイントが加算されるため、合計で1%還元になる。

SAISON CARD Digital

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5% |

| ポイントサービス | 永久不滅ポイント |

| 国際ブランド | Visa/Mastercard/JCB/AMEX |

| 発行スピード | 最短5分 |

| 付帯保険 | 不正利用補償 |

| 申込条件 | 18歳以上 |

| 在籍確認 | 原則なし (編集部推定) |

| 詳細 | 公式サイト |

SAISON CARD Digitalは、在籍確認される確率が低いカードだ。ほかのセゾンカードとは異なり、最短5分でのスピード発行を特徴としており、審査を迅速に進めるために、会社への連絡が省略されている可能性が高いためだ。

セゾンカードは年会費無料で誰でも申し込みやすいものが多いが、在籍確認を避けたい人はSAISON CARD Digitalへ申し込んでみよう。

SAISON CARD Digitalは、スマホ決済を利用する人におすすめのカードだ。審査が完了した後、アプリ「セゾンPortal」で登録手続きを行うことで、スマホでカード情報を確認できる。カード番号をApple PayやGoogle Payに登録すれば、すぐに買い物が可能だ。

セキュリティ面の優秀さもSAISON CARD Digitalの強みだ。カード番号はアプリ「セゾンPortal」のみで確認できる仕様となっており、審査完了後に手元へ届くプラスチックカードにもカード番号は記載されていない。そのため、誰かにカード番号を覚えられたり盗み見されたりして不正利用される心配がない。

安全にカードを使いたいなら、ぜひSAISON CARD Digitalの申し込みを検討してみましょう。

モリソウイチロウ(ライター)

クレジットカードの在籍確認とは?実施されるケース・なしになるケース

クレジットカードの在籍確認とは、申込者が申告した勤務先に実際に在籍しているかを、カード会社(発行会社)が確認する審査プロセスである。在籍確認は、申込み内容の正確性を確認し、申込者の信用力を評価するための重要な手続きの一つと位置づけられている。

カード会社が在籍確認を行う目的は、申込者に安定した収入があるかどうか、そしてその収入源である勤務先が実在しているかを確認し、返済能力を見極めることにある。

在籍確認の手段としては、勤務先への電話連絡のほか、社会保険証や給与明細などの書類提出、信用情報の照会などがある。近年ではAIによる審査や、勤務先情報・収入に関する外部データベースの活用といった手法も用いられている。

在籍確認は必ず実施されるわけではない。なぜなら、カード会社には在籍確認を行うこと自体についての法律上の義務はない からだ。あくまでカード会社独自の審査基準・信用判断の手段として任意に行われている。

消費者金融やカード会社の加盟する自主規制団体である日本クレジット協会や全国銀行協会などのガイドラインにも、在籍確認に関する明文規定はありません。

金融庁|貸金業法Q&Aや割賦販売法などにも、「在籍確認は必須」と明記された記述はありません。

モリソウイチロウ(ライター)

カード会社が在籍確認を原則行わない方針の場合、在籍確認は省略される。また、申込者の信用情報や勤務先情報に問題がなければ、省略されるケースも多い。特に即時発行型や消費者金融系・流通系のカードは在籍確認なしで発行されやすい。

逆に、信用情報に傷がある場合や勤務先情報に不備がある場合は、在籍確認が実施される可能性が高くなる。信頼性の高い利用実績がある人ほど、在籍確認なしで審査を通過しやすい。

- 他社からの借入がある場合

- 信用情報に傷がある場合

- クレジットカードやローンなどの利用実績が全くない場合

- 勤務先の情報が正確か判断できない場合

- 勤続年数が長い場合

- 信用情報にキズがない場合

- 他社借入がない場合

- クレジットカード、ローン、分割払いなどの利用実績がある場合

- カード会社が在籍確認を原則行わない方針の場合

在籍確認が実施されるケース

クレジットカードの審査では、支払い能力に不安があると判断された場合や勤務先情報が不明確な場合に、在籍確認が行われやすい。たとえば、勤続年数が短い、転職が多い、他社借入があるといった場合だ。

また、信用情報に延滞や債務整理などの記録(いわゆるブラックリスト)がある場合も、信用力を慎重に見極めるため、在籍確認が実施される可能性が高くなる。

クレジットカード、各種ローンなどの取引や申し込みに関する個人情報。信用情報はクレジットカードなどの利用履歴という意味で「クレジットヒストリー(クレヒス)」とも呼ばれ、カード会社やローン会社は会員の信用情報を信用情報機関に登録することになる。

一方、「スーパーホワイト」と呼ばれる、信用情報に利用実績が全くない人も在籍確認の対象になりやすい。信用情報が不足しているため、カード会社は勤務実態を直接確認する必要があるからだ。

また、勤務先名の記載が不正確な場合も、在籍確認が行われやすくなる。カード会社は申込者の信用力を判断するため、職場に連絡して実際の勤務状況を確かめることがある。

在籍確認なしになるケース

職場への電話連絡による在籍確認がなしになるケースは、カード会社が申込者の支払能力や信用力に問題がないと判断した場合、カード会社が在籍確認を原則行わない方針の場合だ。

例えば過去のクレジットカードやローン利用履歴が豊富で、延滞などのトラブルがない場合、カード会社は申込者の信用度を高く評価し、在籍確認を省略することがある。特に、長期間にわたり優良な利用実績がある場合は、その傾向が強まる。 勤続年数が長く、収入が安定していると判断された場合、在籍確認の必要性が低いと判断されることがある。

また、他の借入(借金)がない人、これまでにクレジットカード、ローンなどを利用し、きちんと返済している人は、その信用情報が審査におけるプラスの判断要素となり、在籍確認が行われる可能性がより低くなる。

そして、カード会社によっては、審査の過程で電話による在籍確認を行わない方針を採用している場合がある。

例えば即時発行カードや消費者金融系カード、流通系カードなどでは、電話連絡による在籍確認が実施されないことがある。これらのカードでは、スムーズで迅速な審査とカード発行を重視するため、また、大量に発行するクレジットカードの審査を効率的に行うため、電話連絡による在籍確認が省略される場合がある。

在籍確認の電話で聞かれる内容とは?いつ行われる?

在籍確認の電話でカード会社名を名乗るのかどうか気になる人もいると思うが、多くは会社名を名乗らず担当者名でかかってくる。カード会社名でかかってくるケースもあるが、その場合でもカードの申し込みについて明かされることはない。

Q.カード申し込みの際の職場への確認について

A.回答

審査の結果、お電話にてご本人様確認をさせていただく場合がございます。

その場合、お客様宛てに、ご自宅またはお勤め先へお電話をさせていただきます。

※お電話は個人名でおかけしますので、ご安心ください。

引用:楽天カード 公式サイト

そもそも在籍確認は虚偽の勤務先申告を防ぐために行われる。カード会社が勤務先に電話し、申込者本人が対応するか、不在でも「外出中」などの応答があれば在籍確認は完了する。クレジットカードは返済能力のある人向けに発行されるため、安定収入の確認は重要。虚偽申告による不正取得を防ぐ手段として、勤務実態を確かめる在籍確認が行われるのだ。

カード申し込みページなどで在籍確認を行う可能性を示しておくことにより、虚偽の申し込み内容の記入を事前に抑止するという効果も期待できるでしょう。

モリソウイチロウ(ライター)

在籍確認がある場合は、カードの申し込みと審査結果の間で行われる。手順は次のとおりだ。

2.審査期間中に電話が職場にかかってくる

3.メールなどで審査結果が通知される

4.審査通過した場合はカード発行

カード発行会社は申込者の申告内容に間違いがないかを確かめるため、さまざまな確認作業を行い、その一環で在籍確認を行うことがある。例えば、カード発行の目安が「最短で3営業日」であれば、申し込んでから最短3営業日中に連絡がくる可能性が高い。

2,電話取り次ぎ後「〇〇様でしょうか。この度、△△カードにお申し込みをいただいていますが、〇〇さまからのお申し込みで間違いないでしょうか」

3,「では念のため、お名前、生年月日、住所を確認させていただきますでしょうか」

※もっと簡単なやり取りで済むケースもある

クレジットカードの在籍確認についてよくある質問

これらのカードは、銀行系カードと異なり独自の審査基準を採用しているほか、新規顧客獲得を目的として積極的に発行されている傾向があります。

そのため、他のカードよりも審査に通りやすい傾向があるといわれています。

※ 審査基準や内容は各社非公開の為、審査に通りやすいと断言できるカードはありません。

電話では、氏名、生年月日、住所など基本的な情報が確認されることになり、カード会社名を出さず個人名で電話がかかってくることが多い。

通常は会社にかかってきた電話に申込者本人が応対する。本人不在の場合でも、電話を取り次ぐ過程で在籍が確認されたと判断され、在籍確認が完了することもある。

派遣社員については、審査の状況次第で、派遣元と派遣先の両方に在籍確認の電話連絡が入ることもある。

「大企業の社員だから安心」ではなく、本当にその企業の社員なのかどうかを確かめるのが在籍確認の目的だ。

内定者で実際にはまだ入社してない人はその勤務先に在籍しているとはいえず、在籍確認もできないので、申込時に入社予定の勤務先を記入してはならない。

ただし、在籍確認の電話はカード発行会社によって対応が異なるため、一様にはいえない。

一方、バイトをやっておらず収入が0円(親からの仕送りや奨学金は年収に計上しない)の場合でも、限度額が30万円以下など低く設定された学生向きカードであれば発行は可能だ。

※本サイトでは、アフィリエイトプログラムを利用し、アコム社含む提携業者から委託を受け広告収益を得て運用しております。

※2026年1月5日時点の情報です。最新の情報ではない可能性があります。

【関連記事】

・ブラックでも作れるクレジットカードはどれ?審査なしのカードや通過するための対策

・在籍確認なしで作れるクレジットカード8選