Tony Studio/iStock

- 資金過不足の比較

前回までは、日本や主要先進国の金融勘定 対GDP比を見てきました。

バブルやリーマンショックなどで、どの主体がどのように挙動してきたのか色々とわかって興味深いですね。

今回は、1人あたりのドル換算値の比較もしてみましょう。

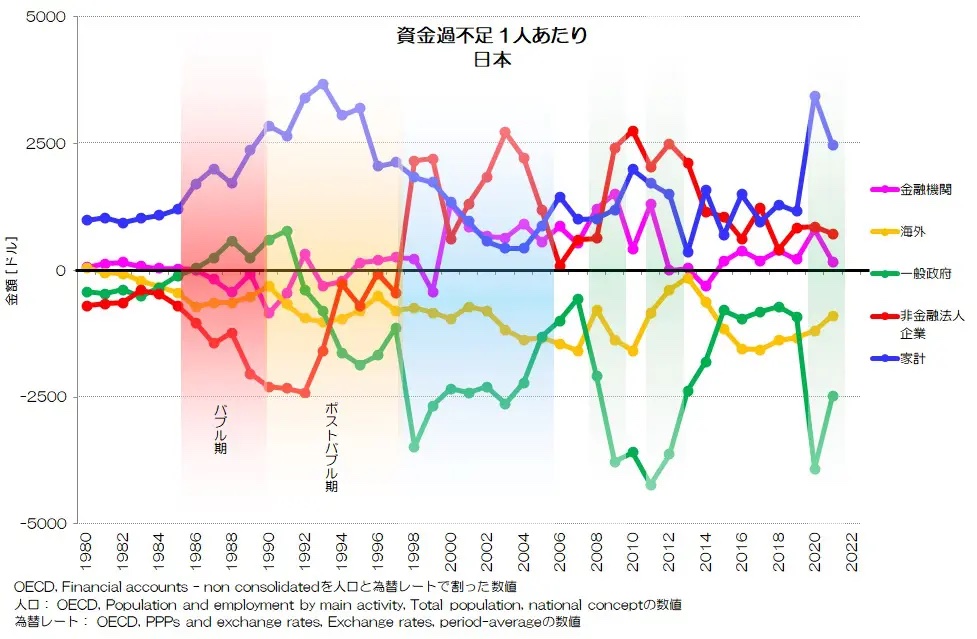

図1 資金過不足 1人あたり 日本OECD統計データ より

図1が日本の各経済主体についての資金過不足を、人口1人あたりのドル換算値(為替レート換算)で表現したグラフです。

1985~1990年のバブル期、1990~1997年のポストバブル期、そして企業の変調が著しい1998~2005年の挙動を見ると興味深いですね。

ポストバブル期までは家計の資金余剰が非常に大きくなっていて、1998年以降目減りしていきます。資金不足となる主体が、1993年までは企業が大きく、その後政府と海外に移ります。

企業は1998~2005年に極端に資金余剰となり、政府が極端に資金不足となっているわけです。少なくともこの期間の挙動が他国と異なるポイントですね。

このあたりを踏まえた上で、経済主体ごとの推移を比較していきましょう。

- 家計の資金過不足

まずは私たち家計の資金過不足からです。

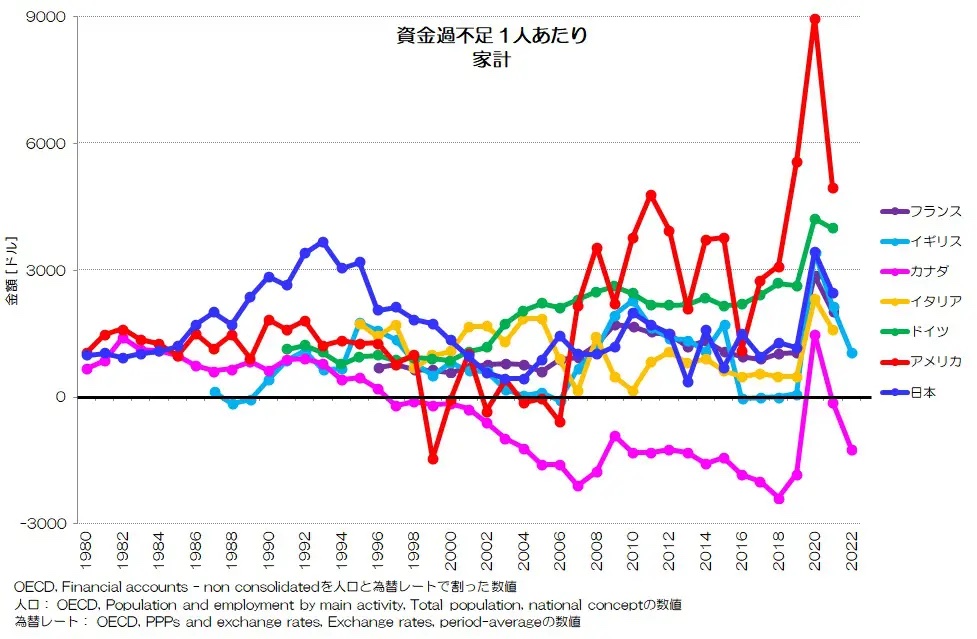

図2 資金過不足 家計 1人あたりOECD統計データ より

図2が家計の資金過不足(1人あたり)の比較です。

日本(青)は、やはりバブル期、ポストバブル期の水準が他国よりも大きいですね。2000年以降はフランスやイギリスと同じくらいで、ドイツやアメリカよりも低い水準が多いようです。

また、カナダは2000年以降赤字主体となっているのが特徴的です。

カナダは家計の株式投資や住宅投資が盛んな国ですね。

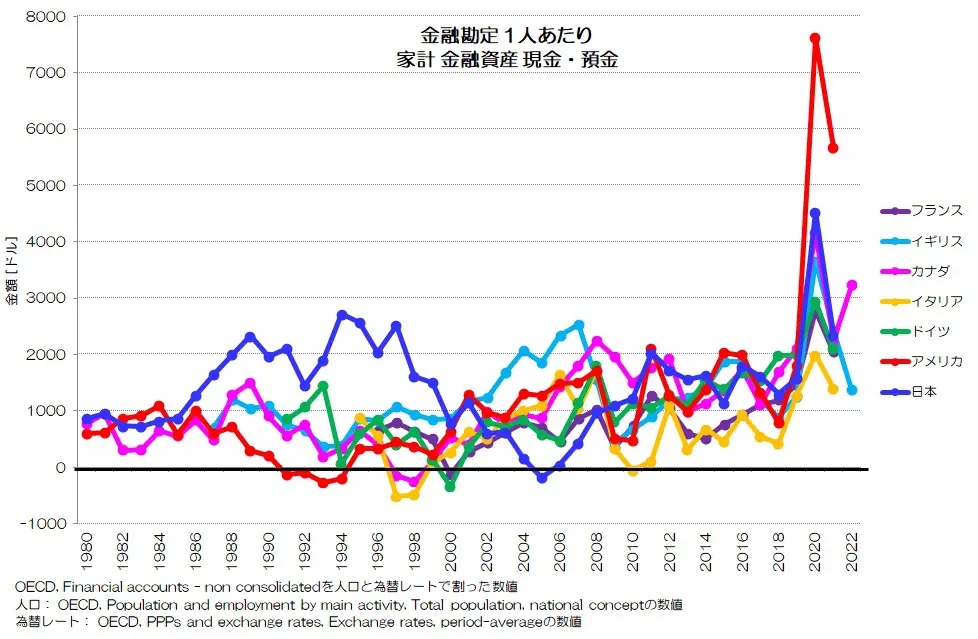

図3 金融勘定 1人あたり 家計 金融資産 現金・預金OECD統計データ より

図3が家計の金融資産のうち現金・預金の推移です。

やはり日本はバブル期・ポストバブル期の水準がかなり大きく、この時期に現金・預金を蓄積したことが良くわかりますね。

2005年前後に他国より落ち込む時期がありますが、その後は他国並みの水準で推移しています。

日本の家計の金融資産は、主要国の中でも多い方です。

そのうち大きな割合が、1980~1990年代に蓄積されているという事が良くわかりますね。

逆に言えば、その後の水準は他国並みという事になります。