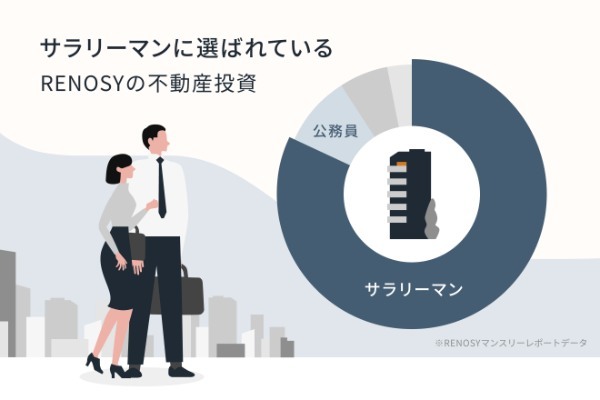

不動産投資を始めるサラリーマンが増えています。始めた人は何に魅力を感じて不動産投資を始めたのでしょうか? サラリーマンと不動産投資の関係、勤め先の就業規則で副業が禁止でも始められるか、必要な年収などとあわせて、人気の理由と向いている人を考察します。

目次

サラリーマンは向いてる!不動産投資を始める8つのメリット

・本業に影響が出ない

・銀行からの融資が通りやすい

・生命保険の代わりになる

・副業禁止ルールがあっても始められる

・節税効果

・インフレ対策になる

・老後の年金対策につながる

・管理に手間がかからない

サラリーマンは向いてる!不動産投資を始める8つのメリット

サラリーマンとして安定した収入を得ていても、働き方の変化や退職後に続く長い人生を想像して、多くの人が将来への不安を抱えているのではないでしょうか。そんな将来に対する心配・不安定さを解消しようとする人たちから注目を集めているのが、不動産投資です。

具体的にどういう点がメリットになるのでしょうか?細かくみていきましょう。

本業に影響が出ない

「サラリーマン」だけに限りませんが、サラリーマンは1日のうちほとんどの時間を仕事に費やします。入居者管理(賃貸管理)等を自分で行う不動産投資をイメージされる方にとっては「そんな時間はない」と思われるかもしれません。

しかし賃貸管理業務をご自身でやらなければ、ほぼ手がかかりません。

投資対象の物件を選んで購入した後は、入居者探し・家賃の入金・入居者の退去から次の入居者探しといった賃貸管理業務を信頼できる管理会社に、また不動産収入に関しては税理士に業務を委託できます。

信頼できる委託先・専門家と出会えれば、忙しい人でも日々意識することなく結果として「投資に取り組んでいるという状態」がつくれるでしょう。

また株式投資やFX投資との比較では、不動産投資は「値動きをみるためにチャートを常にウォッチし続けなければならない」ということもありません。

忙しいサラリーマンでも、それほど手間をかけずに始められそして続けられるという点を魅力だと感じる人がいます。ですので、サラリーマンは不動産投資に向いているといえるでしょう。

銀行からの融資が通りやすい

サラリーマンが不動産投資を始める場合、多くの方は金融機関でローンを組んで始めます。ローン返済期間は35年などと長期にわたるので、継続的に返済する能力が必要とされます。

融資をする金融機関からすると、安定して給与を毎月支給されているサラリーマンは、優良な資金の貸し出し先として認識されます。銀行は、社会的信用の低い人や返済能力のない人にはお金を貸してくれません。

自分では気づかないかもしれませんが「サラリーマンであるという存在」そのものが不動産投資に有利にあると気づくと、そこに魅力を感じる人がいます。不動産投資ローンを活用することで得られるメリットがあるからです。

金融機関によって基準は異なりますが、一般的には年収500万円以上、勤続年数3年以上の場合は優良と判断されます。

生命保険の代わりになる

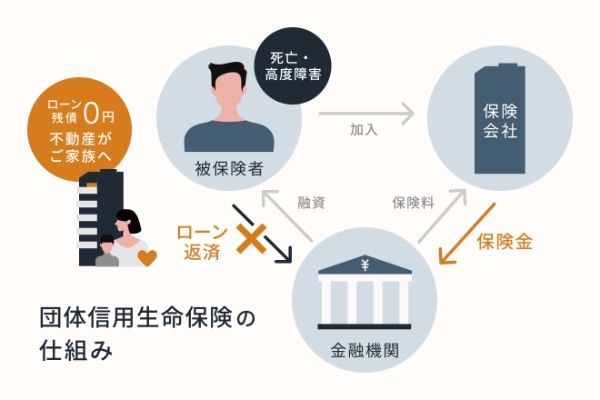

投資用のマンションを購入するため融資を受ける際には、団体信用生命保険(団信)への加入が融資条件に入っていることが多いです。

団体信用生命保険は、融資を受けた本人(被保険者)が死亡または高度障害になった場合に、保険会社が残債を代わりに金融機関へ支払う(弁済)という仕組みです。残債がなくなるため、遺族の方には無借金の不動産が手元に残るということになります。

また最近では、「7大疾病」「全疾病」「がん団信」などの保障がついた特約をつけられる金融機関も増えています。

残っていた借入金が死亡時に0円になり、残されたご家族にとって不動産が資産となることが、生命保険に入って遺族に多額の保険金が入るのと似たような構図であることから、「生命保険代わり」と言われています。

今まで入っていた保険の見直しも可能になる

不動産投資ローンを組むと同時に団信に加入するということは、それまで別で入っていた生命保険に対して、見直しを考えることにつながります。

死亡時等に受けられる保障が同じであれば、同じ目的のために2つの保険に加入する必要はないからです。

さらに不動産投資ローンの融資を受ける際の団信は、多くの場合、ローンを組む本人は、保険料の支払いがプラスで発生することはありません(金融機関によって異なる場合もあります)。

世帯の年間払込保険料の平均は、公益財団法人生命保険文化センター調査の「令和3年度 生命保険に関する全国実態調査(2人以上の世帯調査)」によると、約37万1,000円 です。

自分で稼いだお金の中から生命保険料を30年、35年と払っていくのと、不動産投資の仕組みに含まれ目に見える「保険料」という形では毎月の支出がないことを比較してみると、不動産投資ローンの団信で十分と思われる方もいるでしょう。

副業禁止ルールがあっても始められる

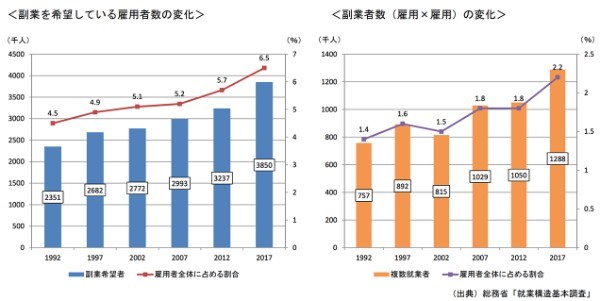

自分の人生は自分で守るいま、副業を希望している人は増加し、実際に副業をしている人も増えています。

もし勤め先の就業規則で副業が禁止されていたらどうでしょう。

過去の裁判事例では、サラリーマンの副業は禁止できないとの裁判例が出ています。就業時間外のプライベートの時間まで制約をかけることはできず、就業時間外は基本的に就業者の自由と示されています。

厚生労働省が発表している「副業・兼業の促進に関するガイドライン」の第14章 副業・兼業の第67条にも

労働者は、勤務時間外において、他の会社等の業務に従事することができる。

2 労働者は、前項の業務に従事するにあたっては、事前に、会社に所定の届出を行うものとする。

と記載されています。ただし、以下のような場合は禁止制限できると規定されています。

- 労務提供上の支障がある場合

- 企業秘密が漏洩する場合

- 会社の名誉や信用を損なう行為や、信頼関係を破壊する行為がある場合

- 競業により、企業の利益を害する場合

参照: モデル就業規則 (厚生労働省労働基準局監督課)

しかし、会社と争ってまで副業をしたい人は少ないでしょう。ポイントになるのは、業務に影響があるかどうかでしょう。不動産投資は管理会社に業務を委託できます。そのため、業務時間に動くことはありません。

よって、管理会社がオーナーに代わって運用をしてくれる不動産投資は、サラリーマンに向いている投資手段といえます。

注意したいのは、「事業的規模」で行わないことです。不動産投資では「5棟10室」という基準があり、戸建なら5棟、アパートなら10室以上が「事業か、そうでないか」の分かれ目となります。

節税効果

サラリーマンが不動産投資を行うと特に初年度(開始時期によって最初の1〜2年)は節税につながります。このカラクリは、不動産投資を行うと家賃収入が入ってきますが、それと同時に様々な経費を支払います。経費が家賃収入を上回ると赤字になってしまいますが、その際に給与所得から赤字分を引いて所得金額とすることが可能です。結果的に税金が減り、節税へとつながります。

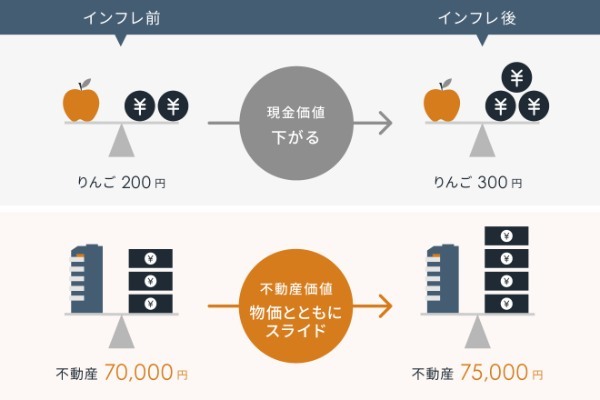

インフレ対策になる

インフレは、インフレーションの略で物価が上昇することにより相対的にお金の価値が下がる現象を指しますが、不動産投資はインフレに強いのも特徴です。インフレになってお金の価値が下がると、額面の数字は変わりませんが、お金の価値が下がるため今まで買えていたものが同じ額では買えなくなります。

インフレになると、タンス預金や預貯金に代表されるような現金の金融資産は価値が下がってしまいます。例えば、日銀がインフレターゲットとして目指している2%のインフレになったとします。1,000万円手元にあったとして、1年後には980万円まで価値が下がってしまいます。10年後には820万円の価値しかありません。

このような事態を防ぐにはどうしたらよいのでしょうか。金融資産を現物資産(それ自体に価値があるもの。土地・建物・貴金属など)に変えておくことが重要です。例えば、1,000万円の建物を持っておけば、インフレになり物価が上昇しお金の価値が目減りしても、建物を売れば物価上昇後の価格で売却が可能です。

老後の年金対策につながる

年金さえあれば老後の心配をしなくてよかった時代はもう終わり、今では自分たちで老後の資金を確保しなければいけない時代だと言われています。老後の2,000万円問題も2019年に話題となりました。

不動産投資は株式投資やFXのように短期で利益を目指すよりも、長期にわたる運用を目指す場合が多いです。35年ローン完済後に家賃収入が定期的に入ることにより、年金の不足分を補う役割を果たすと捉えることができます。

管理に手間がかからない

投資用マンションの管理は、管理会社に委託することで手間や時間を短縮することができます。収益物件を所有している投資家が自主管理するケースもありますが、本業が忙しいサラリーマンにとってはあまり現実的とは言えません。例えば、投資用マンションの管理業務には以下のようなものがあります。

清掃

マンション敷地内や建物内の共用部分の清掃を行います。例えば、管理人が常駐しているマンションでは毎日清掃を行っており、建物の美観維持に努めています。

点検及び巡回

共用部分であるエントランス、廊下、階段、エレベーター等に異常がないか点検・巡回します。例えば廊下の電球が切れている場合は交換作業も発生します。

賃貸借契約及び立会い等

入居者の入退去にともない、貸室の内見立会いや賃貸借契約等の業務がその都度発生します。

家賃の管理

入居者から毎月きちんと家賃が入金されているかの確認が必要です。もし家賃滞納があった場合は、滞納者に対応していかなければなりません。

マンション管理は、こうした日々の業務に対応することが求められますが、そのすべてを管理会社に委託すれば時間のないサラリーマンでも安心して運営していくことが可能です。