目次

投資用マンションのベストな売却タイミングとは?

投資用マンション売却の流れ

投資用マンションのベストな売却タイミングとは?

インカムゲインやキャピタルゲインが購入価格を上回ったとき

家賃収入(インカムゲイン)は毎月得られるものですから、少しずつ積み重なり、いずれ売却益(キャピタルゲイン)と合わせて購入価格を上回るタイミングが訪れるでしょう。

そのようなタイミングになれば、売却して利益を確定させることも期待できます。

大規模修繕の直前

マンションにおいて、一般的には10~20年ごとに大規模修繕工事が行われます。

マンションには大規模修繕工事に備えるための「修繕積立金」という費用がありますが、工事費用の値上がりなどにより積み立てたお金だけでは足りず、追加で負担を求められる場合もあるようです。

また、大規模修繕工事をきっかけに、その後の修繕積立金が値上げされるケースも珍しくありません。

築20年以内に売却する

投資用マンションは、築年数によって資産価値が変わります。

公益財団法人東日本不動産流通機構「築年数から見た首都圏の不動産流通市場(2019年)」によると、築20年以内の物件は評価額、需要ともに高い傾向にあり、新築と同様に35年ローンで購入することも可能です。

一方で築20年を超えるとローンを組める期間が短くなり、月々のローン返済額も大きくなるため、一定以上の利回りがないと売却が難しくなります。

また築20年を経過すると一般的には排水設備の交換する可能性が高い時期にあたり、大規模修繕工事を実施する可能性が高い時期にもあたりますので、それらのための修繕費用が必要となります。

以上のことから利回りが高い物件以外は、資産価値が高い傾向にある時期に今後の売却困難のリスクや修繕費用の負担と避けるという観点から、20年を目途に売却するのはよいタイミングだと言えるでしょう。

金利が低いとき

金利が低いときは、マンションを高値で売却できる可能性が高まります。

投資マンションの査定は「収益還元法」で行われます。計算式は以下のとおりです。

収益価格=純収益(NOI)÷利回り(NOI利回り)

NOIは年間の家賃収入から年間費用を控除した金額です。

NOI利回りは投資家が物件に対して期待しているNOIの利回りのことを指し、NOI利回りの計算式は以下のとおりです。

NOI利回り=金利+リスクプレミアム

リスクプレミアムは立地・築年数などの情報から、投資家がリスクに応じて期待する超過利益です。

「都内のワンルームなら5%」「地方の中古マンションなら10%」といった具合に数値が割り当てられます。

リスクプレミアムが3%で金利が2%ならNOI利回りは5%、金利が1%ならNOI利回りは4%です。

NOI利回りが小さいほど収益価格は高くなるため、金利が低い方が有利なのです。

2021年現在もアベノミクスの異次元の金融緩和は続いており、低金利のうちなら高価格で売却できる可能性があると期待できますので、この低金利を生かして売却するのはベストなタイミングと言えるでしょう。

満室状態や入居率が高いとき

入居率が高い物件は収益が出やすいという傾向から人気があるため、満室時に売りに出すと早く買い手が見つかる可能性があります。

既に入居者がついている物件は「オーナーチェンジ物件」と呼ばれ、入居者がいる状態でも売却可能です。

入居者がいる場合、内覧を行うことができないため、基本的には書面のやり取りのみで売買を行います。

ただし内覧ができないことで、内覧できる物件と比較して売却額が下がる可能性がある場合も考えられます。

所有する物件の家賃が周辺地域の相場より高いときに売却すれば、内覧できないことによるマイナスをカバーできます。

月々の収支がマイナス・空室が目立つとき

投資用マンションでは、入居者がいても収支がマイナスになるケースがあります。

購入時には黒字でも、年月が経つと黒字幅が縮小して赤字に転落することがあります。

赤字が出た場合、これ以上の損失を防ぐためにも早期の売却を検討しましょう。

また空室率が上がってきたときも売却を検討すべきタイミングです。

空室率が上がる原因は「マンションの経年劣化」「交通機関の変更」「近隣の会社や学校がなくなったことによる過疎化」など、さまざまです。

空室率上昇の原因が周辺環境の変化である場合、対策としてリフォームを実施したとしても必ず入居者が付く保証はありません。

退去から次の入居者が決まるまでに長い期間を要するようになったら、売却するのにベストなタイミングといえるでしょう。

減価償却費用が残債を上回るとき(デッドクロス)

10万円以上の固定資産は品目によって「耐用年数」が決まっており、固定資産の取得時にかかった費用を按分して計上します。これが「減価償却」です。

減価償却の費用がローンの年間元金返済額を上回る場合、上回った額は経費として計上できません。この現象を「デッドクロス」と呼びます。

元金の返済分が増えると経費計上が減り、帳簿上は黒字になって所得税が課されます。

一方で税金が増えることでキャッシュフローはマイナスになります。

このような事態を避けるためにも、デッドクロスになるタイミングを見計らい、そこまでに売却することを検討しましょう。

減価償却について、詳しくは「不動産投資による節税効果とは?カラクリ解説【シミュレーションあり】」でも紹介しています。あわせてご覧ください。

投資用マンション売却の流れ

投資用マンションを売却する際、通常は不動産会社に売却を依頼します。

それでは、不動産会社の選定からマンション売却までの流れをみていきましょう。

不動産会社に相談・査定を依頼

不動産会社にマンションの売却を依頼することで、より良い条件で売却できるようにサポートが受けられます。

最初の査定は「簡易査定」と呼ばれ、マンションの住所や築年数など限られた情報で行われる簡易的な査定で、Web上で簡単に依頼でき1~2日ほどで結果が出ます。

このとき、1社だけの見積で決定せず、複数社の見積を取ることが高値で売るポイントです。

「マンション査定で抑えておきたいポイントはこちら(外部リンク)」

比較検討を重ね、より高い査定額を出してくれた不動産会社を依頼先の候補にします。

媒介契約を交わす不動産会社を決める

不動産会社は、依頼者に不利にならない売買契約の締結をする必要がありまた、「物件の売却」「売却できた場合の報酬額」などを定めた「媒介契約」の締結も必要です。

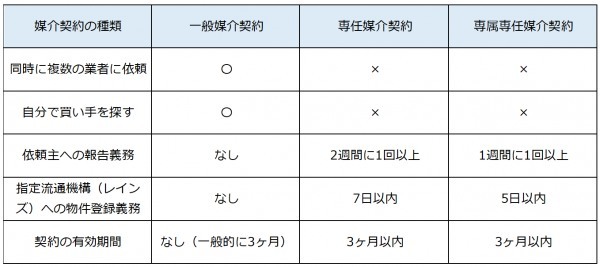

媒介契約は以下の3種類から選びます。

媒介契約を結ぶ業者は査定額だけでなく、営業マンの対応も加味して決定しましょう。

不動産会社とは長い付き合いになりますから、信頼のおける営業マンを選ぶことも大切です。

購入希望者の内覧対応

空室がある場合、営業マンと一緒に物件の内覧に対応します。

物件を上手くアピールして好印象を得られれば、早期の売却も可能になることでしょう。

マンション売却も、人間と同じで第一印象が重要になります。

玄関先を掃除しておくなど、お金をかけない簡単な方法でも評価が好転する可能性があります。

売買契約~物件の引き渡し

購入希望者と条件をすり合わせ、合意を得られれば契約成立です。

契約書に記入・押印を行い、購入者から手付金を受け取ります。

その後、残金の支払いを受けて、売主側にローンの残債があれば受け取ったお金で繰り上げ返済をして完済します。

物件に関する書類一式と鍵などを渡し、所有権の移転登記を行えば手続きは完了です。