個人投資家の間で「ソーシャルレンディング」という投資方法がじわじわと広がっている。しかし、ソーシャルレンディングは他の投資に比べて情報源が少ないこともあり、「概要は何となく知っているが、細かいことはよく分からない」という人もいるだろう。

そこで今回は、ソーシャルレンディングサービス「COOL」を運営している株式会社COOL代表取締役の河原克樹氏に話を聞いた。河原氏の話をもとに、ソーシャルレンディングに対する知識を深めていこう。(聞き手:菅野陽平)

株式会社COOL代表取締役

山一證券、住友銀行にて個人の資産運用業務を経て、事業会社のベンチャー投資部門、財務、経理、投資先管理、株式上場準備などの業務を担当し、管理部門全般を統括する取締役として従事。その後ソーシャルレンディングサービスを運営する証券会社にて取締役管理部長を経て、2016年よりCOOLグループへ参画。2018年に当社代表取締役に就任。 同社ではソーシャルレンディングサービスCOOLを運営。

コーポレートサイト:株式会社COOL

「第二種金融商品取引業者」と「貸金業者」の2つの登録が必要

――まず河原さんのこれまでのキャリアについて、簡単に教えてもらえますでしょうか?

証券会社や銀行で勤務経験を積んだあと、ある事業会社に転職し、そこでIPO責任者として上場を経験しました。

その会社では10年くらいCFOとして働いていました。

その後、ソーシャルレンディングを展開している金融機関に移り、さらに株式会社COOLに参画したというキャリアです。

――「ソーシャルレンディング」とはどのようなサービスなのか、改めて教えてもらえますか?

簡単に言えば、「お金を借りたい人(主に法人)」と「お金を貸したい人(主に個人投資家)」をインターネットでマッチングするサービスです。

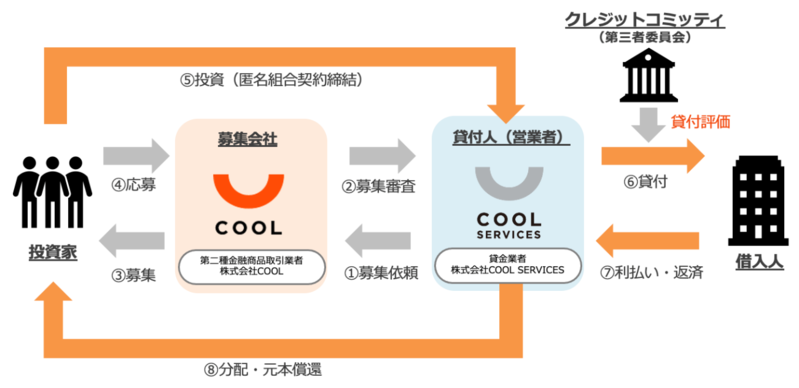

これまでお金を貸すプレイヤーは金融機関や貸金業者が主でしたが、ソーシャルレンディング業者は貸付の原資をインターネット上で個人投資家から募ります。下記の図をご覧ください。

当社を例に挙げて、詳細をご説明したいと思います。

ソーシャルレンディング業者には、「第二種金融商品取引業者」と「貸金業者」の2つの登録が必要です。

前者は投資家に投資商品を募集するために登録が必要、後者は貸付先に融資する際に登録が必要です。

当社で言えば、第二種金融商品取引業者の登録をしているのが株式会社COOLです。

そして、上記画像に会社名は載っていませんが、貸金業の登録をしている営業者にあたるのが株式会社COOL SERVICESです。

営業者とは、「出資を受けて営業をするもの」を指す民法上の用語です。

ソーシャルレンディングでは、投資家の資金が、貸付先に融資されることとなりますが、投資家が直接貸付先に融資するのではなく、「匿名組合」という形態のファンドに出資を行い、営業者がその出資金を貸付先に融資する仕組みとなっています。

ソーシャルレンディングにおける「営業者」は「貸付人」と考えていただければわかりやすいと思います。

ちなみに私はCOOLの代表であり、COOL SERVICESは別の者が代表をしています。

大まかな流れとしては、営業者であるCOOL SERVICESが貸付先の融資審査を行い、融資可能と判断した場合、COOLに募集依頼を行い、COOLが投資家に募集をかけます。

投資家が投資を決断すると、投資家とCOOL SERVICESで匿名組合契約を締結し、その資金を貸付先に貸し付けます。

無事に利払いや返済がされると、COOL SERVICESから投資家へ分配や元本償還が行われます。

――なぜそのような複雑な体制なのでしょうか?同じ会社が「募集会社」役と「営業者」役をやってはいけないのですか?

同じ会社が両方をやるケースもあります。

募集会社と営業者の責任や権限を明確に分けるためにも、当グループでは別会社として対応しています。

――右上の「クレジットコミッティ(第三者委員会)」とは何でしょうか?

株式会社COOL SERVICESの社内審査がしっかりと手順に沿って行われているか、第三者視点で確認してもらうための組織です。

ソーシャルレンディングはその性質上、「貸付先をどうのように評価するのか」ということが非常に重要です。

そのため、社内審査に加えて、クレジットコミッティ(第三者委員会)による第三者の貸付評価も行っています。

利益は雑所得 確定申告が必要な人も

――ソーシャルレンディングのメリットと注意点を教えてください。

メリットであり、同時に注意点でもありますが、「ミドルリスク・ミドルリターン」であることが大きな特徴です。

期間や融資先の信用力などによって変動しますので一概には言えませんが、他社を含めると、ソーシャルレンディングは利回り2%〜9%くらいの案件が多いですね。

銀行預金や国債に比べれば、高いリターンを得ることが期待できます。

なお、当社では「運用期間は1年以内、目標利回りは4%台」という案件が足元で多いです。

ソーシャルレンディングは、投資したあとは基本的に償還されることを待つだけですので、管理の手間がかからないこともメリットです。

また、少額から投資することが可能です。当社は原則1口1万円から投資ができます。

一方で上限もありませんので、まとまった資金を投資して頂いても問題ありません。

もちろんリスクもあります。

貸付先や営業者が業績不振になったり、倒産してしまったりした場合は、投資元本が毀損する可能性があります。

基本的に途中解約はできません。

また、元本割れまでいかなくても、予定されていた期日に元本が返ってこなかったり、利息が支払われなかったりするリスクもあります。

ちなみに当社は現時点では扱っていませんが、ソーシャルレンディングには外貨建ての案件も存在します。

その場合は、為替変動リスクが発生します。

――聡明な投資家の方は、手数料も気にされると思います。手数料はどうなっているのでしょうか?

まず、口座開設料や口座維持管理料は一切かかりません。

案件への投資時も、購入手数料はありません。

当社のようなソーシャルレンディング業者の利益は、貸付先への貸付金利をもとに営業者報酬(当社の手数料)の計算を行います。また、貸付金利と営業者報酬の差が投資家の目標利回りとなります。

これもブラックボックス化されているわけではなく、契約締結前書面に記載されています。

例えば、貸付金利が5.0%で、当社手数料である営業者報酬が0.5%の場合は投資家の目標利回りが4.5%になります。

当社は現状0.5%に設定していることが多いですが、業界全体で言えば、0.5〜3.0%くらいが業者の取り分であることが多いのではないでしょうか。

――ソーシャルレンディングで得た利益に対する税金について教えてください。

利益には20.42%の税金がかかります。

この税金分は源泉徴収されていますが匿名組合契約から生じる利益は雑所得扱いなので原則として確定申告が必要です。

会社から年末調整を受けた給与所得者で雑所得が20万円を超えない場合は確定申告の必要がないケースもありますので、税理士などに相談して頂ければと思います。

雑所得は基本的に分離課税ではなく総合課税であることにも注意が必要です。

給与所得など他の所得と合算して所得税率が決まるということです。ソーシャルレンディングでたくさんの利益を得た場合は、高い所得税率が適用されてしまう可能性があります。投資余力が豊富な富裕層は、そのような状況に陥ってしまう可能性はゼロではないでしょう。

一方で法人の場合は、匿名組合契約に基づく利益の分配に関しては、利益の分配が確定した期の収益として計上します。

法人口座を受け入れることは、当社はまだ準備中なのですが、法人名義で運用することで、利益は法人税扱いになります。

詳細は税理士などの専門家に相談して頂ければと思います。

地方創生やCO2削減といったテーマ性を掛け合わせて市場拡大を狙う

――河原さんとしては、今後ソーシャルレンディングをどのように普及させたいと思っていますか?

ある程度は投資家に認知されてきましたが、それでも「投資を始める」となったときに考える第一の選択肢は、まだまだ「証券会社の口座開設」だと思います。

もっと認知度を高めて、資産運用の際の一般的な選択肢にしていきたいですね。

ソーシャルレンディングは小口から始めることができ、管理の手間がかからない「ミドルリスク・ミドルリターン」の運用方法なので、「株式相場にそこまで詳しくない」「相場を見ている時間がない」「月5万円から始めたい」といった人にも取り組みやすいものです。

実際、投資して頂いた人のリピート率は高いです。

当社ではこれまで5つの案件が償還を迎えましたが、償還金を銀行口座に引き出すのではなく、別の案件に投資する人は多いですね。

ソーシャルレンディングは、案件に地方創生やCO2削減といったテーマ性を掛け合わせることも可能ですので、案件自体の魅力も高めていきたいです。

投資してくれた人に商品やクーポンを配るなど、マーケティング的な要素を加えることもできます。

実際、当社の過去の案件のなかにも、「マーケティング的な部分に魅力を感じて募集を決めた」と言う貸付先もいます。

これまで地方の会社への融資は、地域金融機関を中心とした地域内で完結していました。

しかし、ソーシャルレンディングはインターネットで募集しますので、全国どこからでも融資を受けることができます。

東京の個人投資家がキラリと光る地方の会社に投資する、出身の県の会社を応援する、といった地方創生は大きなテーマになってくると思います。

――寄付型クラウドファンディングや購入型クラウドファンディングのいわば「いいとこ取り」ができると、さらに市場が広がりそうですね。

そうですね。それらは動く金額の規模も小さくなりがちなので、比較的ロットを大きく保てるソーシャルレンディングは大いに可能性があると思っています。

経済的合理性はもちろん、「応援したい」という投資家の精神的なニーズにも応えられるようなマッチングを増やしソーシャルレンディング市場を広げていきたいと思います。

【関連記事】

・初心者向けネット証券ランキング

・日本の証券会社ランキングTOP10 野村、ネット証券各社etc.

・株の売買手数料が安い証券会社はどこ?12社を徹底比較

・つみたてNISA(積立NISA)の口座ランキングTOP10

・証券会社の口座開設に必要な書類と日数は?