目次

不動産投資に向いている人・向いていない人の特徴

不動産投資の成功事例

不動産投資に向いている人・向いていない人の特徴

ここでは、不動産投資に向いている人・向いていない人の特徴について解説します。

ご自身の現状や性格などを踏まえて、ぜひ参考にしてみてください。

不動産投資に向いている人の特徴

まずは不動産投資に向いている人の特徴を解説します。

これから不動産投資を始めようと検討している人は、ぜひ参考にしてみてください。

長期的な計画を立てられる人

不動産投資は、所有物件を貸し出して入居者から家賃収入を得る投資方法で、数年~数十年間、長期に渡って運用していくのが一般的な手法です。

不動産投資の成功率を高めるためには、あらかじめ長期的なローンの返済計画や修繕計画などを立てておくことが大切です。

したがって、長期的な資金計画をきちんと立てられる人が向いているといえます。

物件選びの段階で、空室や修繕などのリスクを考慮しながら、余裕のある資金計画を立てることをおすすめします。

不動産投資に関する勉強ができる人

不動産投資で成功したいのであれば、ご自身で判断できるだけの知識を身に付けることが必須です。

不動産会社などに相談したり、意見を聞いたりすることは大切なことですが、最終的な判断はご自身で行うことが大切でしょう。

そのため、不動産投資に関する勉強ができる人が、向いているといえます。

不動産投資に興味のある人は、書籍での座学やセミナーなどに参加して勉強を始めることをおすすめします。

不動産投資での成功の定義は人それぞれです。知識を身に付けていく中で、ご自身に合う戦略を考えていきましょう。

ある程度の自己資金を準備できる人

上記でも解説したように、不動産投資で成功率を高めるためには、ある程度の自己資金を準備しておくことをおすすめします。

自己資金があれば、不動産投資での戦略の幅が広がります。また、購入できる物件の選択肢も広がるでしょう。

ですから、ある程度の自己資金を準備できる人は、不動産投資に向いているといえます。

ご自身に合う物件規模を踏まえて、必要な自己資金を準備するとよいでしょう。

なお、不動産投資は賃貸管理業務を管理会社に委託することで、賃貸経営に関わる手間や時間を削減することが可能です。

そのため、忙しいサラリーマンや公務員にも向いているといえます。

不動産投資に向いていない人の特徴

次に、不動産投資に向いていない人の特徴について解説します。

ここで紹介する特徴に当てはまるとからといって、必ずしも向いていないとは限りません。

ご自身の状況と照らし合わせて検討してみてください。

短期的な結果を求めている人

不動産投資での主な収入は入居者からの家賃収入のため、長期に渡って資産形成をするのに適した投資方法となっています。

したがって、短期での結果を求めている人には向いていないといえるでしょう。

また、不動産は購入や売却に時間がかかります。希望の条件で成約するまでに、1年以上かかることも少なくありません。

短期的な結果を求めている人は、別の方法を検討することをおすすめします。

自ら考えて行動することができない人

管理会社に所有物件を管理委託する場合でも、不動産投資の主体は自分自身です。

上記で解説したように、不動産投資での成功率を高めるためには、自ら考えて行動することが非常に大切です。

そのため、誰かに言われるまま行動してしまう人など、自ら考えて行動することができない人は不動産投資に向いていないといえるでしょう。

絶対に損失を出したくない人

不動産投資は「投資」である以上、リターンの裏にはリスクが付き物です。誰でも必ず成功するわけではありません。

今は成功している人の中にも、損失に傾いていた時期があった人もいるでしょう。

ですから、絶対に損失を出したくない人にとって、不動産投資は向いていないといえます。

リスク・リターンの大きさは投資方法によってさまざまなので、他の手法を用いた資産形成も考えるとよいでしょう。

不動産投資の成功事例

ここでは、不動産投資の成功事例をご紹介します。

事例からご自身に当てはまる部分を学び、不動産投資の成功率を高めていきましょう。

プロフィール

Aさんは、定年退職まであと10年前後。老後の生活資金に不安がある。

年金は夫婦合わせて月額 25万円程度だが、できれば月額30万円以上のお金が使えるようにしたい。

まだ住宅ローンも残っており、子どもに学費もかかるので、貯蓄(1,000万円)は、ある程度残したいと考えている。

定年時には退職金が1,000万円程度入ってくる予定であり、これをうまく使った資産形成を希望している。

不動産投資を行う上での具体的な対策

Aさんが不動産投資を行う目的は、老後の生活資金です。

そのため、10年後、定年退職した後には、毎月ある程度の収入を得られるように準備を行う必要があります。

Aさんは、今ある貯蓄はなるべく使わないようにして、10年後の退職金を活用して資金収支を改善させていく戦略を立てました。

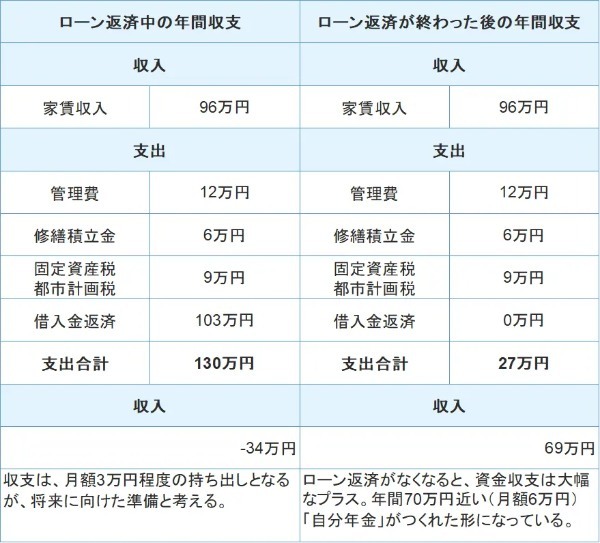

Aさんの収支シミュレーション

- 2,000万円(諸費用も含めた総額)のワンルームマンションを購入

- 家賃収入は月額8万円

- 自己資金は400万円、残り1,600万円は借り入れ

- 借入期間20年・金利5%

- 10年後に退職金を使って繰り上げ返済する(上記の条件では10年後のローン残高は約900万円なので、完済できる想定)

※空室期間や突発的な修繕は考慮しておりません。

※上記のシミュレーションは実際の収益を保証するものではありません。

上記の表のように、借り入れによる返済負担が生じる間は資金収支がマイナスになります。

また、退職金のほとんどを返済に回すことになるので、不動産投資をしない場合に比べ、貯蓄額は大幅に少なくなります。

しかし、資産全体で見ると、不動産投資を行った場合には「不動産」という資産を得ています。

不動産投資から得られる家賃収入により今ある貯蓄は取り崩さずに済むので、長期的な目線で見れば資産総額を増やせるという事例です。

いざとなれば、不動産を売却することでまとまったお金を作ることも可能でしょう。