少額からさまざまな資産への分散投資ができる投資信託。投資信託による運用で将来得られる利益(リターン)は投資する時点ではわからない。そのため投資する商品を選ぶ際には、これまでの運用実績が重要な判断材料なのだが、その指標となるのが平均利回りだ。

投資信託の利回りを確認するための2つの方法

平均利回り(平均収益率)とは、ある期間において投資金額に対し平均でどのくらいの損益があったかを年率で示した指標のこと。運用損益から手数料や税金といったコストを差し引いて計算する。分配金支払いの有無や運用コストなどが違う商品であっても、平均利回りであれば条件をそろえて比較できる。

平均利回りの計算方法

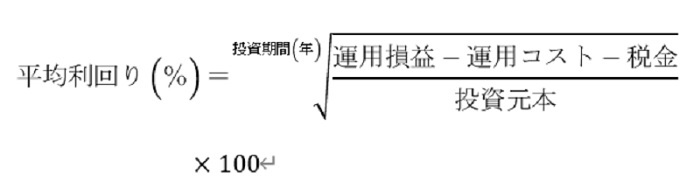

投資信託は長期投資を原則とした商品であり、運用益を受け取らず元本に組み入れて運用する複利運用が基本となる。そのため平均利回りは投資元本が毎年何%ずつ増えたのか、幾何平均により以下のように計算する。

トータルリターンを用いる方法

投資信託の利回りを確認するには「トータルリターン」を用いる方法もある。トータルリターンは、基準価額(投資信託の値段)の変動分と分配金の損益に、運用コスト(信託報酬など)を加味して計算される指標だ。

トータルリターンは投信運用会社や証券会社、モーニングスターなどの評価会社が公表しており、自分で計算しなくても分配金を含めた運用利回り(リターン)を確認できる。

注意しなければならないのは、トータルリターンには売買時の手数料や税金が含まれていない点だ。実際の平均利回りはこのぶんだけ低くなる。

投資信託の利回りに影響する3つの要素

投資信託の利回りに影響する要素には、主に「運用手法」「投資対象資産」「手数料・運用コスト」の3つがある。

要素1……運用手法(インデックス運用とアクティブ運用)

投資信託は運用手法の違いによってきく2つのタイプに分けられる。日経平均株価やS&P500といった指数(インデックス)に連動した運用成果をめざす「インデックスファンド」と、さまざまな運用手法を駆使して指数を上回る運用成果をめざす「アクティブファンド」だ。

インデックスファンドの利回りは、同じ指数に連動する商品(ファンド)であれば、商品による差はほとんどない。一方アクティブファンドの利回りはファンドによって差がつきやすく、ファンドの選択がより重要となる。

要素2……投資対象資産(アセットクラス)

投資信託の平均利回りは、投資対象とする資産(アセットクラス)によっても差がある。下の表はモーニングスターを参考にアセットクラスごとの利回りを比較したものだ(ここではインデックスファンドのトータルリターンによる比較)

| アセットクラス | ファンド名 (連動指数※) |

トータルリターン(年率) | ||

| 1年 | 3年 | 5年 | ||

| 国内株式 | eMAXIS TOPIXインデックス (TOPIX) |

−10.76% | 8.25% | 5.49% |

| 先進国株式 | eMAXIS 先進国株式インデックス (MSCIコクサイ・インデックス) |

-3.54% | 12.68% | 6.52% |

| 新興国株式 | eMAXIS 新興国株式インデックス (MSCIエマージング・ マーケット・インデックス) |

-7.86% | 7.22% | 1.22% |

| 全世界株式 | eMAXIS 全世界株式インデックス (MSCIオール・カントリー・ワールド・ インデックス・除く日本) |

-4.10% | 11.99% | 5.90% |

| 国内債券 | eMAXIS 国内債券インデックス (NOMURA-BPI総合指数) |

3.58% | 0.32% | 1.54% |

| 先進国債券 | eMAXIS 先進国債券インデックス (FTSE世界国債インデックス・除く日本) |

1.53% | 3.48% | 0.56% |

| 新興国債券 | eMAXIS 新興国債券インデックス (JPモルガンGBI-EMグローバル・ダイバーシファイド) |

3.67% | 4.29% | −0.83% |

| 国内不動産 | eMAXIS 国内リートインデックス (東証REIT指数) |

27.13% | 10.05% | 9.15% |

| 先進国不動産 | eMAXIS 先進国リートインデックス (S&P先進国REITインデックス・除く日本) |

8.91% | 7.52% | 7.02% |

| 新興国不動産 | eMAXIS 新興国リートインデックス (S&P新興国リートインデックス) |

-4.14% | −0.14% | 3.28% |

※いずれも配当込み、円換算ベース(2019年9月30日時点)

※モーニングスターの公式ホームページを元に筆者作成

投資信託は長期投資を基本として、長期的な平均利回りあるいはトータルリターンを目安に商品を選ぶことで、それに近いリターンを得られる可能性が高くなる。

短期的にはリターンの変動幅は大きく、投資期間1年では利回りがマイナスとなる場合もある。しかし投資期間が長くなるにつれてリターンは安定し、おおむねそのアセットクラスの期待リターンに落ち着くからだ。

ただし平均利回り、トータルリターンは過去の運用実績に基づくものであり、将来のリターンを保証するものではないことは理解しておく必要がある。

要素3……手数料・運用コスト(信託報酬等)の違い

売買手数料や信託報酬などの運用コストはアクティブファンドのほうが割高な傾向がある。割高な運用コストは利回りにはマイナスだ。コストに見合うリターンが得られなければコスト倒れになってしまうため、ファンドの選択が運用成果に大きく左右する。

インデックスファンドの場合、同じ指数に連動するファンドであればリターンにほとんど差はない。そのため手数料や信託報酬の低いファンドを選ぶほうが有利といえる。

非課税制度の活用で投資信託の利回りはアップする

「税金」も利回りに影響する要素ではあるが、商品の選択では変えられない。これについてはNISAやつみたてNISAといった非課税制度の活用により、一定の投資額まで利回りを引き上げることができる。

投資信託は平均利回りを参考に運用目的にあった商品の選択を

リスク(リターンの変動幅)とリターンは表裏一体の関係にあり、高い利回り(リターン)が期待できる商品は一般的にリスクも高い。また投資期間が短いほどリスクは高くなる傾向がある。

近いうちに必要となる資金などの運用で確実性を重視するのか、長期投資やリスクをとった運用で収益性を重視するのか。平均利回りを参考に運用目的にあった商品を選択することが大切だ。

文・竹国弘城(ファイナンシャル・プランナー)

【関連記事 PR】

・【初心者向け】ネット証券おすすめランキング

・日本の証券会社ランキングTOP10 野村、ネット証券各社etc.

・株式投資のためのスマホアプリ4選 「月1,000円から」「おつりで投資」など

・つみたてNISA(積立NISA)の口座開設を比較 SBI、楽天など

・証券会社の口座開設に必要な書類と日数は?